خط روند یا ترند لاین، سمت و سوی حرکت قیمت در گذشته را نشان می دهند. از آنجا که روند بازار، قدرت و تمایل غالب تریدرها را در نوسانات قیمت نشان می دهد می توان انتظار داشت تا زمانی که نیرویی بیشتر از نیروی فعلی بازار و در جهت عکس به بازار وارد نشود روند یا ترند بازار ادامه داشته باشد.

روندها مجموعه ای از موج های صعودی و نزولی می باشند. در اولین نگاه میتوان این نکته را متوجه شد که بازار هیچ زمانی دارای روند مستقیم نیست و مجموعه ای از شکسته شدن حمایت ها و مقاومت های گوناگون است که یک روند را تشکیل می دهد. در ادامه توضیحاتی در مورد انواع ترند، خط روند، کانال قیمتی و… آورده شده است.

فهرست مطالب

مفهوم ترند یا روند بازار

درک روند کلی بازار برای انجام معاملات موفق بسیار حیاتی است. اگر روند بازار تعیین نشود، معاملات کور کورانه خواهند بود. ریسک معاملات در خلاف روند بازار از معاملات در جهت روند بسیار بیشتر است. برای همین، قبل از هر کاری بایستی روند بازار را مشخص کرد.

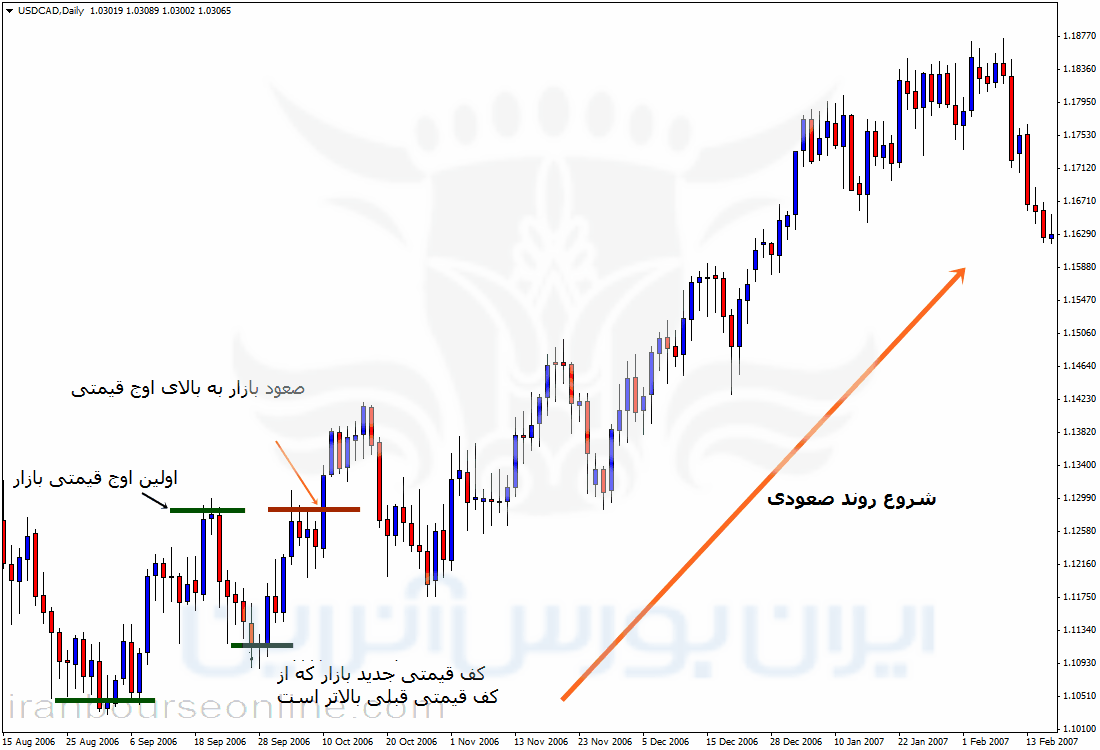

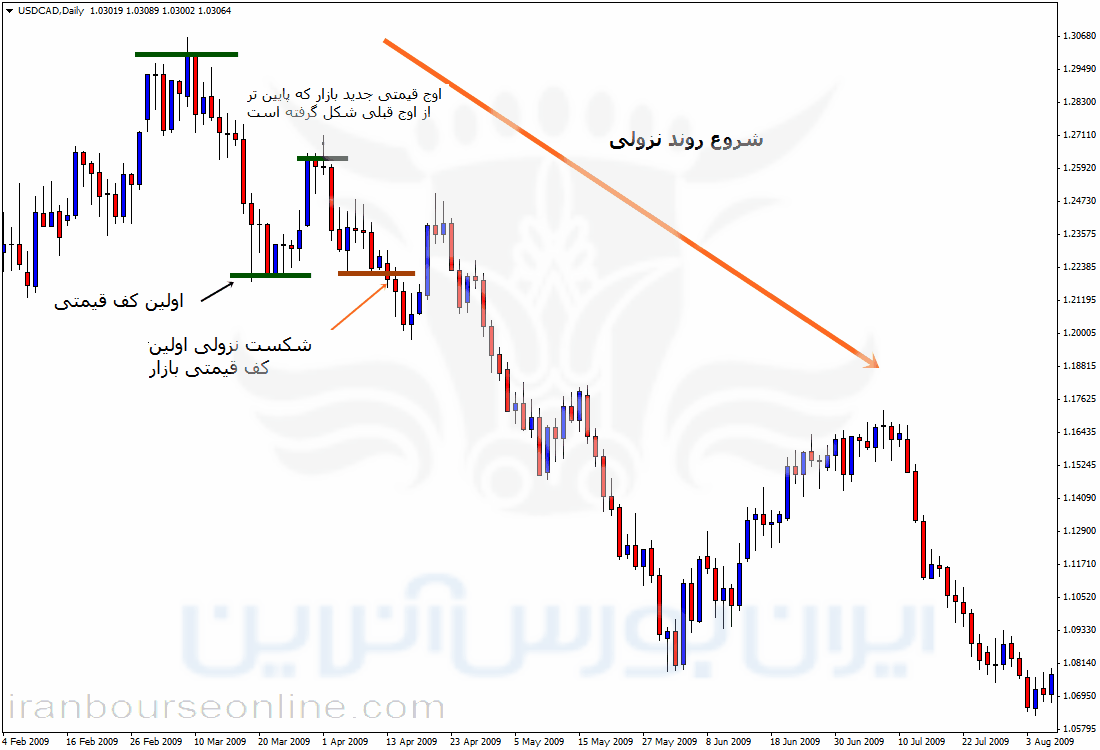

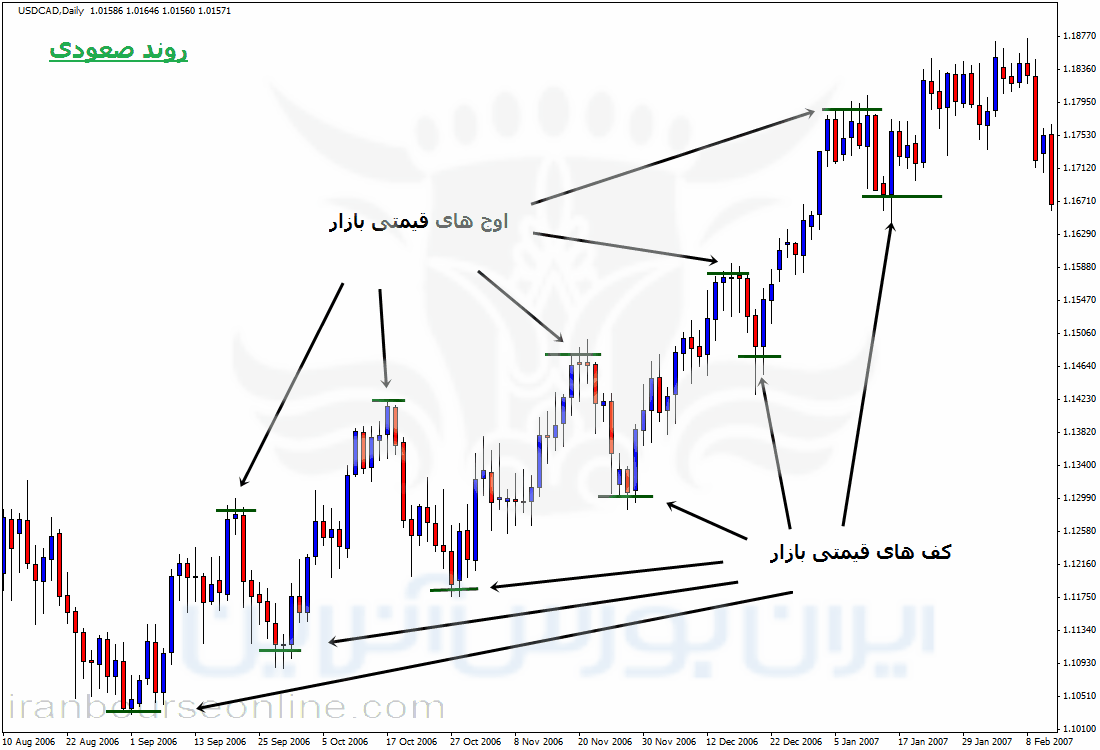

تشخیص روند بازار کار آسانی است. معامله گر برای تعیین روند همواره باید به دو نکته توجه کند: کف ها و اوج های قیمتی. منظور از کف قیمتی، پایین ترین سطح قیمت در نمودار است، و منظور از اوج های قیمتی، بالاترین سطوح قیمت در نمودار است.

تقسیم بندی روندها (ترندها) از لحاظ جهت حرکت

روندها دارای سه جهت کلی می باشند ۱: صعودی ۲:نزولی ۳:خنثی

۱: در روند صعودی قیمت بیشتر از آنکه تمایل به تضعیف داشته باشد تمایل به تقویت و بالا رفتن دارد. در ترند صعودی معقول ترین کار خریدن و باقی ماندن در بازار تا تشخیص انتهای روند صعودی است.

۲: در روند نزولی قیمت بیشتر از آنکه تمایل به تقویت داشته باشد تمایل به تضعیف و پایین آمدن دارد. در ترند نزولی معقولترین کار فروختن و باقی ماندن در بازار تا تشخیص انتهای روند نزولی است. (در بازارهای یک طرفه فروختن به معنی بی معامله ماندن و نظاره کردن می باشد)

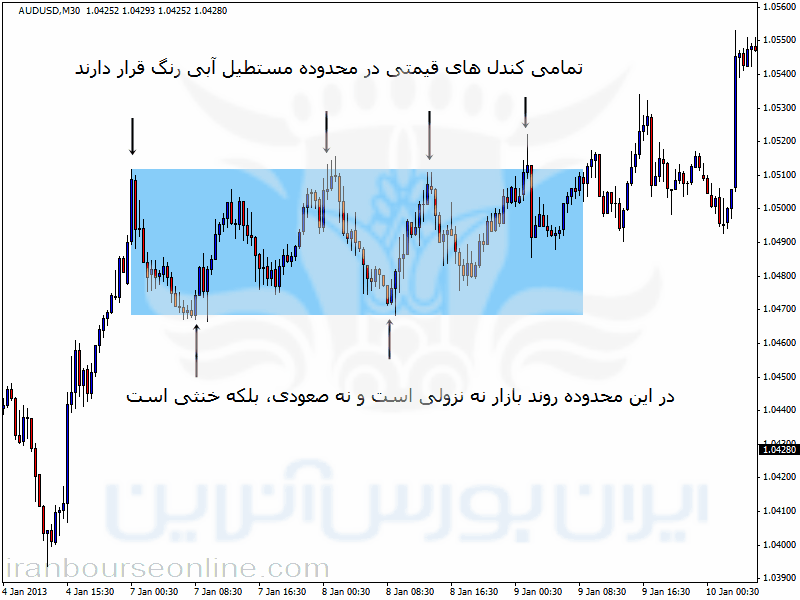

۳: روند خنثی بیان کننده قدرت برابر خریداران و فروشندگان در زمانی خاص است. عموما آنچه در ترند خنثی دیده می شود در بازه های زمانی کوتاه تر تلفیقی از روندهای صعودی و نزولی می باشد و در بازه های زمانی بلند مدت ترند خنثی، خود جزئی از یک ترند دیگر می باشد. در روند های خنثی یا معامله گر باید تا زمان چیرگی قدرت یکی از گروه خریداران یا فروشندگان نظاره گر باشد و یا از روند های کوچک صعودی و نزولی بازار منتفع شود.

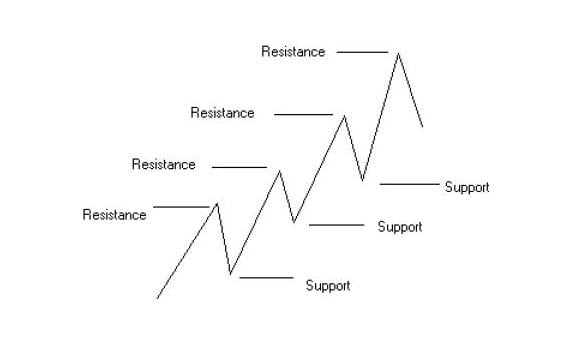

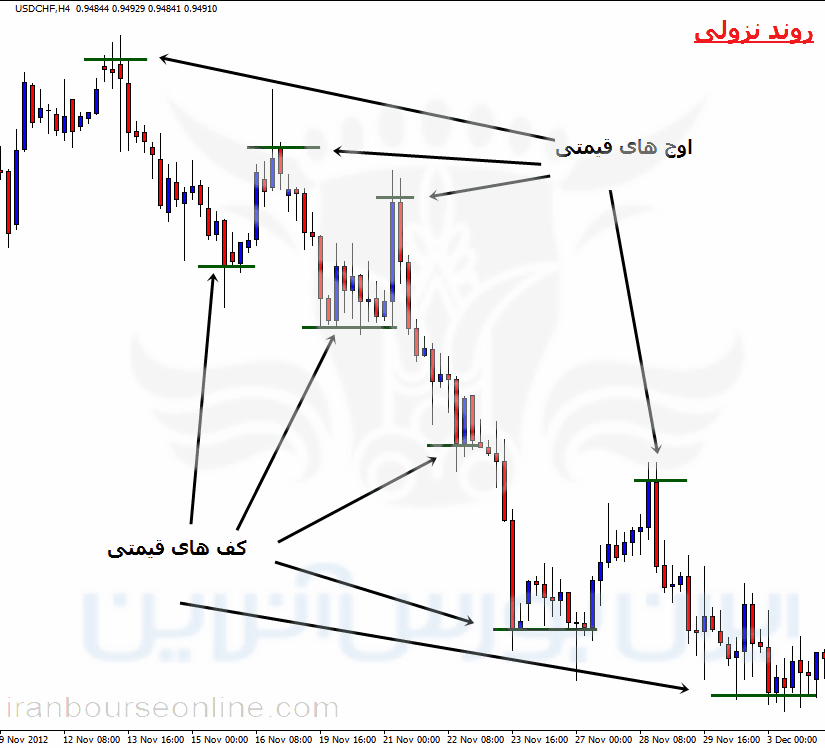

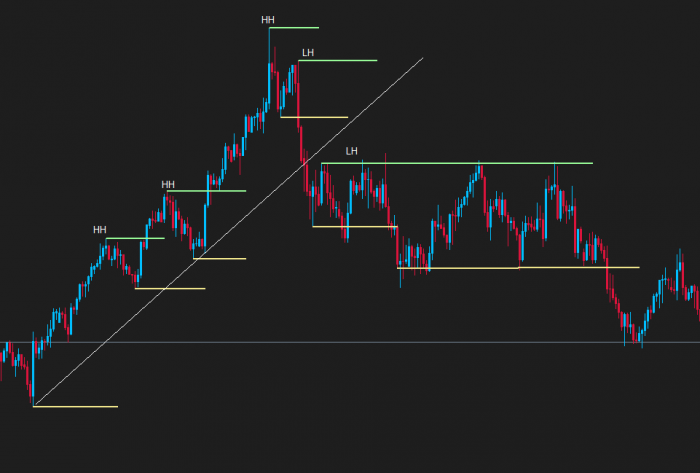

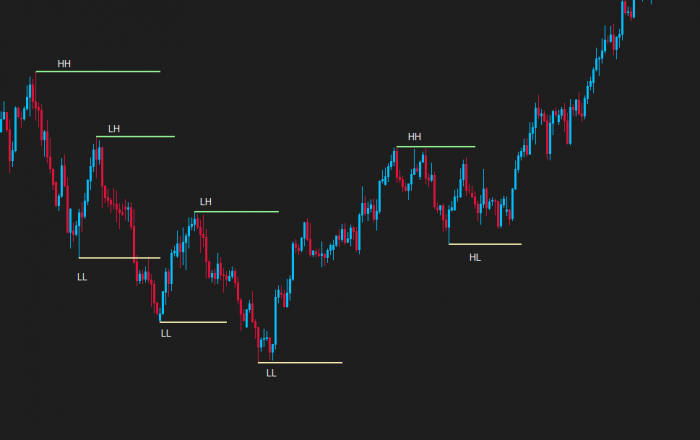

به طور کلی در ترند نزولی، با کاهش قیمت، شاهد کف های قیمتی جدیدی هستیم که نسبت به کف قیمتی قبلی در سطوح پایین تری قرار دارند، و همچنین اوج های قیمتی نمودار هم نسبت به اوج های قبلی پایین تر هستند. این ساختار کلی روند نزولی است و هر موقع که به ساختار نزولی اشاره می شود، منظور کف ها و اوج های قیمتی جدیدی است که پایین تر از سطوح قبلی بازار قرار دارند. در نمودار زیر به راحتی می توان این مفهوم را درک کرد. هر چند این روش برای تعیین روند بازار به نظر ساده می آید، ولی این مهمترین و مطمئن ترین روش برای تعیین ترند بازار است.

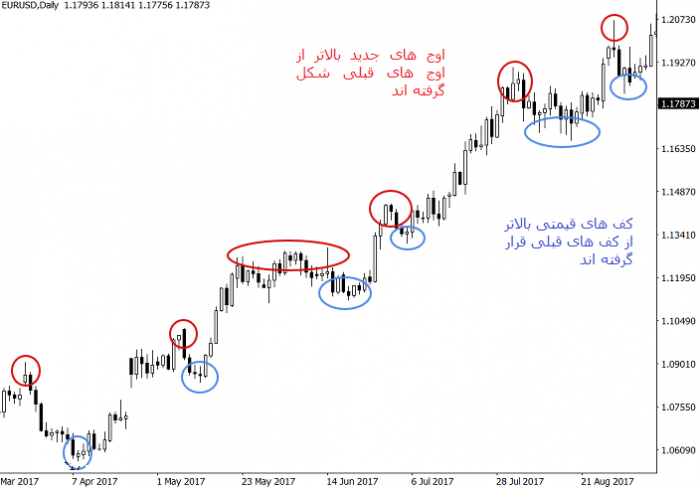

بدیهی است که برعکس روند نزولی، روند صعودی است. یعنی در ترند صعودی، اوج های قیمتی جدید، بالاتر از اوج های قیمتی قبلی قرار دارد، و کف های قیمتی جدید هم بالاتر از کف های قبلی قرار گرفته اند.

خط روند یا خط ترند چیست؟

در تحلیلهای تکنیکال، ترند اولویت اول هر تحلیلی است و نقش کلیدی در معاملات دارد. روند بازار نشان میدهد که قدرت دست چه کسی است؟ خریداران یا فروشندگان؟ اگر قدرت خریداران و فروشندگان برابر باشد به احتمال زیاد بازار بدون روند یا خنثی است. در این بخش میخواهیم با نحوه رسم خط روندی آشنا شویم. خط ترند سادهترین روش برای نمایش روند فعلی بازار است. خط روندی علاوه بر این که تصویری از مسیر آینده بازار را به نمایش میگذارد، بلکه میتواند حمایت یا مقاومت جدی برای بازار هم باشد.

در کل دو نوع خط ترند وجود دارد. خط روند صعودی و نزولی. در خط ترند صعودی تنها کافی است که دو کف قیمتی اخیر بازار را به هم وصل کنید و خط رسم شده را بسط دهید. در خط ترند نزولی هم باید دو اوج قیمتی اخیر را به یکدیگر وصل کنید و خط را بسط دهید.

تئوری خط روندی بر این پایه استوار است که تا وقتیکه روندی شکسته نشده، بازار در برخورد به آن واکنش نشان خواهد داد. برخی اوقات بازار به ترند لاین صعودی برخورد خواهد کرد و دقیقاً از خط روندی به سمت بالا باز خواهد گشت. در خط ترند نزولی هم عکس این اتفاق روی خواهد داد.

نکته مهم در رابطه با خط روندی، برخوردهای آتی بازار به خط روند است. شاید قیمت به بالای خط ترند نزولی یا زیر خط ترند صعودی نفوذ کند. نفوذ با شکست تفاوت زیادی دارد.

منظور از نفوذ به بالای خط روند نزولی به این معنی است که کندلی در بالای خط ترند نزولی بسته نشده و تنها دنباله کندل به بالای خط ترند نزولی نفوذ کرده است. در ترند لاین صعودی هم همین طور است. به این پدیده شکست جعلی گفته میشود. شکست جعلی در امتداد خطوط روندی به کرات دیده میشود و نشانگر قدرت روند و صحیح بودن ترند لاین است.

نحوه تشخیص روند دار بودن بازار

تشخیص اینکه بازار روند دار است یا بدون روند کار آسانی است، فقط کافی است مطالب بالایی را در نمودار پیاده کنید. اما سخت ترین کار، یافتن زمان خروج بازار از فاز خنثی (بدون روند) و شروع روند جدید است. قدرت تشخیص شروع روند جدید یک مزیت رقابتی خوب برای معامله گر محسوب می شود، که می تواند سود های بزرگتری را نسبت به معاملات عادی در پی داشته باشد.

برای مثال، وقتی روند جدید شروع می شود، معامله گر می تواند از دومین اصلاح قیمتی بازار وارد معامله شود و تا زمانیکه روند ادامه دارد، سود کند، مسلما سود چنین معامله ای بسیار بیشتر از معاملاتی خواهد بود که از اصلاح سوم یا چهارم بازار شروع شده اند.

در اینجا روشی که به کمک آن شروع روند جدید را پیش بینی خواهیم کرد، از طریق شکسته شدن، اولین اوج قیمتی یا اولین کف قیمتی بازار است. وقتی اولین اوج قیمتی بازار شکسته شد، یعنی روند صعودی جدیدی شروع شده است و وقتی که اولین کف قیمتی شکست، روند نزولی جدیدی در بازار آغاز شده است. اجازه دهید با بررسی چند مثال این موضوع را بررسی کنیم:

به طور کلی، معامله گران مبتدی بازار بایستی در جهت روند معامله کنند. این امر به موفقیت معامله گر بسیار کمک می کند. هر چند شاید تعداد معاملاتی که در جهت روند صورت می گیرند، کم تر باشد، ولی درصد موفقیت معاملات بسیار بالا خواهد بود.

در این میان، تشخیص بازار های بدون روند می تواند اندکی سخت و گاها فریب دهنده باشد. بازار بدون روند، یا خنثی، بازاری است که حرکات قیمتی در میان یک حمایت و مقاومت در حال نوسان باشد. اغلب در بازار خنثی یا رِنج شاهد هستیم که حرکات قیمتی چندین بار به سطح حمایت یا مقاومت برخورد می کنند، بدون آنکه از محدوده دامنه نوسانی خارج شوند.

همان طور که در نمودار زیر هم دیده می شود، کندل های قیمتی در داخل دامنه نوسانی باقی می مانند. ابزار رسم شکل در پلتفرم های معاملاتی می تواند به کمک معامله گر آید. در عکس پایینی می توان دید که رسم مستطیل آبی رنگ برای مشخص کردن دامنه نوسانی چقدر مفید است.

به نمودار بالایی توجه کنید. بازار چندین بار به کف دامنه نوسانی یا همان محدوده حمایتی برخورد کرده است، همچنین سقف دامنه نوسانی یا محدوده مقاومتی هم چندین بار از سوی بازار لمس شده است. هر وقت که چنین شرایطی را در بازار مشاهده کردید، می توانید با اطمینان بگویید که بازار رنج یا خنثی است. یعنی بازار درجا می زند!

در ابتدای کار توصیه می شود که از معامله در بازار های بدون روند خودداری کنید. اما ما در ادامه این دوره آموزشی الگوهای بازگشتی حرکات قیمتی را ارائه خواهیم کرد که می توانند درصد موفقیت معاملات عکس یا خلاف روند را بالا ببرند. اما فعلا توصیه می شود برای موفقیت بیشتر در ابتدای کار، در جهت روند بازار معامله کنید.

زمانیکه به دنبال معامله در بازار هستید، تشخیص روند بازار به شما کمک شایانی خواهد کرد. دلیل این امر، حمایت مومنتوم بازار از معاملات شماست. وقتی در مسیر مومنتوم بازار قرار دارید، یعنی می دانید که بازار دست خریداران (صعودی) است یا فروشندگان (نزولی). و همین امر به تنهایی می تواند موفقیت معامله شما را تضمین کند.

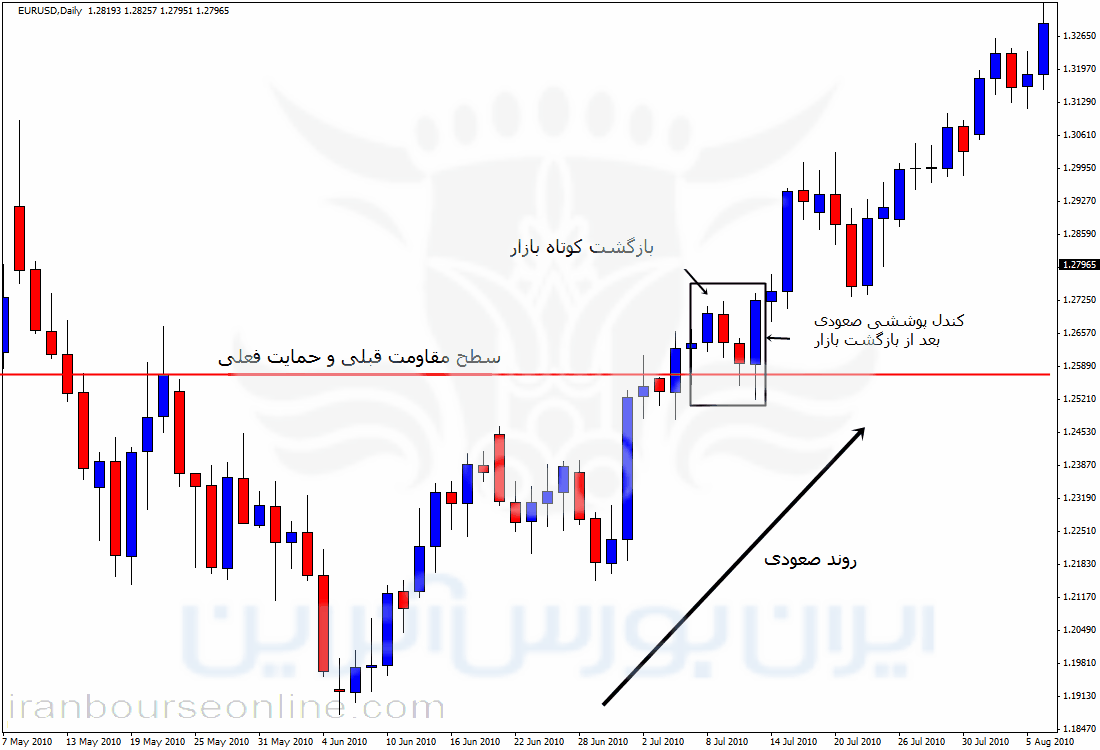

یکی از استراتژی های موفق در استفاده از روند بازار بدین شکل است که منتظر اصلاح بازار باشید و سپس به دنبال یافتن یکی از الگو ها یا همان سیگنال های حرکات قیمتی باشید. این یکی از موثرترین روش ها برای معامله در بازار است. اگر به این شرایط، حمایت یا مقاومت بازار را هم اضافه کنید، ایده آل ترین وضعیت را برای ورود به بازار در اختیار خواهید داشت (اصل انطباق).

نمودار بالا به خوبی نشان می دهد که روند کلی بازار صعودی است و وقتی که قیمت تا حمایت ( مقاومت قبلی بازار) اصلاح شده، الگوی کندل پوششی صعودی ظاهر شده است. این بهترین زمان برای خرید است.

تقسیم بندی روند ها (ترندها) به لحاظ زمانی

غیر از جهت قیمت، طول مدت روند نیز حائز اهمیت می باشد. تا به حال تعریف غالبی برای تقسیم بندی زمانی روندها، بین تریدرها وجود نداشته اما تقسیم بندی غالب به سه دسته اشاره دارد:

- روند بلند مدت

- روند میان مدت

- روند کوتاه مدت

برای این تقسیم بندی روند بلند مدت را بیش از شش ماه یا یکسال در نظر می گیرند. روند میان مدت را بیش از یک ماه تا یکسال در نظر می گیرند و روند کوتاه مدت را روندهای دارای زمان کمتر از یک ماه در نظر می گیرند. گرچه روند های میان روز کوچک تر از روند های کوتاه مدتی است که تعریف کردیم اما اغلب معامله گران روند های میان روز را نیز جزء روند های کوتاه مدت طبقه بندی می کنند.

نکته دیگر در مورد روندها، حرکات موجی شکل آنها است. هر روند در بازه زمانی خاص خود تشکیل شده از چند روند کوچکتر و در بازه زمانی بزرگتر جزئی از موج روند بزرگتر می باشد. بنابراین وقتی صحبت از روند به میان می آید تعیین بازه زمانی روند نیز حائز اهمیت می باشد.

اصول کار با خط روند (ترند لاین) (Trend Line) نحوه رسم و درجه اهمیت

همانطور که در گذشته اشاره شد روند ها مجموعه ای از پیشی گرفتن موج های یک جهت قیمت بر جهت مقابل می باشد.

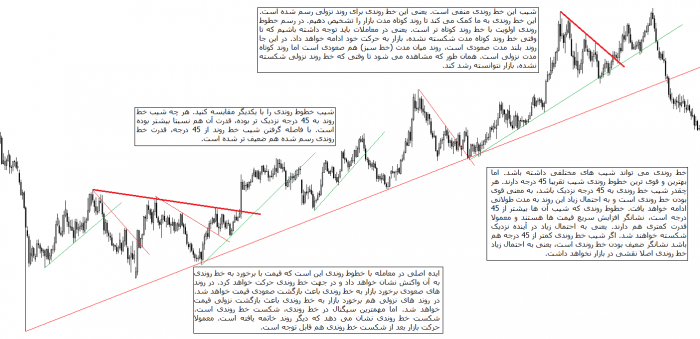

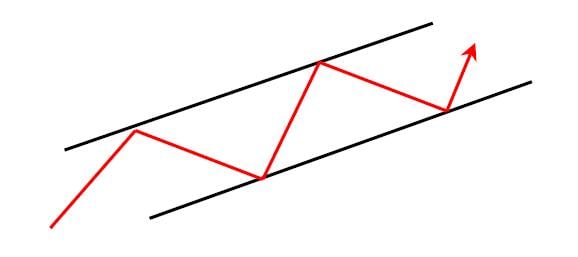

اگر به شکل زیر دقت کنید می بینید که روند صعودی مجموعه ای از روندهای کوچکتر می باشد که مجموع و اندازه روندهای نزولی، کوچکتر از روندهای صعودی می باشد. از همین رو روند غالب صعودی است. به بیانی دیگر شاهد آن هستیم که در روند صعودی مقاومت های جدید بالاتر از مقاومت های قبل از خود هستند اما قیمت در خطوط حمایت به حمایت قبل از خود نمی رسد. عکس این حالت برای روند نزولی تعریف می شود.

تا زمانی که در یک روند صعودی قرار داریم دره های قیمت (حمایت ها) نباید به قیمت پایین تر از حمایت قبلی برسد و در روند نزولی قله های قیمت (مقاومت ها) نباید به قیمت بالاتر از مقاومت قبلی برسد. این نکته مهمترین اصل تشخیص و بکارگیری روند می باشد. در صورتی که قله ها یا دره ها به موج قبل خود برسند در اصل بیان کننده این هستند که یا شیب روند غالب کم شده یا آن روند پایان یافته و روند معکوس جدیدی در پیش داریم.

برای ترسیم یک روند صعودی حداقل دو دره قیمت (حمایت) را به یکدیگر متصل می کنیم و تا زمانی که قیمت از امتداد این خط ترسیمی رد نشود روند صعودی می ماند.

برای ترسیم یک روند نزولی حداقل دو قله قیمت (مقاومت) را به یکدیگر متصل می کنیم و تا زمانی که قیمت از امتداد این خط ترسیمی رد نشود روند نزولی می ماند.

اعتبار یک روند را تعداد دفعات برخورد قیمت با خط روند (ترند لاین) ، میزان زمان باقی ماندن قیمت در روند و شیب روند تعیین می کند و در صورتی که هر کدام از سه پارامتر بالا بیشتر و بزرگتر باشد اطمینان کردن به روند غالب اهمیت بیشتری پیدا می کند.

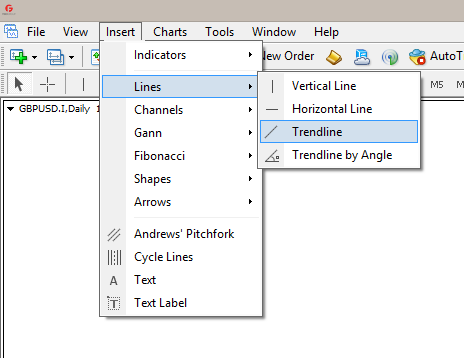

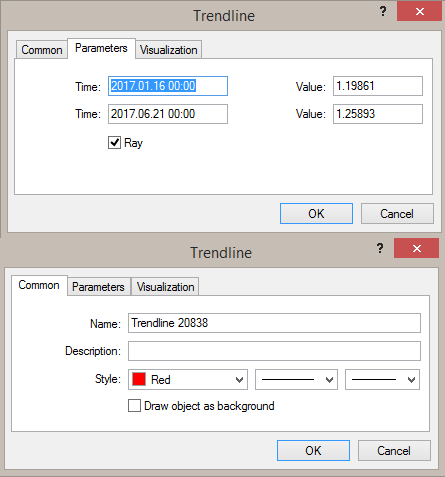

کار با ابزار خط روند یا ترند لاین در متاتریدر

تمام پلتفرمهای تحلیل تکنیکال ابزار لازم برای ترند لاین را دارند. نحوه رسم خط روند ساده است. تنها کافی است در نمودار دو کف یا اوج قیمتی را پیدا کنید و خط موربی که این دو خط را به هم وصل میکند را رسم کنید. در متاتریدر برای انتخاب ابزار لازم برای رسم ترند لاین کافی است از منوی Insert روی Lines کلیک کنید و گزینه Trend Line را انتخاب کنید. اگر در قسمت Tools Bar گزینه Line Studies فعال باشد، روی آیکون خط مورب یا همان Trend Line کلیک کنید. بعد از کلیک کردن روی گزینه Trend Line نشانگر ماوس تغییر خواهد کرد. این یعنی شما میتوانید رسم خط ترند را شروع کنید.

اگر میخواهید ترند لاین صعودی رسم کنید، روی کف اول قیمتی کلیک کنید و دکمه چپ ماوس را نگه دارید. سپس ماوس را به کف قیمتی دوم انتقال دهید و ماوس را رها کنید. با این کار ترند لاین رسم خواهد شد. اگر میخواهید ترند لاین را تنظیم کنید، دو بار روی خط ترند کلیک کنید.

سه نقطه روی خط روند مشاهده خواهد شد. نقطه اول و پایینی همان محل کف اول است. نقطه وسطی برای انتقال ترند لاین در محور عمودی و افقی به کار میرود. نقطه سوم یا بالایی همان محل قرار گیری کف دوم است و شیب خط روند را مشخص میکند. بعد از تنظیم خط ترند حتماً آن را Unselect کنید. یعنی دو بار روی آن کلیک کنید.

شما همچنین میتوانید در متاتریدر تنظیمات خط ترند را تغییر دهید. میتوانید خط روند را بسط دهید یا اینکه خط ترند امتدادی به چپ یا راست نداشته باشد. برای این کار کافی است روی خط ترند دو بار کلیک کنید. سپس روی آن راست کلیک کنید و گزینه Trend Line Properties را انتخاب کنید. اگر روی گزینه Ray کلیک کنید، خط ترند به سمت راست امتداد خواهد یافت. همچنین میتوانید نوع خط ترند و رنگ آن را هم انتخاب کنید.

کاربرد خط روند (ترند لاین)

با توجه به توضیحات بالا تکنیک استفاده از خط روند بدین صورت می باشد که بعد از ترسیم، در بازگشت قیمت، با برخورد قیمت به خط ترند، انتظار بازگشت قیمت در جهت روند غالب را داریم و معامله ای در جهت روند باز می کنیم.

در شکل زیر روند صعودی دلار به فرانک را می بینیم. پس از هربار برخورد قیمت به خط روند (Trend line) قیمت شروع به بالا رفتن می کند. در بار سوم و چهارم برخورد قیمت به خط می توان در جهت صعودی معامله خرید باز کرد. می بینیم که هر بار معامله ما وارد سود شده است.

مفهوم کانال ها

معمولا روند ها تمایل دارند که در داخل کانال قیمتی خاص حرکت کنند بدین معنی که همانطور که شیب خط روند در صورت تغییر می تواند باعث تعویض نقش روند شود، خارج شدن بازار از کانال خود نیز می تواند باعث تغییرات در روند و شیب آن گردد.

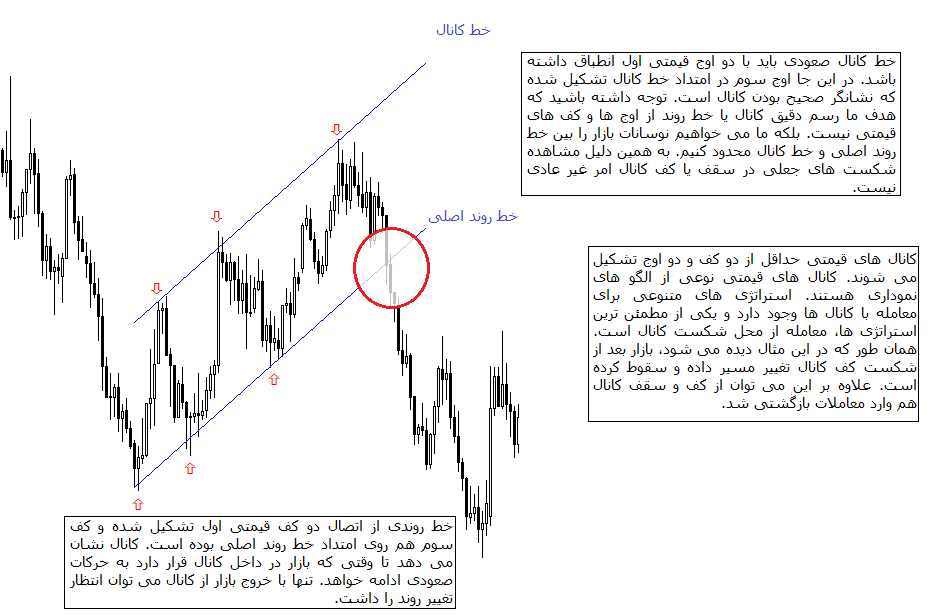

برای ترسیم خط کانال باید به موازات خط ترند، خطی از آخرین قیمت موجود در کانال رسم شود. برای ترند لاین حتما لازم بود دو نقطه را برای روند در نظر بگیریم اما در خط کانال نیازی به دو نقطه برخورد قیمت نمی باشد و تنها یک نقطه را با فرض استفاده موازی خط روند میتوان استفاده کرد. فراموش نشود خط کانال تابعی از خط روند می باشد و هیچ زمانی خط کانال قبل از خط ترند ترسیم نمی شود.

کانال قیمتی (Channel)

کانال قیمتی یک الگوی نموداری ادامه دهنده است که نوسانات بازار را بین دو خط روند موازی محدود میکند. کانال از دو خط روند تشکیل شده است. خط روند بالایی را مقاومت یا سقف کانال و خط روند پایینی را هم کف کانال یا حمایت مینامیم. اگر کانال رو به پایین باشد (شیب منفی)، کانال نزولی خواهد بود. اگر کانال به سمت بالا باشد (شیب مثبت)، کانال را صعودی مینامیم.

اجزای کانال قیمتی

کانال قیمتی از یک خط روند اصلی تشکیل شده است. خط روند اصلی نشانگر روند فعلی و ترند بازار است. خط روند اصلی از اتصال دو کف قیمتی (در روندهای صعودی) یا دو اوج قیمتی متوالی (در روندهای نزولی) تشکیل میشود و امتداد این خط همان خط ترند اصلی است.

علاوه بر خط روند اصلی، یک خط کانال هم وجود دارد که موازی با خط ترند اصلی رسم میشود. برخی از تحلیلگران بعد از رسم خط روند اصلی، خطی موازی با آن رسم میکنند که همان خط کانال است. خط کانال باید بتواند اوجها یا کفهای متقابل با خط ترند را لمس کند. خط کانال معمولاً مقاومت بازار در روندهای صعودی است و در روندهای نزولی هم نقش حمایت را دارد.

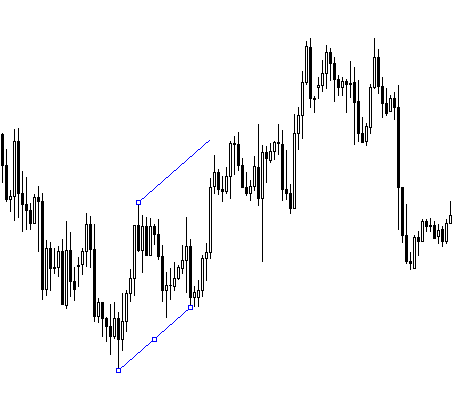

برای رسم کانال تنها به سه نقطه قیمتی نیاز است. در رسم کانالهای صعودی باید دو کف اول قیمتی را به یکدیگر وصل کنیم و اوج قیمتی بین دو کف را هم محل رسم سقف کانال در نظر بگیریم. در کانالهای نزولی هم کافی است که دو اوج قیمتی را به یکدیگر وصل کنیم و خط کانال را هم از کف قیمتی بین این دو اوج رسم کنیم. از آنجایی که خط کانال باید با خط روند اصلی موازی باشد، به همین دلیل یک نقطه برای رسم خط کانال کافی است.

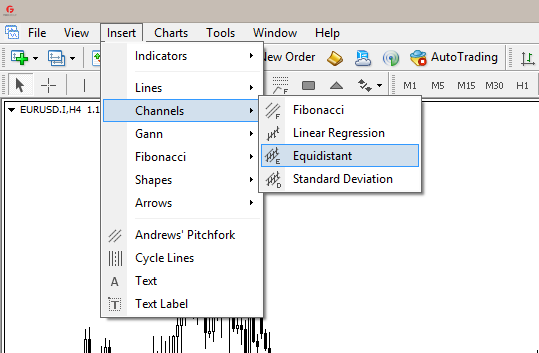

رسم کانال در متاتریدر

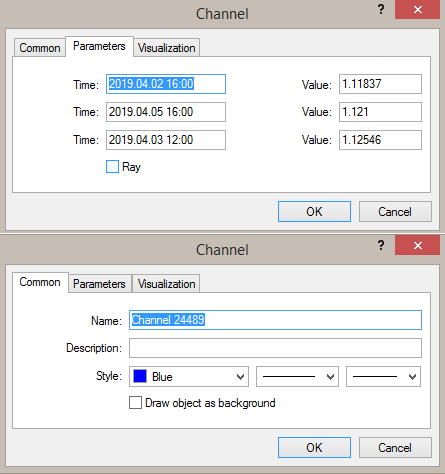

برای رسم کانال ابتدا از منوی Insert روی گزینه Channels کلیک کنید. سپس از منوی باز شده گزینه Equidistance را انتخاب کنید. اگر کانالی که میخواهید رسم کنیم، کانال صعودی است، روی کف اول کلیک کنید و دکمه سمت چپ ماوس را نگه دارید، سپس دکمه سمت چپ ماوس را در روی کف قیمتی دوم رها کنید. برای این که کانال را تنظیم کنید، روی کانال دو بار کلیک کنید.

توجه داشته باشید که در کانالهای صعودی، خط روند اصلی همان خط پایینی است. خط ترند اصلی کانال در زمان تنظیم آن در متاتریدر از سه نقطه تشکیل شده است. نقطه سمت چپی روی کف اول (اوج اول در کانالهای نزولی) و نقطه سمت راستی روی کف دوم (اوج دوم در کانال نزولی) قرار میگیرد.

نقطه وسطی هم موقعیت کل کانال در نمودار را تغییر میدهد. خط کانال هم چون باید موازی با خط روند اصلی رسم شود، نیازی به تعیین شیب ندارد. به همین دلیل تنها یک نقطه دارد. کافی است در کانالهای صعودی این نقطه را روی اوج قیمتی بین دو کف اول تنظیم کنید. در کانالهای نزولی هم باید این نقطه را در کف قیمتی بین دو اوج قرار دهید.

برای تغییر تنظیمات و ویژگیهای کانال مثل رنگ آن یا امتداد سقف و کف کانال کافی است روی کانال دو بار کلیک کنید تا کانال به حالت Selected درآید. سپس روی آن راست کلیک کنید و گزینه Channel properties را انتخاب کنید. اگر گزینه Ray را کلیک کنید، کانال از سمت چپ و راست امتداد خواهد یافت.

کاربرد کانال ها

در مورد خط کانال نیز به مانند خط روند در برخورد قیمت به خط کانال ترسیمی میتوان بازگشت قیمت به درون خط کانال را انتظار داشت. ریسک معاملات برخورد قیمت با خط کانال بسیار بیشتر از معاملات با خط ترند می باشد. دلیل این موضوع نیز وارد شدن در این معاملات بر خلاف روند غالب بازار می باشد در حالی که معاملات بر اساس خط ترند در جهت عمومی قیمت است.

خط دیگری نیز بین دو خط ترند لاین و کانال میتوان وجود داشته باشد با نام خط میانه (Middle line) که از این خط نیز میتوان به مانند دو خط ترند و کانال استفاده کرد. نکته دیگر در مورد استفاده از خطوط روند و کانال، تصحیح این خطوط در زمان هایی است که شیب آنها کم می شود و باید خطوط جدیدی ترسیم شود تا از زیان معاملات جلوگیری شود.

شش روش ساده برای تشخیص روند بازار

روش یک: تنها یک نگاه ساده به نمودار می تواند روند را مشخص کند!

تشخیص روند همیشه روش دقیق و کاملاً عملی ندارد. اما حتی با نگاه ساده به نمودار قیمتی هم میتوان روند بازار را مشخص کرد. اگر نظر سایر معامله گران بازار فارکس یا سهام را در رابطه با روند بازار بپرسید، پاسخهای متفاوتی دریافت خواهید کرد. برخی از آنها از روندهای کوتاهمدت، میان مدت و بلندمدت حرف خواهند زد. اما با این حال مهمترین روند بازار، روند غالب در نمودار روزانه است. شما میتوانید بهراحتی تنها با نگاه کردن به نمودار روزانه روند کوتاهمدت، میان مدت و بلندمدت را مشخص کنید.

وضعیت نمودار روزانه در یک یا دو سال گذشته (روند بلندمدت)، وضعیت نمودار روزانه در شش یا سه ماه گذشته (روند میان مدت) و وضعیت نمودار در چند هفته گذشته (روند کوتاهمدت) میتوانند معیار مناسبی برای تحلیل روند بازار باشند. با این کار شما میتوانید روند بازار را از سمت چپ نمودار قیمتی تا سمت راست بررسی کنید. اگر باز هم روند بازار مبهم باشد، کافی است که تایم فریم را تغییر دهید. هیچوقت در تحلیل روند بازار شرایط را پیچیده نکنید، تنها کافی است که به این سؤال پاسخ دهید: آیا قیمت در حال افزایش است یا در حال کاهش؟

تنها با نگاه کردن به نوسانات کلی بازار در سه ماه تا یک سال گذشته میتوان روند کلی بازار را تشخیص داد.

روش دو: تشخیص روند بازار به کمک اوج و کفهای قیمتی

با پیشروی قیمتها در نمودار همیشه اوج و کفهایی در بازار تشکیل میشود. اگر به این اوج و کفها توجه کنید، میتوانید روند بازار را تشخیص دهید. در نمودار زیر میتوان به راحتی روند صعودی S&P 500 را تشخیص داد. به نواحی رنگی در نمودار قیمتی توجه کنید، این سطوح حمایت کفهای قیمتی در بازار هستند. تشکیل کفهای قیمتی نشانگر روند صعودی بازار هستند و به تدریج این کفهای قیمتی در سطوح بالاتری تشکیل میشوند و پلهپله بالا میروند.

توجه داشته باشید که در روندهای نزولی به جای کف، اوجهای قیمتی در بازار نمایان میشوند. معمولاً اوجهای قیمتی به تدریج در سطوح پایینتر تشکیل میشوند تا نشانگر یک روند نزولی باشند.

روش سه: اوج و کفهای بالاتر و اوج و کفهای پایینتر

با تشخیص اوج و کفهای تشکیل شده در بازار به راحتی میتوان گفت که آیا اوج و کفهای جدیدتر در سطوح بالاتری تشکیل شدهاند یا در سطوح پایینتر؟ به طور کلی وقتی روند بازار صعودی است، اوج و کفهای جدید در سطوح بالاتری تشکیل میشوند و نشانگر گرانی در بازار هستند. در نمودار قیمتی زیر روند بازار صعودی است. به نحوه تشکیل اوج و کفها توجه کنید.

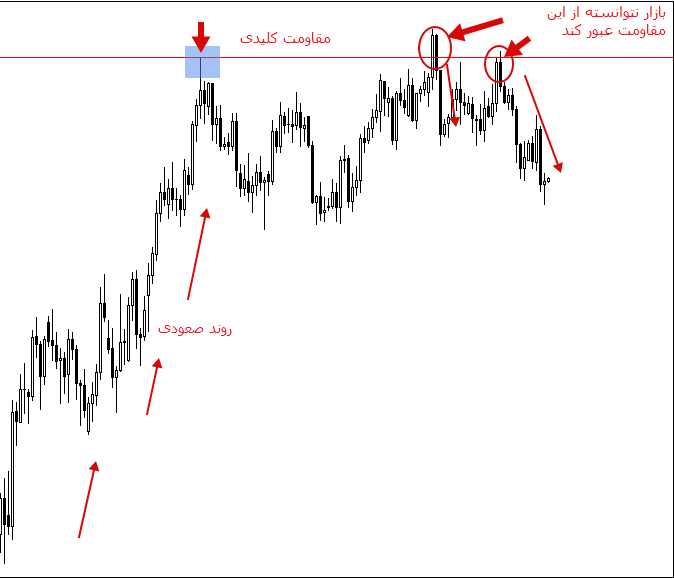

روش چهار: آیا بازار در واکنش به یک سطح کلیدی جهش کرده است؟

رفتار حرکات قیمتی در زمان اصلاحها را بررسی کنید. آیا قیمت در حال نزدیک شدن به میانگینهای متحرک یا سطوح مقاومت و حمایت کلیدی است؟ قیمت در واکنش به سطوح تکنیکال کلیدی به کدام سمت جهش میکند؟ در روندهای صعودی باید جهش هم صعودی باشد. در روندهای نزولی هم جهش باید به سمت پایین باشد. چنین رفتارهای قیمتی تأییدی از وجود روند در بازار هستند.

در نمودار بالایی میتوان بازگشتهای قیمتی بازار به سطوح مقاومتی و میانگین متحرک نمایی ۲۱ روز را مشاهده کرد. هر بار برخورد بازار به این سطوح با حرکت نزولی قوی همراه بوده است. این یعنی روند غالب بر بازار نزولی است.

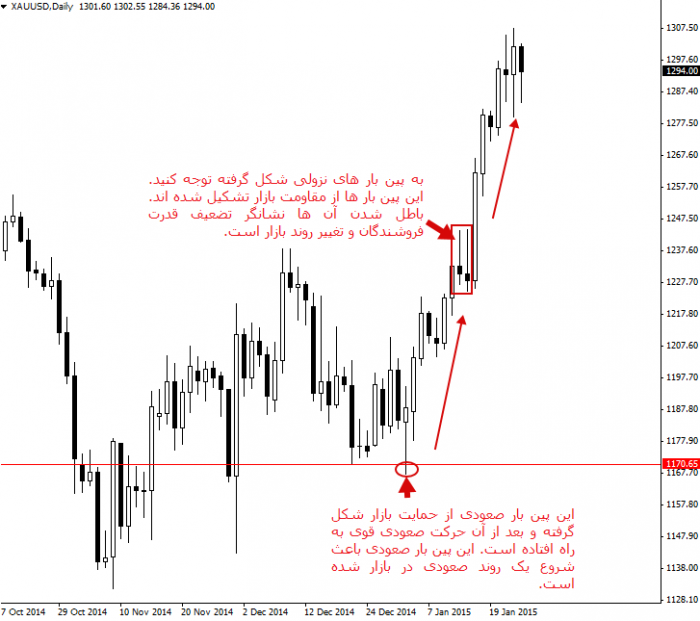

روش پنج: به سیگنالهای پرایس اکشن توجه کنید

اگر سیگنالهای پرایس اکشنی همسو با روند بازار تشکیل شوند، میتوان به روند بازار اعتماد کرد. همچنین اگر سیگنالهای پرایس اکشنی که صادر شدهاند پشت سر هم باطل شوند، بایستی برای تغییر روند آماده شد.

در نمودار بالایی به پین بار صعودی که در حمایت تشکیل شده توجه کنید. این پین بار صعودی توانسته یک روند صعودی جدیدی را به راه بیندازد. باطل شدن سیگنالهای فروش هم از تغییر روند نزولی به صعودی حکایت دارد.

روش شش: تغییر روند

اگر بازاری روند نزولی دارد، باید به اوجهای قیمتی اخیر توجه کنید. اگر روند بازار صعودی باشد باید همه توجه شما به کفهای تشکیل شده باشد. چرا؟ وضعیت اوجهای قیمتی در روند نزولی و کفهای قیمتی در روند صعودی میتوانند نشان دهند که آیا روند هنوز هم ادامه دارد یا خیر؟ به طور مثال اگر چند اوج قیمتی جدید در سطوح بالاتری تشکیل شود و در ادامه کف قیمتی هم بالاتر از کفهای قبلی تشکیل شود، میتوان گفت که روند بازار صعودی است. اما اگر کف قیمتی قبلی بازار شکسته شود و کف قیمتی پایینتری شکل بگیرد، یعنی روند بازار نزولی است.

پس همیشه در روندهای نزولی آخرین اوج قیمتی بازار را در نظر بگیرید، اگر این اوج شکسته شد، به احتمال زیاد بازار در حال تغییر روند است. در روندهای صعودی هم همیشه به کفهای قیمتی نگاه کنید، شکست آخرین کف قیمتی میتواند اولین نشانه از تغییر روند باشد.

چند نکته و ترفند در مورد پایداری روند

خط روند صعودی و نزولی

برای رسم خط روند صعودی، میتوانید کفهای قیمتی را به یکدیگر وصل کنید. خط روند نزولی هم از اتصال اوجهای قیمتی ساخته میشود. استفاده از خط روند دو مزیت دارد: شما میتوانید در معاملات پیرو روندی بعد از برخورد قیمت به خط روند، وارد معامله شوید و یا زمانی که خط روند شکسته شد، میتوانید وارد معاملات معکوس روندی شوید.

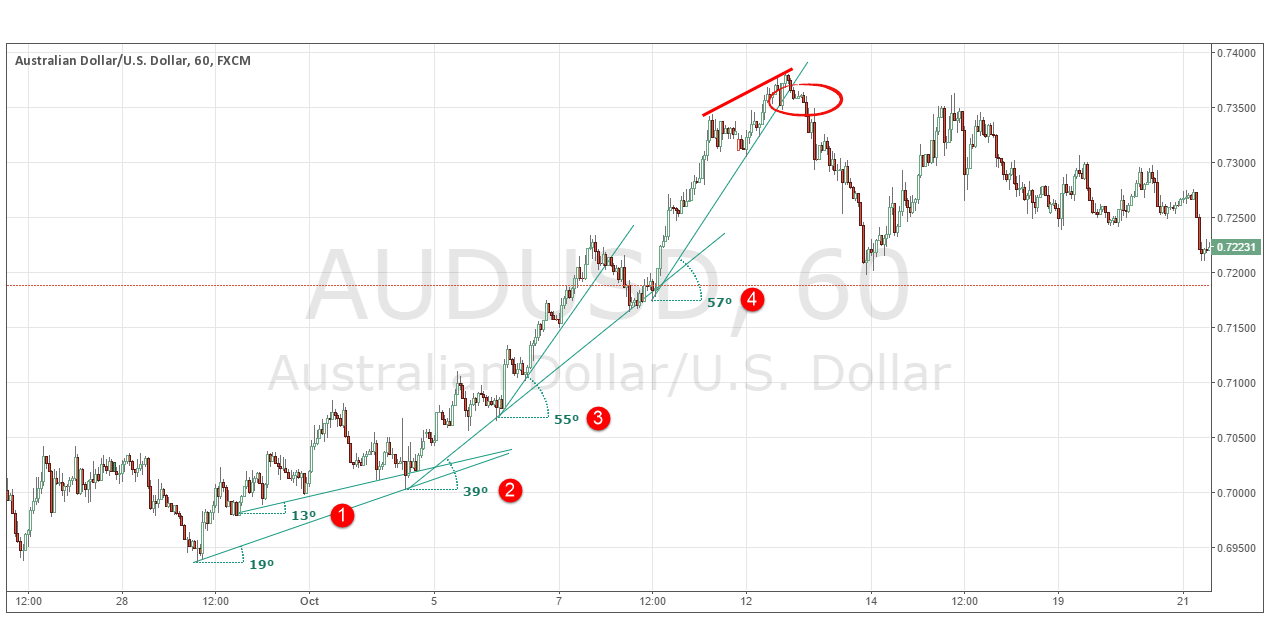

شیب و قدرت خط ترند بازار

شیب یا زاویه یک خط روند، قدرت آن خط را نشان میدهد. به تصویر زیر نگاه کنید: در ابتدای روند صعودی شیب خط ترند کمتر بوده و رفتهرفته شیب خطوط روندی افزایش یافته است. افزایش شیب خط روند، قدرت حرکت صعودی در بازار را نشان میدهد. برخی از معامله گران افزایش ناگهانی شیب خطوط روندی را نشانه ناپایداری روند فعلی بازار میدانند.

به تصویر زیر نیز نگاه کنید. روند بازار نزولی بوده و شیب خطوط روند رفته رفته کاهش یافته است که نشانگر کاهش قدرت روند نزولی است.

درک ساختار روند بازار

تصویر زیر روند نزولی و اصلی بازار را نشان میدهد که با فلش قرمز مشخص شده است. در طول روند اولیه، میتوان خطوط روندی دیگری رسم کرد و هم چنین سطوح نوسانی را مشخص کرد. اگر شیب یا زاویه ترند لاین کم باشد، نشان دهنده این است که احتمال بازگشت قیمت به سمت بالا وجود ندارد و فروشندگان همچنان قیمت را پایین میآورند، به طوری که کفهای قیمتی پایینتر از یکدیگر شکل میگیرند.

در انتها قدرت حرکت نزولی کاهش یافته است و باید خط روند شکسته شود تا حرکت نزولی دیگری شروع شود. البته شما همیشه قادر به ترسیم یک خط ترند لاین نخواهید بود، اما اگر یک مورد خط روند را پیدا کنید، به احتمال زیاد ستاپ معاملاتی پیدا کردهاید.

الگوی نموداری کُنج

چند الگوی نموداری تکنیکال بر اساس اصول خط روند وجود دارد. الگوی کُنج در این میان بسیار محبوب است. در تصویر زیر، روند بازار نزولی است و قیمت بسیار آهسته در حال سقوط می باشد، زیرا زاویه خط روند پایینی بسیار کم است که نشان دهنده کاهش قدرت فروشندگان در بازار است. در پایان، قبل از تغییر روند، بازار ناگهان با فشارهای فروش مواجه شده و بعد از یک شکست جعلی، الگوی کُنج شکسته شده است و بازار صعود کرده است. در اینجا شکست جعلی یک دام یا تله برای فروشندگان بوده است.

هر دو خط روند موجود در تصویر زیر، دارای همگرایی نزولی هستند که نشان دهنده ورود بازار به فاز خنثی می باشند. امواج روند نزولی کوچکتر و کوچکتر میشوند و سرعت حرکت بازار نزولی در حال کند شدن است. در طول الگوی کُنج، بهتر است وارد هیچ موقعیت جدیدی نشوید. هنگامیکه خط روند به سمت بالا شکسته شد و الگوی کُنج مورد تائید بازار بود، میتوانید به دنبال فرصت معاملاتی باشید.

سه استراتژی موفق برای معامله با خط روند (Trendline)

در این قسمت میخواهیم با سه استراتژی قدرتمند معامله با خطوط روندی آشنا شویم. اما قبل از اینکه استراتژیها را شروع کنیم، به خاطر بسپارید که خطوط روندی دو ویژگی کلیدی دارند: اولاً حداقل بازار سه بار به آنها برخورد کرده و واکنش نشان داده، ثانیاً خط روند هیچ وقت از بدنه کندل عبور نمیکند. خط ترند لاین میتواند از روی دنباله کندل عبور کند، اما نباید از روی بدنه کندل عبور کرده باشد.

استراتژی شکست و برخورد مجدد (Retest)

استراتژی شکست و برخورد مجدد یکی از استراتژیهای محبوب و رایج میان معامله گران بازارهای فارکس و سهام است. با این حال از این استراتژی میتوان برای سایر بازارها مثل بازار ارز دیجیتال و معاملات بیت کوین استفاده کرد.

در این استراتژی بعد از اینکه خط روند فعال بازار را پیدا کردید، منتظر شکست خط روند میمانید. گاهی اوقات شاید بازار بعد از شکست خط روند دیگر هیچگاه به آن برخورد نکند. اما در اکثر مواقع بازار بعد از شکست خط روند دوباره به آن برخورد میکند.

زمانی که بازار برخورد مجدد به خط روند را انجام داد، بهترین زمان برای ورود به معامله است و باید در تایم فریمهای پایینتر به دنبال سیگنال بود. خط ترند بازار میتواند هم سیگنالی برای ورود به معامله باشد و هم محلی برای تعیین حد ضرر. معمولاً حد ضرر را در طرف دیگر ترند لاین قرار میدهیم و خط روند هم به عنوان مانعی عمل میکند که نمیگذارد حد ضرر فعال شود.

هر چقدر تعداد برخوردها به یک خط روندی بیشتر باشد، استراتژی شکست و برخورد مجدد هم بهتر عمل خواهد کرد. در نمودار پایینی بازار حداقل سه تا چهار بار به این خط ترند لاین برخورد کرده است. در زمان شکست خط روند، نوسانات زیادی را در بازار شاهد بودیم و قیمت در اطراف خط ترند نوسان میکرد. شدت نوسانات بازار در اطراف خط روند میتواند نشان دهد که چقدر زودتر باید وارد بازار شد.

اگر نوسانات زیاد باشد، معامله گران ریسکپذیر میتوانند با اولین برخورد مجدد (Retest) به خط روند شکسته شده وارد بازار شوند. اما معامله گران محافظهکار بهتر است که منتظر تائید سیگنال بمانند. به طور مثال وقتی خط روند مقاومتی یا نزولی شکسته میشود، بهتر است که پیش از ورود به معامله خرید منتظر شکست اولین مقاومت جزئی و نزدیک بمانید.

استراتژی خط روند (Trendline Flag)

استراتژی شکست و برخورد مجدد به ترند لاین که در بخش قبلی بررسی کردیم، معمولاً برای موقعیتهایی مثل تغییر روند استفاده میشود. اما استراتژی خط روند برای معاملات پیرو روندی استفاده میشود. در این استراتژی شما باید برای اصلاح بازار خط ترند کوتاه رسم کنید و سپس مثل الگوی نموداری در جهت روند غالب بر بازار وارد معامله شوید. در اینجا بایستی توجه داشت که خط روندی رسم شده، همان خطی است که برای الگوی نموداری رسم میشود و منظور از روند غالب هم روند بازار پیش از تشکیل الگوی نموداری است.

در تصویر زیر بازار ابتدا در یک روند نزولی (روند غالب) قرار داشت و سپس بازار وارد فاز اصلاحی شده و الگویی شبیه به نموداری را تشکیل داده است. در اینجا هدف ما رسم خط روند برای این الگوی شبیه به نموداری است و اگر الگوی نموداری هم نباشد ایرادی ندارد. مهم این است که خط روند کوتاهی را برای این حرکت اصلاحی رسم کنیم. شکست این خط ترند کوتاه مانند الگوی نموداری یا Flag عمل میکند. یعنی با شکست آن، بازار در جهت روند غالب حرکت خواهد کرد.

شما میتوانید در استفاده از این استراتژی از میانگین متحرک ۵۰ هم برای تشخیص روند غالب بر بازار استفاده کنید. در این استراتژی شما تنها در جهت روند غالب بر بازار باید معامله کنید. یعنی اگر روند بازار نزولی بوده و سپس حرکت اصلاحی شروع شده، خط روندی برای این حرکت اصلاحی رسم کنید و با شکست خط روند وارد معامله فروش شوید. در مثال زیر، میانگین متحرک نشانگر روند نزولی است، چونکه بازار در زیر میانگین متحرک نوسان میکند.

استراتژی معامله با جهش از خط روند (Trendline Bounce)

این استراتژی هم در جهت روند غالب بازار است. با این حال در این استراتژی از خود خط روند برای ورود به معامله استفاده نمیشود، بلکه ترند لاین در قالب حمایت یا مقاومت رفتار میکند.

در سناریوی زیر، قیمت از خط روند برای سومین بار متوالی جهش میکند و قدرت خط روند را تائید میکند. بعد از آن، معاملهگر باید به دنبال سایر الگوی های تکنیکال در اطراف این جهش باشد. در این سناریو یک خط مقاومت افقی بعد از جهش بازار از خط ترند بازار ظاهر شده است. شکست این خط ترند برای ورود به بازار کافی است. در این استراتژی معامله گران محافظهکار میتوانند حد ضرر یا استاپ لاس (Stop Loss) را در زیر ترند لاین قرار دهند و یا حد ضرر را به زیر خط مقاومتی ببرند.

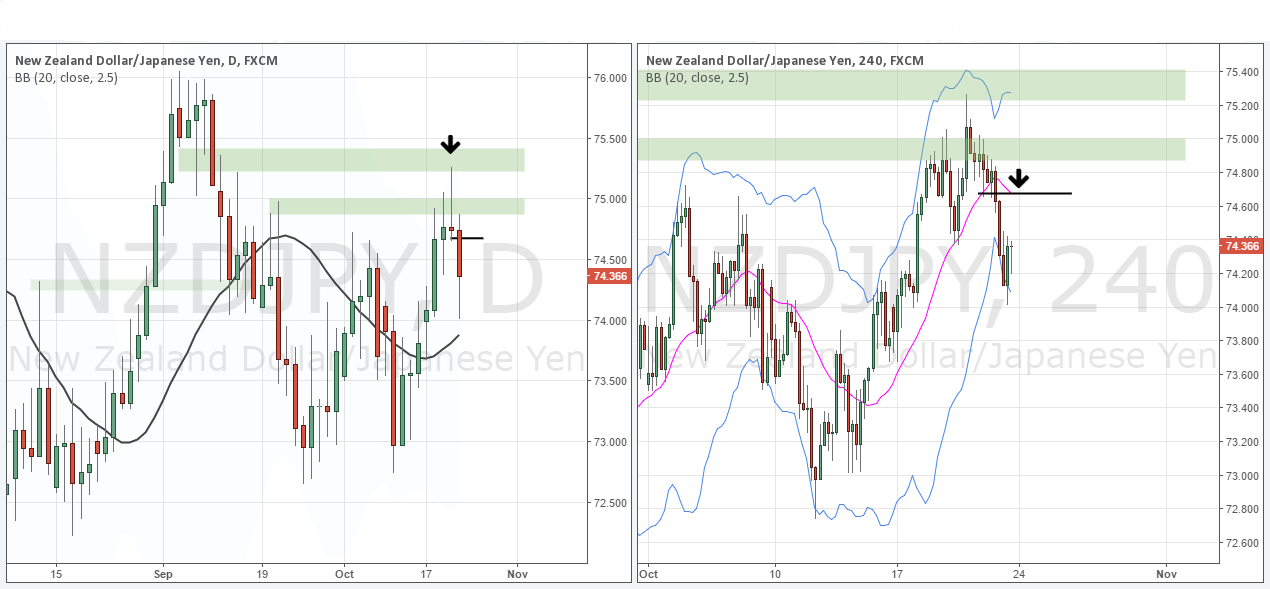

میتوان از استراتژی جهش از خط روندی در تایم فریمهای مختلف هم استفاده کرد. وقتیکه خط روند بلندمدت تائید شده، معاملهگر میتواند به تایم فریم پایینتر نگاه کند و از سایر سطوح تکنیکال مثل حمایت برای زمانبندی ورود به معامله فروش استفاده کند. یعنی در نمودار روزانه ترند لاین را تشخیص داده و در نمودار یکساعته با شکست الگو یا خط حمایتی وارد بازار شده است.

در نمودار ۶۰ دقیقه یا یکساعته اولین جهش از خط روند نزولی و روزانه در AUDUSD مشاهده میشود. در اینجا نوسانات بازار شدید بودند و به همین دلیل شاید ورود به معامله کار سختی باشد. اما در نمودار سمت راستی (نمودار دوساعته)، الگوی سر و شانه تشکیل شده و به کمک این الگوی تکنیکال میتوان زمان ورود به معامله را پیدا کرد.

چگونه از ابتدای روند جدید وارد معامله شویم؟

همانطور که می دانید معامله پیرو روندی، بهترین و موثرترین روش معاملاتی است. اما زمانی که نوبت به تعریف معامله پیرو روندی می رسد، اکثر مردم معنای آن را نمی دانند. در این روش شما باید یاد بگیرید که همیشه حرکت قیمت را زیر نظر داشته باشید و سعی کنید از ابتدای روند وارد بازار شوید. اما چگونه می توان فهمید که نقطه ورود شما نقطه عطفی نیست و روند قبلی به پایان رسیده است و روند جدیدی در حال شکل گیری است؟ در این مقاله می خواهیم با چند مثال ساده نشان دهیم که چگونه می تواند آغاز یک روند جدید را پیدا کرد و از آن سود برد.

معامله پیرو “روند” چیست؟

بهتر است همیشه به دنبال ورود به بازار از ابتدای روند جدید باشید. یعنی نشانه هایی از تغییر جهت بازار وجود داشته باشد. می توانید تجزیه و تحلیل روند را ابتدا از نمودار روزانه شروع کنید و نقطه های اوج و کف قیمتی را انتخاب کنید تا روند بازار مشخص شود. هم چنین می توانید به دنبال نقاط چرخشی باشید تا نشانه ای از تغییر روند بازار و شروع روند جدید پیدا کنید. البته ممکن است اشتباه کنید، زیرا نقطه چرخشی فقط نشانه برگشت روند است و یک روند معکوس کامل نیست. اما وجود نقطه چرخشی کمک فراوانی در یافتن روند های جدید می کند.

می توانید در بازه زمانی روزانه سطوح مهم حمایتی و مقاومتی را رسم کنید و سطوح اصلی قیمت را مشخص کنید و سپس موارد زیر را با هم ترکیب کنید:

- واکنش شدید قیمت به سطح کلیدی: بدین معنی که یک کندل قیمتی قوی و بزرگ در جهت مخالف سطح کلیدی تشکیل شود.

- سیگنال پرایس اکشن: سیگنال می تواند شامل الگوی کندلی پین بار، پوششی و… باشد.

- الگوی نموداری: مثل سروشانه، اوج/کف دوقلو و… .

اکنون به سه مثال زیر توجه کنید که از نمودار روزانه تا نمودار چهارساعته تجزیه و تحلیل شده اند و این مراحل توضیح داده شده اند.

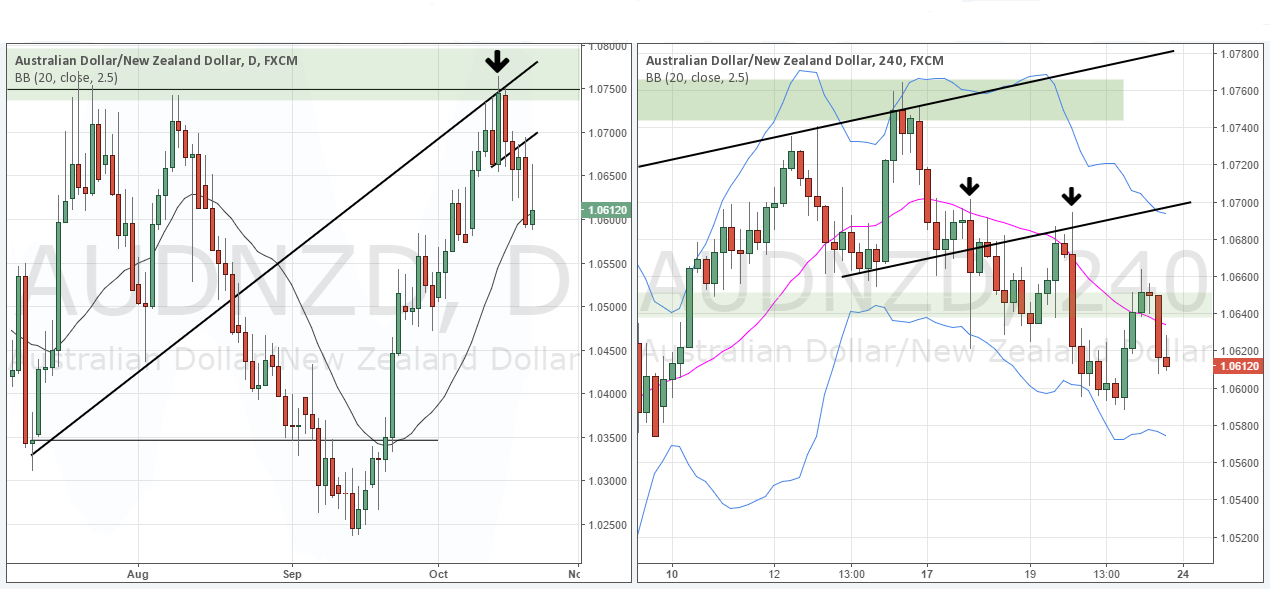

مثال نمودار روزانه و چهارساعته دلار استرالیا و دلار نیوزیلند (AUDNZD)

در نمودار روزانه (سمت چپ) می بینید که روند بازار صعودی بوده است. ورود به معامله فروش در چنین بازاری کار بسیار خطرناکی است. اما اگر بازار را به دقت دنبال کنید، مسلما نشانه هایی برای ورود به معامله فروش پیدا می کردید. بهتر بود که معامله گر صبر می کرد تا قیمت به مقاومت ۱٫۰۷۵ برسد و منتظر واکنش بازار به آن می ماند. اگثر معامله گران سعی می کنند در طول روند صعودی وارد معامله فروش کوتاه مدت شوند، زیرا اعتقاد دارند که ” این روند صعودی در نهایت به پایان خواهد رسید.” این باور درستی است، اما باید قبل از ورود به معامله منتظر نشانه ها ماند. زمانی که نشانه های واضح و خوبی را در نمودار روزانه مشاهده می کنید، مثل ظهور یک مقاومت جدی، شکست جعلی، تشکیل کندل نزولی قوی و یا شکست کف قیمتی اخیر، باید به نمودار پایین تر (چهارساعته) نگاه کنید و به دنبال سیگنال ورود به معامله فروش باشید.

مثال نمودار روزانه و چهاساعته دلار نیوزیلند و ین ژاپن (NZDJPY)

جفت ارز NZDJPY یک مثال کامل و خوب است. بعد از این که قیمت به یک مقاومت پیشین روزانه می رسد، یک معامله گر فقط باید منتظر تائید بازه زمانی بالاتر بماند. در این مورد مشاهده می کنید که چندین شکست جعلی و یک پین بار نزولی شکل گرفته است. بعد از تشکیل پین بار نزولی، نوبت به بازه زمانی پایین تر و معامله در آن می رسد. این مثال کارآمد به شما نشان می دهد که تجزیه و تحلیل تایم فریم بالاتر و صدور سیگنال پرایس اکشن، می تواند شروع روند جدید در تایم فریم پایین را تائید کند. با این حال، شما همیشه یک روند بلند مدت چند روزه یا چند هفته ای ندارید، اما چنین سیگنال های بازگشتی معمولاً فرصت خوبی را برای معامله فراهم می کنند که در آن معامله گر می تواند به راحتی سود خوبی به دست آورد.

نمودار روزانه و چهارساعته دلار آمریکا و دلار کانادا (USDCAD)

مثال زیر نیز بسیار مشابه مثال جفت ارز USDCAD می باشد. همانطور که در نمودار روزانه مشاهده می کنید، جفت ارز در واکنش به محدوده حمایتی دو پین بار صعودی تشکیل داده است. پس از شکل گیری اولین پین بار صعودی معامله گر باید به بازه زمانی پایین تر (چهارساعته) برود و منتظر صدور سیگنال هایی بماند که تغییر جهت بازار را تائید می کنند. با این حال لازم به ذکر است که وجود یک پین بار برای ورود خودکار به معامله کافی نیست و ما نیاز داریم تا به بازه زمانی پایین تر برویم تا نقطه ورود مناسب را پیدا کنیم. در این مثال شکست مقاومت جزئی در باند میانی بولینگر می توانست برای ورود به معامله کافی باشد.

روش های جالب و کاربردی معامله گران پیرو روندی!

معامله گران پیرو روندی همیشه در جهت روند بازار معامله میکنند و به همین دلیل قدرت روند برای این گروه از معامله گران اهمیت زیادی دارد. در این مقاله میخواهیم با روشهای مختلف معامله گران پیر روندی آشنا شویم. بزرگترین چالش در معاملات پیرو روندی، مواجه با اوج و کفهای تاریخی است. شکست اوج و کف لازمه احیای روند بازار است. همچنین شاید روند کلی بازار صعودی باشد، اما برای مدتی بازار در یک فاز خنثی نوسان کند. برای معاملهگر پیرو روندی جهت خروج بازار از فاز خنثی اهمیت زیادی دارد.

روش آسان و سریع: استفاده از اندیکاتورهای تکنیکال

برای ارزیابی قدرت روند بازار، اندیکاتورهای تکنیکال متنوعی وجود دارند. اندیکاتورهای روندی نوعی از اندیکاتورهای تکنیکال هستند که روند بازار را ارزیابی میکنند. اندیکاتورهای تکنیکال به معاملهگر کمک میکنند تا سریع روند بازار را تحلیل کند. این اندیکاتورها به طور خلاصه نشان میدهند که آیا در بازار روندی وجود دارد یا خیر؟ همچنین اندیکاتورهای روندی قدرت نسبی روند و احتمال بازگشتهای اصلاحی را هم مشخص میکنند. خوشبختانه بسیاری از اندیکاتورهای تکنیکال به طور رایگان در اختیار همه قرار گرفتهاند. میانگینهای متحرک (Moving Average)، RSI، مک دی (MACD)، باند بولینگر (Bollinger Bands) و استوکاستیک (Stochastic) مهمترین و محبوبترین اندیکاتورهای تکنیکال در بازار هستند.

تقریباً همه اندیکاتورهای تکنیکال اشاره شده در یک دوره زمانی مشخص و تعیین شده، محاسباتی را روی قیمت و حجم معاملات انجام میدهند و نتیجه این محاسبه نشانگر قدرت نسبی روند صعودی و نزولی است. زمانی که اندیکاتورهای روندی در نمودارهای بلندمدت و کوتاهمدت نشانگر یک روند صعودی یا نزولی قوی باشند، میتوان طبق این روند وارد بازار شد.

رویکرد پیشرفته: استفاده از تئوریهای پرایس اکشن (price action)

روش دیگری هم برای ارزیابی قدرت روند وجود دارد. در این روش معاملهگر منتظر شکست یا حفظ موقعیت حمایت یا مقاومت بازار میماند و سپس بر اساس واکنش بازار به سطوح حمایتی و مقاومتی به این نتیجه میرسد که روند بازار قوی است یا خیر؟

روش جالبی که در مباحت تکنیکال به خصوص در سبک پرایس اکشن برای تعیین قدرت روند از آن استفاده میشود، روش شکست اوج یا کف قیمتی بازار است. به طور مثال در روند صعودی، بازار به بالای اوج قیمتی خود عبور میکند. این حرکت صعودی یا شکست اوج قیمتی نشانگر قدرت بالای خریداران در بازار است و از صعود بازار به سطوح بالاتر حکایت دارد. این روش معاملاتی خیلی ساده و مؤثر است.

اما در این میان بسیاری از تحلیلگران بر این باورند که شکست اوج قبلی به تنهایی نمیتواند استراتژی موفقی برای معامله در بازارهای سهام، فارکس یا کالا باشد. چونکه بارها مشاهده شده که اوج و کفهای قیمتی با پدیده شکست جعلی مواجه میشوند. به طور مثال بازار تا بالای اوج قیمتی قبلی خود صعود میکند، اما در نهایت روز را در زیر اوج قیمتی به پایان میرساند. این شکست جعلی میتواند خود از بازگشت نزولی بازار حکایت داشته باشد!

در سبک پرایس اکشن (price action) معمولاً برای مقابله با پدیده شکست جعلی توصیه میشود که معاملهگر منتظر بسته شدن کندل و تبدیل اوج قیمتی به حمایت (یا تبدیل کف قیمتی به مقاومت) بماند و بعد از آن وارد بازار شود.

مدیریت ریسک: تغییر اندازه حد ضرر یا Stop Loss

اندازه حد ضرر تأثیر زیادی بر موفقیت معامله دارد. فرض کنید قیمت به بالای اوج تاریخی نفوذ میکند. در نگاه اول این حرکت صعودی نشانگر قدرت خریداران است. اما فوراً فروشندگان وارد میشوند و قیمت را به اندازه ۱۰۰ واحد پایین میکشند. این واکنش اولیه به اوج تاریخی بازار است. اما ادامهدار نیست و بعد از آن قیمت گران میشود و از اوج تاریخی عبور میکند. در این سناریو اگر اندازه حد ضرر معامله خرید ۲۰ واحد باشد، بدون شک معامله خرید با ضرر بسته خواهد شد. اما اگر اندازه حد ضرر بیشتر از ۱۰۰ واحد باشد، معامله با سود خوبی بسته خواهد شد! شکست اوج تاریخی بازار نشانگر قدرت بالای خریداران است و معمولاً این شکست صعودی، رالی بزرگی را به راه میاندازد.

اندازه حد ضرر ربطی به رویکرد تحلیلی شما ندارد. در واقع در این روش فرض می شود که تحلیل شما درست بوده است. این یک روش برای مدیریت ریسک است. اما با این حال موفقیت معامله به این متغیر ربط دارد. اگر اندازه حد ضرر را کوتاه انتخاب کنید، به احتمال زیاد بازار پیش از رسیدن به حد سود، در ضرر بسته خواهد شد. اما اگر اندازه حد ضرر را بلند در نظر بگیرید، معامله میتواند نوسانات بزرگی را تحمل کند، اما در نهایت با سود بسته خواهد شد. اندازه حد ضرر رابطه مهمی با حجم معامله دارد. اگر میخواهید اندازه حد ضرر را افزایش دهید، حتماً حجم معامله را پایین بیاورید.

نتیجهگیری

معامله پیرو روندی سود سرشاری دارد و در اکثر مواقع مدیریت چنین معاملاتی هم کار سادهای است. به همین دلیل حتماً سعی کنید به این سبک معاملاتی توجه داشته باشید. به طور خلاصه این قدرت روند بازار است که میتواند به معاملهگر کمک کند تا در اوجها یا کفهای قیمتی با اطمینان خاطر بیشتری معامله کند. شاید بهتر باشد که معامله گران تازه وارد از اندیکاتورهای تکنیکال در معاملات خود استفاده کنند و به مرور زمان سایر روشها را هم به استراتژی خود اضافه کنند. شما میتوانید از راهحلهایی که در بالا اشاره شده همزمان استفاده کنید. در این صورت درصد موفقیت معامله به طور قابلتوجهی افزایش خواهد یافت.

تغییر روند یا Reversal چیست؟

همانطور که از نام آن پیداست، Reversal به معنی تغییر روند است. زمانی که روند قیمتی یک دارایی تغییر میکند، پدیده ریورسال یا Reversal اتفاق میافتد.

بعد از روند صعودی، تغییر روند به نزولی خواهد بود. بعد از پایان روند نزولی هم تغییر روند به صعودی خواهد بود. بایستی توجه داشت که تغییر روند بر پایه حرکات قیمتی بازار در یک دوره روی میدهد و تنها بر پایه تغییر چند کندل نمیتوان گفت که تغییر روند شکل گرفته است.

برخی از اندیکاتورهای تکنیکال مثل میانگین متحرک، اسیلاتور ها و حتی کانالها میتوانند برای تشخیص Reversal مفید باشند، اما معمولاً بهترین روش برای تشخیص پدیده تغییر روند، استفاده از اصول پرایس اکشن و حرکات قیمتی خود بازار است.

تغییر روند در تایم فریم های مختلف

پدیده تغییر روند معمولاً در تایم فریمهای پایینتر خیلی سریع اتفاق میافتد، اما در حالت کلی، تغییر روندهای اصلی به چند روز، هفته یا سال زمان نیاز دارند. در تایم فریمهای مختلف میتوان به دنبال این پدیده بود. اما بایستی توجه داشت که تغییر روند در تایم فریم پنج دقیقه (۵M) برای معامله بلندمدت اهمیتی ندارد. توصیه میشود که در نمودارهای روزانه یا حداقل چهارساعته به دنبال پدیده تغییر روند بگردید.

تغییر روند صعودی بازار

در روند صعودی، اوجهای جدید بالاتر از اوجهای قبلی تشکیل میشوند. کفهای قیمتی تشکیل شده هم بالاتر از کفهای قیمتی قبلی خواهند بود. در چنین شرایطی اگر اوج قیمتی جدید بازار پایینتر از اوجهای قبلی تشکیل شود و کف قیمتی پایینتری نسبت به کفهای قبلی تشکیل شود، به احتمال زیاد بازار در حال تغییر روند است.

تغییر روند نزولی بازار

در روند نزولی، همیشه کفهای قیمتی جدید، پایینتر از کفهای قیمتی قبلی تشکیل میشوند. همچنین اوجهای قیمتی جدید هم پایینتر از اوجهای قبلی هستند. یعنی بازار به طور پلهای پایین میآید. در روند نزولی، تغییر روند زمانی اتفاق میافتد که کف قیمتی جدید، بالاتر از کف قیمتی قبلی تشکیل شود. همچنین اوج قیمتی جدید هم بالاتر از آخرین اوج قیمتی بازار تشکیل شود.

به غیر از اصول پرایس اکشن و مقایسه موقعیتهای اوج و کف بازار، میتوان از اندیکاتور میانگین متحرک یا MA هم برای تشخیص تغییر روند استفاده کرد. وقتیکه قیمت بالای میانگین متحرک قرار دارد، روند بازار صعودی است. پس اگر قیمت به زیر میانگین متحرک عبور کند، به احتمال زیاد بازار در حال تغییر روند است. همچنین میتوان از خطوط روند و کانال هم برای تغییر روند استفاده کرد. خطوط روند و کانال تنها نمایش گرافیکی اصول پرایس اکشن هستند و مفهوم تغییر روند در هر دو یکی است.

تفاوت تغییر روند و پولبک (بازگشت)

تغییر روند، تغییر در جهت روند کلی بازار است. اما پولبک یا بازگشت تنها یک حرکت اصلاحی در داخل خود روند است. وقتی بازار وارد اصلاح میشود، به معنی پایان روند نیست. اما Reversal یا پدیده تغییر روند به معنی پایان روند است. پولبک و تغییر روند پدیدههای اصلی و معمول بازارهای مالی مثل سهام و فارکس هستند. معامله گران و تحلیلگران نمیتوانند به این دو پدیده رایج و ضروری بازار بیتوجهی کنند. هیچ روندی تا ابد ادامه نخواهد یافت. اگر معاملهگری به این دو پدیده بازار بیتوجهی کند، ریسک جدی را به حساب معاملاتی خود تحمیل کرده است.

در هنگام تغییر روند چگونه معامله کنیم؟

بعضی از معامله گران علاقهمند به معامله نقاط انتقالی در بازار هستند، بدین منظور تمایل دارند زمانی که بازار از روند صعودی به روند نزولی تغییر میکند، وارد بازار شوند. معاملات این نقاط بسیار سخت و چالشبرانگیز است، اما در عین حال زمانی که بتوانید نحوه خواندن این نقاط را درک کنید، میتوانید کیفیت معاملات خود را ارتقا دهید و هر نمودار قیمتی را درک کنید.

دو اصل بسیار مهم در این استراتژی معاملاتی وجود دارد: بازگشت قیمتی (rejection) و خستگی یا دوره استراحت (exhaustion). صرفنظر از اینکه شما معاملهگر پیرو روند یا خلاف روند هستید، پیدا کردن نقاط انتقالی میتواند به معاملات شما کمک کند.

خستگی (Exhaustion)

دوره استراحت یا خستگی بازار، بعد از روندهای قوی اتفاق میافتد و میتوان این دوره را به آسانی در بازار مشاهده کرد. الگوهای خستگی نشان دهنده تغییر روند آهسته بازار هستند. در ادامه نمونههایی از انواع الگوهای خستگی آورده شده است.

کاهش مومنتوم

به نمودار قیمتی زیر توجه کنید، ابتدا در سمت چپ نمودار، روند بازار صعودی بوده و قیمت، کندل های قیمتی قوی ثبت کرده است. ناگهان در انتهای حرکت صعودی، یک کندل با دنباله بلند شکل گرفته و در ادامه کندل های قیمتی کوچکتر تشکیل شدهاند. در نهایت کندل های نزولی در بازار ظاهر شدهاند. کاهش مومنتوم بازار مانند توپی است که به هوا پرتاب میکنید: سریع شروع میشود و سپس به آرامی شتاب خود را از دست میدهد تا در بالا بچرخد. روندها نیز مانند یک توپ عمل میکنند.

الگوی سر و شانه

الگوهای نموداری سر و شانه، خستگی/ دوره استراحت بازار را به خوبی نشان میدهند. به تصویر زیر توجه کنید، شکلگیری الگوی سر و شانه در انتهای حرکت صعودی، نشانگر تغییر روند بازار و کاهش قدرت خریداران در بازار است. به طوری که در ادامه قیمت خط گردن الگو را شکسته و روند بازار از صعودی به نزولی تغییر کرده است.

واگراییها

همانطور که میدانید از اندیکاتور RSI برای پیدا کردن واگراییها استفاده میکنیم. واگرایی صعودی بدین معنی است که قیمت در طول روند نزولی، کفهای قیمتی پایینتر از یکدیگر، ولی اندیکاتور RSI، کفهای قیمتی بالاتر از یکدیگر تشکیل میدهد که این امر نشان دهنده خستگی و کاهش مومنتوم بازار است. در واگرایی نزولی، قیمت اوجهای بالاتر، ولی اندیکاتور، اوجهای قیمتی پایینتر ثبت میکند و در نتیجه میتوان گفت که قدرت حرکت صعودی رو به کاهش است.

بازگشت قیمتی (Rejection)

الگوهای نموداری بازگشتی یا فریبنده نیز در انتهای یک حرکت صعودی یا نزولی اتفاق میافتند و این الگوها واضحتر از الگوهای دوره استراحت هستند. در حالی الگوهای خستگی یک تغییر تدریجی را از یک جهت به جهت دیگر بازار را نشان میدهد، الگوی بازگشتی میتواند بعد از شکلگیری چندین کندل قیمتی رخ دهد. در ادامه نمونههایی از الگوهای بازگشتی آورده شده است.

بازگشت از سطح حمایتی و مقاومتی

به تصویر زیر نگاه کنید که پیکان سبز رنگ، بازگشت قیمت از محدوده حمایتی را نشان میدهد. زمانی که قیمت به محدوده حمایتی رسیده است، فروشندگان انتظار شکست این محدوده را داشتند، اما این محدوده موقعیت خود را حفظ کرده و نتیجه آن بازگشت قیمت به سمت بالا بوده است.

الگوی نموداری کف دوقلو

تصویر زیر الگوی بازگشتی کف دوقلو را نشان میدهد. قیمت بعد از شکلگیری کف دوقلو و شکست آخرین اوج قیمتی حرکت صعودی به راه انداخته و به سمت بالا حرکت کرده است. ابتدا میبینید که قیمت به زیر کف اول نفوذ کرده است، معامله گران آماتوری که حرکت نزولی قبلی را از دست داده بودند، بلافاصله وارد معامله فروش میشوند و سپس گرفتار الگوی بازگشتی میشوند.

باند بولینگر

برای پیدا کردن الگوی بازگشتی، میتوانید از باند بولینگر نیز استفاده کنید. همانطور که میدانید، باند بولینگر قدرت روند را اندازهگیری میکند و اطلاعاتی در مورد قیمت را در اختیار معامله گران قرار میدهد. به تصویر زیر توجه کنید: قیمت در انتهای روند نزولی، سعی در شکست باند پایینی بولینگر دارد، اما قیمت با ثبت سایه (یک کندل دنبالهدار) به سمت بالا بازگشته است. در حوزه حرفهای خود، یاد بگیرید که چگونه دنباله کندل های قیمتی و باندهای بولینگر را با یکدیگر ترکیب کنید، زیرا این ترکیب یک الگوی قدرتمند است.

به کمک این چکلیست زمان و مکان تغییر روند را پیشبینی کنید!

خواندن نمودار قیمتی و تحلیل تکنیکال بازار، کار پیچیدهای نیست. یک معاملهگر برای درک نمودار قیمتی باید روی چند اصل کلیدی تمرکز کند. معاملهگر میتواند در معاملات خود هر چیزی را که ارزش ندارد، حذف کند و نقاط موجود در چکلیست خود را که برای خواندن نمودارهای قیمتی استفاده میکند، بهینه نماید. در این مقاله میخواهیم با یک چکلیست ساده نشان دهیم که چگونه میتوان بدون داشتن ابزار پیچیده و تنها با نگاه کردن به نمودار، زمان و مکان احتمالی تغییر روند را پیدا کنیم.

مورد مطالعاتی

نمودار EUR/USD در بازه زمانی روزانه را مشاهده میکنید که یک فرصت یادگیری عالی ارائه میکند، زیرا اتفاقاتی در نمودار افتاده که تفسیر آن برای درک بازار مهم است. روند بازار صعودی بوده و سپس همه چیز به آرامی تغییر کرده است. اشتباه رایج معامله گران آماتور این است که خیلی زود وارد بازار میشوند، زیرا احساس میکنند که اتفاقی در بازار خواهد افتاد و نمیخواهند این حرکت بازار را از دست بدهند. در ادامه به چند اصل کلیدی اشاره شده است که به شما در درک بهتر روندها و فاز خنثی کمک میکنند:

شمارش تعداد کندل های نزولی در برابر کندل های صعودی

زمانی که قیمت بعد از یک روند صعودی کندل های نزولی بیشتری تشکیل دهد و نسبت بین کندل های صعودی و نزولی تغییر کند، میتوان گفت که اولین سیگنال کاهش مومنتوم یا قدرت روند صعودی صادر شده است.

نسبت بدنه و دنباله کندل

در طول یک روند، معمولاً دنباله کندلهای قیمتی کوچکتر و بدنه آنها بزرگتر است، زیرا قیمت همچنان در جهت روند حرکت میکند. وقتی کندل ها شروع به نشان دادن دنبالههای بلندتر و بدنههای کوچکتر میکنند، اتفاقی در حال رخ دادن است و ممکن است که روند فعلی بازار در حال تضعیف باشد.

طول امواج روند

وقتیکه امواج روند قدرت خود را از دست میدهند، طول امواج کوتاهتر میشود. قبل از تغییر روند، میبینید که طولموج نهایی بسیار کوتاهتر از موجهای قبلی است.

سطوح حمایتی و مقاومتی

زمانی که قیمت اوج/کفهای قبلی را میشکند، نشان دهنده وجود روندی سالم در بازار است. همانطور که میدانید اوجها و کفهای بازار میتوانند سطوح حمایتی و مقاومتی مهمی تشکیل دهند. از این رو شکست هر یک از این سطوح برای ادامه روند بازار ضروری است. به تصویر زیر نگاه کنید، اگر EURUSD به زیر محدوده آبی عبور کند، قیمت بعد از چهار ماه برای اولین بار کف قیمتی روند صعودی را میشکند و به احتمال زیاد روند بازار نزولی خواهد شد. برای ادامه روند صعودی هم باید مقاومت بازار که با سه فلش نشان داده شده، شکسته شود.

ایده “ساده نگه داشتن نمودار” مبنای خوبی برای تجزیه و تحلیل قیمت است و فقط با چک کردن این ۴ اصل، میتوانید اطلاعات زیادی از نمودارهای خود به دست آورید. اکثر معامله گران از ابزارها، اندیکاتورها و مفاهیم بسیار متنوعی استفاده میکنند و از آنچه واقعاً مهم است، غافل میشوند و در نتیجه سرنخهای کلیدی نمودار را از دست میدهند.

چگونه خلاف روند معامله کنیم؟

این بخش میتواند برای معاملهگرانی که همیشه همسو با روند معامله میکنند، کمی عجیب به نظر برسد. در این بخش ما میخواهیم دیدگاهتان را نسبت به بازار کمی تغییر دهیم. سعی کنید به جای اینکه به یک باره وارد بازار شوید، کمی صبر کنید و به اتفاقاتی که در بازار روی میدهد فکر کنید.

به معامله فکر کنید. ما همه میدانیم که در هر معاملهای همیشه دو نفر حضور دارند: طرف بازنده و طرف برنده. به یک بازاری که روند دارد فکر کنید. بسیاری از معامله گران تازهکار با دید روند سریعاً وارد بازار میشوند. آنها فکر میکنند که امنترین محل برای معامله را پیدا کردهاند. معمولاً وقتیکه معامله گران تازهکار فکر میکنند امنترین محل برای معامله را پیدا کردهاند، بازار در حال آماده شدن برای بازگشت است.

آیا تا به حال به این فکر کردهاید که وقتیکه معاملهای انجام میدهید، طرف مقابل شما چه کسی است؟ معمولاً زمانی که بازار برای بازگشت آماده میشود، این معامله گران حرفهای هستند که با هزینه معامله گران خرد وارد بازار میشوند. برای اینکه معامله گران حرفهای سود کنند، باید بازار در جهت عکس انتظارات معامله گران تازهکار حرکت کند. به همین دلیل است که اگر شما هم بتوانید مثل یک معاملهگر حرفهای رفتار کنید، نتیجه معاملاتی که انجام دادهاید به طور قابل توجهی ارتقا خواهد یافت.

وقتیکه شما معامله میکنید، چه کسی حاضر است که ریسک کند و آن دارایی را از شما بخرد یا به شما بفروشد؟ این شخص میتواند هر کسی باشد، اما هدف اصلی او این است که شما ضرر کنید و او برنده باشد. به همین دلیل همیشه طرف مقابل یک معامله، رقیب شماست. ازآنجاییکه اکثر معامله گران خُرد بازنده هستند، میتوان گفت که طرف دیگر، معامله گران حرفهای هستند. شما هم برای اینکه از دسته معامله گران بازنده خارج شوید، باید مثل حرفهایها رفتار کنید.

استراتژی معامله گران حرفهای بازار (سوای این که تا چه اندازه ساده یا پیچیده است) در اینیک جمله خلاصه میشود: معاملهگر حرفهای میخواهد بر معامله گران تازهکار و سایر معامله گران حرفهای غلبه کند. معامله گران حرفهای سود زیادی را در مخالفت با سایرین به دست میآورند. معاملهگر حرفهای بر خلاف جمع معامله میکند و زمانی که بازار بازگشت غیرمنتظرهای را به راه میاندازد، این معاملهگر حرفهای است که برنده میشود.

به نمودار زیر نگاه کنید که چگونه معامله گران حرفهای توانستهاند از بازگشت نزولی بازار سود کنند و معامله گران تازهکار را شکست دهند. پیش از این که بازار در مقاومت قرمز رنگ متوقف شود، روند صعودی در بازار جریان داشته است. بازار چند بار با مقاومت درگیر شده و حتی شکست جعلی را هم در بالای این مقاومت ثبت کرده است. این شکست جعلی به خاطر تلاش معامله گران تازهکار ایجاد شده و نشان میدهد که تلاش آنها برای عبور از مقاومت ناکام مانده است. توجه داشته باشید که بازار مدتها در روند صعودی بوده است، اما معامله گران تازهکار باز هم انتظار ادامه این روند را داشتند.

استراتژی که برای معاملات خلاف روندی استفاده می شود، میتواند انواع مختلفی داشته باشد. شما میتوانید از سقف یا کف فاز خنثی برای معاملات بازگشتی استفاده کنید، یا منتظر پایان اصلاح در یک روند بمانید و با پایان اصلاح وارد بازار شوید. میتوانید منتظر پایان امواج روندی قوی در بازار بمانید و از انتهای این امواج معامله کنید. نکته مهمی که شما باید به آن توجه کنید این است که معامله گران حرفهای همیشه بر خلاف جمع عمل میکنند. این بدین معنی نیست که هر بار بازار رشد کرد، معاملهگر حرفهای فروشنده خواهد بود. معاملهگر حرفهای زمانی وارد معامله بازگشتی خواهد شد که مطمئن شود جمع در اشتباه است.

مثل یک حرفهای فکر کنید

اگر میخواهید با طرز تفکر معامله گران حرفهای آشنا شوید، همیشه از خودتان این سؤال را بپرسید که “الان آماتور ها چه کار میکنند؟ یا بدیهیترین معاملهای که هر کسی میتواند در شرایط فعلی به آن فکر کند چیست؟” پرسیدن سؤالاتی از این قبیل میتواند شانس موفقیت شما در بازار را به طور قابل توجهی ارتقا دهد. طبق آمار ۹۰ درصد معامله گران تازهکار در بلندمدت سرمایه خود را از دست میدهند. پس شاید بهتر باشد که عملکرد معامله گران تازهکار را بررسی کرد و بر خلاف آنها عمل کرد!

اگر روندی به مدت طولانی در بازار جریان داشته، به احتمال زیاد معامله گران حرفهای تا الان سود خوبی کسب کردهاند. اگر چنین بازاری به یک سطح کلیدی نزدیک شود، میتوان به راحتی فهمید که معاملهگر حرفهای چه کار خواهد کرد و معاملهگر آماتور به فکر چه خواهد بود. به طور مشابه اگر روند جدیدی شروع شود و بازار اندکی عقبنشینی کند، به احتمال زیاد معامله گران حرفهای به دنبال سطوح بهتری برای موجسواری در روند جدید خواهند بود. اما اغلب معامله گران تازهکار تغییرات بازار را نادیده خواهند گرفت.

استراتژی معاملاتی همیشه پایه و اساس کار معامله گران حرفهای است. معاملهگر حرفهای از هر قیمتی وارد بازار نمیشود. معاملهگر حرفهای، نمودار قیمتی را بهدقت ارزیابی میکند و احساسات و عواطف تمامی بازار را ارزیابی میکند. نشانههایی که در نمودار قیمتی دیده می شود را جدی میگیرد و بعد از آن طبق استراتژی خود وارد بازار می شود. بسیاری از معامله گران حرفهای بر این باورند که یک خط افقی در نمودار قیمتی برای معامله کافی است! اما شما میتوانید سیگنالهای پرایس اکشن را هم به این خطوط افقی اضافه کنید.

خطوط افقی که در نمودار رسم میکنید هم برای ورود به معامله مناسب هستند و هم برای کنترل ریسک. گاهی اوقات میتوان تنها با شکست یا بازگشت بازار از یک خط افقی مسیر بعدی کل بازار را پیشبینی کرد. به همین دلیل همیشه سعی کنید تا در نمودار خود از خطوط افقی حمایت و مقاومت و یا سایر سطوح کلیدی استفاده کنید. اگر این سطوح افقی را با سیگنالهای پرایس اکشن ترکیب کنید، مثل این میماند که از دید یک معاملهگر حرفهای به بازار نگاه میکنید. بازار را میتوان به یک دریایی از ماهیهایی تشبیه کرد که با یکدیگر در رقابتاند. گروهی از این ماهیها همیشه در یک محدوده راحت و بهظاهر امن با یکدیگر شنا میکنند و یکدیگر را دنبال میکنند و در بسیاری از مواقع هیچ کدام از این ماهیها دقیقاً نمیدانند که کی چه کسی را دنبال میکند. برای موفق شدن در چنین دنیایی باید فکر کرد که امروز اکثر مردم چه کار میکنند؟ اگر اکثریت مردم در بیشتر مواقع اشتباه میکنند، پس بهتر است که بر خلاف آنها عمل کرد. شاید بهتر باشد که گاهی از جمع خارج شد و از بیرون به اتفاقاتی که در بازار روی میدهد نگاه کرد. همین یک کار ساده میتواند دیدگاه شما نسبت به بازار را تغییر دهد و مزیت رقابتی قوی را به شما اعطا کند.

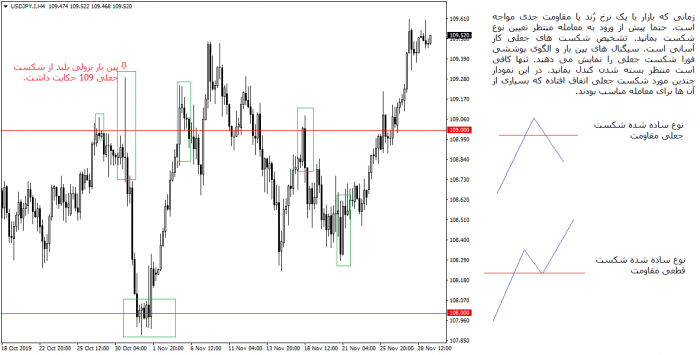

حتماً برای شما هم پیش آمده که از شکست قطعی یک سطح کلیدی اطمینان داشتهاید و پیشبینی میکردید که بازار کف یا اوج قیمتی جدیدی را ثبت خواهد کرد، اما وقتیکه وارد معامله شدید، بازار در خلاف جهت شما حرکت کرده است! عبور بازار به بالای یک مقاومت یا زیر حمایت نمیتواند به معنی شکست قطعی آن باشد و اگر بازار در کندل های بعدی نتواند موقعیت خود را در بالای مقاومت یا زیر حمایت حفظ کند، شکست جعلی روی خواهد داد. شکست جعلی یعنی شکست یک سطح کلیدی قطعی نبوده و بازار دوباره به زیر مقاومت یا بالای حمایت بازگشته است. هر چند که نمیتوان شکست جعلی را با دقت بالایی پیشبینی کرد، اما اگر میخواهید از بازگشتهای بازار معامله کنید و بر خلاف جمع فکر کنید، باید دانش خود را در زمینه شکستهای جعلی گسترش دهید.

شکستهای جعلی خیلی راحت میتوانند معاملهگر را به دام خود بیندازند. در شرایط عادی افتادن به دام شکستهای جعلی اجتنابناپذیر است. این اتفاق برای همه میتواند بیفتد. معامله گران حرفهای در معاملات خود همیشه از دستور حد ضرر استفاده میکنند، به همین دلیل درصورتیکه به دام شکست جعلی بیفتند، با ضرر محدود و از پیش تعیین شدهای از بازار خارج خواهند شد. اما معاملهگرانی که از حد ضرر استفاده نمیکنند، شاید دیگر هیچوقت فرصت معامله دیگری به دست نیاورند، مگر اینکه دوباره حساب خود را شارژ کنند!

فرض کنید که بازار به یک مقاومت نزدیک شده و در نگاه اول همهچیز برای شکست قطعی این مقاومت مهیاست. گروه زیادی از معامله گران تازهکار وارد بازار میشوند و سریعاً بدون تائید شکست قطعی مقاومت اقدام به خرید میکنند. دستورات خرید آنها نقدینگی لازم برای ورود فروشندگان بزرگ به بازار را فراهم میکند. وقتیکه معامله گران مطلع میشوند که به دام شکست جعلی افتادهاند، یا سریعاً معاملات خود را میبندند و یا منتظر فعال شدن دستور حد ضرر میمانند. بستن معامله خرید همان معامله فروش است! به این ترتیب فشارهای فروش تشدید میشوند و حرکت نزولی عمیقی در بازار مشاهده میشود.

معاملهگر حرفهای جدا از جمع کار میکند

اگر احساس میکنید که همیشه با جمع معامله میکنید و با زیان از بازار خارج میشوید، شاید بهتر باشد که هر چه زودتر کاری بکنید. بازار اغلب اوقات بهگونهای عمل میکند که شکستهای جعلی و حرکات قیمتی غیر واقعی را به نمایش بگذارد و همینکه جمعی از معامله گران تازهکار وارد معامله شدند، عکس آنها عمل کند. ریچارد وایکوف از بزرگان معاملهگری در این رابطه گفته، “درست همانند یک نویسنده، گروهی از فعالین بازار سعی میکنند تا بر طرز فکر عموم مردم تأثیر بگذارند و آنها را متقاعد کنند که بازار در یک روند مشخص و قطعی در حال حرکت است، درحالیکه روند اصلی سهم عکس آن است.”

اگر شما هم بتوانید مثل یک مخالف جمع فکر کنید، بهمرور زمان بهسادگی خواهید توانست شکستهای جعلی را تشخیص دهید و حتی از آنها سود کنید. معاملهگری که مخالف جمع حرکت میکند تنها به فرصتهای معاملاتی که با استراتژی او همخوانی دارند فکر نمیکند. او به اینکه جمع چه فکر میکند هم میاندیشد. درک اینکه جمع چه فکر میکند، میتواند بسیاری از فرصتهای معاملاتی خوب را از بد جدا کند. متأسفانه معامله گران آماتور درک درستی از این موضوع ندارند و به همین دلیل شکستهای جعلی بیشتر برای معامله گران حرفهای ثمربخش است. معاملهگر حرفهای با تشخیص شکست جعلی خیلی ساده وارد بازار میشود و مطمئن است که فشارهای عرضه و تقاضای بازار به نفع او در حال تغییر هستند.

مثال: شکست جعلی در قالب پین بار (Pin Bar)

به نمودار زیر نگاه کنید. نمودار چهارساعته USDJPY توانسته از ۱۰۹ عبور کند و حتی به محدوده ۱۰۹٫۳۰ واحدی برسد. اما کندل چهارساعتهای در بالای ۱۰۹ بسته نشده است. در اینجا گروه زیادی از معامله گران (جمع) به امید اینکه USDJPY از ۱۰۹ عبور خواهد کرد وارد معامله خرید شدهاند. در زمانی که بازار به بالای این مقاومت عبور کرده بود، نمیشد به درستی تشخیص داد که شکست جعلی در حال رخ دادن است. اما میشد گفت که هنوز شکست قطعی نیست. باید کندل چهارساعتهای در بالای ۱۰۹ بسته میشد و کندل دوم هم در قالب یک کندل صعودی بسته میشد تا به ادامه حرکات صعودی خوشبین شد.

شما باید همیشه در شکست سطوح کلیدی احتیاط کنید. منتظر بمانید تا نوع شکست مشخص شود. اگر نوع شکست قطعی بود، با بازگشت بازار به سطح کلیدی شکسته شده وارد معامله شوید. اگر شکست جعلی بود، بر خلاف جمع وارد معامله شوید. معامله گران پرایس اکشن همیشه از پین بار برای سیگنال یابی استفاده میکنند و خبر خوب برای معامله گران پرایس اکشن این است که پین بار خود یک نوع شکست جعلی است. در نمودار چهارساعته USDJPY بعد از اینکه شکست جعلی در قالب پین بار نمایان شد، بازار تا زیر ۱۰۸ سقوط کرده است.

اگر در معاملهای به دام شکست جعلی افتادید، منتظر بمانید تا حد ضرر معامله فعال شود و بعد از آن نفس عمیقی بکشید و دوباره بازار را بررسی کنید. شاید شکست جعلی که روی داده فرصت بهتری برای معامله باشد. همیشه توجه داشته باشید که شکستهای جعلی زمانی قابل معامله هستند، که کندل مربوطه بسته شده باشد. در حین وقوع شکست جعلی نباید وارد معامله شوید. شکستهای جعلی به شما کمک میکنند تا بهتر بتوانید بر خلاف جمع معامله کنید و در عین حال به شما کمک میکنند تا عادت کنید به جزئیات نمودار قیمتی توجه بیشتری داشته باشید.

شکست کدامیک فرصت معاملاتی بهتری ایجاد میکند: شکست خط روندی یا خط افقی؟

در ورود به معامله از شکستها بایستی به نکات ریزی توجه داشت. این نکات میتوانند سرنوشت معامله را تغییر دهند. شکست میتواند در سطوح افقی مثل حمایت یا مقاومت اتفاق بیفتد و یا در خطوط روندی. به نظر میرسد که شکست سطوح افقی فرصت بهتری در مقایسه با شکست خطوط روندی ایجاد میکند. اما چرا؟ در این مقاله میخواهیم با بررسی نمودارهای قیمتی پاسخ این سؤال را پیدا کنیم.

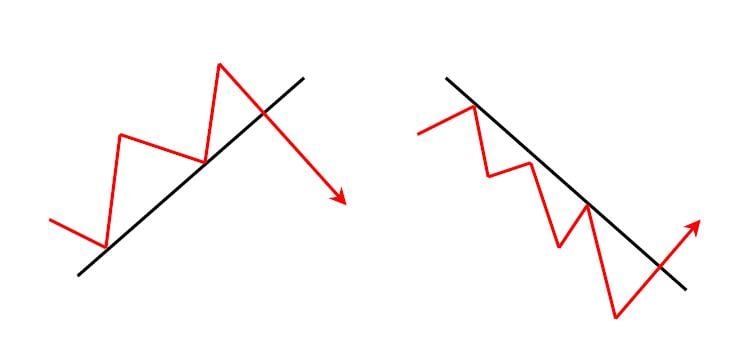

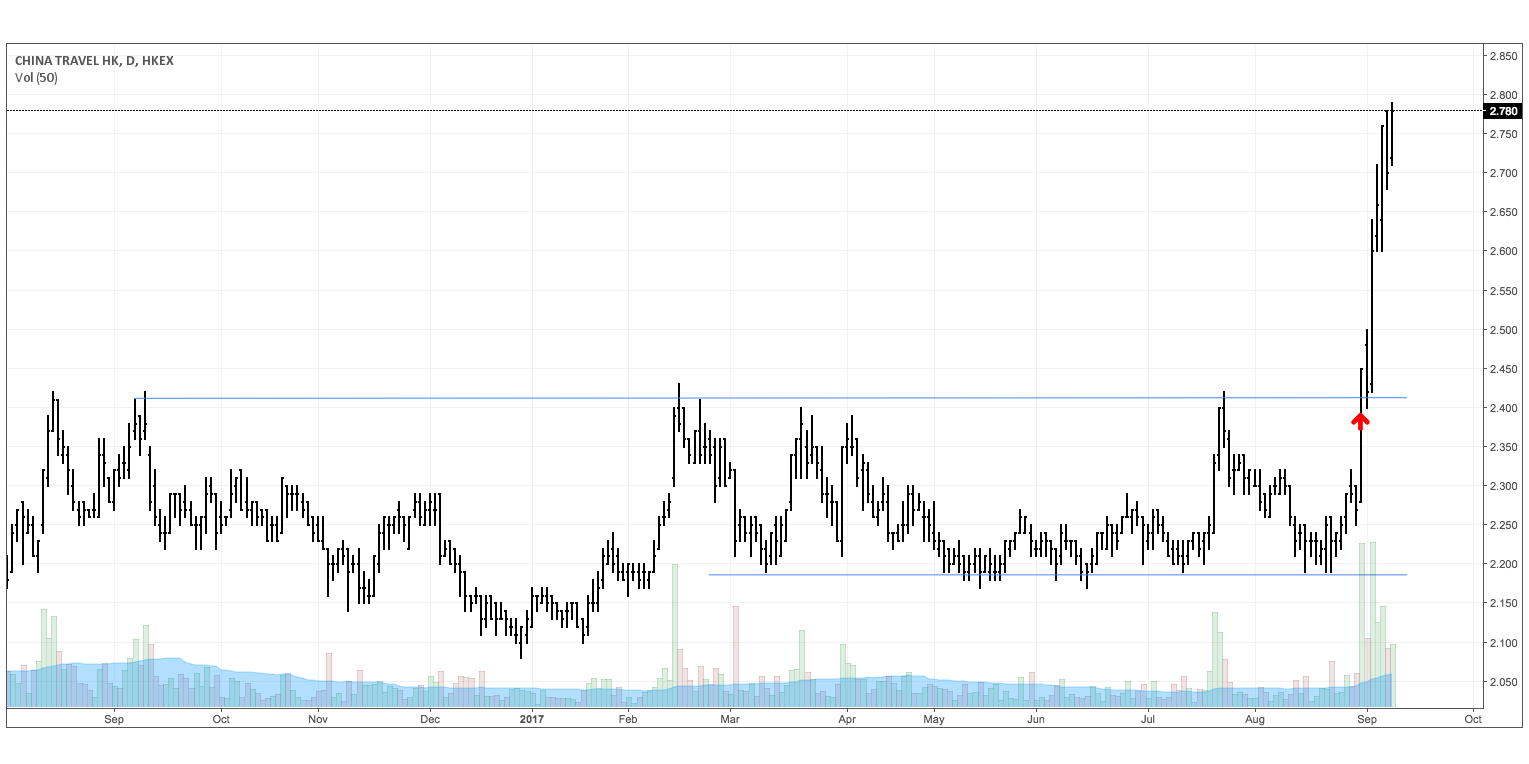

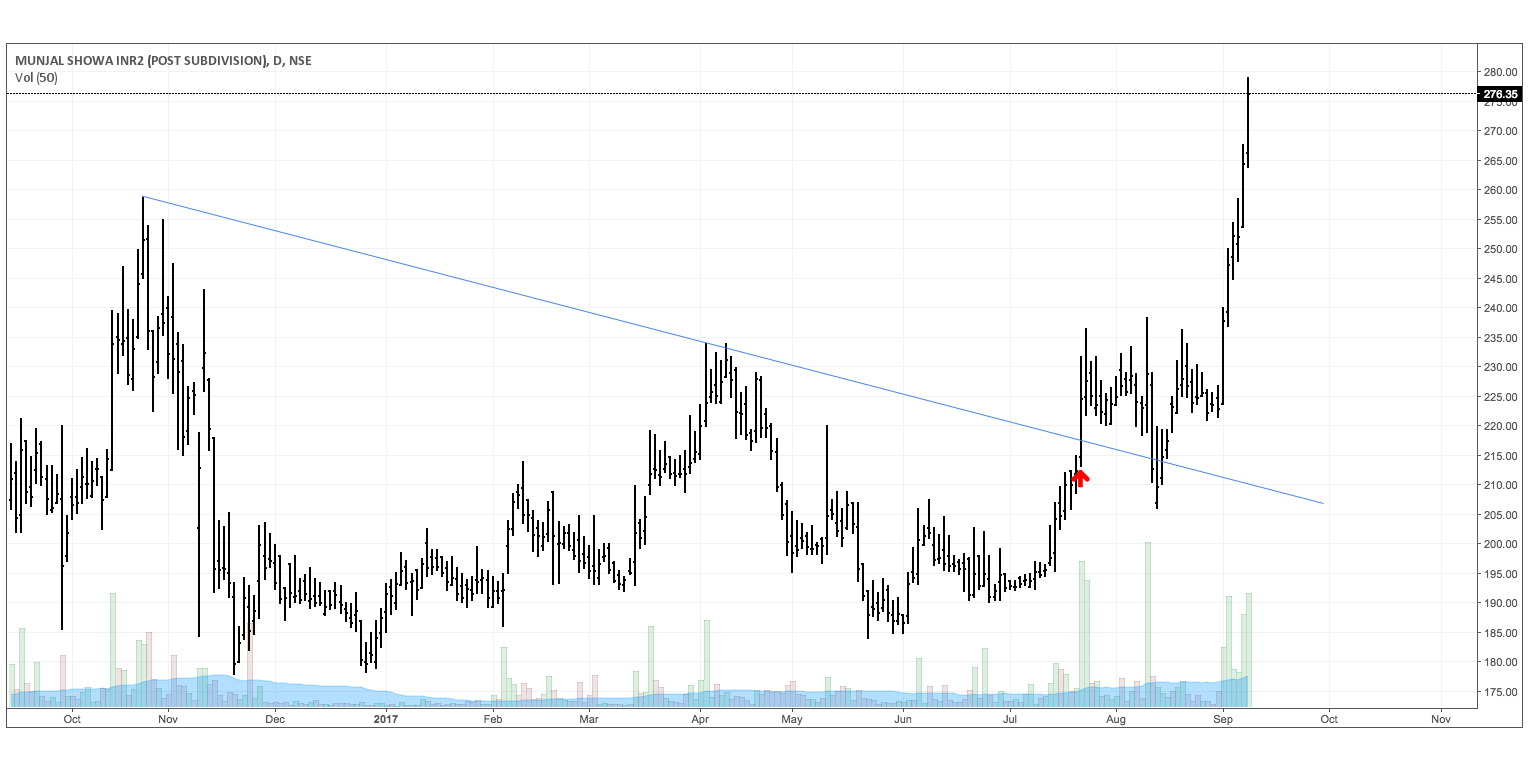

با توجه به دو تصویر بالا، قیمت بعد از شکست خط افقی (مقاومت) به سرعت رشد کرده است، اما در تصویر دوم، قیمت بعد از برخورد مجدد به خط روندی صعود کرده است. برخورد مجدد قیمت به سطوح افقی آسانتر از خطوط روندی است. بعد از شکست خط روندی، احتمال تشکیل الگوی نمودار قیمتی وجود دارد، که این میتواند برای معامله گران دردسر ساز باشد.

به تصویر بالا توجه کنید، ابتدا قیمت در الگوی نموداری مثلث (خطوط آبی رنگ) نوسان میکرد که بعد از شکست سقف مثلث، قیمت وارد الگوی نموداری مستطیل (خطوط صورتیرنگ) شده است و در زیر سقف مستطیل، بازار الگوی سر و شانه (خطوط سبز رنگ)، تشکیل داده است. یکی از مزایای شکست سطح افقی این است که بعد از شکست این سطوح، الگوی نموداری دیگری شکل نمیگیرد. هم چنین بعد از شکست سطوح حمایتی و مقاومتی، حد ضرر معاملات به سختی فعال میشوند، زیرا قیمت بعد از برخورد مجدد به این سطوح حرکت کرده است. اما بعد از شکست خطوط روندی، برخورد مجدد قیمت میتواند به این خطوط به دلیل وجود سطح کلیدی دیگری مشکل ساز باشد.

هم چنین پیشبینی شکست سطوح افقی آسانتر از پیشبینی شکست خطوط روندی است و مدیریت معامله با شکست خطوط روندی دشوارتر است. اما میتوان با استفاده از یک ترفند ساده، شکست خطوط روندی را نیز پیشبینی کرد. برای این کار بهتر است که منتظر شکست آخرین اوج یا کف بمانید. شکست همزمان آخرین اوج یا کف و خط روندی میتواند سیگنال قویتری باشد. در تصویر بالا، نقطه ورود ما بعد از شکست خط گردن الگوی سر و شانه است. در ادامه مثالهایی نیز آورده شده است.

در تصویر فوق، خط روند نزولی به همراه آخرین اوج قیمتی شکسته شده است که یک سیگنال قوی خرید به شمار میرود.

در مثال فوق نیز هر چند قیمت به زیر خط روندی عبور کرده اما موفق به شکست آخرین کف قیمتی نشده است. در ادامه بازار بعد از برخورد مجدد به خط روندی، کف قیمتی را شکسته و در نتیجه حرکت نزولی عمیقی به راه انداخته است.

در تصویر فوق، قیمت به صورت شکست جعلی از هر دو خط روند نزولی عبور کرده است. در ادامه قیمت از الگوی نموداری مثلث متقارن خارج شده و وارد الگوی مثلث افزایشی شده است. بازار بعد از شکست سطح افقی و برخورد مجدد به آن صعود کرده است. بنابراین معامله گران میتوانند بعد از شکست خط روندی به همراه آخرین اوج یا کف قیمتی، وارد معامله شوند. یا بعد از شکست این سطوح، مقاومت و حمایت جدیدی ایجاد خواهد شد که در برخورد مجدد بازار به این سطح، میتوان وارد بازار شد.

در تصویر فوق نیز، قیمت بعد از شکست خط روندی، تا سطح مقاومتی حرکت کرده است. معامله گران ریسکپذیر میتوانستند با شکست خط روندی تا اولین سطح مقاومتی وارد معامله شوند. اما ورود به معامله زمانی منطقی است که قیمت بعد از برخورد مجدد به خط روندی، اولین سطح مقاومتی را بشکند.