گاهی اوقات در تحلیلها به وضعیت “ریسک گریزی” یا “ریسکپذیری” اشاره میشود. معمولاً تحلیلگران با اطمینان خاطر بالایی از این وضعیت بازار حرف میزنند. معامله گران و سرمایهگذاران خرد هم در مواجه با این دو پدیده با سردرگمی برخورد میکنند. اکثر معامله گران فکر میکنند که مفهوم این دو جریان قوی بازار را میدانند، اما شاید بهتر باشد که به تعریف دقیقتر جریانات ریسکی بیشتر توجه شود.

آنچه که در این صفحه یاد خواهید گرفت

جریانات ریسکی چیست؟

جریانات ریسکی شامل دو جریانات ریسک پذیری و ریسک گریزی می شود. جریانات ریسک گریزی و ریسکپذیری نشانگر انتظارات و تمایلات کلی بازارهای مالی جهانی است.

جریانات ریسک پذیری چیست؟

زمانی که سرمایهگذاران به چشمانداز اقتصادی خوشبین هستند یا احساس میکنند که بهبود چشمانداز اقتصادی در قیمتها تأثیر داده نشده، به سمت داراییهای ریسکی هجوم میآورند. در چنین وضعیتی گفته میشود که بازار درگیر جریانات ریسکپذیری است (تقاضا برای داراییهای ریسکی بالا میرود).

جریانات ریسک گریزی چیست؟

گاهی اوقات اخبار اقتصادی یا سیاسی موجب بدبینی و بیاعتمادی سرمایهگذاران نسبت به آینده میشود. شاید این خبر سقوط ارزش لیر ترکیه باشد و یا تشدید تنشهای سیاسی و تجاری میان قدرتهای جهان. زمانی که چنین اتفاقی روی میدهد، سرمایهگذاران با فروش داراییهای ریسکی به خرید داراییهایی روی میآورند که کمتر در معرض آسیب رویدادهای ریسکی قرار دارند (داراییهای امن). در واقع داراییهای امن آسیبپذیری کمتری نسبت به ضعف چشمانداز اقتصاد جهانی دارند. در چنین حالتی گفته میشود که بازار درگیر جریانات ریسک گریزی است.

دارایی ریسکی چست؟

سهام مهمترین دارایی ریسکی است، بهخصوص اگر قیمت سهام بیشتر از میزان سودآوری شرکت یا صنعت باشد. در واقع فعالیت شرکتها وابستگی زیادی به رشد اقتصادی دارد. به همین دلیل با خوشبینی نسبت به آینده، ابتدا تقاضا برای داراییهای ریسکی بالا میرود.

برای سرمایهگذاران اوراق قرضه، اوراق قرضه با رتبه اعتباری پایین اما بازدهی بالا دارایی ریسکی تلقی میشود. در بازار ارز، ارز اقتصادهای نوظهور و اقتصادهایی که وابسته به بازار کالاست، ارز ریسکی محسوب میشوند. در بازار کالا هم مس و نفت ریسکیترین کالا محسوب میشوند.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

دارایی امن یا حافظ ارزش چیست؟

معمولاً اوراق خزانهداری آمریکا و اوراق قرضه دولت آلمان دارایی بدون ریسک محسوب میشوند. سهام شرکتهایی که رشد پایین اما سودآوری باثباتی دارند (مثل شرکتهای خدمات آب و برق) در میان جریانات ریسک گریزی عملکرد بهتری نسبت به سایر سهامها دارند. با این حال خرید سهام چنین شرکتهایی به معنی کسب سود نیست، بلکه برای جلوگیری از ضررهای سنگین خریداری میشوند.

در میان ارزها، ین ژاپن در میان تشدید جریانات ریسک گریزی با افزایش تقاضا مواجه میشود. دلیل اصلی حافظ ارزش بودن ین ژاپن، آربیتراژ های نرخ بهره است. معامله گران به خاطر نرخ بهره پایین ین، اقدام به استقراض ین ژاپن میکنند و از آن برای خرید ارزهایی با بازدهی بالا استفاده میکنند. با تشدید جریانات ریسک گریزی، آربیتراژ نرخ بهره هم معکوس میشود. یعنی ارزها با بازدهی بالا فروخته میشوند و ین خریداری میشود.

اما باید توجه کرد که گاهی اوقات یک ارز با بازدهی بالا هم می تواند دارایی امن باشد. دارایی امن صفتی است که هر دارایی در طول زمان می تواند داشته باشد. دارایی امن، دارایی است که تحت تأثیر جریانات ریسکی تغییری در چشمانداز آن روی نمیدهد. مثل دلار آمریکا که با وجود داشتن نرخ بهره بالا، در میان تشدید تنشهای تجاری آمریکا و چین تقویت میشود. در واقع تنشهای تجاری بر ارزهای ریسکی مثل دلار استرالیا فشار میآورد، اما ازآنجاییکه اقتصاد آمریکا عملکرد خوبی دارد، خیلی تأثیری بر دلار آمریکا نمیگذارد. یا حداقل در کوتاهمدت تأثیری بر چشمانداز اقتصاد آمریکا نمیگذارد. بالا رفتن شاخص CBOE VIX نشانگر افزایش ترس سرمایهگذاران است و می تواند نشانه اولیهای از تشدید جریانات ریسک گریزی باشد.

ماندگاری “صفت” دارایی امن و ریسکی تا چه اندازه است؟

این صفت همواره تغییر میکند. بهطور مثال زمانی که ناحیه یورو با بحران بدهی مواجه بود، اوراق قرضه ناحیه یورو هم دارایی ریسکی محسوب میشدند. یا در سال ۲۰۱۷ در پی بالا رفتن کسری بودجه آمریکا و احتمال افزایش عرضه اوراق خزانهداری، صفت دارایی امن بودن اوراق خزانهداری آمریکا هم کم رنگ تر شد.

به همین خاطر اگر میخواهید دارایی امن فعلی بازار را پیدا کنید، سعی کنید ابتدا پاسخ این سؤال را پیدا کنید: چشمانداز کدام دارایی تحت تأثیر رویدادهای ریسکی تغییری نخواهد کرد؟ یا در مقایسه با سایر داراییها کمتر آسیب خواهد دید؟ اگر چشمانداز دارایی در میان رویدادهای ریسکی تغییر نکند، یعنی می تواند در نقش دارایی حافظ ارزش یا امن ظاهر شود.

ریسک بازار (Market Risk) چیست؟

ریسک بازار احتمال ضرر سرمایهگذار به خاطر جریانات کلی بازارهای مالی است که شخص درگیر آن است. مارکت ریسک یا ریسک بازار را ریسک سیستماتیک هم مینامند. ریسک سیستماتیک را نمیتوان از طریق پخش سرمایه در میان انواع داراییهای مالی پوشش داد، با این حال شاید به کمک سایر روشهای مدیریت ریسک بتوان ریسک بازار را کنترل کرد. منبع اصلی ریسک بازار را میتوان رکود، بحران سیاسی، تغییرات نرخ بهره، بلایای طبیعی و جنگ دانست. ریسک سیستماتیک کل بازار را در یک لحظه درگیر میکند. در مقابل ریسک بازار (Market Risk)، ریسک غیر سیستماتیک هم وجود دارد که تنها مربوط به یک شرکت یا صنعت خاص است. معمولاً سرمایهگذار میتواند این ریسک را با ایجاد تنوع در سبد دارایی خود پوشش دهد.

انواع ریسک بازار

ریسک نرخ بهره، نوسانات ناشی از تغییرات سیاستهای پولی بانکهای مرکزی است. این ریسک بیشتر بازار اوراق با درآمد ثابت مثل اوراق قرضه را درگیر میکند. ریسک بازار سهام، شامل تغییرات قیمتی در بازار سهام است. ریسک کامودیتی هم به خاطر نوسانات قیمتی در بازار کالا مثل بازار نفت خام یا مس به وجود میآید. ریسک ارز هم ناشی از نوسانات شدید یک ارز در برابر رقباست.

ریسک نرخ بهره (Interest Rate Risk)

منظور از ریسک نرخ بهره، ضرر و زیانی است که به خاطر تغییر در نرخ بهره تحقق مییابد. به طور مثال اگر نرخ بهره افزایش یابد، قیمت اوراق قرضه هم کاهش خواهد یافت. معمولاً سرمایهگذار میتواند ریسک نرخ بهره را با نگهداری اوراق قرضه با سررسیدهای متفاوت پوشش دهد.

تغییر نرخ بهره میتواند بسیاری از ابزارهای مالی و سرمایهگذاری را درگیر کند، اما بیشترین تأثیر تغییر نرخ بهره بر بازار اوراق قرضه است. به همین دلیل معامله گران بازار اوراق قرضه بیشتر از سایرین به تغییرات نرخ بهره حساسیت نشان میدهند و در سرمایهگذاریهای خود همیشه به نحوه تغییرات نرخ بهره توجه خاصی دارند.

در بازار اوراق قرضه، افزایش نرخ بهره به معنی کاهش قیمت اوراق قرضه است. یعنی رابطه معکوسی بین قیمت اوراق قرضه و نرخ بهره وجود دارد. چرا؟ چونکه با افزایش نرخ بهره، هزینه فرصت نگهداری اوراق قرضه هم افزایش مییابد. یعنی سرمایهگذار با خرید اوراق قرضه فرصتهای دیگر و بهتر را از دست میدهد. به همین دلیل وقتی نرخ بهره افزایش مییابد، بازدهی اوراق قرضه هم جذابیتی برای سرمایهگذاری ندارند. به طور مثال، اگر بازدهی اوراق قرضهای با ارزش اسمی ۱۰۰۰ دلار برابر ۵ درصد باشد و نرخ بهره هم ۵ درصد باشد، جذابیتی برای سرمایهگذاری نخواهد داشت. حال اگر نرخ بهره به ۶ یا ۷ درصد افزایش یابد، خرید این اوراق توجیه اقتصادی نخواهد داشت. برای اینکه اوراق قرضه دوباره برای سرمایهگذاری جذابیت داشته باشند، باید قیمت آنها کاهش یابد تا بازدهی اوراق هم بالا بیاید و با نرخ بهره جدید بازار مطابقت داشته باشد.

فرض کنید سرمایهگذاری اقدام به خرید اوراق قرضه پنج ساله با بهره ۳ درصد میکند. بعد از خرید این اوراق، نرخ بهره به ۴ درصد افزایش مییابد. وقتی اوراق قرضه جدیدی در بازار حراج میشود، سرمایهگذار میتواند اوراق قرضه جدید را با بهره ۴ درصد خریداری کند که بازدهی بیشتری نسبت به اوراق با بهره ۳ درصد دارد. این در حالی است که اگر این شخص بخواهد اوراق قرضه با بهره ۳ درصد را بفروشد، کسی خریدار نخواهد بود. چونکه خریدار جدید میتواند اوراق قرضهای با بهره ۴ درصد را خریداری کند و دلیلی ندارد که به دنبال اوراق قرضه با نرخ بهره ۳ درصد برود. به همین دلیل اگر این شخص که اوراق قرضه ۳ درصد دارد بخواهد این اوراق را بفروشد، باید ارزانتر به فروش برساند تا بازدهی آن برای خریدار جدید توجیه اقتصادی داشته باشد.

ریسک کامودیتی یا نوسانات بازار کالا

ریسک قیمت کامودیتی (Commodity) زیان و ضرر ناشی از نوسانات قیمتی در بازار کالاست. به طور مثال تولیدکنندگان و کارخانجات برای تولید محصول به کالاهای اساسی و مواد اولیه نیاز دارند. افزایش ناگهانی و یا بیشتر از انتظار قیمت کامودیتی میتواند هزینه تمام شده کارخانجات را افزایش دهد و در عین حال حاشیه سود تولیدکننده را پایین بیاورد. به طور مثال در نیمه اول سال ۲۰۱۶ قیمت فولاد به اندازه ۳۶ درصد و قیمت مواد اولیه تولید لاستیک به اندازه ۲۵ درصد افزایش یافتند. در آن زمان بسیاری از تحلیلگران بازارهای مالی آمریکا به این نتیجه رسیدند که کارخانجات تولید خودرو و قطعات خودرو حاشیه سود کمتری نسبت به دورههای قبل خواهند داشت.

ریسک ارز یا Currency Risk

تغییرات نرخ برابری ارز همان ریسک ارز است. سرمایهگذاران یا شرکتهایی که داراییها یا کسبوکاری در کشورهای خارجی دارند، بیشتر از همه در معرض ریسک ارز قرار دارند. بسیاری از مؤسسات سرمایهگذاری از بازار فارکس و قراردادهای آتی برای پوشش دادن ریسک ارز استفاده میکنند.

مدیریت ریسک ارز در دهه ۱۹۹۰ میلادی بیشتر مورد توجه قرار گرفت. در آن زمان بحران آمریکای لاتین در سال ۱۹۹۴ بسیاری را نگران کرده بود. اکثر کشورهای آمریکای لاتین بدهی خارجی بالایی داشتند و در عین حال توانایی پس دادن این بدهی را نداشتند. بحران ارزی آسیا در سال ۱۹۹۷ هم نمونه دیگری از ریسکهای ارزی مهم دنیاست.

ریسک ارز را میتوان به کمک بازار ارز یا فارکس پوشش داد. فرض کنید یک سرمایهگذار آمریکایی، سهام شرکتهای کانادایی را خریدار میکند. بازدهی این سرمایهگذاری تنها به تغییرات قیمتی سهام در کانادا بستگی ندارد، بلکه تغییرات ارزش دلار کانادا در برابر دلار آمریکا هم بر بازدهی این سرمایهگذاری تأثیر خواهد گذاشت. اگر بازدهی سرمایهگذاری در سهام شرکت کانادایی ۱۵ درصد باشد و در همین دوره دلار کانادا هم ۱۵ درصد در برابر دلار آمریکا تضعیف شود، میتوان گفت که بازدهی در کار نبوده و سرمایهگذاری سر به سر شده است.

تفاوت بین استراتژی ریسک گریزی و کاهش ریسک چیست؟

ریسک گریزی و کاهش ریسک دو استراتژی برای مدیریت ریسک هستند. ریسک گریزی کمک میکند تا سرمایهگذار از ورود به موقعیتهای معاملاتی که احتمال زیان زیادی دارند دوری کند، اما کاهش ریسک استراتژی است که میزان زیان احتمالی را کاهش میدهد. در این مقاله میخواهیم با تفاوت این دو استراتژی آشنا شویم. معمولاً سرمایهگذاران بازار فارکس بیشتر جزو گروهی هستند که میخواهند در بازار حضور داشته باشند و ریسک را کاهش دهند. اما آیا این استراتژی درست است؟

استراتژی ریسک گریزی

ریسک گریزی به این معنی است که از انجام کارهایی که ریسک دارند دوری کنیم. در این استراتژی سعی میشود تا آسیبپذیری سرمایهگذار در مقابل تهدیدات به حداقل برسد. ریسک گریزی را میتوان به کمک تعیین سیاستهای سرمایهگذاری، آموزش و فناوری پیاده کرد.

به طور مثال، سرمایهگذاری میخواهد سهام شرکت نفتی را خریداری کند، اما قیمت نفت خام در طول چند ماه گذشته افت قابل توجهی داشته است. در این سرمایهگذاری، ریسک جدی در بخش تولید نفت خام و اعتبار شرکت نفتی وجود دارد. اگر سرمایهگذار ریسکهای موجود در صنعت نفت خام را بررسی کند و به این نتیجه برسد که نباید در این صنعت سرمایهگذاری کند، میگوییم که سرمایهگذار از ریسک دوری کرده است.

استراتژی کاهش ریسک

اجازه دهید این استراتژی را با ذکر یک مثال بررسی کنیم. فرض کنید که سرمایهگذاری سهام نفتی دارد. دو ریسکی که در بالا به آن اشاره شده، سرمایهگذار را تحت تأثیر قرار میدهد. در این سناریو سرمایهگذار وارد بازار شده و سهام نفتی را خریداری کرده است. به همین دلیل دیگر نمیتواند از استراتژی ریسک گریزی استفاده کند. اما میتواند با تنوع بخشی به سبد دارایی خود، ریسک سرمایهگذاری در صنعت نفت را کاهش دهد. برای این کار کافی است سهام شرکتهای صنایع غیرنفتی را خریداری کند.

برای اینکه شخص یا یک سازمان بتواند ریسکها را مدیریت کند، ابتدا بایستی تعهدات خود را ارزیابی کند. ارزیابی ریسکهای مالی یکی از مهمترین و سختترین جنبههای برنامه مدیریت ریسک است. شما بایستی درک درستی از ریسکهای موجود داشته باشید و در عین حال تنوع زیادی به وضعیت مالی خود بدهید. به طور مثال داشتن چند نوع درآمد میتواند ریسکهای مالی فرد را به طور قابل توجهی کاهش دهد.

استراتژی کاهش ریسک پیچیدهتر از استراتژی ریسک گریزی است. در واقع در استراتژی ریسک گریزی سرمایهگذار پیش از ورود به بازار از ریسک دوری کرده است. اما وقتیکه سرمایهگذار وارد بازار شد، باید به دنبال فرصتهایی برای کاهش ریسک باشد. شاید سرمایهگذاری در تمامی بازارهای مالی داخلی سرمایهگذاری کرده باشد و در ادامه به دلیل ریسکهای سیستماتیک شاهد رکود اقتصادی باشد. در چنین شرایطی سرمایهگذار بایستی از طریق هج کردن، ریسکهای موجود را پوشش دهد. معمولاً در بازار سهام با قراردادهای فروش استقراضی میتوان ریسک سقوط قیمت سهام را پوشش داد. یا اینکه بخشی از سبد را به داراییهای خارجی یا صندوقهای درآمد ثابت اختصاص داد.

بایستی توجه داشته باشید که به عنوان یک سرمایهگذار همیشه با ریسکهای متفاوتی درگیر خواهید بود. مسلماً سرمایهگذار ریسک گریز از ورود به بازارهای ریسکی خودداری میکند و در عین حال از سود احتمالی آنهم جا میماند. اما سرمایهگذاری که از استراتژی کاهش ریسک استفاده میکند، هنوز هم در بازار باقی میماند و میتواند از سود احتمالی در آینده بهرهمند شود.

مزایا و معایب استراتژیهای ریسک گریزی و کاهش ریسک

- در استراتژی ریسک گریزی، سرمایهگذاران با درجه بالایی از اطمینان میدانند که بازدهی و سرمایهگذاری او به خطر نخواهد افتاد. اما در استراتژی کاهش ریسک، سرمایهگذار میخواهد در عین حال که ریسک خود را کاهش دهد، سرمایه خود را در معرض سودهای احتمالی قرار دهد.

- در استراتژی ریسک گریزی، فرصتهای سرمایهگذاری محدود میشوند و سرمایهگذار درهایی که به روی سودهای بالا باز میشوند را میبندد. اما در استراتژی کاهش ریسک، میتوان با تحمل ریسک معقولی از نوسانات بازار سود برد.

- در استراتژی ریسک گریزی همیشه تمرکز روی کسب سودهای ثابت است، اما در استراتژی کاهش ریسک، رویکرد پیچیدهای باید دنبال شود تا بتوان ریسک سرمایهگذاری را مدیریت کرد و به بازدهی معقولی رسید.

آشنایی با شاخص VIX، بهترین اندیکاتور جریانات ریسکی

شاخص VIX بهترین شاخص برای ارزیابی جریانات ریسکی

طمع و ترس دو محرک اصلی بازارهای مالی هستند و بر معاملات و سرمایهگذاریها تأثیر مستقیمی دارند. معمولا در دوره های رشد و رونق اقتصادی، حرص و طمع باعث افزایش سریع قیمت دارایی های ریسکی مثل سهام میشوند. در مقابل ترس و نگرانی همیشه عامل اصلی سقوط قیمت سهام هستند. در بورس سهام نیویورک شاخصی وجود دارد که میتواند ترس و نگرانی سرمایهگذاران بازار سهام آمریکا را محاسبه و ارزیابی کند. این شاخص نوسان CBOE یا شاخص VIX نام دارد و بهترین شاخص برای ارزیابی میزان ترس سرمایهگذاران بورس وال استریت است.

معرفی شاخص VIX

شاخص VIX مثل یک اندیکاتور پیشرو عمل میکند و نشانگر نوسانات سی روزه بازار سهام آمریکاست و معمولاً نوسانات شاخص S&P 500 را نشان میدهد. شاخص سهام S&P 500 آمریکا بخش بزرگی از بورس سهام آمریکا را شامل میشود و به همین دلیل تصویر بهتری از عملکرد بازار سهام آمریکا را به نمایش میگذارد. در واقع شاخص S&P 500 عملکرد ۵۰۰ شرکت بزرگ سهامی را ارزیابی میکند.

در سال ۱۹۹۳ دکتر رابرت والی (Robert Whaley) شاخص نوسان بازار CBOE را برای بورس معاملات آپشن شیکاگو طراحی کرد. این شاخص رابطه معکوسی با شاخص S&P 500 آمریکا دارد. شاخص VIX یکی از شاخصهای اصلی برای ارزیابی جریانات ریسکی یا همان انتظارات و تمایلات بازار است. برای درک بهتر شاخص VIX نیازی به دانستن ابزار حق اختیار معامله یا آپشن نیست. با این حال چند اصطلاح ساده در رابطه با معاملات آپشن وجود دارد که برای درک بهتر عملکرد شاخص VIX مفید هستند:

قرارداد اختیار خرید یا Call Option: این قرارداد به دارنده آن اجازه میدهد تا مقدار مشخصی از یک دارایی را در قیمت و زمان معین خریداری کند. اینجا هیچ تعهدی وجود ندارد. به همین دلیل به این نوع قراردادها اختیاری یا آپشن گفته میشود.

قرارداد اختیار فروش یا Put Option: این قرارداد به دارنده آن اجازه میدهد تا یک مقدار خاص از یک دارایی را با قیمت و زمان مشخص به فروش برساند. در این قرارداد هم تعهدی برای فروش نیست.

قیمت اعمال یا Strike Price: این قیمتی است که در آن دارنده قرارداد اختیار معامله شاید به خرید یا فروش دارایی اقدام کند.

تاریخ انقضا یا سررسید یا Expiration Date: بعد از این تاریخ دارنده قرارداد آپشن یا اختیار معامله دیگر هیچ حق و حقوقی در قبال آن قرارداد ندارد و قرارداد اختیار معامله یا آپشن هم بیارزش میشود.

نوسانات ضمنی یا Implied Volatility: نوسانات ضمنی، نشانگر پیشبینیها از نوسانات آتی بازار هستند. معمولاً زمانی نوسانات ضمنی افزایش مییابند که بازار نزولی باشد. نوسانات ضمنی در بازار صعودی کاهش مییابند. در واقع این رفتار بازار نشان میدهد که وقتی بازار نزولی است، ریسک معاملات هم بیشتر از بازار صعودی است. نوسانات ضمنی رابطه مستقیمی با ریسک دارند. قیمتی که در محاسبه شاخص VIX استفاده میشود، نقطه میانی قیمت خریدوفروش اوراق اختیار معامله یا آپشن است. شاخص VIX ارزیابی از نوسانات ضمنی قراردادهای اختیار معامله S&P 500 در یک بازه زمانی سی روزه است.

نحوه استفاده از شاخص VIX

برای استفاده از شاخص VIX تنها کافی است در گوگل نام این شاخص را جستجو کنید. گوگل آخرین وضعیت شاخص را به شما نشان خواهد داد.

همان طور که در بالا هم اشاره شده رابطه معکوسی بین شاخص VIX و نوسانات شاخص S&P 500 وجود دارد. بسیاری از معامله گران و سرمایهگذاران بازارهای سهام و فارکس نمیتوانند این رابطه معکوس را به درستی درک کنند.

در واقع رابطه معکوس میان دو شاخص به ماهیت بازار آپشن (Option) ربط دارد. زمانی که بازارهای مالی در وضعیت بحرانی قرار دارند، قیمت سهام سقوط میکند و ترس و نگرانی از آینده بر بازار حاکم میشود. قراردادهای آپشن بیشتر برای مدیریت ریسک سرمایهگذاری استفاده میشوند. به همین دلیل در زمانهای بحرانی، سرمایهگذاران برای جبران ضررها در بازار اصلی سهام، اقدام به خرید قراردادهای اختیار معامله فروش میکنند. این قرارداد به سرمایهگذار اجازه میدهد تا مقدار مشخصی از سهام را در زمان و قیمت مشخصی به فروش برساند. دارنده این قرارداد موظف به فروش آن مقدار سهام نیست! با این کار نوسانات ضمنی برای قراردادهای خرید و فروش اختیار معامله افزایش مییابد.

به گفته دکتر رابرت والی، زمانی که شاخص VIX رشد میکند، به این معنی است که برخی از سرمایهگذاران در حال خرید “بیمه” برای بازار سهام هستند و این نشانگر نگرانی آنها از اوضاع بازار است. مردم زمانی به فکر خرید بیمه هستند که نگران چیزی باشند. سرمایهگذاران بازار سهام هم با خرید قرارداد اختیار معامله در واقع میخواهند سهام خود را بیمه کنند.

در مقابل زمانی که شاخص VIX سقوط میکند، به این معنی است که سرمایهگذاران نگرانی ندارند. فرض کنید میانگین شاخص VIX برابر ۱۹ واحد باشد. اما امروز شاخص به ۱۱ واحد رسیده است. پس به طور کلی سرمایهگذاران خیلی نگران اوضاع نیستند. اما فرض کنید چند هفته پیش شاخص در ۹ واحد قرار داشت. این یعنی در طول چند هفته گذشته نگرانی سرمایهگذاران افزایش یافته است!

به طور مثال شاخص VIX در واکنش به شوک اقتصادی کرونا در تاریخ ۱۶ مارس ۲۰۲۰ تا ۸۲٫۶۹ واحد جهش کرد. یا در بحران اقتصادی سال ۲۰۰۸ بالاترین مقدار ثبتشده برای شاخص VIX عدد ۸۰ واحد بود. بایستی در ارزیابی شاخص VIX همیشه به دامنه نوسانات شاخص در یک بازه زمانی مشخص توجه کرد.

معامله گران و سرمایهگذاران در استفاده از شاخص VIX باید به این نکته توجه داشته باشند که این شاخص یک اندیکاتور مخالف روندی است. یعنی وقتی شاخص VIX به پایینترین حد (کف نسبی) خود میرسد، نشانگر سیگنال فروش است. چرا؟ چونکه افت شاخص VIX به معنی روند صعودی در بازار سهام است. پس وقتی شاخص VIX تشکیل کف میدهد، بازار سهام هم در حال تشکیل اوج است. در مقابل اگر شاخص VIX به بالاترین سطح نسبی خود برسد، سیگنال خرید محسوب میشود. یعنی بازار سهام به پایان روند نزولی رسیده است.

چگونه ریسک و بازدهی حسابهای کوچک را مدیریت کنیم؟

اگر در بازار فارکس یا سهام معامله کرده باشید، حتماً متوجه شدهاید که کار با حسابهای کوچک زیر ۱۰۰۰ دلار چقدر سخت است. کسب سود ۵۰ دلاری در یک معامله میتواند بسیاری از معامله گران را در همان ابتدای کار ناامید کند. هیچ کس برای گذران وقت و تفریح وارد بازار فارکس نمیشود و همه به دنبال کسب درآمد هستند. وقتیکه حساب معاملاتی کوچک است، سود دلاری معاملات هم کمتر است. بسیاری از افرادی که میخواهند وارد بازار شوند، تنها به خاطر همین یک مسئله از بازار قهر میکنند و یا بدتر از آن میخواهند با معاملات ریسکی سریعاً ثروتمند شوند.

فرض کنید یک حساب ۱۰ هزار دلاری دارید و با آن معامله میکنید. برآیند معاملات شما در یک بازه زمانی مشخص ۲٫۵ هزار دلار بوده است. یعنی ۲۵ درصد بازدهی. این میزان بازدهی برای بسیاری از معامله گران بازار فارکس قابل قبول است. حال فرض کنید با یک حساب ۱۰۰ دلاری کار میکنید. همان میزان کار و همان میزان تلاش انجام شده و بازدهی هم ۲۵ درصد بوده است، یعنی ۲۵ دلار! چنین بازدهی برای هیچ کس (به جز حرفهایهای بازار) قابل قبول نیست! با ۲۵ دلار نمیشود کاری انجام داد!

چرا معامله میکنید؟

هر کس با هدف و نیتی وارد بازار فارکس و سهام میشود. اما خود شما با چه هدفی وارد بازار فارکس شدهاید و چرا به دنبال آموزش فارکس و بورس هستید؟ همه با هدف کسب درآمد اضافی و دلاری وارد این حرفه میشوند. اما وقتی پای معامله مینشینند، راه معامله گران از هم جدا میشود. برخی از معامله گران به موجودی حساب نگاه میکنند و میخواهند هر چه سریعتر موجودی حساب را زیاد کنند. به فکر خرید ماشین یا یکچیز دیگری هستند. میخواهند پول خریدهای خود را از معاملات در بیاورند. ایده خوبی است. برنامهریزی دقیقی هم صورت میگیرد. آنها با بالا بردن اهرم حساب وارد معامله ریسکی میشوند که خودشان هم میدانند اگر اشتباه کنند، کل حساب پاک خواهد شد (کال مارجین).

عده دیگری از معامله گران بازار فارکس رویکرد دیگری در پیش میگیرند. آنها کاری با موجودی حساب ندارند. آنها به این نتیجه رسیدهاند که اصل اول موفقیت در بازار فارکس محافظت از سرمایه است. و برای محافظت از سرمایه نباید بیگدار به آب بزنند. پس با شور و اشتیاق عجیبی به دنبال یادگیری، تمرین و آزمایش تئوریها هستند. آنها نمیخواهند خود را برای کسی اثبات کنند. تنها هدفی که دارند طراحی سیستم معاملاتی است که به آنها اجازه میدهد واکنش مناسبی به رفتار بازار نشان دهند.

امکان ندارد کسی بدون علاقه و پشتکار بتواند در این حرفه موفق شود. هیچ معاملهگری هم نمیتواند در این بازار بدون استراتژی و سیستم معاملاتی مشخصی دوام بیاورد. هیچ سیستمی هم بدون داشتن قوانین مدیریت ریسک و بازدهی نمیتواند موفق عمل کند و یا حتی یک سیستم پایدار و قابل اعتماد محسوب شود. شاید برخی از معامله گران تازهکار تصور کنند که این همه زحمت و تلاش تنها برای حسابهای بزرگ ضروری است و در حسابهای کوچک نباید زیاد سختگیری کرد. حسابهای کوچک یا بزرگ هیچ تفاوتی با یکدیگر ندارند. معاملهگر همان زمان، همان تئوریها، همان کارهایی که برای حسابهای بزرگ انجام میدهد را باید برای حسابهای کوچک هم انجام دهد.

دلاری نگاه نکنید، درصد بگیرید!

ماهی ۲ هزار دلار بازدهی خوب است یا ۵ درصد؟ اگر به دنبال ماهی ۲ هزار دلار درآمد هستید، به این معنی است که هنوز با طرز فکر یک معاملهگر آشنایی ندارید. دلار، یورو یا تومان معیار مناسبی برای بررسی عملکرد معاملهگر نیستند. نگاه دلاری به معاملات باعث میشود تا انگیزههای معاملهگر و حتی آستانه تحمل ریسک او هم تغییر کند. حتی شاید معاملهگر برای بازدهی معاملات هم سقف تعیین کند! معاملهگر برای به دست آوردن دلارهای بیشتر، ریسکهای بالاتری را قبول میکند. طمع باعث میشود تا سیستم و استراتژی کنار گذاشته شود.

معاملهگر میتواند هر بهانهای برای این تصمیم خود بیاورد، اما در نهایت چیزی که اتفاق افتاده، عدم مدیریت ریسک معاملات است. در حسابهای کوچک فشار بر روی معاملهگر بیشتر از حسابهای بزرگ است. حسابهای کوچک بازدهی دلاری کمی دارند و به همین دلیل معاملهگر را ناامید میکنند. اما این دلیل خوبی برای ورود به معاملات ریسکی نیست.

یک یا دو صفر به بازدهی، ریسک، حجم و مارجین اضافه کنید!

اگر موجودی حساب معاملات باعث میشود طمع کنید، ریسک معاملات را بالا ببرید، وارد هر معاملهای شوید، حد ضرر را فراموش کنید تنها به این امید که بازدهی دلاری را بالا ببرید، باید فکر اساسی برای کسبوکار خود بیندیشید. سود ۱۰ دلاری یک معامله با حساب ۱۰۰ دلار به نظر کم میرسد. اما اگر حساب ۱۰۰۰ دلار بود، سود همان معامله ۱۰۰ دلار میشد. هیچ کار اضافی انجام نمیدهید! همان زحمتی که برای حساب ۱۰۰ دلاری میکشید، باید برای حساب ۱۰۰۰ دلاری هم بکشید. اگر حساب ۱۰ هزار دلاری بود، سود معامله میشد ۱۰۰۰ دلار!

توجه کنید که بازدهی معامله همان ۱۰ درصد است. اما بازدهی دلاری آن کاملاً متفاوت است. به این فکر نکنید که موجودی حساب را با قرض گرفتن یا فروش داراییهای دیگر افزایش دهید. به این فکر کنید که با همان حساب ۱۰۰ دلاری هم میتوانید موجودی حساب را به تدریج افزایش دهید. حتی فرصت ایده آلی هم برای شما فراهم شده تا در حین بالا بردن حساب ۱۰۰ دلاری، برای حسابهای بزرگ هم آماده شوید!

تنها کافی است در ژورنال معاملاتی وقتی معاملهای را ثبت میکنید، موجودی حساب، مارجین معامله و بازدهی یا زیان آن را ضرب در ده کنید! یعنی یک صفر به پارامترهای معامله اضافه کنید! هیچ تغییری در معاملات شما ایجاد نمیشود. فقط خیلی ساده میتوانید کاری که واقعاً انجام دادهاید را درک کنید! سود ۱۰ دلاری یک حساب ۱۰۰ دلاری به معنی ۱۰ درصد بازدهی است! یا زیان ۱۵ دلاری یک حساب ۱۰۰ دلاری به معنی ۱۵ درصد زیان است!

هر چقدر با واقعیت بازار فارکس و حرفه معاملهگری بیشتر آشنا شوید، با آگاهی بیشتری وارد بازار خواهید شد و برای سناریوهای محتمل آماده خواهید بود. اگر تنها به فکر درآمد دلاری هستید، به خاطر داشته باشید که بسیاری از اصول حرفهای کار را ناخواسته زیر پا خواهید گذاشت.

چرا برخی داراییها امن شاید دیگر امن نباشند؟

شیوع گسترده ویروس کرونا باعث شده تا سرمایهگذاران ترکیب داراییهای خود را تغییر دهند. بسیاری از سرمایهگذاران در حال تبدیل دارایی خود به داراییهای امن هستند. داراییهای که در زمان رکود اقتصاد جهانی از افت قیمتی در امان خواهند بود. این مسئله باعث وقوع بحران جدی در بازار سهام شده و در عین حال بهره اوراق قرضه دولتی آمریکا را پایین آورده است. قیمت اونس طلای جهانی هم نسبتاً افزایش یافته است.

با این حال این تغییرات و هجوم سرمایهگذاران به سمت داراییهای امن میتواند اثر عکسی داشته باشد. اگر نگرانی سرمایهگذاران باعث هجوم همه به سمت یک دارایی خاص شود و قیمت آن را به شدت بالا ببرد، سرمایهگذاران را با ریسک جدی مواجه خواهد کرد. به خصوص اگر اتفاق ناخوشایندی که همه منتظر آن هستند روی ندهد! این یعنی سرمایهگذارانی که از ریسک فرار کرده بودند، با ریسک بدتری مواجه خواهند شد!

دارایی امن یا Haven Asset چیست؟

در بازارهای مالی دارایی امن به کلاسی از داراییها گفته میشود که انتظار میرود ارزش آنها در زمان بحران اقتصادی یا جریانات ریسک گریزی، افزایش یابد. داراییهای امن معمولاً خلاف چرخههای اقتصادی عمل میکنند. وقتی رشد اقتصادی باشد، ارزش دارایی امن پایین میآید و وقتی رکود اقتصادی در جریان باشد، ارزش دارایی امن بالا میرود. داراییهای امن نقد شونده ترین دارایی در بازار هستند و معمولاً پشتوانه قوی دارند.

انواع داراییهای نقد

اوراق خزانهداری آمریکا

اوراق خزانهداری آمریکا یکی از محبوبترین داراییها امن در میان سرمایهگذاران است. هیچ کس انتظار ورشکستگی دولت آمریکا را ندارد. دولت آمریکا در سالهای اخیر بدهی خود را بالا برده و اوراق قرضهای به ارزش ۱۶٫۷ تریلیون دلار منتشر کرده است. اخیراً جریانات ریسک گریزی باعث افزایش سریع تقاضا برای اوراق خزانهداری آمریکا شده است. به طوری که بازدهی این اوراق به پایینترین سطح تاریخی خود رسیده است. قیمت اوراق قرضه با بازدهی آن رابطه معکوسی دارد. وقتی تقاضا برای اوراق قرضه بالا میرود، قیمت این اوراق هم افزایش مییابد، اما بازدهی آنها به شدت پایین میآید. اوراق قرضه دولت آلمان هم چنین وضعیتی دارد. جریانات ریسک گریزی ناشی از ویروس کرونا باعث شده تا تقاضا برای اوراق قرضه دولت آلمان افزایش یابد و بازدهی این اوراق به زیر صفر درصد برسد!

ارزهای خاص

حجم معاملات روزانه در بازار فارکس بیش از ۵ تریلیون دلار است. دلار آمریکا، ین ژاپن و فرانک سوئیس محبوبترین ارزهای امن بازار هستند. با این حال همیشه این طور نبوده است. اخیراً ین ژاپن دیگر مثل یک دارایی امن رفتار نمیکند. از نظر صندوق بینالمللی پول (IMF) ارزهایی حافظ ارزش و امن محسوب میشوند که اولاً نرخ بهره پایینی داشته باشند و دوما نقدینگی و عمق بازارهای مالی آنها بیشتر از سایرین باشد. در این رابطه دلار آمریکا از رقبا پیشی گرفته است.

اونس طلای جهانی

اونس طلای جهانی مدتهاست که دارایی امن محسوب میشود. زمانی که بازدهی سایر داراییهای از بین میرود (جریانات ریسک گریزی)، طلای جهانی برای سرمایهگذاران جذابتر از گذشته میشود. سرمایهگذاران به قدری به آینده طلا خوشبین هستند که برخی از آنها طلا را در زیر خاک دفن میکنند تا از ارزش دارایی خود در طول زمان محافظت کنند. وارن بافت در رابطه با طلا گفته که سرمایهگذاران با این فکر که ترس در بازارهای مالی روز به روز بیشتر خواهد شد، طلا خریداری میکنند.

سهام برخی شرکتهای خاص

هر چند جریانات ریسک گریزی همیشه به ضرر بازار سهام تمام میشود، اما در این میان شرکتهایی هستند که نوسانات محدودی دارند و محصولی هم که تولید میکنند همیشه تقاضا دارد. به همین خاطر سهام این شرکتها در رکود اقتصادی با افزایش تقاضا مواجه میشود.

آیا جریانات ریسک گریزی متحد در بازار میتواند خود یک ریسک تلقی شود؟

بله! به طور مثال رشد سریع قیمت اوراق خزانهداری آمریکا میتواند به سرعت از بین برود! به خصوص اگر اقتصاد آمریکا بازگشت سریع و V شکلی را تجربه کند. در این صورت بازدهی اوراق خزانهداری به سرعت افزایش خواهد یافت و قیمت این اوراق سقوط خواهد کرد. چرا این مسئله نگران کننده است؟ چون بسیاری از سرمایهگذاران اقدام به خرید اوراق خزانهداری بلندمدت کردهاند! اما آیا رکود اقتصادی هم چندین سال طول خواهد کشید؟

نقدینگی سرگردانی در بازار اوراق خزانهداری آمریکا دیده میشود و موجب نوسانات شدید در این بازار شده است. مدلهای تعیین ارزش منصفانه اوراق خزانهداری آمریکا نشان میدهد که شانس سقوط قیمت اوراق بیشتر از افزایش آن است. در کنار این تمایل بانکهای مرکزی دنیا برای خرید سهام شرکتهایی که نوسان محدودی دارند و محصولات ضروری را تولید میکنند، نشان میدهد که شاید قیمت سهام شرکتهای امن شاید کمتر از قیمت منصفانه باشد. این یعنی سرمایهگذاران باید در انتخاب دارایی حافظ ارزش و امن دقت کنند.

اگر نگران رکود اقتصادی یا حباب بودیم، چگونه در بازار سرمایهگذاری کنیم؟

هر چند که رشد اقتصادی آمریکا ادامه دارد و رشد اشتغال هم خوب بوده اما اخیراً حرفهای زیادی در رابطه با رکود اقتصادی زده شده است و بسیاری از تحلیلگران و صاحبنظران نگراناند. سرمایهگذاری کسبوکار و اطمینان مصرفکنندگان افت کرده و شک و تردیدها نسبت به آینده تشدید شده است. در همین حال بازار اوراق قرضه به عنوان یکی از اصلیترین اندیکاتورها در پیشبینی رکود اقتصادی هم با پدیده “منحنی بازدهی معکوس” مواجه است. همچنین سیاستگذاران هم در تلاشاند تا از اقتصاد آمریکا حمایت کنند. فدرال رزرو آمریکا در حال کاهش نرخهای بهره است و دولت آمریکا هم به دنبال کاهش مالیات هاست. این اتفاق میتواند برای سایر اقتصادها هم بیفتد.

سؤالی که در چنین شرایطی ذهن بسیاری از سرمایهگذاران را به خود مشغول کرده این است که وقتی اقتصاد بزرگ دنیا به سمت رکود در حرکت است، چگونه باید از پول و سرمایه خود محافظت کرد. رکود اقتصادی باعث سقوط داراییهای ریسکی مثل سهام میشود و همین ترس و نگرانی باعث شده تا سرمایهگذاران به دنبال داراییهای امن باشند.

پاسخ کوتاه برای این سؤال این است که به برنامه بلندمدت سرمایهگذاری خود بچسبید و نوسانات روزانه را جدی نگیرید! شاید این حرف ترسناک باشد، اما تجربه ثابت کرده که این بهترین استراتژی است. بسیاری از سرمایهگذاران پول خود را وارد بازارهای مالی کردهاند. در آمریکا اکثر مردم به کمک شرکتها و صندوقهای سرمایهگذاری در بازار فعالیت میکنند و تقریباً نیمی از خانوارهای آمریکایی یا به طور مستقیم یا به طور غیر مستقیم در بازارهای مالی سرمایهگذاری کردهاند. اکثر داراییهای مالی که توسط خانوارهای آمریکایی نگهداری میشود، توسط مدیران مالی حرفهای مدیریت میشوند. اما همچنان خانوارهای آمریکایی موظف هستند تا تصمیمات سرمایهگذاری را خودشان اتخاذ کنند. متأسفانه بسیاری از این افراد سرمایهگذار خوبی نیستند و هر چه تعداد معاملاتشان بیشتر میشود، عملکردشان بدتر میشود.

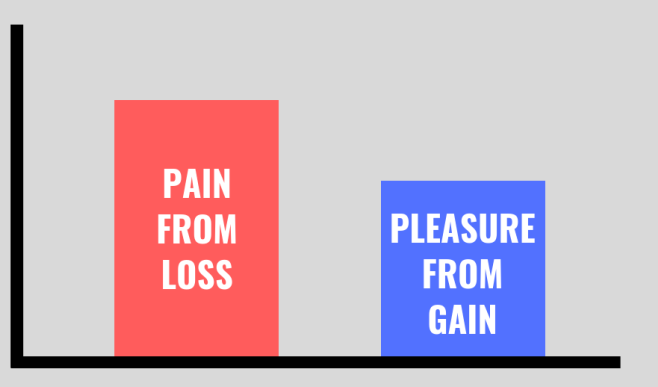

یکی از دلایل اصلی عملکرد ضعیف سرمایهگذاران بیتجربه این است که اثر روحی و روانی ضرر بر روحیه افراد دو برابر سرخوشی ناشی از کسب سود است. به همین دلیل سرمایهگذار بیتجربهای که ضرر میکند، تلاش میکند تا سریعاً آن را جبران کند. همه ما وقتیکه با وضعیت خطرناکی مواجه میشویم، سعی میکنیم تا سریعاً فرار کنیم. اما درست مثل فرار از یک خرس خشمگین، خروج از بازار نزولی هم میتواند مهلک باشد. معمولاً خروج از بازار نزولی (در بازار سهام) باعث میشود که در قیمتهای پایینتری فروشنده باشیم و در بازگشتهای صعودی هم از قیمتهای بالاتری خریداری کنیم.

از حباب یا رکود اقتصادی نترسید! نفس عمیقی بکشید و به استراتژی خود بچسبید!

برای رسیدن به موفقیت مالی نیازی نیست که دکترای مدیریت مالی یا اقتصاد داشته باشید. شما میتوانید تنها با رعایت قوانین بازی به هدف خود برسید. اول از همه شتاب زده عمل نکنید و به حرف و حدیثها در رابطه با حباب یا رکود اقتصادی تمرکز نکنید. اگر برای سرمایهگذاری خود استراتژی دارید، به آن پایبند باشید. اما اگر استراتژی سرمایهگذاری ندارید، حتماً نگاهی به چک لیست زیر بیندازید:

- اهداف سرمایهگذاری که شفاف، قابلاندازهگیری و واقعی هستند را تعریف کنید. به طور مثال هدف شما میتواند بازنشستگی در ۲۰ سال آینده با سطح رفاه فعلی باشد. اگر هدفی نداشته باشید شاید سرمایه زیادی جمع کنید، اما اگر برنامهای برای خرج کردن آن نداشته باشید، چه فرقی میکند که حساب گنده بانکی داشته باشید یا حسابتان خالی باشد؟

- میزان تحمل ریسک خود را مشخص کنید. افرادی که در ۲۰ تا ۳۰ سالگی وارد بازار میشوند، میتوانند ریسک بیشتری را تحمل کنند. اما اگر فاصله کمی با دوره بازنشستگی دارید، خیلی ریسک نکنید.

- به سبد دارایی تنوع دهید. بهطورکلی داراییهای ریسکی مثل سهام میتوانند بازدهی بیشتری در پی داشته باشند. در عین حال داراییهای امنتر مثل اوراق قرضه یا طلا میتوانند زمانی که شرایط رو به وخامت گذاشت عملکرد بهتری داشته باشند. پس بهتر است که همیشه سبد دارایی خود را بین داراییهای ریسکی و امن تقسیم کنید. شما میتوانید با توجه به روند کلی بازارهای مالی سبد دارایی خود را متنوع کنید. به طور مثال وقتی بازار سهام روند صعودی قوی دارد، بهتر است که سهام بیشتری نسبت به سایر داراییهای نگهداری کنید. یا زمانی که ریسکهای سیاسی تشدید شدند، خرید و نگهداری طلا یا ارزهای خارجی باید اولویت بیشتری نسبت به خرید سهام داشته باشند.

- حتی در دورههای رکود اقتصادی هم از سبد دارایی خود حمایت کنید. سعی کنید در دورههای رکود اقتصادی تا جایی که امکان دارد پول برای افزایش داراییهای خود کنار بگذارید.

- هر سال یک بار سبد دارایی خود را در جهت رسیدن به اهداف بلندمدت خود تغییر دهید. این تغییر و تنظیم سالانه سبد دارایی میتواند تأثیر قوی بر عملکرد شما در بازار بگذارد. به طور مثال شاید سهام شرکتهایی که خریداری کردهاید رشد کرده باشند و سهم بیشتری در سبد شما داشته باشند. در چنین شرایطی بهتر است که بخشی از سودهای به دست آمده را تثبیت کنید، تا تعادل دوباره به سبد دارایی بازگردد.

- رکود و ترکیدن حباب در کوتاهمدت ترسناک است، اما در بلندمدت یک فرصت خوب برای سرمایهگذاری است. اگر سرمایهگذار هستید و بلندمدت کار میکنید، باید تنها خریدار باشید و صبر کنید! نوسان گیری نمیتواند در بلندمدت کمکی به شما بکند. هدف سرمایه گذار افزایش دارایی مثل سهام، طلا یا ارز است، نه کسب درآمد ماهانه!

تئوری دورنما یا پراسپکت تئوری: چگونه در شرایط ریسکی تصمیم میگیریم؟

تئوری دورنما، تحلیلی از نحوه تصمیمگیری افراد در شرایط ریسکی است. در این مقاله میخواهیم با یکی از جنبههای جذاب فرآیند تصمیمگیری در انسان آشنا شویم. این مقاله به شما کمک میکند تا به شناخت بهتری از خودتان برسید و در تصمیمات سرمایهگذاری و معاملاتی خود آن را لحاظ کنید.

تئوری دورنما یا پراسپکت تئوری چیست؟

تئوری دورنما (Prospect Theory) فرض میکند که زیانها و سودها ارزشگذاری متفاوتی دارند و به همین دلیل افراد در زمان تصمیمگیری بیشتر تمایل دارند گزینهای را انتخاب کنند که سود احتمالی در آینده دارد! این سود قطعی نیست! صرفاً حرف زدن از سود برای افراد خوشایند است.

همچنین طبق تئوری ریسک گریزی، ایده کلی این است که اگر دو گزینه در پیش روی فرد قرار گیرد و هر دو گزینه هم نتیجه یکسانی داشته باشند، شخص گزینهای را انتخاب خواهد کرد که در آن فقط از سود حرف زده شده است! دقت کنید که نتیجه هر دو گزینه یکی است! تنها در ارائه گزینه تفاوت دارند!

تئوری دورنما به نام تئوری ریسک گریزی هم شناخته میشود. تئوری دورنما بخشی از علم اقتصاد رفتاری است و نشان میدهد که سرمایهگذاران در شرایط ریسکی چگونه تصمیمگیری میکنند. طبق این تئوری، برای افراد سود احتمالی خوشایند است، چونکه حرف زدن از زیان احتمالی اثر روانی شدیدتری دارد!

تئوری دورنما یا ریسک گریزی چگونه کار میکند؟

تئوری دورنما در سال ۱۹۷۹ معرفی شد و در سال ۱۹۹۲ توسعه پیدا کرد. تورسکی و کانمن که این تئوری را برای اولین بار مطرح کردند معتقدند که زیان تأثیر روانی شدیدی روی فرد میگذارد. حتی اگر اندازه زیان و سود یکی باشد، باز اثر روانی زیان بیشتر است.

اگر دو گزینه در برابر افراد قرار دهیم و هر دو گزینه نتیجه یکسانی داشته باشند، افراد گزینهای را انتخاب خواهند کرد که سود احتمالی و درک شدهای دارد!

به طور مثال فرض کنید که نتیجه نهایی دو گزینهای که در برابر افراد قرار میدهیم، دریافت ۲۵ دلار پول باشد. گزینه اول، ۲۵ دلار را مستقیماً به شخص میدهد. اما در گزینه دیگر ابتدا ۵۰ دلار به شخص داده میشود و سپس از او ۲۵ دلار پس گرفته میشود. نتیجه هر دو گزینه به دست آوردن ۲۵ دلار است.

به نظر شما افراد در مواجه با چنین تصمیمی کدام گزینه را انتخاب میکنند؟ به احتمال زیاد گزینه اول را! گزینهای که در آن ۲۵ دلار به طور مستقیم به شخص پرداخت میشود. هر چند که نتیجه هر دو گزینه یکی است، اما سرمایهگذاران گزینهای را انتخاب میکنند که در آن حرفی از پس دادن پول یا زیان نباشد!

مثالی از کاربرد تئوری دورنما

فرض کنید دو مشاور سرمایهگذاری در رابطه با سرمایهگذاری در یک صندوق حرف میزنند و میخواهند شخصی را برای سرمایهگذاری در این صندوق متقاعد کنند. صندوق سرمایهگذاری پیشنهاد شده یکی است.

مشاور اول در ارائه خود اعلام میکند که صندوق سرمایهگذاری در طول سه سال گذشته به طور میانگین بازدهی ۱۰ درصدی داشته است. اما مشاور سرمایهگذاری دوم میگوید که این صندوق در ده سال گذشته بازدهی بالای متوسط داشته، اما در سه سال اخیر بازدهی صندوق کاهش یافته است.

طبق تئوری دورنما، حرفهای مشاور اول برای سرمایهگذار مطلوبیت بیشتری دارد. این در حالی است که هر دو مشاور در رابطه با یک صندوق سرمایهگذاری حرف میزنند! چرا سرمایهگذار حرفهای مشاور اول را بیشتر دوست دارد؟ چونکه مشاور اول تنها از بازدهی صندوق حرف زده، اما مشاور دوم نهتنها از سود بالا بلکه از زیان هم حرف زده است!