محدوده محتمل بازگشتی PRZ – Potential Reversal Zone

ساختارهای قیمتی خاص که شامل سه یا چند رقم فیبوناچی در یک محدوده تعریف شده میباشند، مفهوم اصلی در تعریف نواحی هارمونیک (Harmonic) هستند. به این دلیل به این محدودهها “محتمل” گفته میشود که این نواحی تعریف شده بایستی مورد تجزیه و تحلیل قرار گیرند، چونکه بازار با رسیدن به این محدوده در معرض بازگشت قوی قرار خواهد گرفت. هر چند این مفهوم در آینده بیش از این توضیح داده خواهد شد، اما در حال حاضر بایستی درک کرد که الگوهای هارمونیک توسط ساختار قیمتی خاصی تعریف میشوند که شامل ترکیبی از اصلاحها و برآوردهای قیمتی فیبوناچی متمایز و متوالی هستند. با محاسبه جوانب مختلف فیبوناچی یک ساختار قیمتی خاص، الگوهای هارمونیک میتوانند محدوده بخصوصی را در قالب محدوده بازگشتی محتمل در حرکات قیمتی نشان دهند. دوباره تأکید میشود که این نواحی محدوده بازگشتی محتمل شناخته میشوند. در واقع PRZ – Potential Reversal Zone نشانگر نواحی حساسی است که جریانات خریداران و فروشندگان پتانسیل تغییر را دارند. این نواحی هارمونیک سعی میکنند تا سطوح قیمتی که نامتعادل هستند و نشانگر تغییر وضعیت از اشباع خرید یا اشباع فروش به وضعیت متعادل هستند را نشان دهند.

هر سیستم معاملاتی سعی دارد تا در سمت درست بازار قرار گیرد. تکنیکهای معاملاتی هارمونیک این نواحی را محاسبه و سیگنالهای خریدوفروش مبتنی بر حرکات قیمتی را در این نواحی بازگشتی تولید میکنند. علاوه بر این، این تکنیکها مسیر و نوع رفتارهای قیمتی را تعریف میکنند، بهطوریکه به عنوان ابزاری برای پیشبینی تغییرات احتمالی بازار به کار گرفته می شوند.

از دید کلی تشخیص الگوهای قیمتی هارمونیک میتواند چشمانداز خوبی از وضعیت حرکات قیمتی را نشان دهند. الگوهای قیمتی گذشته و سطوح فیبوناچی مهم تاریخی یکی از ابزارهای مهم در جهت تعیین نواحی مهم حمایت و مقاومت هستند. علاوه بر این هر الگو اطلاعات اضافی را در رابطه با وضعیت اشباع خریدوفروش در بازار نشان میدهد.

محدوده بازگشتی محتمل پنجره هارمونیکی است که نواحی خاص قیمتی را با توجه به ساختار قیمتی کلی نشان میدهد. این مفهوم تأکیدی زیادی بر حرکات قیمتی در PRZ دارد. علاوه بر این نتایج حرکات قیمتی در این نواحی سیگنال معامله به سبک الگوهای هارمونیک محسوب می شود.

از دید کلی معاملهگری به سبک حرکات قیمتی نیازمند اعتقادی است، که بازار سیگنالهای لازم برای درک حرکات قیمتی را در اختیار معاملهگر میگذارد. از آنجایی که همه الگوهای هارمونیک نشانگر برآیند خریداران و فروشندگان نسبت به حرکات قیمتی قبلی است، هر سیگنال تولید شده از خود حرکات بازار خلق میشود. بر همین اساس، تحلیل نسبی حرکات قیمتی گذشته، همانطور که در بخش اصول هارمونیک توضیح داده شد، لازمه تعریف محدوده بازگشتی محتمل است، تا سیگنالهای معاملاتی و ساختارهای قیمتی ویژه را تولید کند.

بسیار مهم است که تأکید شود، سبک هارمونیک از محاسبات زیاد و دقیقی برای تعریف نواحی حمایت و مقاومت استفاده میکند. انتسابهای دقیق نسبتهای فیبوناچی، روشهای اصلی جهت تائید ساختارهای قیمتی در قالب الگوهای هارمونیک است. در واقع، محدوده بازگشتی محتمل، ابزار تکنیکال قابل تحسینی است که در هیچ رویکرد تکنیکال دیگری قابل مشاهده نیست. هر چند درک این مفاهیم و همچنین پیادهسازی استراتژیهای معاملاتی نیازمند زمان است، اما تکنیکهای معاملاتی هارمونیک همواره اطلاعات ضروری را در رابطه با آینده حرکات قیمتی تولید میکند.

ورود به معامله از محتملتری محل بازگشتی یا PRZ

مهمترین کار در معاملات هارمونیک ورود به معامله از PRZ است. همانطور که PRZ به محل تکمیل الگو مربوط میشود، این “محدوده هارمونیک” است که اطلاعات خوبی را در اختیار معاملهگر قرار میدهد. به یاد داشته باشید الگوهای هارمونیک محدودههای خاصی را تعریف میکنند که میتوانند نما گری از حرکات قیمتی آتی بازار باشند. اگر یک PRZ الگوی خاصی شامل چندین عدد باشد، دامنه قیمتی بایستی به عنوان هارمونیک ترین محل در نظر گرفته شود. اگر حرکات قیمتی از این محدوده برگردند، PRZ میتواند بهعنوان نقطه بازگشتی مهمی در نظر گرفته شود. اگر بازار از این محدوده برنگردند، نشانگر این است که روند قبلی و غالب بر بازار نسبتاً قوی است. توانایی تفسیر و رمزگشایی حرکات قیمتی در “محدودههای هارمونیک”، عامل تعیین کنندهای در تبدیل الگوها به سود است.

سناریوهای بازگشتی

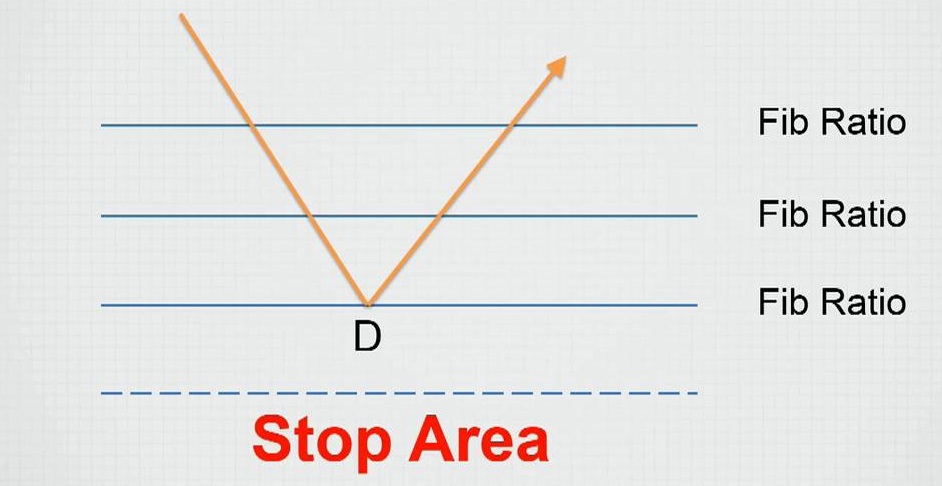

هر معاملهای نیازمند قواعدی برای ارزیابی PRZ دقیق و درک همه احتمالات بازگشتی است. پس از ورود به معامله از محل تکمیل الگو، حرکات قیمتی میتوانند یکی از سه مورد زیر را به نمایش بگذارند:

- از PRZ عبور کنند و به محدوده حد ضرر برسند.

- اندکی بالاتر از PRZ برگردند و به تعادل برسند.

- از PRZ برگردند و در کوتاهترین زمان حرکت خوبی را به نمایش بگذارند.

اجازه دهید تا این سناریوها را دقیقتر بررسی کنیم:

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

- حرکات قیمتی به محدوده حد ضرر وارد میشوند و معاملهگر را وادار به پذیرفتن ضرر میکنند. هر چند که این نمیتواند اتفاق مطلوبی باشد، اما ضرر بخشی از حرفه معاملهگری است. به همین دلیل بایستی به خاطر داشت که همه سیگنالهای معاملاتی جوابگو نخواهند بود. اما اگر این رویکرد به دقت و بهطور مستمر در همه معاملات پیاده شود، این سیگنالها معاملات خوشایند فراوانی را برای معاملهگر به ارمغان خواهند آورد.

- سیگنالهای هارمونیک معمولاً واکنشهای اولیهای را حداقل پس از برخورد به PRZ به نمایش میگذارند. با این حال همه سیگنالها یکسان نیستند. در چنین شرایطی وقتی حرکات قیمتی اندکی بر میگردند و در مسیر روند قبلی و غالب بازار حرکت میکنند، بایستی سود سریعی را قبل از تبدیل شدن به ضرر از بازار گرفت و خارج شد.

- حرکات قیمتی که اندکی پس از برخورد به PRZ به سمت عکس روند قبلی بر میگردند، مدتزمان خوبی را برای تعیین بسط بازگشت فراهم میکنند. پس از اینکه سود کوچکی به دست آمد، فنهای مدیریت معامله بایستی در جهت بهینه کردن سود و مدیریت کارای معامله به کار گرفته شود.

هر چند که شاید سناریوهای بالایی بیش از حد آسان به نظر برسند، اما بایستی توجه کرد که هر معاملهای میتواند به سود، ضرر یا نقطه سربهسر برسد. پس از اینکه الگوی هارمونیک معتبر تشخیص داده شد، تصمیم ورود به معامله بستگی به چند کندل قیمتی تشکیل شده در محدوده محتمل بازگشتی (PRZ) دارد. استفاده از PRZ بهعنوان محتملترین محدوده تغییر جریان بازار، به معاملهگر این امکان را میدهد تا حرکات بازگشتی در این محدوده را به دقت زیر نظر بگیرد.

یکی از فاکتورهای مهم در بررسی حرکات قیمتی بازار در محدوده محتمل بازگشتی (PRZ)، اهمیت اعداد موجود در این محدوده است. انطباق برآوردهای الگوهای هارمونیک بسیار مهم است، چونکه در محدوده محتمل بازگشتی، محاسبات هارمونیک زیادی وجود دارد که تشخیص اینکه کدام یک منجر به پایان روند خواهد شد کار دشواری است. هر چند که سناریوهای بالایی کلی هستند، اما در تعیین اهمیت اعداد و محاسبات مهم هارمونیک در محدوده محتمل بازگشتی (PRZ) بسیار کاربرد دارند.

نکاتی در رابطه با محدوده محتمل بازگشتی (PRZ)

- به دنبال محدودهای باشید که عوامل تکنیکال زیادی با یکدیگر انطباق دارند. تجربه نشان داده که انطباق نسبتهای فیبوناچی (بخصوص در الگوهای هارمونیک) میتوانند نشانگر محدوده قوی از حمایت یا مقاومت باشند. زمانی که الگوی خاص هارمونیکی شامل نسبتهای مختلفی از فیبوناچی در محدوده قیمتی تعریف شدهای باشد، احتمال اینکه بتواند مسیر آتی روند بازار را نشان دهند بسیار بالاست.

- به دنبال محدودهای باشید که گروه زیادی از محاسبات را شامل میشود. بهترین شیوه استفاده از الگوهای هارمونیک به این صورت است که محدودهای را بیابید که گروه زیادی از محلهای تکمیل الگوهای هارمونیک و نسبتهای فیبوناچی مهم در آن جای گرفتهاند.

- هر چه عدد بزرگتری باشد، محدوده هارمونیک هم قویتر خواهد بود. نسبت فیبوناچی که از موجهای حرکتی بزرگتری محاسبه شدهاند، معمولاً مهمترین محل تکمیل الگوی هارمونیک است. این قاعده هم از بُعد زمانی و هم قیمتی اهمیت دارد. برای مثال، الگویی که در نمودار هفتگی تشکیل شده، بسیار مهمتر از الگویی است که در نمودار روزانه تشکیل شده است. همچنین اگر الگوی کوچکی در داخل الگوی بزرگی تشکیل شده باشد، معمولاً الگوی بزرگتر اهمیت بیشتری دارد.

- محدوده تقریبی اعداد محاسبه شده در PRZ. اگر محدوده محتمل بازگشتی شامل چندین عدد هارمونیک باشد، ایده آل ترین محل برای تکمیل الگو و برگشت بازار جایی است که اکثریت اعداد در آن محدوده قرار گرفتهاند.

کلید اصلی موفقیت در معاملات هارمونیک تعیین و تفسیر دقیق حرکات قیمتی در محدوده محتمل بازگشتی (PRZ) است. تفسیر حرکات قیمتی در محدوده معاملاتی کار کوچکی نیست. تشخیص محل تکمیل الگوی هارمونیک (Harmonic) نیازمند شکیبایی و تمرین مستمر است. توانایی تشخیص واکنش اولیه بازار در برخورد به PRZ مسئلهای است که به تنهایی میتواند معاملهای را وارد سود کند. با تکمیل الگو حرکات قیمتی بزرگی را هم میتوان شاهد بود، که نیازمند ارزیابی سریع و اتخاذ فوری تصمیمات معاملاتی است. معاملهگر بایستی آماده باشد تا با ورود اولیه قیمت به محدوده محتمل بازگشتی شرایط را سریعاً ارزیابی کند و تصمیم معاملاتی را اتخاذ نماید.

ورود بازار به محدوده محتمل بازگشتی

محدوده محتمل بازگشتی که به درستی تعیین شده باشد، در اولین برخورد بازار به آن واکنشهایی را نشان میدهد. میتوان گفت که در برخورد اولیه بازار به محدوده PRZ میتوان شاهد واکنشهای قیمتی بود که گاها فرصتهای معاملاتی را به وجود میآورند. هر چند که میزان ادامه بازگشت بازار از محدوده PRZ میتواند متفاوت باشد، اما باید واکنش اولیه بازار بهگونهای باشد که قیمت از محدوده تعیین شده برگردد، تا الگوی تشخیص داده شده را تائید کند.

کی محدوده مشخص شده برای PRZ اشتباه است؟

نشانه اولیهای از یک محدوده غلط بازگشتی، عدم واکنش بازار به PRZ است. یعنی بازار پیش از ادامه روند قبلی هیچ واکنشی به PRZ نشان ندهد. تشخیص الگوی معتبر نیازمند تجربه است و در واقع تفاوت میان معاملهگر بازنده و برنده است. اما واکنش اولیه بازار به PRZ همواره یکی از مهمترین موضوعات در فرآیند تصمیمگیری است. کندل های قیمتی اولیهای که در برخورد اول بازار به PRZ تشکیل میشوند، برای برآورد میزان بازگشت قیمتی بازار بسیار اهمیت دارد.

برخورد اول بازار به PRZ میتواند بسیار سریع اتفاق بیافتد و گاها دیده شده که به دلیل نوسانات بازار فرصت معاملاتی ناشی از تکمیل الگوی هارمونیک از دست میرود. تنها کاری که در چنین شرایطی میتوان انجام داد این است که پیش از برخورد اولیه بازار آماده باشید و تعدادی از الگوهای هارمونیک معتبر را زیر نظر بگیرید. برخی از الگوهای هارمونیک در اولین برخورد به محدوده PRZ حرکات سریعی را به راه میاندازند که میتوانند بسیار سود ده باشند، به همین دلیل حتماً پیش از رسیدن بازار به محدوده PRZ آماده باشید.

اکثر موقعیتهای بازگشتی حرکات قیمتی بزرگی را به راه میاندازند که در محدوده کوچکی روی میدهند. حتماً به یاد داشته باشید که محدوده PRZ، محدوده دقیقی است که نشانگر تکمیل الگوی های هارمونیک و پیشبینی از تغییرات روند قبلی بازار است. همین که الگو تکمیل شد میتوان انتظارات تغییرات قابل توجه قیمتی را داشت که حرکات بزرگی به راه خواهند انداخت.

چک لیست معامله

پاسخ دادن به سؤالات زیر میتوانند به موفقیت معاملهگر کمک کنند:

- آیا الگوی هارمونیکی وجود دارد؟

- کدام الگوی هارمونیک در حال تشکیل است؟

- آیا AB=CD مشاهده میشود؟

- کجا تکمیل میشود؟

- آیا حداقل سه عدد یا بیشتر از آن در محدوده PRZ با یکدیگر انطباق دارند؟

- آن اعداد کدام ها هستند؟

- آیا تقارنی در الگو دیده میشود؟ یعنی تمام ساختار الگو از لحاظ مدتزمان سپری شده تقریباً یکسان هستند؟

- آیا نشانههای نگران کنندهای در بازار وجود دارد؟

- در کدام محدوده PRZ غیر معتبر خواهد شد؟ (حد ضرر)

- چه مقدار از سرمایه بایستی برای معامله به خطر بی افتاد؟ آیا ارزش ریسک کردن دارد؟

قبل از معامله به این سه مسئله توجه کنید!

- پیش از ورود به معامله حتماً آماده باشید. بسیار مهم است که معاملهگر فهرستی از محدوده محتمل بازگشتی PRZ را زیر نظر داشته باشد، تا با رسیدن بازار به این محدوده شرایط را برای ورود به معامله ارزیابی کند. استفاده از زنگهای هشدار نرمافزاری و نظارت بر محلهای احتمالی صدور سیگنال معاملاتی یکی از روشهای مرسوم در میان معاملهگران موفق است.

- برخی از فرصتهای معاملاتی به راحتی میتوانند از دست بروند. هر چند که وضعیتهای بخصوصی را در الگوهای هارمونیک مشاهده خواهید کرد که برای ورود به معامله مناسب به نظر میرسند، اما بایستی تأکید کرد که هر فرصت معاملاتی به معنی ورود به معامله نیست.

- حتماً اشتباهات خود را اصلاح کنید. به هیچ وجه از اشتباهاتی که در معاملات مرتکب شدهاید به سادگی عبور نکنید. همواره سعی کنید که اشتباهات خود را مرور کنید و برای بر طرف کردن آنها راهحل بیابید.