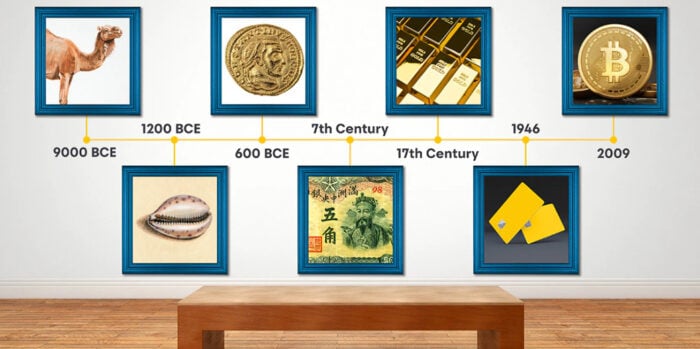

از هزاران سال قبل تا به امروز، انسان ها از چیز های زیادی به عنوان پول استفاده کرده اند. انسان زمانی برای پرداخت هزینه های خود از شتر، گاو و گوسفند استفاده می کرد و به تدریج رسید به ارز های دیجیتالی مثل بیت کوین. ارزش پول می تواند به مرور زمان تغییر کند. به همین دلیل مدیریت پول و استفاده از نوسانات ارزش پول می تواند سودآور باشد. در واقع مدیریت پول و نوسان گیری از آن می تواند شغل دومی باشد! شغل معامله گری!

آنچه در ادامه خواهید خواند:

نقش پول در تصمیمات زندگی!

همه ما برای پول کار میکنیم. همه تلاشهای زندگی ما به رفاه و سلامتی ختم میشود که از راه پول درآوردن و هزینه کردن به دست میآیند. بخشی از این درآمد توسط خود ما به وجود میآید و بخشی از آن را شاید دولت فراهم کند. اما در نهایت نتیجه تمام تلاشهای اقتصادی بشر به پول ختم میشود. هیچ فداکاری در کار نیست، همه برای تأمین نیازهای زندگی خود یا به پول و یا به کسی که پول را در اختیار آنها قرار میدهد، نیاز دارند.

پول تعیین کننده اهداف!

پول و ثروت سهم بزرگی در انتخاب اهداف ما در زندگی دارند. پیش از ورود به دانشگاه و انتخاب رشته، ما به آینده شغلی رشته توجه بیشتری داریم و سعی میکنیم بین علاقه و بازار کار رشته تعادلی ایجاد کنیم و رشتهای را انتخاب کنیم که در آینده برای ما درآمد و رفاهی به ارمغان بیاورد. وقتی کارخانه یا حتی یک کسبوکار کوچکی راهاندازی میکنیم، به طول دوره بازگشت سرمایه، به هزینهها و درآمدهای سالانه کسبوکار توجه میکنیم.

آیا تا به حال دیدهاید که کسی کسبوکاری راهاندازی کند و انتظار سود و درآمد نداشته باشد؟ یا صرفاً برای مشغولیت مغازه یا کارخانهای راهاندازی کند و بدون داشتن درآمد و سودی این کسبوکار را ادامه دهد؟

شاید غیراخلاقی به نظر برسد، اما واقعاً هدف نهایی هر کسی در دنیا رسیدن به پول بیشتری است. نیت و قصد افراد میتواند متفاوت باشد و از پول استفادههای غیرقانونی یا غیراخلاقی داشته باشند، اما در نهایت، هدف کسب پول بیشتر است. شاید شخصی بخواهد پولهای خود را به خیریه بدهد، اما حتی برای خیریه هم باید اول پول درآورد تا بتوان آن را صرف امور خیریهای کرد.

کارمند دولتی یا بخش خصوصی یک سال تمام کار میکند. درآمدی به دست میآورد. بخشی از این درآمدها صرف هزینههای زندگی میشوند و بخشی دیگر شاید سرمایهگذاری یا پسانداز شوند. تمام تلاشهای این کارمند در پولی که در یک سال گذشته پسانداز کرده خلاصه میشود. شاید این کارمند، کارمند نمونه سال باشد و از او تقدیر هم شود. شاید کارهای او باعث بازگشت چندین نفر به زندگی شده و یا زندگی خیلیها را بهبود داده باشد. اما برای این کارمند، پول و اعتباری که به دست آورده، نتیجه تمام زحمات یک سال او بوده است.

پول قوی ترین محرک انسان هاست! همه برای کسب پول بیشتر تلاش می کنند! پول به ما اجازه می دهد تا نیاز های مادی خود را به راحتی تامین کنیم.

در نبود پول، خیلی از فعالیتها بیمعنی میشوند

اگر درآمد و سودی در کار نباشد، اگر قدرت خریدی در کار نباشد، خیلی از کارهای روزمره بیمعنی خواهند بود. اگر کارگر دستمزدی نداشته باشد، اول اعتصاب میکند و بعد کار را رها میکند. مغازهای که درآمد ندارد، بعد از مدتی به دلیل بالا بودن هزینهها تعطیل خواهد شد. رشته دانشگاهی که بازار کار ندارد، یا باعث مهاجرت دانشجو به جایی خواهد شد که باز کار دارد و یا باعث حذف رشته از دانشگاه خواهد شد.

چقدر با مفهوم پول آشنا هستید؟

پول نقش کلیدی در تصمیمات زندگی ما دارد و این یک حقیقت تلخ است. هیچ کس نمیتواند این حقیقت را کتمان کند. اما پول چیست؟ پولی که تا به این حد در زندگی ما نقش دارد، از کجا میآید؟ چرا پول کشورهایی از جهان از پول ما با ارزشتر و یا بیارزشتر است؟ چرا پول ارزش ثابتی ندارد؟ چرا بعد از چند سال کار و زحمت، پولی که به دست میآوریم بیارزشتر از گذشته است؟ چرا برخی از افراد پول بیشتری در میآورند و ما در بهترین حالت درجا میزنیم؟

میدونی تریدرهای موفق کجا حساب دارند؟

با شروع از اینجا، تو هم با یک بروکر عالی کار کن:

امروزه پول عامل تمایز انسانهاست. تعیین میکند که شخص در ماه چقدر گوشت قرمز مصرف خواهد کرد. تعیین میکند که بیمار از بهترین خدمات درمانی دنیا بهرهمند خواهد شد و یا مغلوب بیماری خواهد شد. پول تنها عامل خوشبختی نیست، اما سهم بزرگی در آن دارد.

پول، منبع کمیاب و محدودی در زندگی همه ماست. به خاطر همین کمیابی همیشه در انتخابها و تصمیمهای انسان نقش پر رنگی دارد. چقدر با پول آشنایی دارید و چقدر برای مدیریت پول وقت صرف کردهاید؟ در این بخش در کنار شما هستیم تا به یک معاملهگر حرفهای پول تبدیل شوید، از این منبع کمیاب محافظت کنید و به بزرگ کردن آن تلاش کنید.

مهم نیست شغل اول شما چیست. کارمند، کارگر، آزاد، بیکار و … اهمیتی ندارد. تا وقتیکه با پول سر و کار دارید، این دوره مناسب شما خواهد بود. بعد از پایان این بخش، پول به حدی برای شما شفاف خواهد شد که همیشه در حال ارزیابی بازار پول خواهید بود و از فرصتها به حد احسنت استفاده خواهید کرد. در پایان دوره شما نهتنها در بازار های جهانی مثل فارکس، بلکه در بازارهای موازی داخلی و خارجی هم کار خواهید کرد. فراموش نکنید که یک سمت تمام بازارهای دنیا، پول است!

مورد مطالعاتی: سرمایه اولیه برای شروع کار!

تمام درآمدی که در یک سال گذشته به دست آوردهاید را روی کاغذ بنویسید. حال تمام هزینههایی که در یک سال گذشته داشتهاید را از آن کم کنید. پولی که مانده، درآمد اصلی شماست! شما تنها با همین فرمول ساده میتوانید از دید پول، فرصت های شغلی را مقایسه کنید. اجازه دهید با یک مثال این مسئله را شفاف کنیم:

تفاوت درآمد و هزینه ها، مانده پولی است که بعد از کار کردن برای ما می ماند. این تفاوت می تواند منفی باشد. یعنی هزینه ها بیشتر از درآمد باشند. در این صورت ما مجبور به استقراض یا وام گرفتن هستیم. اگر شرایط برای جبران هزینه فراهم نشود، ورشکسته خواهیم شد. اگر درآمد ما بیشتر از هزینه ها باشد، وضعیت خوب است، چون مانده ما مثبت است و می توانیم با پول باقی مانده سرمایه گذاری های دیگری انجام دهیم و شغل دومی داشته باشیم که درآمد خوبی دارد.

فردی در ۱۲ ماه گذشته در مجموع ۱۲۰ میلیون تومان درآمد داشته است. از این ۱۲۰ میلیون، ۶۰ میلیون صرف هزینههای زندگی شده است. یعنی ۵۰ درصد درآمد او صرف هزینهها شده است. مانده یا درآمد اصلی شخص که همان تفاوت درآمد و هزینههاست، در یک سال گذشته ۶۰ میلیون بوده است.

حال نفر دومی هم هست که در جای گرانتری زندگی میکند و با وجود درآمد بیشتر، هزینههای بالاتری هم دارد. این شخص در ۱۲ ماه گذشته ۱۸۰ میلیون درآمد داشته است. اما هزینههای زندگی هم به تناسب با درآمد افزایش داشته است. این فرد در ۱۲ ماه گذشته ۸۰ درصد درآمد خود را صرف هزینهها کرده، یعنی ۱۴۴ میلیون صرف هزینهها شده است. درآمد خالص این شخص در یک سال گذشته ۳۶ میلیون بوده است.

نفر اول با درآمد و هزینههای کمتر، در هر سال میتواند ۶۰ میلیون پسانداز یا سرمایهگذاری کند. نفر دوم با درآمد بیشتر و هزینههای بالاتر، ۳۶ میلیون در سال پسانداز میکند. به نظر میرسد که از دید پولی، موقعیت نفر اول بهتر از نفر دوم است.

هدف ما از آوردن این مثال این نیست که توجیه اقتصادی مکانهای مختلف را برای زندگی بررسی کنیم. ما میخواهیم بدانیم که چقدر از درآمد ما برای سرمایهگذاری و پسانداز باقی میماند و چه عواملی در مانده پول ما تأثیر دارند. تا تصمیم بهتری در رابطه با مسائل مالی بگیریم. اگر مانده شخص صفر باشد، یعنی شخص برای زنده ماندن کار می کند و در بهترین حالت درجا می زند.

درآمد و حقوق به تنهایی برای جمع کردن ثروت کافی نیستند. هم باید هزینهها تا جایی که امکان دارد کاهش یابند و هم تا جایی که امکان دارد درآمد کل را بالا برد. درآمد خالصی هم که مانده باید به اندازهای باشد که شخص بتواند سرمایهگذاری و یا پسانداز کند.

درآمد خالصی که دارید را حساب کنید و در جایی یادداشت کنید. ابتدا سعی کنید راهی برای بالا بردن درآمد و پایین آوردن هزینهها پیدا کنید. بعد از این، پولی که مانده، سرمایه اولیهای است که برای پسانداز و سرمایهگذاری باقی میماند. شما در این دوره یاد خواهید گرفت که چگونه از آن محافظت کنید و به آن بیفزایید.

نگاهی کلی به پول!

یک روز صبح به بازار میروید. همه مغازهها با تخفیف در حال فروش کالا و خدمات هستند. عدهای تخفیفهای وسوسه کنندهای میدهند و عدهای دیگر هم با شرایط اقساطی حاضر هستند خدمات و کالای مورد نیاز شما را تأمین کنند. حتی میتوانید طلا را هم قسطی و با چک خریداری کنید!

بعد از مدتی به همان بازار میروید. نیاز به کالای خاصی دارید و از مغازهدار تخفیف میخواهید، نه تنها تخفیفی در کار نیست، بلکه تهدید هم میشوید که اگر امروز نخرید، فردا باید با قیمت بیشتری همین کالا را تهیه کنید. اگر به طلا فروشها سر بزنید، هیچ کس حاضر نیست حتی با قیمت دیروز با شما معامله کند، چه برسد به اینکه طلا را با قیمت امروز برای چند ماه آینده به شما بفروشد. پول همان پول است، چه اتفاقی افتاده که قبلاً مغازهدار با تخفیفهای سنگین کالای خود را میفروخت، اما امروز حتی تهدید هم میکند که اگر نخری، فردا گرانتر خواهی خرید؟

همه ما داستان تکراری پدربزرگها را شنیدهایم. که با چه پولهای کوچکی خانه خریدهاند! پولهایی که امروزه با آنها نمیتوان حتی آب معدنی کوچک هم خرید! چه اتفاقی افتاده است؟ مگر این همان پول نیست؟ پس چرا قدرت خرید پول پایین آمده است؟

دورههای سخت و بیپولی برای هر کسی اتفاق افتاده است. گاهی اوقات بیپولی باعث میشود مجبور به وام گرفتن از بانکها شویم. دورههایی هست که بانک خیلی راحت و در کمترین زمان ممکن وام میدهد. دورههایی هم هست که بانک حاضر نیست حتی اسم ما را در لیست متقاضیان وام قرار دهد!

پول رفتار بازار و بانکها را تعیین میکند!

برای یافتن پاسخ این سؤال که چرا بین این دورهها این قدر تفاوت وجود دارد، باید اول بدانیم پول چیست و چه ویژگیهایی دارد. وقتی تعریف پول را متوجه شدید و ویژگیهای آن را شناختید، متوجه خواهید شد که چرا رفتار بازار و بانک در دورههای مختلف زمانی این قدر متفاوت است!

بله درست است! ویژگیهای پول، رفتار بازار و بانکها را برای ما مشخص میکند! یعنی میتوانیم با بررسی ویژگیهای پول، رفتار آتی بازار و بانکها را پیشبینی کنیم. یکی نیازهای خدماتی و کالایی ما را تأمین میکند و دیگری پول و اعتبار اضافی در اختیار ما قرار میدهد. پس رفتار بازار و بانک برای ما مهم است!

تعریف پول

پول چیست؟

تعریف اقتصادی پول خیلی ساده است. پول وسیله یا چیزی است که برای خرید و فروش کالا و خدمات و تسویه بدهیها استفاده میشود.

هر چیزی که مورد قبول عموم باشد، دوام داشته باشد، بتوان آن را به قسمتهای کوچکتر تبدیل کرد، دارای ارزش باثبات باشد و از همه مهمتر عرضه یا تولید آن محدود باشد میتواند نقش پول را ایفا کند. پول چیزی است که میتوان ارزش را با آن حفظ کرد.

تعریف اقتصادی پول شان میدهد که هر چیزی میتواند پول باشد! در گذشته کالاهایی مثل پوست حیوانات، سوزن، سیگار و فلزات گرانبها مثل طلا و نقره به عنوان پول استفاده میشدند. با تشکیل دولتها، پول در قالب سکه، اسکناس و چک ظاهر شد. تعاریف پول خیلی ساده هستند و نکته خاصی ندارند. حداقل برای ما در این دوره کاربردی ندارند.

پول از کجا میآید؟

پول توسط بانک مرکزی چاپ و عرضه میشود. کنترل دستگاه چاپ پول، دست بانک مرکزی است! بانک مرکزی مشخص میکند که چقدر پول باید چاپ شود و در اقتصاد به گردش بیفتد. بانک مرکزی یا به طور مستقیم پول چاپ میکند، یا به بانکهای تجاری کمک میکند که پول بیشتری در اقتصاد خلق کنند.

بانک مرکزی با خرید اوراق قرضه دولت و شرکتها هم میتواند پول چاپ کند! مثل دوره کرونا، که اکثر بانکهای مرکزی دنیا حاضر بودند اوراق قرضه دولت و شرکتها را خریداری کنند و پول جدیدی را به اقتصاد کشور تزریق کنند تا شوک اقتصادی کرونا را مدیریت کنند. پس اختیار خلق و تولید پول دست بانک مرکزی است.

ارزش پول به اعتبار اقتصاد و بانک مرکزی کشور بستگی دارد!

امروزه اکثر واحد های پولی دنیا، پول فیات یا بدون پشتوانه هستند. یعنی خود پول به عنوان یک کالا ارزشی ندارد، بلکه این اعتبار بانک مرکزی و اقتصاد کشور است که ارزش پول را مشخص میکند. اسکناس به عنوان یک ورق کاغذی ارزشی ندارد. اما وقتی این ورق کاغذ توسط بانک مرکزی چاپ میشود، ارزش پیدا میکند. مسلماً با بیاعتبار شدن بانک مرکزی هم پول بیارزش میشود. مثل واحد پولی شوروی سابق که وقتی شوروی سقوط کرد، اسکناسهای شوروی هم بیارزش شدند.

ارزش و اعتبار پول وابسته به ارزش و اعتبار دولت است. هر چقدر دولت قوی تر باشد، پول او هم قوی تر خواهد بود.

پولی که در آمریکا چاپ میشود، با پولی که در کشوری مثل چین چاپ میشود، از لحاظ ارزش تفاوت دارد. اقتصاد آمریکا، اقتصاد اول دنیاست و اقتصاد چین اقتصاد دوم دنیا. این دو پول (دلار آمریکا و یوان چین) با پول کشور جنگ زدهای که هر روز دولت و بانک مرکزی آن تحت فشار است و بدهی بالایی دارد، از لحاظ ارزش و مقبولیت تفاوت دارند.

مسئله کمیابی پول!

ارزش و اعتبار پول به قدرت اقتصادی کشور و سیاستهای پولی بانک مرکزی بستگی دارد. اما پدیده کمیابی هم روی ارزش پول تأثیر میگذارد. گاهی اوقات دسترسی به پولی خیلی ساده و آسان است. هر کسی میتواند به بانک برود و پول قرض بگیرد. بانک مرکزی مثل اینکه سوار هلیکوپتر شده باشد، از آسمان پول را بر سر مردم میریزد و پول پخش میکند! بانکها هم سختگیری نمیکنند و به همه وام میدهند.

در مقابل دورههایی هم وجود دارند که دسترسی به پول خیلی سخت میشود. حتی گرفتن پول نقد هم از دستگاههای خودپرداز غیرممکن به نظر میرسد! بانکها با هزینههای بالا و سختگیریهای شدید وام میدهند.

مقدار پول و دسترسی به پول و تسهیلات در اقتصاد محدود هستند. گاهی اوقات به دلیل سیاستهای بانک مرکزی که پول را خلق میکند، پول کمیاب میشود. کمیابی پول معمولاً باعث با ارزش شدن پول میشود. گاهی اوقات هم به خاطر شرایط اقتصادی، بانک مرکزی تصمیم میگیرد پول زیادی را به اقتصاد تزریق کند. وقتی پول به وفور در اقتصاد در دسترس باشد، ارزش آن هم پایین میآید.

هر دولت و کشوری پول خاص خود را دارد و هر روز هم بر حجم پول های در گردش اضافه می شود. با این حال پول عرضه محدود و مشخصی دارد. گاهی اوقات پول به قدری کمیاب می شود، که برای دستیابی به آن باید هزینه های سنگینی پرداخت کرد.

با پول چقدر کالا و خدمات میتوان خرید؟

طبق تعریف، پول باید چیز با ثباتی باشد. یعنی تغییری در شکل و ظاهر آن ایجاد نشود. تمامی پولهایی که چاپ میشوند این ویژگی را دارند. ظاهر و جنس آنها باثبات و بادوام است، اما ارزش آنها ثابت نیست. همه پولها در دورههای مختلف، ارزش متفاوتی دارند. ارزش پول همان قدرت خرید پول است. قدرت خرید پول یعنی با پول چقدر میتوان کالا و خدمات متفاوت خرید. زمانی با ۱۰۰ هزار تومان میشد خانه خرید. اما امروزه تنها هزینه رفت و آمد به بنگاه املاک بیشتر از ۱۰۰ هزار تومان آب میخورد!

قدرت خرید پول همیشه ثابت نیست و روز به روز تغییر میکند. در همه جای دنیا همین است. در آمریکا خانهای که با ۱۰۰ هزار دلارِ سال ۲۰۰۰ میشد خرید، امروزه حداقل دو برابر آن قیمت دارد! اما چرا قدرت خرید پول کاهش مییابد؟ پاسخ کوتاه آن، تورم است.

تورم! پول آب میرود!

تورم یعنی میزان افت ارزش پول! اگر تورم ۲۰ درصد باشد، یعنی در یک سال گذشته ارزش پول ۲۰ درصد کاهش یافته است. تعریف اقتصادی تورم به معنی افزایش سطح عمومی خدمات و کالا در یک بازه زمانی مشخص است.

به طور مثال در سال ۹۲ قیمت خرید هر متر آپارتمان در تهران به بالای ۴ میلیون تومان رسید و رکورد زد. همه نگران بودند که با چنین افزایش قیمتی چگونه میتوان خانهدار شد و امیدوار بودند که قیمتها کاهش یابند. در سال ۱۴۰۱ قیمت هر متر آپارتمان در تهران از ۴۰ میلیون تومان گذشت!

افزایش قیمتها یعنی کاهش قدرت خرید پول. یعنی تورم باعث کوچک شدن پول میشود. قیمتها به دلایل مختلفی افزایش مییابند، اما اصلیترین دلیل تورم، عرضه بیش از حد پول یا همان چاپ پول است. در این بخش نمیخواهیم به مسائل فنی بپردازیم و تنها میخواهیم تصویر کلی از پول داشته باشیم. در بخشهای آتی بیشتر در این رابطه حرف خواهیم زد.

پول هم قیمت دارد؟

پول هم قیمت دارد! قیمت پول نرخ بهره است. شما به بانک میروید و میخواهید وام بگیرد. برای وامی که میگیرید چقدر بهره یا سود باید به بانک بدهید؟ مثلاً ۱۰۰ میلیون وام میخواهید. بانک با بهره ۱۸ درصدی به شما وام میدهد. اگر برای یک سال این وام را بگیرید، در پایان سال باید برای وام ۱۰۰ میلیونی، ۱۸ میلیون هزینه کنید! یعنی ۱۸ درصد بهره به بانک بدهید.

پس نرخ بهره، قیمت پول است. پول کی ارزان میشود؟ وقتیکه نرخ بهره پایین باشد! یعنی با هزینه کمتری بتوان ۱۰۰ میلیون وام گرفت! مثلاً با ۱۰ درصد میتوان ۱۰۰ میلیون وام گرفت. پول کی گران میشود؟ وقتیکه نرخ بهره بالا باشد. یعنی با هزینه بیشتری وام گرفت، مثل نرخ بهره ۱۸ درصدی!

نرخ بهره توسط بانک مرکزی تعیین میشود. نرخ بهره انواع مختلفی دارد و در بخش مربوط به نرخ بهره با این مفهوم بیشتر آشنا خواهید شد.

مورد مطالعاتی: فروشگاه پول!

فرض کنید میخواهید یک فروشگاه کوچک باز کنید و کالایی را به فروش برسانید. پیش از هر کاری و هر سرمایهگذاری، به دنبال آشنایی بیشتر با آن کالا میروید.

مثلاً میخواهید فروشگاه برنج راهاندازی کنید. اول از همه باید از برنج سر در بیاورید. انواع برنج کداماند، کجاها تولید میشود و واردات کنندگان اصلی چه کسانی هستند، قیمت برنج در دورههای گذشته چگونه تغییر کرده است، رقبای شما چه کسانی هستند و با چه قیمتهایی برنج میفروشند، چه عواملی باعث افزایش یا کاهش قیمت و مصرف برنج میشوند، عرضه و تقاضای برنج در سه سال گذشته چگونه بوده است و … .

این کاملاً بدیهی و عادی است، که برای فروشگاه برنج به دنبال اطلاعات باشید. در بازار اطلاعات نداشته باشید سرتان کلاه میرود. اطلاعات برگ برنده شما در بازار است. در اینجا ما به دنبال افتتاح فروشگاه برنج نیستیم. اما به فروشگاه پول فکر میکنیم!

- فکر کنید میخواهید فروشگاه پول باز کنید و پول تجارت کنید. به این سؤالات فکر کنید!

- قیمت پول چقدر است؟

- در یک تا سه سال گذشته قدرت خرید پول چقدر نوسان داشته است؟

- چه پولهای دیگری هم در بازار وجود دارند؟

- این پولها توسط چه کسانی چاپ و تولید میشوند؟

- آیا تولیدکنندگان پول معتبر و خوشنام هستند؟

- میزان تولید یا عرضه پول چقدر بوده و چقدر تغییر کرده است؟

- چه زمان مصرف پول افزایش مییابد و چه زمانی بازار پول راکد است؟

- کدام پول در بازار تقاضای بیشتری دارد؟

- کدام پول فروشنده بیشتری دارد؟

شما برای ورود به بازار فارکس، بزرگترین بازار پول جهانی آماده میشوید. به سؤالات بالایی بیندیشید. در بخشهای بعدی با جزئیات بیشتری در رابطه با پول حرف خواهیم زد. اما سؤالات بالا را به خاطر بسپارید. در بخشهای بعدی به این سؤالات پاسخ خواهید داد!

پول را چند میخرند و چند میفروشند؟

حتماً شما هم افرادی را میشناسید که در زمان خرید وسواس زیادی به خرج میدهند. به تمام بازارچهها و مراکز خرید شهر مراجعه میکنند و شاید به شهر دیگر هم سفر کنند تا با قیمت مناسب، کالای بهتری بخرند. عدهای هم هستند که حوصله ندارند و در اولین مراجعه به فروشگاه خرید میکنند.

تجربه تلخی است. وقتی سرمان کلاه میرود، دنیا به کاممان تلخ میشود. پول زیاد و اضافی برای کالا یا خدمتی پرداخت میکنیم، در حالی که همان کالا یا خدمات را میتوانستیم از جای دیگر با قیمت خیلی پایینتر خریداری کنیم. احساس میکنیم از اعتمادی که به فروشنده داشتیم، سو استفاده شده است. بعد از این تجربه تلخ درک میکنیم که چرا خیلی از افراد در هنگام خرید این همه وسواس به خرج میدهند.

در بخشهای قبلی دیدید که پول چقدر در زندگی ما نقش کلیدی دارد. با مفاهیم کلی پول هم آشنا شدید و راه برای بررسی دقیقتر مسائل باز شد. حتماً به خاطر دارید که پول هم قیمت دارد! یعنی شاید پول هم گران به دست ما برسد و سرمان کلاه برود! داشتن اطلاعات در رابطه با پول یا کالا یا هر چیزی که با آن سر کار دارید، شانس کلاهبرداری از شما را به شدت پایین میآورد. در این بخش میخواهیم بدانیم کی پول را گران میخریم یا خیلی ارزان میفروشیم؟

نرخ بهره = قیمت پول!

نرخ بهره همان قیمت پول است. این را در بخش قبلی هم گفتیم. نیاز نیست که فعلاً به عمق مفهوم نرخ بهره شیرجه بزنیم. همین قدر بدانیم که نرخ بهره چیست، فعلاً برای ما کفایت میکند.

نرخ بهره یعنی هزینه استقراض. اگر میخواهیم پولی قرض بگیریم، چقدر باید هزینه کنیم؟

برای خرید خانه پول کم میآورید. به بانک میروید و ۲۰۰ میلیون وام به شما تعلق میگیرد. برای اینکه بانک حاضر شود این ۲۰۰ میلیون را به شما قرض دهد، چقدر از شما سود یا بهره میخواهد؟ مثلاً ۱۸ درصد. اگر وام یکساله باشد، یعنی در پایان ۱۲ ماه باید کل ۲۰۰ میلیون به بانک بازگردانده شود. اما این همان پول خود بانک است.

هزینه استقراض شما همان ۱۸ درصد از ۲۰۰ میلیون است (یعنی ۳۶ میلیون). پس برای اینکه امروز ۲۰۰ میلیون وام بگیرد، در پایان ۱۲ ماه باید ۲۳۶ میلیون را تسویه کرده باشید. یعنی اگر امروز میخواهیم ۲۰۰ میلیون پول قرض بگیریم، باید در عرض ۱۲ ماه ۳۶ میلیون هزینه کنیم! یا قیمت خرید ۲۰۰ میلیون قرض، ۳۶ میلیون تومان در سال است!

در زمان خرید پول، باید نرخ بهره کمتر را انتخاب کنیم

خوب این یک جمله بدیهی است. اما خیلی از افراد همین قانون ساده را هم رعایت نمیکنند. فرض کنید شما میتوانید در بازار با وام، خودرو بخرید. بانک وام میدهد، با نرخ بهره ۱۸ درصد در سال. شرکت لیزینک خودرو، ماشین را قسطی میفروشد با نرخ بهره ۲۵ درصد در سال. در مؤسسات وامدهی غیر بانکی که نوبت وام افراد داد و ستد میشود، نرخ بهره وام ۲ درصد است، اما هزینه نوبت وام، سالانه ۱۶ درصد است که باید در همان ابتدای کار پرداخت کنید!

خوب برای خرید خودرو، کدام روش هزینه کمتری دارد؟ کدام پول ارزانتر از بقیه است؟

بانک با ۱۸ درصد وام میدهد. این یعنی نرخ نرمال بهره همان ۱۸ درصد است. شرکت لیزینگی ۲۵ درصد حساب میکند. یعنی ۷ درصد گرانتر از بانک. نوبت وام افراد خیلی گرانتر است! این ۱۶ درصد هزینه اصلی وام است که در همان ابتدا و در هنگام دریافت وام باید پرداخت کنید! این ۱۶ درصد، با ۱۶ درصد در سال فرق دارد و بیشتر از آن است!

پس اگر میخواهید پول ارزان بخرید، به دنبال نرخ بهره پایینتر باشید.

فرض کنید میخواهید پول خود را بفروشید. تجارت همیشه دو سویه است. یک طرف خرید است و طرف دیگر فروش. در طرف خرید دیدیم که برای خرید ارزان پول باید به سراغ نرخ بهره پایینتر برویم. در زمان فروش پول چه کنیم؟

در زمان فروش پول، باید نرخ بهره بیشتر را انتخاب کنیم

فرض کنید بانک ۲۲ درصد سود سالانه به سپرده میدهد. یعنی اگر ۱۰۰ میلیون پول را در بانک سپردهگذاری کنید، در پایان یک سال به شما ۲۲ میلیون سود خواهد داد. ۱۰۰ میلیون امروز شما، یک سال بعد میشود ۱۲۲ میلیون.

دولت برای ۱۰۰ میلیون شما حاضر است ۲۶ درصد سود بدهد. دولت هم برای پرداخت بدهیهای خود یا سرمایهگذاریها پول لازم دارد. این یعنی ۱۰۰ میلیون به دولت قرض میدهید و در پایان سال با ۲۶ میلیون سود، بدهی شما تسویه میشود.

مشاور اقتصادی دارید که به شما فرصتهای سرمایهگذاری را معرفی میکند. فرصتهایی که ریسک آنها بیشتر از بانک و دولت است. او به شما توصیه میکند که ۱۰۰ میلیون از سرمایه خود را در بازار سهام، فارکس، کریپتو و یا کالا به گردش بیندازید. از نظر او شما در پایان این سرمایهگذاری سودی بالاتر از بانک و اوراق قرضه دولت دریافت خواهید کرد.

شما با قرض دادن پولتان، در واقع آن را میفروشید! اگر قیمت پول نرخ بهره است، پس نرخ بهره بالا هم به این معنی است که پول را با قیمت بالاتری میفروشید! در انتخابهایی که دارید باید به دنبال نرخ بهره بالاتر باشید.

مورد مطالعاتی: پولتان را چند میخرند؟

در مورد مطالعاتی اول گفتیم که چگونه درآمد خالص خود را حساب کنید. درآمد خالص همان پولی است که برای سرمایهگذاری و پسانداز، بعد از کسر هزینهها از درآمد کل باقی میماند.

اول از همه حساب کنید ببینید چقدر پول برای سرمایهگذاری و پسانداز باقی مانده است. اگر مانده شما صفر است، باید فکری به حال افزایش درآمد کنید. اگر مانده کمتر از صفر است یعنی هزینهها بیشتر از درآمد است، یعنی ورشکستهاید. ورشکسته یعنی نبود پول نقد!

اما اگر مانده شما مثبت است، یعنی پولی دارید که میتوانید این پول را بفروشید. اما پول را کجا میتوانید بفروشید؟ به سایت بانکها مراجعه کنید و سود سپردههای یک ساله را یادداشت کنید. به صندوقهای سرمایهگذاری نگاه کنید. با یک جستوجوی ساده در اینترنت میتوانید این اطلاعات را دریافت کنید.

حال حساب کنید که اگر پول خود را در بانک بگذارید، در پایان سال چقدر سود خواهید کرد؟ اگر در صندوق سرمایهگذاری نگه دارید چقدر سود میدهد؟ بانک حاضر است پول شما را با قیمت بالاتر (نرخ بهره بالا) بخرد یا صندوق سرمایهگذاری؟ اوراق قرضه دولت چقدر سود میدهند؟ کافی است در اینترنت، بازدهی اوراق قرضه دولت را جستوجو کنید. ما به دنبال سرمایهگذاری نیستیم. فقط میخواهیم بدانیم اگر ریسکی در کار نباشد، پول ما را چند میخرند؟

درصد، سادهترین ابزار تحلیلی!

در این بخش میخواهیم با ابزار پرکاربرد دنیای اقتصاد و تجارت آشنا شویم. درصد یک فرمول ساده است، اما به ما کمک میکند که میزان تغییرات را بهتر متوجه شویم. یا بازدهی و ریسک سرمایهگذاریها را خیلی سریع بررسی و مقایسه کنیم. به همین دلیل در این بخش به آشنایی با درصد پرداختهایم.

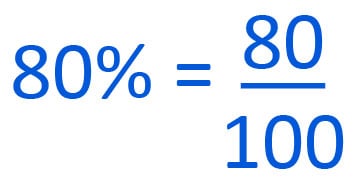

درصد چیست؟

درصد یعنی تقسیم بر صد! هر عددی را تقسیم بر صد کنید، میشود درصد. درصد یعنی چند قسمت از ۱۰۰ را داریم؟ مثل ۱۸ درصد یعنی ۱۸ قسمت از ۱۰۰ را داریم.

پس هر عددی که مخرج کسر آن صد باشد، درصد است.

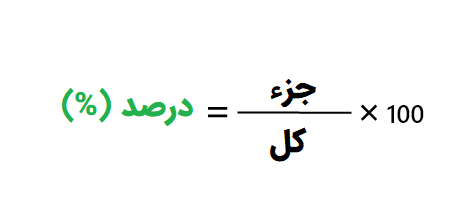

فرمول محاسبه درصد

فرض کنید ما یک جعبه سیب داریم. تعدادی از سیبها زرد هستند و مابقی قرمز. میخواهیم بدانیم که چند درصد سیبها قرمز و چند درصد زرد هستند؟

کل تعداد سیبهای داخل جعبه ۱۰۰ تاست، ۴۳ سیب قرمز و ۴۷ سیب زرد داریم. چند درصد سیبها قرمز هستند؟ کافی است تعداد سیبهای قرمز را بر تعداد کل سیبها تقسیم کنیم. یعنی ۴۳ تقسیم بر ۱۰۰، یا همان ۴۳ درصد. چند درصد سیبها زرد هستند؟ ۴۷ یا تعداد سیبهای زرد را بر کل تعداد سیبها تقسیم میکنیم، یعنی ۴۷ درصد. مجموع ۴۷ درصد و ۴۳ درصد میشود، ۱۰۰. پس با تقسیم جز به کل (۴۳ تقسیم بر ۱۰۰) درصد به دست میآید.

فرمول محاسبه درصد خیلی ساده است: مقدار موجود سیب را بر تعداد کل سیبها تقسیم و سپس ضربدر ۱۰۰ میکنیم. ۴۷ تقسیم بر ۱۰۰ میشود ۰.۴۷، و وقتی ضربدر ۱۰۰ شد، میشود ۴۷ درصد.

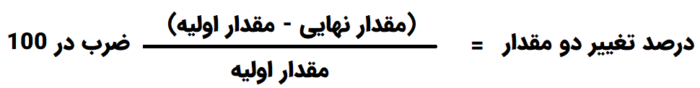

درصد اختلاف بین دو عدد یا درصد تغییر

فرض کنید در طول یک دوره زمانی مشخص، مقدار متغیر خاصی مثل جمعیت تغییر میکند. میخواهیم بدانیم که رشد جمعیت در طول یک سال چقدر بوده است؟ برای این کار از درصد اختلاف استفاده میکنیم. درصد اختلاف به ما کمک میکند که افزایش و کاهشها را محاسبه کنیم.

فرمول درصدِ تغییر خیلی ساده است. تفاوت مقادیر اولیه و نهایی یا مقدار اول و دوم را محاسبه می کنیم. سپس عدد به دست آمده را بر مقدار اولیه تقسیم و بعد ضرب در ۱۰۰ می کنیم. عدد به دست آمده درصد تغییر است. از این فرمول برای محاسبه میزان تغییرات مثل کاهش یا افزایش یک متغیر استفاده می شود.

فرمول محاسبه درصد افزایش

فرض کنید قیمت سهام در زمان خرید، ۱۰۰ تومان بوده است. بعد از ۶ ماه قیمت سهام به ۲۳۰ تومان رسیده است. درصد اختلاف این دو عدد چند است؟ یا قیمت سهام در دوره ۶ ماهه چند درصد افزایش یافته است؟

برای این کار اول تفاوت قیمت امروز (۲۳۰ تومان) با قیمت خرید (۱۰۰ تومان) را محاسبه میکنیم، میشود ۱۳۰ تومان (جز). سپس ۱۳۰ تومان را بر قیمت خرید تقسیم میکنیم (تقسیم جز بر کل). ۱۳۰ تقسیم بر ۱۰۰ میکنیم، میشود ۱.۳. حال این عدد را به ۱۰۰ ضرب میکنیم، میشود ۱۳۰. یعنی قیمت سهم در شش ماه ۱۳۰ درصد رشد کرده است.

فرض کنید قیمت هر متر آپارتمان در تهران را ۳۰ میلیون خریداری کردهاید. حال در بازار قیمت هر متر آپارتمان ۵۰ میلیون تومان است. قیمت هر متر آپارتمان در تهران چقدر در این مدت افزایش داشته است؟

خوب تفاوت قیمت امروز با قیمت خرید را محاسبه میکنیم. ۵۰ منهای ۳۰ میشود ۲۰ میلیون تومان. ۲۰ میلیون تومان را بر قیمت خرید یا ۳۰ میلیون تومان تقسیم میکنیم. تقریباً میشود ۰.۶۶. حال به ۱۰۰ ضرب میکنیم. قیمت هر متر آپارتمان در تهران در طول این مدت ۶۶ درصد افزایش داشته است.

فرمول درصد کاهش

اگر مقدار متغیری در طول یک دوره کاهش یافته باشد، چگونه درصد کاهش آن را محاسبه میکنیم؟ خیلی ساده است.

فرض کنید سهامی را به قیمت ۱۳۰ تومان خریداری کردهاید. حال قیمت روز این سهم ۱۱۰ تومان است. قیمت سهام چند درصد کاهش یافته؟

تفاوت قیمت خرید سهام (۱۳۰ تومان) را با قیمت روز (۱۱۰ تومان) محاسبه میکنیم (جز)، میشود ۲۰ تومان. ۲۰ را تقسیم بر قیمت خرید یا مقدار اولیه میکنیم (تقسیم جز بر کل)، یعنی ۲۰ تقسیم بر ۱۳۰ تومان. تقریباً میشود ۰.۱۵۴. حال این عدد را به ۱۰۰ ضرب میکنیم. پس قیمت سهام در این مدت که از ۱۳۰ به ۱۱۰ تومان کاهش یافته، افت ۱۵.۴ درصدی داشته است.

۲۰۰ درصد رشد یعنی چقدر افزایش؟

قیمت طلا ۷۰۰ هزار تومان است. در یک دوره زمانی، قیمت طلا ۲۰۰ درصد افزایش یافته است. قیمت روز طلا چند است؟

۲۰۰ درصد افزایش، یعنی قیمت طلا دو برابر ۷۰۰ هزار تومان تغییر داشته است. ۲۰۰ درصد یعنی ۲۰۰ تقسیم بر ۱۰۰ یا همان ۲. ۲ ضربدر ۷۰۰ هزار تومان میشود ۱ میلیون ۴۰۰ هزار تومان. یعنی به قیمت طلا (۷۰۰ هزار تومان)، ۱ میلیون و ۴۰۰ هزار تومان هم اضافه شده است.

پس قیمت امروز طلا ۲ میلیون ۱۰۰ هزار تومان است. رشد ۲۰۰ درصدی به معنی سه برابر شدن قیمت اولیه است. رشد ۲۰۰ درصدی برابر با ۲ برابر شدن نیست! رشد ۲۰۰ درصدی یعنی ۲۰۰ درصد به قیمت اولیه اضافه شده است. پس قیمت طلا بعد از ۲۰۰ درصد رشد، ۳ برابر شده است.

تفاوت درصد و واحد درصد چیست؟

درصد واحد ندارد. اما در بحث تغییراتِ خودِ درصد، از اصطلاحی به نام واحد درصد استفاده میکنیم. واحد درصد به اختصار میشود PP یا percentage point. پس درصد با واحد درصد تفاوت دارد. درصد میزان تغییرات مقدار نهایی با مقدار اولیه را محاسبه میکند. واحد درصد، اندازه تغییر را نشان میدهد.

فرض کنید رشد تورم در یک سال ۳ درصد بوده است. حال رشد تورم به ۳.۳ درصد رسیده است. رشد تورم چند درصد و چند واحد درصد افزایش یافته است؟

اگر بخواهیم درصد تغییرات ۳ و ۳.۳ درصد حساب کنیم، از فرمولهای بالایی استفاده میکنیم. یعنی درصد تغییرات ۳ و ۳.۳، برابر است با ۱۰ درصد. یعنی نرخ رشد تورم ۱۰ درصد افزایش یافته و از ۳ درصد به ۳.۳ درصد رسیده است.

حال میخواهیم بدانیم که نرخ رشد تورم که از ۳ به ۳.۳ درصد رسیده، چند واحد درصد تغییر داشته است؟ خیلی ساده ۳.۳ را منهای ۳ میکنیم. پس نرخ تورم ۰.۳ واحد درصد بالا رفته است.

این مفهوم در تغییرات نرخ بهره کاربرد بیشتری دارد. بانک مرکزی نرخ بهره را در طول یک سال از ۱ درصد به ۵ درصد میرساند. نرخ بهره چند واحد درصد تغییر کرده است؟ ۴ واحد درصد. چند درصد نسبت به ابتدای سال افزایش داشته است؟ ۴۰۰ درصد افزایش یافته است! یعنی نرخ بهره پنج برابر شده است.

مورد مطالعاتی: با درصد تصمیم بگیرید!

در بخشهای قبلی نحوه محاسبه مانده پول برای سرمایهگذاری و پسانداز را یاد گرفتید. همچنین یاد گرفتید که پول خود را چگونه قیمتگذاری کنید. یاد گرفتید که اگر بخواهید پولی از بازار قرض بگیرید (پول بخرید) چقدر باید هزینه کنید و اگر بخواهید پول را در بازار به فروش برسانید، چقدر باید سود بگیرید.

فرض کنید ۱۰۰ میلیون پول برای سرمایهگذاری و پسانداز دارید. بعد از بررسی بازار پول به این نتیجه رسیدهاید که اگر بخواهید ۵۰ میلیون پول را به فروش برسانید، بالاترین قیمت پیشنهادی ۲۲ درصد در سال است. یعنی پولتان را در اختیار کس دیگری قرار میدهید (مثل بانک) و در پایان سال اصل سرمایه به همراه ۲۲ درصد (۲۲ درصد از ۱۰۰ میلیون یا ۲۲ میلیون تومان) به شما بازگردانده خواهد شد.

این سرمایهگذاری در نگاه اول بی دردسر و بدون ریسک است. اما در همین حین اتفاقی آخرین آمار تورم کشور را از رادیو، تلویزیون، شبکههای اجتماعی یا از دوستان میشنوید. مثلاً به گفته اقتصاددانان طبق پیشبینیها نرخ رشد تورم در یک سال آینده بالای ۳۰ درصد خواهد بود.

تورم یعنی افزایش قیمت عمومی کالاها. یعنی کاهش ارزش پول! تورم باعث آب رفتن قدرت خرید پول میشود. در این مثال وقتی نرخ رشد سالانه تورم بالای ۳۰ درصد پیشبینی شده، یعنی در یک سال آینده ارزش و قدرت خرید پول ۳۰ درصد کاهش خواهد یافت.

حال اگر پولی که در دست دارید را امروز با قیمت ۲۲ درصد به فروش برسانید، یعنی در جایی سرمایهگذاری کنید که در یک سال آینده ۲۲ درصد بدهد، آیا این سرمایهگذاری با تورم بالای ۳۰ درصد منطقی است؟ کافی است سود یک سال سرمایهگذاری را از تورم کم کنید. اگر تورم ۳۰ درصد باشد و سود سرمایهگذاری شما ۲۲ درصد، یعنی سود شما در پایان یک سال منفی ۸ درصد خواهد بود. یعنی سرمایهگذاری شما نه تنها سودی ندارد، بلکه ۸ درصد هم ضرر خواهید کرد!

برای اینکه پول امروز شما با پول یک سال آینده ارزش و قدرت خریدی برابر داشته باشد، باید سود سرمایهگذاری شما با تورم یا همان ۳۰ درصد برابر باشد. یعنی سر به سر میشوید! برای اینکه سود شما مثبت شود، باید سود سرمایهگذاری بیشتر از ۳۰ درصد یا همان تورم باشد.

پول کجا میرود؟

درصد نقش بزرگی در تصمیمگیریهای همه ما دارد. درصد نشان میدهد که انتظارات، پیشبینی و حدس و گمانهای ما از آینده چقدر است. چقدر قیمت کالا یا خدمات در آینده تغییر خواهد کرد؟ در بخش قبلی در رابطه با درصد حرف زدیم و فرمولهای محاسبه درصد را یاد گرفتیم. در این بخش میخواهیم ببینیم که در زمان تصمیمگیری چقدر درصد روی تصمیمات ما اثر دارد. اثر درصد به قدری زیاد است که حتی مقصد پول های موجود در جامعه را هم مشخص میکند!

همه ما تا حدودی از آینده خبر داریم!

همه ما در رابطه با آینده حرف میزنیم. از آینده شغلی گرفته تا مسائل روزمره زندگی. همه حدس و گمانهایی از آینده داریم. قیمت دلار چقدر خواهد شد؟ قیمت طلا چقدر افزایش خواهد یافت؟ حقوق سال آینده چند درصد بالا خواهد رفت؟ همه چیز به طور متوسط چقدر گران خواهد شد؟ این لیست ادامه دارد و میتوانید به آن اضافه کنید.

در هر جمع و مجلسی که حضور داشته باشید، کافی است بحث و گفتوگویی از آینده را شروع کنید! مثلاً از اعضای جمع بپرسید که قیمت فلان خودرو، ملک یا سهام چقدر افزایش خواهد یافت؟ همه شروع به اظهار نظر خواهند کرد. این حدس و گمانها همان سنتیمنت یا انتظارات حاضرین جمع در رابطه با آینده هستند. اگر برآیند حدس و گمانهای حاضرین جمع مثبت باشد، یعنی پیشبینی جمع این است که قیمت آن کالا یا دارایی افزایش خواهد یافت.

این مثال ساده نشان میدهد که همه ما تا حدودی از آینده خبر داریم! اما در زمان تصمیمگیری و برنامهریزی نمیتوانیم تصمیم منطقی بگیریم. این همان جایی است که درصد به کار ما میآید و به ما کمک میکند تا تصمیم منطقیتری بگیریم.

بالاترین درصد، مقصد پول را مشخص میکند!

اگر به یاد داشته باشید، ما پولمان را میخواهیم به بالاترین قیمت بفروشیم و پول دیگران را هم به پایینترین قیمت بخریم. به همین دلیل پول جایی میرود که بیشترین رشد یا بهره را دارد. در این بخش میخواهیم بدانیم پول کجا میرود و چقدر رشد خواهد کرد؟

دفعه بعد که در میان جمع صحبت میکنید و یا در گروههای اجتماعی در رابطه با آینده حرف میزنید، سعی کنید درصدها را هم یادداشت کنید.

فرض کنید در یک گروه اجتماعی مجازی حضور دارید و همه از آینده قیمتی طلا حرف میزنند. هر کس پیشبینی از آینده قیمت طلا ارائه میکند. برخی بیش از حد به آینده خوشبین هستند و حدس میزنند که قیمت رشد سریع و بزرگی خواهد داشت. عدهای هم شاید به آینده بدبین هستند و معتقدند که افزایش فعلی قیمتها واقعی نیست و به زودی قیمت طلا کاهش شدیدی خواهد داشت. اما در این میان اکثر جمع حاضر انتظار دارند که قیمت تا یک سال آینده رشد ۵ درصدی داشته باشد. همین را یادداشت کنید:

قیمت طلا در ۱۲ ماه آینده ۵ درصد افزایش خواهد یافت.

توجه داشته باشید که این تنها یک مثال است و اعداد، ارقام و پیشبینیها واقعی نیستند.

حال در یک گروه دیگر که اکثر اعضای آن را مشاورین املاک و انبوهسازان تشکیل میدهند حاضر میشوید. از آنها در رابطه با قیمت مسکن میپرسید. باز هم پیشبینی برخی از شرکتکنندگان افراطی است. اما اگر میانگین بگیرید، به این نتیجه میرسید که از نظر فعالین بازار مسکن، قیمتها در ۱۲ ماه آینده رشد ۳ درصدی خواهند داشت. پس همین پیشبینی را هم یادداشت میکنید:

قیمت مسکن در ۱۲ ماه آینده ۳ درصد رشد خواهد کرد.

ارزیابی انتظارات فعالین بازار خوشایند است. مسلماً خبری از آینده به ما میدهد. شاید این تصویری که انتظارات فعالین بازار از آینده به ما نشان میدهد، واقعی نباشد و در آینده اتفاق نیفتد. اما در اکثر مواقع این پیشبینیها به اتفاقاتی که در آینده روی خواهند داد، نزدیک هستند. بعد از بررسی بازار طلا و مسکن، کنجکاو شدهاید که از سایر بازارها هم اطلاع پیدا کنید. چون تجارت اصلی شما پول است، به سراغ فعالین بازار پول میروید.

ارزیابی انتظارات فعالین بازار پول خیلی سخت نیست. کافی است به سخنرانی رئیس بانک مرکزی گوش دهید و از چند بانک هم حضوری نظرسنجی کنید. معمولاً رئیس بانک مرکزی در سخنرانی خود اعلام میکند که قیمت پول در یک سال آینده چند درصد خواهد بود. بانکهای تجاری هم برای وامهای کوتاه و بلندمدت خود نرخ بهره تعیین میکنند و این نرخ بهره را میتوانید از وبسایت بانکها هم پیدا کنید. سود سپردههای یکساله هم در بنرهای بزرگ بانکها با درصد نوشته میشوند! اطلاعات شما نشان میدهد که قیمت پول در یک سال آینده ۷ درصد خواهد بود. پس: قیمت پول (نرخ بهره) تا پایان سال ۷ درصد باقی خواهد ماند.

آینده داراییها را مقایسه کنید

از یادداشتهایی که برداشتهاید مشخص میشود که قیمت طلا در ۱۲ ماه آینده ۵ درصد، قیمت مسکن در ۱۲ ماه آینده ۳ درصد و قیمت پول تا پایان ۱۲ ماه در ۷ درصد باقی خواهد ماند. این اعداد و ارقام کار را برای تصمیمگیری راحت میکنند.

- اگر پولتان را به طلا بدهید، به احتمال زیاد در پایان ۱۲ ماه، ۵ درصد سود خواهید کرد!

- اگر پولتان را به خانه بدهید، به احتمال زیاد در پایان ۱۲ ماه، ۳ درصد سود خواهید کرد!

- اگر پولتان را به بانک بدهید، حتماً در پایان ۱۲ ماه، ۷ درصد سود خواهید کرد!

خوب بر اساس دادههای بالایی، بهترین جا برای خرج کردن پولتان کجاست؟ جایی که بیشترین درصد رشد یا سود را دارد. پس شما بر اساس دادههای بالایی (بدون احتساب سایر متغیرها) پولتان را به بانک قرض میدهید و در پایان سال ۷ درصد سود میکنید. نه تنها شما که اکثر مردم چنین تفکری دارند و این ارزیابی را انجام دادهاند و همه به پسانداز پول در بانک فکر خواهند کرد. چرا؟ چون بانک سود بیشتری میدهد.

جریان پول: پول از کجا به کجا میرود؟

پول همیشه از جایی که بازدهی یا سود کمتری دارد (درصد پایینتر) خارج میشود و به جایی میرود که بازدهی یا سود (درصد بالاتر) بیشتری دارد. پس اگر در مثال ما سود طلا ۵ درصد و سود سپرده بانکی ۷ درصد است، پس اکثر مردم سعی خواهند کرد طلای خود را بفروشند و پول خود را در بانک سپردهگذاری کنند. تا ۲ درصد بیشتر سود کنند. کسی هم که مسکن دارد برای اینکه از سایرین عقب نماند، خیلی سریع مسکن خود را میفروشد و در بانک سپردهگذاری میکند.

در دنیایی که تورمی وجود ندارد و ثبات سیاسی و اقتصادی هم تضمین شده است، پول این گونه در اقتصاد حرکت میکند. اما همه میدانیم که در دنیای واقعی ارزش پول کاهش مییابد و هیچ نظام سیاسی و اقتصادی هم پایدار و ثابت نیست. با این حال مثال بالایی نشان میدهد که پول چگونه حرکت میکند.

مورد مطالعاتی: دفترچه پیشبینیهای آینده!

شما تاجر پول هستید و فروشگاه پول دارید. کار شما فعالیت در بازار پول است. از آنجایی که تمام بازارها در پول خلاصه میشوند و یک طرف تمام داراییها پول است، پس شما در تمام بازارها حضور دارید! به این حرف خوب گوش بدهید! هر چیزی که در دنیا داد و ستد میشود، قیمت دارد. هر چیزی که قیمت دارد، پس با پول رابطه دارد! هر چیزی که به پول ربط داشته باشد، به شما هم ربط دارد!

وقت آن رسیده که دفترچهای تهیه کنید و معاملات خود را شروع کنید. در این دفترچه اطلاعاتی را یادداشت خواهید کرد و بر اساس همین اطلاعات در رابطه با پولی که در دست دارید تصمیم خواهید گرفت!

اول از همه، نماد را یادداشت کنید. نماد یا سمبل، حروفی هستند که برای نامگذاری داراییها استفاده میشوند. نماد، کار را برای ما ساده میکند. مثلاً به جای اینکه بنویسید اونس طلای جهانی از نماد “طلا” یا “Gold” یا “XAU” استفاده کنید. سپس زیر نماد بنویسید، “پیشبینی”. در بخش پیشبینی،خیلی مختصر در رابطه با پیشبینیها عمومی که در بازار وجود دارد بنویسید. این پیشبینی باید نشان دهد که عموم فعالین بازار انتظار دارند که قیمت طلا در بازه زمانی مشخص (یک ماه، یک سال یا هر بازهای که راحت هستید)، چند درصد رشد یا کاهش خواهد داشت؟ ساده ترین راه برای پیدا کردن این پیش بینی ها جستوجو در اینترنت است.

در زیر پیشبینی هم درصد را مشخص کنید. درصد با رنگ سبز یا علامت + نشانگر رشد، درصد با رنگ قرمز یا علامت – نشانگر کاهش خواهد بود.

این کار را برای سایر نمادها انجام دهید. مثلاً نماد مسکن (قیمت هر متر مربع آپارتمان در تهران)، نماد نرخ بهره وام، نرخ سود بانکی، خودرو، نقره، نفت، دلار، لیر ترکیه و … .

بعد از تکمیل کردن پیشبینیها، یک جدول تشکیل دهید. در یک ستون نماد و در ستون بعدی درصد تغییرات را ثبت کنید. این جدول نشان میدهد که در بازه زمانی پیشبینیها، قیمت نمادها چند درصد رشد یا افت خواهد داشت. بر اساس همین جدول میتوانید پیشبینی کنید که پولی که در جامعه وجود دارد، به سمت کدام بازار حرکت خواهد کرد؟ شما پولتان را در کجا نگه خواهید داشت؟ آیا دارایی دارید که سود کمتری میدهد و نیاز دارد که به یک دارایی با سود بیشتر تبدیل شود؟

مراقب این دفترچه باشید! این دفترچه به شما نشان خواهد داد که کجا باید سرمایهگذاری کنید و کجا باید از بازار خارج شوید!