درک عمیق از پول و سیاستهای پولی یکی از مهارتهای اساسی برای هر تریدر و سرمایهگذار حرفهای است. قدرت سیاستهای پولی و تأثیر آنها بر اقتصاد، بازارهای مالی، و داراییهای مختلف آنقدر گسترده است که بدون این دانش، انجام معاملههای سودآور به یک چالش بزرگ تبدیل میشود. در این مقاله، به بررسی دلایل اهمیت مطالعه پول و سیاستهای پولی میپردازیم و با استفاده از مثالهای واقعی، داستانهای تاریخی و نکات کاربردی، این موضوع را برای کارآموزان تازهکار باز میکنیم.

فهرست مطالب

مفهوم سیاستهای پولی و انواع آن

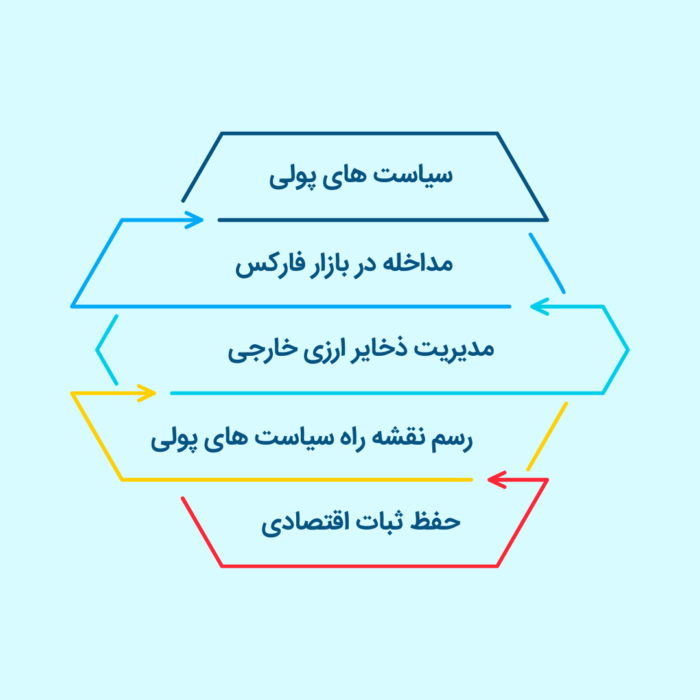

سیاستهای پولی، مجموعهای از تصمیمات و اقدامات اقتصادی هستند که توسط بانکهای مرکزی برای کنترل حجم پول در گردش، نرخ بهره، و ارزش پول انجام میشود. هدف اصلی سیاستهای پولی، ایجاد ثبات اقتصادی و کنترل تورم است. به طور کلی، سیاستهای پولی را میتوان به دو دستهی کلی تقسیم کرد:

- سیاست پولی انبساطی: افزایش حجم پول در گردش و کاهش نرخ بهره به منظور تحریک رشد اقتصادی.

- سیاست پولی انقباضی: کاهش حجم پول و افزایش نرخ بهره برای کاهش تورم و کنترل نقدینگی

اهمیت سیاستهای پولی برای معاملهگران

- تأثیر بر نرخ بهره و رفتار قیمت

نرخ بهره بهعنوان یکی از مهمترین ابزارهای بانک مرکزی، تأثیر مستقیمی بر بازارهای مالی دارد. برای مثال، زمانی که بانک مرکزی تصمیم به کاهش نرخ بهره میگیرد، هزینه وامگیری کاهش مییابد، و این امر باعث افزایش سرمایهگذاری و مصرف میشود. در مقابل، افزایش نرخ بهره باعث افزایش هزینه وامها و کاهش مصرف میشود. به عنوان مثال، کاهش نرخ بهره توسط فدرال رزرو در سال ۲۰۰۸ میلادی برای مقابله با بحران مالی جهانی، باعث رشد بازارهای سهام در چند سال بعد شد. - اثر تورم و قدرت خرید

تورم یکی از عواملی است که بهشدت ارزش پول و قدرت خرید افراد را تحت تأثیر قرار میدهد. زمانی که نرخ تورم بالا میرود، قدرت خرید پول کاهش مییابد و این باعث افت ارزش داراییهای نقدی میشود. در مقابل، سرمایهگذاری در داراییهایی که با تورم هماهنگ هستند (مانند طلا) در زمان افزایش تورم، میتواند به تریدرها کمک کند تا ارزش سرمایه خود را حفظ کنند. به عنوان مثال، در دهه ۷۰ میلادی که آمریکا با تورم شدید مواجه شد، سرمایهگذاری در طلا و نقره بهعنوان داراییهای امن مورد توجه قرار گرفت و ارزش آنها به طور چشمگیری افزایش یافت. - نوسانات ارزی و تجارت بینالمللی

سیاستهای پولی بر نرخ تبادل ارزها تأثیر مستقیم دارند. زمانی که کشوری سیاستهای پولی انبساطی را در پیش میگیرد، ارز آن کشور تضعیف میشود و این امر به افزایش صادرات کمک میکند، زیرا کالاهای آن کشور در بازارهای بینالمللی ارزانتر میشوند. از طرف دیگر، تضعیف ارز باعث افزایش هزینه واردات میشود. یک مثال تاریخی، سیاستهای پولی ژاپن در دههی ۹۰ میلادی است که با تضعیف ین، به صادرکنندگان ژاپنی کمک کرد تا در بازارهای جهانی رقابتیتر عمل کنند. - اثر سیاستهای پولی بر بازار سهام

سیاستهای پولی انبساطی معمولاً به سود بازارهای سهام تمام میشود، زیرا باعث افزایش نقدینگی و کاهش هزینههای مالی میشود. یکی از مثالهای ملموس، سیاستهای پولی انبساطی پس از بحران مالی ۲۰۰۸ است که توسط فدرال رزرو اجرا شد و باعث رشد بیسابقه شاخصهای بازار سهام در آمریکا شد. در مقابل، سیاستهای انقباضی و افزایش نرخ بهره میتواند به کاهش ارزش سهام منجر شود، زیرا سرمایهگذاران از بازار سهام خارج شده و به سمت داراییهای با بازدهی ثابت و کمریسکتر حرکت میکنند. - کنترل ریسک و مدیریت پورتفولیو

شناخت سیاستهای پولی به تریدرها کمک میکند تا ریسکهای پورتفولیوی خود را به طور هوشمندانه کنترل کنند. برای مثال، در زمانهایی که بانک مرکزی تصمیم به افزایش نرخ بهره میگیرد، میتوان بخشی از سرمایه را به داراییهای با ریسک پایینتر انتقال داد، مانند اوراق قرضه یا صندوقهای درآمد ثابت. در مقابل، کاهش نرخ بهره فرصتی برای افزایش سرمایهگذاری در داراییهای ریسکپذیرتر مانند سهام و کالاها ایجاد میکند.

داستانهای تاریخی مرتبط با سیاستهای پولی

برای درک بهتر قدرت سیاستهای پولی، چند مثال تاریخی را بررسی میکنیم:

مثال ۱: رکود بزرگ ۱۹۲۹-۱۹۳۹

در دوره رکود بزرگ، فدرال رزرو سیاستهای پولی انقباضی را اجرا کرد که به کاهش نقدینگی و افت شدید بازارها منجر شد. این تصمیمات به تشدید رکود کمک کرد و باعث شد هزاران بانک ورشکسته شوند. این بحران به سیاستگذاران اقتصادی آموخت که در دوران بحران، سیاستهای انبساطی میتواند به خروج از رکود کمک کند.

مثال ۲: شوک ولکر ۱۹۷۹

در دهه ۷۰ میلادی، ایالات متحده با تورم دو رقمی مواجه شد. در پاسخ به این بحران، پل ولکر، رئیس فدرال رزرو در آن زمان، سیاستهای پولی انقباضی شدیدی را اعمال کرد و نرخ بهره را به شدت افزایش داد. این تصمیم باعث کنترل تورم شد، اما به قیمت رکود اقتصادی سنگینی که آمریکا در اوایل دهه ۸۰ با آن روبرو شد.

مثال ۳: بحران مالی ۲۰۰۸ و سیاستهای تسهیلی کمی (Quantitative Easing)

در سال ۲۰۰۸، بحران مالی جهانی بانکهای مرکزی را به اتخاذ سیاستهای تسهیلی کمی و کاهش شدید نرخ بهره سوق داد. فدرال رزرو به منظور حمایت از اقتصاد و احیای اعتماد سرمایهگذاران، اوراق قرضه خریداری کرد و نقدینگی را به بازار تزریق کرد. این سیاستها تأثیر مثبتی بر رشد اقتصادی و بازارهای سهام داشت و منجر به یکی از طولانیترین دورههای صعودی در بازارهای مالی شد.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

مثال ۴: همهگیری کووید-۱۹ و سیاستهای پولی انبساطی

با شروع همهگیری کووید-۱۹ در سال ۲۰۲۰، بانکهای مرکزی بسیاری از کشورها، از جمله فدرال رزرو آمریکا و بانک مرکزی اروپا، سیاستهای پولی انبساطی شدیدی اعمال کردند. کاهش نرخ بهره به نزدیک صفر و اجرای برنامههای تسهیلی کمی (خرید اوراق قرضه) با هدف افزایش نقدینگی و حمایت از اقتصاد، به رشد سریع بازارهای سهام کمک کرد. این سیاستها همچنین باعث کاهش ارزش دلار و افزایش جاذبه داراییهای امن مانند طلا و بیتکوین شد.

مثال ۵: بحران تورم در سالهای ۲۰۲۲ و ۲۰۲۳

پس از افزایش نقدینگی در دوران کووید-۱۹، تورم جهانی به سرعت رشد کرد و در سالهای ۲۰۲۲ و ۲۰۲۳ به اوج رسید. فدرال رزرو و دیگر بانکهای مرکزی برای کنترل این تورم، سیاستهای انقباضی شدیدی اجرا کردند و نرخ بهره را چندین بار افزایش دادند. این امر به تقویت ارزش دلار منجر شد و باعث افت قیمت داراییهای پرریسک مانند سهام و رمزارزها شد.

مثال ۶: درگیری روسیه و اوکراین و اثرات آن بر ارزها

با شروع جنگ روسیه و اوکراین در اوایل ۲۰۲۲، قیمت کالاهای اساسی مانند نفت و گاز به شدت افزایش یافت. این بحران موجب نوسانات شدید در ارزش ارزها شد، بهویژه ارزهای مرتبط با نفت مانند روبل روسیه و دلار کانادا. کشورهای اروپایی که برای انرژی به روسیه وابسته بودند، با تورم بالا و کاهش ارزش یورو روبهرو شدند و بانک مرکزی اروپا ناچار به اجرای سیاستهای پولی جدید برای حمایت از یورو شد.

نتیجهگیری

پول بهعنوان ابزار پرداخت، به شاخصهای اقتصادی متصل است و تغییرات این شاخصها بر ارزش آن تأثیر میگذارد؛ موضوعی که برای معاملهگران بازار فارکس اهمیت زیادی دارد. با درک شاخصهای اقتصادی کشورهای مهم، معاملهگران میتوانند نوسانات ارزها را بهتر تحلیل کنند.

پول بر چرخههای تجاری نیز تأثیرگذار است؛ افزایش یا کاهش عرضه پول، اغلب به ترتیب باعث رونق یا رکود اقتصادی میشود. همچنین، رشد عرضه پول و تورم معمولاً بهطور همزمان رخ میدهند، که بر قدرت خرید و هزینهها اثر میگذارد.

سیاستهای پولی بانکهای مرکزی، مانند فدرال رزرو، نرخ بهره و رفتار بازارها را تحت تأثیر قرار میدهند. معاملهگران باید این سیاستها را در تحلیلهای خود لحاظ کنند، چراکه سیاستهای پولی و مالی میتوانند فرصتها و ریسکهای مهمی در بازار فارکس ایجاد کنند.