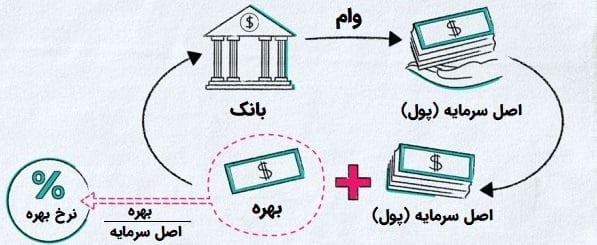

نرخ بهره (Interest Rates)، مبلغی است که وامدهنده از وامگیرنده بابت استفاده از وام دریافت میکند و به صورت درصدی از اصل وام محاسبه میشود. این نرخ معمولاً بهصورت سالانه و با نام درصد سالانه (APR) بیان میشود.

نرخ بهره همچنین میتواند به حسابهای پسانداز یا گواهیهای سپرده (CD) نیز تعلق گیرد. در این حالت، بانک یا اتحادیه اعتباری درصدی از وجوه واریز شده را به حسابدارنده پرداخت میکند و نرخ درصد سالانه (APY) نمایانگر بهرهای است که بر روی این حسابها کسب میشود.

فهرست مطالب

نرخ بهره چیست؟

نرخ بهره (Interest Rates) بهطور کلی هزینهای است که وامگیرنده برای استفاده از داراییهای قرضی پرداخت میکند. این داراییها میتوانند شامل پول نقد، کالاهای مصرفی، وسایل نقلیه و املاک باشند. به عبارت دیگر، نرخ بهره را میتوان بهعنوان “هزینه پول” در نظر گرفت؛ نرخهای بالاتر باعث میشود که قرض گرفتن همان مقدار پول گرانتر شود.

نرخهای بهره در اکثر معاملات وامدهی یا قرضگیری اعمال میشوند. افراد برای خرید خانه، تأمین مالی پروژهها، راهاندازی یا تأمین مالی کسبوکارها و پرداخت شهریه دانشگاه از وام استفاده میکنند. کسبوکارها نیز برای تأمین مالی پروژههای سرمایهای و گسترش عملیات خود با خرید داراییهای ثابت و بلندمدت، از وام استفاده میکنند. پول قرضگرفتهشده یا بهصورت یکجا تا تاریخ مشخصی بازپرداخت میشود یا بهصورت اقساط دورهای.

برای وامها، نرخ بهره به اصل وام، یعنی مبلغ قرضگرفتهشده، اعمال میشود. نرخ بهره هزینه بدهی برای وامگیرنده و نرخ بازده برای وامدهنده است. مبلغی که باید بازپرداخت شود معمولاً بیشتر از مبلغ قرضگرفتهشده است، زیرا وامدهندگان نیاز به جبران خسارت ناشی از وام دارند. به عبارتی وامدهنده میتوانست این پول را سرمایهگذاری کند و از آن درآمد کسب نماید. تفاوت بین مجموع بازپرداخت و مبلغ اصلی وام، بهرهای است که دریافت میشود.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

در نهایت، اگر وامدهنده وامگیرنده را کمریسک ارزیابی کند، معمولاً نرخ بهره کمتری از وامگیرنده دریافت میشود. برعکس، اگر وامگیرنده پرریسک تلقی شود، نرخ بهره بالاتری دریافت خواهد کرد که به معنی هزینه بیشتر برای وامگیرنده است.

نرخ بهره ساده

نرخ بهره ساده مبلغی است که وامگیرنده علاوه بر اصل وام به عنوان هزینه استفاده از پول به وامدهنده پرداخت میکند. این نرخ به صورت درصدی از مبلغ اصلی محاسبه میشود.

برای مثال، اگر شما ۳۰۰ هزار دلار وام با نرخ بهره ساده ۴ درصد دریافت کنید، در پایان دوره وام باید مبلغ اصلی ۳۰۰ هزار دلار به علاوه بهره (۴ درصد از ۳۰۰ هزار دلار) را بازپرداخت کنید. این یعنی در کل باید ۳۱۲ هزار دلار به بانک بپردازید.

فرمول محاسبه بهره ساده به این صورت است: بهره ساده = مبلغ اصلی × نرخ بهره × زمان

اگر این وام یک ساله باشد، شما در پایان سال ۱۲ هزار دلار بهره پرداخت خواهید کرد. اما اگر وام ۳۰ ساله باشد، بهره شما به ۳۶۰ هزار دلار میرسد.

بنابراین بانکها از طریق وامها، وامهای مسکن و سایر انواع وامدهی با دریافت بهره درآمد کسب میکنند.

نرخ بهره مرکب

برخی از وامدهندگان روش بهره مرکب را ترجیح میدهند که به معنای پرداخت بهره بیشتر توسط وامگیرنده است. بهره مرکب، که به عنوان بهره روی بهره نیز شناخته میشود، بهره بر روی اصل وام و همچنین بهرههای تجمعی از دورههای قبلی محاسبه میشود. این باعث میشود که در نهایت مبلغ بیشتری به عنوان بهره پرداخت کنید. به عنوان مثال: بانک فرض میکند که در پایان سال اول، وامگیرنده علاوه بر اصل وام، باید بهره آن سال را نیز پرداخت کند. همچنین، در پایان سال دوم، وامگیرنده علاوه بر اصل وام و بهره سال اول، باید بهرهای را نیز بپردازد که روی بهره سال اول محاسبه شده است.

بهره پرداختی در روش مرکب بیشتر از روش بهره ساده است. بهره به صورت ماهانه روی اصل وام به همراه بهرههای تجمع شده ماههای قبل محاسبه میشود. برای دورههای زمانی کوتاه، محاسبه بهره در هر دو روش مشابه خواهد بود. با این حال، با افزایش زمان وام، تفاوت بین دو نوع محاسبه بهره افزایش مییابد.

با استفاده از مثال قبلی، در پایان ۳۰ سال، کل بهره پرداختی برای وامی به مبلغ ۳۰۰ هزار دلار با نرخ بهره ۴ درصد به تقریباً ۶۷۳ هزار و ۱۹ دلار میرسد.

فرمول محاسبه بهره مرکب به شرح زیر است:

بهره مرکب = p * [(1 + interest rate)n − ۱]

P = وام اصلی

n = تعداد دورههای مرکب

مثال دیگر: فردی وامی به مبلغ ۱۰ هزار دلار با نرخ بهره ۵ درصد و دوره مرکب سالانه دریافت میکند. در پایان، طبق محاسبه فرمول فوق، نرخ بهره پرداخت میکند: ۱۵۷۶.۲۵ دلار

این مثال نشان میدهد که چگونه بهره مرکب میتواند تأثیر قابل توجهی بر مبلغ نهایی بدهی وامگیرنده داشته باشد.

بهره مرکب و حسابهای پسانداز

هنگامی که از حساب پساندازتان برای پسانداز پول استفاده میکنید، بهره مرکب به نفع شماست. بهرهای که از این حسابها کسب میشود، مرکب میشود و به عنوان مجوز استفاده بانک از وجوه سپرده شده به صاحب حساب پرداخت میشود.

برای مثال، اگر ۵۰۰,۰۰۰ دلار در یک حساب پسانداز با بازده بالا واریز کنید، بانک میتواند ۳۰۰,۰۰۰ دلار از این وجوه را به عنوان وام مسکن استفاده کند. برای جبران شما، بانک سالانه ۵% بهره به حساب شما واریز میکند. بنابراین، در حالی که بانک از وامگیرنده ۸% بهره میگیرد، به حسابدارنده ۵% بهره میدهد و در نتیجه ۳% بهره خالص به دست میآورد. در واقع، پسانداز کنندگان به بانک پول قرض میدهند که بانک نیز این وجوه را به وامگیرندگان ارائه میدهد و بهره کسب میکند.

هزینه بدهی وامگیرنده

در حالی که نرخ بهره برای وامدهنده درآمد بهره را نشان میدهد، برای وامگیرنده هزینه بدهی محسوب میشود. شرکتها هزینه استقراض را با هزینه سرمایه، مانند پرداخت سود سهام، مقایسه میکنند تا تعیین کنند کدام منبع تامین مالی ارزانتر خواهد بود. از آنجایی که اکثر شرکتها سرمایه خود را با گرفتن بدهی و/ یا انتشار سهام تامین میکنند، هزینه سرمایه برای دستیابی به ساختار سرمایه بهینه ارزیابی میشود.

APR در مقابل APY

APR (نرخ درصد سالانه) برای وامها و کارتهای اعتباری استفاده میشود و نشاندهنده هزینه وام به صورت سالانه است، بدون در نظر گرفتن بهره مرکب. برای مثال، نرخ بهره کارتهای اعتباری به عنوان APR ذکر شده است. در مثال بالا، ۴ درصد APR برای وام مسکن یا وامگیرنده است. APR بهره مرکب سالانه را در نظر نمیگیرد.

APY (نرخ درصد سالانه بازده) برای حسابهای پسانداز و گواهیهای سپرده استفاده میشود و بهره مرکب را در نظر میگیرد.

نرخهای بهره چگونه تعیین میشوند؟

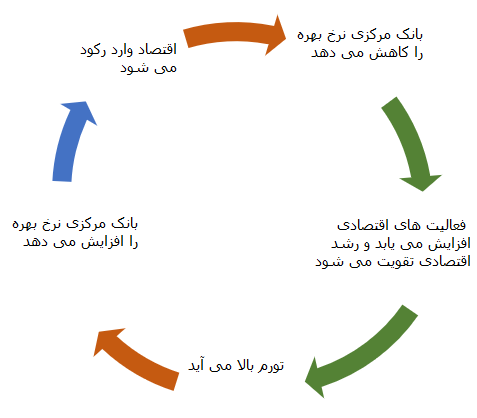

نرخ بهرهای که بانکها اعمال میکنند توسط عوامل مختلفی مانند وضعیت اقتصاد تعیین میشود. بانک مرکزی یک کشور (مانند فدرال رزرو در ایالات متحده) نرخ بهره را تعیین میکند که هر بانک از آن برای تعیین محدوده APR خود استفاده میکند. وقتی بانک مرکزی نرخ بهره را در سطح بالا تنظیم میکند، هزینه بدهی افزایش مییابد. وقتی هزینه بدهی بالا باشد، مردم را از قرض گرفتن و کاهش تقاضای مصرفکننده منصرف میکند. نرخ بهره تمایل دارد با تورم افزایش یابد.

برای مقابله با تورم، بانکها ممکن است نیازمندیهای ذخیره بالاتری تعیین کنند، عرضه پول محدود شود یا تقاضا برای اعتبار افزایش یابد. در اقتصادی با نرخ بهره بالا، مردم ترجیح میدهند پول خود را پسانداز کنند؛ زیرا از نرخ بهره بالاتر بر پسانداز بهرهمند میشوند. بازار سهام آسیب میبیند زیرا سرمایهگذاران ترجیح میدهند از نرخ بهره بالاتر پسانداز استفاده کنند تا در بازار سهام با بازده پایینتر سرمایهگذاری کنند. کسبوکارها نیز دسترسی محدودی به تأمین سرمایه از طریق بدهی دارند که منجر به انقباض اقتصادی میشود.

اقتصادها اغلب در دورههای نرخ بهره پایین تحریک میشوند زیرا وامگیرندگان میتوانند با نرخهای ارزان به وام دسترسی پیدا کنند. از آنجایی که نرخ بهره پسانداز پایین است، مشاغل و افراد بیشتر احتمال دارد که وسایل سرمایهگذاری پرریسک مانند سهام را خرج و خریداری کنند. این هزینهها به اقتصاد سوخت میرساند و تزریق به بازارهای سرمایه منجر به گسترش اقتصادی میشود.

در حالی که دولتها نرخ بهره پایین را ترجیح میدهند، این امر منجر به عدم تعادل بازار میشود که در آن تقاضا از عرضه بیشتر است و باعث تورم میشود. هنگامی که تورم رخ میدهد، نرخ بهره افزایش مییابد که ممکن است با قانون والراس مرتبط باشد.

نرخ بهره خنثی یا Neutral Level چیست؟

بعد از افزایش سریع نرخ بهره در سرتاسر جهان، سؤالی که ذهن همه را به خود مشغول کرده این است که این افزایش نرخ بهره کی تمام خواهد شد؟ بانکهای مرکزی وقتی از پایان مراحل افزایش نرخ بهره حرف میزنند به سطوح خنثی یا neutral level اشاره میکنند. اما سطح خنثی نرخ بهره دقیقاً چه معنی دارد و کدام سطح نرخ بهره را میتوان خنثی دانست؟ اصلاً چرا درک سطح نرخ بهره خنثی مهم است؟

محرک اصلی بازارهای مالی

وقتیکه نرخهای بهره به سطوح خنثی برسند، وضعیت کلی بازارهای مالی تغییر خواهند کرد. محرک اصلی بازارهای مالی به خصوص بازار فارکس انتظارات نرخ بهرهای و تورمی است. به همین دلیل پیشبینیها از آینده نرخهای بهره و تورم برای همه سرمایهگذاران اهمیت زیادی دارند.

نرخ بهره خنثی چیست؟

نرخ بهره خنثی همان سطحی است که از دید بانک مرکزی نرخ بهره به توازن و تعادل رسیده است. یعنی نه خیلی پایین است که منجر به تشدید فشارهای تورمی شود و نه خیلی بالاست که منجر به رکود عمیق شود. اما سطح دقیق نرخ بهره خنثی کجاست؟ همانطور که از تعریف نرخ بهره خنثی مشخص است، خیلی بالا یا خیلی پایین بودن نرخ بهره یک صفت نسبی است و سطح دقیقی ندارد. شاید نرخ بهره خنثی برای اقتصادی ۲ درصد باشد و برای دیگری ۱۵ درصد. باید به سایر دادههای اقتصادی هم توجه کرد تا متوجه شد که نرخ بهره خنثی کجاست. و یا اینکه از راهنماییهای بانکهای مرکزی استفاده کرد.

معمولاً در تعریف نرخ بهره خنثی از چندین متغیر دیگر هم استفاده میکنند. به طور مثال آیا اقتصاد در وضعیت اشتغال کامل قرار دارد؟ یا رشد اقتصادی به سطح بالقوه خود رسیده؟ آیا قیمتها ثبات دارند؟ اقتصادی که در وضعیت اشتغال کامل، رشد اقتصادی خوب و وضعیت پایدار قیمتها باشد، نیازی به سیاستهای پولی جهت تقویت شاخصهای اقتصادی و یا کنترل شاخصهای اقتصادی ندارد. این همان سطح خنثی است.

نرخ بهره خنثی مرز میان سیاستهای انقباضی و انبساطی است

اگر نرخ بهره کمتر از سطح خنثی باشد، به این معنی است که سیاستهای پولی انبساطی هستند. اگر نرخ بهره بالاتر از سطح خنثی باشد، سیاستهای پولی انقباضی خواهند بود.

فرض کنید که نرخ بهره خنثی محدوده ۲٫۲۵ درصدی است. اگر نرخ بهره فعلی کمتر از این مقدار باشد، یعنی وضعیت کلی سیاستهای پولی انبساطی است. بانک مرکزی با افزایش تدریجی نرخ بهره به محدوده ۲٫۲۵ درصد، ابتدا از سیاستهای پولی انبساطی خارج خواهد شد. با رسیدن نرخ بهره به ۲٫۲۵ درصد، سیاستهای پولی نه انبساطی خواهند بود و نه انقباضی. حال اگر نرخ بهره به بالای ۲٫۲۵ درصد برسد، یعنی سیاستهای پولی انقباضی هستند. یعنی نرخ بهره بالاتر باعث کاهش نرخ تورم و رشد اقتصادی و بالا رفتن نرخ بیکاری خواهد شد.

چرا نرخ بهره خنثی مهم است؟

مشکل اصلی که معامله گران فارکس و سایر بازارهای مالی با آن درگیر هستند، این است که نرخ بهره تا کجا افزایش یا کاهش خواهد یافت؟

به طور مثال نرخ بهره ناحیه یورو در زمان نوشتن این گزارش ۰٫۵۰ درصد است. اگر بانک مرکزی اروپا بر این باور باشد که نرخ بهره در سطح ۲ درصدی خنثی میشود، یعنی بانک مرکزی در آینده نزدیک نرخ بهره را ۱٫۵۰ واحد درصد بالا خواهد برد. شاید بانک مرکزی در چند مرحله نرخ بهره را افزایش دهد و به ۲ درصد برساند. اما اگر بانک مرکزی تصور کند که نرخ بهره در ۳ درصد خنثی خواهد شد، آنگاه نرخ بهره ناحیه یورو بایستی ۲٫۵ واحد درصد افزایش یابد.

پس درک این موضوع که نرخ بهره در کجا به سطح خنثی میرسد خیلی مهم است. چونکه مسیر تغییرات نرخ بهره را مشخص میکند. بهتر است که در برآورد نرخ بهره خنثی به دیدگاه بانکهای مرکزی توجه کرد. در اکثر مواقع بانکهای مرکزی به صراحت سطح خنثی نرخ بهره را مشخص نمیکنند. مثلاً اعلام میکنند که هنوز از سطح خنثی فاصله زیادی داریم، یا به سطح خنثی نرخ بهره نزدیک شدهایم.

چرا بانکهای مرکزی از تعیین سطح خنثی نرخ بهره طفره میروند؟

اگر بانک مرکزی اعلام کند که سطح نرخ بهره خنثی کجاست، دیگر پیشبینی نرخ بهره قطعی خواهد شد و چهبسا دیگر تأثیری بر بازارهای مالی و اقتصاد نداشته باشد! علاوه بر این تعیین دقیق سطح نرخ بهره خنثی باعث میشود تا بانک مرکزی در آینده نتواند تغییری در سطح نرخ بهره خنثی ایجاد کند.

بازار بدهی و نرخ بهره

ابزارهای مالی یا اوراق بهادار، ورقهای هستند که ادعای شخص بر درآمد آتی را نشان میدهند. اوراق قرضه هم ورقهای است که تضمین میکند در آینده پرداخت مشخصی، در دورههای زمانی مشخصی به دارنده اوراق قرضه پرداخت خواهد شد.

بازار اوراق قرضه یا بدهی یکی از مهمترین بازارهای مالی هر اقتصادی است. این بازار به دولت، شرکتها و مردم اجازه میدهد که نیازهای پولی خود را از این بازار تأمین کنند و از همه مهمتر، بازار اوراق قرضه جایی است که نرخ بهره مشخص میشود.

چرا نرخ بهره مهم است؟

نرخ بهره یا هزینه استقراض یا هزینه پرداخت شده برای اجاره وجوه مالی مهمترین مفهومی است که یادگیری آن برای فعالیت در تمامی بازارهای مالی و حتی کسبوکارهای دیگر ضروری است. در هر اقتصادی انواع مختلفی از نرخ بهره وجود دارد، از نرخ بهره وامهای رهنی مسکن گرفته تا نرخ بهره اوراق قرضه با سررسیدهای متفاوت.

نرخ بهره از چندین جهت اهمیت دارد. اگر از دید خودتان بخواهیم نگاه کنیم، نرخ بهره میتواند نشان دهد که خرید خانه یا ماشین به صرفه است یا خیر؟ یا اصلاً میتوان هزینه خرید خانه یا خودرو را به راحتی تأمین کرد؟ شاید نرخ بهره بالا باعث شود که شما ترجیح دهید به جای خرج کردن پول، آن را پسانداز کنید. نرخ بهره روی سلامت کلی اقتصاد تأثیر میگذارد. نرخ بهره نه تنها تمایل شخص به خرج کردن یا پسانداز پول را مشخص میکند، بلکه تصمیمات سرمایهگذاری کسبوکارها را هم تعیین میکند.

به طور مثال نرخ بهره بالا میتواند اجرای پروژههای جدید کسبوکارها را به تعویق بیندازد و مانع از ایجاد شغل جدید شود. از آنجایی که نرخ بهره روی کل اقتصاد (از اشخاص حقیقی گرفته تا حقوقی و مؤسسات مالی) تأثیر میگذارد، مطالعه نوسانات و تغییرات آن هم اهمیت زیادی دارد. بهترین جا برای یادگیری نرخ بهره هم همین بازار فارکس است. بازاری که روزانه ارز اقتصادهای مختلف دنیا در آن مبادله میشود و سیاستهای پولی و آینده نرخهای بهره عامل اصلی نوسانات روزانه آن هستند.

نوسانات نرخ بهره، روند ارز های اصلی را مشخص می کند!

نوسانات نرخ بهره در هر جای دنیا اتفاق میافتد. در آمریکا نرخ بهره اوراق خزانهداری دولت در سال ۱۹۸۱ به ۱۶ درصد رسید، در سال ۱۹۹۲ به ۳ درصد کاهش یافت و در اواخر دهه ۱۹۹۰ به بالای ۵ درصد عبور کرد. در سال ۲۰۰۴ نرخ بهره این اوراق زیر ۱ درصد و در سال ۲۰۰۷ به ۵ درصد رسید. در دوران کرونا نرخ بهره آمریکا نزدیک به صفر درصد بود و بعد از آن در سال ۲۰۲۲ به نزدیکی ۵ درصد افزایش یافت.

نرخ بهره انواع مختلفی دارد، اما از آنجایی که نرخهای بهره متفاوت در یک اقتصاد همسویی بالایی با یکدیگر دارند، معمولاً از اصطلاح نرخ بهره برای تمامی آنها استفاده میشود.

کدام یک بر بازار فارکس تأثیر بیشتری دارد: تغییرات نرخ بهره یا جریانات ریسکی؟

عوامل زیادی هست که بر ارزشگذاری ارزها در بازار فارکس تأثیر میگذارند، اما مهمترین عاملی که نرخ برابری ارزها را تحت تأثیر قرار میدهد، نرخهای بهره است. در حقیقت اگر تمامی شرایط را برای ارزهای معتبر دنیا یکسان در نظر بگیریم، تمرکز معامله گران بازار فارکس به ارزی خواهد بود که نرخ بهره بیشتری دارد. در این مقاله میخواهیم تغییرات ارز و نحوه تأثیر آن بر ارزشگذاری ارزها را بررسی کنیم.

واکنش بازار به تغییرات نرخ بهره در نبود جریانات ریسک گریزی

اگر وضعیت اقتصادی و سیاسی نسبتاً باثباتی در سرتاسر دنیا بر قرار باشد، بازار فارکس به طور طبیعی به دنبال ارزی خواهد رفت که نرخ بهره بالایی دارد و یا قرار است نرخ بهره آن افزایش یابد. با این حال هنوز هم نمیتوان گفت که نرخ بهره تنها محرک بازار است. سایر عوامل مثل جنگ، نگرانیهای سیاسی، تورم، همبستگی ارز با سایر بازارها و بسیاری از موارد دیگر بر نوسانات ارزها تأثیر میگذارند.

وقتیکه نرخهای بهره بالا هستند، سرمایهگذاری خارجی بیشتری جذب میشود. چونکه پول همیشه به جایی میرود که با آن بهتر رفتار میشود و بازدهی بیشتری دارد. به طور مثال اگر شما مدیر صندوق سرمایهگذاری باشید، به دنبال کسب بیشترین بازدهی برای مشتریان خود خواهید بود. اگر کشور الف ۵ درصد برای اوراق قرضه بازدهی میدهد و کشور ب ۲ درصد، کشور اول برای شما مطلوبیت بیشتری خواهد شد. برای خرید اوراق قرضه یا سرمایهگذاری در داراییهای کشور الف ابتدا باید ارز آن کشور را خریداری کنید. به همین دلیل است که وقتی نرخ بهره کشوری افزایش مییابد، تقاضا برای ارز آن کشور هم تقویت میشود.

فرض کنید که شما صندوق سرمایهگذاری را در کشور انگلستان مدیریت میکنید. وظیفه شما سرمایهگذاری در جایی است که بازدهی بیشتری دارد. برای این کار کشورهایی که بیشترین رشد را دارند زیر نظر میگیرید. کشوری که رشد اقتصادی بالایی داشته باشد، معمولاً بانک مرکزی هم دارد که با افزایش نرخ بهره میخواهد سرعت رشد اقتصادی را به تعادل برساند. هر چند که در این میان از لحاظ زمانبندی شاید تفاوتهایی وجود داشته باشد، اما وقتیکه رشد اقتصادی کشوری بالاست، نرخ بهره آن کشور هم نسبتاً بیشتر از سایرین خواهد بود. رشد اقتصادی قوی به معنی رشد خوب بازار سهام هم خواهد بود. برای سرمایهگذاری در بازار سهام چنین کشوری باید ابتدا ارز محلی آن کشور را خریداری کنید.

رشد سریع اقتصادی همیشه مقامات بانک مرکزی را نگران خواهد کرد. در چنین شرایطی بانک مرکزی با بالا نگه داشتن نرخ بهره سعی میکند تا به جای رشد اقتصادی سریع، رشد اقتصادی باثباتی در کشور ایجاد کند.

شما به عنوان مدیر صندوق سرمایهگذاری به این نتیجه میرسید که آلمان کشور بهتری برای سرمایهگذاری است، چونکه رشد اقتصادی قوی دارد. حال برای اینکه در بازار سهام این کشور سرمایهگذاری کنید، باید اقدام به خرید یورو کنید. در این سناریو شما باید جفت ارز EURGBP را خرید بزنید. اگر رشد اقتصادی ناحیه یورو و آلمان قوی باشد، نه تنها به دنبال خرید سهام بلکه به خرید اوراق قرضه هم فکر خواهید کرد. برای این کار باید به جای پوند، یورو داشته باشید. در چنین شرایطی عادی است که پول به سمت مقصدی حرکت کند که بازدهی بالایی دارد.

واکنش بازار فارکس به تغییرات نرخ بهره در دوره ریسک گریزی

حال فرض کنید چند ماه بعد از سرمایهگذاری شما، چشمانداز اقتصاد جهانی تغییر میکند و نگرانیها از وقوع رکود اقتصادی عمیق جدی میشود. شما به عنوان مدیر صندوق سرمایهگذاری باید هر چه سریعتر کاری کنید. مشابه این اتفاق در زمان بحران مالی دنیا در سال ۲۰۰۸ افتاد. در ابتدا بازارهای مالی درست همان رفتاری را نشان دادند که همه انتظارش را داشتند. در واکنش اولیه، دلار سقوط کرد و رقبای دلار تقویت شدند. چونکه دلار نرخ بهره کمتری نسبت به سایرین داشت. اما در ادامه دلار آمریکا رشد سریعی را تجربه کرد. دلیل این امر، این بود که تنها بازاری که در دنیا میتوانست حجم بزرگی از نقدینگی را در خود جذب کند، بازار اوراق خزانهداری آمریکا بود.

این مسئله باعث شد تا سرمایهگذاران از سرتاسر دنیا به سمت بازار اوراق قرضه آمریکا هجوم بیاورند. برای خرید اوراق خزانهداری آمریکا باید اول دلار داشته باشید. به همین دلیل ارزش دلار آمریکا بالا رفت. این در حالی است که در آن زمان نرخ بهره آمریکا به سرعت در حال کاهش بود! یعنی اصولاً باید سرمایهگذاران دلار را میفروختند! اما جریانات ریسک گریزی شدید بازار باعث شده بود تا همه به دنبال بازاری باشند که از دارایی آنها محافظت میکند نه اینکه بازدهی بالایی دارد.

حتی در آن موقع سرمایهگذاران نیوزیلندی هم از نرخ بهره تقریباً ۶ درصدی چشمپوشی کردند و به سرمایهگذاری در آمریکا روی آوردند. در آن زمان نرخ بهره آمریکا خیلی کمتر از ۶ درصد بود. این جریانات ریسکی همه را شوکه کرد و رابطه میان ارزش ارز و نرخ بهره را نقض کرد. به مرور زمان وقتی شرایط به حالت نرمال بازگشت و جریانات ریسک گریزی متوقف شد، سرمایهگذاران هم دوباره رفتار عادی از خود نشان دادند و به سمت بازارهایی حرکت کردند که ریسک و احتمال رشد بیشتری داشتند. نرخ بهره چنین کشورهایی هم بالا بود. دورهای وجود داشت که سرمایهگذاران با فروش دلار، به دنبال خرید دلار نیوزیلند، استرالیا، لیر ترکیه و حتی راند آفریقای جنوبی بودند.

نرخهای بهره محرک اصلی بازار فارکس هستند، اما به شرطی که جریانات ریسکی شدیدی در بازار به راه نیفتد. وقتی حرف از نرخ بهره است باید خیلی سریع به این فکر کنید که معامله گران و سرمایهگذاران بیشتر به دنبال داراییهایی با بازدهی بالا خواهند رفت. پس کشوری که نرخ بهره بالایی دارد، مقصد اصلی سرمایهگذاران خواهد بود. اما اگر جریانات ریسک گریزی به راه بیفتد، سرمایهگذاران به دنبال امنیت خواهند بود. پس شاید کشورهایی که قدرت نظامی، اقتصادی و سیاسی دنیا هستند و نرخ بهره پایینی دارند، مقصد اصلی سرمایهگذاران باشند. یعنی از دید بنیادی یا فاندامنتال، جریانات ریسکی در مقایسه با نرخهای بهره تأثیر بیشتری بر بازار فارکس دارند.

آشنایی با رویداد “نشست تعیین نرخ بهره فدرال رزرو آمریکا”

کمیته بازار آزاد فدرال رزرو آمریکا موسم به FOMC هشت بار در سال نشست تعیین نرخ بهره برگزار میکند و سیاستهای پولی آمریکا را مشخص میکند. تمامی نشستهای تعیین نرخ بهره فدرال رزرو آمریکا برای بازار اهمیت دارند و به همین دلیل همه معامله گران تاریخ برگزاری نشست دو روزه فدرال رزرو را دنبال میکنند.

معمولاً تا پیش از شروع نشست تعیین نرخ بهره، سرمایهگذاران و فعالین بازار شروع به پیشبینی نتیجه این نشست میکنند و بر اساس همین پیشبینیها و حدس و گمانها تصمیم میگیرند. در اکثر مواقع پیشبینیها درست است و بازار بعد از پایان نشست تعیین نرخ بهره تغییری نمیکند، اما در مواقعی که فدرال رزرو بر خلاف پیشبینیها عمل میکند، بازارهای مالی هم به شدت نوسان میکنند.

نشست دو روزه کمیته بازار آزاد فدرال رزرو آمریکا معمولاً محرمانه است و تنها زمانی نتیجه نشست مشخص میشود که بیانیه سیاستهای پولی فدرال رزرو به طور رسمی و بعد از پایان نشست فدرال رزرو منتشر شود. همچنین جزئیات نشست هم سه هفته بعد در قالب گزارش “آخرین نشست کمیته بازار آزاد فدرال رزرو آمریکا” یا FOMC Minutes منتشر میشود.

فدرال رزرو در رابطه با چه چیزی تصمیمگیری میکند؟

فدرال رزرو به عنوان بانک مرکزی آمریکا قدرت مداخله در اقتصاد آمریکا را دارد. فدرال رزرو شاخصهای اقتصادی را بررسی میکند و در صورت نیاز برای رسیدن به اهداف تعیین شده فدرال رزرو، وارد عمل میشود. اگر وضعیت اقتصاد آمریکا نگرانکننده باشد، فدرال رزرو نرخ بهره را پایین میآورد تا منابع مالی به سهولت در اختیار کسبوکارها و مصرفکنندگان قرار گیرد و فعالیتهای اقتصادی بهبود یابند. اما اگر وضعیت اقتصاد آمریکا راضی کننده باشد، فدرال رزرو با بالا بردن نرخ بهره از رشد سریع و غیر منطقی اقتصاد آمریکا جلوگیری خواهد کرد. معمولاً فدرال رزرو به دنبال تثبیت رشد تورم و رسیدن به وضعیت اشتغال کامل در اقتصاد آمریکاست.

نتیجه نشست تعیین نرخ بهره فدرال رزرو آمریکا یک گزارش رسمی از وضعیت اقتصادی این کشور است. معمولاً کمیته بازار آزاد فدرال رزرو آمریکا (FOMC) شاخصهای اقتصادی کلیدی مثل NFP، نرخ بیکاری، رشد مخارج و درآمد مصرفکنندگان (PCE)، سرمایهگذاری ثابت کسبوکارها و تورم را از نزدیک دنبال میکند.

نشست تعیین نرخ بهره فدرال رزرو آمریکا برای سایر بازارهای مالی دنیا هم اهمیت دارد. اقتصاد آمریکا بزرگترین اقتصاد دنیاست و فدرال رزرو هم بزرگترین بانک مرکزی دنیا محسوب میشود. به همین دلیل هر گونه تغییر در سیاستهای پولی فدرال رزرو آمریکا بر سایر اقتصادهای بزرگ جهانی هم تأثیر دارد. بایستی توجه داشت که فدرال رزرو تنها به اقتصاد آمریکا توجه ندارد، بلکه اثرات تحولات اقتصاد جهانی بر اقتصاد آمریکا را هم بررسی میکند. جهتگیریهای پولی فدرال رزرو مثل تمایل به افزایش نرخ بهره (Hawkish) یا کاهش نرخ بهره (Dovish) میتواند نشان دهد که سایر بانکهای مرکزی دنیا هم چه تصمیمی در آینده نزدیک اتخاذ خواهند کرد.

کدام بازار و ابزار مالی به نتیجه نشست تعیین نرخ بهره فدرال رزرو واکنش نشان میدهند؟

معمولاً چهار کلاس دارایی بیشتر از سایرین تحت تأثیر نشست تعیین نرخ بهره فدرال رزرو میگیرند:

جفت ارزهای دلاری

نهتنها تصمیمات فدرال رزرو آمریکا بلکه لحن بیانیه سیاستهای پولی و یا حتی لحن رئیس فدرال رزرو در کنفرانس مطبوعاتی هم بر دلار آمریکا تأثیر میگذارد. به همین دلیل دلار بسته به لحن و سیاستهای فدرال رزرو آمریکا در برابر رقبای خود نوسان خواهد کرد. به طور مثال کاهش یا افزایش نرخ بهره میتواند جریانات نقدینگی خارجی یا خرید اوراق قرضه آمریکایی را تغییر دهد.

شاخصهای سهام

افزایش نرخ بهره باعث میشود تا مصرفکنندگان و کسبوکارها تحت فشار قرار گیرند و در نتیجه تقاضا برای سهام کاهش یابد. در مقابل اگر نرخ بهره کاهش یابد، با افزایش نقدینگی و آستانه تحمل ریسک سرمایهگذاران، تقاضا برای سهام افزایش مییابد. به همین خاطر است که نشستهای کمیته فدرال رزرو آمریکا بر شاخصهای سهام تأثیر قوی میگذارند.

اوراق قرضه

نرخ بهره رابطه معکوسی با قیمت اوراق قرضه دارد. زمانی که نرخ بهره کاهش مییابد، قیمت اوراق قرضه افزایش مییابد. وقتی هم نرخ بهره افزایش یابد، قیمت اوراق کاهش خواهد یافت.

بازار کامودیتی یا کالا

قیمتها در بازار کالا همیشه به دلار است. به طور مثال قیمت هر اونس طلای جهانی را با دلار محاسبه میکنند. به همین دلیل وقتی ارزش دلار در بازار تضعیف یا تقویت میشود، بر قیمت کالاها تأثیر میگذارد. تضعیف ارزش دلار باعث گرانی کالا و تقویت ارزش دلار باعث ارزانی کالاهایی مثل طلا، نقره و نفت میشود.

آشنایی با رویداد “نشست تعیین نرخ بهره بانک مرکزی اروپا”

نشست تعیین نرخ بهره بانک مرکزی اروپا یا همان ECB Rate Decision یکی از مهمترین رویدادهای بازارهای مالی (به خصوص بازار فارکس) است. این نشست همیشه توجه سرمایهگذاران و معامله گران را به خود جلب میکند و فرصتهای معاملاتی و سرمایهگذاری خوبی را فراهم میکند. در این مقاله میخواهیم با نشست تعیین نرخ بهره بانک مرکزی اروپا و اطلاعات منتشر شده در این نشست آشنا شویم.

نشست تعیین نرخ بهره بانک مرکزی اروپا (ECB Interest Rate)

نشست تعیین نرخ بهره بانک مرکزی اروپا، رویدادی است که در آن مقامات و سیاستگذاران پولی ناحیه یورو دور هم جمع میشوند تا در رابطه با سیاستها و ابزار پولی ناحیه یورو تصمیمگیری کنند. در این نشست، نرخهای بهرهای که بانک مرکزی اروپا برای تأمین مالی و ارائه تسهیلات به بانکهای تجاری استفاده میکند، مشخص میشوند. در عین حال اگر نیاز باشد، بانک مرکزی اروپا از سایر ابزارهای مالی مثل عملیات بازار آزاد (خرید و فروش اوراق قرضه) و سیاستهای کنترل منحنی بازدهی هم استفاده میکند.

نشست تعیین نرخ بهره بانک مرکزی اروپا چگونه بر بازارهای مالی تأثیر میگذارد؟

معمولاً در زمان انتشار گزارشهای اقتصادی، نوسانات شدیدی در بازارهای فارکس و سهام به راه میافتند. با این حال همهچیز به جو حاکم بر بازار بستگی دارد. به طور مثال وقتیکه بازار درگیر مسائل غیراقتصادی است، تأثیر شاخصهای اقتصادی بر بازار هم کمتر میشود. چونکه پیامدهای اقتصادی رویدادهایی مثل جنگ یا بحران کرونا پیش از انتشار گزارشهای اقتصادی در بازار پیشخور میشوند.

اما وقتیکه بازار نمیتواند آینده را پیشبینی کند، دادههای اقتصادی اهمیت بیشتری برای بازار پیدا میکنند. چونکه دادههای اقتصادی باعث میشوند تا روند رشد اقتصاد جهانی مشخص شود. نشست تعیین نرخ بهره بانک مرکزی اروپا هم چنین تأثیری بر بازار دارد. اگر بازار بتواند نتیجه نشست را پیشبینی کند، معمولاً واکنشی به اطلاعات منتشر شده در نشست نشان نمیدهد. اما اگر نتیجه نشست برای بازار مبهم باشد، حساسیت بازار هم به اطلاعات منتشر شده بیشتر خواهد شد.

معمولاً وقتی نشست تعیین نرخ بهره بانک مرکزی اروپا برگزار میشود و اطلاعات نشست منتشر میشوند، جفت ارز EURUSD میتواند چند ده پیپ نوسان شدید را در مدتزمان کوتاهی تجربه کند و یا شاخص دکس آلمان (DAX) خیلی سریع چند صد واحد بالا و پایین شود. شاید برخی از کارگزاریها یا بروکر ها (Broker) هم در زمان نشست تعیین نرخ بهره بانک مرکزی اروپا، کارمزد معاملات را تغییر دهند.

نرخهای بهره بانک مرکزی اروپا

بانک مرکزی اروپا از سه نوع نرخ بهره برای اعطای تسهیلات و تأمین مالی بانکهای تجاری استفاده میکند:

نرخ بهره هفتگی یا refinancing rate

این نرخ بهره یکی از مهمترین نرخهای بهره برای بانکهای تجاری است. به طور کلی، عملیات تأمین مالی مجدد بانکهای تجاری هر هفته انجام میشوند. این نرخ بهره هم هزینه تأمین مالی بانکهای تجاری بر اساس حجم وام را نشان میدهد. یعنی اگر بانک تجاری بخواهد از بانک مرکزی اروپا وام یکهفتهای دریافت کند، چقدر باید هزینه کند؟ به خاطر داشته باشید که نرخ بهره همیشه برای دوره یکساله تعیین میشود. برای محاسبه نرخ بهره یک هفته یا شبانه باید نرخ بهره یکساله به نرخ بهره یک هفته تبدیل شود.

نرخ بهره شبانه یا Discount Rate

این نرخ بهره معمولاً بیشتر از نرخ بهره هفتگی است. نرخ بهره شبانه برای محاسبه هزینه اعطای وام فوری به بانکهای تجاری است. اگر بانک تجاری نیاز فوری به وام داشت، بانک مرکزی اروپا از این نرخ بهره برای اعطای وام استفاده میکند.

نرخ بهره سپرده یا Deposit Rate

این نرخ بهره برای ذخایر پولی بانکهای تجاری که در نزد بانک مرکزی اروپا نگهداری میشوند اعمال میشود. این بهره توسط بانک مرکزی اروپا به بانکهای تجاری پرداخت میشود.

بانک مرکزی اروپا از این سه نرخ بهره در کنار سایر ابزار پولی برای حمایت از اقتصاد ناحیه یورو استفاده میکند. معمولاً بانکهای مرکزی جهانی رشد باثبات تورم و رسیدن به وضعیت اشتغال کامل را برای سیاستهای پولی هدفگذاری میکنند. اما با این حال هدف اصلی بانکهای مرکزی در نشستهای تعیین نرخ بهره مشخص میشود. بانک مرکزی اروپا هم از سیاستهای پولی برای رسیدن به تورم ۲ درصد و حمایت از رشد اقتصادی اتحادیه اروپا استفاده میکند.

بانک مرکزی اروپا چگونه در رابطه با نرخهای بهره تصمیمگیری میکند؟

وقتی بانک تجاری از بانک مرکزی اروپا وام میگیرد، میتواند این وام را در قالب اعتبار به کسبوکارها و اشخاص حقیقی اعطا کند. اعتباری که با نرخ بهره پایین و نزدیک به صفر درصد به اشخاص حقیقی و حقوقی اعطا میشود، در نهایت منجر به تقویت رشد اقتصادی ناحیه یورو و رشد فعالیتهای اقتصادی در اتحادیه اروپا میگردد. همچنین مصرفکنندگان را هم برای مصرف اعتباری تشویق میکند. یعنی مخارج مصرفکنندگان هم افزایش مییابد.

اما اگر رشد اقتصادی ناحیه یورو با سرعت بالا و غیرمعقولی ادامه یابد و منجر به رشد سریع تورم شود، بانک مرکزی اروپا برای مقابله با فشارهای تورمی غیرمنطقی، نرخهای بهره را بالا خواهد برد تا تقاضای نقدینگی توسط بانکهای تجاری کاهش یابد. با کاهش تقاضای نقدینگی بانکها، حجم نقدینگی در گردش هم به مرور کاهش خواهد یافت و فشارهای تورمی تضعیف خواهند شد.

در واقع بانک مرکزی اروپا با بالا بردن نرخ بهره یا هزینه استقراض، ترمز رشد تورم و رشد اقتصادی را میکشد. در مقابل وقتی چشمانداز رشد اقتصادی و تورم نگرانکننده است، بانک مرکزی اروپا نرخ بهره را پایین میآورد تا محرکهای لازم برای انجام فعالیتهای اقتصادی و افزایش مخارج مصرفکنندگان را ایجاد کرده باشد.

هر تغییری در نرخهای بهره بانک مرکزی اروپا باعث میشود تا سرمایهگذاران بازنگری جدی در برنامههای مالی خود انجام دهند. معمولاً نرخ بهره رابطه مستقیمی با ارزش ارز مربوطه دارد. یعنی افزایش نرخ بهره بانک مرکزی اروپا باعث تقویت ارزش یورو و کاهش نرخ بهره باعث تضعیف ارزش یورو میشود.

با این وجود میزان واکنش یورو به تغییرات نرخ بهره، به این مسئله بستگی دارد که بازار تا چه اندازه برای تغییر نرخ بهره آماده بوده است؟ اگر بازار قبل از تغییر نرخ بهره، تغییرات آن را پیشبینی کند، این پیشبینی را در قیمتگذاری یورو تأثیر خواهد داد و در زمان نشست تعیین نرخ بهره، واکنش جدی به آن نشان نخواهد داد.

اما اگر بازار شوکه شود، یعنی انتظار تغییر نرخ بهره را نداشته باشد، اما بانک مرکزی نرخ بهره را تغییر دهد، واکنش بازار هم خیلی سریع و شدید خواهد بود. در این میان شاید بانک مرکزی اروپا ضعیف عمل کند و بازار را ناامید کند. یعنی بازار انتظار کاهش نرخ بهره را داشته باشد، اما بانک مرکزی اروپا، نرخ بهره را خیلی کمتر از پیشبینیهای بازار کاهش دهد. در این صورت به احتمال زیاد یورو تقویت خواهد شد. برای درک بهتر واکنش بازار به نشست تعیین نرخ بهره، میتوانید از تحلیلهای بنیادی یا فاندامنتال ایران بورس آنلاین استفاده کنید.

نشست تعیین نرخ بهره بانک مرکزی اروپا کی برگزار میشود؟

نشست تعیین نرخ بهره بانک مرکزی اروپا هر شش هفته یک بار و روزهای پنجشنبه برگزار میشود. معمولاً هر سه ماه یک بار هم گزارش ارزیابی اقتصادی بانک مرکزی اروپا از وضعیت اقتصاد ناحیه یورو منتشر میشود.

آشنایی با انتظارات نرخ بهره ای و CME FedWatch Tool

حتماً در تحلیلهای بنیادی یا فاندامنتال اصطلاح انتظارات نرخ بهرهای را شنیدهاید. انتظارات نرخ بهرهای چیست؟ به طور ساده منظور از انتظارات نرخ بهرهای، انتظارات بازار از آینده نرخهای بهره یک کشور است. یعنی از نظر بازار نرخ بهره در آینده چقدر خواهد بود؟ مفهوم انتظارات نرخ بهرهای خیلی ساده و روشن است، اما چگونه این انتظارات محاسبه میشوند؟ در این مقاله شما با مفهوم انتظارات نرخ بهرهای آشنا خواهید شد و در ادامه نحوه استفاده از CME FedWatch را هم یاد خواهید گرفت. ابزار انتظارات نرخ بهرهای CME یکی از ابزارهای کاربردی برای بررسی لحظهای انتظارات نرخ بهرهای سرمایهگذاران دلار است. برای استفاده از این ابزار کافی است بر روی لینک زیر کلیک کنید:

نرخ بهره وجوه فدرال رزرو

برای محاسبه شانس تغییرات نرخ بهره فدرال رزرو آمریکا از نرخ بهره وجوه فدرال رزرو استفاده میشود. نرخ بهره وجوه فدرال رزرو، نرخ بهرهای است که برای استقراض پول بین بانکها اعمال میشود. طبق قانون بانکها بایستی بخشی از ذخایر پولی خود را در نزد بانک مرکزی نگه دارند. اما اگر میزان ذخایر پولی بانکی بیشتر از نسبت تعیین شده توسط قانون باشد، بانک میتواند میزان اضافه پول را به سایر بانکها وام دهد.

تمامی بانکهای جهان یک حساب در نزد بانک مرکزی دارند که باید حداقل بخشی از سپردههای خود را در این حساب نگه دارند. این حساب تضمین میکند که بانک میتواند در صورت برداشت سپردهگذاران، تعهدات خود را انجام دهد. اینکه هر بانک چقدر باید از پول خود را در نزد بانک مرکزی نگه دارد، توسط نسبت ذخیره قانونی تعیین میشود و معمولاً درصدی از کل سپرده بانک است. در پایان هر روز، بانک حسابهای خود را بررسی میکند و میزان موجودی را با متوسط نسبت ذخیره دو هفتهای مقایسه میکند. اگر بانک بیش از نسبت ذخیره قانونی پول داشته باشد، میتواند این پول را به سایر بانکهایی که با کمبود منابع مواجه هستند وام دهد. در آمریکا نرخ بهرهای که برای این نوع وامها احتساب میشود، همان نرخ بهره وجوه فدرال است.

کمیته بازار آزاد فدرال رزرو آمریکا یا همان FOMC بدنه اصلی سیستم فدرال رزرو را تشکیل میدهد و برای تعیین نرخ بهره وجوه فدرال در سال هشت بار جلسه تشکیل میدهد. FOMC بر اساس شاخصهای اقتصادی نرخ بهره وجوه فدرال رزرو را مشخص میکند. فدرال رزرو نمیتواند بانکها را وادار کند تا نرخ بهره وجوه فدرال رزرو را دقیقاً رعایت کنند. به همین دلیل FOMC معمولاً یک محدوده هدف برای نرخ وجوه فدرال تعیین میکند. معمولاً نرخ بهره واقعی که برای وجوه فدرال اعمال میشود، بر اساس توافقات صورت گرفته بین دو بانک تعیین میشوند.

هر چند که فدرال رزرو نمیتواند نرخ بهره خاصی را برای وجوه فدرال تعیین کند، اما سیستم فدرال رزرو این اجازه را میدهد که بانک مرکزی با تغییر عرضه پول، نرخ بهره اقتصاد را به سمت هدف مورد نظر هدایت کند. با افزایش عرضه پول، نرخ بهره کاهش مییابد و در مقابل با کاهش عرضه پول، نرخ بهره بالا میرود. در سالهای گذشته هدف تعیین شده برای نرخ بهره وجوه فدرال تغییرات قابل توجهی داشته است. به طور مثال در دهه ۱۹۸۰ نرخ بهره وجوه فدرال ۲۰ درصد بودند. فدرال رزرو برای مبارزه با تورم بالای آمریکا نرخ بهره را افزایش داده بود. اما بعد از وقوع رکود اقتصادی در سال ۲۰۰۷ تا ۲۰۰۹ نرخ بهره وجوه فدرال رزرو هم محدوده ۰ تا ۰٫۲۵ درصدی تغییر یافت، تا از فعالیتهای اقتصادی در آمریکا حمایت شود.

نرخ بهره وجوه فدرال رزرو یکی از مهمترین نرخهای بهره در اقتصاد آمریکاست. این نرخ بهره بر وضعیت پولی و مالی آمریکا تأثیر میگذارد و در عین حال بر شاخصهای اشتغال، رشد اقتصادی و تورم تأثیر جدی دارد. نرخ بهره وجوه فدرال بر نرخهای بهره کوتاهمدت هم تأثیر دارد و از نرخ بهره وامهای رهنی گرفته تا کارتهای اعتباری تحت تأثیر مستقیم نرخ بهره وجوه فدرال قرار میگیرند.

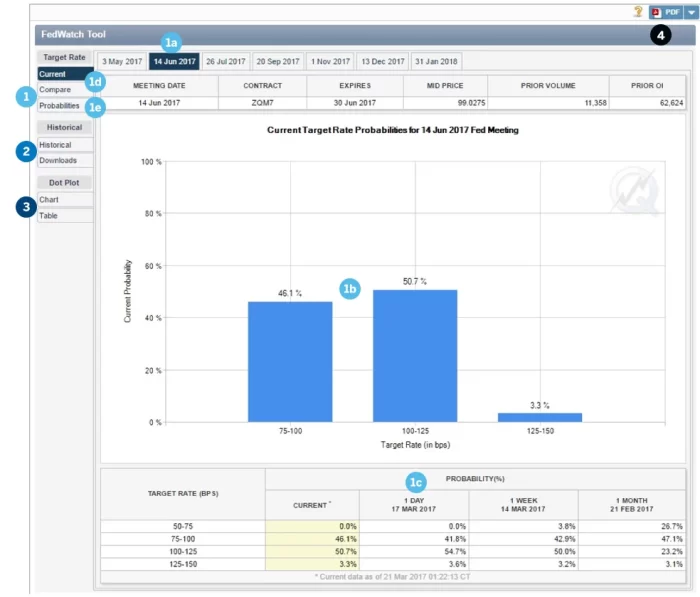

راهنمای استفاده از CME FedWatch

برای اینکه از CME FedWatch استفاده کنید، ابتدا باید با نحوه کار آن آشنا شوید. در این روش برای محاسبه شانس تغییرات نرخ بهره آمریکا در آینده یا همان انتظارات نرخ بهرهای، از قیمت سی روزه وجوه آتی فدرال رزرو استفاده میشود. قراردادهای آتی وجوه فدرال نوعی قرارداد مالی هستند که نشانگر دیدگاه بازار درباره نرخ بهره رسمی وجوه فدرال در زمان انقضای قرارداد آتی هستند. قرارداد آتی وجوه فدرال در بورس کالای شیکاگو (CME) معامله میشوند و آخر هر ماه تسویه میشوند. قراردادهای آتی وجوه فدرال توسط بانکها و صندوقهای سرمایهگذاری اوراق قرضه برای پوشش نوسانات کوتاهمدت نرخ بهره بازار استفاده میشوند. به همین دلیل بهترین گزینه برای ارزیابی انتظارات بازار هستند. CME Group برای اینکه بتواند انتظارات نرخ بهرهای بازار را مشخص کند و شانس تغییرات آتی نرخ بهره را مشخص کند، ابزار FedWatch را طراحی کرده است. برای اینکه نرخ بهره مورد نظر بازار تعیین شود، تنها کافی است عدد ۱۰۰ را از قیمت قراردادهای وجوه فدرال کم کرد. برای مثال در دسامبر سال ۲۰۱۵ قیمت قراردادها ۹۹٫۷۸ بود، این یعنی در آن زمان از نظر بازار نرخ بهره باید ۰٫۲۲ درصد باشد. توجه داشته باشید که نیازی به فهمیدن محاسبات ریاضی نیست. تنها بررسی تغییرات درصدی انتظارات نرخ بهرهای کافی است.

نرخ بهره وجوه فدرال (بخش Target Rate)

۱a: در بالای صفحه FedWatch Tool برگههای مربوط به تاریخ نشستهای آتی فدرال رزرو را میتوانید انتخاب کنید. نزدیکترین نشست به طور پیش فرض برای شما نشان داده میشود.

۱b: بعد از تعیین تاریخ مورد نظر، احتمال نرخهای بهره وجوه فدرال در نشست مربوطه فدرال رزرو در برگه “Current” نمایش داده میشود. این احتمالات بر اساس قیمتگذاری وجوه آتی فدرال تعیین میشوند و در واقع همان انتظارات نرخ بهرهای هستند.

۱c: در این جدول شما میتوانند تغییرات انتظارات نرخ بهرهای در یک دوره زمانی، مثلاً یک روزه یا یک ماهه را بررسی کنید.

۱d: در برگه Compare میتوانید شانس هر کدام از نرخهای بهره وجوه فدرال در دوره زمانی فعلی را با دورههای قبلی مقایسه میکنید.

۱e: با کلیک روی گزینه Probabilities میتوانید وضعیت فعلی انتظارات نرخ بهرهای را در تمامی نشستهای فدرال رزرو مشاهده کنید. علاوه بر این قیمت قراردادهای آتی وجوه فدرال برای نشستهای مربوطه هم لیست شده است.

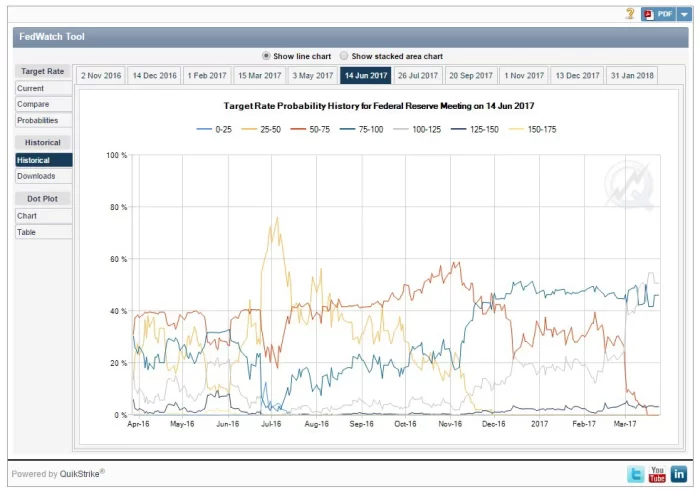

تاریخچه انتظارات نرخ بهرهای (بخش Historical)

در شکل زیر به بخش Historical توجه کنید. این بخش نشانگر انتظارات نرخ بهرهای یا همان شانس نرخهای بهره وجوه فدرال در تاریخهای مشخص شده است. این بخش میتواند دادههای یک سال گذشته را نمایش دهد. شما میتوانید حتی فایل اکسل دادههای خام را هم با کلیک روی جعبه Downloads دریافت کنید.

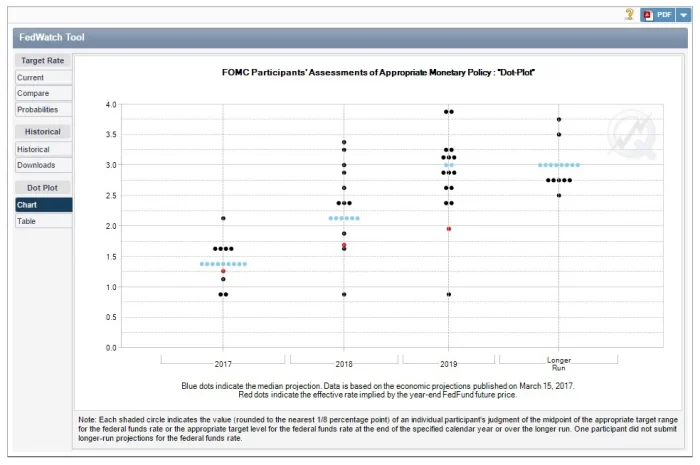

برآورد نرخ بهره مقامات فدرال رزرو یا دات پلات (Dot Plot)

دات پلات فدرال رزرو که نشانگر انتظارات نرخ بهرهای مقامات فدرال رزرو است را میتوانید از بخش Dot Plot انتخاب کنید. هر کدام از نقطههای سیاهرنگ مشخص شده در نمودار نشانگر پیشبینی یکی از اعضای فدرال رزرو است. نقطههای قرمز رنگ نشانگر نرخ بهره احتمالی برای آن سال است. نقطههای آبی همان برآوردهای متوسط اعضای فدرال رزرو است. شما میتوانید این دادهها را در قالب جدول هم مشاهده کنید. تنها کافی است روی Table کلیک کنید.

توجه داشته باشید که در قسمت بالا و سمت راست علامت PDF قرار گرفته است. شما میتوانید اطلاعات صفحه مورد نظر خود را در قالب PDF ذخیره کنید.

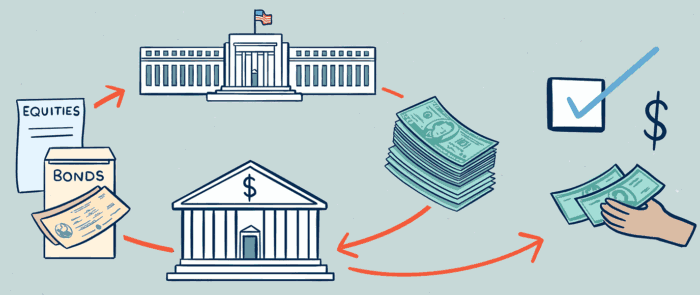

آشنایی با سیاست تسهیل کمی یا Quantitative Easing (QE)

سیاست تسهیل کمی نوعی از سیاستهای پولی نامتعارف است که در آن بانک مرکزی با خرید اوراق قرضه بلندمدت از بازار آزاد سعی میکند عرضه پول در اقتصاد را افزایش دهد. خرید این اوراق باعث خلق پول میشود و نقدینگی جدیدی را به اقتصاد تزریق میکند. سیاست تسهیل کمی یا QE باعث میشود تا نرخهای بهره هم پایین نگه داشته شوند و داراییهای بانک مرکزی هم بیشتر شود.

چرا از سیاست تسهیل کمی یا QE استفاد می شود؟

وقتیکه نرخهای بهره کوتاهمدت به صفر درصد نزدیک میشوند، سیاست نرمال تعیین نرخ بهره دیگر کارساز نیست. در عوض بانک مرکزی حجم مشخصی را برای خرید منظم اوراق قرضه تعیین میکند. خرید منظم اوراق قرضه همان سیاست تسهیل کمی یا QE است، که باعث افزایش عرضه پول میشود و در نتیجه نقدینگی موجود در اقتصاد افزایش مییابد و دسترسی فعالین اقتصادی به پول نقد تسهیل میشود.

برای اجرای سیاست تسهیل کمی (QE)، بانکهای مرکزی با خرید اوراق قرضه در بازار آزاد اقدام به تزریق نقدینگی به سیستم مالی میکنند. افزایش عرضه پول باعث میشود تا هزینه استقراض کاهش یابد. کاهش هزینه استقراض هم باعث پایین آمدن نرخهای بهره میشود و در نتیجه بانکها میتوانند به آسانی پول قرض دهند. معمولاً بانکهای مرکزی زمانی به سیاست QE روی میآورند که نرخهای بهره یا به صفر درصد رسیدهاند و یا در حال نزدیک شدن به صفر درصد هستند. در واقع وقتی بانک مرکزی نرخ بهره را به صفر درصد پایین میکشد، دیگر ابزار دیگری در دست ندارد که بتواند بر رشد اقتصادی تأثیر بگذارد. اگر سیاست تسهیل کمی یا QE تأثیر مطلوبی بر اقتصاد نداشته باشد، دولت وارد عمل میشود و با سیاستهای انبساطی مالی (بالا بردن هزینهها و کاهش مالیاتها) از فعالیتهای اقتصادی حمایت میکند.

نرخ بهره همان هزینه استقراض یا همان قیمت پول است!

توجه داشته باشید که نرخ بهره یا هزینه استقراض همان قیمت یا ارزش پول است. پول هم مانند سایر کالاها وقتی با افزایش عرضه بزرگی مواجه شود، قیمت یا ارزش خود را از دست میدهد. یعنی با افزایش عرضه پول، هزینه استقراض (بخوانید قیمت خود پول) کاهش مییابد. سیاست تسهیل کمی (QE) میتواند ترکیبی از سیاستهای پولی و مالی باشد. بانکهای مرکزی برای مقابله با رکود اقتصادی یا پیامدهای منفی رکود اقتصادی از سیاست تسهیل کمی استفاده میکنند.

پیامدهای سیاست تسهیل کمی یا QE

اگر بانک مرکزی عرضه پول را افزایش دهد، شاید منجر به رشد سریع تورم شود. بدترین سناریوی ممکن در استفاده از سیاست QE این است که بانک مرکزی با این اقدام خود منجر به رشد سریع تورم شود، اما رشد اقتصادی در کار نباشد. در وضعیتی که تورم بالاست اما رشد اقتصادی صفر یا منفی است، میگوییم اقتصاد با پدیده رکود تورمی مواجه است.

سیاست تسهیل کمی یا QE میتواند منجر به تضعیف ارز ملی شود. هر چند که تضعیف ارزش پول ملی میتواند به بخش تولیدی و کارخانجات داخلی کمک کند، اما در عین حال واردات را گران میکند. گران شدن واردات به معنی بالا رفتن هزینه تولید و شاخص بهای مصرفکننده (CPI) خواهد بود. البته تضعیف ارزش پول ملی زمانی کارساز خواهد بود که شرکتهای داخلی به بازارهای جهانی دسترسی داشته باشند و بتوانند محصولات خود را به بازارهای جهانی صادر کنند.

از سال ۲۰۰۸ تا سال ۲۰۱۴، فدرال رزرو آمریکا از سیاست تسهیل کمی یا QE برای افزایش عرضه پول استفاده کرد. در نتیجه این اقدام فدرال رزرو آمریکا، ترازنامه بانک مرکزی با افزایش سریع داراییهای که بانک در نزد خود نگه میداشت تغییر کرد. در آن دوره، فدرال رزرو اقدام به خرید اوراق قرضه، اوراق رهنی و سایر داراییها کرده بود. این باعث شد تا تعهدات فدرال رزرو آمریکا در سال ۲۰۱۷ به ۴ تریلیون دلار برسد. هدف از برنامه QE اعطای تسهیلات به بانکها و تحریک فعالیتهای اقتصادی بود. اما چیزی که در واقعیت روی داد، این بود که بانکها، پولهای اضافی ایجاد شده به کمک سیاست QE را به عنوان ذخایر مازاد نگه داشتند. این چیزی نبود که فدرال رزرو به دنبالش باشد. با این حال، بسیاری از اقتصاددانان بر این باورند که سیاست QE فدرال رزرو اقتصاد آمریکا را نجات دارد.

استفاده بانکهای مرکزی از QE

بعد از بحران مالی آسیا در سال ۱۹۹۷، ژاپن وارد رکود اقتصادی شد. در ابتدای سال ۲۰۰۱، بانک مرکزی ژاپن سیاست تسهیل کمی (QE) افراطی را شروع کرد تا با فشارهای تورمی منفی مقابله کند و در عین حال اقتصاد این کشور را تحریک کند. بانک مرکزی ژاپن ابتدا از خرید اوراق قرضه دولتی شروع کرد، اما در ادامه تا خرید اوراق قرضه بخش خصوصی و حتی سهام هم پیش رفت. با این حال برنامه QE بانک مرکزی هیچگاه به هدف نخورد. نه رشد تورم مثبت شد و نه رشد اقتصادی. بین سالهای ۱۹۹۵ تا ۲۰۰۷، تولید ناخالص داخلی ژاپن (GDP) از ۵٫۴۵ تریلیون دلار به ۴٫۵۲ تریلیون دلار سقوط کرد، این در حالی است که در این مدت بانک مرکزی ژاپن به طور افراطی در حال اجرای سیاست QE بود.

بانک مرکزی سوئیس (SNB) هم بعد از بحران مالی سال ۲۰۰۸ سیاستهای تسهیل کمی (QE) را پیاده کرد. اجرای این برنامه تا جایی ادامه یافت که داراییهای بانک مرکزی سوئیس از رشد اقتصادی سالانه کل این کشور پیشی گرفت. هر چند که بانک مرکزی سوئیس توانست به رشد اقتصادی مثبت برسد، اما هیچگاه در رسیدن به اهداف تورمی موفق نبود.

در ۱۵ مارس ۲۰۲۰ فدرال رزرو آمریکا برنامه خرید ۷۰۰ میلیارد دلاری دارایی را برای مقابله با پیامدهای اقتصادی کرونا معرفی کرد. شیوع گسترده کرونا و شوک اقتصادی ناشی از آن باعث شد تا فدرال رزرو برای مقابله با پیامدهای اقتصادی آن رو به سیاست تسهیل کمی (QE) بیاورد.

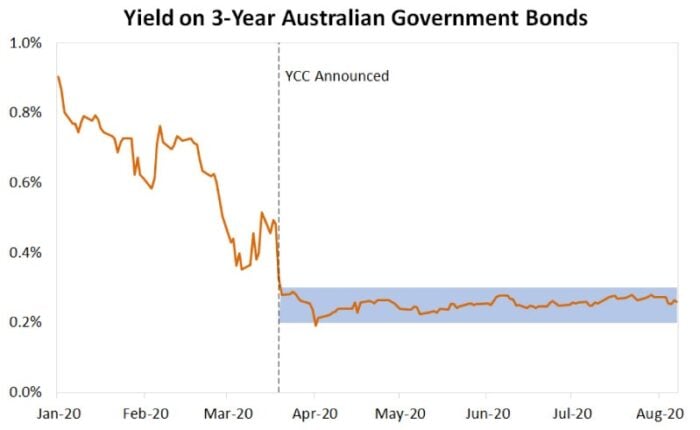

سیاست کنترل منحنی بازدهی (YCC) چیست؟

سیاست کنترل منحنی بازدهی با هدف پایین آوردن نرخ بهره بلندمدت اجرا میشود. در واقع بانک مرکزی نرخ بهره بلندمدتی را تعیین میکند و سپس با خرید یا فروش اوراق قرضه نرخ بازدهی اوراق را در یک نرخ خاص نگه میدارد. این سیاست تفاوت اساسی با سیاست تعیین نرخ بهره کوتاهمدت دارد. وقتی نرخهای بهره کوتاهمدت به صفر درصد سقوط میکنند، پایین نگه داشتن نرخ بهره بلندمدت به یک کار دشوار تبدیل میشود. به همین دلیل بانک مرکزی به کمک سیاست کنترل منحنی بازدهی سعی میکند تا نرخ بهره بلندمدت را پایین نگه دارد.

این سیاست به بانک مرکزی کمک میکند تا از رکود اقتصادی جلوگیری کند و یا اثرات منفی شوکهای اقتصادی را خنثی کند. دو تن از مقامات فعلی فدرال رزرو آمریکا به همراه روسای قبلی فدرال رزرو (برنانکه و یلن) نیز پیشنهاد دادهاند که فدرال رزرو از سیاست کنترل منحنی بازدهی استفاده کند. رئیس فعلی فدرال رزرو آمریکا (پاول) هم با سیاست کنترل منحنی بازدهی مخالفتی ندارد.

تفاوت سیاست کنترل منحنی بازدهی و سیاست تسهیل کمی (QE)

در سیاست تسهیل کمی (QE) بانک مرکزی با هدف تزریق نقدینگی به سیستم مالی کشور اقدام به خرید اوراق قرضه میکند. تا با افزایش نقدینگی، شرایط برای دستیابی به اهداف تورمی، اشتغال و رشد اقتصادی مهیا شود. اما در سیاست کنترل منحنی بازدهی، بانک مرکزی به طور فعالانه و بدون در نظر گرفتن حجم پول اقدام به خریدوفروش اوراق قرضه میکند تا نرخ بازدهی اوراق قرضه بلندمدت در یک نرخ خاص باقی بماند.

کنترل منحنی بازدهی، هزینه استقراض را پایین می آورد!

در طول جنگ جهانی دوم، دولت فدرال آمریکا مجبور بود تا با فروش اوراق قرضه هزینههای جنگ را تأمین مالی کند. با این حال، فروش گسترده اوراق قرضه باعث افزایش سریع نرخ بهره میشد و در نتیجه بازپرداخت اوراق با بهره بالا برای دولت آمریکا کار دشواری میشد. در آن دوره بانک مرکزی آمریکا تصمیم گرفت که از سال ۱۹۴۲ تا ۱۹۴۷ نرخ بهره یا هزینه استقراض را به کمک سیاست کنترل منحنی بازدهی پایین بیاورد. در واقع فدرال رزرو با خرید نامحدود اوراق قرضه توانست نرخ بهره را به هدف تعیین شده برساند و در نتیجه دولت توانست به راحتی هزینههای خود را تأمین مالی کند.

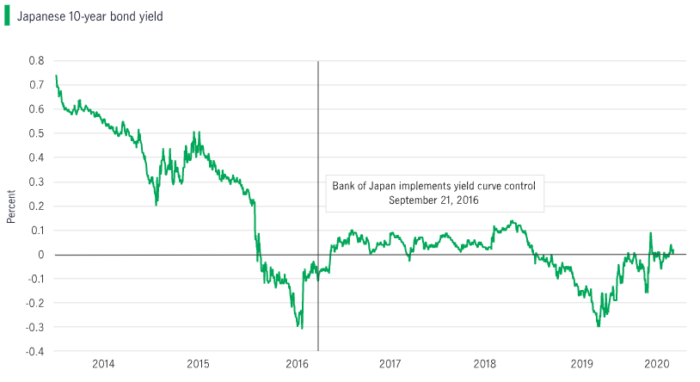

تاثیر سیاست YCC بر بازدهی اوراق قرضه ژاپن

بانک مرکزی ژاپن هم از اواخر سال ۲۰۱۶ تصمیم گرفت که به جای سیاست تسهیل کمی (QE) از سیاست کنترل منحنی بازدهی (YCC) استفاده کند. بانک مرکزی ژاپن برای اوراق قرضه ۱۰ ساله دولت ژاپن نرخ بازدهی صفر درصد را تعیین کرد تا شاید بتواند اقتصاد ژاپن را تحریک کند. هر بار که نرخ بازدهی اوراق قرضه ۱۰ ساله ژاپن به بالای صفر درصد میرسد، بانک مرکزی ژاپن با خرید اوراق قرضه، نرخ بازدهی اوراق را پایین میکشد. گفته میشود که در سیاست کنترل منحنی بازدهی، بانک مرکزی ژاپن اوراق کمتری نسبت به سیاست تسهیل کمی (QE) خریداری کرده است. سیاست کنترل منحنی بازدهی زمانی استفاده میشود که نرخ بهره کوتاهمدت بسیار پایین و نزدیک به صفر درصد است، اما نرخ بهره بلندمدت سیر صعودی دارد.