تصور کنید در دنیایی زندگی میکنید که پولهای فیزیکی دیگر جایگاهی ندارند و تمام معاملات شما با ارزهای دیجیتال (رمزارز) انجام میشود. شاید این تصویر چند سال پیش فقط یک رویا بود، اما امروز به واقعیت پیوسته است. ارزهای دیجیتال با قابلیتهای بینظیر و پیشرفتهای تکنولوژیک، نه تنها جایگزین پولهای سنتی شدهاند بلکه انقلابی در دنیای مالی ایجاد کردهاند. اگر شما هم به دنبال سرمایهگذاری در این بازار نوظهور و پرهیجان هستید، این مقاله دقیقاً همان چیزی است که به آن نیاز دارید.

همچنین، بازار ارزهای دیجیتال فرصتهای بیشماری برای سرمایهگذاری فراهم کرده است. از بیت کوین که به عنوان طلای دیجیتال شناخته میشود تا آلتکوینهای متنوعی که هر کدام ویژگیها و کاربردهای خاص خود را دارند، این بازار میتواند شما را به سودهای چشمگیری برساند. اما همانطور که هر سفری نیاز به یک راهنمای مطمئن دارد، برای ورود به دنیای ارزهای دیجیتال نیز باید با دانش و اطلاعات کافی قدم بردارید. این مقاله به شما کمک میکند تا با اطمینان و آگاهی کامل، سرمایهگذاری در ارزهای دیجیتال را آغاز کنید و از پتانسیلهای فوقالعاده این بازار بهرهمند شوید.

فهرست مطالب

ارز دیجیتال یا رمزارز چیست؟

ارز دیجیتال یا رمزارز یک نوع دارایی دیجیتال است که بیشتر در قالب سکههای دیجیتال تولید میشود و برای تبادل میان افراد از طریق تراکنشهای مجازی طراحی شده است. ارزهای دیجیتال تنها در قالب دادههای دیجیتال هستند و موجودیت فیزیکی ندارند. شما نمیتوانید ارزهای دیجیتالی مثل بیت کوین را در دست خود نگهدارید، اما میتوانید آن را در کیف پول الکترونیکی که در گوشی موبایل شما هست، نگهدارید. زمانی که شما مالکیت یک ارز دیجیتال مثل بیت کوین را به دست میآورید، همه اعضای شبکه بیت کوین تائید میکنند که شما دارنده آن ارز دیجیتال هستید.

زمانی که ارز دیجیتالی ساخته میشود، مؤسسین آن اعلام میکنند که در نهایت چند سکه دیجیتال استخراج خواهد شد. زمانی که تعداد کل سکههای تولید شده به تعداد نهایی برسد، دیگر سکه جدیدی تولید نخواهد شد. اولین سکه دیجیتالی که در دنیا معرفی شد، بیت کوین بود که تا امروز هم کاربرد دارد و از آن استفاده میشود. به همین دلیل از بیت کوین به عنوان شاخصی برای تمامی ارزهای دیجیتال استفاده میشود. با این حال ارزهای دیجیتال دیگری هم وجود دارند که در بازار قابل معامله و همچنین قابل استخراج یا mining هستند.

استخراج ارز دیجیتال یا mining چیست؟

ارزهای دیجیتال همانند پولهای رایج مثل دلار و یورو مورد استفاده قرار میگیرند، اما بر خلاف دلار که فدرال رزرو آمریکا تنها حق چاپ و عرضه آن را دارد، ارزهای دیجیتال را باید مثل طلا استخراج کرد. فرآیند استخراج ارزهای دیجیتال کار سادهای است. استخراج ارزهای دیجیتال از طریق تائید تراکنشهای رمزنگاریشده انجام میشود. کاربران ارزهای دیجیتال روزانه تراکنشهایی به ارزش میلیاردها دلار را انجام میدهند و استخراجکنندگان ارزهای دیجیتال (miners) از قدرت محاسباتی کامپیوترها برای نگهداری بلاک چین (Blockchain) و تائید تراکنشها استفاده میکنند.

بلاک چین (blockchain) چیست؟

بر خلاف تراکنشهای سنتی، مبادلات انجام گرفته با ارزهای دیجیتال توسط بانکها یا سایر مؤسسات مالی انجام نمیشود. هر تراکنشی که در دنیای ارزهای دیجیتال انجام میشود، در دفتر کل یا لجر (ledger) ذخیره میشود که به آن بلاک چین گفته میشود. در واقع فهرستی از تراکنشها در بلاکها ذخیره میشوند و هر بلاک رمزنگاری میشود و درعینحال به بلاک دیگری متصل شده است. بلاک چین به مرور زمان رشد میکند و دسترسی به آن برای همه امکانپذیر است. هر بلاک شامل جزئیات فرستنده ارز دیجیتال، دریافتکننده آن و میزان سکه انتقال داده شده است. با ساخته شدن هر بلاک جدید، پیامی به تمامی کاربران شبکه ارسال میشود و تمامی کاربران بلاک را تائید میکنند و آن را به بلاک چین اضافه میکنند.

کیف پول ارز دیجیتال چیست؟

کیف پول ارز دیجیتال نرمافزار یا سختافزاری است که به شما توانایی ذخیره و تبادل ارزهای دیجیتال را میدهد. کیفهای دیجیتال رمزنگاریشده و منحصربهفرد هستند. زمانی که شما سکههای دیجیتال را به فرد دیگری ارسال میکنید، در واقع یک پیام رمزنگاریشده را به دریافتکننده ارسال میکنید. تنها دریافتکننده ارز دیجیتال میتواند آن را رمزگشایی کند و سکههای ارسالی را دریافت کند.

ارزهای دیجیتال اصلی

بیت کوین (Bitcoin-BTC): بیت کوین اولین و بزرگترین ارز دیجیتال دنیاست. حداکثر بیت کوین استخراج شده در نهایت ۲۱ میلیون بیت کوین خواهد بود. زمانی که بیت کوین برای اولین بار ساخته شد، قیمت آن تقریباً ۱ دلار برای هر ۱۳۰۹ بیت کوین (BTC) بود. با این حال در سال ۲۰۱۷ قیمت هر بیت کوین به ۱۹۷۸۳ دلار رسید.

بیت کوین کش (Bitcoin Cash-BCH): در اول ماه اوت سال ۲۰۱۷، بیت کوین کش (BCH) ساخته شد. بیت کوین کش با قوانین متفاوتی نسبت به بیت کوین ساخته شده است. بیت کوین کش نسخه جدیدی از بلاک چین بیت کوین است که ظرفیت حجم بالایی از تراکنشها را دارد.

بیت کوین گلد (Bitcoin Gold-BTG): بیت کوین گلد هم از خود بیت کوین مشتق شده است. بیت کوین کش تاریخچه تراکنشهای بیت کوین را دارد، یعنی اگر پیش از ساخته شدن بیت کوین گلد شما بیت کوین داشتهاید، حال به همان میزان بیت کوین گلد (Bitcoin gold) خواهید داشت. این ارز دیجیتال الگوریتم متفاوتی را برای استخراج BTG معرفی کرده که به کاربران اجازه میدهد سکه بیشتری را استخراج کنند.

ارزهای دیجیتال فرعی یا آلت کوینز (Alt-Coins)

آلت کوینها، ارزهای دیجیتالی هستند که بعد از موفقیت بیت کوین در بازارهای جهانی تولید شدند. در ابتدا اکثر ارزهای دیجیتال کپی از بیت کوین بودند. امروزه بیش از یک هزار ارز دیجیتال وجود دارد و هر روز به این لیست اضافه میشود. اکثر ارزهای دیجیتال با عرضه اولیه سکه (ICO) وارد بازار میشوند. در واقع تولیدکنندگان ارز دیجیتال با حراج عمومی سکههای تولید شده، اقدام به تأمین مالی پروژهها میکنند.

اتریوم (Ethereum-ETH): اتریوم بیشتر از یک پول کاربرد دارد. اتریوم شبیه یک کامپیوتر بزرگ است که شامل چندین کامپیوتر دیگر در سراسر جهان میشود. اتریوم میتواند به درخواستهای خاصی پاسخ دهد. اتریوم میتواند برنامههای کامپیوتری خاصی را ذخیره کند، که به آنها قراردادهای هوشمند گفته میشود. به همین دلیل اتریوم برتری بیشتری نسبت به بیت کوین دارد و توجه بسیاری از بانکها را به خود جلب کرده است. قیمت اتریوم در سال ۲۰۱۷ تقریباً ۱۰ هزار درصد رشد قیمتی داشت!

لایت کوین (Litecoin-LTC): لایت کوین شباهت زیادی به بیت کوین دارد. با این حال دو تفاوت اصلی میان بیت کوین و لایت کوین وجود دارد. سرعت و ظرفیت لایت کوین بیشتر از بیت کوین است. در حالی که برای ساختن یک بلاک بیت کوین به ۱۰ دقیقه زمان نیاز است، لایت کوین تنها در ۲.۵ دقیقه بلاک جدیدی ایجاد میکند. یعنی سرعت لایت کوین چهار برابر بیت کوین است. علاوه بر این، لایت کوین کاربران بیشتری را میتواند جذب کند، چونکه میتواند ۴ برابر بیشتر از بیت کوین تولید شود. با این حال استخراج لایت کوین کمی پیچیدهتر از سایر ارزهای دیجیتال است.

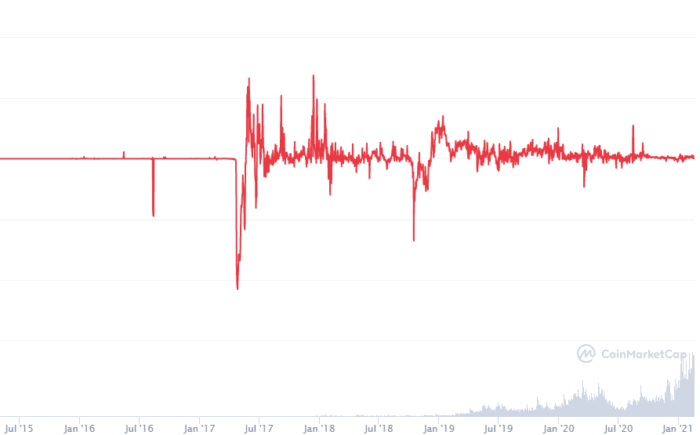

ریپل (Ripple-XRP): ریپل را میتوان نسل جدیدی از روشهای پرداختها دانست. ریپل برای بزرگان صنعت مالی ساخته شده است و میتوان گفت فناوری آن بالاتر از سایر ارزهای دیجیتال است. در سال ۲۰۱۷ قیمت هر ریپل از ۰.۰۰۶۳ دلار به بالای یک دلار رسید.

ای او اس (EOS): شهرت EOS به خاطر ذخیره مؤثر و امنیت بالای تراکنشهاست. این ارز دیجیتال شبیه اتریوم است، اما از سرعت و ثبات بیشتری برخوردار است. EOS به کاربران اجازه میدهد که برنامههای غیرمتمرکز کاراتری بسازند. تحلیلگران بازار معتقدند که EOS قویترین زیرساخت برای برنامههای غیرمتمرکز است.

میدونی تریدرهای موفق کجا حساب دارند؟

با شروع از اینجا، تو هم با یک بروکر عالی کار کن:

چرا باید در ارزهای دیجیتال سرمایهگذاری کرد؟

ارزهای دیجیتال به سرمایهگذاران اجازه میدهند تا به سبد دارایی خود تنوع ببخشند. قیمت ارزهای دیجیتال از طریق عرضه و تقاضا تعیین میشود. ارزش ارزهای دیجیتال همبستگی بسیار پایینی با اقتصادهای دنیا یا رویدادهای سیاسی دارد. زمانی که قیمت بیت کوین در سال ۲۰۱۷ به شدت بالا رفت، بازارهای مالی آمریکا دو صندوق قابل معامله بیت کوین (ETF) را معرفی کردند و سرمایههای مؤسسات بزرگ را وارد بیت کوین کردند. اگر به اخبار مربوط به ارزهای دیجیتال نگاه کنید، میتوان گفت که ارزهای دیجیتال آمدهاند که بمانند. بسیاری از کشورهای دنیا با ارزهای دیجیتال کنار آمدهاند. برخی از کشورها از ارزهای دیجیتال به عنوان ارز ملی استفاده میکنند و توجه بانکهای مرکزی هم به سمت ارزهای دیجیتال جلب شده است. علاوه بر این، ارزهای دیجیتال بهطور ۲۴ ساعته در هفت روز هفته معامله میشوند. نوسانات قیمتی ارزهای دیجیتال هم به معاملهگران اجازه میدهد تا از نوسانات قیمتی سود کنند.

سرمایهگذاری در ارزهای دیجیتال

در کل سه روش برای معامله بیت کوین و سایر ارزهای دیجیتال وجود دارد:

- خرید از مراکز مبادلات ارزهای دیجیتال و نگهداری آن در کیف پول الکترونیکی

- معامله ارزهای دیجیتال از طریق قراردادهای CFD

- خرید صندوقهای قابل معامله ارزهای دیجیتال

خرید ارزهای دیجیتال

با خرید مستقیم ارز دیجیتال شما صاحب و مالک آن خواهید بود. یعنی بیت کوین یا هر ارز دیجیتال دیگری به کیف پول الکترونیکی شما ارسال خواهد شد. این نوع خرید میتواند برای خرید و نگهداری بلندمدت ارزهای دیجیتال مناسب باشد. اما بیشتر افرادی که چنین کاری انجام میدهند، به دنبال استفاده از ارز دیجیتال مثل بیت کوین برای پرداختها هستند، نه سرمایهگذاری. شما با خریداری ارز دیجیتال میتوانید به راحتی از آن برای خرید کالا یا خدمات استفاده کنید.

مزایا خرید مستقیم ارز دیجیتال:

- ارز دیجیتال خریداری شده تحت کنترل شما خواهد بود.

- میتوانید ارز دیجیتال را انتقال دهید، بفروشید و یا به سایر ارزهای دیجیتال تبدیل کنید.

- میتوانید ارز دیجیتال خریداری شده را بهطور آفلاین نگهدارید، تا ریسک سرقت آن را پایین بیاورید.

معایب خرید مستقیم ارز دیجیتال:

- مسئولیت امنیت نگهداری ارز دیجیتال خریداری شده با خود شماست.

- برای استفاده از ارز دیجیتال در پرداختها نیاز به دانش فنی خواهید داشت.

- اگر کلید خصوصی ارز دیجیتال را گم بکنید، ارز دیجیتال شما هم گم خواهد شد.

- اگر ارز دیجیتال خریداری شده را در کیف الکترونیکی مراکز مبادلاتی ارزهای دیجیتال نگهدارید، ریسک سرقت ارزهای دیجیتال وجود دارد.

- کیفهای الکترونیکی که توسط شرکتهای ثالث به بازار عرضه میشوند، همواره در معرض حملات هکرها قرار دارند.

بهطور خلاصه، اگر به دنبال خرید و نگهداری بلندمدت ارز دیجیتال هستید و توانایی محافظت از آن در برابر حملات سایبری را دارید، میتوانید بهطور مستقیم اقدام به خرید ارز دیجیتال کنید. در غیر این صورت ریسک خرید مستقیم ارز دیجیتال میتواند برای شما غیرقابلتحمل باشد. علاوه بر این گاهی اوقات پیدا کردن مرکز مبادلات ارزهای دیجیتال میتواند کار دشواری باشد. قوانین و ضوابط مراکز مبادلات ارزهای دیجیتال برای شهروندان تمامی کشورها یکسان نیست.

معامله ارزهای دیجیتال از طریق قراردادهای CFD

در این روش شما مالک ارز دیجیتال نخواهید بود. در این روش شما تنها به دنبال سود بردن از نوسانات قیمتی ارز دیجیتال هستید. بهطور مثال پیشبینی میکنید که قیمت بیت کوین کاهش خواهید یافت. شما به راحتی میتوانید معامله فروشی را به کمک قراردادهای CFD باز کنید و از کاهش قیمت بیت کوین سود کنید. یا اگر پیشبینی میکنید که قیمت اتریوم بالا خواهد رفت، شما میتوانید با خرید قرارداد CFD اتریوم از افزایش قیمت آن سود کنید.

مزایای معاملات CFD ارزهای دیجیتال:

- در معاملات CFD نیازی به محافظت از ارز دیجیتال نیست. چون شما مالک ارز دیجیتال نخواهید بود.

- در معاملات CFD همیشه میتوان از اهرام استفاده کرد. یعنی با سرمایههای خرد میتوان وارد معاملات بزرگی شد.

- شما همیشه این فرصت را خواهید داشت که از سقوط بازار هم سود کنید. یعنی بدون داشتن ارز دیجیتال میتوانید آن را بفروشید.

- هزینه معاملات ارزهای دیجیتال در قراردادهای CFD خیلی پایینتر از معاملات مستقیم (خرید و نگهداری ارز دیجیتال) است.

معایب قراردادهای CFD ارز دیجیتال

- این نوع معاملات همیشه به خاطر اهرم یا Leverage ریسک بالایی دارند.

اگر شما یک معاملهگر هستید و تمایلی به سرمایهگذاریهای بلندمدت ندارید، قراردادهای CFD میتواند بهترین گزینه برای شما باشد. قراردادهای CFD شباهت زیادی به معاملات بازار فارکس دارد و اگر تجربه کار در بازار فارکس را داشته باشید، معامله قراردادهای CFD ارزهای دیجیتال هم کار آسانی خواهد بود.

CFD – سی اف دی چیست؟

سی اف دی یا CFD مخفف «Contract For Difference» به معنای قرارداد یا تفاهمنامهای است که طرفین به موجب آن حق دریافت یا پرداخت ما به تفاوت بین قیمت ابتدایی و پایانی یک معامله یا خرید یا فروش یک دارایی خاص را به یکدیگر واگذار مینمایند. این قرارداد به شما اجازه میدهد تا از نوسانات قیمتی بازارهای مالی مثل سهام، شاخص، نفت یا طلا، ارز، اوراق قرضه و ارزهای دیجیتال سود کنید.

قراردادهای سی اف دی مزایای زیادی برای سرمایهگذاران دارند. شما میتوانید به کمک این قراردادها از اهرم (Leverage یا اعتبار) استفاده کنید و چند برابر موجودی حساب معاملاتی خود وارد معامله شوید. شما میتوانید بدون داشتن دارایی پایه مثل بیت کوین یا نفت وارد معامله فروش شوید و یا اگر فکر میکنید که قیمت افزایش خواهد یافت وارد معامله خرید شوید.

از قراردادهای CFD برای پوشش ریسک داراییهای فیزیکی هم استفاده میشود. فرض کنید شما بیت کوین خریداری کردهاید و در کیف پول الکترونیکی خود نگه داشتهاید. حال پیشبینی میکنید که قیمت پایین خواهد آمد، به راحتی میتوانید میزان احتمالی کاهش قیمت بیت کوین را با قرارداد فروش پوشش دهید. یعنی با کاهش قیمت بیت کوین، ارزش بیت کوینی که نگهداری میکنید پایین خواهد آمد، اما در همان حال از معامله فروش CFD بیت کوین سود خواهید کرد.

در معاملات CFD شما هیچ وقت مالک دارایی پایه مثل نفت یا بیت کوین نخواهید بود.

شما تنها میتوانید از نوسانات قیمتی آن دارایی سود کنید. به خاطر داشته باشید که قراردادهای CFD میتوانند تا چندین برابر دارایی شما سود عایدتان کنند و یا کل دارایی شما را پاک کنند. به همین دلیل سعی کنید در معاملات سی اف دی حتماً مدیریت ریسک را رعایت کنید.

قراردادهای سی اف دی به شما اجازه میدهند که با ودیعه گذاشتن مبلغی کمی (Margin)، معامله بزرگی را انجام دهید. بهطور مثال اگر اهرم حساب شما یک به ۴۰۰ باشد، شما میتوانید با ۱۰۰ دلار، معاملهای به ارزش ۴۰ هزار دلار انجام دهید. هر چند که معاملات با اهرم بالا میتواند سودهای چندین برابری را عاید شما کند، درعینحال میتوانند ضررهای سنگینی را هم برای شما تحمیل کند و حتی زیان معامله بهاندازه کل حساب شما باشد.

چگونه در فیبوگروپ ارز دیجیتال معامله کنیم؟

فعالیت در بازار ارز دیجیتال برای معامله گران بازار فارکس و سهام کار سادهای است. چونکه با مفاهیم تکنیکال و مدیریت ریسک آشنایی کافی دارند. با این حال شاید دسترسی به بازار ارز دیجیتال کار آسانی نباشد. در این مقاله میخواهیم با امکانات فیبوگروپ برای فعالیت در بازار ارز دیجیتال آشنا شویم. شما در پایان این مقاله میتوانید با افتتاح حساب آزمایشی یا واقعی، معاملات در بازار ارز دیجیتال را تجربه کنید.

آیا به کیف پول ارز دیجیتال نیاز است؟

اگر حساب معاملاتی در فیبوگروپ دارید، خیلی ساده میتوانید به معاملات CFD ارزهای دیجیتال هم وارد شوید. یعنی نیازی به کیف پول ارز دیجیتال نیست. در معاملات CFD شما مالک ارز دیجیتال نیستید، بلکه تنها از نوسانات قیمتی ارزهای دیجیتال برای کسب سود استفاده میکنید. اگر از نرمافزارهای معاملاتی مثل متاتریدر استفاده کنید، میتوانید در کنار طلا، نفت، جفت ارزهای اصلی و فرعی، نقره، کامودیتی، شاخصهای سهام، به معاملات ارز دیجیتال هم بپردازید. روش کار یکسان است و تفاوتی ندارد.

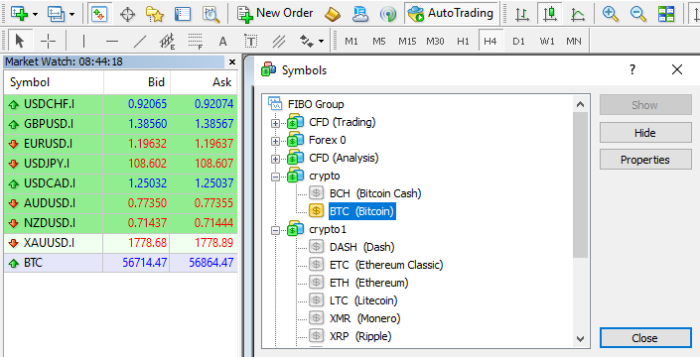

چگونه ارزهای دیجیتال را به مارکت واچ متاتریدر اضافه کنیم؟

اضافه کردن نماد ارزهای دیجیتال به مارکت واچ خیلی ساده است. ابتدا پنجره مارکت واچ را باز کنید (Ctrl+M). سپس یا از Ctrl+U برای باز کردن پنجره نمادها استفاده کنید و یا در پنجره مارکت واچ راست کلیک کنید و روی گزینه Symboles کلیک کنید. با این کار پنجره نمادهای موجود در حساب معاملاتی نمایش داده خواهند شد. میتوانید از گروه Crypto نماد معاملاتی دلخواه را به مارکت واچ اضافه کنید و سپس نمودار آن را باز کنید و یا در آن معامله کنید.

مشخصات قراردادهای ارز دیجیتال در انواع حسابهای فیبوگروپ را میتوانید از لینک زیر مشاهده کنید.

حجم معاملات ارزهای دیجیتال چگونه محاسبه میشود؟

اگر در بازار فارکس فعالیت داشته باشید، میدانید که در فارکس حجم معاملات را با لات نشان میدهند. هر لات استاندارد (Lot) در جفت ارزها برابر با ۱۰۰ هزار واحد از ارز پایه است. یا در معاملات اونس طلای جهانی هم هر یک لات برابر ۱۰۰ اونس طلاست. یعنی اگر یک لات طلا معامله کنید، در واقع ۱۰۰ اونس طلا را معامله کردهاید. اما در ارزهای دیجیتال روش کار به چه نحوی است؟ یعنی هر یک لات معامله برابر با چند واحد از ارز دیجیتال است؟

برای پاسخ دادن به این سؤال باید به مشخصات قراردادهای ارز دیجیتال نگاه کنید. به طور مثال یک لات بیت کوین برابر با چند بیت کوین است؟

ابتدا نماد بیت کوین را به مارکت واچ اضافه میکنیم. نماد بیت کوین در پنجره نمادها یا Symbols و در شاخه Crypto قرار دارد. دو بار روی نماد بیت کوین کلیک کنید تا به مارکت واچ اضافه شود.

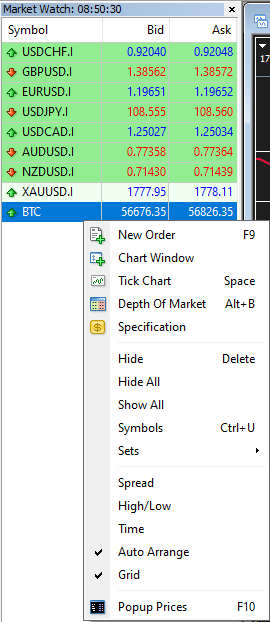

حال در مارکت واچ روی نماد بیت کوین راست کلیک کنید و گزینه Specification را انتخاب کنید. با این کار پنجره جزئیات قرارداد CFD بیت کوین نمایش داده خواهد شد.

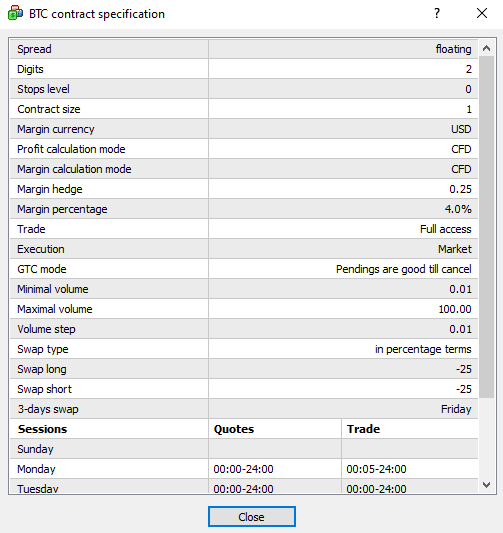

با باز شدن مشخصات قرارداد میتوانید جزئیات قرارداد بیت کوین را مشاهده کنید. به طور مثال در تصویر زیر نوع قرارداد CFD است. یا ارز لازم برای معاملات بیت کوین یا همان Margin Currency، دلار آمریکاست. Contract Size هم نشان میدهد که هر یک لات (Lot) برابر چند بیت کوین است. در اینجا عدد ۱ نوشته شده، پس اگر یک لات معامله کنید، در واقع یک بیت کوین معامله کردهاید. توجه داشته باشید که در فیبوگروپ معاملات ارز دیجیتال محدود به روزهای دوشنبه تا جمعه است. بازار ارز دیجیتال در روزهای شنبه و یکشنبه هم فعال است، اما معاملات CFD تنها در روزهای کاری هفته انجام میشوند.

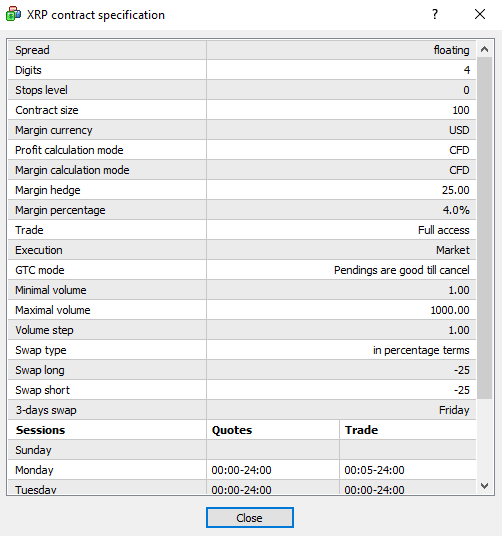

در تصویر زیر هم مشخصات قرارداد ریپل (XRP) را مشاهده میکنید. به سطر Contract Size نگاه کنید. هر یک لات استاندارد ریپل برابر ۱۰۰ ریپل است. یعنی اگر یک لات معامله بزنید، در واقع ۱۰۰ ریپل معامله کردهاید.

پرتفوی ایده آل برای رمزارز ها!

اگر میخواهید در بازار رمزارز ها دوام بیاورید، باید داراییهای کریپتویی خود را در کلاسهای مختلف توزیع کنید. وقتی در بازار رمزارز ها معامله یا سرمایهگذاری میکنید، یعنی برای آیندهای آماده میشوید که در بهترین حالت به پیشبینی شما نزدیک خواهد بود. چنین کاری همراه با ریسک و خطرات جدی است. با این حال، سبد دارایی یا پرتفوی میتواند به شما کمک کند که بخشی از این خطرات را محدود کنید. سبد دارایی یا پرتفوی کمک میکند که دراوداون یا حداکثر افت سرمایهگذاری هم کاهش یابد.

چرا باید به پرتفوی کریپتویی تنوع داد؟

مهمترین و بدیهیترین دلیل تنوعبخشی پرتفوی محافظت از خودتان است. اگر تمام دارایی خود را به یک رمزارز اختصاص دهید، احتمال اینکه آسیب مالی جدی متحمل شوید بسیار بالاست. اما اگر چند رمزارز مختلف را خریداری کنید، شاید تعدادی از این رمزارز ها رشد و برخی هم افت کنند. به همین دلیل سرمایهگذاری در بازار رمزارز ها با ریسک کمتری همراه خواهد بود.

چه نوع رمزارز هایی را باید در پرتفوی نگه داشت؟

بازار رمزارز ها پر است از پروژههای متفاوتی که هر یک هدف خاص خود را دارند. هر پروژه هم برای خود داراییهای کریپتویی مثل توکن و سکه دارد. به همین دلیل تنوع بخشی به پرتفوی کریپتو کار سختی نیست. اما هر رمزارزی را نمیتوان به پرتفوی اضافه کرد. در کل سه گروه رمزارز وجود دارد که بهترین گزینه برای سرمایهگذاری و تنوع بخشی به سبد پرتفوی هستند:

ارزهای پایدار (Stablecoins)

رمزارز های پایدار یا استیبل کوینها حتماً باید در پرتفوی جایگاه ویژهای داشته باشند. رمزارز های پایدار همان رمزارز هایی هستند که پشتوانه پولی (پول فیات مثل دلار یا یورو) دارند. پولهای فیات یا بدون پشتوانه مثل دلار آمریکا به اندازه رمزارز ها پر نوسان نیستند و میتوانند به خوبی از دارایی نقد شما محافظت کنند. شما میتوانید به کمک استیبل کوینها (رمزارز های پایدار) خیلی سریع بخشی از پرتفوی خود را به سایر داراییها تبدیل کنید و یا این بخش از سرمایه را برای روز مبادا نگه دارید. وقتی بازار با فشار سنگین فروش مواجه شود و قیمتها در حال سقوط باشند، استیبل کوینها از دارایی نقد شما محافظت خواهند کرد.

رمزارز های پرداختی

یکی از مهمترین ویژگیهای رمزارز ها، انقلاب و تحولی است که در صنعت پرداخت و تراکنشهای مالی ایجاد کردهاند. به همین دلیل کاملاً منطقی است که بخشی از دارایی خود را به رمزارز هایی اختصاص دهید که به جای پول و شبکههای پرداخت پول کار میکنند. مثل بیت کوین، کاردانو و ریپل.

توکن های کاربردی

توکن های کاربردی برای سناریوها و پروژههای به خصوصی مورد استفاده قرار میگیرند. این نوع توکن ها وابسته به پروژه و نقشه راهی هستند که توسط سازندگان آن تعریف شدهاند. در کل، توکن های کاربردی ریسک بالایی دارند. شاید پروژهای که تعریف شده، به اندازهای که تصور میشد جا نیفتد و کارایی خود را خیلی زود از دست بدهد. فرض کنید پروژهای تعریف شده که به کاربران اجازه میدهد که قدرت محاسباتی کامپیوتر خود را اجاره دهند. این ایده خوبی است، اما آیا واقعاً این ایده به موفقیت مالی خواهد رسید؟ بهتر است که توکن های کاربردی سهم کمتری در پرتفوی دارایی داشته باشند.

چرا سرمایهگذاران بازار ارز دیجیتال از تتر (Tether) استفاده میکنند؟

تتر (Tether) مثل بیت کوین یا اتریوم نیست. محبوبیت تتر در بازار ارز دیجیتال به خاطر نوسانات شدید قیمتی نیست. پس چرا تتر برای فعالین بازار کریپتوکارنسی ها اهمیت دارد؟ تتر را میتوانید با نماد USDT در مراکز مبادلات ارزهای دیجیتال پیدا کنید. ارز دیجیتال تتر از ارزهای پایدار یا استیبل (Stable) کریپتوکارنسی است و خیلی راحت میتوان به دلار آمریکا تبدیلش کرد. به عبارت دیگر اگر شما ۱۰۰ تتر داشته باشید، به این معنی است که ۱۰۰ دلار دارید.

معامله گران کریپتوکارنسی (Cryptocurrency) از تتر به عنوان جایگزین دلار آمریکا استفاده میکنند. تتر را میتوان خیلی سریع و آسان در مراکز مبادلات ارزهای دیجیتال مبادله کرد. فراموش نکنید که تتر جایگزین دلار آمریکا در بازار ارز دیجیتال است. اما هیچ وقت دلار نمیتواند جایگزین تتر شود. هزینه تراکنشهای تتر خیلی پایینتر از تراکنشهای دلار است و در بازار ارز دیجیتال خیلی بهتر از دلار عمل میکند. معمولاً فعالین بازار ارز دیجیتال از تتر برای حفظ دارایی و نقل و انتقال سریع ارزهای سنتی استفاده میکنند.

تتر (Tether) چیست؟

تتر یا USDT کریپتوکارنسی است که از فنّاوری بلاک چین استفاده میکند. سکههای دیجیتال تتر پشتوانه پولی مثل ارزهای سنتی (ین ژاپن، یورو یا دلار) دارند. تتر عضوی از ارزهای دیجیتال به نام سکههای پایدار یا استیبل کوین (Stable Coin) است. سکههای پایدار با این هدف طراحی و ساخته شدهاند که سرمایهگذاران و فعالین بازار ارز دیجیتال بتوانند از نوسانات شدید ارزهای دیجیتالی مثل بیت کوین یا اتریوم در امان بمانند.

یکی از مشکلات اصلی در بازار ارز دیجیتال نوسانات شدید قیمتی است. تتر به همراه سایر ارزهای دیجیتال پایدار این مشکل را حل کردهاند. یعنی فعالین این بازار میتوانند از تتر به عنوان پولی برای تبادل یا حفظ ارزش استفاده کنند. پس اگر میخواهید در بازار ارز دیجیتال سرمایهگذاری کنید تا از نوسانات شدید بازار سود ببرید، تتر گزینه مناسبی نیست. اما اگر میخواهید سود معاملات را تثبیت کنید و یا پولی را با سرعت بالا و هزینه پایینتر انتقال دهید، تتر گزینه ایده آلی است.

اگر از بیت کوین برای انتقال پول استفاده کنید، شاید تا رسیدن بیت کوین به مبدأ قیمت این ارز دیجیتال تغییر کند. اما تتر به دلیل اینکه پشتوانه دلاری (یا سایر ارزهای سنتی) دارد، نوسان قابلتوجهی ندارد و دقیقاً همان مقدار پول را منتقل میکند.

آیا خرید تتر ریسکی است؟

انتقادات زیادی از تتر شده است. بسیاری از فعالین بازار هنوز مطمئن نیستند که آیا به ازای هر تتر، یک دلار در نزد شرکت تتر نگهداری میشود یا خیر؟ همچنین تتر بر خلاف سایر ارزهای دیجیتال، یک ارز متمرکز است. شرکت Tether Ltd هیچ گونه ضمانت رسمی در رابطه با ثبات قیمتی تتر نداده است. اما با این وجود، تتر جزو رایج ترین ارزهای دیجیتال بازار است، گفته میشود که حجم تتر در گردش به بالای ۱۹ میلیارد دلار رسیده است. همچنین در زمان نوشتن این گزارش، مارکت کپ تتر هم بالای ۳۵ میلیارد دلار است.

استکینگ (Staking) یا سپرده کوتاه مدت رمزارز ها چیست؟

وقتی حرف از کسب سود از بازار رمزارز ها میشود، همه به خرید یا استخراج (ماین) ارزهای دیجیتال فکر میکنند. با این حال روش و گزینه دیگری هم برای کسب سود از رمزارز ها وجود دارد که برای افراد مبتدی ایده بهتری است. استکینگ روشی ساده برای کسب بازدهی ثابت و بدون ریسک از بازار رمزارز هاست. در این مقاله میخواهیم با استکینگ در بازار رمزارز ها آشنا شویم.

استکینگ (Staking) چیست؟

استکینگ پروسهای است که در آن رمزارز قفل میشود تا جایزه یا بهره به آن تعلق بگیرد. در بلاکچین، تراکنشها به روشهای مختلفی تائید می شوند. استکینگ یکی از روشهای موجود برای تائید تراکنشهاست. بسته به نوع شبکه بلاکچین، از روشهای متفاوتی برای تائید تراکنشها استفاده میشود، اما مشهورترین آنها Proof of Stake و Proof of Work هستند.

در روش استکینگ، سرمایهگذاران رمزارز محلی شبکه بلاکچین را نگهداری میکنند و در فرآیند تائید عملیات بلاکچین مشارکت میکنند. سرمایهگذاران با این کار، سود و جایزههایی در قالب رمزارز یا توکن محلی دریافت میکنند.

استکینگ شبیه به حسابهای کوتاهمدت سپردهگذاری در بانک است. در حسابهای سپرده کوتاهمدت بانکها با نگه داشتن سپرده، درصدی سود به دارنده حساب پرداخت میشود. استکینگ هم دقیقاً شبیه به حسابهای بانکی با سود کوتاهمدت است.

استکینگ چگونه کار میکند؟

استکینگ یک روش سرمایهگذاری غیرفعال یا انفعالی است. تنها کاری که باید انجام دهید این است که رمزارز های خود را در کیف یا والت نگهداری کنید. بقیه کارها به طور خودکار انجام می شوند و شبکه از رمزارز های بلوکه شده برای تولید بلاک استفاده میکند. در واقع روش کار به این صورت است:

- کاربر یا سرمایهگذار از طریق والت، مقداری از رمزارز های خود را استک یا Stake میکند.

- داده درون بلاک رمزارز به شبکه کمک میکند تا بلاک بعدی را تائید کند.

- در پایان، دارنده رمزارز یا همان سرمایهگذار به خاطر مشارکت خود در شبکه، سود دریافت میکند.

چرا تنها برخی از رمزارز ها قابلیت استکینگ دارند؟

دلیل اینکه بسیاری از رمزارز ها مثل بیت کوین قابلیت استکینگ ندارند، به فناوری استفاده شده بستگی دارد. تنها بلاکچین هایی که از Proof of Stake و Delegated Proof of Stake استفاده میکنند، قابلیت استکینگ دارند.

بسیاری از رمزارز ها مثل بیت کوین از مکانیسم Proof of Work برای تائید تراکنشها استفاده میکنند. در این روش تنها با استخراج یا ماین کردن میتوان در شبکه مشارکت کرد. در این روش باید محاسبات پیچیده ریاضی حل شوند. اولین ماینری که بتواند پازل یا مسئله ریاضی را حل کند، اجازه دارد که بلاک جدید تائید تراکنشها را ایجاد کند و جایزه مشارکت خود را دریافت کند.

برای بلاکچین های سادهای مثل بیت کوین، مکانیسم Proof of Work برای پردازش تراکنشها کافی است. اما بلاکچین های پیچیده جدید که روزانه میلیونها تراکنش را انجام میدهند، نمیتوانند از مکانسیم Proof of Work استفاده کنند.

مزایای استکینگ رمزارز ها

معامله در بازار رمزارز ها ریسکهای خاص خود را دارد. نه تنها باید زمان قابلتوجهی را برای یادگیری معاملات صرف کنید، بلکه ریسکهای معامله هم خیلی بیشتر از استکینگ است. استیکنگ روش امنتری برای سرمایهگذاری در بازار رمزارز هاست.

- استکینگ هم به نفع شبکه است و هم به نفع سرمایهگذار. سرمایهگذار با استکینگ، آسیبپذیری بلاکچین را کاهش میدهد و در عین حال ظرفیت پردازش آن را بالا میبرد. در مقابل، سرمایهگذار هم سود نسبتاً خوبی را تنها با نگهداری رمزارز ها به دست میآورد.

- درآمد بدون ریسک و بدون فعالیت! برای کسب درآمد از استکینگ، نیازی به تائید دستی تراکنشها نیست. همه چیز به طور خودکار توسط شبکه انجام میگیرد. تنها کاری که سرمایهگذار بایستی انجام دهد این است که رمزارز مربوطه را خریداری کند و در والت نگهداری کند.

- نیازی به اجازه و مجوز کسی نیست! هر کسی میتواند رمزارز های خود را استک کند.

- انرژی که برای استکینگ صرف میشود کمتر از استخراج و ماینینگ است.

ریسکهای استکینگ

هیچ یک از روشهای موجود برای تائید تراکنشها کامل و بینقص نیستند! همیشه فعالین بازار با ریسکهای جدی مواجه هستند. مهمترین ریسکی که با استکینگ همراه است، ریسک بازار و ریسک نقد شوندگی است.

- بازار رمزارز ها بسیار پر نوسان است و تغییرات ۱۰ یا ۲۰ درصد در روز یک حرکت عادی برای ارزهای دیجیتال است! به همین دلیل پیش از خرید و نگهداری رمزارز مربوطه بایستی به نوسانات قیمتی بازار توجه کنید.

- استکینگ کردن نیاز به مسدودسازی داراییها دارد. یعنی رمزارزی که استک میکنید، تا مدت معلومی بلوکه یا مسدود خواهد شد و نمیتوانید آن را برداشت یا معامله کنید.

چگونه استک کنیم؟

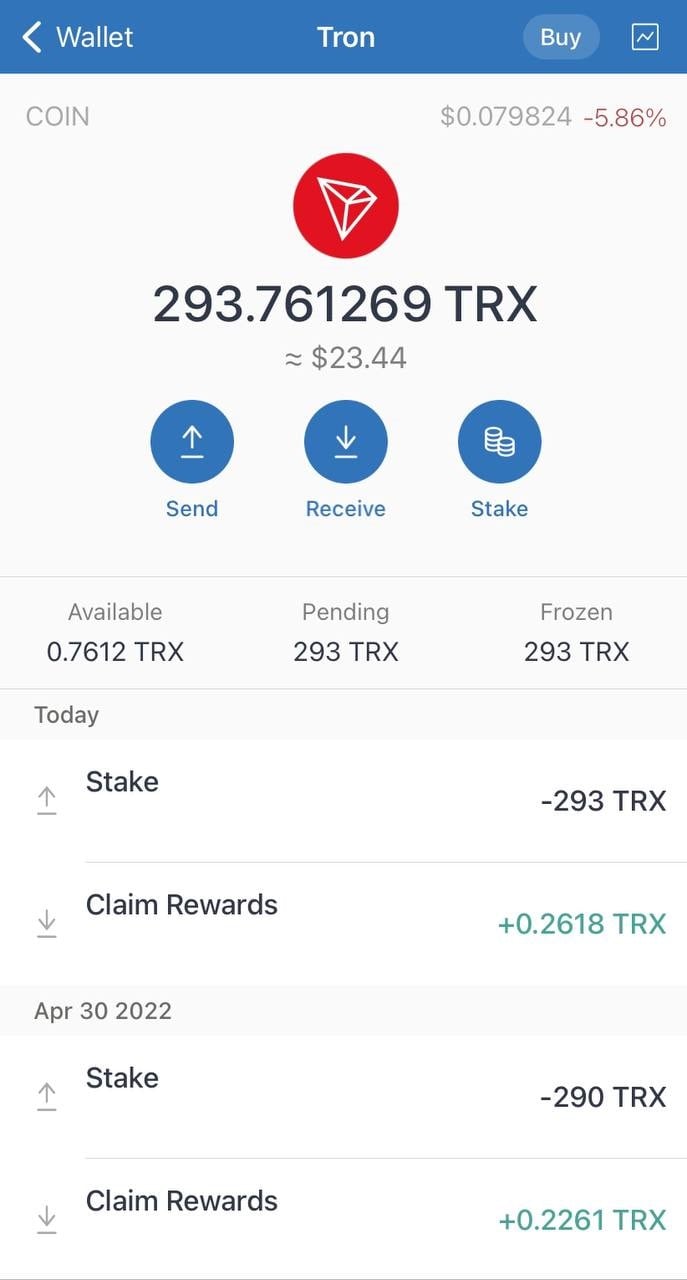

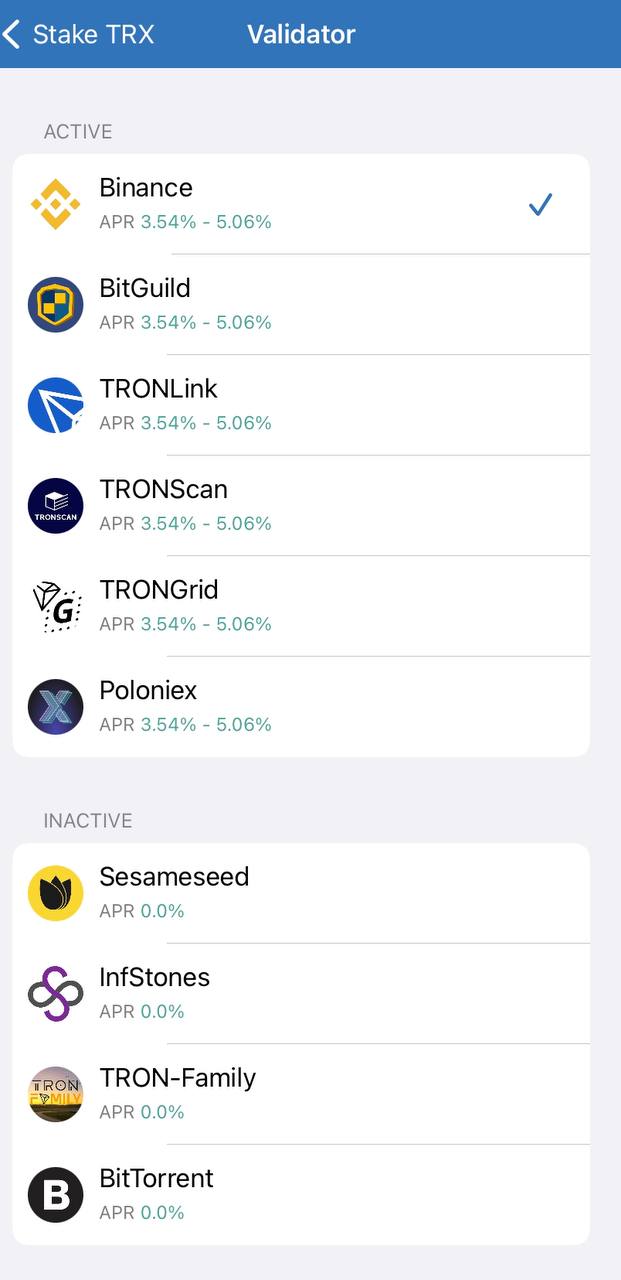

برای استکنیگ آسانترین راه استفاده از مراکز مبادلات رمزارز هاست. کافی است در والت خود روی گزینه Stake کلیک کنید و سپس تعداد رمزارز هایی که میخواهید استک کنید را وارد کنید. سپس Validator را از لیست انتخاب کنید. به طور مثال در تصویر زیر لیست Validator های موجود برای ترون را مشاهده میکنید. درصد سودهایی که در تصویر مشاهده میکنید، مثل درصدهای نرخ بهره سالانه است. یعنی برای یک سال این درصد را دریافت خواهید کرد.

چرا رمزارزهای پایدار برای وزارت خزانه داری و فدرال رزرو آمریکا اهمیت دارند؟

بیت کوین هیجانانگیز است و قیمت آن نوسانات شدیدی را تجربه میکند. نوسانات شدید بیت کوین و سایر رمزارز ها باعث شده تا قانونگذاران در سرتاسر دنیا رمزارز ها را زیر نظر بگیرند. اما دو نهاد بزرگ و قدرتمند در زمینه قانونگذاری (روسای وزارت خزانهداری و فدرال رزرو آمریکا) بیشتر به رمزارز های باثبات یا اصطلاحاً استیبل کوین (Stablecoin) تمرکز کردهاند. آنها نگراناند که کارایی این گروه از رمزارز ها میتواند برای مصرفکنندگان و سیستم مالی ریسک جدی را تحمیل کند.

استیبل کوین یا Stablecoin چیست؟

داراییهای دیجیتال گاهی اوقات سکه و گاهی اوقات توکن خوانده میشوند. سکه و توکن برای این طراحی شدهاند تا ارزش داراییهای دیجیتال را نگه دارند. در بازار ارز سنتی نوسانات ارزها خیلی محدود و کوتاه است. اما در بازار رمزارز ها نوسانات قیمتی شدیدی همیشه در جریان است. برای اینکه این نوسانات شدید در رمزارز ها کنترل شود، رمزارز های پایداری معرفی و طراحی شدهاند که پشتوانه ارز سنتی را دارند. مثل تتر (Tether) که همیشه معادل یک دلار آمریکا است و یا به فاصله چند سنتی از یک دلار نوسان میکند. به این گونه رمزارز ها که همیشه وضعیت باثباتی دارند و نوسانات شدیدی در آنها دیده نمیشود، استیبل کوین گفته میشود. یعنی رمزارز هایی که وضعیت باثباتی دارند.

چگونه استیبل کوین ها عمل میکنند؟

معمولاً استیبل کوین ها با پشتوانه یک دارایی دیگری مثل دلار آمریکا منتشر میشوند و ارزش هر سکه از استیل کوین ها برابر با آن دارایی است. رمزارز های پایدار دیگری هم وجود دارند که شاید به قیمت سایر رمزارز هایی مثل اتریوم وابسته باشند. الگوریتم رمزارز های پایدار به گونهای طراحی شده که همیشه عرضه و تقاضای سکه مورد نظر را با مقدار دارایی که به عنوان پشتوانه معرفی شده در تعادل نگه دارد.

چند رمزارز پایدار در جهان وجود دارد؟

چندین رمزارز پایدار و متفاوت در بازار وجود دارد که ارزش کل بازار آنها در ماه مه از ۱۰۰ میلیون دلار عبور کرده بود. هر روز هم رمزارز های جدیدی معرفی میشوند. اما بزرگترین رمزارزهای پایدار با پشتوانه دلار آمریکا معرفی میشوند. حتی شرکت فیسبوک به دنبال معرفی رمزارز پایدار خود به نام Libra بود که بعداً به Diem تغییر نام یافت. اما بعد از مخالفتهای شدید قانونگذاران مالی و پولی آمریکا، این پروژه متوقف شد.

اما چرا رمزارز های پایدار محبوب هستند؟

رمزارزهای پایدار (Stablecoins) پلی بین دو دنیای متفاوت هستند. رمزارز پایدار توانسته بازار ارز دیجیتال و بازار مالی سنتی را به هم وصل کند. رمزارز های پایدار به معامله گران و سرمایهگذاران کریپتوکارنسی ها کمک می کند تا سود خود را حفظ کنند و یا در برابر روندهای نزولی بازار از دارایی خود محافظت کنند. همچنین انتقال پول به بازار رمزارز ها را هم آسان کردهاند. بسیاری از مراکز مبادلاتی رمزارز ها اصلاً رابطهای با بانکهای تجاری ندارند، اما چون از رمزارز هایی مثل تتر (Tether) حمایت میکنند، میتوانند خیلی ساده سرمایههای جدید را جذب کنند. علاوه بر این، رمزارز های پایدار فرآیند خرید یا تراکنشهای پولی را تسریع و ارزان کردهاند. در واقع همه افراد میتوانند از رمزارز های پایدار به جای روشهای پرداخت سنتی استفاده کنند.

شرکتهایی که رمرزارز های پایدار را ساختهاند، از کجا درآمد دارند؟

شرکتهایی که رمزارز های پایدار را معرفی میکنند با استفاده از سرمایهای که با عرضه سکههای خود جمعآوری کردهاند، در داراییهای دیگر سرمایهگذاری میکنند. به طور مثال وقتی سکه پایداری توسط شرکت عرضه میشود، کاربر برای استفاده از آن سکه باید آن را خریداری کند. خرید سکه باعث میشود تا سرمایه از جیب کاربر به حساب شرکت منتقل شود. در مقابل، شرکت با استفاده از این وجوه جمعآوری شده در داراییهای مثل اوراق قرضه دولتی، سهام یا سایر داراییها سرمایهگذاری می کند.

چرا دو نهاد قانونگذار مالی و پولی آمریکا نگران رمزارز های پایدار هستند؟

وزیر خزانهداری آمریکا (جنت یلن) روز ۱۹ ژوئیه قانونگذاران بازارهای مالی و بانکی را جمع کرد تا در رابطه با قوانین مربوط به رمزارز های پایدار گفتوگو کنند. قانونگذاران به صراحت هشدار دادهاند که اگر رمزارزهای پایدار نتوانند به تعهدات خود عمل کنند، مصرفکنندگان آسیب جدی خواهند دید. در واقع آنها نگراناند که شرکتهای عرضهکننده رمزارزهای پایدار، پشتوانه کافی برای انجام تعهدات خود را نداشته باشند.

علاوه بر این، حجم بزرگی از رمزارز ها با معادل دلاری بزرگ در حال گردش است. این در صورتی است که این حجم از پول که در قالب رمزارزها به گردش افتاده، اصلاً سیستم مالی و بانکی آمریکا را لمس هم نمیکند! یعنی رمزارز ها به طور موازی و دور از چشم قانونگذاران در حال ایجاد سیستم مالی دیگری هستند، که هیچ قانون و مقرراتی برای آن تعریف نشده است.

رئیس فدرال رزرو آمریکا هم در رابطه با رمزارز های پایدار گفته، “آنها مثل صندوقهای سرمایهگذاری هستند، مثل سپردههای بانکی عمل میکنند و بدون هیچگونه قانون و مقرراتی هم به سرعت در حال رشد هستند.” در بحرانهای مالی سال ۲۰۰۸ و ۲۰۲۰ فدرال رزرو مجبور به چاپ اسکناس شد تا بتواند از سقوط مؤسسات مالی و پیامدهای سنگین اقتصادی آنها جلوگیری کند. اما سقوط رمزارز های پایدار و بزرگ خارج از مسئولیت فدرال رزرو آمریکاست.

رمزارز های پایدار چه ریسکی را بر مصرفکنندگان تحمیل میکنند؟

اینکه رمزارز های پایدار چه ریسکی را به مصرفکنندگان تحمیل میکنند، بستگی به خود رمزارز دارد. به طور مثال، رمزارزی که پشتوانه آن اتریوم است، با سقوط ارزش اتریوم سقوط خواهد کرد. یا برخی از شرکتهای فعال در اعلام میزان پشتوانه رمزارز دروغ میگویند. یا مثل هر دارایی دیگری، رمزارز ها هم با ریسک مداخله و دستکاری قیمتها مواجه هستند. همچنین قانونگذاران میتوانند مقررات جدیدی برای رمزارز های پایدار معرفی کنند و یا آنها را از بازارهای اروپا و آمریکا حذف کنند.

تعریف کریپتوکارنسی، کریپتو توکن و کریپتو کامودیتی؟

دنیای رمزارز ها پر است از اصطلاحات تخصصی و فنی. به همین خاطر چندین کلمه یا اصطلاح شاید به جای یکدیگر استفاده شوند، در حالی که معنی آنها چیز دیگری است. این موضوع میتواند برای سرمایهگذارانی که میخواهند وارد این بازار شوند، مشکل ایجاد کند. کریپتوکارنسی، کریپتو توکن و کریپتو کامودیتی سه اصطلاح رایجی است که اغلب اوقات به غلط استفاده میشوند. حتی خیلیها معنی این سه اصطلاح را هم نمیدانند.

باید معنی کریپتوکارنسی، کریپتو توکن و کریپتو کامودیتی را درک کرد تا در زمان سرمایهگذاری با دید بهتری شبکه کریپتو مورد نظر را ارزیابی کرد. به طور مثال سرمایهگذاری در کریپتوکارنسی زمانی منطقی است که مثل یک پول رفتار کند! یا ارزش کریپتو توکن ها بسته به پروتکلهایی که استفاده میشوند، میتواند متغیر باشد.

کریپتوکارنسی چیست؟

امروزه کریپتوکارنسی یا همان رمزارز ها یکی از گزینههای جالب برای سرمایهگذاری است. کریپتوکارنسی به ارزهای دیجیتالی گفته میشود که ویژگیهای ارزهای رایج مثل دلار یا یورو را دارند. در واقع کریپتوکارنسی ها مثل پولهای رایج ارزش و واحد شمارش دارند و میتوان از آنها برای تراکنشهای مالی استفاده کرد.

نمونه بارز کریپتوکارنسی، بیت کوین، اتریوم و لایت کوین است. کریپتوکارنسی شامل آلتکوین ها و سکههای اصلی هم میشود. پس اگر با رمزارزی مواجه شدید که کار پولهای رایج را انجام میدهد و همان ویژگیهای پول را دارد، با کریپتوکارنسی مواجه هستید.

کریپتو کامودیتی چیست؟

حرف و حدیثهای زیادی در رابطه با تعریف دقیق کریپتو کامودیتی (Crypto Commodities) وجود دارد. معمولاً از این اصطلاح برای توصیف داراییهای قابل معامله و ملموس استفاده میشود. داراییهایی که نمایانگر کالا، کاربرد خاص یا یک قرارداد در دنیای واقعی یا مجازی هستند.

برخی از فعالین بازار معتقدند که بلاک چین استفاده شده برای تولید توکن ها، همان کریپتو کامودیتی است. برخی دیگر معتقدند که کریپتو کامودیتی همان سیستم کامپیوتری است، مثل قدرت پردازش CPU. در هر دو مورد، کریپتو کامودیتی همان چیزی است که باعث ساختن بلاک برای کریپتوکارنسی ها میشود.

به این مثال توجه کنید. نفت خام در دنیا یک کالا یا کامودیتی است. هزینه مشخصی برای استخراج نفت وجود دارد تا بتوان از آن برای تأمین انرژی اقتصاد جهانی استفاده کرد. کریپتو کامودیتی ها هم عملکرد مشابهی دارند. کریپتو کامودیتی ها هم هزینههایی برای تولید محصولات کریپتو دارند و از کریپتو کامودیتی هم برای تأمین انرژی اقتصاد رمزارز ها استفاده میشود.

قدرت پردازش کامپیوتر و فضای ذخیره آن یک کریپتو کامودیتی است.

مثال دیگر آن، بلاک چین اتریوم است. از بلاک چین اتریوم برای ساخت بلاکهایی جهت ایجاد قراردادهای هوشمند استفاده میشود. بسیاری از سازمانهای بزرگ از بلاک چین اتریوم برای ساختن فریم ورک و فناوریها رایج برای ساخت برنامههای کاربردی استفاده میکنند. پس بلاک چین اتریوم یک کریپتو کامودیتی است.

کریپتو توکن چیست؟

کریپتو توکن ها مشابه کریپتوکارنسی ها هستند. توکن هم مثل کریپتوکارنسی ها در داخل بلاک چین ساخته میشود. کریپتو کارنسی ها شکل رایجی از توکن ها هستند! اما توکن ها دامنه بیشتری را در بر میگیرند و نمایانگر ارزش در شبکه بلاک چین هستند.

اتریوم، بلاک چین اصلی و لایه زیرین برای بسیاری از توکن های بازار است. توکن هایی که از پلتفرم اتریوم برای تولید و توسعه خدمات و محصولات خود استفاده میکنند. به طور مثال، توکن Tronix برای صنعت سرگرمی تولید شده است. ترون یکی از بزرگترین سیستمعاملهای نامتمرکز مبتنی بر بلاک چین است و توکن داخلی خود به نام ترونیکس دارد.

توکن ها یک دارایی دیجیتال هستند که توسط بلاک چین ساخته میشوند. توکن یا عرضه میشود و یا استخراج (ماین) میشود. کریپتوکارنسی یا سکههای دیجیتالی که وجود دارند، همان توکن محلی بلاک چین هستند که برای پرداخت تراکنشها و هزینهها در داخل شبکه بلاک چین استفاده میشوند.

توکن ها میتوانند در نهایت به کریپتوکارنسی تبدیل شوند، به شرطی که پروژه آنها بتواند توکن های خود را به بلاک چین جدید در قالب سکه منتقل کند. به طور مثال سکه بایننس (BNB) و ترون (TRX) دو نمونه از توکن های موفقی هستند که پیش از تبدیل شدن به کریپتوکارنسی، توکنی در شبکه بلاک چین اتریوم بودند.

آشنایی با سرمایهگذاری و معاملات بیت کوین (BTC)

بیت کوین پول دیجیتالی است که وجود فیزیکی ندارد. این ارز دیجیتال به کمک بلاکچین (Blockchain) تراکنشهای بیت کوین (Bitcoin) را ثبت میکند. تفاوت بیت کوین با پولهای سنتی این است که ثبت و ذخیره اطلاعات مربوط به تراکنشهای بیت کوین در یک بانک یا سایر سیستمهای پرداخت انجام نمیشود. این یعنی بیت کوین یک ارز غیرمتمرکز است و توسط دولتها یا مؤسسات رگوله نشده است. این یعنی هیچ قانونی در کار نیست و کاربر بیت کوین میتواند به طور آزادانه از آن استفاده کند. تراکنشهای بیت کوین هر روز انجام میشوند.

اطلاعات و دادههای مربوط به تراکنشهای بیت کوین توسط کدهای رمزنگاری شدهای ذخیره میشوند و به همین دلیل دستکاری دادههای بیت کوین غیرممکن است. همچنین نمیتوان تراکنشهای ذخیره شده در بلاک را تغییر داد. بیت کوین یک ارز دیجیتال امن محسوب میشود.

در چند سال گذشته بیت کوین توانسته به یک پول و واسطه تبادل تبدیل شود. در طول سالهای حیات این ارز دیجیتال، بیت کوین برای بخش عمدهای از مردم جهان شناخته شده و امروزه بسیاری از سرمایهگذاران بزرگ دنیا بیت کوین را یکی از ابزارهای سرمایهگذاری میدانند. با استفاده از بیت کوین میتوان خدمات و کالاهای زیادی را از سرتاسر دنیا خریداری کرد و یا بیت کوین را به سایر ارزهای دیجیتال (Cryptocurrency) تبدیل کرد.

تاریخچه مختصر سرمایهگذاری در بیت کوین

بیت کوین در سال ۲۰۰۹ متولد شد. در طول سالهای حیات این ارز دیجیتال، بیت کوین توانسته توجه بسیاری از معامله گران و سرمایهگذاران را به خود جلب کند. بیت کوین اولین ارز دیجیتال دنیاست. به همین دلیل است که بیشتر از سایر ارزهای دیجیتال در کانون توجهات قرار دارد. در یک دوره کوتاه، بیت کوین مشوق تولید هزاران ارز دیجیتال و پروژههای بلاکچین دیگر شد. تاریخچه قیمتی بیت کوین نشانگر اوجها و کفهای قیمتی بلند و کوتاهی است و قیمت این ارز دیجیتال همواره ثابت نبوده است.

سرمایهگذاری در بیت کوین فعالیت جالبی است. تعداد بیت کوینهای موجود در دنیا محدود است و فرآیند استخراج بیت کوین جدید هم کار سخت و زمان بری است. به همین دلیل است که گاهی به بیت کوین، طلای دیجیتال هم گفته میشود. امروزه بیت کوین نه تنها محبوبترین ارز دیجیتال دنیاست، بلکه گرانترین کریپتوکارنسی دنیا هم محسوب میشود. طبق آمار ارزش بازاری بیت کوین بیش از ۵۰ درصد کل بازار کریپتوکارنسی است.

بیت کوین نوسانات قیمتی شدیدی را تجربه کرده است. به طور مثال، در سال ۲۰۱۷ سرمایهگذاران زیادی به سمت بیت کوین هجوم آوردند و در نتیجه قیمت هر بیت کوین به ۲۰ هزار دلار افزایش یافت. در آن زمان پیشبینیهای زیادی وجود داشت مبنی بر اینکه قیمت هر بیت کوین چگونه تغییر خواهد کرد. با این حال بسیاری از تحلیلگران بر این باور بودند که رشد قیمتی بیت کوین موقتی است. این پیشبینی درست از آب درآمد و در سال ۲۰۱۸ قیمت ارز بیت کوین به ۳٫۵ هزار دلار سقوط کرد.

اما اینهمه داستان نیست. در سال ۲۰۱۹ قیمت بیت کوین به آرامی رشد کرد و حتی در سال ۲۰۲۰ هم به این حرکت صعودی ادامه داد. در زمان نوشتن این مقاله قیمت بیت کوین در بالای ۱۸ هزار دلار معامله میشود. در کل، پیشبینی تحلیلگران تفاوتهای زیادی با یکدیگر دارند. برخی پیشبینی میکنند که قیمت بیت کوین به ۱۰۰ هزار دلار هم افزایش خواهد یافت. با این حال تغییرات قیمتی بیت کوین به فعالیت سرمایهگذاران بازار کریپتوکارنسی بستگی دارد.

مقایسه بیت کوین با سرمایهگذاریهای سنتی در بازار ارز یا فارکس

بیت کوین تنها یک ارز دیجیتال نیست. بیت کوین یک ابزار سرمایهگذاری هم محسوب میشود. اصول سرمایهگذاری در بیت کوین را میتوان با سرمایهگذاری در دلار یا سایر ارزهای سنتی مقایسه کرد. بیت کوین یک دارایی پر بازده، اما بسیار ریسکی است. بسیاری از معامله گران و سرمایهگذاران با این سؤال درگیر هستند که آیا میتوان سرمایهگذاری در بیت کوین را یک سرمایهگذاری جدی در نظر گرفت؟ جواب فعالین حرفهای بازار مثبت است. کریپتوکارنسی ها مثل سایر داراییهای مالی سنتی یک نوع سرمایهگذاری جدی محسوب میشوند. با این حال تفاوتهایی در سرمایهگذاریها وجود دارد.

بیت کوین یک ارز دیجیتال است، پس شکل و شمایل فیزیکی ندارد. مراکز مبادلاتی بیت کوین توسط آژانسهای دولتی بیمه یا تضمین نشدهاند. سرمایهگذاری در بیت کوین دور از چشم دولتها انجام میشود. تاریخچه نوسانات قیمتی بیت کوین خیلی قابل توجه نیست و به همین دلیل شاید تحلیلهای تکنیکال نتایج قابل قبولی نداشته باشند. تحلیل فاندامنتال بیت کوین هم با تحلیل فاندامنتال سایر ارزهای سنتی تفاوتهای زیادی دارد.

تأثیر شیوع کرونا بر سرمایهگذاری در بیت کوین

به دلیل بحران ویروس کرونا، تقاضا برای بیت کوین هم به طور قابل توجهی افزایش یافت. سرپرست Bitcoin Lab در این رابطه گفته بود که شانس بهبود سریع بازارهای سهام جهانی علت اصلی افزایش تقاضا برای بیت کوین بود. تحلیلگران بر این باورند که همبستگی پایین بازار کریپتوکارنستی و بازارهای مالی سنتی هم در افزایش تقاضا تأثیر داشتهاند. قیمت بیت کوین در طول بحران کرونا رشد قیمتی خوبی را تجربه کرد.

ویژگی سرمایهگذاری در بیت کوین

یکی از مزیتهای اصلی سرمایهگذاری در بیت کوین، توانایی کسب سود پایدار در بلندمدت است. قیمت بیت کوین کاهشهایی داشته است، اما تجربه ثابت کرده که در نهایت قیمتها افزایش مییابند. قیمت بیت کوین تنها بر پایه تمایل مردم به خرید ارز دیجیتال تعیین میشود. به خصوص که تعداد بیت کوینهای موجود در جهان هم همیشه ثابت و محدود خواهد بود. محدود بودن تعداد بیت کوین نقش کلیدی در رشد تدریجی قیمت بیت کوین دارد. همچنین باعث میشود تا قیمت بیت کوین از تورم هم در امان بماند. در سرتاسر جهان عملیات استخراج یا ماینینگ (Mining) انجام میشود و هر ساله تعداد واحدهای استخراج شده بیت کوین کمتر میشود. کاهش عرضه بیت کوین، افزایش تدریجی ارزش بیت کوین را توجیه میکند.

بیت کوین را میتوان با پولهای رایج دنیا مبادله کرد. بیت کوین به عنوان سیستم پرداخت پذیرفته شده است. به دلیل تعداد محدود و ثابت بیت کوین، تورم تأثیر منفی بر ارزش بیت کوین ندارد. سرمایهگذاری بیت کوین به طور کامل نشناس است. برای سرمایهگذاری در بیت کوین نیازی به ارائه اطلاعات شخصی نیست.

ریسکهای سرمایهگذاری در بیت کوین

سرمایهگذاری در بیت کوین تمام ریسکهای سرمایهگذاری در داراییهای مالی سنتی را به طور یکجا دارد و علاوه بر این ریسکهای دیگری را هم شامل میشود. مثل ریسک تفاوت قیمتی بین مراکز مبادلات بیت کوین، نبود کنترل مرکزی بر بازار، ابهام در وضعیت قانونی بیت کوین و رواج محدود بیت کوین در جوامع.

چرا باید به سرمایهگذاری در بیت کوین فکر کرد؟

در مقایسه با سایر ابزارهای مالی و سرمایهگذاری، بیت کوین مزیتهای منحصر به فردی دارد:

نوسانات سریع قیمتی (Volatility)

قیمت بیت کوین افزایشهای شدید و بزرگی را تجربه کرده است. بیت کوین یکی از داراییهای پر نوسان محسوب میشود و به همین دلیل فرصت خوبی را برای نوسان گیری فراهم میکند.

رشد تقاضا و محبوبیت

چند سال پیش سرمایهگذاری در بیت کوین را کمتر کسی جدی میگرفت، اما امروزه سرمایهگذاری در بیت کوین را با سرمایهگذاری در بازار طلا مقایسه میکنند. کریپتوکارنسی در جوامع شناخته شده و حتی قانونگذاران هم به آن توجه کردهاند.

استقلال و غیرمتمرکز بودن بیت کوین

بر خلاف پولهای معمول، بیت کوین را هیچ کس نمیتواند دستکاری کند. هیچ قدرتی در دنیا نمیتواند بر بیت کوین تأثیر بگذارد. تحریم، بحران، جنگ و … تأثیری بر بیت کوین ندارند.

کنترل اکانت

هیچ کس به جز سرمایهگذار یا صاحب بیت کوین بر حساب یا اکانت خود کنترل ندارد. فناوری بیت کوین اجازه نمیدهد که شخص ثالثی وارد تراکنشها شود. هیچ کس توانایی مسدود کردن پول یا اعمال محدودیت بر تراکنشها را ندارد.

ناشناس بودن

در تراکنشهای بیت کوین، هیچ کس نمیداند که ارز دیجیتال از کجا و به چه کسی منتقل میشود.

تعداد محدود بیت کوین

فناوری بیت کوین تنها اجازه صدور ۲۱ میلیون عدد بیت کوین را میدهد و بیشتر از این بیت کوینی عرضه نخواهد شد.

معامله بیت کوین در حسابهای فارکس

شما میتوانید خیلی ساده مثل سایر جفت ارزها و CFD ها بیت کوین را هم معامله کنید. برای این کار ابتدا یک حساب معاملاتی (آزمایشی یا واقعی) در کارگزاریهای فارکس افتتاح کنید. نرمافزار متاتریدر (MT4) را دانلود و نصب کنید. بعد از ورود به حساب معاملاتی در متاتریدر، پنجره مارکت واچ (Market Watch) را به کمک کلیدهای Ctrl+M باز کنید. سپس به پنجره Symbols بروید. برای این کار کلیدهای Ctrl+U را فشار دهید. در دستهبندی Crypto روی نماد BTC دو بار کلیک کنید. حال میتوانید خیلی راحت چارت بیت کوین را باز کنید و روی آن تحلیل و معامله کنید.

تفاوت بیت کوین، دوج کوین و شیبا

احتمالاً اسم Shiba Inu برای فعالین بازار ارز دیجیتال آشناست. این اسم، نام سگی است که از تصویر آن در ارز دیجیتال دوج کوین (DogeCoin) استفاده میشود. حالا این سگ ارز دیجیتال خود را دارد و اخیراً در کانون توجهات قرار گرفته است. ارز دیجیتال Shiba با نماد SHIB در یک هفته معاملاتی اخیر (۱۲ مه ۲۰۲۱) بیش از ۱۵۰۰ درصد رشد داشته است. ظاهراً دوج کوین آخرین ارز دیجیتالی نیست که به شوخی تولید شده است.

شیبا بر پایه اتریوم ساخته شده و بالاترین رشد مارکت کپ را در بازار ارز دیجیتال ثبت کرده است. ظاهراً این ارز دیجیتال جایگزینی برای دوج کوین است. تنها دلیل سرمایهگذاری در ارز دیجیتال SHIB رشد سریع آن است. انتظار بازدهی بالا، عامل بنیادی و انگیزه اصلی سرمایهگذاران بازار ارز دیجیتال است. اما چرا سرمایهگذاران در ارز دیجیتالی مثل شیبا سرمایهگذاری میکنند؟ پاسخ آن خیلی ساده است، قیمت این ارز دیجیتال خیلی پایین است! در حال حاضر، مارکت کپ یا ارزش بازاری کل ارز دیجیتال SHIB به ۱۱ میلیارد دلار رسیده است. مارکت کپ دوج کوین هم تقریباً ۶۱ میلیارد دلار است. در واقع مارکت کپ دوج کوین به ۹۰ میلیارد دلار هم رسیده بود، اما بعد از برنامه تلویزیونی SNL با مجریگری ایلان ماسک باعث سقوط قیمت دوج کوین شد.

اما تفاوت اصلی شیبا و دوج کوین چیست؟ مؤسس اتریوم بیش از ۵۰۵ میلیارد عدد از SHIB را نگهداری میکند. یعنی ۵۰ درصد کل ارز دیجیتال Shiba! نکته جالبتوجه این است که مؤسس اتریوم هیچ پولی برای خرید این ارز دیجیتال پرداخت نکرده و طراحان SHIB نیمی از ارز دیجیتال موجود شیبا را به او تقدیم کردهاند. به غیر از این اطلاعات زیادی در رابطه با ارز دیجیتال SHIB وجود ندارد. در وب سایت این ارز دیجیتال هم تنها گفته شده که کاربران میتوانند تریلیون ها عدد از این ارز دیجیتال را نگهداری کنند! همچنین گفته میشود که این ارز دیجیتال، قاتل دوج کوین است.

اما دوج کوین چه تفاوتی با بیت کوین دارد؟ رشد قیمتی دوج کوین تنها به خاطر تویت های ایلان ماسک بوده است. حتی برای مدتی، سؤال “آیا دوج کوین بیت کوین بعدی است؟” در جستوجوی گوگل ترند شده بود. اما تفاوتهای اصلی و جدی بین بیت کوین و دوج کوین وجود دارد. درک این تفاوتها میتواند به درک بهتر SHIB هم کمک کند.

بیت کوین مکانیسمی دارد که به مرور زمان عرضه این ارز دیجیتال را محدود میکند. این یعنی تورم بیت کوین منفی است! چونکه هر روز تعداد بیت کوین قابل عرضه کمتری باقی میماند. اما ارز دیجیتال دوج کوین، یک ارز تورمی است و هر روز و هر دقیقه سکههای جدیدی از دوج کوین به بازار عرضه میشوند. به طور مثال هر دقیقه در هر روز ۱۰ هزار دوج کوین عرضه میشود. این یعنی هر روز ۱۵ میلیون دوج کوین در روز یا بیش از ۵ میلیارد دوج کوین در سال عرضه میشوند! عرضه نامحدود دوج کوین میتواند در نهایت به ضرر قیمت این ارز دیجیتال تمام شود. اما در دنیا تنها ۲۱ میلیون بیت کوین وجود دارد. به همین دلیل است که خرید و نگهداری بلندمدت بیت کوین قابل توجیه است.

بیت کوین در سال ۲۰۰۹ با جزئیات کامل منتشر و راهاندازی شد. بیت کوین میتواند مثل طلا عمل کند و از دارنده خود در برابر تورم محافظت کند. با ورود شرکتهای بزرگ و سرمایهگذاران خرد به بازار بیت کوین، اعتمادها به این ارز دیجیتال هم بیشتر شده است. اما دوج کوین به عنوان یک شوخی در سال ۲۰۱۳ ایجاد شد. حتی خالقان این ارز دیجیتال هم آن را جدی نمیگرفتند. برای دوج کوین مسئله کمیابی وجود ندارد! اما متأسفانه برای بسیاری از سرمایهگذاران خرد، سرمایهگذاری به یک تفریح تبدیل شده است.

اثر شبکه ای چیست و چه تاثیری بر ارزش بیت کوین دارد؟

اثر شبکهای یا Network Effect پدیدهای است که در آن کاربر جدید با پیوستن به شبکه باعث افزایش ارزش شبکه برای سایر کاربران میشود. به طور مثال یک پلتفرم پیامرسانی را در نظر بگیرید. هر چقدر تعداد کاربران استفاده از این پیامرسان بیشتر باشد و افراد بیشتری به این شبکه وصل شوند، تعداد افرادی که میتوانند از شبکه بهرهمند شوند و با یکدیگر ارتباط پیدا کنند هم بیشتر خواهد شد.

اثر شبکهای در کل مثبت است! یعنی با اضافه شدن کاربر جدید، ارزش شبکه برای سایر کاربران شبکه هم بیشتر خواهد شد. علاوه بر این، کاربر جدید میتواند جذابیت شبکه را برای پیوستن سایرین بالا ببرد. اثر شبکهای در بسیاری از صنایع وجود دارد.

رابطه بیت کوین و اثر شبکهای

اثر شبکهای تأثیر جدی بر استفاده از بیت کوین دارد. بیت کوین به عنوان یک رمرارز و حافظ ارزش مثل سایر ارزها عمل میکند. هر چه افراد بیشتری از بیت کوین استفاده کنند و از آن برای پرداختها و یا سرمایهگذاری بهره ببرند، ارزش بیت کوین هم بیشتر خواهد شد. هر چه تعداد افرادی که بیت کوین را پذیرفتهاند بیشتر میشود، برای سایرین هم ارزشمند میشود!

بایستی توجه داشت که تمامی ارزهای دنیا (چه فیات باشد چه رمزارز) تحت تأثیر این پدیده قرار دارند. در واقع هر چقدر استفاده از یک ارز در دنیا رواج بیشتری داشته باشد، ارزش آن ارز هم بیشتر میشود. این یعنی ارزهایی که کاربران بیشتری دارند، ارزش بالاتری هم دارند و معمولاً افراد زیادی را برای استفاده از آنها ترغیب میکنند.

بیت کوین قرار بود جای ارزهای فیات یا بدون پشتوانه را بگیرد. ارزهایی که چندین میلیون کاربر دارند. بسیاری از افراد انتظار دارند که بیت کوین جای طلا را بگیرد و به عنوان دارایی برای ذخیره ارزش تبدیل شود. برای اینکه بیت کوین به چنین سطحی برسد، بایستی با ارزهای فیات و طلا رقابت کند! کاربران ارزهای فیات و طلا سالهاست که از اثر شبکهای و کاربران فراوان بهره میبرند. به همین دلیل است که بیت کوین با وجود داشتن ویژگیهایی به مراتب بهتر از رقبا هنوز نتوانسته است در این رقابت پیروز شود.

اثر شبکهای چه تأثیری بر آینده بیت کوین دارد؟

استفاده از بیت کوین از زمان خلق آن در سال ۲۰۰۹ تا به امروز سیر صعودی داشته است. هر کاربر جدیدی که از بیت کوین استفاده میکند، هم شبکه بلاکچین بیت کوین را برای سایر کاربران با ارزش میکند و هم افراد دیگری را هم جذب میکند.

به همین دلیل معامله گران و سرمایهگذاران بیت کوین بایستی در تحلیل خود به اثر شبکهای هم توجه کنند. شاید قیمت بیت کوین نوسانات شدیدی داشته باشد، اما چیزی که اهمیت زیادی برای بیت کوین دارد، اثر شبکهای است! افزایش تعداد کاربران باعث بالا رفتن ارزش شبکه بیت کوین خواهد شد!

قانون متکالف

قانون متکالف مفهومی است که اثر شبکه ای را در شبکههای کامپیوتری به خوبی نشان میدهد. طبق این قانون، ارزش یک شبکه برابر است با مربع تعداد کاربران شبکه یعنی n به توان ۲٫ به طور مثال اگر شبکه ای ۱۰ کاربر یا نود دارد، ارزش آن ۱۰ به توان ۲ یا همان ۱۰۰ است!