پیچیدهترین بخش از مدیریت ریسک، مدیریت چندین معامله همزمان است. مدیریت چندین معامله باز میتواند برای معاملهگر یا سرمایهگذار خستهکننده و زیانبار باشد. بدتر از مدیریت چندین معامله باز، بررسی چندین سیگنال معاملاتی است. در این مقاله سعی خواهیم کرد تا روشی برای مدیریت چندین سیگنال و معامله باز ارائه کنیم تا معاملهگران و سرمایهگذاران بتوانند استراتژی معاملاتی خود را ارتقا دهند و در مواجه با فرصتهای بازار سردرگم نشوند.

پله ای معامله کنید!

خرید و فروش پله ای یا پلکانی

بسیاری از معاملهگران حرفهای بازار فارکس از روشی موسوم به روش پله ای یا پلکانی برای مدیریت چندین سیگنال استفاده میکنند. روش پله ای به معاملهگران اجازه میدهد تا از حرکات قیمتی بازار حداکثر استفاده را ببرند و هیچ سیگنالی را از دست ندهند. در روش مدیریت پله ای معاملات شما میتوانید به معاملات سود ده خود اضافه کنید و یا از معاملات زیان ده خود بکاهید. یا اگر چندین سیگنال معاملاتی دارید، میتوانید چندین نقطه برای ورود به معامله (سیگنال) را تعیین کنید و بهجای اینکه تنها از یک نقطه وارد معامله شوید، از چندین نقطه وارد معامله شوید. در این صورت چند معامله با ریسک های متفاوت خواهید داشت.

خرید و فروش پله ای ریسک معاملات را پایین می آورد

روش پله ای باعث میشود تا ریسک سیگنالهای معاملاتی بهطور قابلتوجهی پایین بیاید. فرض کنید شما سیگنال معاملاتی در بازار پیدا کردهاید و میخواهید وارد معامله شوید. روش عمومی که معاملهگران تازهکار انجام میدهند، ورود به معامله با تمام حجم ممکن است.

یعنی اگر طبق استراتژی فارکس ریسک هر معامله ۳ درصد موجودی حساب باشد، معاملهگر تازهکار با مشاهده سیگنال وارد بازار خواهد شد و ریسک این معامله بهتنهایی ۳ درصد خواهد بود. در روش پله ای تمرکز اصلی معاملهگر به پخش ریسک بین چندین معامله مجزا است. یعنی حجم معامله را به ۲ بخش تقسیم می کند و در عین حال که ریسک کلی ۳ درصد است، اما از دو نقطه وارد معامله می شود و در این صورت ریسک معامله اول با معامله دو متفاوت خواهد بود.

روش پله ای مشابه سرمایه گذاری در سبدی از سیگنال هاست

واقعیت امر این است که در بازار سیگنالهای زیادی صادر میشوند و بسیاری از این سیگنالها توان به راه انداختن روند جدیدی را ندارند. یعنی ریسک سیگنالها در سطوح مختلف متفاوت با یکدیگر است. به همین دلیل نباید بهتمامی سیگنالها به یکچشم نگاه کرد.

نحوه خرید و فروش پله ای

در روش پله ای شما میتوانید اولین سیگنال صادر شده در بازار را انتخاب کنید و با حجم کمتر وارد بازار شوید. چون هنوز مشخص نیست که سیگنال صادر شده موجب شروع روند جدید خواهد شد یا خیر؟ در صورتی که بازار در جهت مطلوب شما حرکت کرد و نشانههایی از تغییر روند مشاهده شد، وارد پله دوم یا همان معامله دوم شوید و این روش را تا وقتی که روند از بین نرفته ادامه دهید.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

با فعال شدن سیگنال اول یک پله وارد بازار می شوید

در روش پله ای اگر سیگنال اول عمل نکند، مسلماً زیان معامله کمتر خواهد بود. اما اگر سیگنال اول عمل کند، سیگنالهای بعدی که همسو با سیگنال اول صادر شدهاند هم به احتمال زیاد عمل خواهند کرد. روش پله ای همانند سرمایهگذاری در پرتفوی یا یک سبدی از سیگنالها خواهد بود. این روش باعث میشود تا ریسک کلی معاملات بر اساس موقعیت سیگنالها متغیر باشد و ریسک کلی بین چندین سیگنال هم سو تقسیم شود.

بسیاری از معاملهگران هم که بر اساس روند معامله میکنند، میزان ریسک معامله را به مرور زمان افزایش میدهند. بهطور مثال در اولین معامله یا سیگنال خرید با ریسک کمتری وارد بازار میشوند و درصورتیکه بازار در جهت مطلوب حرکت کرد، به حجم معامله اضافه میکنند.

به نحوه تقسیم حجم معاملات دقت کنید!

همانطور که در بالا هم اشاره شد، در این روش باید ریسک معاملات به درستی تعیین و تقسیمبندی شود. خرید یا فروش پله ای میتواند در شکست الگوهای تکنیکال کمک زیادی به شما بکند. فرض کنید الگوی نموداری در بازار ظاهر شده و الگو شکسته شده است. شما انتظار دارید که بازار به اندازه ارتفاع الگو (مثلاً ۳۰۰ پیپ) حرکت کند. شما میتوانید با شکست الگو وارد معامله شوید و بعد از آن به فاصله هر ۵۰ پیپ یا ۱۰۰ پیپ به حجم معامله خود اضافه کنید.

هر لحظه باید ریسک مجموع معاملات را ارزیابی کنید

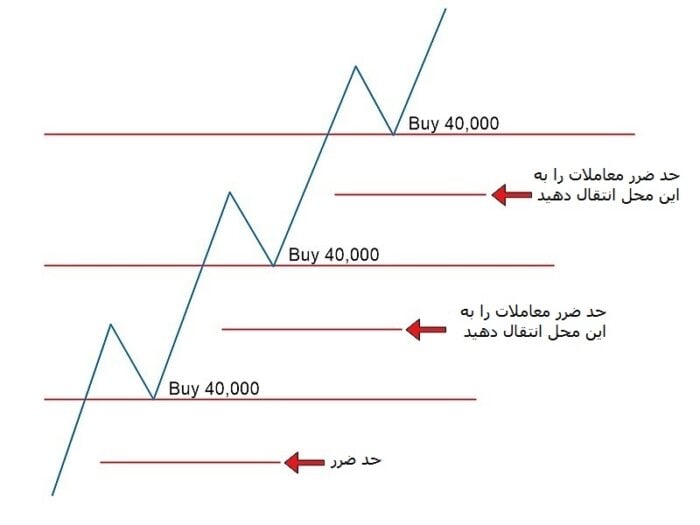

در استراتژی معاملاتی پله ای حتماً باید به میزان ریسک کل حساب معاملاتی توجه کنید. در این روش مدیریت ریسک تعیینکننده زیان یا سود معاملات خواهد بود. حد ضرر معاملات باید به درستی تعیین شوند. زمانی که شما وارد اولین سیگنال معاملاتی میشوید، حد ضرر بر اساس سیگنال تعیین خواهد شد. اما در ادامه اگر بازار در جهت مطلوب حرکت کرد، باید حد ضرر را به محل سربهسر معامله انتقال دهید تا ریسک معامله اول از بین برود.

با ورود به معامله دوم (پله دوم) حد ضرر باید بر اساس سیگنال دوم تعیین شود و در صورت حرکت بازار در جهت مطلوب، حد ضرر باید به محل ورود به معامله انتقال یابد. در این صورت ریسک معامله دوم هم از بین خواهد رفت. اما همزمان با این کار باید حد ضرر معامله اول را به محدوده مثبت انتقال دهید، تا معامله اول از حالت سربهسر به حالت سود ده تبدیل شود.

نحوه خروج پله ای از بازار

روش بالا برای ورود پله ای به بازار بود. درصورتیکه وارد بازار شدهاید و رویداد مهمی در پیش دارید که شاید بازار را به شدت به نوسان بیندازد، باید به روش خروج پله ای فکر کنید. حتی اگر از نظر شما حرکت بازار به پایان خود نزدیک شده، باید بهتدریج از معاملات خارج شوید. خروج پله ای به شما کمک خواهد کرد تا از معاملاتی که ریسک بیشتری دارند، بهتدریج خارج شوید و در مقابل معاملات با ریسک پایینتر را باز نگهدارید، تا در صورت تغییر مجدد بازار فرصت را از دست ندهید و به سودهای خود اضافه کنید.

در این روش یادگیری مهارت محاسبه و مدیریت ریسک معاملات اهمیت زیادی دارد و بدون شک برای تسلط به این روش به زمان نیاز است. همچنین باید نسبت سود به ریسک را هم بررسی کنید. برای این کار کافی است سود پیشبینیشده برای مجموع معاملات را محاسبه کنید و با ریسک مجموع معاملات باز مقایسه کنید. نتیجه این مقایسه میتواند به شما کمک کند تا در رابطه با ورود یا خروج پله ای از بازار بهترین تصمیم را بگیرید.

استراتژی معاملات پلکانی چیست؟

استراتژی معاملات پلکانی به شما کمک خواهد کرد تا بازدهی معاملات خود را افزایش دهید و در عین حال ریسک معاملات را به طور قابلتوجهی پایین بیاورد.

استراتژی معاملات پلکانی چیست؟

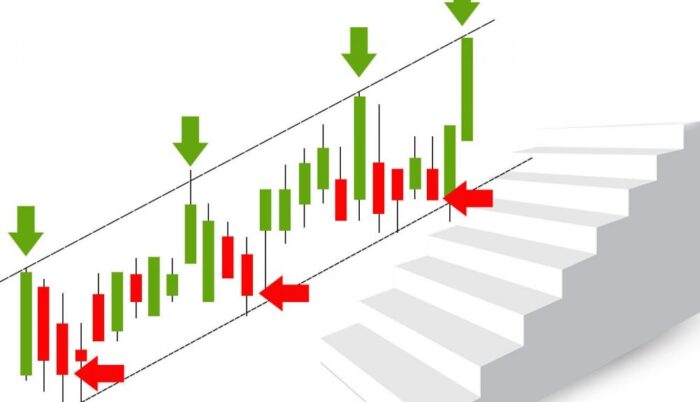

در این استراتژی فارکس به جای ورود یکباره به بازار، معاملهگر به تدریج وارد معامله میشود و به مرور زمان و با پیشرفت روند کل سرمایه درگیر در بازار را افزایش میدهد.

معمولاً معاملهگران تازه کار در ابتدا بیشتر به تحلیل بازار میپردازند تا فرصت مناسبی برای ورود به معامله پیدا کنند. شاید به تدریج معاملهگر تازه کار به این نتیجه برسد که باید حد ضرر و نسبت ریسک به ریوارد معامله را رعایت کند. بعد از مدتی معاملهگران با مفهوم آستانه تحمل ریسک آشنا میشوند.

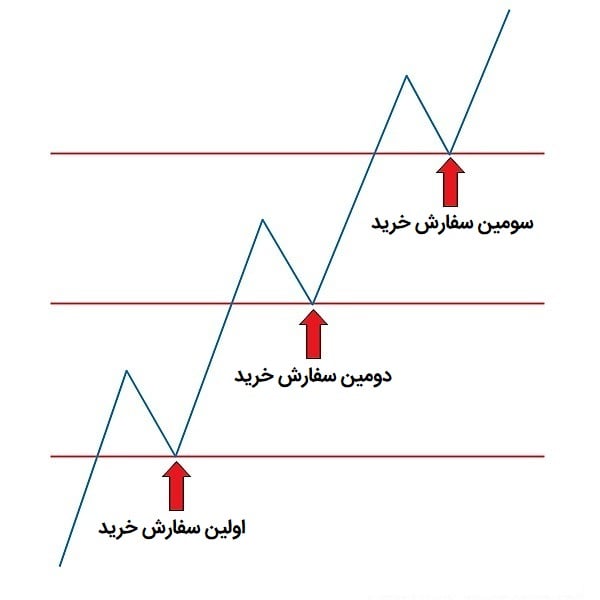

همه مسائل گفته شده برای ارتقا سیستم معاملاتی، مدیریت ریسک و افزایش بازدهی معاملات اهمیت دارند و بدون شک بر تکتک معاملات تأثیر مثبتی دارند. با این حال تمامی مهارتهای مدیریت ریسک زمانی بیشترین کارایی را دارند، که در کنار آن از استراتژی ورود پلهای به بازار یا معاملات پلکانی هم استفاده شود. شکل زیر ایده کلی این استراتژی ترید را به تصویر میکشد:

در تصویر بالا روند بازار صعودی است و به تدریج اوجها و کفهای قیمتی بالاتری در بازار تشکیل میشوند. این یعنی بازار به آرامی در حال شکست مقاومتها و تشکیل حمایت جدیدی است. بازارهایی که چنین ساختاری دارند بهترین گزینه برای پیادهسازی استراتژی معاملات پلکانی هستند.

نحوه اجرای استراتژی معاملات پلکانی

در شکل بالا اولین معامله خرید زمانی ایجاد میشود که اوج قیمتی قبلی شکسته میشود و در ادامه به حمایت بازار تبدیل میشود (همان سیگنال شکست قطعی در پرایس اکشن). معاملات دوم و سوم هم شبیه به معامله اول ایجاد میشوند.

توجه داشته باشید که پیش از ورود به معامله خرید باید منتظر شکست اوج قبلی و تبدیل آن به حمایت ماند و نباید پیش از سیگنال شکست قطعی وارد معامله خرید شد. به همین دلیل است که برای اجرای استراتژی معاملات پلکانی به روند قوی صعودی نیاز است.

در روندهای نزولی هم روش کار بر عکس است. بایستی منتظر شکست قطعی کف قیمتی قبلی بازار ماند و بعد از تبدیل شدن آن به مقاومت و صدور سیگنال فروش وارد معامله فروش شد.

نحوه مدیریت معاملات در استراتژی پلکانی

کلید اصلی در اجرای موفقیتآمیز این استراتژی فارکس توجه به نسبت ریسک به ریوارد معامله است. نسبت ریسک به ریوارد معاملات یا همان نسبت حد سود به حد ضرر نباید کمتر از ۲ باشد. یعنی میزان ریسک حداکثر باید نصف حد سود باشد. به طور مثال اگر حد سود معامله ۲۰۰ پیپ باشد، حد ضرر نباید بیشتر از ۱۰۰ پیپ باشد (۲R).

اجازه دهید تا دوباره مفهوم استراتژی پلکانی را بررسی کنیم. با این تفاوت که این بار به حجم و نسبت ریسک به ریوارد معاملات هم نگاهی میاندازیم.

فرض کنید که در هر پله ورود به معامله خرید به دنبال خرید ۰٫۴ لات باشید و آستانه تحمل ریسک شما هم ۲ درصد است. این یعنی هر بار که بازار اوج قیمتی جدیدی را میشکند و دوباره در قالب حمایت به آن برخورد میکند، شما ۰٫۴ لات خرید میزنید. حد سود هر کدام از معاملات خرید متغیر است، اما حد ضرر معاملات خرید جدید حداکثر ۱۰۰ پیپ است.

- در قدم اول با شکسته شدن اوج یا مقاومت پیش روی بازار و تبدیل آن به حمایت، شما متوجه تشکیل پین بار یا کندل پوششی صعودی میشوید و بعد از بسته شدن این الگوی کندلی وارد معامله خریدی به اندازه ۰٫۴ لات میشوید.

- از آنجایی که بازار در جهت مطلوب شما حرکت کرده، شما تصمیم میگیرید که معامله خرید اول را باز نگه دارید.

- بازار به حرکت صعودی خود ادامه میدهد و مقاومت بعدی را هم میشکند و دوباره در قالب حمایت به آن واکنش نشان میدهد. شما متوجه میشوید که سیگنال خریدی از حمایت جدید بازار صادر شده است، به همین دلیل معامله خرید دوم را هم به اندازه ۰٫۴ لات باز میکنید.

- در همین حال برای اینکه ریسک معامله اول از بین برود، حد ضرر معامله اول را به محدوده بازدهی انتقال میدهید. یعنی حد ضرر به بالای محل ورود به معامله خرید انتقال مییابد. با این حال حد ضرر باید پایینتر از معامله دوم باشد.

- در ادامه بازار دوباره مقاومت جدیدی را میشکند و در قالب حمایت به آن برخورد میکند و سناریوی قبلی دوباره تکرار میشود. حال معامله سوم خرید با حجم ۰٫۴ ایجاد میشود و حد ضرر معامله اول و دوم هم به زیر معامله سوم انتقال مییابند. این کار باعث میشود تا حد ضرر معامله دوم از زیان به سود تغییر کند.

در نگاه اول به نظر کار خستهکنندهای میرسد. شما هم باید بازار را تحلیل کنید و هم به دنبال سیگنال باشید. در کنار این باید نسبت ریسک به ریوارد و آستانه تحمل ریسک هم رعایت شود و حد ضرر معاملات اولیه هم باید به مرور به بالای سطوح ورود به معامله انتقال یابند، تا معاملات از زیان دهی خارج شوند. در سه پله شما ۱٫۲ لات معامله باز کردهاید. اما سؤال اصلی اینجاست که چند درصد از این ۱٫۲ لات معامله در معرض ریسک قرار دارد؟

هیچ ریسکی در کار نیست! در واقع وقتی شما معامله سوم خرید را ایجاد کردید، در بدترین حالت باز هم میتوانستید با سود از بازار خارج شوید!

مکانیسم استراتژی پلکانی

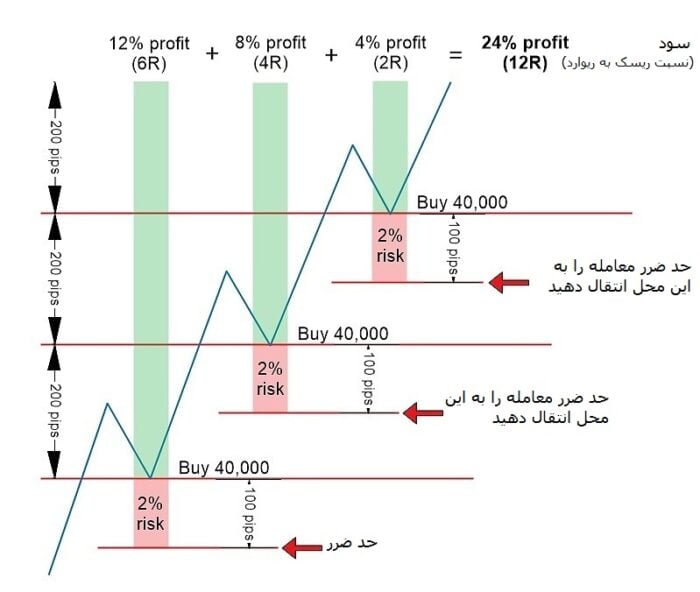

شکل زیر مثال بالایی را به تصویر میکشد. در این مثال علاوه بر ریسک معاملات، بازدهی احتمالی را هم به تصویر اضافه کردهایم.

در شکل بالا به میزان بازدهی احتمالی هر کدام از معاملات جدید توجه کنید. بازدهی هر کدام از معاملات جدیدی که باز میشود، با معاملات قبلی جمع میگردد. این در حالی است که ریسک معاملات به تدریج از بین میرود و معاملات در بدترین حالت با سود بسته میشوند!

معامله اول بهتنهایی میتوانست ۱۲ درصد سود داشته باشد. اما به کمک استراتژی پلکانی سود معامله دو برابر شده است! درحالیکه ریسک معامله هم از بین رفته است. اجازه دهید در مثال بالا به بدترین و بهترین سناریو نگاهی بیندازیم:

- اولین معامله خرید به حجم ۰٫۴ لات:

- بدترین سناریو: ضرر ۲ درصدی.

- بهترین سناریو: سود ۱۲ درصدی.

- دومین معامله خرید به حجم ۰٫۴ لات:

- بدترین سناریو: خروج از بازار بدون ضرر (۲ درصد سود از معامله اول و ۲ درصد زیان از معامله دوم).

- بهترین سناریو: ۲۰ درصد سود (۱۲ درصد سود از معامله اول و ۸ درصد سود از معامله دوم).

- معامله خرید سوم به حجم ۰٫۴ لات:

- بدترین سناریو: ۶ درصد سود (۶ درصد سود از معامله اول، ۲ درصد سود از معامله دوم و ۲ درصد زیان از معامله سوم).

- بهترین سناریو: ۲۴ درصد سود (۱۲ درصد سود از معامله اول، ۸ درصد سود از معامله دوم و ۴ درصد سود از معامله سوم).

همانطور که در مثال بالایی مشاهده میشود، در بدترین سناریو زیان معامله ۲ درصد و یا کمتر از ۲ درصد است، درحالیکه در بهترین سناریو سود معامله ۲۴ درصد است. این یعنی استراتژی معاملات پلکانی نهتنها سود معامله را به طور قابلتوجهی افزایش میدهد، بلکه زیان معامله را هم از بین میبرد.

زمان خروج از معامله

- استراتژی معاملات پلکانی برای بازارهای روند دار مناسب است. سعی کنید از این استراتژی در بازارهای روند دار استفاده کنید.

- همواره حمایت یا مقاومتهای بازار را پیش از ورود به بازار تعریف کنید.

- برنامه خروج از بازار و تثبیت سود را پیش از اجرای استراتژی مشخص کنید.

- در طول زمان اجرای این استراتژی نسبت ریسک به ریوارد معاملات را حفظ کنید.

- همواره بعد از ورود به معامله جدید، حد ضرر معامله قبلی را تغییر دهید. حد ضرر معامله اول باید در زیر معامله دوم قرار گیرد.

- سعی کنید استراتژی را پیچیده نکنید و از حجم ثابتی برای معاملات استفاده کنید.

- طمع نکنید و هر اتفاقی که افتاد به استراتژی و برنامه خروج از بازار متعهد بمانید.