معامله با استراتژی گرید

آشنایی با استراتژی گرید (Grid)

در این مقاله آموزشی با استراتژی فارکس به نام استراتژی گرید آشنا میشوید. این استراتژی ترید برای بازارهای نوسانی و خنثی به کار میرود. زمانی که بازار خنثی است و در یک دامنه محدودی در حال نوسان است، این استراتژی معاملاتی فارکس به خوبی جواب میدهد.

استراتژی گرید چیست؟

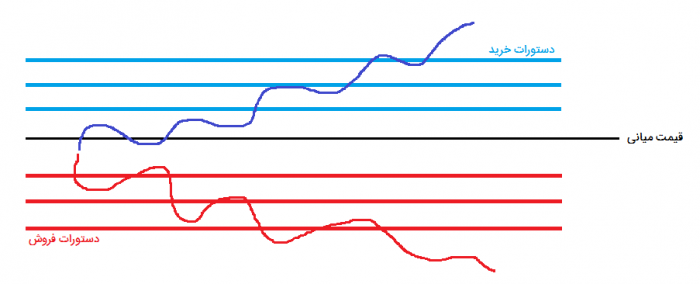

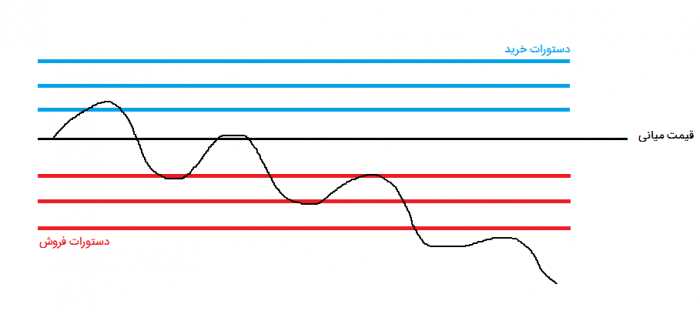

این استراتژی شامل دستورات خرید و فروش همزمانی است که یکدیگر را پوشش میدهند. هدف از این استراتژی بالا بردن سودآوری معاملات و در عین حال محدود کردن زیان نهایی معاملات است. در این استراتژی معاملهگر به دنبال پیشبینی آینده نیست و بر همین اساس بدون توجه به حرکات قیمتی آتی بازار معاملات را اجرا میکند.

استراتژی گرید چگونه کار می کند؟

در اینجا منظور از گرید سطوح افقی است که به فاصله مساوی و برابری از یکدیگر بر روی نمودار قیمتی رسم میشوند. فاصله هر سطح افقی میتواند به دلخواه معاملهگر تعیین شود، برخی از فاصله ۱۰، ۱۵ یا ۲۵ پیپی برای این کار استفاده میکنند. استانداردی برای تعیین فاصله گرید وجود ندارد و شما میتوانید بر اساس بررسیهای خود بهترین فاصله را پیدا کنید.

آشنایی با کلیات استراتژی گرید

استراتژی گرید بر پایه تحلیلهای تکنیکال استوار است. این استراتژی ترید بر اساس نوسانات بازار و برای حرکات قیمتی نامنظم اما با اندازه مساوی طراحی شده است. گرید در میان معاملهگران فارکس محبوبیت زیادی دارد. این استراتژی به شما اجازه میدهد تا از نوسانات عادی بازار سود کنید و بدون نیاز به پیشبینی خاصی بتوانید معاملات از پیش تعیین شدهای را اجرا کنید. یکی از بزرگترین مزیتهای استراتژی گرید، عدم نیاز به پیشبینی روند آتی بازار است. در واقع تا زمانی که بازار خنثی است، استراتژی گرید به خوبی جواب میدهد.

معایب استراتژی گرید

با این وجود استراتژی گرید معایب جدی هم دارد. به طور مثال اگر معاملهگر زمان خروج از معاملات را در استراتژی گرید تعیین نکند، احتمال افت شدید موجودی حساب جدی خواهد بود. همچنین در این روش معاملات زیادی به طور هم زمان و در خلاف جهت هم باز میشوند. به همین دلیل شاید مدیریت چندین معامله همزمان کار آسانی نباشد. بسیاری از معاملهگران تازهکار صرفاً با استفاده از استراتژیهای عمومی گرید اقدام به معامله میکنند و در نهایت با زیان سنگینی از بازار خارج میشوند.

استراتژی گرید برای بازار رنج است!

استراتژی گرید نیازمند قوانین مدیریت سرمایه سفت و سختی است و علاوه بر آن بایستی در بازارهای نوسانی و بدون روند به کار رود. در این میان روشهایی وجود دارد که میتوان از استراتژی گرید در بازارهای روند دار هم استفاده کرد.

معاملات در استراتژی گرید

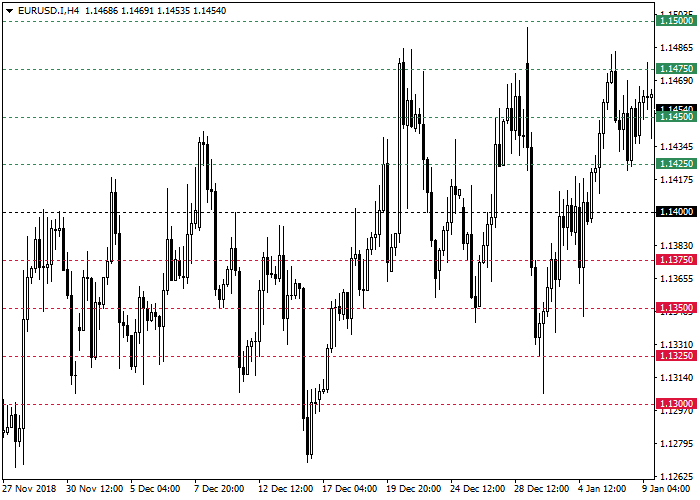

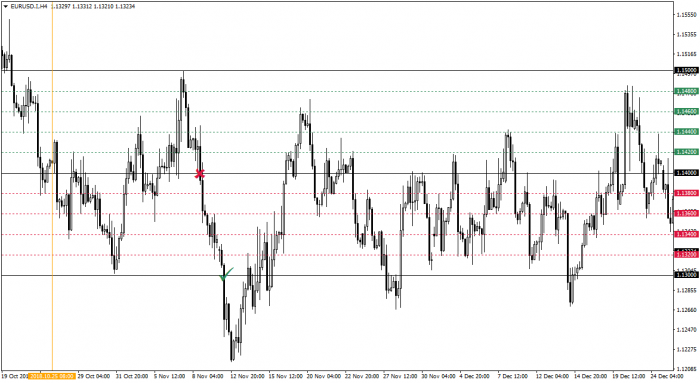

معمولاً در این استراتژی ابتدا یک سطح میانی در نظر گرفته میشود. به طور مثال در تصویر بالایی به نمودار چهارساعته EURUSD توجه کنید. در اینجا سطح میانی نرخ رُند ۱.۱۴ دلاری است. فاصله سطوح افقی گرید هم ۲۵ پیپ است. در استراتژی گرید معمولاً در بالای سطح میانی همواره وارد معامله خرید میشویم و در زیر سطح میانی هم وارد معامله فروش.

طبق استراتژی گرید برای ورود به معامله بایستی منتظر نوسان بازار ماند. اگر بازار ۲۵ پیپ رشد کرد و به ۱.۱۴۲۵ دلار رسید، بایستی وارد معامله خرید شد. اگر بازار دوباره ۲۵ پیپ دیگر حرکت کرد، باید وارد معامله دوم خرید در ۱.۱۴۵۰ دلار شد. اگر بازار به ۱.۱۴۷۵ دلار هم رسید، دوباره میتوان وارد معامله خرید شد. اگر در اینجا سقف دامنه فاز خنثی ۱.۱۵ دلار در نظر گرفته شود، بایستی با رسیدن بازار به ۱.۱۵ دلار از کل معاملات خارج شد.

در مقابل اگر بازار ۲۵ پیپ از ۱.۱۴ دلار فاصله گرفت و به ۱.۱۳۷۵ دلار رسید، باید وارد معامله فروش EURUSD شد. در هر ۲۵ پیپ سقوط بازار باید معامله فروشی را ایجاد کرد. یعنی معامله دوم از ۱.۱۳۵۰ و معامله سوم از ۱.۱۳۲۵ دلار ایجاد خواهد شد. در نهایت با رسیدن بازار به کف محدوده خنثی در ۱.۱۳ دلار بایستی از معاملات خارج شد. همانطور که مشاهده میکنید، میتوان از دستورات معاملاتی Sell Stop یا Buy Stop هم استفاده کرد و روند اجرای معاملات را به حالت نیمهخودکار درآورد.

میدونی تریدرهای موفق کجا حساب دارند؟

با شروع از اینجا، تو هم با یک بروکر عالی کار کن:

استراتژی گرید را شخصی سازی کنید!

روش بالایی یکی از سادهترین روشها برای پیادهسازی استراتژی گرید است. استراتژی گرید انواع مختلفی دارد و معاملهگر میتواند با تغییر جزئیات استراتژی گرید، استراتژی معاملاتی دلخواه خود را ایجاد کند. در استراتژی بالایی حد سود معاملات سقف یا کف دامنه محدود بوده است. برخی از معاملهگران از استراتژی گرید با حد سودهای متغیر هم استفاده میکنند.

یکی از انواع رایج استراتژی گرید، استفاده از حد سودهای محدود و منحصربهفرد برای هر معامله است. در مثال بالا حد سود معاملات خرید نرخ رُند ۱.۱۵ و حد سود معاملات فروش نرخ رُند ۱.۱۳ دلار بود. این یعنی تا زمانی که بازار در بین ۱.۱۵ و ۱.۱۳ دلار در نوسان است، تمامی معاملات خرید و فروش همواره در حد سود بسته خواهند شد. این استراتژی شباهت زیادی به استراتژی پلکانی دارد.

حال فرض کنید که در استراتژی بالایی از حد سودهای ۲۵ پیپی برای معاملات خرید و فروش استفاده کنیم. مثلاً اگر EURUSD از ۱.۱۴ دلار سقوط کرد و به ۱.۱۳۷۵ دلار رسید، از ۱.۱۳۷۵ وارد معامله فروش میشویم. اگر بازار تا ۱.۱۳۵۰ دلار سقوط کند، معامله اول تثبیت سود خواهد شد و معامله دوم باز خواهد شد. اگر بازار ۲۵ پیپ دیگر حرکت کند و به ۱.۱۳۲۵ دلار برسد، معامله دوم فروش هم بسته خواهد شد و معامله سوم باز خواهد شد.

سه سناریوی اصلی پس از ورود به معامله

بعد از اینکه معاملات طبق استراتژی گرید باز شدند، با سه سناریوی مختلف مواجه خواهید شد. دو سناریو به نفع معاملهگر است، اما سناریو سوم میتواند زیانهای سنگینی در پی داشته باشد.

چگونه با استراتژی گرید معامله کنیم؟

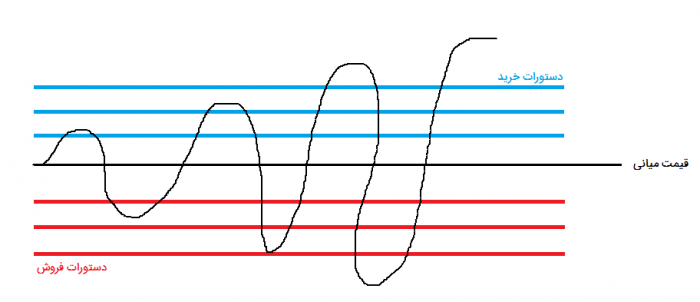

در اولین سناریو، بازار در جهت معاملات حرکت میکند و تمامی دستورات حد سود را فعال میکند. بعد از فعال شدن دستورات حد سود، شما به طور دستی مابقی دستورات باقی مانده را میبندید.

در سناریوی دوم، تمامی معاملات عمل میکنند و با فعال شدن دستورات حد سود بسته میشوند (بهترین سناریو).

در سناریوی سوم، حد سود برخی از معاملات عمل نمیکنند و پیش از اینکه معامله در سود بسته شود، بازار تغییر مسیر میدهد. در این حالت چند تا از معاملات باز میماند و رفتهرفته ضرر معاملات بیشتر میشود.

در سناریوی سوم میزان افت موجودی حساب به بالاترین سطح خواهد رسید. به همین دلیل معاملهگران علاوه بر مدیریت جدی معاملات بایستی تحمل ضرر را هم داشته باشند و بتوانند ضرر برخی از معاملات را به راحتی قبول کنند. معمولاً معاملهگرانی که با هر ضرری سریع عصبانی میشوند و کنترل خود را از دست میدهند، باید از این استراتژی استفاده نکنند. در این استراتژی زیان بخشی از کار است و در نهایت برآیند معاملات است که تعیین میکند معاملات سود ده بوده یا زیان ده.

افشای ریسک

توجه: استراتژیهای ارائه شده در بخش آموزش فارکس تنها شامل مفاهیم کلی و ساختار اصلی می شوند. توصیه میشود که معاملهگران از این استراتژیها برای ساخت استراتژی خاص خود استفاده کنند و جزئیات استراتژی را بر اساس مفاهیم مدیریت ریسک تغییر دهند. هرگز بدون تست و ارزیابی استراتژیها آنها را در حسابهای واقعی اجرا نکنید.

پیاده سازی استراتژی کلاسیک گرید (Grid)

در این بخش سعی میکنیم تا مثالی از نحوه اجرای استراتژی گرید را بررسی کنیم. اغلب اوقات بازارهای مالی در دامنه محدودی نوسان میکنند. بارها دیده شده که جفت ارزهای اصلی و یا حتی قیمت سهام شرکتهای بورسی برای مدت زمان طولانی در فاز خنثی معامله میشوند. در چنین شرایطی شاید پیشبینی آینده کار سختی باشد. استراتژی گرید جزو استراتژیهای معاملاتی است که به معاملهگر کمک میکند تا در چنین شرایطی بتواند از نوسانات بازار سود کند. در این استراتژی معاملات خرید به کمک معاملات فروش پوشش داده میشوند و به نوعی ریسک معاملات مدیریت میشود.

استراتژی کلاسیک گرید

این استراتژی از معاملات خرید و فروش تشکیل شده و سیستم داخلی مدیریت ریسک خاص خود را دارد. این استراتژی بر این ایده بنا شده که ضررهای معامله به کمک سود معاملات دیگر پوشش داده میشود. استراتژی با رسیدن بازار به سقف یا کف فاز خنثی به کار خود پایان میدهد. در این استراتژی حد ضرری برای معاملات تعریف نمیشود، اما حداکثر زیان نهایی استراتژی قابل محاسبه است. در این استراتژی چندین متغیر تأثیر به سزایی بر بازدهی استراتژی دارند. اسپرد یا کارمزد معاملات، دامنه پیش بینی شده برای استراتژی، حجم معاملات و فاصله گرید یا همان فاصله دستورات میتوانند بازدهی استراتژی را به طور قابل توجهی تغییر دهند.

مثالی برای اجرای استراتژی گرید

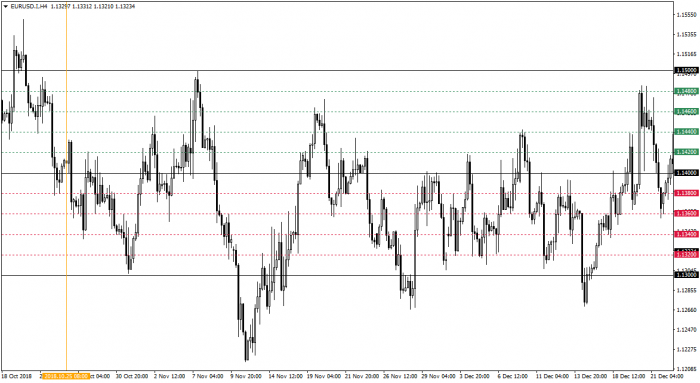

به نمودار چهارساعته EURUSD نگاه کنید. با فرض اینکه روند آتی بازار مشخص نیست، میخواهیم استراتژی گرید را از محدوده ۱.۱۴ دلاری اجرا کنیم. طبق استراتژی گرید ابتدا باید سطح میانی برای استراتژی انتخاب شود. در این جا سطح میانی نرخ رُند ۱.۱۴ دلاری است. حداکثر دامنه نوسانی را هم ۱۰۰ پیپ تعیین میکنیم. یعنی انتظار داریم که بازار در دامنهای به فاصله ۱۰۰ پیپ از ۱.۱۴ دلار نوسان کند. این یعنی سقف فاز خنثی را ۱.۱۵ و کف فاز خنثی را ۱.۱۳ در نظر میگیریم. فاصله هر گرید هم ۲۰ پیپ است. تمامی این اعداد به تشخیص خود معاملهگر انتخاب شده است. شاید برخی از معاملهگران به جای ۱۰۰ پیپ، ۱۵۰ پیپ در نظر بگیرند و فاصله هر گرید را هم ۱۰ پیپ انتخاب کنند.

قبلاً از این که معاملات را شروع کنید، باید گرید ها (سطوح افقی که فاصله یکسانی با یکدیگر دارند) را رسم کنید. گرید های سبز سطوحی است که باید وارد معامله خرید شد. گرید های قرمز هم سطوح مناسب برای ورود به معامله خرید است. سطوح افقی سیاه هم نشانگر سقف، کف و سطح میانی گرید است. از آنجایی که تحلیلی در کار نیست، پس سیگنال یابی هم معنایی ندارد. به همین دلیل در ابتدای کار باید دستورات خرید و فروش را به صورت دستی و در قالب دستورات Pending در نمودار قرار دهیم.

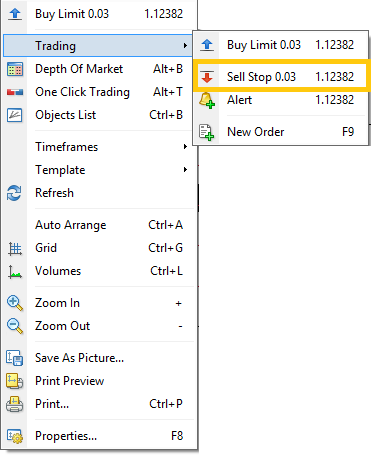

برای قرار دادن دستورات Pending کافی است روی سطح مورد نظر راست کلیک کنید. منوی شبیه به منوی زیر باز خواهد شد. روی گزینه New Order کلیک کنید. برای ایجاد معامله فروش گزینه Sell Stop را انتخاب کنید. برای معاملات خرید هم گزینه Buy Stop را کلیک کنید.

توجه داشته باشید که در منوی باز شده تنها زمانی گزینه Buy Stop مشاهده خواهد شد، که سطح انتخاب شده بالاتر از قیمت فعلی بازار باشد. همچنین گزینه Sell Stop هم زمانی مشاهده خواهد شد که سطح انتخاب شده پایینتر از قیمت فعلی بازار باشد. به همین دلیل دستورات را باید زمانی ایجاد کرد که بازار در اطراف سطح میانی یا ۱.۱۴ دلار باشد. در شکل بالا چون قیمت فعلی بازار پایینتر از ۱.۱۴ دلار است، ما مجبور شدیم تا برای نمایش دادن گزینه Sell Stop روی سطوح پایینتر از ۱.۱۳۲۰ کلیک کنیم.

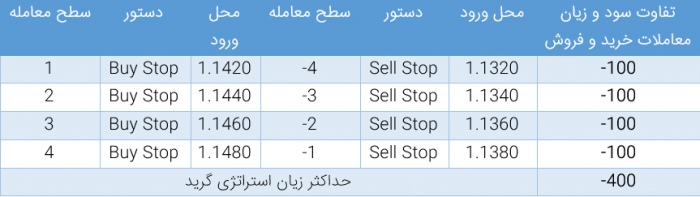

برای اجرای دستورات در نمودار چهارساعته EURUSD باید طبق جدول زیر عمل کنیم:

همانطور که در جدول بالایی مشاهده میشود، دستورات خرید و فروش یکدیگر را پوشش میدهند. یعنی اگر معاملات خرید و فروش به طور همزمان فعال باشند، حداکثر زیان معاملات ۴۰۰ پیپ خواهد بود. حداکثر زیان هر معامله هم ۱۰۰ پیپ است که از تفاوت دستورات خرید و فروش به دست آمده است (بدون احتساب اسپرد یا کارمزد).

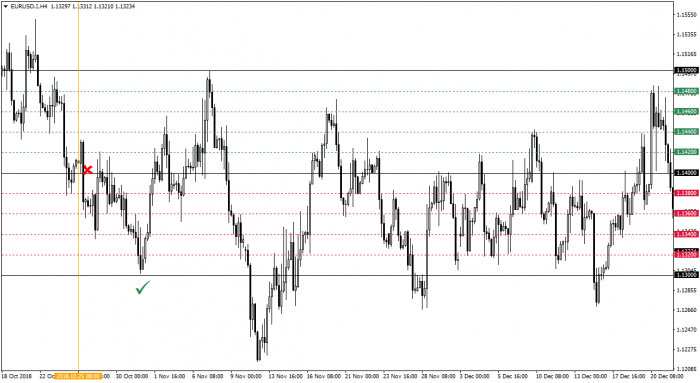

فرض کنید که ما استراتژی گرید را از نرخ میانی ۱.۱۴ دلار که با علامت ضربدر نشان داده شده شروع کردهایم. پس در هر خط قرمزی که در نمودار مشاهده میکنید، یک دستور Sell Stop و در هر خط سبز یک دستور Buy Stop قرار داده شده است.

وضعیت جدول در اولین حرکت EURUSD از ۱.۱۴ به محدوده ۱.۱۳ دلاری

بعد از اینکه استراتژی گرید در نمودار اجرا شد و دستورات انتخاب شدند، منتظر میمانیم تا بازار حرکت کند. درست از علامت ضربدر نمایش داده شده در نمودار، EURUSD سقوط کرده و تا ۱.۱۳۴۰ دلار پایین آمده است. پس در این حرکت نزولی دستورات Sell Stop در ۱.۱۳۸۰ و ۱.۱۳۶۰ و ۱.۱۳۴۰ فعال شدهاند. EURUSD در ادامه تا ۱.۱۴۲۰ جهش کرده و دستور خرید Buy Stop در ۱.۱۴۲۰ هم فعال شده است. بعد از فعال شدن دستور خرید شاهد سقوط EURUSD به کف استراتژی گرید در ۱.۱۳ هستیم.

توجه داشته باشید که معاملات در استراتژی گرید حد ضرر ندارند. با این حال حد سود معاملات باید سقف و کف استراتژی گرید باشد. یعنی حد سود معاملات فروش نرخ رُند ۱.۱۳ و حد سود معاملات خرید نرخ رُند 1.۱۵ دلاری است.

همانطور که در جدول بالا مشاهده میکنید، نمودار EURUSD با رسیدن به ۱.۱۳ دلار به حد سود معاملات فروش رسیده است. با رسیدن EURUSD به ۱.۱۳ دلار حد سود معاملات فروش عمل میکند و در عین حال باید معاملات خرید باز را بست. مجموع سود معاملات بالایی ۲۰۰ پیپ بوده، اما به خاطر فعال شدن معامله خرید در ۱.۱۴۲۰ دلار، این معامله با زیان ۱۲۰ پیپی بسته شد. خالص سود معاملات در حرکت اول بازار به کف دامنه گرید ۸۰ پیپ بوده است.

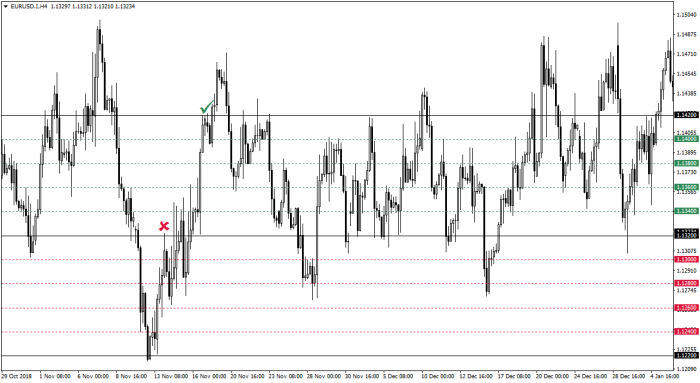

وضعیت جدول در دومین حرکت EURUSD از ۱.۱۳ به ۱.۱۵ دلار

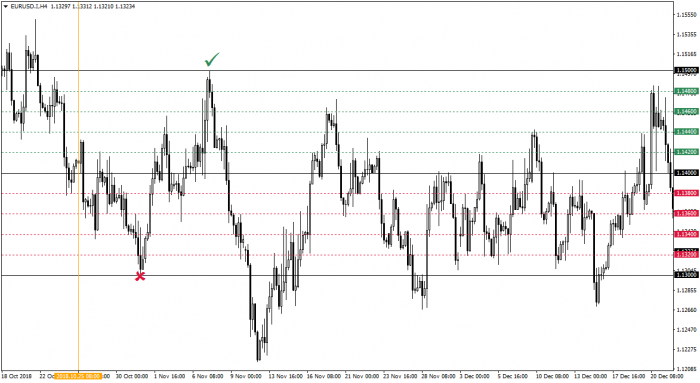

بعد از اینکه معاملات در کف محدوده گرید بسته شدند، بازار بازگشت صعودی را به راه میاندازد. از آنجایی که تحلیلی در کار نیست، ما نمیدانیم که بازار به سمت بالا حرکت خواهد کرد و یا به حرکات نزولی ادامه خواهد داد. ما تنها میدانیم که بازار شاید به فاصله ۱۰۰ پیپ از ۱.۱۴ نوسان کند. پس باید منتظر بمانیم تا بازار به ۱.۱۴ دلار باز گردد. همانطور که در نمودار چهارساعته مشاهده میشود، EURUSD بعد از تشکیل پنج کندل چهارساعته به ۱.۱۴ بازگشته است.

دوباره دستورات Buy Stop و Sell Stop را به فاصله ۲۰ پیپ از ۱.۱۴ دلار ایجاد میکنیم. علامت ضربدر زمان ایجاد دستورات را نشان میدهد. در ابتدا EURUSD تا نزدیکی ۱.۱۴۶۰ صعود میکند، اما به ۱.۱۴۶۰ نمیرسد. پس دستورات Buy Stop اول و دوم در ۱.۱۴۲۰ و ۱.۱۴۴۰ فعال میشوند. در ادامه بازار سقوط میکند و به زیر ۱.۱۳۶۰ میرسد. به همین دلیل دستورات اول و دوم Sell Stop در ۱.۱۳۸۰ و ۱.۱۳۶۰ هم فعال میشوند.

این یعنی ما دو معامله خرید و دو معامله فروش باز داریم. اگر EURUSD در ۱.۱۴ باشد، زیان معامله خرید اول ۲۰ و زیان معامله دوم خرید ۴۰ پیپ است. زیان معامله اول فروش هم ۲۰ و زیان معامله دوم فروش ۴۰ پیپ است. یعنی زیان فعلی حساب ۱۲۰ پیپ خواهد بود. یکی از دلایل اصلی شکست معاملهگران در اجرای استراتژی گرید، هم زیانهای مقطعی در استراتژی است. زیانهای مشاهده شده در استراتژی باعث میشود تا معاملهگر روحیه خود را از دست بدهد. در حالی که زیان معاملات موقتی است و بازار تا ابد در ۱.۱۴ دلار باقی نخواهد ماند و در نهایت حرکت خواهد کرد. پس در این استراتژی نباید به سود و زیان موقتی معاملات توجه کرد.

بعد از اندکی نوسان در اطراف ۱.۱۴ دلار EURUSD جهش میکند و به حد سود استراتژی در سقف ۱.۱۵ دلار میرسد. در این حرکت صعودی معامله سوم و چهارم Buy Stop هم در ۱.۱۴۶۰ و ۱.۱۴۸۰ فعال شدهاند. وضعیت نهایی معاملات به صورت جدول زیر خواهد بود:

طبق جدول بالا نوسان EURUSD باعث شده تا دو معامله فروش EURUSD فعال شوند. اگر شما تمام معاملات خرید و فروش را در سقف دامنه یعنی ۱.۱۵ دلار ببندید، استراتژی با زیان ۶۰ پیپی بسته خواهد شد و میتوانید از بازار خارج شوید. یکی از بدترین سناریوهای موجود برای استراتژی گرید فعال شدن دستورات معاملاتی بدون برخورد به حد سود است. در مثال بالایی دستورات فروش بدون برخورد به حد سود در زیان بسته شدهاند.

وضعیت جدول معاملات در سومین حرکت EURUSD از ۱.۱۵ به زیر ۱.۱۳

بعد از ثبت زیان ۶۰ پیپی دوباره منتظر بازگشت بازار به محدوده میانی در ۱.۱۴ میمانیم. پیش بینی در کار نیست به همین دلیل ما نمیدانیم که بازار به محدوده ۱.۱۴ سقوط میکند یا از ۱.۱۵ عبور میکند. EURUSD از ۱.۱۵ عبور نمیکند و به همین دلیل به ۱.۱۴ سقوط میکند. با رسیدن EURUSD به ۱.۱۴ دوباره چهار دستور خرید Buy Stop و Sell Stop را ایجاد میکنیم. درست از همان سطوح قبلی.

همانطور که از نمودار بالایی مشاهده میشود، EURUSD بدون توقف سقوط کرده و به حد سود استراتژی در ۱.۱۳ رسیده است. این یعنی دستورات Sell Stop در ۱.۱۳۸۰، ۱.۱۳۶۰، ۱.۱۳۴۰ و ۱.۱۳۲۰ فعال شدهاند. هیچ دستور معامله خریدی فعال نشده است. پس جدول معاملات به صورت زیر خواهد بود:

حرکت سوم بازار بهترین سناریو برای استراتژی گرید بوده است. بازار از سطح میانی حرکت خود را شروع کرده و بدون نوسان اضافی سقوط کرده است. این یعنی دستورات خرید فعال نخواهند شد. بازار با رسیدن به ۱.۱۳ دلار تمامی دستورات حد سود EURUSD را فعال کرده و سود خالص ۲۰۰ پیپی را نصیب معاملهگر کرده است.

چه زمانی باید سطوح گرید استراتژی ترید را تغییر داد؟

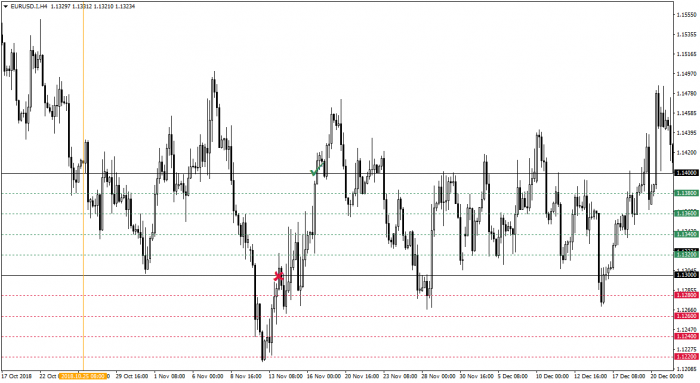

جفت ارز EURUSD از ۱.۱۵ دلار سقوط کرد و به زیر کف محدوده در ۱.۱۳ رسید. در چنین شرایطی شاید سؤالی که به ذهن مخاطب برسد این است که آیا باز هم باید محدوده ۱.۱۵-۱.۱۳ دلاری را محدوده استراتژی گرید در نظر گرفت یا باید آن را تغییر داد؟

اگر استراتژی گرید به ما اجازه تحلیل باز را میداد، شاید میشد پاسخ بهتری به این جواب داد. اما طبق استراتژی گرید پیش بینی در کار نیست. بعد از خروج EURUSD از فاز خنثی باید دامنه جدیدی برای استراتژی گرید تعریف شود. EURUSD از کف دامنه قبلی در ۱.۱۳ سقوط کرده و به ۱.۱۲۲۰ رسیده است. پس ما هم سطح میانی استراتژی گرید را ۸۰ پیپ پایین میآوریم. یعنی سطح میانی از ۱.۱۴ به ۱.۱۳۲۰ تغییر میکند. سطوح گرید یا همان سطوح ورود به معامله هم به فاصله ۲۰ پیپ از ۱.۱۳۲۰ تعریف میشوند. سقف و کف دامنه خنثی جدید باز هم ۱۰۰ پیپ با ۱.۱۳۲۰ فاصله دارند.

وضعیت جدول معاملات در حرکت اول EURUSD در فاز جدید

بعد از اینکه EURUSD به ۱.۱۲۲۰ دلار سقوط کرد، منتظر میمانیم تا EURUSD به سطح میانی در ۱.۱۳۲۰ دلار باز گردد. با برخورد EURUSD به ۱.۱۳۲۰ دلار دستورات Buy Stop و Sell Stop را ایجاد میکنیم. در اولین حرکت EURUSD تا نزدیکی ۱.۱۲۶۰ دلار پایین میآید، اما این نرخ را لمس نمیکند. پس دستورات اول و دوم Sell Stop در ۱.۱۳ و ۱.۱۲۸۰ فعال میشوند. در ادامه EURUSD تقویت میشود و به سقف فاز خنثی در ۱.۱۴۲۰ میرسد. یعنی هر چهار دستور معامله خرید Buy Stop فعال شده و به حد سود برخورد کردهاند.

مجموع سود معاملات خرید ۲۰۰ پیپ بوده، اما زیان معاملات فروش EURUSD برابر ۲۶۰ پیپ بوده است. پس معاملات استراتژی گرید با ۶۰ پیپ زیان بسته میشوند.

حال تصور کنید که ما دامنه فاز خنثی برای استراتژی گرید را به جای محدوده ۱.۱۴۲۰-۱.۱۲۲۰ محدوده ۱.۱۴-۱.۱۲ فرض میکردیم. در این صورت نمودار EURUSD و سطوح گرید به صورت زیر میشد.

در این صورت باید از ۱.۱۳ استراتژی گرید را اجرا میکردیم. نوسانات EURUSD باعث میشد تا دستور اول فروش در ۱.۱۲۸۰ فعال شود، اما سایر دستورات فروش Sell Stop عمل نمیکردند. در ادامه EURUSD صعود میکرد و به حد سود در سقف دامنه در ۱.۱۴ برخورد میکرد و در رالی صعودی تمامی دستورات خرید را فعال میکرد. در این شرایط معاملات خرید با سود ۲۰۰ پیپ بسته میشدند و معامله فروش ۱.۱۲۸۰ دلاری هم تنها با ۱۲۰ زیان بسته میشد. یعنی سود خالص استراتژی گرید ۸۰ پیپ سود میشد. این استراتژی حداقل تا دو بار دیگر هم تکرار میشد و در هر بار باز ۸۰ پیپ سود به دست میآمد.

جمعبندی

استراتژی گرید برای زمانی خوب است که بازار از سطح میانی تنها در یک جهت حرکت کند. در این صورت استراتژی بیشترین سود را ثبت خواهد کرد. اگر بازار تعدادی از دستورات خرید یا فروش را باز نگه دارد، اما به دستورات حد سود خرید یا فروش نرسد، به احتمال زیاد استراتژی با زیان به کار خود پایان خواهد داد. یکی از مشکلات اصلی استراتژی گرید نحوه تعیین دامنه نوسانی جدید است. ما در این مقاله دیدیم که اگر دامنه به درستی تعیین نشود، استراتژی بازدهی نخواهد داشت. در مقالات آینده بیشتر در رابطه با استراتژی گرید حرف خواهیم زد.