در دنیای پیچیدهی اقتصاد و بازارهای مالی، یکی از مهمترین عواملی که میتواند به شکلگیری و تغییر روندهای اقتصادی کمک کند، نرخ ارز است. این نرخ نه تنها بر روی تجارت بینالمللی تأثیر میگذارد، بلکه بهطور مستقیم زندگی روزمره مردم را تحت تاثیر قرار میدهد. اما چگونه این نرخ تعیین میشود و چه عواملی بر آن تأثیرگذارند؟ برای درک بهتر این مفهوم اساسی، نیاز به شناخت عمیقتری از روابط اقتصادی بین کشورها و نحوه عملکرد بازارهای ارزی داریم. در این مقاله، به بررسی دقیقتر مفاهیم پایهای و عوامل مؤثر بر نرخ ارز پرداختهایم، تا از این طریق بتوانیم به درکی جامعتر از تحولات اقتصادی در سطح جهانی دست یابیم.

فهرست مطالب

نرخ ارز چیست؟

نرخ ارز قیمت پول ملی یک کشور در برابر پول سایر کشورها یا نواحی اقتصادی را نشان میدهد. بهطور مثال برای خرید یک یورو به چند دلار نیاز است؟ در روز ۲۳ فوریه سال ۲۰۱۹ نرخ ارز برای یورو به دلار آمریکا ۱.۱۳ دلار بوده است. یعنی برای خرید یک یورو باید ۱.۱۳ دلار پرداخت کرد.

انواع نرخ ارز

نرخ شناور: در نرخ شناور ارزش پول ملی یک کشور یا ناحیه اقتصادی میتواند در برابر سایر ارزها بهطور آزادانه نوسان کند. نرخ شناور برای ارزهایی است که در بازار فارکس یا همان بازار ارز خارجی معامله میشوند.

ارز محدود شده یا کنترل شده: برخی از کشورها تنها اجازه میدهند که ارز در داخل مرزهای آن کشور معامله شود. معمولاً چنین ارزهایی توسط خود دولت قیمتگذاری میشود.

نرخ ثابت: برخی از کشورها قیمت پول ملی خود را در برابر ارز یک کشور دیگر تثبیت میکنند. برای مثال دلار هنگکنگ در برابر دلار آمریکا بین ۷.۷۵ تا ۷.۸۵ تثبیت شده است. یعنی ارزش دلار هنگکنگ میتواند در برابر دلار آمریکا در بین محدوده اشاره شده نوسان کند.

نرخ داخلی و خارجی: نرخ ارز یک کشور میتواند در داخل و خارج آن کشور متفاوت باشد. برخی از کشورها مثل چین دو نرخ ارز دارند. معمولاً نرخ داخلی کشور مطلوبتر از نرخ در خارج از آن کشور است. یوان چین علاوه بر اینکه دو نرخ داخلی و خارجی دارد، توسط دولت هم کنترل میشود. نرخ داخلی چین توسط دولت تعیین میشود و بعد از تعیین روزانه نرخ، یوان میتواند در دامنه ۲ درصدی نوسان کند. این در حالی است که نرخ خارجی یوان میتواند آزادانه نوسان داشته باشد.

نرخ آنی و آتی: منظور از نرخ آنی، قیمت فعلی و نقد ارز در بازار است. در مقابل، قیمت آتی قیمت ارز برای تحویل در آینده است که میتواند بر اساس انتظارات سرمایه گذاران در برابر قیمت آنی ارز کاهش یا افزایش داشته باشد. نرخ آتی میتواند به خاطر انتظارات نرخ بهرهای بازار تغییر کند. برای مثال اگر سرمایه گذاران انتظار داشته باشند که بانک مرکزی اروپا سیاستهای انبساطی پولی را تشدید کند، یورو در برابر دلار آمریکا تضعیف خواهد شد. در واقع معامله گران اقدام به خرید دلار و فروش یورو خواهند کرد و این موضوع موجب تضعیف ارزش یورو خواهد شد.

مظنه: معمولاً نرخ ارز را با مخفف اسامی ارزها نشان میدهند. مخفف دلار آمریکا USD است و مخفف یورو هم EUR است. این یعنی مظنه یورو در برابر دلار آمریکا که همان نشانگر ارزش یک یورو به دلار آمریکاست را با EURUSD نشان میدهند. اگر مظنه یورو ۱.۱۳ دلار باشد، یعنی با هر یک یورو میتوان ۱.۱۳ دلار خریداری کرد.

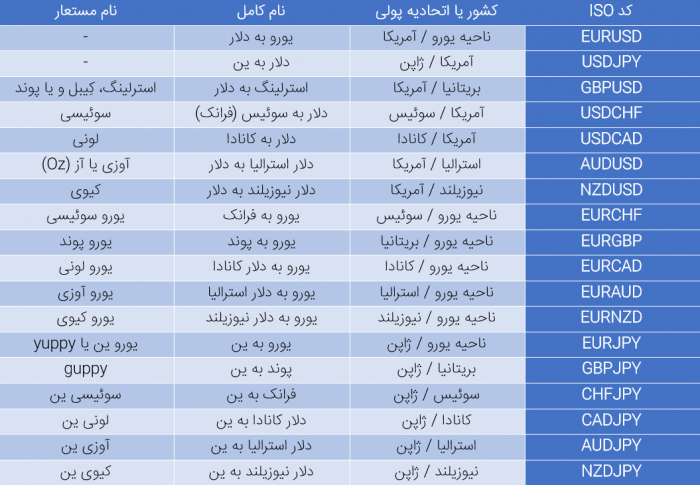

نام و کد جفت ارز های مهم بازار فارکس

جفت ارز چیست؟

جفت ارز مظنه قیمتی دو ارز مختلف است و در واقع قیمت یک ارز بر اساس ارز دیگر نمایش داده میشود. جفت ارز از دو بخش تشکیل شده است. بخش اول ارز پایه نامیده میشود و بخش دوم ارز مظنه. بهطور مثال در جفت ارز EURUSD، یورو ارز پایه است که بر اساس ارز مظنه دلار قیمتگذاری شده است. جفت ارز، ارزش ارزها را در برابر یکدیگر نشان میدهد. در جفت ارزی مثل GBPUSD قیمت پوند انگلستان بر اساس دلار آمریکا نشان داده میشود. یعنی ارزش هر پوند بر اساس دلار آمریکا چقدر است؟ یا به عبارت دیگر برای خرید یک واحد پوند انگلستان چقدر دلار نیاز است؟ ارزها بر اساس سیستم کدگذاری ISO نامگذاری شدهاند. هر ارز رسمی و جهانی یک کد سهحرفی دارد که برای استفاده در بازارهای جهانی به کار میرود.

اعلام نرخ

چگونه از نرخ ارز ها مطلع شویم؟

نرخ برابری ارز های مهم بازار فارکس را می توانید در قدیمی ترین و بهترین سایت فارکس ایران در صفحه نرخ های زنده به صورت لحظه ای مشاهده کنید. (کلیک کنید)

نظامهای ارزی: نرخ ارز شناور و نرخ ارز ثابت

به پول خارجی ارز گفته میشود. دولتها برای تعیین نرخ ارز از نظامهای ارزی متفاوتی استفاده میکنند. نرخ ارز قیمت پول محلی در برابر ارزهای خارجی را نشان میدهد. وقتی نظام ارزی کشوری شناور است، یعنی نرخ ارز توسط عرضه و تقاضا در بازار تعیین میشود. یعنی دولت تعیین کننده نرخ ارز نیست و نرخ ارز میتواند به طور آزادانه تغییر کند.

نظام ارزی شناور

در نظام ارزی شناور، نوسانات بلندمدت ارز نشانگر قدرت اقتصاد داخلی و همچنین تفاوت نرخ بهره میان کشورهاست. با این حال نوسانات ارزی کوتاهمدت نشانگر شایعات، بحرانها، حدس و گمان سرمایه گذاران و میزان عرضه و تقاضای روزانه ارز است. اگر میزان عرضه پول محلی بیشتر از تقاضا باشد، ارزش پول محلی در برابر ارزهای خارجی تضعیف خواهد شد و اگر تقاضا برای پول محلی بیشتر از عرضه باشد، شاهد گرانی آن در برابر ارزهای خارجی خواهیم بود.

نوسانات شدید و کوتاهمدت ارز میتواند نتیجه مداخله بانکهای مرکزی در بازار ارز هم باشد. در واقع حتی در نظام ارزی شناور هم بانکهای مرکزی میتوانند بر نرخ ارز تأثیر بگذارند. هر چند که اکثر اقتصادهای بزرگ دنیا از نظام ارزی شناور استفاده میکنند، اما اگر ارزش پول ملی بیش از حد بالا یا پایین بیاید، بانکهای مرکزی و دولتها وارد بازار خواهند شد. این یعنی نظام ارزی شناور به این معنی نیست که دولت در بازار دخالتی نخواهد داشت. بیارزش شدن یا تقویت بیش از حد ارزش پول ملی میتواند بر اقتصاد آن کشور آسیب جدی وارد کند و علاوه بر تأثیر منفی آن بر بخش تجارت خارجی، کشور را در پرداخت بدهیهای بینالمللی ناتوان کند. در چنین شرایطی دولتها یا بانکهای مرکزی با اتخاذ سیاستهای پولی و مالی سعی میکنند تا نرخ ارز را به تعادل برسانند.

نظام ارزی ثابت

در نظام ارزی ثابت، نرخ ارز را دولت تعیین میکند. در واقع دولت با تعیین قیمت پول ملی در برابر ارزهای خارجی، نرخ ارز را برای داد و ستد مشخص میکند. در این نظام ارزی دولت مجبور است برای حفظ نرخ تعیین شده، اقدام به خرید یا فروش پول محلی در برابر ارزهای خارجی کند.

در واقع در نظام ارزی ثابت، نرخ ارز بر اساس قیمت یک ارز خارجی مثل دلار یا بر پایه طلا تعیین میشود. هدف از نظام ارزی ثابت، حفظ نوسانات ارز در یک دامنه محدود و کوتاه است. در نظام ارزی ثابت، صادرکنندگان و واردکنندگان داخلی اطمینان بیشتری از نرخ آتی ارز دارند. همچنین نظام ارزی باثبات به دولتها اجازه میدهد تا نرخ رشد تورم را پایین نگاه دارند و در عین حال با حفظ نرخ بهره پایین و اعطای تسهیلات پولی از بخش تجارت خارجی و سرمایهگذاری حمایت کنند.

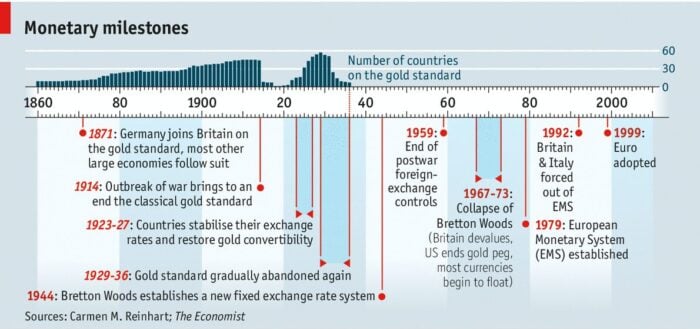

تاریخچه نظامهای ارزی

کنفرانس برتون وودز که استاندارد پایه طلا را برای ارزها معرفی کرد، در ماه ژوئیه سال ۱۹۴۴ برگزار شد. ۴۴ کشور متحد در جنگ جهانی دوم در این کنفرانس شرکت کردند. در این کنفرانس علاوه بر معرفی نظام ارزی ثابت و پایه طلا، صندوق بینالمللی پول (IMF) و بانک جهانی هم تأسیس شد. طبق این سیستم ارزی، قیمت هر اونس طلا ۳۵ دلار تعیین شد و کشورهای حاضر در این کنفرانس هم ارزش پول ملی خود را به دلار تعیین و تثبیت کردند. کشورها این حق را داشتند که نرخ ارز خود را بین مثبت و منفی یک درصد تغییر دهند. این سیستم باعث شد تا دلار آمریکا به ارز رزرو جهانی تبدیل شود و بانکهای مرکزی با تزریق دلار یا جمعآوری آن از بازار نرخ ارز را تثبیت کنند.

در سالهای ۱۹۵۰ و ۱۹۶۰، مازاد ترازهای پرداخت آمریکا به کسری تبدیل شد. این یعنی آمریکا به سایر کشورهای جهان بدهکار بود و برای پرداخت این بدهی باید دلار چاپ میکرد. افزایش عرضه دلار آمریکا باعث میشد تا قیمت اونس طلا در برابر دلار آمریکا بالا رود. اما از آنجایی که قیمت طلا در برابر دلار آمریکا ثابت بود، سرمایه گذاران با ارائه دلارهای خود به بانک مرکزی آمریکا، طلای ارزان خریداری میکردند. این موضوع باعث خالی شدن ذخایر طلای بانک مرکزی آمریکا میشد. با وجود اینکه دولتها اجازه داشتند به طور دورهای نرخ ارز را تغییر دهند، اما این سیستم ارزی دیگر کارایی نداشت. در سال ۱۹۷۳ رئیسجمهور آمریکا این کشور را از نظام ارزی ثابت با پایه طلا خارج کرد و نظام ارزی آمریکا به نظام ارزی شناور تغییر یافت.

میدونی تریدرهای موفق کجا حساب دارند؟

با شروع از اینجا، تو هم با یک بروکر عالی کار کن:

معایب نظام ارزی ثابت

کشورهای در حال توسعه معمولاً از نظام ارزی ثابت برای محدود کردن نوسانات کوتاهمدت ارز استفاده میکنند. این نظام ارزی به واردکنندگان، صادرکنندگان و سرمایه گذاران اجازه میدهد تا بدون نگرانی از نوسانات ارز به فعالیت خود ادامه دهند. با این حال نظام ارزی ثابت توانایی بانکهای مرکزی در تعیین نرخ بهره را محدود میکند. تنظیم درست نرخ بهره برای رشد باثبات هر اقتصادی ضروری است.

همچنین در نظام ارزی ثابت، نرخ ارز نمیتواند توسط بازار به سطح تعادلی برسد. برای اینکه نظام ارزی ثابت واقعاً کارایی داشته باشد، دولتها به ذخایر ارزی بزرگی نیاز دارند تا در صورت لزوم با عرضه یا جمعآوری پول از بازار، نرخ ارز را ثابت نگه دارند. علاوه بر این اگر دولت در تعیین نرخ ارز غیرمنطقی عمل کند، بازارهای غیر رسمی و موازی برای ارز ظاهر میشوند. اگر تفاوت نرخ ارز بین ارز دولتی و بازار موازی بیش از حد باشد، تمامی ذخایر ارزی بانک مرکزی به مرور زمان از بین خواهد رفت و در نتیجه ارزش پول ملی سقوط خواهد کرد. در واقع آسیب چنین اتفاقی خیلی بیشتر از نوسانات روزانه ارز در نظام ارزی شناور است.

به طور مثال در سال ۲۰۱۸ ایران بعد از سقوط ۸ درصدی ارزش ریال در یک روز، با تعیین نرخ ارز ۴۲ هزار ریالی برای هر دلار آمریکا سعی کرد تا از ارزش پول ملی محافظت کند. این در حالی است که پیش از این اقدام بانک مرکزی، نرخ ارز دولتی ۳۷ هزار ریال و نرخ ارز در بازار آزاد ۶۰ هزار ریال بود. تقریباً کمتر از یک سال بعد دولت نتوانست نظام ارزی ثابت را حفظ کند و در نتیجه رو به نظام ارزی شناور آورد و نرخ هر دلار آمریکا در ایران به محدوده ۱۳۰ هزار ریالی رسید.

مهمترین عوامل بنیادی تأثیرگذار بر نرخ ارز

به غیر از تغییرات نرخ بهره و تورم، نرخ ارز هم یکی از بخشهای مهم هر اقتصادی است. نرخ ارز نقش کلیدی در بخش تجارت خارجی کشور دارد. به همین دلیل نرخ ارز همیشه در کانون توجهات قرار دارد و تحلیل آن برای حفظ ثبات در سایر شاخصهای اقتصادی مهم است. با این حال نرخ ارز در مقیاسهای خرد هم اهمیت دارد. تغییرات نرخ ارز میتواند بازدهی واقعی سرمایهگذاری در اوراق بهادار را هم تغییر دهد.

نرخ ارز نقش حیاتی در روابط تجاری کشور با دنیا دارد. هر چه ارزش پول ملی در برابر ارزهای خارجی بالاتر باشد، واردات برای مردم آن کشور ارزان خواهد بود و در عین حال محصولات و خدمات آن کشور هم برای خارجیها گران تمام خواهد شد. در مقابل اگر ارزش پول ملی در برابر سایر ارزها پایین باشد، واردات برای مردم آن کشور گران تمام خواهد شد و در عین حال محصولات و خدمات صادراتی به سایر کشورها ارزان خواهد بود.

تفاوت نرخ تورم میان دو کشور

معمولاً کشوری که نرخ تورم پایینتری دارد، پول ملی آن ارز قوی محسوب میشود. تورم ضعیف باعث میشود تا قدرت خرید پول در مقایسه با سایر ارزها افزایش یابد. در مقال کشورهایی که تورم بالایی دارند، ارزش پول ملی آنها هم در برابر ارزهای خارجی پایین است. تورم بالا باعث کاهش قدرت خرید آن ارز میشود و در نتیجه در برابر ارزهای خارجی تضعیف میشود.

تفاوت نرخ بهره

نرخ بهره، نرخ تورم و نرخ ارز همبستگی بالایی با یکدیگر دارند. بانک مرکزی با تغییر نرخ بهره میتواند هم بر نرخ تورم و هم بر نرخ ارز تأثیر بگذارد. در واقع تغییر نرخ بهره علاوه بر اینکه تورم را تحت تأثیر قرار میدهد، ارزش پول ملی را هم در برابر ارزهای خارجی تغییر میدهد. هر چه نرخ بهره بالا باشد، بازدهی آن ارز در برابر رقبا هم بیشتر خواهد بود. بازدهی بالا باعث جذب سرمایههای خارجی میشود و در نتیجه ارز با نرخ بهره بالا در برابر ارزهایی با نرخ بهره پایین تقویت خواهد شد. با این حال توجه داشته باشید که اگر نرخ بهره بالا همراه با نرخ تورم بالا باشد و یا عوامل دیگری مثل جریانات ریسکی بر بازار تأثیر بگذارند، شاید مزیت نرخ بهرهای تأثیری بر نرخ ارز نگذارد. اگر نرخ بهره ارزی پایین باشد یا به مرور زمان کاهش یابد، ارزش آن ارز در برابر رقبا هم به تدریج کاهش خواهد یافت.

تراز حسابجاری

حسابجاری، تراز تجاری میان یک کشور با شرکای تجاری آن است و نشانگر تمامی پرداختهای میان کشورهاست. این پرداخت شامل پرداختها برای کالا، خدمات، بهره و سود تقسیمی است. کسری حسابجاری نشان میدهد که کشور بیش از درآمد خود خرج میکند و در حال استقراض سرمایه از منابع خارجی است. این موضوع موجب تشدید کسری حسابجاری میشود. به عبارت دیگر کشور به ارز خارجی بیشتری برای پرداخت بدهیهای خود نیاز دارد، اما از آنجایی که درآمد کشور کمتر از مخارج آن است، کشور مجبور میشود که عرضه پول خود را بالا ببرد و بیشتر از تقاضای خارجیها پول چاپ کند. مازاد تقاضا برای ارز خارجی و کمبود تقاضا برای پول ملی باعث میشود تا ارزش پول ملی سقوط کند. سقوط ارزش پول ملی در برابر ارزهای خارجی تا زمانی ادامه خواهد یافت که کالاها و خدمات داخلی به حدی برای خارجیها ارزان شود که صادرات را تقویت کند و به نوعی تقاضا برای پول ملی دوباره تقویت شود.

بدهی عمومی

کشورها برای تأمین مالی پروژههای عمومی و دولتی به حجم زیادی از پول نیاز دارند. هرچند که بالا رفتن مخارج دولت موجب بهبود شرایط اقتصاد داخلی میشود، اما افزایش بدهی عمومی دولت یا همان کسری بودجه برای سرمایه گذاران خارجی چندان جالب نیست. چرا؟ هر چه بدهی عمومی کشوری بیشتر باشد، تورم آن کشور هم بالاتر خواهد بود و اگر تورم بالا باشد، بدهیهای دولت با پول ارزانتری در آینده تسویه خواهند شد. اگر دولت امروز ۱۰۰ میلیارد بدهی داشته باشد و تورم هم به حدی بالا باشد که ارزش پول ملی در هر سه سال نصف شود، یعنی بدهی دولت در سه سال آینده با نصف ارزش واقعی تسویه خواهد شد.

بدهی بالای دولت میتواند باعث افزایش چاپ اسکناس برای بازپرداخت بدهیها شود و عرضه بالای پول هم در نهایت تورم را تشدید کند. اگر دولت نتواند به کمک ابزارهای مالی داخلی مثل فروش اوراق قرضه یا افزایش حجم نقدینگی بدهی خود را تسویه کند، مجبور خواهد شد تا عرضه اوراق قرضه به خارجیها را بالا ببرد. این کار باعث افت قیمت اوراق قرضه خواهد شد. در نهایت خارجیها به خاطر وخیمتر شدن وضعیت بدهی دولت نگران خواهند شد. این نگرانی بی مورد هم نیست. کشوری با چنین وضعیتی شاید نتواند بدهیهای خود را تسویه کند. در این صورت خارجیها تمایلی به خرید اوراق قرضه دولت نخواهند داشت. این کار باعث کاهش رتبه اعتباری کشور هم خواهد شد. رتبه اعتباری هر کشوری یکی از عوامل تأثیرگذار بر نرخ ارز است. کشوری که رتبه اعتباری خوبی ندارد، یعنی احتمال ورشکستگی دولت و بی ارزش شدن پول ملی آن وجود دارد.

نسبت شاخص قیمتی صادرات به واردات

نسبت بهای صادرات به بهای واردات هر کشوری میتواند تأثیر قوی بر نرخ ارز بگذارد. اگر قیمت محصولات و خدمات صادراتی کشوری با سرعت بیشتری نسبت به قیمت کالاها و خدمات وارداتی افزایش یابد، میتوان گفت که شرایط تجاری این کشور بهبود یافته است. بهبود شرایط تجاری نشانگر افزایش تقاضای خارجی برای صادرات آن کشور است. در نتیجه درآمدهای صادراتی کشور افزایش خواهد یافت و تقاضا برای پول ملی آن کشور را بالا خواهد برد. در نتیجه ارزش پول ملی در برابر سایر ارزها تقویت خواهد شد. اما اگر سرعت افزایش بهای کالاها و خدمات صادراتی کمتر از رشد بهای واردات باشد، ارزش پول ملی در برابر سایر ارزها پایین خواهد آمد.

ثبات سیاسی و عملکرد اقتصادی

سرمایه گذاران خارجی همواره به دنبال کشورهایی با ثبات سیاسی و اقتصادی بالا هستند. کشوری که ثبات سیاسی و اقتصادی قوی داشته باشد، سرمایه خارجی بیشتری را جذب خواهد کرد. بحرانهای سیاسی میتوانند اعتمادها به پول ملی یک کشور را از بین ببرند و در نتیجه خروج سرمایههای خارجی موجب کاهش ارزش پول ملی در برابر سایر ارزها خواهد شد.