معاملهگران بازار فارکس معمولاً توجه چندانی به نوسانات بورس سهام ندارند. بازار های سهام علاوه بر این که بر جریانات ریسکی بازار تأثیر دارند، میتوانند بر ارزش ارزهای محلی هم تأثیر بگذارند. برای اینکه سرمایهگذاری بخواهد سهام یک کشور دیگر را خریداری کند، ابتدا باید ارز محلی آن کشور را داشته باشد. یعنی اگر سرمایهگذار اروپایی میخواهد در بازار سهام ژاپن سرمایهگذاری کند، باید یورو را فروخته و ین ژاپن بخرد تا در نهایت سهام مورد نظر را خریداری کند.

تبدیل یورو به ین ژاپن باعث افزایش تقاضا برای ین ژاپن میشود. در مقابل عرضه و فشار فروش یورو را بالاتر میبرد. اگر چشمانداز بازار سهامی خوب باشد، سرمایههای بینالمللی به سمت آن بازار روانه میشوند. در مقابل اگر بازار سهام کشوری چشمانداز ضعیفی داشته باشد، سرمایهگذاران بینالمللی سرمایه خود را خارج میکنند. شما به عنوان معاملهگر بازار فارکس حتی اگر در بورس سهام هم فعال نباشید، باز باید به تغییرات بازار سهام توجه کنید.

اگر بازار سهام کشوری بهتر از کشور دیگر باشد، باید انتظار نوسان ارزهای مربوطه را داشته باشید. یعنی پولها از بازار سهام ضعیف خارج شوند و به بازار سهام قوی حرکت کنند. همین تغییر مسیر جریانات نقدینگی باعث میشود تا ارزهای مربوطه هم دچار نوسان شوند. به طور خلاصه اگر بازار سهام کشوری قوی باشد و همه انتظار افزایش قیمتها را داشته باشند، ارز محلی آن کشور تقویت خواهد شد. در مقابل اگر چشمانداز بازار سهام کشوری ضعیف باشد، ارز محلی آن کشور هم به خاطر خروج سرمایهگذاران بینالمللی تضعیف خواهد شد.

فهرست مطالب

آشنایی با شاخصهای سهام مهم جهانی

برای سنجش و ارزیابی وضعیت بازارهای سهام (stock markets) می توان از نوسانات شاخص سهام (stock index) به عنوان معیاری مناسب استفاده نمود. در ذیل با چند شاخص سهام مهم و تاثیر گذار بر روند اقتصاد و بازار فارکس آشنا می شوید؛ و در ادامه این مقاله با “رابطه بازارهای سهام جهانی، شاخص های سهام و تاثیر آن بر روی بازار فارکس” بیشتر آشنا خواهید شد.

شاخص داوجونز (Dow Jones)

شاخص داوجونز آمریکا یا Dow Jones یکی از شاخصهای اصلی بورس سهام آمریکاست. این شاخص نشانگر عملکرد ۳۰ شرکت برتر است. نام کامل شاخص داوجونز، Dow Jones Industrial Average است، اما معمولاً اکثر شرکتهای ثبت شده در این شاخص در بخش صنعتی فعال نیستند، اما بزرگترین شرکتهای آمریکا محسوب میشوند. با این حال این شاخص از سوی تمام سرمایهگذاران جهانی به دقت زیر نظر گرفته میشود و میتواند نشانگر جریانات ریسکی بازار باشد. این شاخص حساسیت زیادی نسبت به رویدادهای اقتصادی و سیاسی داخلی و خارجی آمریکا دارد.

شاخص سهام S&P 500

شاخص سهام S&P 500 یا Standard & Poor 500 شاخص وزنی از قیمت سهام ۵۰۰ شرکت بزرگ آمریکایی است. به خاطر تعداد بالای شرکتهایی که در این شاخص ثبت شدهاند، شاخص S&P 500 به عنوان دماسنج اقتصاد آمریکا عمل میکند و معمولاً برای پیشبینی آینده رشد اقتصادی آمریکا استفاده میشود. بعد از شاخص داوجونز، این مهمترین شاخصی است که در آمریکا معامله میشود. صندوقهای سرمایهگذاری، صندوقهای قابل معامله و سایر صندوقهای بازنشستگی به دقت این شاخص را دنبال میکنند. میلیاردها دلار آمریکا به این روش سرمایهگذاری شدهاند.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

شاخص سهام نزدک (NASDAQ)

شاخص سهام نزدک (NASDAQ) مخفف National Association of Securities Dealers Automated Quotations است. این بزرگترین بازار اوراق بهادار الکترونیکی در آمریکاست و تقریباً شامل سهام ۳۷۰۰ شرکت میشود. همچنین این شاخص بزرگترین حجم معاملات در بازارهای سهام جهانی را دارد.

شاخص سهام Nikkei

شاخص سهام نیکی (Nikkei) مشابه شاخص داوجونز آمریکاست و شامل ۲۲۵ شرکت ژاپنی میشود و به نوعی نشانگر جریانات ریسکی بازار سهام ژاپن است و برای پیشبینی اقتصاد این کشور هم استفاده میشود.

شاخص سهام DAX

شاخص سهام DAX مربوط به کشور آلمان است. این شاخص شامل سهام ۳۰ شرکت بزرگ بلو چیپ میشود. شرکتهای بلو چیپ (Blue Chip) شرکتهایی هستند که از لحاظ کیفیت محصولات و خدمات در دنیا شناخته شدهاند و توانایی عملکرد خوب در دورههای رکود و رونق را دارند. از آنجایی که آلمان بزرگترین اقتصاد ناحیه یورو است، معمولاً شاخص دکس (DAX) به دقت از سوی سرمایهگذاران بینالمللی دنبال میشود. دویچه بانک، آدیداس، BMW و … در این شاخص ثبت شدهاند.

شاخص سهام FTSE

شاخص سهام FTSE که “فوتزی” تلفظ میشود، عملکرد سهام شرکتهای بزرگ (از لحاظ سرمایه) انگلستان را نشان میدهد و در بورس سهام لندن لیست شده است. این شاخص انواع مختلفی دارد مثل شاخص FTSE 100 یا FTSE 200. عدد اضافه شده به آخر FTSE نشانگر تعداد سهام شرکتهای ثبت شده در شاخص است.

شاخص سهام هنگ سنگ (Hang Seng)

شاخص سهام هنگ سنگ مربوط به هنگکنگ است. این شاخص نشانگر عملکرد کلی بورس سهام هنگ است.

شاخص سهام Stoxx Europe 600

شاخص سهام Stoxx Europe 600 که Stoxx 600 هم خوانده میشود، شاخص سهام اروپایی است. این شاخص نشانگر عملکرد ۶۰۰ شرکت سهامی بزرگ، متوسط و کوچک است که در ۱۷ کشور اروپایی فعالیت میکنند و تقریباً ۹۰ درصد سهام شناور بورس سهام اروپا را شامل میشود، که محدود به ناحیه یورو نیست. سهم انگلستان در این شاخص ۲۷ درصد و سهم سوئیس هم تقریباً ۱۵ درصد است. علاوه بر این سهام کشورهایی مثل آلمان، فرانسه، اتریش، بلژیک، دانمارک، فنلاند، ایرلند، ایتالیا، لوکزامبورگ، هلند، نروژ، لهستان، پرتغال، اسپانیا و سوئد هم در این شاخص ثبت شدهاند.

تاثیر بازارهای سهام جهانی بر روی بازار فارکس

یکی از مشکلات اصلی تحلیلگران در بررسی رابطه بازار فارکس و سهام پاسخ به این سوال است که حرکات کدام بازار محرک دیگری است؟ آیا ابتدا بازار سهام حرکت می کند و بعد بازار فارکس نوسان می کند و یا بر عکس، ابتدا بازار فارکس نوسان می کند و بعدا بازار سهام واکنش نشان میدهد؟

تئوری مهمی که تحلیلگران باید به آن توجه کنند این است که وقتی بازار سهام یک کشور رشد می کند، اعتماد ها به رشد اقتصادی آن کشور هم افزایش پیدا می کند و در نتیجه سرمایههای خارجی وارد بازار سهام آن کشور میشود. این جریانات ورودی سرمایه باعث افزایش تقاضا برای ارز محلی آن کشور میشود و در نتیجه ارز محلی در بازار فارکس تقویت میشود. البته این برای اقتصادهای باز موضوعیت دارد. اقتصادهایی که روابط تجاری بین المللی قوی ندارند، نمیتوانند سرمایههای خارجی را به خوبی جذب کنند. به همین دلیل شاید رشد بازار سهام داخلی موجب تقویت ارز محلی نشود.

در مقابل اگر بازار سهام داخلی کشوری عملکرد ضعیفی داشته باشد، میزان اعتماد به رشد اقتصادی آن کشور هم تضعیف خواهد شد و در نتیجه سرمایهها از بازار سهام آن کشور خارج خواهد شد. سرمایهگذاران برای خروج سرمایه خود مجبور خواهند شد تا ارز محلی را به ارز خارجی تبدیل کنند. به همین دلیل ارز محلی تضعیف خواهد شد. هر چند در تئوری این فرضیه منطقی به نظر میرسد، اما رابطه بازار سهام و فارکس پیچیدهتر از این است.

برای مثال رابطه تاریخی دلار آمریکا با شاخص سهام S&P 500 همیشه پایدار نبوده است. در یک بازه بیستساله شاخص دلار و S&P 500 برخی مواقع همسو با یکدیگر حرکت کردهاند و برخی مواقع هم مخالف هم نوسان داشتهاند. حتی دورههایی بوده که این دو شاخص همبستگی با یکدیگر نداشتهاند.

هر چند تصویر بالایی شاید گمراه کننده باشد، اما بدین معنی نیست که شاخص دلار و سهام آمریکا هیچ رابطهای با یکدیگر ندارند. در واقع این کار تحلیلگر است که بداند چه زمانی بین دو شاخص سهام و ارز رابطهای وجود دارد و چه زمانی شاخصها مستقل از هم عمل میکنند. در مثال بعدی به عملکرد شاخص سهام ژاپن و آمریکا نگاه کنید که در خلاف جهت ارزهای محلی حرکت کردهاند.

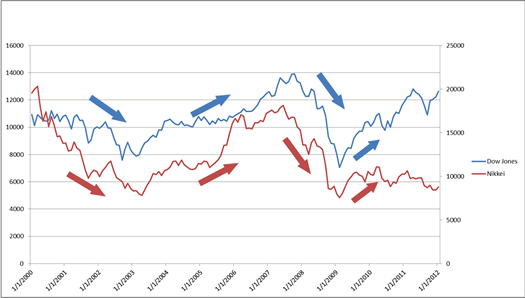

ابتدا به رابطه شاخصهای سهام داوجونز آمریکا و نیکی ژاپن نگاه کنید. نوسانات این دو شاخص نشان میدهد که بازارهای سهام جهانی تقریباً عملکرد مشابهی دارند.

از ابتدای قرن بیست و یکم، شاخص داوجونز و شاخص نیکی همبستگی قوی با یکدیگر داشتند و در یک مسیر حرکت کردهاند. حتی برخی اوقات تغییرات یکی نشانگر مسیر بعدی شاخص دیگر بوده است. هر چند این اتفاق همیشه نمیافتد، اما به طور کلی میتوان گفت که بازارهای سهام جهانی همبستگی قوی با یکدیگر دارند.

رابطه شاخص سهام نیکی (Nikkei) با جفت ارز USDJPY

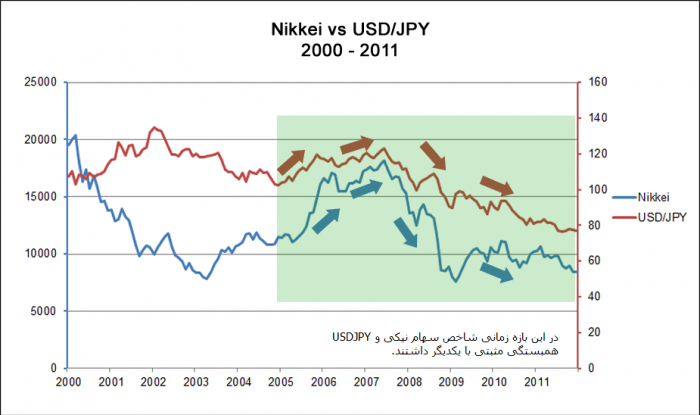

قبل از اینکه رکود اقتصاد جهانی در سال ۲۰۰۷ شروع شود، اکثر اقتصادهای بزرگ دنیا رشدهای منفی و متوالی GDP را تجربه میکردند و در آن زمان شاخص سهام Nikkei و USDJPY رابطه معکوسی با یکدیگر داشتند. در آن زمان سرمایهگذاران بر این باور بودند که بازار سهام ژاپن نشانگر عملکرد اقتصاد این کشور است، به همین دلیل رالی صعودی شاخص سهام ژاپن موجب تقویت ین ژاپن میشد و جفت ارز USDJPY کاهش مییافت. و زمانی هم که شاخص سهام نیکی افت میکرد، USDJPY تقویت میشد (ین تضعیف میشد).

اما زمانی که بحران اقتصاد جهانی شروع شد، همبستگی مثبت شاخص سهام نیکی و USDJPY هم از بین رفت و این همبستگی مثبت به منفی تغییر یافت. یعنی با سقوط شاخص سهام نیکی، USDJPY هم سقوط میکرد (ین تقویت میشد) و با رشد شاخص سهام نیکی، USDJPY تقویت میشد (ین تضعیف میشد).

رابطه شاخص سهام داوجونز آمریکا و جفت ارز USDJPY

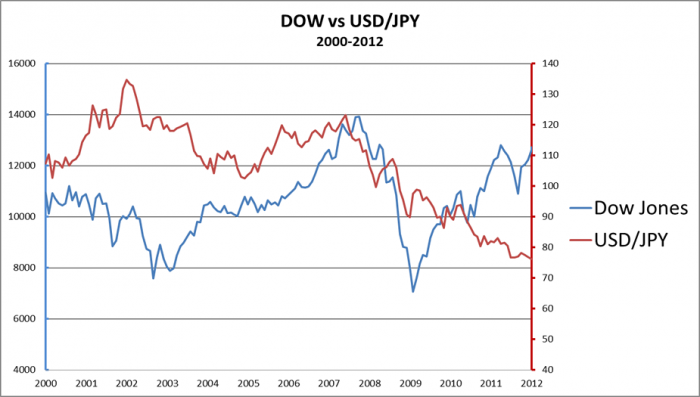

با توجه به مطالب قبلی شاید چنین تصور کنید که جفت ارز USDJPY و شاخص سهام داوجونز آمریکا همبستگی مثبتی با یکدیگر دارند. اما به نمودار پایینی نگاه کنید. هر چند که همبستگی مثبتی بین شاخص داوجونز و جفت ارز USDJPY دیده میشود، اما این همبستگی قوی نیست.

شاخص داوجونز پیش از شروع رکود اقتصاد جهانی در سال ۲۰۰۷ تشکیل اوج داد و در سال ۲۰۰۸ به شدت سقوط کرد. اما در همان موقع سقوط جفت ارز USDJPY خیلی هم شدید نبود. این وضعیت نشان میدهد که تحلیلگران همیشه باید در تحلیلهای خود به مسائل بنیادی، تکنیکال و انتظارات و تمایلات بازارهای مالی توجه کنند. هیچ همبستگی در بازار همیشگی نیست!

شاخص سهام (stock index) چیست؟

شاخص سهام (stock index) معیار مناسبی برای سنجش وضعیت بازارهای سهام (stock markets) است ، در واقع شاخص سهام یک “سبد انتخابی” از سهام شرکت های مختلف است که در کنار همدیگر چیده شده تا نمایشی از عملکرد “دسته جمعی سهام” آن شرکت ها را به شما نمایش بدهد.

به طور مثال وقتی از شاخص اس اند پی ۵۰۰ (S&P 500 index) صحبت می کنیم، یعنی “میانگین عملکرد” سبدی از سهام ۵۰۰ شرکت برتر در بازار بورس سهام آمریکا، به عبارت دیگر شاخص اس اند پی ۵۰۰ فهرستی انتخاب شده از عملکرد سهام ۵۰۰ شرکت معتبر و مطرح بازار آمریکا است که در بازارهای سهام حضور دارند. یا در مثال دیگر شاخص داوجونز آمریکا (Dow Jones) مجموعه ای از عملکرد سهام ۳۰ شرکت بزرگ اقتصادی آمریکا مانند شرکت های اپل، مایکروسافت، فیسبوک، اکسون موبایل، بوینگ، کوکاکولا و ده ها کمپانی دیگر است، پس عملکرد شاخص های سهام می توانند بازگو کننده وضعیت اقتصاد یک کشور یا منطقه باشند و مانند یک دماسنج اقتصادی برای پیشبینی نوسانات کوتاه مدت یک اقتصاد و یا رشد و رکود یک اقتصاد از دیدگاه بلند مدت به آن نگاه کرد.

شاخص سهام یک معیار آماری است که کاملا پویا بوده و نوسانات آن حاکی از میانگین تغییرات قیمت سهام همه شرکت های آن سبد است، یعنی “افزایش” شاخص سهام مثلا داوجونز کلاً بمعنی سودآوری سهام کلیه شرکت های موجود در لیست داوجونز نیست، و بالعکس آن یعنی “کاهش” ارزش یک شاخص هم بمعنی زیان در کل سهام شرکت های موجود در آن بورس نیست. باید توجه داشت که تغییر قیمت سهام شرکتهای بزرگتر که در عین حال سرمایه بیشتری نیز دارند بر نوسان شاخص تاثیر بیشتری میگذارد.

ایندکس ها یا شاخص های سهام به روش های متفاوتی برای سبد شرکت ها محاسبه می شوند، یک روش آن شاخص وزنی-قیمتی است (Price-weighted index) که شاخص داوجونز و یا شاخص نیکی ژاپن بر اساس این روش محاسبه می گردد.

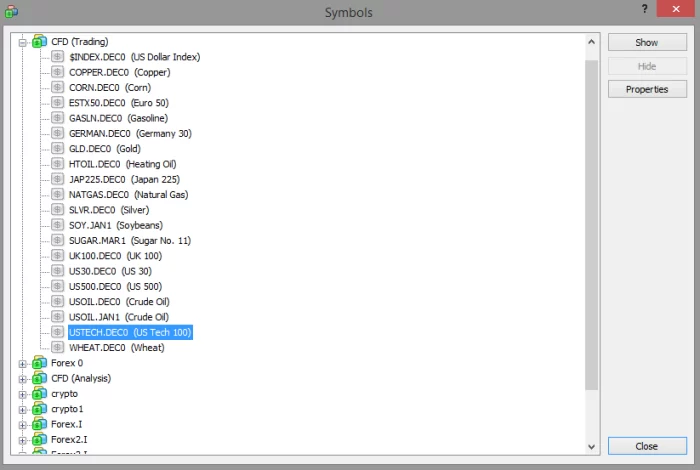

در بروکر فیبوگروپ امکان معامله بر روی شاخص های سهام مهم دنیا وجود دارد و هم ارز سازی شده این شاخص ها را در لیست زیر می توانید مشاهده نمایید:

– شاخص US30 فیبوگروپ هم ارز شاخص داوجونز آمریکا (Dow Jones)

– شاخص US500 فیبوگروپ هم ارز شاخص اس اند پی ۵۰۰ آمریکا (S&P 500 index)

– شاخص USTECH فیبوگروپ هم ارز شاخص نزدک آمریکا (NASDAQ)

– شاخص JAP225 فیبوگروپ هم ارز شاخص نیکی ژاپن (Nikkei)

– شاخص UK100 فیبوگروپ هم ارز شاخص فوتسی لندن (FTSE)

– شاخص ESTX50 فیبوگروپ هم ارز شاخص سهام اروپا (Stoxx Europe 50)

– شاخص GERMAN فیبوگروپ هم ارز شاخص داکس آلمان (DAX)

با افتتاح یک حساب دمو از نوع MT4 Fixed و یا MT4 NDD می توانید در بروکر فیبوگروپ نحوه انجام معاملات بر روی شاخص های سهام را ارزیابی نمایید.

آشنایی با شاخص سهام داوجونز آمریکا (Dow Jones industrial Average)

شاخص داوجونز (Dow Jones) یکی از مشهورترین شاخصهای سهام جهانی است. با این حال بسیاری از فعالین بازارهای مالی شناخت درستی از این شاخص سهامی ندارند و حتی نمیدانند که این شاخص تنها شامل ۳۰ شرکت میشود. معمولاً فعالین بازار فارکس که خیلی خود را درگیر بازارهای سهام نمیکنند، آشنایی کمتری با شاخصهای سهام جهانی مهم دارند. بازارهای مالی با یکدیگر رابطه متقابل دارند. نوسانات بازارهای سهام میتواند بر بازار ارز تأثیر جدی بگذارد. به طور مثال وقتی جریانات ریسک گریزی شدیدی در بازارهای سهام روی میدهد (یعنی شاخصهای سهام سقوط میکنند)، تقاضا برای برخی ارزهای رایج دنیا مثل دلار آمریکا افزایش و برای برخی دیگر کاهش خواهد یافت. به همین دلیل اگر تازهکار هستید و با شاخصهای سهام جهانی آشنا نیستید، توصیه میشود که حتماً روند نوسانات شاخصهای سهام جهانی را دنبال کنید.

تولد شاخص داوجونز

شاخص متوسط داوجونز یا Dow Jones Industrial Average در تاریخ ۲۶ مه سال ۱۸۹۶ معرفی شد. شاخص داو (Dow) توسط فردی به نام چارلز داو (Charles H. Dow از مؤسسین شرکت Dow Jones & Company) ساخته شده است. شرکت داوجونز هم در سال ۱۸۸۲ تأسیس شده است. اولین شاخص داو در سال ۱۸۸۴ ساخته شد و شامل ۱۱ شرکت فعال در بخش حمل و نقل میشد. چارلز داو بعدها شاخص اصلی و اولیه داوجونز را به شاخص متوسط ریلی داوجونز (Dow Jones Rail Average) تغییر داد. در دهه ۱۹۷۰ نام این شاخص به شاخص متوسط حمل و نقل داوجونز تغییر نام داد تا معرف سهام شرکتهای هوایی و حملونقل حاضر در این شاخص باشد.

داو خیلی زود متوجه شد که ارزش شرکتهای صنعتی به سرعت در حال پیشی گرفتن از سهام شرکتهای ریلی و راهآهن است. او در ادامه شاخص جدیدی از سهام را تشکیل داد که شامل ۱۲ شرکت میشد و آنها را شاخص سهام متوسط صنعتی داوجونز یا DJIA نامید. در ابتدا این شاخص تنها شامل سهام شرکتهای صنعتی میشد. شرکتهایی که تمرکز آنها روی محصولاتی مثل پنبه، شکر، تنباکو و گاز میشد. برای اینکه شاخص سهام داوجونز محاسبه شود، داو قیمت سهام شرکتهای انتخاب شده را با هم جمع میکرد و سپس بر تعداد شرکتها تقسیم میکرد. در ابتدا شاخص سهام داوجونز ۴۰٫۹۴ بود. یعنی متوسط قیمتی سهام شرکتهای حاضر در شاخص (۱۲ شرکت) برابر ۴۰٫۹۴ دلار بود.

تغییرات شاخص داوجونز در طول زمان

در سال ۱۹۱۶، شاخص متوسط صنعتی داوجونز شامل ۲۰ شرکت میشد. تا سال ۱۹۲۸ این عدد به ۳۰ رسید. تا به امروز هم تعداد شرکتهای حاضر در شاخص سهام داوجونز ۳۰ عدد باقی مانده است. معمولاً یک کمیته از نمایندگان شاخصهای S&P داوجونز و تحلیلگران Wall Street Journal شرکتها را برای اضافه کردن به شاخص سهام داوجونز انتخاب میکنند. این یعنی هیچ قانون خاصی برای انتخاب سهام وجود ندارد و تنها سهام شرکتهایی که سهم قابلتوجهی در اقتصاد آمریکا دارند انتخاب میشوند.

شاخص داوجونز چگونه محاسبه میشود؟

برای محاسبه شاخص داوجونز آمریکا، قیمت سهام ۳۰ شرکت حاضر در این شاخص با هم جمع میشوند و سپس بر فاکتور داو تقسیم میشوند. فاکتور داو عددی است که به طور پیوسته تغییر میکند.

به طور مثال فرض کنید که شاخصی داریم به نام IMA که شامل ۱۰ شرکت میشود. جمع قیمت تمام سهام شرکتهای حاضر در این شاخص ۱۰۰۰ دلار است. وقتی در رسانهها گفته میشود شاخص IMA عدد ۱۰۰ واحد است، به این معنی است که قیمت ۱۰۰۰ بر ۱۰ تقسیمم شده است. حال فرض کنید که سهام یکی از شرکتهای حاضر در IMA در ۱۰۰ دلار معامله میشود، اما بنا به دلایلی مثل افزایش سرمایه، قیمت سهام هم نصف میشود و به ۵۰ دلار میرسد. اگر در اینجا فاکتور داو تغییری نکند، شاخص IMA نشانگر عدد ۹۵ خواهد بود (۹۵۰ تقسیم بر ۱۰). این عدد درست نخواهد بود، چونکه در این میان تنها قیمت سهام تغییر کرده و ارزش شرکت تغییری نداشته است. برای اینکه این اتفاق نیفتد، باید عدد ۱۰ یا همان فاکتور داو را ۹٫۵ در نظر بگیریم تا شاخص IMA همان ۱۰۰ واحد را نشان دهد (۹۵۰ دلار تقسیم بر ۹٫۵).

آیا هنوز هم شاخص داوجونز تصویر درستی از فعالیتهای اقتصادی آمریکا را به نمایش میگذارد؟

امروزه شرکتهای سهامی تنها در یک کشور فعالیت نمیکنند و اکثر شرکتهای بزرگ چند ملیتی هستند و در چندین کشور خارجی هم فعالیت میکنند. در اوایل ۱۹۰۰، شاخص داوجونز شامل شرکتهای بزرگ آمریکایی میشد که نشانگر کل اقتصاد آمریکا بودند. اما امروزه شرکتهای بزرگ در سرتاسر دنیا فعالیت دارند. به همین دلیل بسیاری از فعالین بازار معتقدند که شاخص سهام داوجونز دیگر نشانگر عملکرد اقتصاد آمریکا نیست.

شاخص داوجونز در متاتریدر (MT4)

شما میتوانید خیلی ساده در نرمافزار متاتریدر شاخصهای سهام مهم دنیا را بررسی کنید. تنها کافی است پنجره Market Watch را باز کنید و سپس نماد شاخص داوجونز را به پنجره اضافه کنید.

برای این کار ابتدا در نوار اصلی نرمافزار به منوی View مراجعه کنید و روی Market Watch کلیک کنید و یا خیلی ساده دکمههای Ctrl + M را فشار دهید تا پنجره مارکت واچ باز شود. بعد از باز شدن پنجره Market Watch در فضای خالی این پنجره راست کلیک کنید و گزینه Symbols را انتخاب کنید. با این کار پنجره نمادهای موجود باز خواهد شد. در پنجره Symbols تمام نمادهای موجود نمایش داده میشوند. گروه CFD را انتخاب کنید. گروه CFD Analysis نشانگر نمادهایی است که تنها برای تحلیل میتوانید استفاده کنید. اما CFD Trading شامل نمادهایی است که میتوان برای معامله هم استفاده کرد. نماد شاخص داوجونز در متاتریدر US 30 است.

آشنایی با شاخص سهام S&P 500 آمریکا

شاخص S&P 500 یکی از شاخصهای مهم و مشهور بازارهای سهام آمریکاست که شامل سهام ۵۰۰ شرکت بزرگ آمریکایی میشود. این شاخص گزارشی از وضعیت ریسک و بازدهی شرکتهای بزرگ آمریکایی است و تصویر خوبی از عملکرد بازار سهام آمریکا به نمایش میگذارد. معمولاً سرمایهگذاران از این شاخص به عنوان معیاری برای ارزیابی عملکرد کلی بازار سهام، جریانات ریسکی و آینده اقتصادی آمریکا استفاده میکنند.

شاخص S&P 500 توسط دو شرکت مالی Standard و Poor ایجاد شده و در سال ۴ مارس سال ۱۹۵۷ به طور رسمی معرفی شده است. در سال ۱۹۶۶ شرکت McGrawhill این شاخص را به دست گرفت. اما در حال حاضر این شاخص یکی از شاخصهای Dow Jones است.

شاخص S&P 500 چگونه کار میکند؟

شاخص S&P 500 ارزش کلی سهام شرکتهای حاضر در شاخص را دنبال میکند. ارزش کلی شرکت یا مارکت کپ (Market Cap) ارزش تمامی سهمهای منتشر شده توسط شرکت در بازار است و از طریق ضرب قیمت سهام در تعداد کل سهام به دست میآید. شرکتی که ارزش کل آن ۱۰۰ میلیارد دلار است، ۱۰ برابر بیشتر از شرکتی که ارزش کل بازاری آن ۱۰ میلیارد دلار است، در شاخص تأثیر داده میشود. در ماه ژوئیه سال ۲۰۲۰ ارزش کل بازاری شاخص S&P 500 برابر ۲۷٫۰۵ تریلیون دلار بود.

یک کمیته وظیفه انتخاب شرکتها برای اضافه کردن به شاخص سهام S&P 500 را بر عهده دارد. این کمیته بر اساس نقد شوندگی، اندازه و صنعت شرکتها تصمیم میگیرد که شرکت در شاخص سهام S&P 500 لیست شود یا خیر؟ همچنین این کمیته هر سه ماه یک بار (مارس، ژوئن، سپتامبر و دسامبر) شاخص را تعدیل میکند. برای اینکه شرکتی در این شاخص قرار گیرد، باید حتماً در داخل آمریکا باشد و ارزش بازاری آن هم حداقل ۸٫۲ میلیارد دلار باشد. همچنین باید حداقل ۵۰ درصد سهام شرکت عرضه عمومی شده باشد. همچنین قیمت سهام شرکت نباید کمتر از یک دلار باشد و همچنین حداقل ۵۰ درصد داراییهای ثابت و درآمدهای شرکت در داخل آمریکا باشد. همچنین تنها شرکتی میتواند در این شاخص لیست شود که حداقل در چهار فصل گذشته رشد درآمدی مثبتی داشته باشد.

مقایسه شاخص سهام S&P 500 با سایر شاخصهای سهام

شاخص سهام S&P 500 در مقایسه با شاخص سهام داوجونز (Dow Jones) شامل شرکتهای بزرگ و بیشتری است. شاخص داوجونز سهام ۳۰ شرکت بزرگ و پیشرو صنایع را در بر میگیرد. شاخص سهام S&P 500 در مقایسه با شاخص سهام نزدک (NASDAQ) تعداد کمتری از شرکتهای فناوری را در بر میگیرد. به طور مثال در ماه آوریل سال ۲۰۲۰، ۵۷ درصد شاخص سهام نزدک آمریکا شامل شرکتهای فناوری میشد، در حالی که شاخص S&P 500 تنها ۲۳ درصد سهام از شرکتهای فناوری داشت.

با وجود تفاوتهایی که در شاخصهای سهام آمریکا دیده میشود، معمولاً این سه شاخص همسو با یکدیگر حرکت میکنند. اگر تنها به یکی از این سه شاخص تمرکز کنید، باز هم میتوانید تصویری از عملکرد کلی بازار سهام آمریکا به دست آورید.

چگونه با معامله شاخص S&P 500 سود کنیم؟

هر چند که امکان سرمایهگذاری مستقیم در شاخص S&P 500 وجود ندارد، اما میتوان از قراردادهای CFD برای معامله این شاخص استفاده کنیم. در نرمافزار متاتریدر قرارداد CFD شاخص S&P 500 با نماد US 500 نمایش داده میشود. برای اضافه کردن این نماد به مارکت واچ تنها کافی است در نرمافزار متاتریدر کلیدهای Ctrl + U را فشار دهید تا پنجره Symbols باز شود. در گروه CFD Analysis میتوانید نماد US500 را برای تحلیل به مارکت واچ (Ctrl + M) اضافه کنید و یا از گروه CFD Trading نماد را به مارکت واچ اضافه و آن را معامله کنید.

معمولاً سرمایهگذاران و معامله گران بازار فارکس و سهام از شاخص S&P 500 به عنوان یک اندیکاتور یا شاخص پیشرو برای ارزیابی آینده اقتصاد آمریکا استفاده میکنند. وقتیکه اقتصاد آمریکا عملکرد خوبی دارد و سرمایهگذاران از روند رشد اقتصادی آمریکا مطمئن هستند، معمولاً سهام میخرند. به همین دلیل رشد سهام میتواند نشانهای از بهبود روند اقتصادی آمریکا باشد.

علاوه بر این، شاخص S&P 500 میتواند شاخصی برای جریانات ریسکی بازارهای مالی هم باشد. معمولاً سقوط شاخص S&P 500 به معنی جریانات ریسک گریزی است. یعنی سرمایهگذاران نگران آینده اقتصادی هستند و به همین دلیل از سرمایهگذاری در داراییهای ریسکی مثل سهام خودداری میکنند و بهجای آن، داراییهای امن و حافظ ارزش خریداری میکنند. در مقابل وقتی شاخص S&P 500 رشد میکند، به این معنی است که سرمایهگذاران به آینده اقتصادی آمریکا خوشبین هستند و جریانات ریسکپذیری به راه افتاده است. یعنی سرمایهگذاران با فروش داراییهای امن به دنبال خرید داراییهای ریسکی مثل سهام هستند.

آشنایی با شاخص سهام نزدک (NASDAQ) آمریکا

نزدک (Nasdaq) دومین بازار بزرگ مبادله سهام و اوراق بهادار در دنیاست. بزرگترین بازار سهام دنیا هم بورس سهام نیویورک (NYSE) است. تمامی تراکنشهای خرید و فروش سهام در بازار نزدک به صورت الکترونیکی انجام میشود و مکان فیزیکی برای این بازار وجود ندارد. در کل، بازار سهام نزدک بیشتر شرکتهای فناوری را شامل میشود.

برخلاف سایر بورسهای سهام جهانی، نزدک (Nasdaq) هیچ مکان فیزیکی برای انجام معاملات ندارد و تمامی سهام موجود در این بازار به صورت الکترونیکی و از طریق شبکه خودکار کامپیوترها انجام میشود. از ابتدا هم هدف از تأسیس نزدک انجام معاملات به شیوه تماماً الکترونیک بوده است. در سال ۱۹۷۱، نزدک اولین بورس سهام تماماً الکترونیکی دنیا بود.

نزدک بزرگترین شرکتهای کامپیوتری جهان را جذب کرده و اکثر شرکتهای حاضر در بورس سهام نزدک هم شرکتهای فناوری، کامپیوتری و اینترنتی هستند. با این حال از صنایع دیگر هم شرکتهایی در این بازار لیست شده است. شرکتهایی مثل اپل، آمازون، مایکروسافت، فیسبوک، گیلید ساینسز، استارباکس، تسلا و اینتل در بازار سهام نزدک مبادله میشوند. از آنجایی که بازار سهام نزدک شامل سهام شرکتهایی است که معمولاً رشد سریعی دارند، نوسانات بازار نزدک هم معمولاً بیشتر از سایرین است. نزدک دومین بازار سهام بزرگ دنیا از لحاظ ارزش کل بازاری است و گاهی اوقات به این بازار، فرابورس یا OTC هم گفته میشود. در بورس سهام نزدک معمولاً نماد شرکتها چهار یا پنج حرفی است.

نزدک اولین بورس سهام دنیاست که معاملات الکترونیکی را ارائه داده و همچنین اولین بازار سهامی است که وبسایت راهاندازی کرد و برای اولین بار در دنیا هم دادههای بازار را به فناوری ابری سپرده است. همچنین اولین بازاری است که فناوری خود را به سایر بورسهای سهام جهانی فروخته است. در سال ۲۰۰۸، نزدک با شرکت سوئدی OMX ABO ادغام شد. شرکت حدید Nasdaq OMX Group نامیده میشود و خدماتی مثل صندوقهای سرمایهگذاری قابل معامله، اوراق بدهی، اوراق مشتقه و کالا هم ارائه میکند.

گاهی اوقات بورس سهام نزدک با شاخص سهام نزدک اشتباه گرفته میشوند. شاخص سهام نزدک، شاخصی مثل داو جونز و S&P 500 است که روند کلی بورس سهام نزدک را نشان میدهد. بورس سهام نزدک بیش از ۳۱۰۰ شرکت را در بر میگیرد و در آمریکا بالاترین حجم معاملات روزانه را دارد.

طبقهبندی سهام شرکتها در بورس سهام نزدک

بورس سهام نزدک شرکتها را در یکی از سه گروه زیر دستهبندی میکند:

بازار منتخب جهانی (Global Select Market)

این گروه شامل سهام شرکتهای آمریکایی و بینالمللی است. شرکتهایی که در این مجموعه لیست میشوند باید بالاترین استانداردهای بازار نزدک را رعایت کنند. ارزش بازاری شرکتهای این مجموعه بسیار بالاست.

بازار جهانی (Global Market)

بازار جهانی نزدک شامل سهام شرکتهای آمریکایی و بینالمللی میشود. معمولاً ارزش بازاری شرکتهای حاضر در این لیست متوسط است.

بازار سرمایه (Capital Market)

در ابتدا به این بازار، بازار SmallCap Merket یا بازار سهام کوچک گفته میشد، اما بعداً نزدک نام این مجموعه را تغییر داد. در این مجموعه شرکتهایی با ارزش بازاری کوچک لیست میشوند.

شاخص سهام نزدک (NASDAQ Composite)

شاخص سهام نزدک شامل تمام شرکتهایی میشود که در بورس سهام نزدک لیست شدهاند. شاخص سهام نزدک به همراه شاخصهای داوجونز (Dow Jones) و S&P 500 سه شاخص مهم و بورسی آمریکا را تشکیل میدهند. به دلیل اینکه اکثر شرکتهای حاضر در بورس سهام نزدک (Nasdaq) شامل شرکتهای فناوری میشوند، سرمایهگذاران از شاخص سهام نزدک (NASDAQ) به عنوان معیاری برای ارزیابی عملکرد صنعت فناوری اطلاعات استفاده میکنند.

شاخص سهام نزدک ۱۰۰ (NASDAQ 100) هم شامل ۱۰۰ شرکت بزرگ غیر مالی در بورس سهام نزدک (Nasdaq) میشود و معمولاً بیش از ۹۰ درصد در نوسانات شاخص اصلی نزدک تأثیر دارند.

معامله و تحلیل شاخص سهام نزدک ۱۰۰ (NASDAQ 100) در متاتریدر

برای معامله یا تحلیل شاخص سهام نزدک ۱۰۰ در متاتریدر کافی است نماد USTECH را به پنجره مارکت واچ (Market Watch) اضافه کنید. برای این کار کافی است کلیدهای میانبر Ctrl+U را فشار دهید تا پنجره Symbols باز شود. سپس از گروه CFD نماد USTECH را دو بار کلیک کنید. سپس به مارکت واچ بروید (Ctrl+M) و با راست کلیک کردن روی نماد USTECH چارت یا نمودار قیمتی شاخص نزدک را باز کنید.

آشنایی با شاخصهای سهام نیکی و تاپیکس ژاپن

همه شاخصهای سهام جهانی قابل معامله نیستند. هر چند که شاید بتوان به طور غیر مستقیم به کمک قراردادهای CFD و یا به کمک صندوقهای سرمایهگذاری، شاخصهای سهام را معامله کرد، اما شاید بهتر باشد که گاهی اوقات به جای معامله شاخصهای سهام، تنها آنها را تحلیل کرد. برای معامله گران بازار فارکس و حتی بورس سهام همیشه بهتر است که از جریانات ریسکی بازار اطلاع داشته باشند. به همین دلیل بررسی عملکرد شاخصهای سهام مهم دنیا میتواند دیدگاه معاملهگر و سرمایهگذار را به آینده بازار تغییر دهد. در این مقاله میخواهیم با شاخصهای سهام مهم ژاپن آشنا شویم. ژاپن دو شاخص سهامی معتبر دارد: شاخص نیکی (Nikkei 225) و شاخص تاپیکس (Topix).

شاخص سهام نیکی (Nikkei) ژاپن

نیکی (Nikkei) مخفف شاخص متوسط ۲۲۵ سهام نیکی ژاپن است. شاخص سهام نیکی معتبرترین شاخص سهام کشور ژاپن است. این شاخص یک شاخص قیمت-وزنی است و شامل سهام ۲۲۵ شرکت بلو چیپ میشود که در بورس سهام توکیو معامله میشوند. شاخص سهام نیکی را میتوان با شاخص سهام داوجونز (Dow Jones) آمریکا مقایسه کرد.

شاخص سهام نیکی ژاپن در بین سالهای ۱۹۷۵ تا ۱۹۸۵ شاخص “سهام داوجونز نیکی” نامیده میشد. اما امروز تنها با نام نیکی (Nikkei) شناخته میشود. این شاخص توسط روزنامه اقتصادی ژاپن معروف به نیکی محاسبه و به روز رسانی میشود. شاخص نیکی از سپتامبر سال ۱۹۵۰ محاسبه شده است. تقریباً تمام شرکتهای شناخته ژاپن مثل شرکت Canon، Sony و Toyota در این شاخص لیست شدهاند. شاخص سهام نیکی از قدیمیترین شاخصهای سهام در آسیاست.

شاخص سهام نیکی در زمان صنعتی سازی و بازسازی ژاپن بعد از جنگ جهانی دوم تأسیس شده است. در این شاخص از قیمت سهام برای محاسبه شاخص استفاده شده است. در حالی که در شاخصهای معتبر جهانی از مارکت کپ سهام شرکتها برای محاسبه شاخص استفاده میشود. شاخص نیکی بر اساس قیمت سهام شرکتها و بر اساس ین ژاپن محاسبه میشود. ترکیب سهام شرکتهای حاضر در شاخص سهام نیکی هر ساله و در ماه سپتامبر مورد بازنگری قرار میگیرد و تغییرات جدید هم در ماه اکتبر اعمال میشوند.

بورس سهام توکیو و شاخص سهام نیکی

بورس مبادلات سهام توکیو (TSE) در سال ۱۸۷۸ تأسیس شد. در ابتدا این بورس با هدف مبادلات اوراق قرضهای که دولت منتشر میکرد، تأسیس شده بود. در ادامه مبادلات طلا و نقره هم به این بورس اضافه شد و تا دهه ۱۹۲۰ سهام هم در این بورس مورد معامله قرار گرفت. در سال ۱۹۴۳ و در طول جنگ جهانی دوم، دولت ژاپن بورس TSE را با پنج بورس معاملاتی داخلی دیگر ادغام کرد. این بورس در ماه اوت سال ۱۹۴۵ به خاطر جنگ بسته شد و در ۱۶ مه ۱۹۴۹ دوباره بازگشایی شد.

بازار سهام ژاپن در اواخر دهه ۱۹۸۰ حباب بزرگی را تجربه کرد. در آن دوره دولت به کمک سیاستهای انبساطی پولی و مالی میخواست با رکود ناشی از تقویت ۵۰ درصدی ارزش ین ژاپن مقابله کند. قیمت سهام در بورس ژاپن در بین سالهای ۱۹۸۵ تا ۱۹۸۹ سه برابر شد. در زمان اوج حباب قیمتی، بورس سهام ژاپن ۶۰ درصد در مارکت کپ بازار سهام جهانی سهم داشت. این حباب در ۱۹۹۰ ترکید و شاخص سهام نیکی در همان سال یک سوم شد. در اکتبر سال ۲۰۰۸، شاخص سهام نیکی به زیر ۷ هزار واحد سقوط کرد. یعنی شاخص سهام نیکی از اوج قیمتی دسامبر سال ۱۹۸۹ بیش از ۸۰ درصد افت کرده بود. در بین سالهای ۲۰۱۲ و ۲۰۱۵ شاخص سهام نیکی دوباره به کمک سیاستهای انبساطی مالی دولت و سیاستهای انبساطی پولی بانک مرکزی رشد کرد، اما با این حال هنوز هم ۵۰ درصد پایینتر از اوج قیمتی سال ۱۹۸۹ قرار داشت. در اواخر دسامبر ۲۰۲۰، شاخص سهام نیکی (Nikkei 225) به بالاترین سطح از سال ۱۹۹۱ صعود کرد و بخش زیادی از افتهای چند دهه قبل را جبران کرد.

شاخص سهام تاپیکس (TOPIX) ژاپن

شاخص سهام تاپیکس (TOPIX) مخفف شاخص قیمتی توکیو یا Tokyo Price Index است. شاخص سهام تاپیکس برای بورس سهام توکیو محاسبه میشود. در واقع شاخص سهام نیکی تنها برای ۲۲۵ شرکت محاسبه میشود، اما شاخص سهام تاپیکس برای تمامی شرکتهای حاضر در بورس سهام توکیو مورد استفاده قرار میگیرد و روند کلی بازار سهام ژاپن را نشان میدهد.

شاخص سهام نیکی، یک شاخص قیمت-وزنی است، یعنی متوسط قیمت سهام تمام شرکتهای لیست شده را محاسبه میکند. در این شاخص بر اساس قیمت، هر سهم وزن دهی شده است. این یعنی شاخص سهام نیکی بیشتر تحت تأثیر سهام شرکتهای گرانقیمت قرار دارد. در مقابل، شاخص سهام تاپیکس، بر اساس مارکت کپ شرکتها محاسبه میشود. سهام شرکتهایی با مارکت کپ بزرگ تأثیر بیشتری بر شاخص سهام تاپیکس دارند.

آشنایی با شاخص سهام راسل ۲۰۰۰ (Russell 2000) آمریکا

معمولاً سرمایهگذاران و معامله گران بازارهای مالی با شاخصهای سهام S&P 500، نزدک (NASDAQ) و داوجونز (Dow Jones) بیشتر آشنا هستند و در تحلیلهای خود نیز بیشتر متکی به این سه شاخص اصلی هستند. با این حال برای بورس سهام آمریکا شاخصهای دیگری هم وجود دارند. شاخص راسل ۲۰۰۰ (Russell 2000) عملکرد سهام شرکتهایی با مارکت کپ کوچک را بررسی میکند. این شاخص هم در میان سرمایهگذاران فارکس و بورس سهام محبوبیت زیادی دارد. سرمایهگذاران بازارهای سهام جهانی معمولاً از شاخصهای سهام برای بررسی عملکرد بخشهای مختلف یک اقتصاد استفاده میکنند. این دستهبندی سهام شرکتها به سرمایهگذاران اجازه میدهد تا بر اساس اندازه شرکت، صنعت یا جغرافیای یک منطقه بازار را پیگیری کنند. در این مقاله میخواهیم با این شاخص سهام آشنا شویم.

شاخص راسل چیست؟

به احتمال زیاد با شاخص سهام S&P 500 آمریکا آشنا هستید. این شاخص عملکرد سهام ۵۰۰ شرکت بزرگ آمریکایی را دنبال میکند. اما در این میان شاخص سهام دیگری هم وجود دارد که کمتر کسی با آن آشناست: شاخص راسل ۲۰۰۰ یا Russell 2000. این شاخص عملکرد ۲۰۰۰ شرکت با مارکت کپ کوچک را اندازهگیری میکند.

شاخص راسل هم جزو شاخصهایی است که از سال ۱۹۸۴ توسط شرکت فرانک راسل (Frank Russell) تأسیس شدند. در حال حاضر این شاخص بخشی از FTSE Russell است که در بورس سهام لندن فعالیت دارد. شاخص راسل ۲۰۰۰ زیر شاخهای از شاخص سهام راسل ۳۰۰۰ (Russell 3000) است. شاخص سهام راسل ۳۰۰۰ با هدف پوشش دادن کل بازار سهام آمریکا معرفی شد و تقریباً ۹۸ درصد بازار سهام آمریکا را در بر میگیرد. راسل ۳۰۰۰ شامل ۳۰۰۰ شرکت بزرگ آمریکایی است و راسل ۲۰۰۰ هم ۲۰۰۰ شرکت کوچک فعال را شامل میشود. در ماه مه سال ۲۰۲۰ متوسط وزنی مارکت کپ یک شرکت راسل ۲۰۰۰ تقریباً ۱٫۹ میلیارد دلار بود.

ترکیب صنایع حاضر در راسل ۲۰۰۰

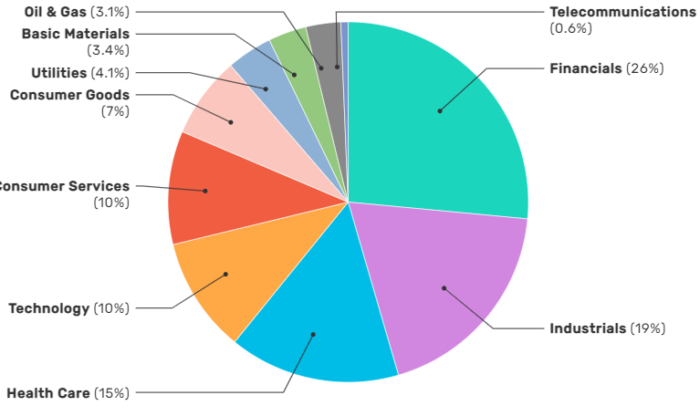

دانستن ترکیب صنایع در شاخص راسل میتواند به تفسیر نوسانات این شاخص کمک کند. همانطور که در تصویر مشاهده میکنید، صنعت مالی با داشتن سهم ۲۶ درصدی در شاخص راسل بیشترین وزن را دارد. در ادامه بخش صنعتی (۱۹ درصد)، خدمات درمانی (۱۵ درصد)، فناوری (۱۰ درصد)، خدمات مصرفی (۱۰ درصد) و کالاهای مصرفی (۷ درصد) بیشترین سهم را دارند. در این میان فناوری ارتباطات کمترین سهم را در این شاخص دارد.

در استفاده از این شاخص بایستی توجه داشت که این شاخص دربرگیرنده سهام شرکتهای خیلی کوچک نیست. سهام شرکتهایی که مارکت کپ کوچکی دارند، در شاخص راسل ۲۰۰۰ لحاظ نشدهاند، در حالی که چنین شرکتهایی پتانسیل رشد سریع و خیلی بالایی دارند. همچنین شاخص راسل ۲۰۰۰ تنوع لازم در صنایع مختلف را ندارد و بیشتر تحت تأثیر سهام شرکتهای مالی، خدمات درمانی و صنعتی قرار دارد و نمیتواند شاخص مناسبی برای بررسی عملکرد سایر صنایع باشد.

دوشنبه سیاه ۱۹۸۷: سقوط همزمان طلا و سهام

سقوط شدید و سریع بازار سهام آمریکا در سال ۱۹۸۷ یکی از تاریخیترین اتفاقات بازارهای مالی است. فشارهای فروش در اواخر ماه اکتبر سال ۱۹۸۷ به شدت افزایش یافت و سریعاً به سایر بازارهای سهام جهانی هم سرایت کرد. در پنج سال منتهی به سقوط سال ۱۹۸۷، شاخص داوجونز آمریکا سه برابر شده بود! روز ۱۹ اکتبر ۱۹۸۷ که به دوشنبه سیاه شناخته میشود، شاخص داوجونز در یک روز ۲۲٫۶ درصد سقوط کرد! این بزرگترین سقوط یک روزه شاخص در تاریخ بازار سهام آمریکا بود. این سقوط باعث نگرانی از بیثباتی اقتصادی در سرتاسر دنیا شد.

بعد از سقوط شدید بازار سهام آمریکا، فدرال رزرو و مراکز مبادلات سهام ماکنیسم توقف معاملات را اجرا کردند. مکانیسم توقف معاملات یا circuit breakers برای مقابله با سقوط شدید و سریع بازار سهام در آینده طراحی شد. طبق این مکانیسم اگر بازار سهام ۷ درصد سقوط کند، معاملات به مدت ۱۵ دقیقه متوقف خواهند شد.

چرا بازارهای سهام آمریکا سقوط کردند؟

تشدید تنشها در خلیجفارس، ترس از نرخهای بهره بالا، روند صعودی پنجساله بازار سهام آمریکا (بدون هیچگونه اصلاحی) و ورود معاملات خودکار و دیجیتالی به بازار دلایل اصلی سقوط شدید و سریع بازار سهام آمریکا بود. علاوه بر این عوامل اقتصادی دیگری هم در فشارهای فروش گسترده دخیل بودند. در سال ۱۹۸۵ طبق توافق Plaza Accord، فدرال رزرو با بانکهای مرکزی فرانسه، آلمان، انگلستان و ژاپن توافق کرده بود که ارزش دلار آمریکا را در بازارهای جهانی تضعیف کند تا کسری تجاری آمریکا با سایر کشورها را کنترل نماید. در اوایل سال ۱۹۸۷ آمریکا به هدف خود رسید و فاصله صادرات و واردات آمریکا به حداقل رسید.

در پنج سال منتهی به ۱۹۸۷، ارزش شاخص داوجونز (Dow Jones) سه برابر شده بود. در فوریه سال ۱۹۸۷ پنج بانک مرکزی بزرگ دنیا توافق Plaza را با توافق Louvre جایگزین کردند. طبق توافق جدید پنج بانک مرکزی بزرگ دنیا نرخهای برابری دلار آمریکا به سایر ارزها را به تعادل رساندند. در قرارداد Plaza دلار آمریکا عمداً تضعیف شده بود و همین تضعیف عمدی و مصنوعی دلار آمریکا موجب ایجاد حباب در بازارهای داخلی آمریکا شده بود. در واقع فدرال رزرو میخواست با تضعیف ارزش دلار، صادرات این کشور را بالا ببرد.

با توافق بعدی، ارزش دلار آمریکا تقویت شد و حباب به وجود آمده هم ترکید. فدرال رزرو آمریکا طبق توافق Louvre به کمک سیاستهای انقباضی (افزایش نرخ بهره) توانست در فصلهای دوم و سوم سال ۱۹۸۷ فشارهای فروش از دلار آمریکا را بردارد. در نتیجه این سیاستهای انقباضی، رشد حجم نقدینگی آمریکا هم از ماه ژانویه تا سپتامبر نصف شد. نرخهای بهره افزایش یافت و بازارهای سهام سقوط خود را از فصل سوم سال ۱۹۸۷ شروع کردند. هر چند سقوط بازارهای سهام بنا به عوامل زیادی تشدید شد، اما محرک اصلی سقوط بازار سهام آمریکا، سیاستهای انقباضی و رشد سریع ارزش دلار آمریکا بود. همین مسئله باعث بوجود آمدن بحران نقدینگی در بازار آمریکا شده بود.

بعد از دوشنبه سیاه ۱۹۸۷ چه اتفاقی افتاد؟

هر چند دوشنبه سیاه آسیب جدی بر بازارهای مالی آمریکا وارد کرد، اما بازار توانست تا ماه سپتامبر سال ۱۹۸۹ تمام افتهای خود را جبران کند. علاوه بر این اقتصاد آمریکا چندان آسیب جدی را متحمل نشد و حتی رکود اقتصادی کوچکی هم در کار نبود. در واقع فدرال رزرو آمریکا با کاهش نرخهای بهره و به تعادل رساندن بازارهای مالی از وقوع رکود اقتصادی جلوگیری کرده بود.

در آن زمان فدرال رزرو آمریکا اعلام کرده بود که آماده است وامهای زیادی را در اختیار مؤسسات مالی قرار دهد. رئیس وقت فدرال رزرو آمریکا (Alan Greenspan) در بیانیهای گفته بود که فدرال رزرو آماده است به عنوان منبع نقدینگی از سیستم مالی و اقتصادی آمریکا حمایت کند و نقدینگی لازم را در اختیار همه قرار دهد. حمایتهای فدرال رزرو باعث شد تا بانکهای تجاری بدون اینکه از ورشکستگی خود نگران شوند، به همه وام دهند. تأمین نقدینگی سیستم مالی و اقتصادی آمریکا باعث شد اعتمادها به اقتصاد آمریکا دوباره بهبود یابد و شرایط به حالت عادی باز گردد.

واکنش بازار طلا به دوشنبه سیاه ۱۹۸۷

در دوشنبه سیاه سال ۱۹۸۷ تنها بازار سهام سقوط نکرد. بازار طلا و سایر کالاهای اساسی هم سقوط کردند. بله طلا دارایی حافظ ارزش است و در جریانات ریسک گریزی بازارهای مالی رشد میکند. اما دورههایی هم وجود دارد که طلا مثل دستگاه ATM عمل میکند و سرمایهگذاران با فروش آن نقدینگی مورد نیاز خود را تأمین میکنند. در دوشنبه سیاه ۱۹۸۷ هم قیمت اونس طلای جهانی همراه با بازار سهام سقوط کرد. در روزهای بعد هم سرمایهگذاران هر چه که داشتند فروختند تا نقدینگی خود را بالا ببرند.

جیم وایکوف تحلیلگر ارشد تکنیکال بازار طلا در کیتکو دوشنبه سیاه ۱۹۸۷ را این گونه توصیف کرده است:

“روز جمعه (قبل از دوشنبه سیاه) قیمت آتی اونس طلای جهانی ۲٫۱ درصد افزایش یافت و به ۴۷۱٫۶۰ دلار رسید. روز دوشنبه سیاه هم قیمت اونس طلای جهانی ابتدا ۴٫۲ درصد بالا رفت و به ۴۹۱٫۵ دلار رسید. اما بعد از آن قمت طلا سقوط کرد و به ۴۸۱٫۷۰ و در ادامه به ۴۶۳٫۲۰ دلار رسید، که نشانگر افت ۵٫۸ درصدی طلا از اوج قیمتی روز دوشنبه بود. مردم میخواستند به هر طریقی که ممکن بود از بازار خارج شوند. با این حال در ماه دسامبر ۱۹۸۷ قیمت اونس طلای جهانی افزایش یافت و به ۵۰۲٫۳۰ دلار رسید.”

اتفاقی عجیب و نادر در بورس سهام آمریکا

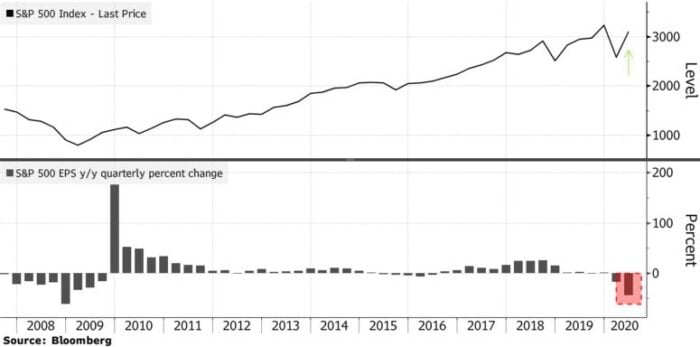

در فصل اول سال ۲۰۲۰ شاهد انتشار بدترین گزارشهای مالی در شرکتهای سهامی آمریکا بودیم. این بدترین دوره برای سودآوری شرکت ها از زمان بحران مالی ۲۰۰۸ تا به آن موقع بود. هیچ کس نمیتوانست آینده را پیشبینی بکند و شرکتها با ریسک ورشکستگی جدی مواجه بودند. اما با این حال بورس سهام آمریکا رالی صعودی عجیبی به راه انداخت و ۵ تریلیون دلار به قیمت سهام شرکتهای آمریکا اضافه شد!

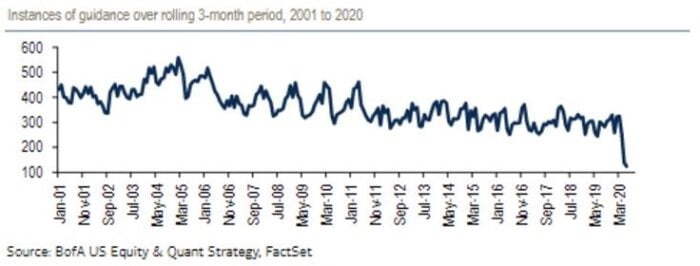

رالی صعودی ۲۵ درصدی در بورس سهام آمریکا باعث شده تا بسیاری از سرمایهگذاران و فعالین بازار نسبت به ادامه رالی بازار سهام شک و تردید پیدا کنند. درست است که در فصل دوم سال، شرکتها فرصت کافی برای برنامهریزی جهت مقابله با بحران کرونا را داشتند، اما در عین حال شاهد بزرگترین رشد فصلی بازار سهام در ۲۲ سال گذشته بودیم! به طوری که گرانی سهام شرکتها به بالاترین سطح در دو دهه اخیر رسید! حتی این بار وضعیت خیلی بدتر از فصل اول سال است! این بار تحلیلگران چشم بسته در حال پیشبینی آینده هستند! ۸۰ درصد شرکتها نتوانستهاند در رابطه با عملکرد سهماهه دوم سال نظری بدهند و سهامداران را راهنمایی کنند!

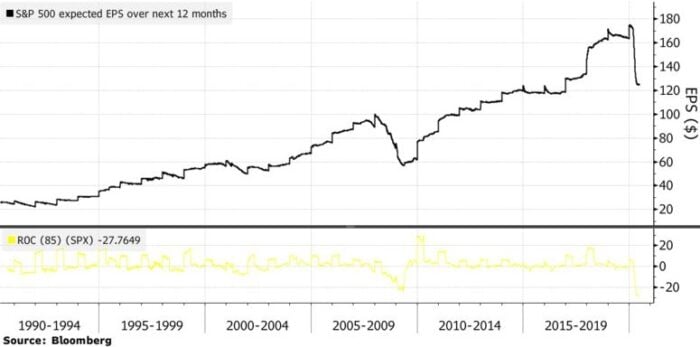

کمتر از دو هفته تا انتشار گزارشهای مالی شرکتهای سهام باقی مانده است. بانکها اولین گروه در انتشار گزارشهای فصلی هستند. میتوان انتظار افت ۴۴ درصدی سود شرکتهای حاضر در شاخص S&P 500 را داشت. این بدترین عملکرد شرکتها از نظر سوددهی است و از سال ۲۰۰۸ تا به امروز بیسابقه است. اما چنین انتظار بدبینانهای با رشد سریع بازارهای سهام در فصل دوم سال همخوانی ندارد! با این حال شاید این خبر مدتهاست که در قیمتها پیشخور شده است. به همین دلیل چیزی که الان اهمیت دارد، انتظارات بازار نسبت به آینده است و تاریخچه عملکرد شرکتها شاید دیگر اهمیتی نداشته باشد.

انتظارات آتی بازار کمی تیره و تار است. در واقع در شرایطی که بحران کرونا تمام دنیا را فرا گرفته و رکود اقتصادی بر تمامی اقتصادهای جهانی سایه افکنده، خوشبینی به آینده و حتی پیشبینی چشمانداز آتی اقتصادها و شرکتهای سهامی کار سختی است. حتی خود شرکتها هم هنوز نتوانستهاند چشماندازی از عملکرد خود در اختیار سرمایهگذاران قرار دهند! در ماه ژوئن تنها ۱۷ شرکت توانستهاند گزارشی از سودآوری خود منتشر کنند. این مسئله باعث شده تا بسیاری از تحلیلگران بازار نتوانند تحلیلی از شرایط موجود ارائه دهند. در طول سه ماه گذشته، ۴۰۰ شرکت حاضر در شاخص S&P 500 هنوز برآوردی از سود و درآمد خود ارائه نکردهاند! آخرین بار در سال ۲۰۰۱ شاهد چنین رویدادی در بازار بودیم.

یکی از استراتژیست های مطرح بازار معتقد است که انتظارات و تمایلات شرکتهای سهامی نسبت به آینده نه مثبت است و نه منفی. در واقع ذهن همه درگیر سؤالات بسیاری است و هنوز هیچ کس نتوانسته پاسخی پیدا کند.

این بار به خاطر رشد سریع قیمت سهام، فشارها برای اعلام اخبار مثبت و خوب بسیار افزایش یافته است. رشد قیمتی سهام باعث شده تا انتظارات بیشتر از گذشته باشد. از اواخر سهماهه اول سال تا به الان، شاخص S&P 500 رشد ۲۴ درصدی داشته است و ۱۰ تریلیون دلار به ارزش سهام شرکتها اضافه شده است.

ارزیابی کلاسیک از ارزش سهام شرکتها هم به بالاترین مقدار در ۲۰ سال گذشته رسیده است. در طول سه ماه گذشته، با و جود افزایش قیمت سهام، سود انتظاری یک ساله از شرکتهای حاضر در S&P 500 از ۱۵۰ دلار به ۱۲۴٫۵۰ دلار سقوط کرده است. این سریعترین کاهش در سود انتظاری از سال ۱۹۹۰ تا به امروز است!

استراتژیست بازار سهام در Verdence Capital Advisors در این رابطه گفته است که “بازارها بیش از ۳۰ درصد از کف قیمتی ماه مارس فاصله گرفتهاند. بهتر است که کمی صبر کنیم و دوباره سهام شرکتهای بورسی را ارزیابی کنیم. برای این که رالی صعودی بازارهای سهام آمریکا ادامه یابد، بایستی رشد سودآوری شرکتها هم افزایش یابد.”

هر چند که نشانههایی جدیدی از کاهش مستمر تعدیلهای منفی در برآوردهای سوددهی شرکتها دیده میشود و در سهماهه گذشته تعدیلهای منفی کاهش داشته، اما هنوز آینده مبهم است. حتی اگر اختلاف بین پیشبینیهای بالاترین و پایینترین سود هر سهم را برای چند شرکت محاسبه کنیم، به اعداد بزرگی میرسیم که نشان میدهد اختلافنظرها در رابطه با سودآوری شرکتها به شدت بالاست.

تقریباً سمت فروشندگان بازار معتقدند که سودآوری شرکتهای حاضر در S&P 500 در سهماهه منتهی به ژوئن افت ۴۴ درصدی داشته است و پیشبینی میکنند که در فصلهای سوم و چهارم سال هم دوباره سود شرکتها کاهش یابد. اما در سال ۲۰۲۱ سود شرکتها به ۱۵۹٫۴ دلار خواهد رسید که فاصله کمی با سطوح سال ۲۰۱۹ دارد.

با این حال مدیر سرمایهگذاری First American Trust با این عقیده مخالف است. Jerry Braakman معتقد است که وقتی سودآوری شرکتها برای سال ۲۰۲۱ را بررسی میکنیم، هنوز هم به نظر میرسد که باید میزان سودآوری شرکتها با تعدیل منفی ههمراه شود، چونکه میزان سود پیش بینی شده برای سال آینده میلادی تقریباً برابر سال ۲۰۱۹ است. این یعنی بازار انتظار بهبود سریع و V شکل اقتصاد را دارد! چیزی که در شرایط فعلی احتمال رخ دادن آن بسیار کم است.

چگونه برای تعطیلات عمومی بازارهای سهام آماده شویم؟

تعطیلات عمومی بورسهای سهامی میتواند خیلی ساده برنامه و استراتژی سرمایهگذاران و معاملهگران را مختل کند. تعطیلی بازارهای سهام نهتنها میتواند بر نوسانات بازار فارکس تأثیر بگذارد، بلکه میتواند استراتژی معاملهگر را هم بیاثر کند. وقتی بورس سهام به همراه بانکها تعطیل میشوند و یا ساعات فعالیت آنها کاهش مییابد، اثرات مخربی میتواند بر روند معاملات بگذارد و معاملهگران را شوکه کند. در سال ۲۰۱۹ بورس سهام توکیو ۲۰ روز، بورس سهام لندن ۱۰ روز و بورس سهام نیویورک ۹ روز تعطیل بودند. اما وقتی بورسهای سهام تعطیل میشوند، در بازار فارکس چه اتفاقی میافتد؟ به عنوان معاملهگر فارکس، چگونه باید برای تعطیلات بازار سهام آماده شوید؟

واکنش بازارهای مالی به تعطیلات متفاوت است

اگر بورس سهام تعطیل باشد، خرید و فروش سهام هم متوقف خواهد شد. اما عملکرد سایر بازارهای مالی شاید پیچیدهتر از این باشد. به طور مثال تعطیلی بورسهای سهام جهانی تأثیری بر بازار ارز دیجیتال یا بازار کریپتوکارنسی (cryptocurrency) ندارد. بازار ارز دیجیتال توسط دولتهای محلی مدیریت یا کنترل نمیشود. این بازار حتی در روزهای شنبه و یکشنبه هم باز است.

اما تأثیر تعطیلی بورس سهام میتواند بر بازارهای فرا بورس مثل فارکس، CFD و معاملات آنی فلزات قابلتوجه باشد. به همین دلیل است که توصیه میشود همیشه تقویم اقتصادی فارکس ایران بورس آنلاین را دنبال کنید تا از وضعیت بازارهای سهام جهانی اطلاع داشته باشید.

حجم معاملات کاهش مییابد

تعطیلی بازارهای سهام جهانی باعث میشود تا حجم معاملات به طور قابل ملاحظهای کاهش یابد. به خصوص اگر تعطیلی بورس سهام و بانکها در کشورهایی مثل انگلستان و آمریکا باشد. بانکها و مؤسسات مالی آمریکا و انگلستان نقش پر رنگی در مبادلات بازار فارکس دارند و به همین دلیل تعطیلات عمومی در این دو کشور حجم نقدینگی بازار را کاهش میدهد و نقد شوندگی بازار فارکس را پایین میآورد. معمولاً با کاهش حجم معاملات نوسانات بازار هم کاهش مییابد، اما اگر در زمان تعطیلی بازارهای سهام دنیا خبر مهمی منتشر شود، به دلیل نبود نقدینگی کافی، بازار نوسانات شدیدی را تجربه خواهد کرد.

رفتار تکراری بازار پیش از شروع تعطیلات

چنین نوسانات شدیدی شاید تأثیر قابل توجهی بر معاملات سرمایهگذاران بلندمدت نداشته باشند، اما بدون شک معاملهگران کوتاهمدت مثل نوسان گیرها را به خود درگیر خواهند کرد. با این وجود نباید خیلی به تعطیلی بورس سهام بدبین بود. گاهی اوقات دیده شده که بازار پیش از شروع تعطیلات رفتار تکراری را انجام میدهد. معمولاً اگر روند بازار در هفته منتهی به تعطیلات صعودی باشد، در روزهای پایانی و نزدیک به تعطیلات، بسیاری از سرمایهگذاران ترجیح میدهند که معاملات خود را ببندند و با خیال آسودهای به تعطیلات بروند. یعنی شاید اگر از ابتدای هفته رالی صعودی در جریان باشد، با نزدیک شدن به تعطیلات این رالی صعودی کمی اصلاح خواهد شد.

این پدیده همیشه روی نمیدهد، اما شایعتر از آن چیزی است که خیلیها تصور میکنند. اگر میخواهید پیش از تعطیلات وارد بازار شوید، باید این نکته را هم در نظر داشته باشید که شاید نوسانات بازار فارکس در طول تعطیلات عمومی برخی از بورسهای سهامی به حدی محدود باشد که بازار در همان نقطه ورود به معامله باقی بماند. در چنین شرایطی وضعیت به قدری راکد است که اگر وارد معامله نمیشدید هم اتفاق خاصی نمیافتاد. پس شاید بهتر باشد که پیش از تعطیلات عمومی بازار سهام آمریکا یا انگلستان از ورود به معامله خودداری کنید.

همانطور که در بالا هم اشاره شد، به احتمال زیاد مسیر بازار با نزدیک شدن به تعطیلات معکوس شود. دلیل این امر تثبیت سود برخی از معاملهگران بازار است که نمیخواهند در روزهای تعطیل معامله باز داشته باشند. به همین دلیل اگر پیش از شروع تعطیلات معامله باز دارید، برای بازگشتهای اصلاحی بازار آماده شوید. اگر اصلاحی شروع شد، خیلی سریع معامله را در سود ببندید. مسلماً اگر بازار روند قوی داشته باشد، بعد از پایان اصلاح و تعطیلات عمومی میتوانید دوباره فرصتی برای معامله پیدا کنید.

چرا گزارش درآمدی شرکتهای سهامی مهم هستند؟

عوامل زیادی در قیمت سهام شرکتها تأثیر دارند. اما عاملی که برای همه اهمیت بیشتری دارد، میزان درآمدزایی شرکت سهامی است. تغییرات درآمدی شرکتها نهتنها برای سرمایهگذاران بازار سهام، بلکه برای معامله گران بازار فارکس هم اهمیت دارد. حتی برای معامله گران بیت کوین هم جالب است. چرا که سرمایهگذاران از گزارشهای مالی شرکتهای سهامی برای ارزیابی عملکرد اقتصاد کلان و پیشبینی آینده رشد اقتصادی استفاده میکنند!

اگر شما بخواهید کسبوکار فعالی را خریداری کنید، به احتمال زیاد به گزارشهای مالی و حساب و کتاب آن بیزینس نگاه خواهید کرد. به احتمال زیاد میزان درآمد کسبوکار در سال گذشته بیشتر از همه برای شما اهمیت خواهد داشت. اینکه چقدر هزینه عملیاتی داشته و چقدر گردش پول داشته هم مهم هستند. اما حرف اول و آخر را سود و بازدهی کسبوکار مشخص میکند. سرمایهگذارانی که سهام شرکتهای بزرگ را خریداری میکنند هم چنین نگاهی دارند!

درک گزارشهای مالی شرکتهای سهامی میتواند به سرمایهگذاران دید بهتری از وضعیت شرکت و سرمایهگذاری مربوطه بدهد. همچنین اگر عملکرد شرکت خوب بوده باشد و تعداد شرکتهایی که عملکرد خوبی داشتهاند هم زیاد باشد، میتوان چنین استنباط کرد که حال اقتصاد کلان کشور هم خوب است!

در این مقاله میخواهیم نگاه کلی به گزارش درآمدی شرکتها داشته باشیم تا به عنوان یک سرمایهگذار و یا معاملهگر درک بهتری از این گزارشها داشته باشیم.

گزارش درآمدی یا Earnings Report چیست؟

شرکتهای سهامی که در بازار سهام آمریکا لیست شدهاند موظف هستند که هر سه ماه یک بار گزارشی از درآمد و سود شرکت را به کمیسیون اوراق بهادار آمریکا (SEC) ارائه دهند. این گزارش همان گزارش فصلی است و نشان میدهد که یک شرکت چقدر پول درآورده، چقدر خرج کرده و چقدر از آن مانده است؟

به گزارش درآمدی، گزارش صورت سود و زیان هم میگویند. تمامی گزارش درآمدی شرکت در وبسایت شرکت و در بخش ارتباط با سهامداران درج میشود.

گزارش درآمدی شرکت شامل چه اطلاعاتی میشود؟

در گزارش درآمدی شرکتها معمولاً اطلاعات زیر در دسترس است:

اطلاعات اولیه از شرکت و وضعیت مالی آن

محل مدیریت شرکت. جریانات درآمدی و نقدی شرکت و ترازنامه.

ارزیابی مدیریت

خلاصهای از عملکرد شرکت در یک فصل یا یک سال در مقایسه با دورههای قبلی. مثلاً عملکرد شرکت در فصل اول سال جاری چه تفاوتی نسبت به عملکرد آن در فصل اول سال قبل داشته است؟ در این بخش انتظارات آتی شرکت از وضعیت اقتصادی و فعالیت شرکت هم درج میشود. به نظر شما دیدگاه یک مدیر یا شرکت فعال در بازار در رابطه با آینده اقتصاد کشور چقدر اهمیت و اعتبار دارد؟ اگر شما هم موافق هستید که دیدگاه چنین افراد حقیقی و حقوقی مهم است، پس حتماً گزارش مالی شرکتها را به طور مستقیم یا غیرمستقیم دنبال کنید!

افشاگریهای کیفی و کمی

بورس اوراق بهادار آمریکا (SEC) از شرکتها میخواهد که در رابطه با محاسبات حسابداری و اطلاعات خاص در رابطه با ریسکهای بازار را هم در گزارش ارائه کنند. سهامداران و سرمایهگذاران باید بدانند که در شرکت چه خبر است!

روال حسابداری که دقت اطلاعات را تائید کند

لیست تمام تلاشهایی که از سوی شرکت انجام شده تا دقت اطلاعات و محاسبات انجام شده را تائید کند هم در این گزارش ارائه میشود.

درک مفهوم درآمد یا عایدی شرکت

تحلیلگران بازار سهام از گزارشهای فصلی و سالانه استفاده میکنند تا به چند سؤال ساده جواب دهند: آیا شرکت مثل پیشبینیها و انتظارات آنها عمل کرده است؟ آیا رشد شرکت ادامه دارد؟

اگر گزارش درآمدی شرکت بهتر از پیشبینی و انتظارات تحلیلگران و یا خود شرکت باشد، قیمت سهام افزایش خواهد یافت. اما اگر عملکرد شرکت ضعیفتر از پیشبینیها باشد، باعث کاهش قیمت سهام خواهد شد.

به طور مثال در روز ۱۸ فوریه ۲۰۲۱، شرکت والمارت گزارش مالی شرکت برای فصل آخر و کل سال ۲۰۲۰ را پیش از بازگشایی بازار سهام آمریکا منتشر کرد. گزارش درآمدی این شرکت ضعیفتر از پیشبینیها بود و در نتیجه قیمت سهام در زمان بازگشایی بازار سهام نیویورک سقوط کرد و بیش از ۵ درصد نسبت به روز قبل پایین آمد و در نهایت روز معاملاتی را با ۶٫۴۸ درصد کاهش به پایان رساند.

معیارهایی که در گزارش درآمدی شرکتها برای سرمایهگذاران اهمیت دارند

نسبت سود به ازای هر سهم یا EPS

راههای زیادی برای تحلیل و ارزیابی درآمد شرکتها وجود دارد. یکی از آنها عایدی به ازای هر سهم یا درآمد شرکت به ازای هر سهم است، که به آن اصطلاحاً EPS گفته میشود. توجه داشته باشید که هیچ عددی به تنهایی نمیتواند عملکرد و وضعیت مالی شرکت را خلاصه کند. EPS یا Earnings Per Share یکی از روشهای مؤثری است که میزان سود شرکت به ازای هر یک سهم را مشخص میکند.

برای محاسبه EPS کافی است درآمد خالص شرکت را به تعداد کل سهام موجود تقسیم کنید.

وقتیکه گزارش فصلی شرکت منتشر میشود، مدیران شرکت در کنفرانس عمومی که بدین منظور برگزار میشود، EPS واقعی شرکت را با EPS پیشبینی شده تحلیلگران مقایسه میکنند و توضیح میدهند که چرا EPS شرکت طبق پیشبینیها بوده و یا چرا از پیشبینیها انحراف داشته است؟ اگر EPS واقعی شرکت با EPS پیشبینی شده فاصله داشته باشد، قیمت سهام هم نوسان خواهد کرد.

نسبت قیمت به درآمد یا P/E

نسبت دیگری که برای فعالین بازارهای مالی اهمیت دارد، نسبت قیمت به درآمد شرکت است. نسبت P/E یا Price to Earnings روشی برای ارزشگذاری قیمت سهام است و برای مقایسه عملکرد دو شرکت متفاوت در یک صنعت به کار میرود. نسبت P/E میتواند عملکرد کل بازار سهام یا یک بخش خاص را نسبت به دورههای زمانی قبل مقایسه کند. یعنی آیا بازار نسبت به دورههای قبل بالا یا پایین آمده است؟

وقتی حرف از سرمایهگذاری میشود، فاکتور های زیادی بررسی میشوند تا ارزش سرمایهگذاری مشخص شود. اما وقتیکه P/E دو شرکت را مقایسه میکنیم، شرکتی که P/E کمتری دارد، معمولاً گزینه بهتری برای سرمایهگذاری است.

آشنایی با پدیده Capitulation

در دورههای نزولی بازار که قیمتها کاهش مییابند، سرمایهگذاران دو راه بیشتر ندارند: یا ضرر را قبول کنند و از بازار خارج شوند و یا به آینده امیدوار باشند و منتظر رشد قیمتها بمانند. اما وقتیکه همه سرمایهگذاران تصمیم میگیرند که معاملات خرید خود را ببندند و یا سهام خود را به فروش برسانند، پدیدهای در بازار ظاهر میشود که به آن پدیده تسلیم شدن بازار میگویند. پدیده Capitulation میتواند هر زمانی روی دهد، اما معمولاً وقتیکه حجم معاملات بالاست و حرکات نزولی شدید، این پدیده بیشتر اتفاق میافتد. دورههایی که بازار وارد فاز اصلاحی میشود و یا روند نزولی در جریان است، سرمایهگذاران به دلیل ترس از سقوط قیمتها وحشت زده میشوند و اصطلاحاً تسلیم بازار میشوند و با قبول ضرر یا سود کمتر از بازار فرار میکنند.

بعد از اینکه سرمایهگذاران با فروش سهام یا دارایی مالی مربوطه از بازار خارج شدند، بسیاری از معامله گران به این فکر میکنند که دیگر در بازار فروشندهای نیست و بهترین فرصت برای ورود به بازار است. در واقع این دسته از معامله گران به این نتیجه رسیدهاند که هر کس که به هر دلیلی فروشنده بوده، دیگر در بازار نیست و از بازار خارجشده است. این یعنی حداقل از دید تئوری بازار میتواند جهش صعودی را به نمایش بگذارد. یا به عبارت دیگر، پدیده Capitulation نشانهای از تشکیل کف در بازار است.

عده زیادی از معامله گران و سرمایهگذاران بازار همیشه در تلاش هستند تا وقوع پدیده Capitulation را پیشبینی کنند. اما واقعیت امر این است که این پدیده تنها بعد از اتفاق افتادن آن قابل تشخیص است. یعنی این پدیده قابل پیشبینی نیست. کلمه Capitulation به معنی تسلیم شدن یا رها کردن است. در صنعت مالی، این اصطلاح برای اشاره به سرمایهگذارانی استفاده میشود که تصمیم گرفتهاند در زمان سقوط قیمتها از بازار خارج شوند و به نوعی تسلیم فشار فروش شدهاند.

فرض کنید که سهامی را خریداری کردهاید و قیمت این سهم ۱۰ درصد کاهش یافته است. شما دو گزینه دارید: یا صبر کنید تا بازار دوباره رشد کند، یا اینکه ضرر را بپذیرید و از معامله خارج شوید. اگر همه سرمایهگذاران تصمیم بگیرند که منتظر بمانند تا قیمتها افزایش یابند، قیمت سهام هم وضعیت نسبتاً پایداری خواهد داشت. اما اگر اکثر سرمایهگذاران تصمیم بگیرند که سهام را رها کنند و تسلیم روند نزولی شوند، حرکات نزولی بزرگ و سریعی به راه خواهد افتاد. وقتی این اتفاق روی میدهد، تمام بازار درگیر این پدیده خواهد شد.

اهمیت پدیده Capitulation در پیامدها و اثرات آن بر آینده قیمتی سهام یا ارز مربوطه است. بسیاری از فعالین حرفهای بازار بر این باورند که وقوع پدیده Capitulation نشانگر خروج کامل فروشندگان از بازار است و به نوعی از تشکلی کف در بازار حکایت دارد و به همین دلیل بهترین زمان برای خرید است. اما مشکل اصلی در کار با این پدیده تشخیص و پیشبینی آن است. تقریباً این کار غیرممکنی است. ابزار خاصی هم برای پیشبینی زمان تسلیم شدن فروشندگان وجود ندارد. با این حال شاید بتوان با ابزار ساده تکنیکال این پدیده را تشخیص داد.

پدیده Capitulation را میتوان به کمک ابزارهای تکنیکال تشخیص داد (توجه داشته باشید که تنها میتوان تشخیص داد، نه اینکه پیشبینی کرد). برای این کار کافی است به نمودار شمعی بازار نگاه کنید. اگر کندل پین بار یا مشابه به آن، در انتهای حرکات نزولی سریع و بزرگ بازار تشکیل شود، میتوان گفت که تسلیم فروشندگان به اتمام رسیده و دیگر فروشندهای در بازار نیست که قیمتها را پایین بکشد. اگر این کندل پین بار با حجم بالای معاملات همراه باشد، میتوان به رالی صعودی و بازگشتی بازار امیدوار بود.

این پدیده تنها برای فروشندگان نیست. خریداران هم بعد از یک حرکت صعودی قوی تسلیم میشوند. وقتیکه بازار به اوجهای جدیدی میرسد و خریداران دیگر نگران از دست دادن فرصت نیستند، اقدام به خروج از بازار میکنند. طمع برای ورود به بازار همزمان با افت قیمتها کاهش مییابد. وقتیکه آخرین گروه از خریداران نگران موقعیتهای معاملاتی زیان ده خود میشوند، ترس و وحشت همه بازار را فرا میگیرد. قیمتها کاهش مییابند و خریدارانی که قبل از همه خرید زده بودند، به امید تثبیت بخشی از سود خیلی سریع معامله را میبندند و فشارهای فروش را تشدید میکنند.

آشنایی با اصطلاح بلو چیپ (Blue Chip)

در بازارهای سهام جهانی اصطلاحات زیادی وجود دارند که در طول تاریخ به واژههای کلیدی و اصلی این بازار تبدیل شدهاند. بسیاری از این اصطلاحات در طول تاریخ از معنا و مفهوم اولیه خود فاصله گرفتهاند و مفهوم جدیدی در بازار پیدا کردهاند. برای فعالیت در بازارهای سهام و فارکس شما باید با این اصطلاحات آشنا باشید تا بتوانید با سایر فعالین بازار ارتباط بر قرار کنید. اگر در بورس سهام جهانی فعال باشید حتماً اصطلاح بلو چیپ (Blue Chip) به گوش شما خورده است. معمولاً به شرکتهای بزرگ که از لحاظ مالی وضعیت خوبی دارند، بلو چیپ میگویند. در این مقاله میخواهیم بیشتر با این اصطلاح آشنا شویم.

بلو چیپ (Blue Chip) چیست؟

شرکت بلو چیپ، شرکت سهامی بزرگ، با ساختار قوی و وضعیت مالی عالی است. شرکتهای بلو چیپ محصولات و خدماتی با کیفیت عالی و پذیرفته شده در میان مردم را ارائه میدهند. آنها در دورههای رکود اقتصادی هم رشد کردهاند و به فعالیتهای سودآور خود ادامه دادهاند. معمولاً شرکتهایی که بلو چیپ خوانده میشوند، در شوکهای اقتصادی عملکرد بهتری نسبت به دیگران دارند و در بلندمدت هم رشد باثباتی دارند.

اصطلاح بلو چیپ اولین بار در سال ۱۹۲۳ برای سهام شرکتهای گرانقیمت بازار سهام آمریکا استفاده شد. در آن زمان یکی از کارمندان داوجونز به نام Oliver Gingold مشاهده کرد که سهام برخی از شرکتها بیشتر از ۲۰۰ دلار قیمتگذاری شدهاند و چون چیپ های آبی رنگ ارزش بیشتری از چیپ های قرمز و سفید دارند، به همین دلیل در آن زمان از بلو چیپ برای اشاره به سهام شرکتهای با ارزش استفاده شد. امروزه در بازار سهام تنها قیمت سهام اهمیت ندارد، بلکه سهامی بلو چیپ محسوب میشود که شرکت با کیفیت عالی باشد که در گذر زمان خود را اثبات کرده است.

به طور کلی شرکتهایی که به آنها بلو چیپ گفته میشود، اعتبار و وزن بیشتری در شاخصهای سهامی مثل داوجونز (Dow Jones)، S&P 500 و نزدک (NASDAQ) دارند. اما اینکه شرکت چقدر باید بزرگ باشد تا به آن شرکت بلو چیپ گفت، معیار دقیقی ندارد. اما به طور کلی اگر مارکت کپ شرکتی بیشتر از ۵ میلیارد دلار باشد و یا شرکت در صنعت خود جزو بزرگان بازار باشد، میتواند شرکت بلو چیپ تلقی شود.

همچنین شرکتهای بزرگ چند ملیتی که سالها در حال فعالیت هستند هم شرکتهای بلو چیپ محسوب میشوند. شرکت کوکاکولا، دیزنی، پپسی کو، وال مارت، جنرال الکتریک، IBM و مکدونالد نمونهای از شرکتهای پیشرو در صنایع خود هستند. شرکتهای بلو چیپ در طول سالیان دراز توانستهاند برند معتبری را خلق کنند و از چندین رکود اقتصادی جان سالم به در ببرند. بسیاری از سرمایهگذاران محافظهکار که تمایلی به ریسک کردن ندارند و یا نزدیک به دوره بازنشستگی هستند، معمولاً در سهام شرکتهای بلو چیپ سرمایهگذاری میکنند. سهام شرکتهای بلو چیپ نه تنها از دارایی سهامداران در برابر رکودهای اقتصادی محافظت میکنند و به طور منظم سود تقسیمی را پرداخت میکنند، بلکه از دارایی سهامداران در مقابل تورم هم محافظت میکنند. با این حال نباید تصور کرد که سهام شرکتهای بلو چیپ یک دارایی امن مثل طلاست. در رکود اقتصادی سال ۲۰۰۸ چند شرکت بلو چیپ ورشکسته شدند. در بازارهای مالی قطعیتی وجود ندارد و همهچیز در حال تغییر است.

آشنایی با اصطلاح FAANG

اگر یک سرمایهگذار هستید، بهتر است که با شرکتهای بزرگ و اصلی بازار سهام آشنا شوید. شرکتهایی که محرک اصلی کل بازار سهام هستند. برخی از شرکتهای سهامی به دلیل اندازه شرکت و تأثیری که بر کل اقتصاد دارند، میتوانند نقش اساسی در روند بازار سهام ایفا کنند. شرکتهای فیس بوک، آمازون، اپل، نتفلیکس و گوگل (زیر مجموعه آلفابت) از بزرگان بازار سهام آمریکا هستند. معمولاً این پنج شرکت بزرگ را FAANG مینامند. این اصلاح از حروف اول اسامی پنج شرکت تشکیل شده است.

هر کسی که در طول سالهای گذشته در سهام شرکتهای FAANG سرمایهگذاری کرده، سود خوبی به دست آورده است. با توجه به ارزش بازاری این شرکتها، میتوان گفت که بسیاری از سهامداران بازار به نوعی تحت تأثیر نوسانات این پنج غول آمریکایی قرار دارند. اصطلاح FAANG برای اولین بار توسط مجری شبکه CNBC (جیم کارمر) استفاده شد. جیم کارمر هم خلق این اصطلاح را به همکار تکنیکالیست خود باب لنگ نسبت داده است. در طول سالهای گذشته، FAANG برای اشاره به سهام پنج شرکت یاد شده استفاده میشد، اما در کل برای سهام شرکتهایی که رشد سریعی در صنعت فناوری دارند هم این اصطلاح استفاده میشود.

چرا سهام شرکتهای FAANG اهمیت دارند؟

حتی اگر نمیخواهید در این شرکتها سرمایهگذاری کنید، باز هم باید سهام شرکتهای FAANG را زیر نظر بگیرید. ارزش بازاری شرکتهای FAANG به حدی بزرگ است که آن را با ضریبی ارزش بازار سهام آمریکا مقایسه میکنند. به همین دلیل هر گونه تغییر قیمتی در سهام این شرکتها باعث حرکت کل بازار میشود. تا ماه ژوئیه سال ۲۰۲۰ ارزش کل بازار سهام آمریکا از ۳۱ تریلیون دلار عبور کرده بود. این در حالی است که پیش از عرضه عمومی نتفلیکس و فیسبوک در سال ۲۰۰۱ ارزش بازاری بورس سهام آمریکا ۱۰٫۷ تریلیون دلار بود. در سال ۲۰۱۹، ارزش بازاری سهام شرکتهای FAANG در کل بیش از ۳ تریلیون دلار بود، یعنی ۱۰ درصد کل ارزش بازار سهام آمریکا. شاخص سهام S&P 500 که شامل سهام ۵۰۰ شرکت بزرگ آمریکایی میشود، سهام چهار شرکت اپل، آمازون، فیسبوک و گوگل را در لیست ۱۰ سهام برتر قرار داده بود. ۱۰ سهام برتر S&P 500 بیش از ۲۰ درصد کل شاخص ارزش دارند.

شرکت فیسبوک (نماد FB)

شرکت فیسبوک در سال ۲۰۱۲ و پس از هشت سال فعالیت عرضه عمومی شد و به بزرگترین شرکت در زمینه پلتفرمهای شبکههای اجتماعی تبدیل شد. در سال ۲۰۱۹ فیسبوک بیش از ۲ میلیارد کاربر فعال در سرتاسر جهان داشت. فیسبوک با خرید اینستاگرام، Oculus VR، WhatsApp و چند شرکت دیگر سهم خود در بازار شبکههای اجتماعی را گسترش داده است.

شرکت آمازون (AMZN)

شرکت آمازون از سال ۱۹۹۵ با فروش آنلاین کتاب کار خود را شروع کرد و در حال حاضر بزرگترین خردهفروشی آنلاین در دنیاست. علاوه بر این آمازون در پردازش ابری هم از بزرگان این صنعت است. آمازون با تولید دستگاههای کیندل، کیندل فایر و اکو توانسته در زمینه انتشار آنلاین محتوا هم فعالیت کند.

اپل (Appl)

اپل از شرکتهای قدیمی FAANG محسوب میشود. اپل از زمان ظهور کامپیوترهای شخصی در دهه ۱۹۷۰ و ۱۹۸۰ در بازار حضور داشته است. اپل هنوز هم کامپیوترهای شخصی تولید میکند، اما درآمد اصلی اپل از فروش گوشیهای هوشمند است. این شرکت از فروش برنامههای کاربردی، پخش موسیقی، فضای ذخیرهسازی ابری، ساعتهای هوشمند و شبکه تلویزیونی هم درآمد کسب میکند. قیمت سهام شرکت اپل از ابتدای سال ۲۰۱۶ بیش از دو برابر شده است.

نتفلیکس (NFLX)

ارزش بازاری نتفلیکس کمتر از سایر شرکتهای حاضر در FAANG است. با این حال تعداد کاربران این شبکه به سرعت در حال افزایش است. این شرکت توانسته با اجاره ویدیو و ساخت برنامههای تلویزیونی به یکی از شرکتهای بزرگ وال استریت تبدیل شود. در سال ۲۰۰۲ این شرکت عرضه عمومی شد. با این حال شرکتی که در سال ۲۰۰۲ عرضه عمومی شد با شرکت فعلی تفاوت زیادی داشت. در آن زمان شرکت نتفلیکس به کاربران خود خدمات اجاره DVD از طریق ایمیل را میداد. در ادامه این شرکت توانست به یکی از بزرگترین پخشکنندگان فیلم در دنیا تبدیل شود. در حال حاضر این شرکت بیش از ۱۵۰ میلیون کاربر دارد. درآمد اصلی شرکت از تعرفه ماهانهای است که کاربران هر ماه برای عضویت در این شبکه پرداخت میکنند. از آنجایی که شرکت در تولید محصولات سینمایی هم سرمایهگذاری میکند، چشمانداز بازدهی آن هم مثبت است.

گوگل، آلفابت (GOOGL)

آلفابت شرکت مادر گوگل است. گوگل مشهورترین موتور جستوجوی دنیاست. علاوه بر این گوگل گوشی هوشمند هم تولید میکند. با این حال سرمایهگذاریهای گوگل بسیار متنوع است. این شرکت در اتومبیلهای خود ران، شهرهای هوشمند و صنعت بیوتک هم سرمایهگذاری کرده است. گوگل صاحب یوتیوب است. YouTube بعد از فیسبوک بزرگترین پلتفرم شبکههای اجتماعی در دنیا است.

آشنایی با مارکت کپ یا Market Cap

مارکت کپ چیست؟

ارزش بازاری یا مارکت کپ (Market Cap یا Market Capitalization) ارزش کل یک شرکت سهامی در بازار است. برای محاسبه ارزش بازاری یک شرکت کافی است تعداد سهام شرکت را در قیمت روز آن ضرب کنید. به طور مثال اگر شرکتی یک میلیون سهم دارد و قیمت هر سهم آن در بازار ۱۰ دلار است، ارزش بازاری یا مارکت کپ آن برابر ۱۰ میلیون دلار است. یعنی اگر شما ۱۰ میلیون دلار داشته باشید و تمام سهامداران شرکت هم حاضر به فروش سهام خود به قیمت ۱۰ دلار باشند، شما میتوانید کل شرکت را خریداری کنید.

ارزش بازاری یا مارکت کپ را میتوان برای ارزش کل بازار سهام یا مراکز مبادلات اوراق بهادار هم استفاده کرد. به طور مثال مارکت کپ نزدک (NASDAQ) برابر است با ارزش تمام شرکتهای معامله شده در بورس سهام نزدک. همچنین از مارکت کپ میتوان برای ارزیابی ارزهای دیجیتال یا کریپتوکارنسی ها هم استفاده کرد. برای این کار مثل سهام عمل میکنیم. یعنی تمام ارزهای دیجیتال مربوطه را بر قیمت روز آن ضرب کنید تا مارکت کپ ارز دیجیتال مورد نظر به دست آید.

مارکت کپ کوچک، متوسط و بزرگ

معمولاً سرمایهگذاران، مارکت کپ یا ارزش بازاری شرکتها را بسته به بزرگی و اندازه آن به سه گروه تقسیم میکنند:

مارکت کپ کوچک (Small Cap)

شرکتهایی که ارزش روز آنها در بازار کمتر از یک میلیارد دلار است در این گروه قرار میگیرند. این شرکتها کوچک هستند و معمولاً به تازگی عرضه عمومی شدهاند. این شرکتها ریسک بیشتری دارند و شاید شرکت در دورههای رکود ورشکسته شود. در مقابل چون این شرکتها کوچک هستند، پتانسیل رشد و پیشرفت بیشتری دارند.

مارکت کپ متوسط (Mid Cap)

شرکتهایی که ارزش بازاری آنها در این گروه قرار میگیرند، ریسک کمتری دارند اما پتانسیل رشد بالایی ندارند. معمولاً ارزش بازاری یا مارکت کپ این شرکتها چیزی بین یک تا پنج میلیارد دلار است. مطالعات اخیر نشان داده که شرکتهایی که مارکت کپ متوسط دارند، در مقایسه با شرکتهای کوچک و بزرگ عملکرد بهتری داشتهاند.

مارکت کپ بزرگ (Large Cap)

شرکتهای این گروه ریسک کمتری دارند، چونکه معمولاً منابع مالی کافی برای عبور از بحرانها و رکودهای اقتصادی را دارند. از آنجایی که شرکتهای بزرگ رهبران بازار هستند، پتانسیل رشد کمتری دارند. یعنی بازدهی سرمایهگذاری در این شرکتها به اندازه دو گروه دیگر نیست. اما در مقابل، سهامداران این شرکتها به طور مستمر از سودهای تقسیمی منتفع میشوند. معمولاً مارکت کپ این شرکتها بالای پنج میلیارد دلار است.

انتخاب سهام بر اساس مارکت کپ

مارکت کپ میتواند روش مناسبی برای ارزیابی سریع یک شرکت باشد. از دید تحلیل فاندامنتال و تکنیکال، قیمت سهام یک شرکت یا ارز دیجیتالی مثل بیت کوین چیزی است که سرمایهگذاران از سهام یا ارز دیجیتال مربوطه انتظار دارند. پس وقتی سرمایهگذاران به چشمانداز سودآوری شرکت خوشبین هستند، مارکت کپ شرکت هم افزایش مییابد.

یا فرض کنید که پیشبینی میشود درآمدهای آتی شرکت افزایش خواهد یافت و میزان درآمد آتی شرکت خیلی بیشتر از مارکت کپ آن است. بنابراین از دید بنیادی سهام این شرکت خیلی پایینتر از قیمت واقعی آن قیمتگذاری شده است و فرصت خوبی برای خرید سهام است.

شما همچنین میتوانید داراییهای یک شرکت را به قیمت فروش مجدد در بازار ارزشگذاری کنید و سپس آن را با مارکت کپ شرکت مقایسه کنید. یعنی اگر شرکتی که فروش داراییهای آن در بازار بیشتر از مارکت کپ است، پس ارزان قیمت گذاری شده است. با این حال برخی شرکتها داراییهای دارند که شاید قابل ارزشگذاری نباشد.