سیستمهای معاملاتی رایگان زیادی وجود دارد، اما در این میان تعداد کمی از سیستم های معاملاتی واقعاً کاربردی هستند. در این مقاله میخواهیم با سیستم معاملاتی The7 آشنا شویم. این استراتژی معاملاتی بسیار ساده است. کار با این استراتژی زمان زیادی نمیگیرد و در چند قدم ساده میتوانید این استراتژی را آزمایش و پیاده کنید. حتما برای تست این استراتژی از حساب آزمایشی یا دمو استفاده کنید.

استراتژی The7 چیست؟

استراتژی The7 از دو میانگین متحرک نمایی (EMA) تشکیل شده و در نمودار روزانه اجرا میشود. از این استراتژی میتوانید در تمامی بازارهای مالی (سهام، فارکس، ارز دیجیتال، طلا، نفت و CFD) استفاده کنید. هیچ نیازی به تحلیل تکنیکال خاصی نیست و کافی است حرکات قیمتی بازار در اطراف میانگینهای متحرک را بررسی کنید.

این استراتژی سیستم مدیریت ریسک خاص خود را ندارد. این یعنی شما حتماً باید یک سیستم مدیریت ریسک برای آن تعریف کنید. پیشنهاد میشود که در هر معامله تنها از ۲ درصد موجودی حساب معاملاتی استفاده کنید. حتماً از حد ضرر استفاده کنید. در این استراتژی استفاده از سیستم مدیریت ریسک مارتینگل (Martingale) و سیستم خرید یا فروش پلهای ممنوع است. این دو سیستم مدیریت ریسک هیچ سازگاری با استراتژی The7 ندارند. اهرم پیشنهادی هم حداکثر ۱ به ۱۰۰ است.

آماده کردن اندیکاتور های تکنیکال

پایه و اساس استراتژی The7 مبتنی بر دو میانگین متحرک نمایی (EMA) با دوره کندلی ۵ است. برای این کار ابتدا در نرمافزار متاتریدر (MT4) میانگین های متحرک را به چارت روزانه اضافه میکنیم.

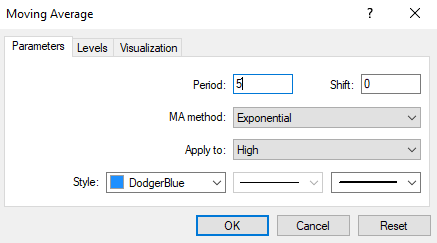

اولین میانگین متحرک نمایی را با این مشخصات به نمودار اضافه میکنیم:

- نوع میانگین متحرک را Exponential انتخاب کنید.

- دوره میانگین را ۵ انتخاب کنید.

- میانگین باید برای قیمت High محاسبه شود.

- شما میتوانید هر رنگی برای میانگین متحرک انتخاب کنید، ما در این آموزش از رنگ آبی برای میانگین High استفاده کردهایم.

برای اضافه کردن میانگین متحرک کافی است از منوی Insert روی Indicatores کلیک کنید و از بخش Trend روی Moving Average کلیک کنید.

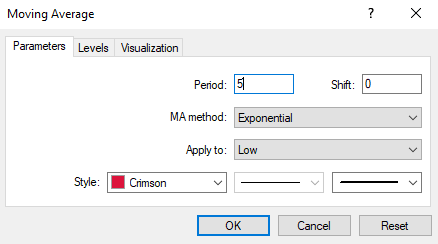

دومین میانگین متحرک را هم با مشخصات زیر به چارت روزانه اضافه کنید:

- نوع میانگین متحرک را Exponential انتخاب کنید.

- دوره میانگین را ۵ انتخاب کنید.

- میانگین باید برای قیمت Low محاسبه شود.

- شما میتوانید هر رنگی برای میانگین متحرک انتخاب کنید، ما در این آموزش از رنگ قرمز برای میانگین Low استفاده کردهایم.

برای اضافه کردن میانگین متحرک کافی است از منوی Insert روی Indicatores کلیک کنید و از بخش Trend روی Moving Average کلیک کنید.

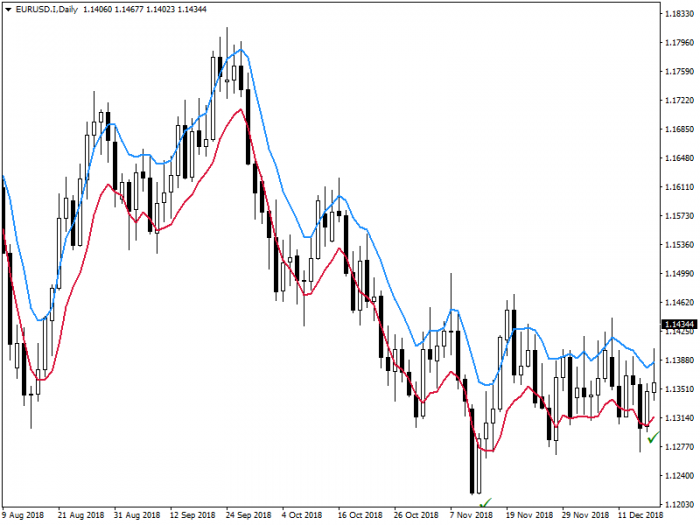

در نهایت نمودار روزانه جفت ارز EURUSD باید شبیه به تصویر زیر باشد. همان طور که مشاهده میشود، میانگین متحرک High که برای بالاترین قیمتهای روزانه رسم شده، همان نقش مقاومت را برای بازار ایفا میکند. میانگین متحرک Low هم که برای کمترین قیمتهای روزانه رسم شده، همان حمایت بازار است. به هیچ وجه از سایر اندیکاتورهای تکنیکال برای فیلتر کردن سیگنالها استفاده نکنید. استراتژی The7 تنها با تنظیمات و دستورالعملهای گفته شده در این مقاله کارایی دارد.

بعد از اضافه شدن میانگین های متحرک، یک کانال قیمتی در بازار تشکیل خواهد شد. سقف کانال مقاومت متحرک بازار و کف کانال هم حمایت متحرک بازار است.

قوانین ورود به معامله

قوانین ورود به معامله در استراتژی The7 خیلی ساده هستند:

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

سیگنال خرید: برای معامله خرید، باید کندل روزانه در زیر میانگین قرمز رنگ باز شود (Open)، اما قیمت بسته شدن آن باید در بالای میانگین قرمز باشد (Close). قیمت بسته شدن کندل سیگنال باید فاصله زیادی با میانگین آبی داشته باشد. حد ضرر معامله را میتوان در زیر کندل سیگنال قرار داد. انتخاب حد سود به خود معاملهگر بستگی دارد. معمولاً تا وقتیکه سیگنال فروشی صادر نشده، میتوان معامله خرید را باز نگه داشت. با این حال همیشه توصیه میشود که اندازه حد سود حداقل دو برابر اندازه حد ضرر باشد.

سیگنال فروش: کندل سیگنال باید در بالای میانگین متحرک آبیرنگ باز شود (Open)، اما قیمت بسته شدن این کندل باید در زیر میانگین آبیرنگ باشد (Close). قیمت بسته شدن کندل سیگنال باید فاصله زیادی با میانگین قرمز داشته باشد. اگر قیمت بسته شدن کندل سیگنال فاصله کمی با میانگین قرمز داشت، سیگنال باطل خواهد شد.

از آنجایی که این استراتژی برای نمودار روزانه استفاده میشود، شاید سیگنال کمتری صادر شود. از استراتژی The7 نمیتوان برای اسکالپینگ استفاده کرد. این استراتژی واقعاً بازدهی خوبی دارد، اما نباید تصور کرد که سیگنال اشتباهی صادر نخواهد شد. شما باید به جای فیلتر کردن سیگنالها، از یک سیستم مدیریت ریسک مناسب استفاده کنید، تا نسبت ریسک به ریوارد معاملات شما به حدی برسد که استراتژی توانایی تحمل معاملات زیان ده را داشته باشد.

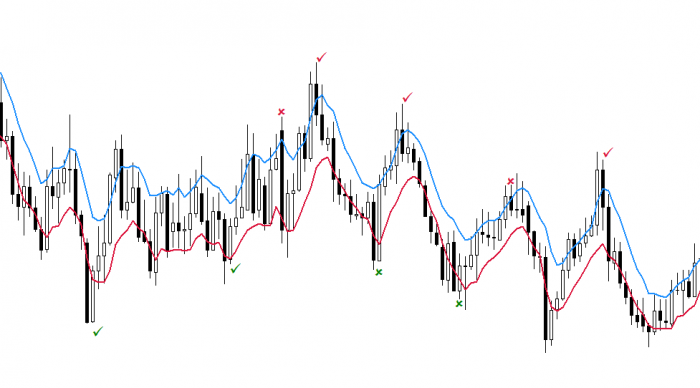

کندل سیگنال باید خارج از کانال میانگین های متحرک باز شود، اما قیمت بسته شدن باید در داخل این کانال باشد. همچنین قیمت بسته شدن باید با میانگین متحرک روبرویی فاصله زیادی داشته باشد. اگر فاصله ای نبود، کندل هم سیگنال نخواهد بود.

به تصویر زیر نگاه کنید. سیگنالهای فروش با علامتهای قرمز رنگ نمایش داده شدهاند. سیگنالهای خرید هم با رنگ سبز مشخص شدهاند. از پنج سیگنال فروشی که صادر شده، یکی از سیگنالها به دلیل فعال شدن زود هنگام حد ضرر باطل شده و سیگنال دیگر هم اصلاً سیگنال نبوده است (چرا؟ چونکه قیمت بسته شدن کندل سیگنال با میانگین قرمز رنگ یکی است!). مابقی سیگنالها موفق عمل کردهاند. این نمودار روزانه است، به همین دلیل اندازه حرکات بازار هم نسبتاً بزرگ است.

در سیگنالهای خرید سبز رنگ هم از چهار سیگنالی که علامت زده شده، دو سیگنال کاذب بودند. یکی از این سیگنالها به دلیل فعال شدن زود هنگام حد ضرر باطل شده و سیگنال دیگر هم اصلاً سیگنال نبوده است. چونکه قیمت بسته شدن سیگنال خرید درست روی میانگین آبیرنگ قرار دارد! این یعنی اصلاً این کندل سیگنال نبوده است. ما صرفاً جهت آشنایی بیشتر با کندل های این کندل را علامت زدهایم.

مزایای استراتژی The7

این استراتژی از نمودار روزانه استفاده میکند. اگر شاغل هستید و معاملهگری فارکس را به عنوان شغل دوم انتخاب کردهاید، این استراتژی مناسب شماست! هیچ نیازی به بررسی بازار و اخبار نیست. حتی لازم نیست به طور مداوم پشت سیستم باشید. تنها کافی است هر روز چند دقیقه وقت بگذارید و نمودار روزانه را بررسی کنید. اگر کندل سیگنال صادر شد میتوانید وارد بازار شوید!

این استراتژی را در هر بازاری میتوانید استفاده کنید. علاوه بر این نیازی نیست که از روشهای غیرعادی مدیریت ریسک برای ارتقای بازدهی استراتژی کافی است. این استراتژی در نمودار روزانه اجرا میشود و معمولاً حرکات قیمتی روزانه بزرگ هستند. به همین دلیل شما باید با پایین آوردن حجم معامله، ریسک و بازدهی هر معامله را بهگونهای تغییر دهید که با یک معامله اشتباه کل حساب پاک نشود! در این استراتژی حجم معامله اهمیت زیادی دارد. از آنجایی که این استراتژی برای حرکات قیمتی بزرگ بازار طراحی شده، با حجم کوچکی از سرمایه هم میتوان سودهای خوبی به دست آورد.

یکی از معایب اصلی این استراتژی، تعداد کم سیگنالهاست. شاید در یک ماه تنها سه سیگنال صادر شود! پس اگر میخواهید تعداد معاملات را بالا ببرید، باید چندین نماد معاملاتی مختلف را همزمان بررسی کنید. به طور مثال میتوانید این استراتژی را برای چندین جفت ارز به طور همزمان پیاده کنید. فقط باید حتماً در مدیریت معاملات دقت کنید. اگر جفت ارزهایی که انتخاب میکنید همبستگی با یکدیگر نداشته باشند، نه تنها بازدهی معاملات شما به طور چشمگیری افزایش خواهد یافت، بلکه یک سبدی از معاملات متنوع را خواهید داشت و به نوعی ریسک بین معاملات پخش خواهد شد.

در بالا اشاره شده که به هیچ وجه نباید سایر اندیکاتورهای تکنیکال را به این استراتژی استفاده کنید. با این حال میتوانید از استراتژیهای پرایس اکشن مثل کندل پوششی و پین بار برای تعیین حد ضرر بهتر استفاده کنید.