استراتژی معاملاتی پرایس اکشن چندین سال است که به استراتژی مطرح و رایج بازارهای سهام و فارکس تبدیل شده است. با این حال هنوز بسیاری از معاملهگران و سرمایهگذاران درک درستی از این استراتژی ندارند. استراتژی معاملاتی پرایس اکشن از دو بخش تشکیل شده است: پرایس اکشن و استراتژی معاملاتی. در این مقاله میخواهیم با این دو موضوع بیشتر آشنا شویم.

فهرست مطالب

پرایس اکشن (price action) چیست؟

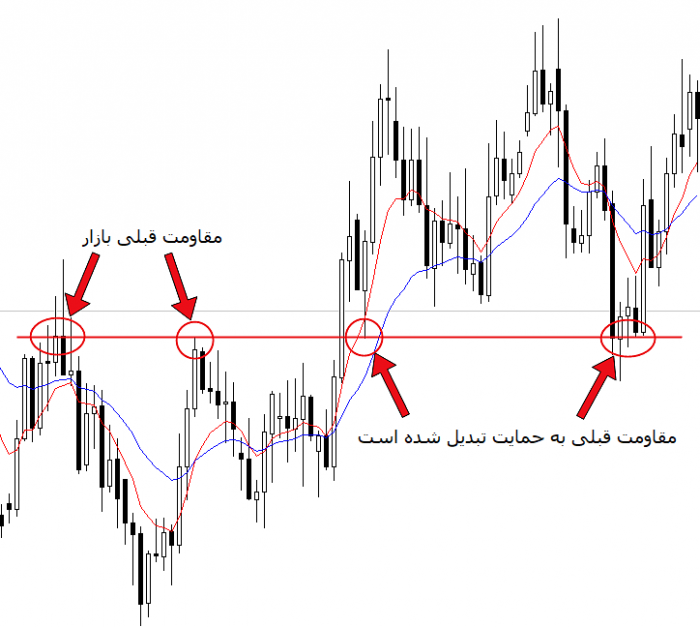

برای آشنایی بیشتر با سبک پرایس اکشن میتوانید از دوره رایگان پرایس اکشن ایران بورس آنلاین استفاده کنید. پرایس اکشن مطالعه واکنش قیمت به سطوح و حرکات قیمتی قبلی بازار است. هر روز، هر هفته و هر ماه بازار فارکس، سهام، اونس طلا، نفت خام، بیت کوین و … در حال نوسان هستند. نوسانات بازار میتوانند نقشه راهی برای نوسانات آتی بازار باشند، البته اگر بدانیم چگونه این نوسانات را تفسیر کنیم. با مطالعه اوجها و کفهای قیمتی روز، هفته یا ماه قبل میتوانیم ایده کلی از حرکات قیمتی آتی بازار کسب کنیم. به نمودار زیر نگاه کنید:

در زیر هم نمودار روزانه جفت ارز AUDCAD را ببینید که چگونه سطوح کلیدی بازار نوسانات جفت ارز را محدود کردهاند. همین سطوح کلیدی میتوانند نشان دهند که در آینده بازار چگونه نوسان خواهد کرد.

در نگاه اول میتوان گفت که این سطوح کلیدی چگونه میتوانند به نفع معاملهگر عمل کنند. توجه داشته باشید که هر نمودار قیمتی نمیتواند به این تمیزی باشد. بسیاری از نمودارهای قیمتی به هم ریخته خواهند بود و شاید هیچ اطلاعات مفیدی در اختیار ما قرار ندهند. با این حال در بازار فارکس و سهام نمادهای معاملاتی بسیاری وجود دارند. اگر نموداری مبهم بود، میتوانید نمودار یک نماد دیگر را بررسی کنید!

چرا پرایس اکشن جواب می دهد؟

به عنوان تحلیلگر تکنیکال هیچ ضرورتی ندارد که بدانیم چرا تئوری تکنیکالی واقعاً کار میکند. اما باید بدانیم که تئوری مربوطه چقدر کارایی دارد؟ پرایس اکشن تنها به یک دلیل کارایی دارد: همه از آن استفاده میکنند! پرایس اکشن نیازی به اندیکاتور یا ابزارهای دیگر ندارد. همین که به نمودار قیمتی نگاه کنید، در واقع در حال استفاده از تئوریهای پرایس اکشن هستید! نمودار روزانه EURUSD در همه جا یکسان دیده میشود. طبق آمار جفت ارز EURUSD روزانه ۴ تریلیون دلار معامله میشود. با این حجم بالای معاملات، به نظر شما چند نفر هر روز به همان نموداری نگاه میکنند که شما در متاتریدر برای آن حمایت و مقاومت میکشید؟ این یعنی خیلی از معاملهگران و سرمایهگذاران بازار هر روز همان چیزی را میبینند که شما میبینید.

بسیاری از معاملهگر از اندیکاتورهای تکنیکال برای تحلیل و معامله استفاده میکنند. به نظر شما چند درصد معاملهگران بازار وقتی میخواهند نمودار EURUSD را بررسی کنند، اندیکاتور مک دی (MACD) را هم به نمودار اضافه میکنند؟ چند درصد معاملهگران همزمان از اندیکاتورهای MACD و RSI استفاده میکنند؟ مسلماً آمار به نفع پرایس اکشن و چارتهای ساده و تمیز است. هر چه چقدر معاملهگران بیشتری از یک وسیله برای تحلیل استفاده کنند، نتیجه تحلیلها هم شبیه هم خواهد بود. یعنی عده زیادی از سرمایهگذاران روی یک سطح کلیدی به توافق خواهند رسید و به آن واکنش نشان خواهند داد.

شاید نمودار قیمتی برخی از کارگزاریها با کارگزاری (Broker) دیگر متفاوت باشد، اما این تفاوت تنها چند پیپ است. به همین دلیل تقریباً خطوط افقی و حتی روندی بسیار شبیه هم خواهند بود. تا به حال به این نکته توجه کردهاید که وقتی در ترافیک گیر کردهاید و ناگهان رانندهای تصمیم میگیرد از شانه خاکی جاده عبور کند، سایر ماشینها هم به دنبال او حرکت میکنند؟ همه انسانها رهبر به دنیا نمیآیند، اما تقریباً اکثر انسانها دنبال کننده دیگری هستند.

در بازار فارکس و سهام هم این پدیده وجود دارد. اگر در بازار بخش عمدهای از فعالین بازار نرخی را به عنوان حمایت معرفی کنند، به احتمال زیاد بازار در واکنش به این حمایت جهش صعودی را به نمایش خواهد گذاشت!

توجه داشته باشید که پرایس اکشن در بازارهایی کارایی دارد که نقد شوندگی بالایی دارند. بازار فارکس هم چنین ویژگی دارد. به همین دلیل تحلیلها و تئوریهای پرایس اکشن در بازار فارکس کارایی بیشتری در مقایسه با سایر بازارهای مالی دارند.

استراتژی معاملاتی یا Trading Strategy چیست؟

استراتژی معاملاتی یک برنامه ثابت با یک هدف خاص است: دستیابی به بیشترین سود با کمترین میزان ریسک. این تعریف یک استراتژی معاملاتی “خوب” است. استراتژی معاملاتی را میتوان مثل سیگنالی تصور کرد که به شما زمان و مکان ورود به معامله یا بازار را نشان میدهد. استراتژی معاملاتی مجموعهای از دستورالعملها و شرطهایی است که باید به طور دقیق و یک به یک اجرا شوند.

هر استراتژی معاملاتی خوب باید:

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

- دقیق و قابل توضیح باشد

- باثبات و بادوام باشد و همیشه شانس موفقیت معامله بیشتر از شانس شکست آن باشد

- استراتژی معاملاتی خوب قابل رهگیری است، یعنی میتوان عملکرد استراتژی در گذشته را بررسی کرد

- استراتژی معاملاتی تنها به رفتار بازار توجه دارد و افکار و احساسات معاملهگر برای آن مهم نیست

استراتژی پرایس اکشن چیست؟

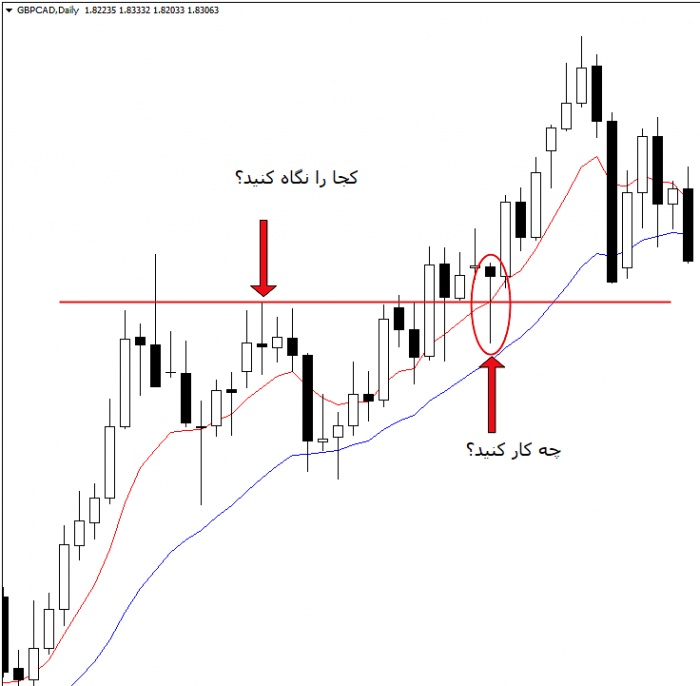

استراتژی پرایس اکشن رایجی که تقریباً اکثر معاملهگران بازار از آن استفاده میکنند، ترکیبی از سطوح کلیدی (حمایت و مقاومت) و استراتژیهای معاملاتی مثل پین بار (pin bar) و اینساید بار (inside bar) است. به طور ساده میتوان گفت که پرایس اکشن به شما میگوید که کدام بخش از نمودار را باید زیر نظر داشته باشید و استراتژی معاملاتی هم به شما میگوید که در آن محدوده چه کاری باید انجام دهید.

مثال: استراتژی معاملاتی پرایس اکشن پین بار

مثال: استراتژی معاملاتی پرایس اکشن اینساید بار

هر چند که ترکیب سطوح کلیدی (حمایت و مقاومت) و استراتژیهای معاملاتی مثل پین بار میتوانند فرصتهای معاملاتی قوی و موفقی را فراهم کنند، اما نباید خود را محدود کنید. از سایر عوامل تکنیکال و اصل انطباق هم استفاده کنید.

پنج قدم کلیدی برای تحلیل خوب پرایس اکشن

اگر در نمودارهای قیمتی خود از شاخصها و اندیکاتورهای زیادی استفاده میکنید، نمودار شما بسیار شلوغ خواهد شد و احتمال اینکه با مشکل مواجه شوید، وجود دارد. اما درصورتیکه نمودار قیمتی شما کاملاً خالی باشد، شما به ابزاری احتیاج دارید تا اصل انطباق را به دست آورید. در این مقاله پنج روش استفاده از پرایس اکشن توضیح داده شده است تا با استفاده از آنها بازار را به خوبی درک کنید.

قدم اول: بررسی ساختار روند

هر تحلیل تکنیکال پرایس اکشن خوب باید با بررسی ساختار روند شروع شود. برای درک بهتر ساختار روند بازار نظریه کلاسیک تئوری داو توضیح داده شده است.

طبق نظریه داو “تا زمانی که بازار، اوجها و کفهای بالاتر از یکدیگر تشکیل میدهد، روند صعودی ادامه مییابد. همچنین تا وقتیکه بازار کفهای پایینتر و اوجهای قیمتی پایینتری تشکیل میدهد، روند نزولی ادامه مییابد”. شاید این نظریه ساده به نظر برسد اما توصیه میشود که این نظریه را بر روی نمودارهای قیمتی خود اعمال کنید. به عنوان یک معاملهگر پیرو روند میتوانید به دنبال نقطه ورود در طول روند اصلی بازار باشید و بعد از شکست روند، منتظر شروع روند جدیدی در بازار بمانید. به عنوان مثال کاهش قدرت خرید در طول یک روند صعودی، میتواند نشانهای از تضعیف حرکت روند باشد یا میتوانید در معاملات خود به دنبال سیگنالهای بازگشتی باشید و بعد از تغییر روند، وارد بازار شوید.

طبق تصویر بالا، روند اولیه بازار صعودی بوده و اوجها و کفهای بالاتری تشکیل شده است. در ادامه اوج قیمتی پایینتر از اوج قبلی و کف قیمتی پایینتر از کف قبلی شکل گرفتهاند که نشانگر تغییر روند بازار هستند.

قدم دوم: ارزیابی مومنتوم بازار

توانایی درک مونتوم بازار میتواند بسیار مفید باشد. اندیکاتورهای CCI، MACD، RSI و… نیز میتوانند در شناسایی مومنتوم بازار به کار گرفته شوند. اما در صورتی که بتوانید مومنتوم بازار را بدون استفاده از اندیکاتور تشخیص دهید، میتوانید سیگنالهای بازار را خیلی سریع پیدا کنید. منظور از مومنتوم بازار، قدرت حرکت فعلی قیمت است. برای درک مومنتوم بازار میتوانید به دنباله و بدنه کندل های قیمتی و نسبت کندل های صعودی و نزولی نگاه کنید. نکات زیر در درک مومنتوم به شما کمک خواهند کرد:

- کندل قیمتی با بدنه بزرگ و دنباله کوچک نشانگر مومنتوم بالایی در بازار است.

- اگر تعداد کندل های صعودی بیشتر از کندل های نزولی باشد، نشان دهنده مومنتوم صعودی است.

- کندل قیمتی با بدنه کوچک و دنباله بلند، نشانگر بلاتکلیفی بازار است.

به تصویر زیر نگاه کنید، ابتدا روند بازار صعودی بوده و تعداد کندل های صعودی بیشتر از کندل نزولی بوده است. اما در ادامه همه شرایط تغییر کرده و فروشندگان وارد بازار شدند.

قدم سوم: موانع پرایس اکشن

پیدا کردن اصل انطباق در نمودار قیمتی میتواند هنگام جستجوی نقاط چرخشی یا نقاط شکست بسیار مفید باشد. میتوانید در معاملات خود از سطوح حمایتی یا مقاومتی و محدودههای عرضه و تقاضا برای پیدا کردن نقطه ورود استفاده کنید.

طبق تصویر فوق، چندین منطقه حمایتی و مقاومتی تعیین شده است. همانطور که میبینید این محدودهها در درک و فهم مومنتوم نقش داشتهاند و قیمت به این سطوح واکنش نشان داده است. خیلی مهم است که اجازه ندهید نمودارهایتان بیش از حد شلوغ شوند. توصیه میشود که همه سطوح پرایس اکشن را مشخص کنید اما فقط مهمترین آنها را در نظر بگیرید. بسیاری از معامله گران آماتور، از مناطق زیادی استفاده میکنند که کار اشتباهی است.

قدم چهارم: الگوهای پرایس اکشن

پرایس اکشن شامل الگوهای نموداری متعددی میشود که میتوانید از آنها برای پیدا کردن موقعیت معاملاتی استفاده کنید. الگوی نموداری سر و شانه یکی از مهمترین الگوهای پرایس اکشن است و قویترین سیگنالهای معاملاتی را صادر میکند. با تجزیه و تحلیل الگوهای مختلف سر و شانه، چیزهای زیادی در مورد پرایس اکشن و نحوه حرکت بازارها خواهید آموخت.

قدم پنجم: واکنش سریع یا بازگشتهای فوری

بازگشت قیمت ترکیبی از تمام موارد بالا است. وقتیکه ساختار روند طبق نظریه داو در حال پایان باشد، بازگشت قیمتی ممکن است اتفاق بیفتد. معمولاً بازگشتهای قیمتی خوب با مومنتوم قوی اتفاق میافتند. بازگشت قیمت از سطوح حمایتی و مقاومتی بهتر است و در این صورت الگوی نموداری مانند مستطیل، مثلث کاهشی یا افزایشی و دو کف یا دو سقف شکل میگیرد.