اگر میخواهید به عنوان یک معامله گر فارکس به موفقیت برسید باید توانایی شناسایی نشانههای بازگشت بازار را به دست آورید. الگویی که میتواند شما را در انجام این کار یاری کند، الگوی کندل پوششی نزولی است. به عنوان معاملهگر پرایس اکشن، باید به دنبال سرنخهای پرایس اکشن مثل الگوی کندلی پوششی نزولی، پین بار، اینسایدبار و… باشید.

فهرست مطالب

الگوی کندل پوششی نزولی چیست؟

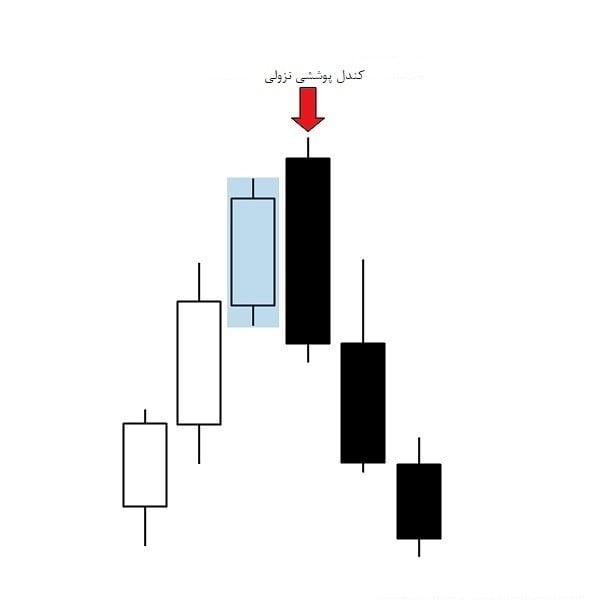

الگوی کندل پوششی نزولی، درر انتهای یک حرکت صعودی شکل میگیرد که میتواند اولین نشانه از تغییر روند بازار باشد. همانطور که از اسم این کندل پیداست، کندل پوششی باید بدنه کندل قبلی یا بدنه چند کندل قبلی را به طور کامل بپوشاند.

در تصویر بالا ملاحظه میکنید که کندل پوششی، بدنه و دنبالههای کندل قبلی را به طور کامل پوشانده است. البته اشکالی ندارد که کندل پوششی، دنباله های کندل قبلی را در برنگیرد (تصویر زیر) اما برای تائید این الگو، بایستی بدنه کندل قبلی پوشیده شود.

توجه کنید که در تصویر بالا، کندل بازگشتی فقط بدنه کندل قبلی را پوشانده است که به عنوان یک الگوی کندل پوششی معتبر است. اما برای تائید این کندل، بهتر است منتظر بسته شدن یک کندل نزولی دیگر زیر کندل پوششی بمانید.

این نکته را به خاطر داشته باشید که کندل های پوششی زمانی که در تایم فریمهای بالا (روزانه یا هفتگی) معامله شوند، نتیجه مطلوبی خواهند داشت. هر کندل پوششی نزولی که زیر بازه زمانی روزانه تشکیل شود، بهتر است نادیده گرفته شود.

معامله با الگوی کندل پوششی نزولی

روشهای مختلفی برای معامله با کندل پوششی نزولی وجود دارد. اما روشی معتبر است که شامل سه شرط زیر باشد:

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

- وجود کندل پوششی نزولی

- نقطه چرخشی (Swing point): نقطهای است که در آن بازار معکوس مسیر قبلی حرکت میکند یا تغییر جهت می دهد.

- شکست سطح حمایتی

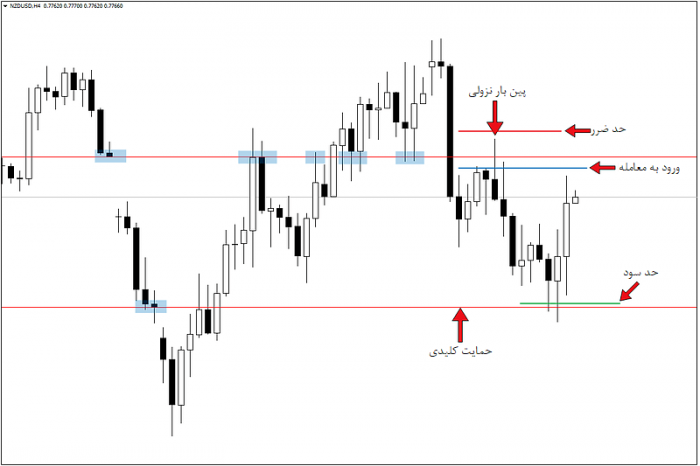

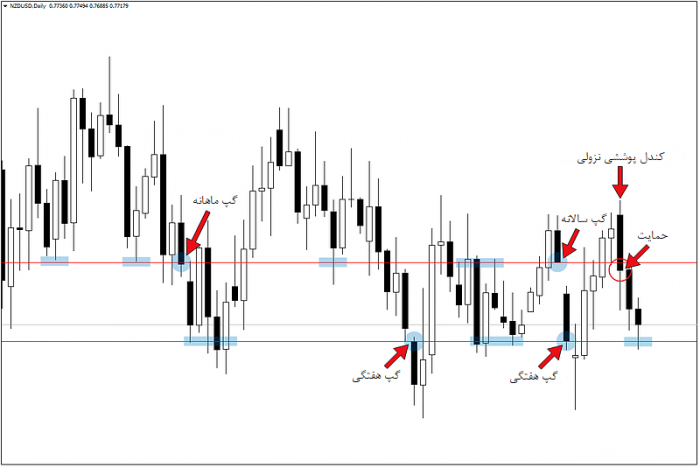

بهترین را برای استفاده از این الگو، ترکیب کندل پوششی با شکستن سطح حمایتی در بالاترین سطح نوسان بازار است. در صورت شکست حمایت، میتوان از آن به عنوان مقاومت استفاده کرد. به مثال زیر توجه کنید که در نمودار روزانه NZDUSD یکه کندل پوششی نزولی و یک نقطه چرخشی تشکیل شده است.

حالا بیایید سطح کلیدی را به نمودار روزانه NZDUSD اضافه کنیم تا میزان تأثیرگذاری اصل انطباق را ببینیم.

در نمودار بالا ملاحظه میکنید که دو سطح کلیدی داریم. هر دو سطح بالا و پایین با گپهای قیمتی انطباق دارند. همانطور که میدانید شکافها نیز به عنوان سطوح حمایتی و مقاومتی عمل میکنند. بازار بعد از تشکیل کندل پوششی نزولی (شرط اول)، سطح حمایتی (شرط دوم) را شکسته است. جفت ارز تغییر مسیر داده (شرط سوم: نقطه چرخشی) و تا سطح کلیدی دوم حرکت کرده است.

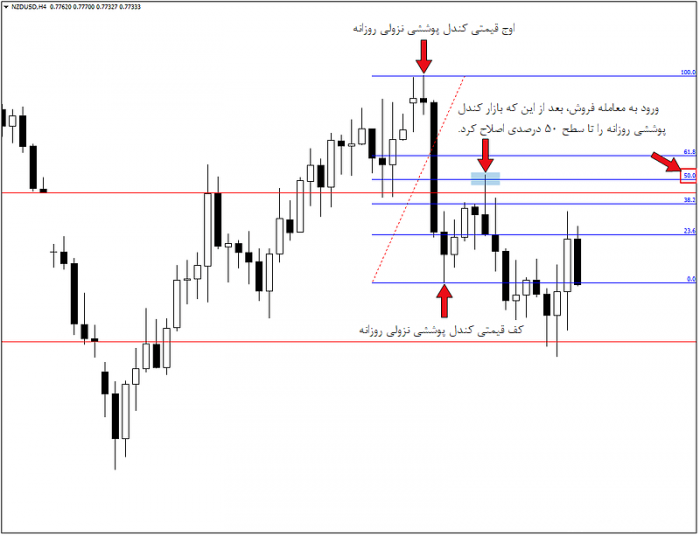

اکنون به نمودار چهارساعته NZDUSD نگاه می کتیم تا ببینیم میتوانیم سه شرط فوق را در این نمودار نیز پیدا کنیم یا نه؟

طبق تصویر بالا، پین بار نزولی در زیر سطح کلیدی شکسته شده، شکل گرفته است. در نمودار روزانه NZDUSD نیز کندل پوششی نزولی تشکیل شده و جفت ارز سطح حمایتی را شکسته است. بدین ترتیب چندین عامل انطباق داریم که با توجه به آنها، ورود به معامله فروش منطقی به نظر میرسد.

استراتژی ورود به معامله از سطح ۵۰ درصد فیبوناچی اصلاحی

همانطور که میدانید بازار فارکس عادت دارد که به طور معمول ۵۰ درصد از حرکتهای نزولی/صعودی را اصلاح کند. بدین ترتیب از این امر نیز میتوان برای ورود به معامله در بازار استفاده کرد. ما میتوانستیم بعد از تشکیل پین بار نزولی در نمودار چهارساعته وارد معامله فروش شویم. با این حال اگر برای کندل پوششی نزولی در نمودار چهارساعته فیبوناچی اصلاحی رسم کنیم، خواهیم دید که بازار این کندل پوششی را تا سطح ۵۰ درصدی اصلاح کرده که با سقف پین بار نزولی انطباق دارد.

توجه داشته باشید که در نمودار چهارساعته بالایی، ما تنها با تشکیل الگوی کندل پوششی در نمودار روزانه از اصلاح ۵۰ درصدی وارد بازار میشویم. هم چنین اوج و کف قیمتی که مشاهده میکنید، نشان دهنده دامنه کندل پوششی نزولی روزانه است. چیزی که در رابطه با ورود چشم بسته به معامله باید به خاطر داشته باشید، این است که این نوع معاملات میتوانند سود ده باشند، اما هیچ وقت به اندازه معاملاتی با سیگنالهای پرایس اکشن و تائید سیگنال انجام میشوند، سود ده نخواهند بود. چونکه ورود چشم بسته به معامله، معمولاً شامل انطباقهای زیادی نیست، اما معاملاتی که با تائید سیگنال پرایس اکشن انجام میشوند، اصل انطباق را هم رعایت میکنند.

جمع بندی

الگوی کندل پوششی نزولی یک روش عالی برای شناسایی نقاط بازگشتی قوی بازار است. این الگو یک سرنخ است که میتوانید برای تعیین نتیجه احتمالی از آن استفاده کنید. هر چه سرنخهای بیشتری در مورد مسیر احتمالی و آتی بازار جمعآوری کنید، احتمال موفقیت در حرفه معاملهگری فارکس هم بیشتر میشود.

چند نکته وجود دارد که باید هنگام معامله با الگوهای پوششی نزولی به خاطر داشته باشید:

- کندل پوششی باید به طور کامل بدنه و دنبالههای کندل قبلی خود را بپوشاند.

- الگوی کندل پوششی این نکته را نشان می دهد که بازار در حال تغییر مسیر است.

- هرگونه الگوی پوششی زیر چارچوب زمانی روزانه باید نادیده گرفته شود.

- این الگوها فقط باید در اوجهای قیمتی یا همان نقاط مقاومتی (چرخشی) معامله شوند.

- کندل پوششی باید سطح حمایتی را بشکند تا بتوان به فکر معامله بود.

- میتوان با استفاده از استراتژی ۵۰ درصد اصلاحی، فرصت ورود به معامله را در تایم فریمهای زیر یک روز پیدا کرد.

- فقط به یاد داشته باشید که در صورتی که این سه مورد: ۱) الگوی پوششی نزولی، ۲) نقطه چرخشی و ۳) شکست سطح حمایت کلیدی، را در بازار پیدا کردید، میتوان گفت که کندل پوششی تشکیل شده معتبر است.

سه ترفند کلیدی برای معامله با الگوی کندل پوششی

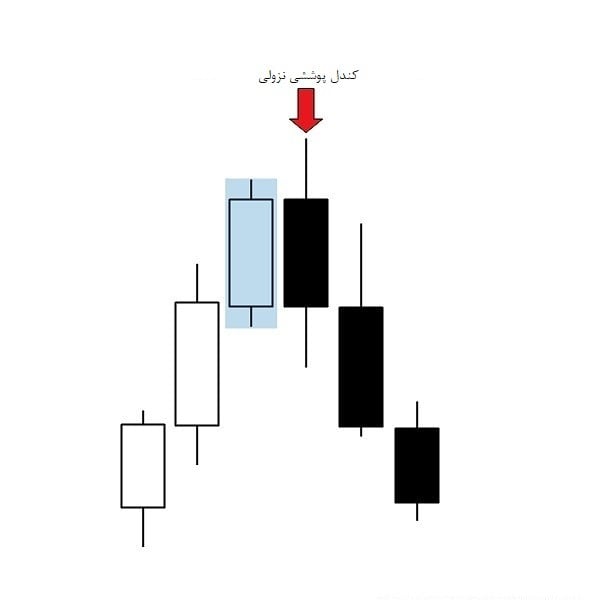

الگوی کندل پوششی به اندازه الگوی پین بار قدرتمند و با اهمیت است. کندل پوششی از دو کندل قیمتی تشکیل میشود، که معمولاً سیگنال بازگشتی به شمار میرود، اما میتواند به عنوان سیگنال ادامه روند هم به کار گرفته شود. همان طور که از نام الگو مشخص است، این الگو زمانی شکل میگیرد که کندل دوم، کندل اولی را به طور کامل پوشش دهد. این پوشش میتواند شامل کندل های قبلی هم باشد، اما برای اینکه الگوی کندل پوششی محسوب شود، حداقل بایستی کندل اولی را به طور کامل پوشش دهد. هر چه تعداد کندل های پوشش داده شده بیشتر باشد، قدرت و اعتبار سیگنال هم بیشتر خواهد بود.

طبق نمودار فوق، الگوی کندلی پوششی صعودی شکل گرفته و این کندل، بدنه سه کندل قبلی خود را به طور کامل پوشانده است. بعد از شکست سقف کندل پوششی و برخورد مجدد قیمت آن، قیمت صعود کرده است.

در تصویر بالا، الگوی کندل پوششی نزولی شکل گرفته است که این کندل نیز بدنه دو کندل قبلی را به طور کامل پوشانده است. بعد از شکست کف کندل پوششی، روند بازار به طور کامل تغییر کرده است.

نحوه معامله با کندل پوششی

فرض کنید که کندل پوششی صعودی شکل گرفته است، بعد از شکست سقف کندل پوششی معامله گران میتوانند با چند پیپ فاصله وارد معامله خرید شوند و حد ضرر معامله را چند پیپ پایینتر از کف کندل پوششی قرار دهند. اما درصورتیکه الگوی کندل پوششی نزولی تشکیل شود، نقطه ورود، چند پیپ پایینتر از کف کندل و حد ضرر چند پیپ بالاتر از اوج قیمتی کندل پوششی خواهد بود. همانطور که میدانید تعیین حد ضرر یک امر ضروری برای معامله گران است. کاملاً طبیعی است که بازار قبل از حرکت به سمت عقب بازگردد و حد ضرر معاملهگر را تهدید کند. به همین دلیل ورود به معامله با چند پیپ دورتر از اوج یا کف کندل پوششی، به معاملهگر کمک میکند تا از استرس دور بماند. این موضوع را باید بپذیریم که هیچ کس دوست ندارد، بعد از ورود به معامله بلافاصله وارد ضرر شود.

به تصویر بالا نگاه کنید، نقطه ورود به معامله خرید چند پیپ بالاتر از اوج کندل پوششی صعودی بوده است، بدین ترتیب معاملهگر در بازگشت نزولی جزئی حضور نداشته است.

طبق تصویر بالا نیز قیمت بعد از تشکیل الگوی کندل پوششی نزولی تغییر مسیر داده است. همانطور که مشاهده میکنید حد ضرر چند پیپ بالاتر از سقف کندل و نقطه ورود پایینتر از کف کندل پوششی تعیین شده است.

سه نکته برای انتخاب بهتر کندل های پوششی

نکته یک: کندل های پوششی را در نقاط عطف بازار معامله کنید

هنگامیکه الگوی کندل پوششی نزولی یا صعودی در نقاط عطف شکل بگیرند، بهترین سیگنال معاملاتی به حساب میآیند. فرض کنید که کندل پوششی نزولی در سطح مقاومت کلیدی بازار تشکیل شده است، شما میتوانید این فرصت معاملاتی را با خیال آسوده معامله کنید.

نکته دو: کندل های پوششی بزرگ بهتر از کندل های پوششی بسیار بزرگ هستند

به عنوان یک قانون کلی، ما میخواهیم که کندل پوششی شکل گرفته بزرگتر باشد و چندین کندل قبلی را به طور کامل پوشش دهد اما در صورتی که کندل پوششی بسیار بزرگ باشد، پر ریسک خواهد بود، زیرا این کندل دارای حد ضرر بسیار زیاد و نسبت ریسک به ریوارد معقول نخواهد بود. بهترین کندل های پوششی منجر به شروع حرکت صعودی یا نزولی قوی میشوند، نه این که قسمت عمدهای از حرکت را شامل شوند.

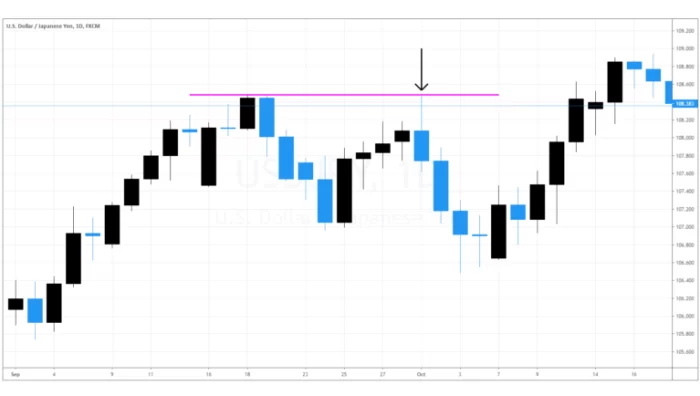

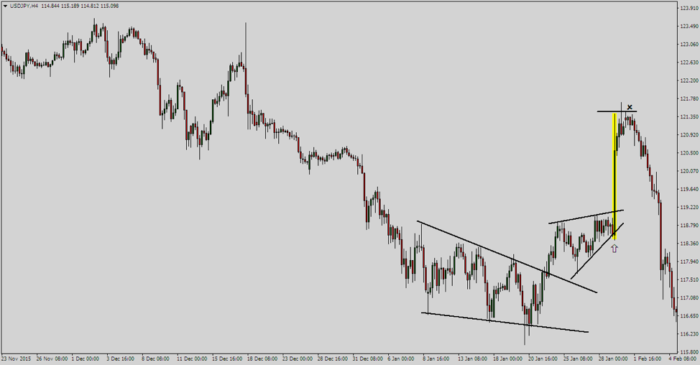

در نمودار چهارساعته USDJPY، کندل پوششی صعودی بسیار بزرگ بعد از شکست الگوی کُنج شکل گرفته است. در واقع این کندل، قسمت عمدهای از حرکت صعودی را دربگرفته است که میخواستید آن را معامله کنید. در ادامه بازار موفق به شکست سقف این کندل پوششی نشده و قیمت سقوط کرده است. همیشه بهتر است که از کندل های پوششی بسیار بزرگ دوری کنید.

نکته سه: قیمتهای بسته شدن را دنبال کنید

این نکته را به خاطر داشته باشید، کندل های پوششی نزولی یا صعودی که با دنباله کوچک و یا بدون دنباله بسته میشوند، اعتبار بیشتری دارند و سیگنال قوی محسوب میشوند. اما در صورتی که کندل پوششی بسته شده، دارای دنبالهای نسبتاً بلند باشد، اعتبار کمتری خواهد داشت.

طبق تصویر بالا، کندل پوششی نزولی با دنباله بلند بسته شده و این دنباله با محدوده حمایتی (سبز رنگ) انطباق دارد که در نتیجه قیمت با این محدوده درگیر بوده و بعد از نوسان کوتاه مدت در بالای محدوده حمایتی، بازار دوباره به سمت بالا بازگشته است.

اما در تصویر فوق، کندل پوششی صعودی با دنباله کوتاه تشکیل شده است که در ادامه قیمت به آسانی سقف کندل را شکسته و حرکت صعودی جدیدی آغاز شده است. بدین ترتیب میتوان گفت که کندل پوششی شکل گرفته یک کندل قوی بوده و یازده کندل قبلی را به طور کامل پوشانده است.

چگونه با ترکیب پین بار و کندل پوششی معامله کنیم؟

کندل های پین بار و پوششی در بین معامله گران فارکس مشهور هستند و اکثر معامله گران علاقه زیادی به ترید این کندل ها دارند. در این مقاله با بررسی چند مثال میخواهیم با نحوه استفاده از استراتژی پین بار و کندل پوششی یا انگولفینگ بیشتر آشنا شویم.

همانطور که میدانید کندل پوششی نزولی یا صعودی، کندل قبلی خود را به طور کامل پوشش میدهد و کندل پین بار نزولی یا صعودی از یک بدنه کوچک با دنباله بلند تشکیل میشود. اما میتوانید دو کندل پین بار و پوششی را با یکدیگر ترکیب کنید و یک استراتژی معاملاتی قوی بسازید. بنابراین بهتر است به دنباله کندل های پین بار-پوششی باشید. به تصویر بالا توجه کنید، قبل از شکلگیری پین بار و کندل پوششی، روند بازار تغییر نکرده بود. همانطور که مشاهده میکنید ابتدا قیمت پین بار نزولی تشکیل داده و بعد از شکلگیری کندل پوششی نزولی، قیمت سقوط کرده است.

در تصویر زیر، قیمت بعد از شکست سطح مقاومتی، در قالب حمایت به آن برخورد کرده است، بازار علاوه بر تشکیل کندل پین بار با دنباله بلند، بدنه چهار کندل قبلی را به طور کامل پوشانده که نشان دهنده شکست قوی سطح مقاومتی و شروع حرکت صعودی جدید است.

اما در تصویر زیر کندل پین بار بدون وجود کندل پوششی تشکیل شده است و بدنه پین بارها بسیار کوچکتر هستند. هر چند این کندل های پین بار عمل کردهاند اما در نهایت قیمت مجدداً وارد فاز خنثی شده است. بدین ترتیب وجود چنین کندل هایی ممکن است سودآور باشد، اما این سود کوتاهمدت خواهد بود. از این رو بهتر است به دنبال کندل های قیمتی با بدنه بسیار قوی باشید تا شانس بهتری در معاملهگری داشته باشید.

در تصویر زیر کندل های پین بار-پوششی خوبی شکل گرفتهاند، به طوری که این کندل ها دارای دنباله بلند بوده و بدنه آنها، بدنه کندل قبلی را به طور کامل پوشاندهاند. بازار بعد از تشکیل کندل پین بار-پوششی، حرکت نزولی قوی به راه انداخته است.

در تصویر زیر، بازار در واکنش به سطح مقاومتی، کندل پوششی نزولی تشکیل داده و سپس قیمت پایین آمده است. بازار در دومین واکنش به سطح مقاومتی، کندل پین بار-پوششی تشکیل داده و در نتیجه آن بازار سقوط کرده است. معامله گران میتوانستند بعد از شکلگیری این کندل پین بار-پوششی، وارد معامله فروش شوند و حد ضرر خود را بالای سطح مقاومتی قرار دهند.

به عنوان مثالی دیگر، روند بازار زیر سطح مقاومتی خنثی بوده و بعد از تشکیل کندل پین بار-پوششی، قیمت از فاز خنثی خارج شده و سقوط کرده است. در انتهای حرکت نزولی، بازار کندل پوششی پین بار (نسبتاً ضعیف) تشکیل داده و روند کوتاهمدت بازار به صعودی تغییر کرده است.

بسیار مهم است که شما به قوانین معاملهگری خود پایبند باشید و قوانین خود را زیر پا نگذارید. در تصویر زیر نیز بازار در فاز خنثی قرار دارد. ابتدا قیمت به بالای سطح مقاومتی نفوذ کرده است که معامله گران آماتور با مشاهده این شکست بلافاصله وارد بازار میشوند و منتظر بسته شدن کندل قیمتی نمیمانند. اما مشاهده میکنید که در انتهای شکست سطح مقاومتی جعلی بوده و بازار با تشکیل کندل پوششی نزولی از فاز خنثی خارج شده و قیمت سقوط کرده است.