اوراق قرضه یک ابزار مالی با درآمد ثابت است. اوراق قرضه، اوراقی هستند که نشانگر میزان بدهی وامگیرنده به وامدهنده است و تمام جزئیات مربوط به این تأمین مالی را در بر میگیرد. اوراق قرضه توسط شرکتها، شهرداریها، استانها (ایالتها) و همچنین دولتها برای تأمین مالی پروژهها منتشر میشوند. هر کس که این اوراق را خریداری کند، در واقع از منتشر کننده اوراق طلب کار است. در اوراق قرضه، جزئیات بدهی مانند سررسید یا زمان تسویه حساب و میزان و نحوه پرداخت سود به وام دهنده قید شده است.

فهرست مطالب

منتشر کنندگان اوراق قرضه

دولتها و شرکتهای بزرگ معمولاً منتشر کننده اصلی اوراق قرضه هستند. آنها با انتشار اوراق قرضه، از مردم، شرکتها، نهادهای مالی و سایر دولتها پول قرض میگیرند. دولتها برای ساخت راهها، مدارس، سد و سایر زیرساختها به منابع مالی نیاز دارند و برای تأمین منابع مورد نیاز از مردم و شرکتها قرض میگیرند. جنگهای ناگهانی هم میتوانند دولت را مجبور کند تا خیلی سریع اوراق قرضهای برای تأمین مالی نیازهای جنگ منتشر کند و از نهادها و مردم قرض بگیرد. درست مشابه دولت، شرکتها هم معمولاً برای توسعه و پیشرفت در کسبوکار خود مثل خرید تجهیزات و زمین یا اجرای پروژههای سودآور نیاز به منابع مالی دارند. معمولاً شرکتها تنها زمانی اوراق قرضه منتشر میکنند که بانکها توانایی تأمین مالی پروژههای شرکت را نداشته باشند. شرکتهای بزرگ به منابع مالی بزرگتر از چیزی که بانکهای معمول وام میدهند، نیاز دارند.

اوراق قرضه خیلی ساده مشکل تأمین مالی پروژههای بزرگ را حل میکنند. افراد حقیقی و حقوقی بر اساس توان مالی که دارند با خرید اوراق قرضه، به شرکت یا دولت قرض میدهند و این گونه پروژههای بزرگ خیلی سریع تأمین مالی میشوند. بازار اوراق قرضه هم به فعالین بازار کمک میکند تا خیلی سریع بتوانند اوراق قرضه را در بازار بفروشند. یعنی نیازی نیست که اوراق قرضه را تا زمان سر رسید نگه دارید. میتوانید خیلی سریع آن را در بازار اوراق قرضه بفروش برسانید.

اوراق قرضه چگونه کار میکنند؟

اوراق قرضه را اوراق بهادار با درآمد ثابت هم میگویند. اوراق قرضه در کنار سهام و بازار پول مهمترین بازار مالی برای سرمایهگذاران است. بسیاری از اوراق قرضه شرکتها و دولتها در بازار معامله میشوند و هر کسی میتواند خیلی ساده مثل بازار سهام یا بازار فارکس این اوراق را خریداری کند. گاهی اوقات شرکتها برای تأمین مالی پروژههای جدید یا تأمین مالی مجدد پروژههای موجود اقدام به انتشار اوراق قرضه میکنند و این اوراق را به طور مستقیم به سرمایهگذاران میدهند. روی این اوراق قرضه تمامی جزئیات بازپرداخت قرض گرفته شده ذکر شده است. به طور مثال کی اصل پولی که قرض گرفته شده تسویه خواهد شد؟ دورههای بازپرداخت سود اوراق چگونه است؟

معمولاً قیمت اولیه اکثر اوراق قرضه بر روی ورقه به صورت ۱۰۰ دلار یا ۱۰۰۰ دلار نوشته میشود و به آن ارزش اسمی اوراق گفته میشود. اما قیمت بازاری اوراق قرضه با قیمت اسمی آن متفاوت خواهد بود. در واقع قیمت اوراق قرضه در بازار توسط عرضه و تقاضا و وضعیت نرخ بهره موجود در بازار مشخص میشود. رابطه معکوسی بین نرخ بهره و قیمت اوراق وجود دارد. یعنی اگر نرخ بهره افزایش یابد، قیمت اوراق قرضه در بازار کاهش خواهد یافت و اگر نرخ بهره کاهش یابد، قیمت اوراق قرضه در بازار افزایش خواهد یافت. همچنین مدتزمان باقی مانده تا سررسید اوراق قرضه هم بر قیمتها تأثیر دارد. اما در نهایت دارنده اوراق قرضه همان قیمت اسمی به همراه سود اعلام شده برای اوراق را دریافت خواهد کرد. اوراق قرضه قابلیت انتقال به دیگران را دارد. یعنی نیازی نیست که اوراق قرضه را تا پایان سررسید نگه دارید، خیلی ساده میتوانید در بازار اوراق قرضه آن را با قیمت روز به دیگری بفروشید.

ویژگیهای اوراق قرضه

ارزش اسمی

هر ورقه از اوراق قرضه یک ارزش اسمی دارد. این ارزش اسمی همان پولی است که در زمان سررسید دریافت خواهید کرد. یعنی اگر اوراق قرضهای با ارزش اسمی ۱۰۰ دلاری خریداری کردهاید، وقتیکه اوراق سررسید شدند و زمان تسویه رسید، شما ۱۰۰ دلار به ازای هر اوراق دریافت خواهید کرد. به طور مثال شخصی ۱۰ عدد اوراق قرضه با ارزش اسمی ۱۰۰ دلار خریداری میکند. به دلیل شرایط نرخ بهرهای بازار، قیمت این اوراق بیشتر از ارزش اسمی است و خریدار این ۱۰ عدد اوراق قرضه را به جای ۱۰۰۰ دلار به قیمت ۱۰۵۰ دلار میخرد. در مقابل فرد دیگری هم در زمان کاهش قیمت اوراق قرضه در بازار، همین اوراق را به قیمت ۹۷۰ دلار خریداری میکند. اما وقتیکه این اوراق سر رسید شوند، به دارنده آن تنها ۱۰۰۰ دلار (ارزش اسمی ۱۰ اوراق) پرداخت خواهد شد.

نرخ کوپن

نرخ کوپن، نرخ بهرهای است که منتشر کننده اوراق قرضه با توجه به ارزش اسمی اوراق به طلب کاران خود پرداخت خواهد کرد. به طور مثال اگر نرخ کوپن ۵ درصد و ارزش اسمی اوراق ۱۰۰۰ دلار باشد، یعنی هر سال به دارنده اوراق قرضه ۵۰ دلار به عنوان سود پرداخت خواهد شد. این پرداخت تا زمان سررسید شدن اوراق قرضه ادامه خواهد یافت.

تاریخ پرداخت کوپن

تاریخی که برای پرداخت سود اوراق در نظر گرفته شده است. معمولاً بازپرداخت اوراق شش ماهه است، اما این دوره زمانی به صادر کننده اوراق قرضه بستگی دارد.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

تاریخ سررسید

تاریخ سررسید، تاریخ انقضای اوراق قرضه است. یعنی در زمان سررسید، اوراق قرضه به اندازه ارزش اسمی که دارند به پول تبدیل میشوند. اگر اوراق قرضه به ارزش اسمی ۱۰۰ دلار به ازای هر برگه داشته باشید، در زمان تحویل اوراق به شرکت یا دولت، به ازای هر ورقه ۱۰۰ دلار پول دریافت خواهید کرد.

قیمت عرضه اوراق قرضه

معمولاً برای اینکه اوراق قرضه برای افراد جذابیت داشته باشد، قیمت عرضه اولیه اوراق قرضه کمتر از قیمت اسمی اوراق میشود. یعنی اگر ارزش اسمی هر ورقه ۱۰۰ دلار باشد، شاید به قیمت ۹۸ دلار عرضه شود.

ریسک نکول

ریسک نکول به این معنی است که ریسک عدم بازپرداخت اوراق در زمان سررسید چقدر است؟ اوراق قرضه بنا به رتبه اعتباری شرکت یا دولت صادر کننده و همچنین مدت زمان اوراق تا سررسید میتواند بهره یا بازدهی متفاوتی داشته باشد. هر چقدر رتبه اعتباری صادر کننده اوراق قرضه کمتر باشد، بازدهی اوراق هم بیشتر خواهد بود. چرا؟ چون سرمایهگذار برای خرید چنین اوراق ریسکی، بازدهی بیشتری میطلبد. در واقع اگر صادر کننده اوراق رتبه اعتباری پایینی داشته باشد، قیمت اوراق در بازار کاهش خواهد یافت و بازدهی اوراق بیشتر خواهد شد. همچنین اگر تاریخ اوراق تا سررسید طولانی باشد، نرخ بهره یا بازدهی اوراق هم بیشتر خواهد بود. در واقع اوراق بلندمدت باید بازدهی بیشتری داشته باشند تا خرید و نگهداری آن برای سرمایهگذار به صرفه باشد.

رتبه اعتباری صادر کننده اوراق قرضه

معمولاً رتبه و درجه اعتباری شرکتها و دولتها توسط مؤسسات رتبهبندی مثل Standard and Poor’s، Moody’s و Fitch انجام میشوند. به اوراقی که رتبه اعتباری بالایی دارند و به اصلاح معتبر هستند، اوراق با درجه سرمایهگذاری گفته میشود. یعنی احتمال اینکه صادر کننده این اوراق ورشکست شود و نتواند بدهیهای خود را پرداخت کند بسیار ناچیز است. اوراقی که ریسک نکول صادر کننده بسیار بالاست، اوراق جانک یا بی ارزش نامیده میشوند. یعنی احتمال اینکه صادر کننده اوراق نتواند بدهی خود را در زمان سررسید تسویه کند، بسیار بالاست.

نوسانات قیمتی اوراق قرضه

قیمت بازاری اوراق قرضه مثل سایر ابزارهای مالی روزانه در نوسان است. عرضه و تقاضای اوراق قرضه محرک اصلی نوسانات قیمتی است. با این حال در قیمتگذاری اوراق منطق خاصی وجود دارد. در بالا اشاره شد که میتوانید اوراق را تا پایان سررسید نگه دارید و یا اینکه آن را با قیمت روز بازار به فروش برسانید. قیمت اوراق قرضه در واکنش به تغییرات نرخ بهره نوسان میکند.

فرض کنید که نرخ بهره کشور در زمان انتشار اوراق قرضه ۱۰ درصد است. شرکتی اقدام به انتشار اوراق قرضه با نرخ بهره ۱۰ درصد میکند. در این دوره زمانی، برای سرمایهگذار فرقی ندارد که در کدام اوراق سرمایهگذاری کند. یعنی اوراق قرضه شرکتی هم ۱۰ درصد و اوراق قرضه دولتی کوتاهمدت هم ۱۰ درصد بازدهی دارند. حال فرض کنید که وضعیت اقتصادی کشور رو به وخامت میگذارد و بانک مرکزی برای حمایت از فعالیتهای اقتصادی، نرخ بهره را از ۱۰ درصد به ۵ درصد پایین میآورد.

در این صورت سرمایهگذاری که در اوراق قرضه دولتی کوتاهمدت سرمایهگذاری کرده، تنها ۵ درصد بازدهی به دست خواهد آورد. در این صورت سرمایهگذار سعی میکند تا با فروش اوراق قرضه دولتی، اقدام به خرید اوراق قرضه شرکتی کند. چون بازدهی اوراق قرضه شرکت ۱۰ درصد و بازدهی اوراق قرضه دولتی کوتاهمدت ۵ درصد است. افزایش تقاضا برای اوراق قرضه شرکت باعث افزایش قیمت این اوراق میشود. افزایش قیمت اوراق قرضه به معنی کاهش بازدهی این اوراق است. تا وقتیکه بازدهی اوراق قرضه شرکت به ۵ درصد نرسیده، رشد قیمتی اوراق ادامه خواهد یافت.

حال اگر بانک مرکزی نرخ بهره را به جای ۵ درصد، به ۱۵ درصد برساند، سرمایهگذاران برای خرید اوراق قرضه دولتی کوتاهمدت با بازدهی ۱۵ درصد هجوم خواهند برد. در عین حال سرمایهگذاران اقدام به فروش اوراق قرضه شرکت با بازدهی ۱۰ درصد خواهند کرد. فروش اوراق قرضه شرکتی تا زمانی ادامه خواهد یافت که بازدهی این اوراق به تناسب قیمت با ۱۵ درصد برسد.

منحنی بازدهی یا Yield Curve چیست؟

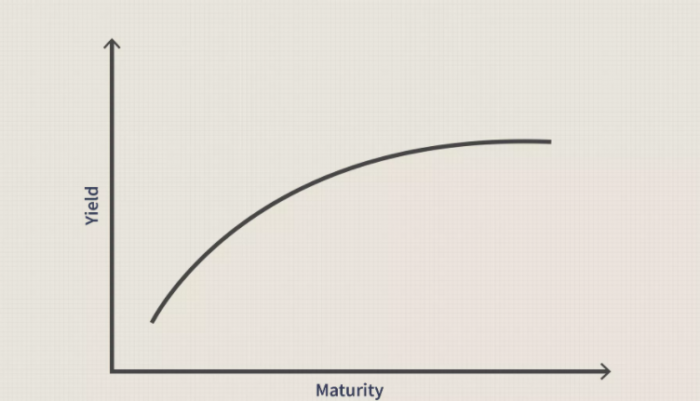

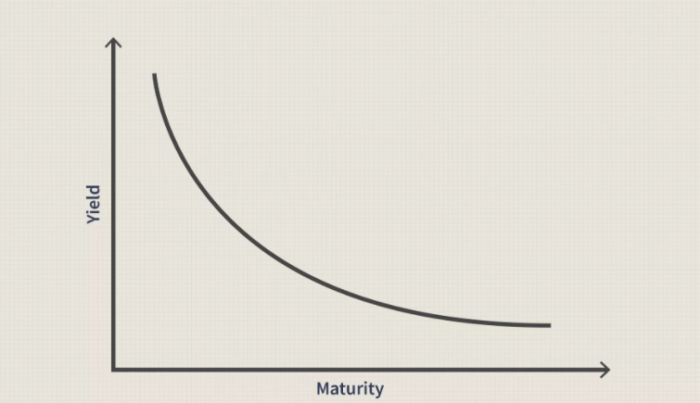

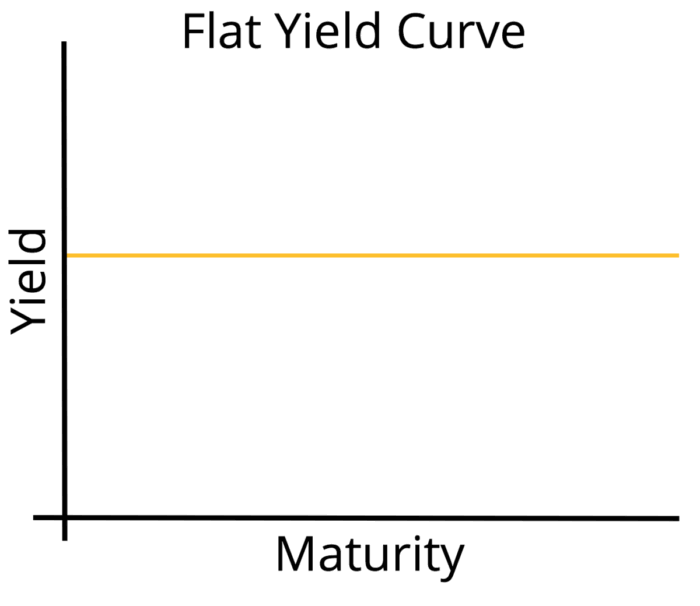

منحنی بازدهی، نموداری است که تغییرات بازدهی اوراق قرضه را با توجه به سررسیدهای مختلف به نمایش میگذارد. محور عمودی نشانگر تغییرات بازدهی و محور افقی هم نشانگر سررسید اوراق قرضه است. شیب منحنی بازدهی میتواند چشماندازی از تغییرات آتی نرخ بهره و فعالیتهای اقتصادی را در اختیار ما بگذارد. بهطورکلی سه نوع الگوی مهم در منحنی بازدهی وجود دارد که هر یک میتواند نشانگر وضعیت خاصی از انتظارات نرخ بهرهای و اقتصادی فعالین بازار اوراق قرضه باشد.

معمولاً از منحنی بازدهی به عنوان معیاری برای تعیین نرخ بهره سایر اوراق قرضه مثل اوراق وام رهنی مسکن یا نرخ بهره بانکها استفاده میشود. اما منحنی بازدهی بیشتر برای سرمایهگذاران و معامله گران بازارهای مالی اهمیت دارد. چونکه فعالین بازارهای مالی میتوانند به کمک منحنی بازدهی تغییرات احتمالی در رشد اقتصادی را پیشبینی کنند. رایج ترین منحنی بازدهی که در بازارهای مالی استفاده میشود، منحنی است که مقایسهای از بازدهی اوراق خزانهداری ۳ ماهه، ۲ ساله، ۵ ساله، ۱۰ ساله و ۳۰ ساله را ارائه میکند.

به طور خلاصه، منحنی بازدهی نرمال حالتی از منحنی است که در آن بازدهی اوراق قرضه با سررسید بلندمدت، بیشتر از بازدهی اوراق کوتاهمدت است. منحنی بازدهی معکوس یا وارون هم منحنی است که در آن بازدهی اوراق قرضه کوتاهمدت بیشتر از بازدهی اوراق قرضه بلندمدت است. نوع سوم منحنی بازدهی هم شکل هموار یا صاف الگوست. یعنی بازدهی اوراق بلندمدت و کوتاهمدت تقریباً یکسان است. معمولاً وقتی منحنی بازدهی صاف میشود، یعنی بازار منتظر تغییر اوضاع اقتصادی است.

منحنی بازدهی نرمال

وقتی منحنی بازدهی نرمال است، یعنی شیب منحنی صعودی است. یعنی بازدهی اوراق بلندمدت بیشتر از اوراق کوتاهمدت است. یعنی هر چقدر که سررسید اوراق بیشتر میشود، بازدهی متناسب با آن هم افزایش مییابد. منحنی بازدهی نرمال یا شیب صعودی منحنی بازدهی نشانگر دوره رشد اقتصادی است. در این دوره، سرمایهگذاران انتظار دارند که بازدهی اوراق قرضه بلندمدت در آینده بیشتر از این هم شود. معمولاً در چنین شرایطی بسیاری از سرمایهگذاران در صندوقهای اوراق قرضه کوتاهمدت سرمایهگذاری میکنند تا در آینده اوراق قرضه بلندمدت را به امید بازدهی بالاتر خریداری کنند.

در دورهای از اقتصاد که نرخهای بهره در حال افزایش هستند، سرمایهگذاری در اوراق قرضه بلندمدت ریسکی است. چونکه با افزایش نرخ بهره، قیمت اوراق قرضه بلندمدت کاهش مییابد و در نتیجه بازدهی این اوراق هم بالا میآید. به همین خاطر سرمایهگذاران به سمت اوراق قرضه کوتاهمدت روانه میشوند. این مسئله باعث میشود تا تقاضا برای اوراق قرضه کوتاهمدت افزایش یابد و بازدهی این اوراق پایین بیاید و شیب منحنی بازدهی تندتر شود.

منحنی بازدهی وارون

منحنی بازدهی وارون یا نزولی به این معنی است که بازدهی اوراق قرضه کوتاهمدت خیلی بیشتر از اوراق قرضه بلندمدت است. یعنی با بیشتر شدن سررسید اوراق قرضه، بازدهی اوراق پایین میآید. منحنی بازدهی وارون نشانگر دوره رکود اقتصادی است. وقتیکه سرمایهگذاران انتظار کاهش بازدهی اوراق قرضه بلندمدت را دارند، خیلی سریع با خرید اوراق قرضه بلندمدت، سعی میکنند تا بازدهی فعلی را تثبیت کنند. این مسئله باعث افزایش تقاضا برای اوراق قرضه بلندمدت میشود و بازدهی این اوراق بیشتر از گذشته کاهش مییابد و شیب نزولی منحنی بازدهی هم تشدید میشود.

منحنی بازدهی صاف

منحنی بازدهی صاف معمولاً بعد از منحنی نرمال یا وارون شکل میگیرد و نشانگر دوره گذار اقتصادی است. وقتیکه اقتصادی از وضعیت رشد اقتصادی به سمت رکود اقتصادی تغییر میکند، بازدهی اوراق قرضه بلندمدت کاهش مییابد و بازدهی اوراق قرضه کوتاهمدت هم بالا میآید و در نتیجه منحنی بازدهی صاف میشود.

زمانی که اقتصادی از وضعیت رکود به سمت بهبود و در ادامه به سمت رونق اقتصادی تغییر وضعیت میدهد، بازدهی اوراق قرضه بلندمدت افزایش مییابد (چونکه سرمایهگذاران به آینده دور خوشبین هستند) و بازدهی اوراق قرضه کوتاهمدت هم کاهش مییابد. در نتیجه منحنی بازدهی صاف میشود و بازدهی اوراق بلندمدت و کوتاهمدت تقریباً یکی میشود.

بهترین جایگزین برای اوراق قرضه در استراتژی ۶۰ به ۴۰ چیست؟

سرمایهگذاران به این عقیده رسیدهاند که بهترین استراتژی برای مقابله با فشارهای تورمی همان استراتژی قدیمی ۶۰-۴۰ سهام و اوراق قرضه است!

استراتژی ۶۰ به ۴۰ چیست؟

استراتژی قدیمی ۶۰-۴۰ ترکیبی از سهام و اوراق قرضه را شامل میشود. سرمایهگذار ۶۰ درصد از داراییهای خود را در بازار سهام (یا اوراق قرضه) و ۴۰ درصد مابقی را در بازار اوراق قرضه (یا سهام) نگه میدارد. این استراتژی در سال ۲۰۲۲ عملکرد خوبی نداشته است.

چرا استراتژی ۶۰ به ۴۰ در سال ۲۰۲۲ عملکرد خوبی نداشت؟

در سال ۲۰۲۲، قیمت اوراق قرضه سریعترین سقوط در چند دهه اخیر را تجربه کرد و بازار سهام هم به جای اینکه در مقابل بازار اوراق قرضه رشد کند، سقوط کرد! این یعنی هر کس که در بازار اوراق قرضه و سهام آمریکا سرمایهگذاری کرده بود، ضرر کرده است. سرمایهگذاران مطمئن نیستند که این استراتژی دوباره جواب خواهد داد یا خیر؟

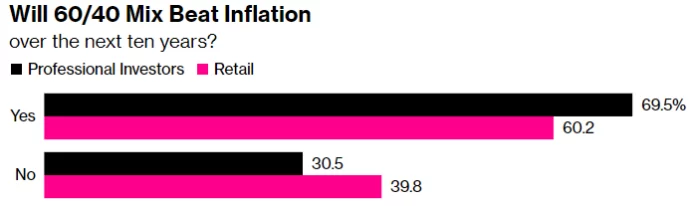

نظرسنجی MLIVE Pulse

با این حال آخرین ارزیابی MLIV Pulse نشان میدهد که بخشی از سرمایهگذاران خرد و حرفهای بازار معتقدند که این بازدهی استراتژی میتواند در طول یک دهه آینده از تورم فراتر رود. در این ارزیابی ۱۰۵۶ سرمایهگذار خرد و حرفهای شرکت کردند.

نتیجه این ارزیابی نشان میدهد که با وجود اینکه برخی از فعالین بازار بر این باورند که این استراتژی مرده است، خیلی از افراد هنوز هم به این استراتژی امیدوارند. مخالفین این استراتژی در سال ۲۰۲۲ با صدای بلندتری مخالفت کردهاند. فدرال رزرو آمریکا در واکنش به رشد سریع تورم آمریکا، نرخ بهره را بالا برده و باعث سقوط بازار سهام و اوراق قرضه شده است.

حتی رالی صعودی اخیر بازار سهام آمریکا هم باعث شده تا سرمایهگذارانی که از این استراتژی در سال ۲۰۲۲ استفاده کردند، ۱۰ درصد در زیان باشند.

هر چند که از دید بلندمدت این استراتژی طرفدارانی دارد، اما وقتی در میانمدت به این استراتژی نگاه میکنید، اختلافنظرها در رابطه با کارایی این استراتژی هم بیشتر میشود. نیمی از شرکتکنندگان در این ارزیابی گفتهاند که همبستگی بین قیمت اوراق قرضه و بازار سهام در شش ماه آینده مثبت خواهد بود. یعنی قیمت اوراق قرضه و سهام در یک جهت حرکت خواهند کرد.

کی این استراتژی کارایی دارد؟

استراتژی ۶۰ به ۴۰ تنها زمانی کارایی دارد که بازار سهام و اوراق قرضه در خلاف جهت هم حرکت کنند. به همین دلیل اگر همبستگی سهام و اوراق قرضه مثبت شود، این استراتژی هم کارایی خود را از دست خواهد داد. در واقع این استراتژی زمانی کارایی دارد که با سقوط اوراق قرضه، سهام رشد کند و افتهای اوراق قرضه را جبران کند و برعکس.

نظر مخالفین استراتژی ۶۰ به ۴۰

مدیر سبد دارایی در DoubleLine Capital در این رابطه گفته که “من به بازارهای سهام و اوراق قرضه دید منفی دارم، چونکه نرخ بهره افزایش خواهد یافت.” افزایش نرخ بهره به ضرر هر دو بازار است. “همچنین در شرایط فعلی، اوراق خزانهداری آمریکا پناهگاه امنی در زمان سقوط بازار سهام نخواهد بود.”

در سال ۲۰۲۲ بازارهای مالی آسیب جدی دیدند. رشد سریع تورم آمریکا باعث شده تا فدرال رزرو هم با سرعت بالایی نرخ بهره را بالا ببرد. تغییر سیاستهای انبساطی به انقباضی به بازارهای سهام و اوراق قرضه فشار آورده است.

هر چند که بازار سهام برای چهارمین هفته متوالی رشد کرده که بیشتر به خاطر کاهش فشارهای تورمی بوده، اما فدرال رزرو تأکید کرده که به افزایش نرخ بهره تا بازگشت تورم به هدف ۲ درصدی ادامه خواهد داد. شک و تردیدها در رابطه با آینده نرخهای بهره فدرال رزرو باعث متلاطم شدن بازارهای مالی شده و تقریباً تمام استراتژیهای موجود در بازار عملکرد ضعیفی داشتند.

حتی در بازار رمزارز ها هم که زمانی تصور میشد بهترین محل برای پوشش ریسک تورم است، سقوط شدیدی را تجربه کرده است. اما به احتمال زیاد استراتژی ۶۰ به ۴۰ ناامیدکنندهترین عملکرد را داشته است!

موافقین استراتژی ۶۰ به ۴۰

با وجود عملکرد ضعیف استراتژی ۶۰ به ۴۰، هنوز هم سرمایهگذاران این استراتژی را کنار نگذاشتهاند. نیمی از سرمایهگذاران خرد که در نظرسنجی شرکت کردند گفتند که به احتمال زیاد در شش ماه آینده ترکیب دارایی خود را ۶۰ به ۴۰ نگه خواهند داشت. بیش از نیمی از شرکتکنندگان موافق هستند که اوراق خزانهداری آمریکا بهترین دارایی بدون ریسک است که میتوان در شش ماه آینده نگه داشت!

مدیر صندوق سرمایهگذاری در Federetes Hermes گفته که “مخالفتها با استراتژی ۶۰ به ۴۰ بیمعنی است! هر بار که نگرانیها از رشد اقتصادی تشدید شده، نرخ بازدهی اوراق خزانهداری ۱۰ سال آمریکا پایین آمده است. پس میتوان گفت که تمام ویژگیهایی امن بودن اوراق قرضه پابرجاست!” افت بازدهی اوراق باعث افزایش قیمت آن میشود.

در ماههای اخیر، اوراق خزانهداری آمریکا نشان داده که نقش دارایی امن را ایفا میکند. نرخ بازدهی اوراق خزانهداری ۱۰ سال آمریکا در واکنش به تشدید نگرانیها از سیاستهای انقباضی و رکود کاهش یافته و در روز ۲ اوت به کف ۲٫۵ درصد سقوط کرد. تقریباً ۱ واحد درصد از اوج اواسط ماه ژوئن پایین آمد. اما از آن موقع شاهد رشد بازدهی اوراق خزانهداری ۱۰ سال آمریکا هستیم، به طوری که نرخ بازدهی این اوراق به ۲٫۸۵ درصد رسید.

سرپرست معاملات و سرمایهگذاری در بازار اوراق قرضه Schroders هم گفته که اوراق خزانهداری سهم خاصی در سبد دارایی داند، چونکه آنها واقعاً درآمد ثابتی به صاحب اوراق پرداخت میکنند! او در ادامه گفته که در حال حاضر رشد اقتصادی آمریکا سیر نزولی دارد و این خبر خوبی برای بازار اوراق قرضه است. “اوراق قرضه میتواند به سبد دارایی تنوع خوبی بدهد!”

آیا جایگزین بهتری برای اوراق قرضه در سبد دارایی وجود دارد؟

ارزیابیهای اخیر نشان میدهند که اگر سرمایهگذاران بخواهند برای اوراق قرضه جایگزینی انتخاب کنند، به سمت بازار رمزارز ها نخواهند رفت! محبوبترین جایگزین برای اوراق قرضه در میان سرمایهگذاران حرفهای و خرد، سرمایهگذاری در املاک و مستغلات است. تنها ۶ درصد موافق هستند که اوراق قرضه را با رمزارز ها تعویض کنند.