به احتمال زیاد در مورد مراحل تجزیه و تحلیل به روش وای کاف مطالبی شنیده اید. این مقاله به شما کمک می کند تا مفاهیم مختلف روش وای کف را درک کنید و از آن برای تحلیل و معاملات استفاده کنید.

معرفی روش وای کاف

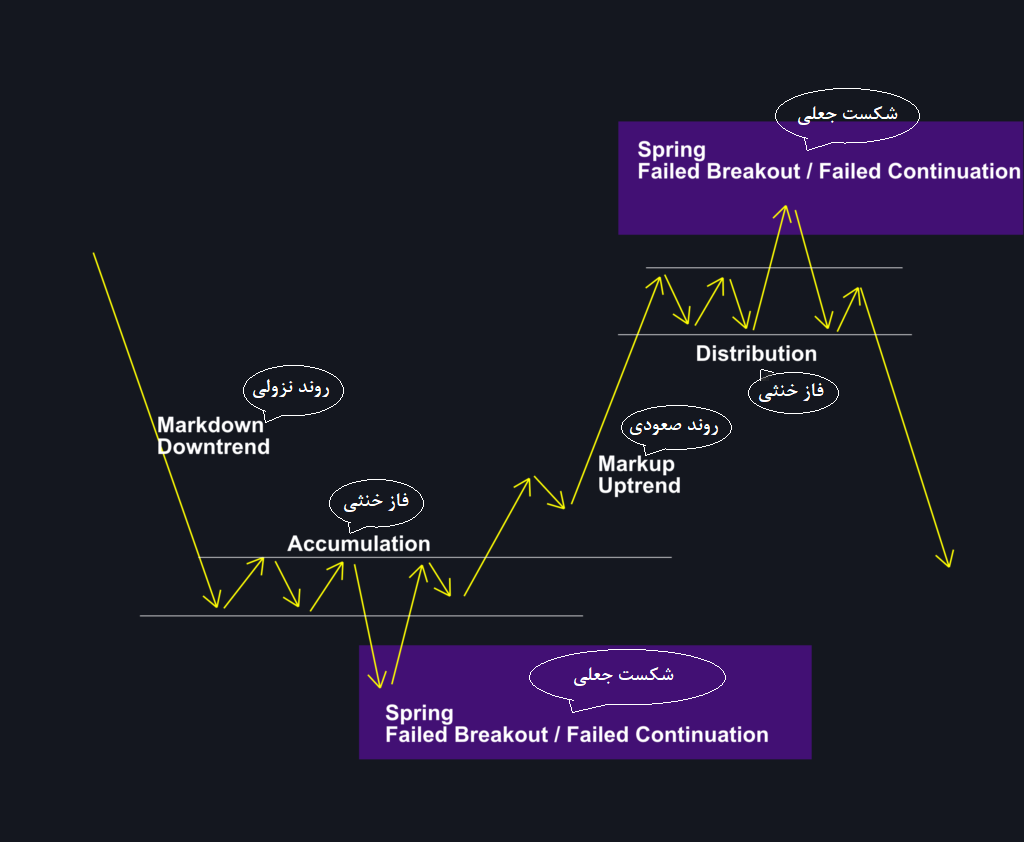

روش Wyckoff از مراحل مختلفی تشکیل شده است که تصویر زیر مراحل این روش را نشان می دهد:

طبق تصویر بالا مشاهده می کنید که:

- روند: ابتدا روند بازار نزولی است. یعنی قیمت به تدریج پایین می آید.

- فاز خنثی/ تجمع (Accumulation): در این قسمت روند اصلی بازار متوقف و بازار وارد دامنه محدود نوسانی شده است. در این مرحله به قطعیت نمی توان گفت که روند اصلی بازار به پایان رسیده است. معمولا در این مرحله فروشندگان توان پایین کشیدن بازار را ندارند و در عین حال بسیاری از فروشندگان در حال تثبیت سود و خروج هستند. همزمان با خروج فروشندگان هم خریداران در حال ورود به بازار هستند و اصطلاحا خریداران در حال تجمع در بازار هستند.

- شکست جعلی: این مرحله یک شکست جعلی را نشان می دهد. بدین ترتیب در نمودار فوق، در انتهای روند نزولی، بازار وارد فاز خنثی شده و سپس یک شکست جعلی روی داده است. از این رو می توان گفت که روند نزولی به پایان رسیده است.

- شروع روند جدید: بازار بعد از ثبت شکست جعلی به درون فاز خنثی بازگشته است. در ادامه قیمت سقف فاز خنثی را شکسته و روند صعودی جدید به راه انداخته است.

- فاز خنثی/توزیع (Distribution): طبق تصویر بالا، سرعت روند صعودی کاهش یافته و در ادامه بازار وارد فاز خنثی شده است. در این مرحله، خریدارانی که در طول روند صعودی وارد بازار شده بودند، از بازار خارج می شوند و بازار آماده روند جدید می شوند.

- شکست جعلی: در این مرحله نیز، بازار به بالای سقف فاز خنثی عبور می کند و یک شکست جعلی دیگر یا اوج قیمتی جدید ثبت می کند. در ادامه بازار به فاز خنثی باز می گردد و بعد از شکست کف فاز خنثی حرکت نزولی به راه می اندازد.

همه بازارها از الگوی وای کاف پیروی نمی کنند، اما می توانید این الگو را به فراوانی در بازار پیدا کنید. در ادامه سناریوهای مختلف روش وای کاف تحلیل شده است.

خرید و فروش آگاهانه

مهم ترین شرکت کنندگان در بازار فارکس یا به اصطلاح بازیگران بزرگ فارکس شامل بانک های مرکزی، صندوق های تامینی، بانک های عادی و دولت ها هستند. بازیگران بزرگ کسانی هستند که بازارها را به حرکت در می آورند. دسته ای از معامله گران وجود دارد که نمی توانند یکباره وارد بازار شوند. این دسته از معامله گران (معامله گران خرد) بایستی برای خود موقعیت معاملاتی پیدا کنند. مرحله فاز خنثی در انتهای روند صعودی یا روند نزولی می تواند به نفع این معامله گران باشد. این افراد باید از موقعیتهای قبلی خود خارج شوند و سپس به دنبال موقعیت مناسبی باشند.

به معامله گران کوچک (خرد) توصیه می شود که در مراحل فاز خنثی با بازار درگیر نشوند و منتظر خروج بازار از فاز خنثی بمانند. این دسته از معامله گران، به طور اغلب رفتار و حرکت قیمت را تعقیب می کنند و معمولاً خیلی دیر وارد بازار می شوند. همانطور که می دانید به معامله گران پیشنهاد می شود تا مطابق روند بازار معامله کنند. از این رو معامله گران خرده منتظر می مانند تا روند بازار مشخص شود. با این حال ممکن است که ورود به معامله در نزدیکی منطقه ای که بازیگران بزرگ معامله می کنند، سود بیشتری داشته باشد.

مرحله اول وای کاف: برخورد مجدد

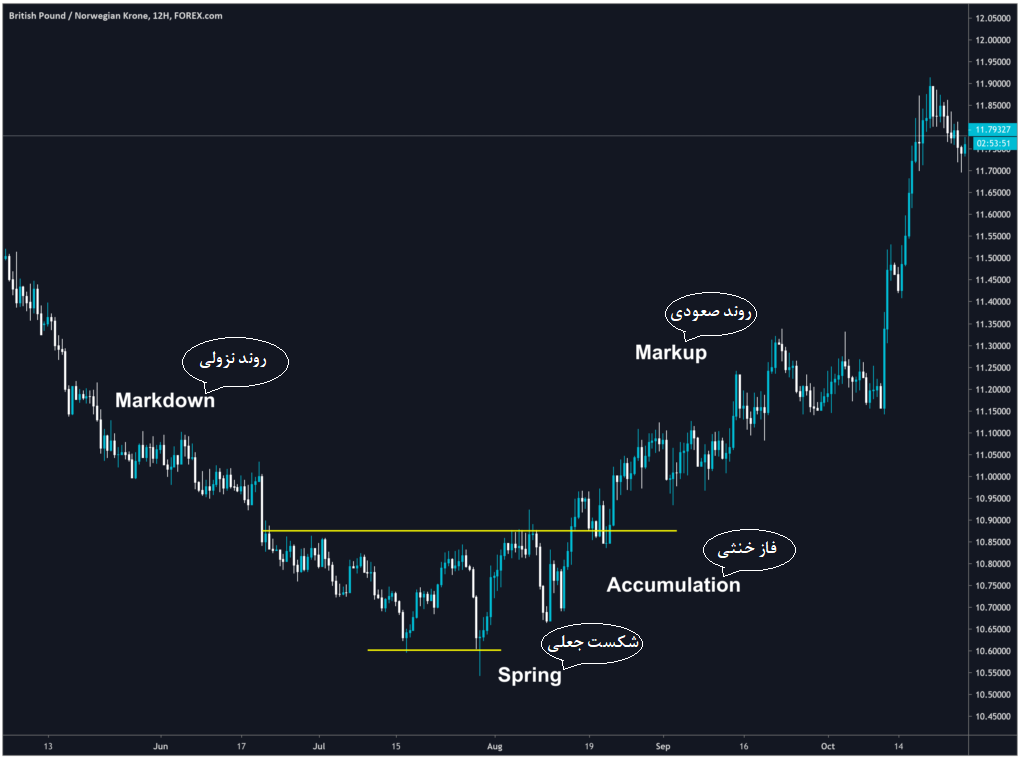

نمودار زیر یک مثال ساده برای الگوی وای کاف است، زیرا مراحل روند، فاز خنثی و شکست جعلی را به خوبی نشان می دهد.

در تصویر فوق، قیمت برای مدت کوتاهی زیر کف قیمتی قبلی معامله شده اما بازار موفق به ادامه روند نزولی نشده است. هم چنین کندل های نزولی بسیار کوچک و کم قدرت شکل گرفته اند. ولی کندل های صعودی بسیار قوی و بزرگ بودند که نشان دهنده شکل گیری شکست جعلی است. بعد از این که شکست جعلی رخ داده، بازار صعود کرده است. در این حین بسیاری از معامله گران می توانستند بعد از شکست جعلی وارد معامله شوند و حد ضرر خود را بر اساس حرکت بازار تغییر دهند. در ادامه بازار به حرکت صعودی خود ادامه داده و از فاز خنثی خارج شده است. در برخورد مجدد بازار به سقف فاز خنثی، سیگنال خرید دیگری صادر شده است.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

رفتار قیمت قبل از شکست سطح قیمتی

قبل از این که قیمت سقف یا کف فاز خنثی را بشکند، یک کاهش/افزایش جزئی (Lower-Bounce) رخ می دهد. به تصویر زیر نگاه کنید، رفتار قیمت قبل از شکست سطح قیمتی را به خوبی نشان می دهد. همانطور که مشاهده می کنید، روند بازار خنثی بوده است. فروشندگان با ثبت کندل های نزولی بزرگ، قیمت را به سطح حمایتی (کف فاز خنثی) رسانده اند. سپس خریداران سعی کرده اند که قیمت را بالاتر ببرند، اما موفق نشده اند، به طوریکه بازار به اوج قیمتی اخیر نیز نرسیده است که نشان دهنده افزایش جزئی قبل از شکست حمایت است. بدین ترتیب می توان نتیجه گرفت که کنترل بازار در دست فروشندگان بوده است.

مرحله دوم وای کاف: شکست جعلی

گاهی اوقات شکست جعلی بازار فقط با یک کندل قیمتی اتفاق می افتد. بدین صورت که دنباله کندل قیمتی، خارج از سطح کلیدی باشد. به عنوان مثال فرض کنید، قیمت به زیر یک حمایت کلیدی روزانه نفوذ می کند و در انتهای روز معاملاتی، کندل بالای این سطح حمایتی بسته می شود. در این صورت می توان گفت شکست سطح حمایتی جعلی بوده است. به تصویر زیر نگاه کنید، فاز خنثی با دو خط افقی مشخص شده است. قبل از این که بازار سقف فاز خنثی را بشکند، به سمت پایین حرکت کرده و کاهش جزئی اتفاق افتاده است. هم چنین شکست جعلی (دنباله کندل قیمتی) در کف فاز خنثی تشکیل شده است که این امر نیز نشانگر فشار خرید بیشتر در بازار است.

در ادامه بازار سقف فاز خنثی را شکسته و بعد از برخورد مجدد به آن، روند صعودی جدید شروع شده است. برخورد مجدد در این مثال نشان می دهد که چرا بهتر است معامله گران حدضرر خود را در اطراف نقطه شکست قرار ندهند. زیرا احتمال برخورد مجدد بازار به سطح شکسته شده و بسته شدن معامله با ضرر وجود دارد.

مرحله سوم روش وای کاف: فاز خنثی

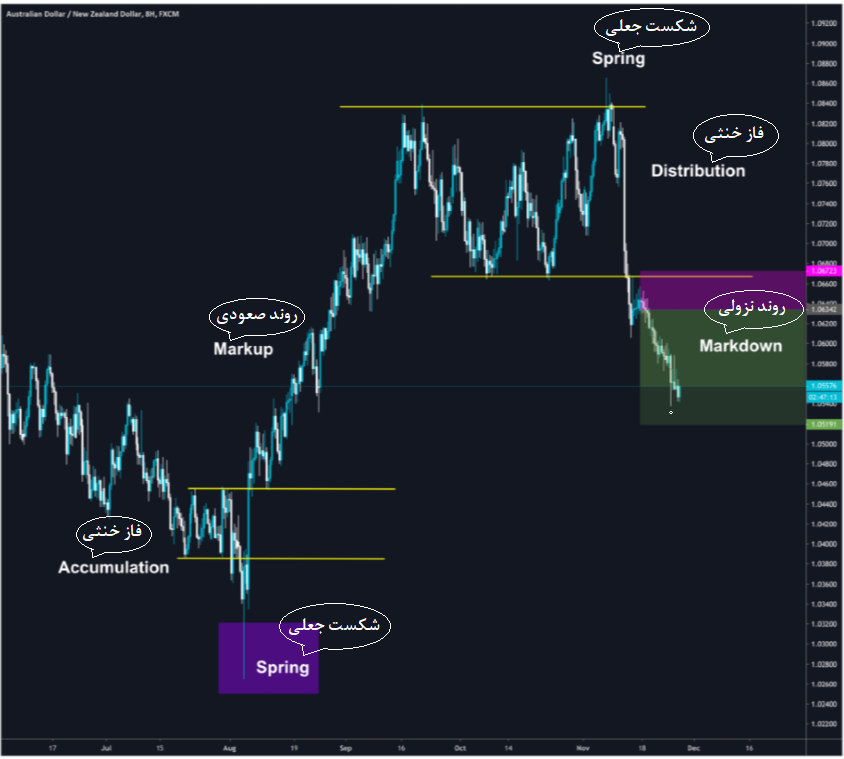

همانطور که در تصویر بالا مشاهده می کنید، در سمت چپ نمودار در انتهای روند نزولی، بازار در فاز خنثی کوتاه مدت نوسان کرده است. ورود بازار به فاز خنثی و نوسان قیمت در یک محدوده، نشان دهنده پایان روند نزولی است. هم چنین سرعت روند نزولی کاهش یافته است. اگر بعد از روند نزولی یک بازگشت قوی اتفاق بیفتد، می توان گفت که روند صعودی جدید قوی تر خواهد بود. در مرحله شکست جعلی نیز شکست جعلی بسیار قوی در قالب پین بار ظاهر شده است که نشان می دهد، قدرت بازار در حال تغییر است. بعد از شکست جعلی، کندل صعودی بسیار با قدرت بسته شده است.

بدین ترتیب می توان گفت چندین عامل نشانگر شروع روند صعودی جدید در آینده هستند. برای یک سیستم معاملاتی موفق و مطمئن، جمع آوری فاکتور های تلاقی یا اصل انطباق می تواند بسیار مهم باشد. هر چه اصل انطباق قوی تر باشد، معامله شما بیشتر قابل اعتماد خواهد بود. در ادامه بازار سقف فاز خنثی را شکسته و بعد از برخورد مجدد به آن صعود کرده است. برخورد مجدد یک الگوی مهم بازار است و ارزش مطالعه دارد.

در سمت راست نمودار، بازار در انتهای روند صعودی وارد فاز خنثی شده است و یک شکست جعلی رخ داده است. شکست جعلی سقف فاز خنثی، با یک کندل قیمتی اتفاق افتاده و بالاتر از اوج های قیمتی قبلی است. معامله گران می توانستند بعد از تشکیل شکست جعلی، وارد معامله فروش شوند. کف فاز خنثی با حمایت کلیدی انطباق داشته است. معامله با خط حمایت/مقاومت کلیدی بسیار آسانتر از خط روندی است. در ادامه نیز شکست فاز خنثی با برخورد مجدد همراه بوده است.

مرحله چهارم: وای کاف و واگرایی ها

واگرایی های صعودی و نزولی به خوبی با روش وای کاف ترکیب می شوند. یک واگرایی نشان دهنده این است که قدرت روند فعلی بازار در حال کاهش است. همانطور که می دانید روش وای کاف در مورد درک ساختار و قدرت روند بازار است. در نمودار زیر، بازار در فاز خنثی قرار دارد و در اندیکاتور RSI واگرایی دیده می شود. بدین ترتیب می توان فهمید که حرکت صعودی قدرت خود را از دست داده است. موج های روند صعودی کوتاه تر و کوچک تر شده اند. در ادامه بازار بعد از شکست فاز خنثی، بلافاصله سقوط کرده است.

بعد از مرحله شکست جعلی، کندل های نزولی قوی شده اند و این امر باعث تغییر قدرت بین فروشندگان و خریداران شده است. بعد از شکست فاز خنثی، روند نزولی بلافاصله موفقیت آمیز نبوده اما یک بار دیگر قیمت به منطقه شکست بازگشته و حرکت نزولی را از سر گرفته است.

مرحله پنجم: مرحله شکست جعلی و باندهای بولینگر

زمانی که نوبت به شناسایی الگوهای فاز خنثی می رسد، باندهای بولینگر بولینگر ابزار مناسبی برای این کار هستند. باندهای بولینگر انحراف معیار حرکت قیمت را اندازه گیری می کنند، به این معنی که اگر قیمت خارج از باندهای بولینگر باشد، یک اتفاق مهم است. اکثر حرکات قیمتی در عرض باندهای بولینگر انجام می شوند. به تصویر زیر نگاه کنید، بازار در فاز خنثی نوسان می کند. شکست جعلی بالای سقف فاز خنثی و باند بالایی بولینگر اتفاق افتاده است که نشان دهنده یک نقطه تلاقی دیگر است. هرچه اوج قوی تر باشد و سایر فاکتورهای تلاقی تجزیه و تحلیل روند را تأیید کنند، احتمالاً روند معکوس خواهد شد.