در این آموزش اندیکاتور RSI، سعی شده است در هشت مبحث آموزشی کامل به روش های کاربردی و سیگنال یابی اندیکاتور آر اس آی در معاملات بازار فارکس و سایر بازارهای مالی پرداخته شود.

اندیکاتور RSI چیست؟

اندیکاتور RSI یا Relative Strength Index (شاخص قدرت نسبی) توسط J. Wells Wilder توسعه یافته است. این اندیکاتور یک اندیکاتور اسیلاتور مومنتوم است (نوسان نمایی که میزان قدرت بازار را نشان میدهد) و برای محاسبه سرعت و تغییر حرکات قیمتی بازار استفاده میشود. RSI همواره بین صفر و ۱۰۰ واحد در نوسان است. بهطور سنتی سطوح ۷۰ و ۳۰ واحدی اندیکاتور آر اس آی نشانگر سطوح اشباع خرید و اشباع فروش هستند. بااینحال میتوان از واگراییها، اوج/کفهای جعلی و همچنین عبور شاخص به زیر یا بالای سطوح میانی هم برای تحلیل بازار استفاده کرد. علاوه بر این، اندیکاتور RSI برای تعیین روند بازار هم به کار میرود. از دید کلی، اندیکاتور آر اس آی یک اندیکاتور بازگشتی است و برای تائید و تعیین محل بازگشت بازار استفاده میشود.

اندیکاتور RSI در میان معاملهگران و سرمایهگذاران بازارهای مالی محبوبیت زیادی دارد و در طول سالها در کتابها، مقالات و مصاحبههای زیادی به آن اشاره شده است. یکی از کتابهای مشهوری که به اندیکاتور RSI نگاهی داشته، کتاب تحلیل تکنیکال برای معاملهگران حرفهای نوشته Constance Brown است. در این کتاب به مفهوم دامنه نوسانات RSI در بازارهای نزولی و صعودی اشاره شده است. Andrew Cardwell هم کاربرد جدیدی به نام بازگشتهای مثبت و منفی برای RSI معرفی کرده است.

وایلدر توسعه دهنده اصلی اندیکاتور آر اس آی در کتابی که در سال ۱۹۷۸ منتشر کرد (New Concepts in Technical Trading Systems)، اندیکاتور RSI و کاربرد آن را توضیح داده است. با اینکه این اندیکاتور پیش از دوره استفاده از کامپیوترها اختراع شده، اما در طول چند دهه اخیر نشان داده که اندیکاتور قابلاعتمادی برای تحلیل بازار است.

نصب و بهترین تنظیمات اندیکاتور RSI

بایستی توجه داشت که بهترین دوره پیشنهادی برای RSI دوره ۱۴ کندلی است. تفاوتی ندارد که نمودار مورد استفاده روزانه باشد یا یکساعته، دوره ۱۴ کندلی برای این اندیکاتور مناسب است. عدد ۱۴ در کتاب وایلدر آمده است. با پیشرفت فناوری و استفاده گسترده از کامپیوتر در معاملات و تحلیل بازار، دیگر نیازی به بررسی محاسبات ریاضی اندیکاتور RSI نیست و تنها با چند کلیک میتوان اندیکاتور آر اس آی را به نمودار اضافه کرد.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

بایستی در رابطه با دوره کندلی RSI به این نکته توجه کرد که با طولانیتر شدن دوره زمانی (یعنی انتخاب عددی بالاتر از ۱۴) دقت اندیکاتور بیشتر میشود. در مقابل هر چه دوره کندلی آر اس آی کوتاهتر باشد شاهد بالا رفتن میزان نوسانات RSI خواهیم بود. این بستگی به خود معاملهگر دارد که کدام دوره را برای RSI انتخاب کند. برخی از تحلیلگران از دوره کندلی ۱۰ استفاده میکنند وعدهای دیگر از ۲۰٫ اما دوره کندلی پیشفرض و توصیه شده برای اندیکاتور همان عدد ۱۴ است.

حتی سطوح اشباع خرید/فروش RSI را میتوان بسته به عملکرد جفت ارز، قرارداد آتی یا سهام تغییر داد. بهطور مثال شاید برای سهمی سطوح ۸۰ و ۲۰ سطوح بهتری برای نمایش اشباع خریدوفروش باشند. این کار باعث میشود تا تعداد برخوردهای بازار به سطوح اشباع خریدوفروش کاهش یابد. حتی دیده شده که برخی از معاملهگران از دوره کندلی ۲ همراه با سطوح اشباع ۸۰ و ۲۰ یا ۹۰ و ۱۰ استفاده میکنند، که در این صورت تعداد برخوردهای RSI به سطوح اشباع خرید/فروش بیشتر میشود. اینکه کدام سطوح یا دوره برای استفاده از آر اس آی مناسب است بستگی به شرایط بازار و خود معاملهگر دارد.

اما باید دقت کرد که چیزی به نام سطوح یا دوره طلایی برای RSI وجود ندارد. اکثر تحلیلگران حرفهای بازار از سطوح ۷۰ و ۳۰ برای سطوح اشباع و دوره ۱۴ کندلی استفاده میکنند.

برای اضافه کردن اندیکاتور RSI به نمودار قیمتی، کافی است در قسمت بالایی متاتریدر روی Insert کلیک کنید. از منوی باز شده روی Indicators کلیک کنید. اندیکاتور آر اس آی یک اندیکاتور نوسان نما اسیلاتور یا Oscillators است، پس روی Oscillators کلیک کرده و در منوی باز شده Relative Strength Index را انتخاب کنید. یا میتوانید از ویدیوی کمحجم زیر کمک بگیرید. در این ویدیوی آموزشی اضافه کردن سطح ۵۰ به سطوح دیگر و هم چنین تنظیمات رنگ و شکل خطوط اندیکاتور و نحوه حذف آن نمایش داده شده است.

کار با اندیکاتور آر اس آی در پلتفرم متاتریدر

کار با اندیکاتور RSI در پلتفرم سی تریدر (CTrader)

در سی تریدر و در روی نمودار قیمتی آیکونی به شکل f وجود دارد. ماوس را روی آن نگه دارید تا منوی اندیکاتورها باز شود. در ادامه با انتخاب اوسیلاتور Oscillators بر روی Relative Strength Index کلیک کنید. راه دیگری هم برای دسترسی به اندیکاتورها وجود دارد. کافی در روی نمودار قیمتی راست کلیک کنید و از منوی باز شده روی Indicators کلیک کنید. برای راحتی کار میتوانید از ویدیوی راهنمای زیر هم استفاده کنید.

سیگنال بازگشتی اندیکاتور آر اس آی: سطوح اشباع خرید/فروش

در بخش دوم آموزش اندیکاتور RSI به توضیح سطوح اشباع خرید/فروش و سیگنال بازگشتی صادره از این سطوح می پردازیم.

از نظر توسعه دهنده اصلی اندیکاتور RSI سطوح بالای ۷۰ واحد محدوده اشباع خرید و سطوح زیر ۳۰ واحد سطوح اشباع فروش هستند. اما معنی سطوح اشباع خرید و فروش چیست؟

اشباع خرید – Overbought

اشباع خرید دورهای از بازار را نشان میدهد که قیمت بدون اصلاح نزولی به حرکات صعودی ادامه داده است. این حرکت صعودی یکسویه و افراطی بوده است و به همین دلیل هر لحظه احتمال بازگشت بازار وجود دارد. بازگشتها یا اصلاحهای نزولی میتوانند ناشی از تثبیت سود معاملهگران باشند. به همین دلیل میزان اصلاح نزولی میتواند محدود یا عمیق باشد. تنها بر اساس وضعیت اشباع خرید نمیتوان میزان اصلاح نزولی بازار را تعیین کرد و باید سایر جوانب بازار را هم بررسی کرد.

اشباع فروش – Oversold

اشباع فروش دورهای از بازار است که قیمت بهطور پیوسته و بدون اصلاح صعودی قابلتوجهی کاهش یافته است. معمولاً زمانی که بازار حرکت نزولی و یکطرفهای دارد، هر لحظه احتمال وقوع بازگشت وجود دارد. این اصلاح صعودی بیشتر به خاطر تثبیت سود فروشندگان (بازخرید دستورات فروش) است.

اگر در چهارده کندل قبلی بازار حرکت نزولی نداشته باشد، RSI به ۱۰۰ واحد خواهد رسید. اگر در چهارده کندل قبل، حرکت صعودی دیده نشود RSI به صفر واحد میرسد.

نکات مهم در رابطه با سطوح اشباع خرید/فروش:

- برخی از معاملهگران با رسیدن RSI به سطوح اشباع خرید یا فروش سریعاً وارد معامله میشوند و یا معامله قبلی خود را میبندند. بایستی توجه داشت که رفتار بازار در سطوح اشباع خرید/فروش بسته به روند بازار میتواند متفاوت باشد. بهطور مثال:

- اشباع خرید RSI در روند صعودی: شاید بسیاری از معاملهگران تازهکار از این پدیده تعجب کنند. بازار روند صعودی دارد و RSI وارد محدوده اشباع خرید شده است. اما هنوز RSI از محدوده اشباع خرید پایین نیامده و در حال ثبت اوجهای جدید در محدوده اشباع خرید است. چرا؟ علت اصلی این موضوع قدرت روند صعودی است که باعث میشود بازار وارد محدوده اشباع خرید شود و با اصلاحهای جزئی دوباره به حرکات صعودی ادامه دهد.

- اشباع فروش RSI در روند نزولی: اگر RSI در روند نزولی وارد محدوده اشباع فروش شود، بسته به اینکه قدرت روند تا چه حد قوی است، RSI میتواند بارها وارد محدوده اشباع فروش شود و حتی کفهای جدیدی در این محدوده ثبت کند. یعنی بازگشتی از محدوده اشباع فروش روی ندهد.

- اشباع خرید/فروش RSI در روند خنثی: بهترین زمان برای استفاده از سطوح اشباع خرید/ فروش RSI در روندهای خنثی است. روند خنثی نشانگر این موضوع است که قدرت خریداران و فروشندگان به یک اندازه است و معاملهگران هنوز تصمیم قطعی در رابطه با آینده بازار نگرفتهاند. به همین دلیل بازار در دامنه محدودی نوسان میکند. در چنین شرایطی میتوان از RSI برای ورود به معاملات بازگشتی از سقف یا کف محدوده خنثی استفاده کرد.

- سطوح اشباع خرید/فروش نشانگر این موضوع است که هر لحظه احتمال بازگشت نزولی یا صعودی بازار وجود دارد. یعنی بازار با ورود به محدوده اشباع خرید/فروش بهزودی اصلاح خواهد کرد. اصلاحها یا بازگشتهای بازار در تضاد با روند بازار اتفاق میافتند. به همین دلیل شاید در بازار شاهد ورود RSI به محدوده اشباع خرید یا فروش باشید، اما در ادامه میزان اصلاح بازار محدود باشد. در چنین شرایطی سؤال اصلی که معاملهگر باید از خود بپرسد این است که آیا قدرت روند به حدی ضعیف است که بتوان در خلاف آن وارد معامله شد؟ یا آیا بازار در وضعیتی قرار دارد که بتوان برای ورود به معامله بازگشتی ریسک کرد؟ توجه داشته باشید که همواره معامله در خلاف جهت روند بازار ریسک بیشتری دارد.

- تنها ورود اندیکاتور RSI به محدوده اشباع خرید یا فروش تضمینکننده بازگشت بازار نیست. معاملهگر باید صبر کند تا RSI بعد از ورود به محدوده اشباع از آن خارج شود. عدهای از معاملهگران به اشتباه فکر میکنند که ورود RSI به محدوده اشباع فروش به معنی سیگنال خرید است. برای اینکه سیگنال خرید در محدوده اشباع فروش صادر شود، ابتدا باید به الگوی های پرایس اکشن توجه کرد و همزمان RSI را هم ارزیابی کرد. باید RSI از محدوده اشباع فروش خارج شود تا سیگنال بازگشتی تائید شود.

مثال های کاربردی: سیگنال بازگشتی از سطوح اشباع خرید و فروش

در مبحث سوم از آموزش اندیکاتور RSI با ارایه مثال های کاربردی به بررسی سیگنال بازگشتی از سطوح اشباع خرید و فروش می پردازیم.

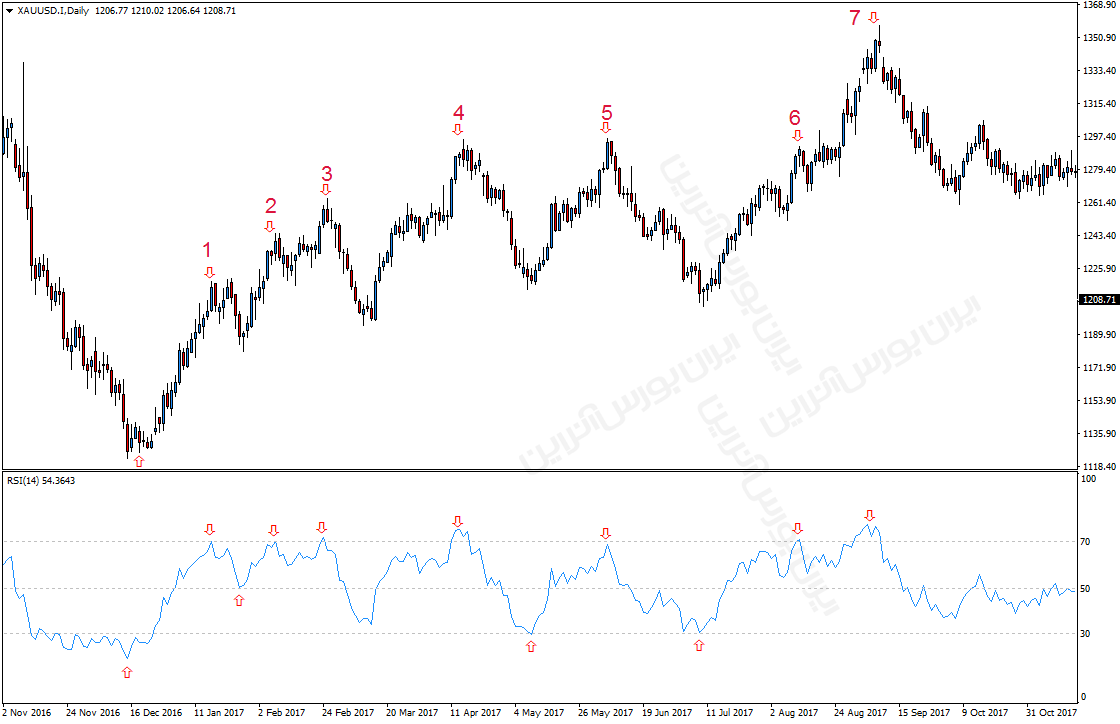

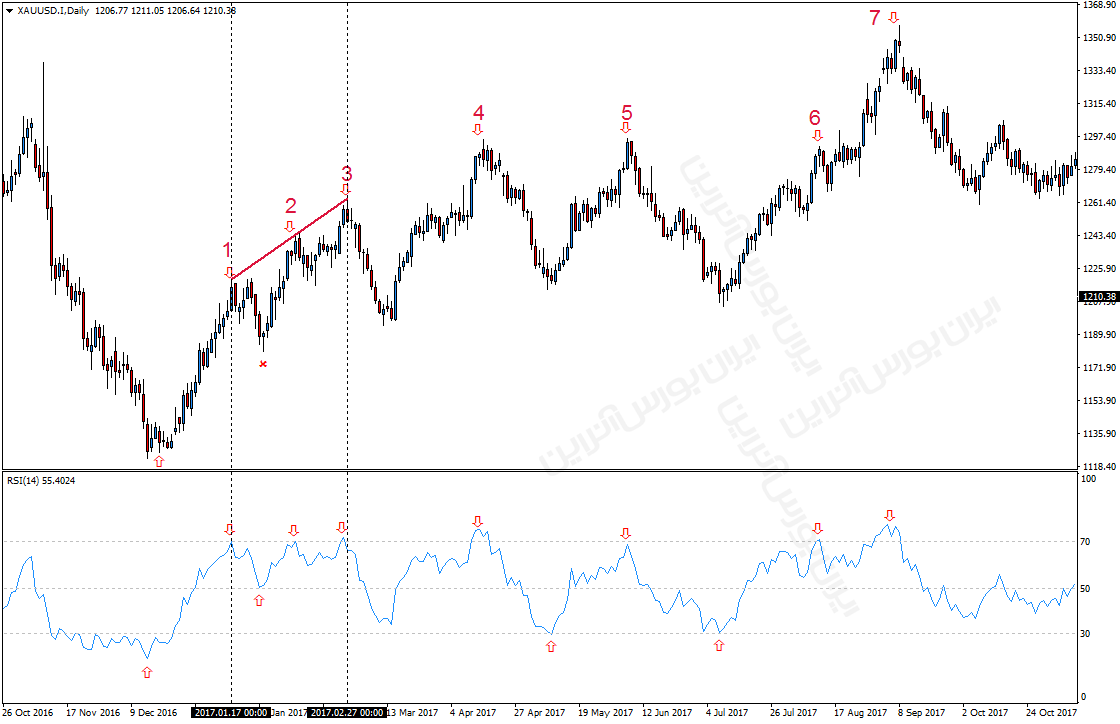

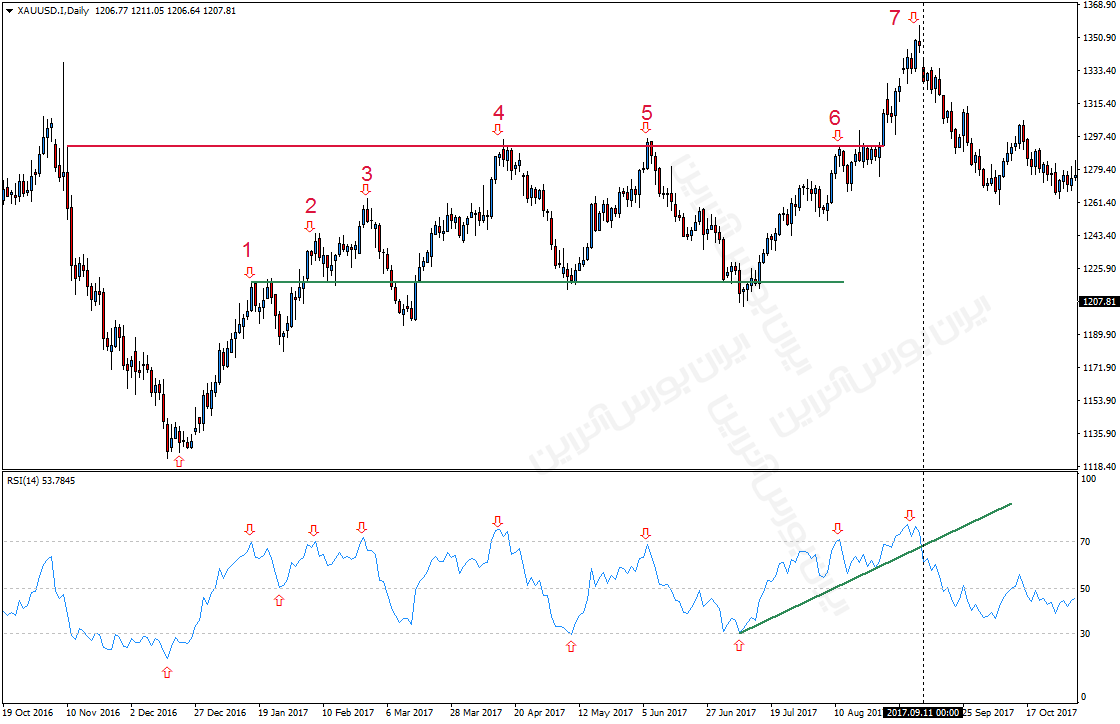

در این مثال ها از نمودار روزانه بازار اونس طلای جهانی (XAU/USD-daily) استفاده شده است. هدف این است تا در ۷ مرحله با تحلیل و بررسی نوسانات چارت طلا در گذشت زمان به جنبه های کاربردی اندیکاتور آر اس آی در شناسایی سیگنال های خرید و فروش برای ورود به بازار پرداخته شود.

پیش از اینکه تحلیل بازار را شروع کنیم بهتر است که به چند نکته توجه کنید. اولین نکته مهم در رابطه با تحلیل اندیکاتورهای تکنیکال، پی بردن به ماهیت اصلی اندیکاتور است. برخی از اندیکاتورها برای بازارهای روند دار مناسب است (مثل اندیکاتور ایچیموکو) و برخی دیگر در بازارهای خنثی بیشتر کارایی دارند (مثل اندیکاتور RSI). اندیکاتورها صرفاً برای سیگنال یابی استفاده نمیشوند.

عده زیادی از معامله گران تازهکار تمایلی به تحلیل بازار ندارند و تنها با اضافه کردن اندیکاتور به نمودار قیمتی سعی در یافتن سیگنالهای بازگشتی دارند. اندیکاتور RSI زمانی کارایی دارد که در کنار نمودار قیمتی مورد استفاده قرار گیرد. اندیکاتورها تنها نشانگر وضعیت بازار هستند، به عبارت دیگر اندیکاتور به عنوان یک ابزار مکمل نمودار قیمتی است.

بر همین اساس بهتر است که ابتدا از تحلیل نمودار قیمتی شروع کنید. در اینجا ما توصیه میکنیم که از پرایس اکشن برای تحلیل تکنیکال بازار استفاده کنید. در این بخش ما به مباحث پرایس اکشن ورود نمیکنیم و در صورت نیاز میتوانید به دوره آموزش پرایس اکشن ایران بورس آنلاین رجوع کنید.

مرحله اول سیگنال بازگشتی RSI از سطوح اشباع خرید و فروش

مرحله ۱: در نمودار روزانه اونس طلا شاهد هستیم که بازار از محدوده ۱۱۲۰ دلاری صعود کرده و تا بالای ۱۳۵۰ دلار رسیده است. هر چند روند بازار صعودی است، اما بهطور دقیقتر بایستی گفت که روند بازار خنثی و متمایل به صعودی است. یعنی بازار شدیداً نوسانی است، اما رفتهرفته نوسانات بازار اوجها و کفهای قیمتی بالاتری را ثبت میکند.

در محدوده قیمتی ۱۱۲۰ دلار، اندیکاتور RSI وارد محدوده اشباع فروش یا همان محدوده زیر ۳۰ واحد شده است. به حرکات قیمتی بازار پیش از سقوط RSI به زیر ۳۰ واحد توجه کنید. شیب تند سقوط قیمتی اونس طلا نشانگر فشارهای سنگین فروش است. وقتی اندیکاتور آر اس آی به زیر ۳۰ واحد سقوط کرده، یعنی بازار مدتی است که حرکات نزولی قوی دارد و هیچ اصلاح صعودی هم روی نداده است. این یعنی هر لحظه امکان بازگشت صعودی بازار وجود دارد. به نوسان RSI در زیر ۳۰ واحد توجه کنید. اگر بهدقت به اندیکاتور RSI و نمودار قیمتی توجه کنید متوجه خواهید شد که وقتی RSI به زیر ۳۰ واحد سقوط کرده، بازار هنوز به حرکات نزولی ادامه میداد.

پس به خاطر داشته باشید که سقوط آر اس آی به زیر ۳۰ واحد به معنی بازگشت قریبالوقوع صعودی نیست. این تنها اولین هشدار برای فروشندگان است. هشدار دوم و نهایی زمانی صادر میشود که RSI به بالای ۳۰ واحد عبور کند. بازگشت RSI از محدوده اشباع فروش به بالای ۳۰ واحد میتواند نشانه نهایی از پایان حرکات نزولی باشد. یعنی فروشندگان در حال تثبیت سود هستند و معاملات فروش را میبندند. خروج فروشندگان از بازار اولین محرک برای بازگشت صعودی است.

مرحله دوم سیگنال بازگشتی RSI از سطوح اشباع خرید و فروش

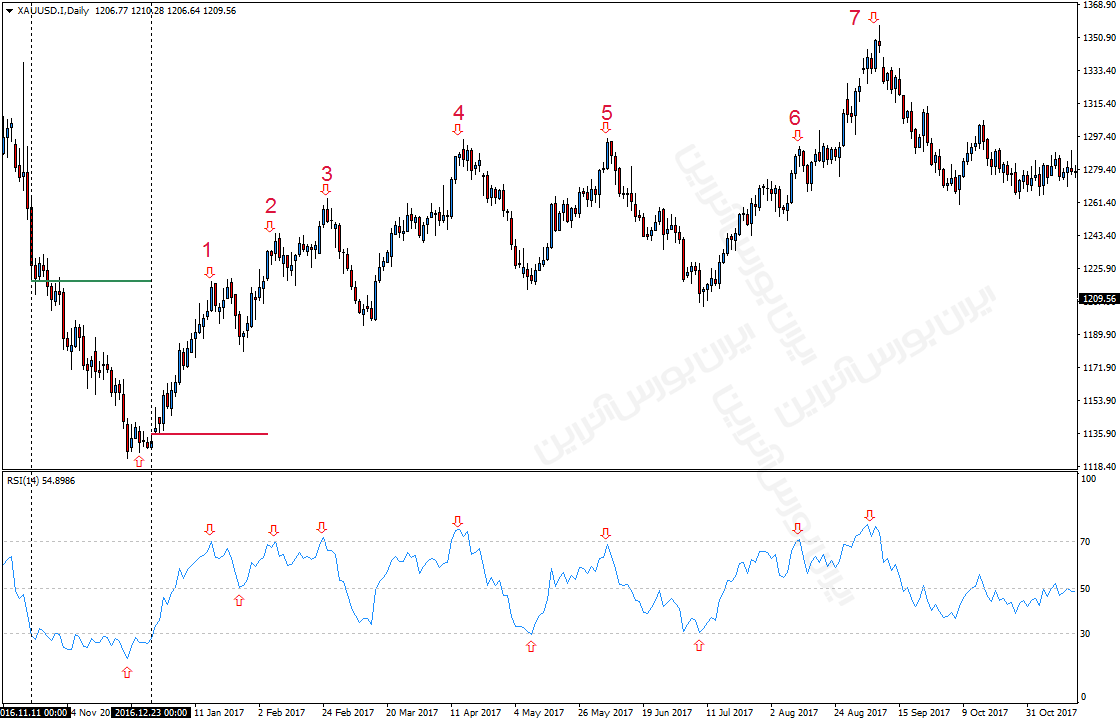

مرحله ۲: با خروج قیمت اونس طلا از محدوده اشباع فروش شاهد بازگشت صعودی بازار هستیم. با عبور قیمت اونس طلا به بالای پارهخط قرمز و همچنین عبور RSI به بالای ۳۰ واحد، مهمترین سؤالی که ذهن معاملهگر را به خود مشغول میکند، اندازه بازگشت صعودی است. یعنی بازگشت صعودی تا کجا ادامه خواهد داشت؟

طبق تحلیل پرایس اکشن، بازگشت صعودی بازار تا اولین مقاومت میتواند ادامه یابد. به اوج قیمتی شماره ۱ توجه کنید. این اوج قیمتی با نقطه ورود RSI به زیر ۳۰ واحد انطباق دارد و در واقع سطح کلیدی برای ادامه حرکات نزولی محسوب میشد. بعد از شروع حرکات نزولی قوی بازار، قیمت اونس طلا چند روز در محدوده پارهخط سبزرنگ متوقفشده و در ادامه با شکست آن به حرکات نزولی ادامه داده است.

با رسیدن قیمت اونس طلا به اوج قیمتی ۱، اندیکاتور RSI به ۷۰ واحد برخورد کرده است. آیا خود ۷۰ واحد هم محدوده اشباع خرید محسوب میشود؟ بله. اما قدرت محدوده اشباع خرید با میزان نفوذ RSI به محدوده بالای ۷۰ رابطه مستقیم دارد. هر چه RSI به سطوح بالاتری در ۷۰ واحد برسد، شانس وقوع اصلاح نزولی هم قویتر خواهد بود. به واکنش قیمت و اندیکاتور RSI به اوج قیمتی شماره یک توجه کنید.

قیمت اونس طلا افت محدودی داشته، اما RSI از ۷۰ واحد تا ۵۰ واحد پایین آمده است. شاید به خاطر میزان اصلاح نزولی که در بازار دیده میشود، معاملهگران به این موضوع فکر کنند که برخورد RSI به سطح ۷۰ واحد سیگنال فروش نبوده است. چنین دیدگاهی درست نیست. بازگشت RSI از ۷۰ واحد سیگنال فروش بود، اما ازآنجاییکه بازار در حال اصلاح حرکت بزرگتری است (حرکت نزولی شروعشده از زیر ۱۳۵۰ تا ۱۱۲۲ دلار)، به همین دلیل قدرت خریداران همچنان بیشتر از فروشندگان است. بر همین اساس بازگشت نزولی شروعشده از اوج ۱ محدود بوده است.

مرحله سوم سیگنال بازگشتی RSI از سطوح اشباع خرید و فروش

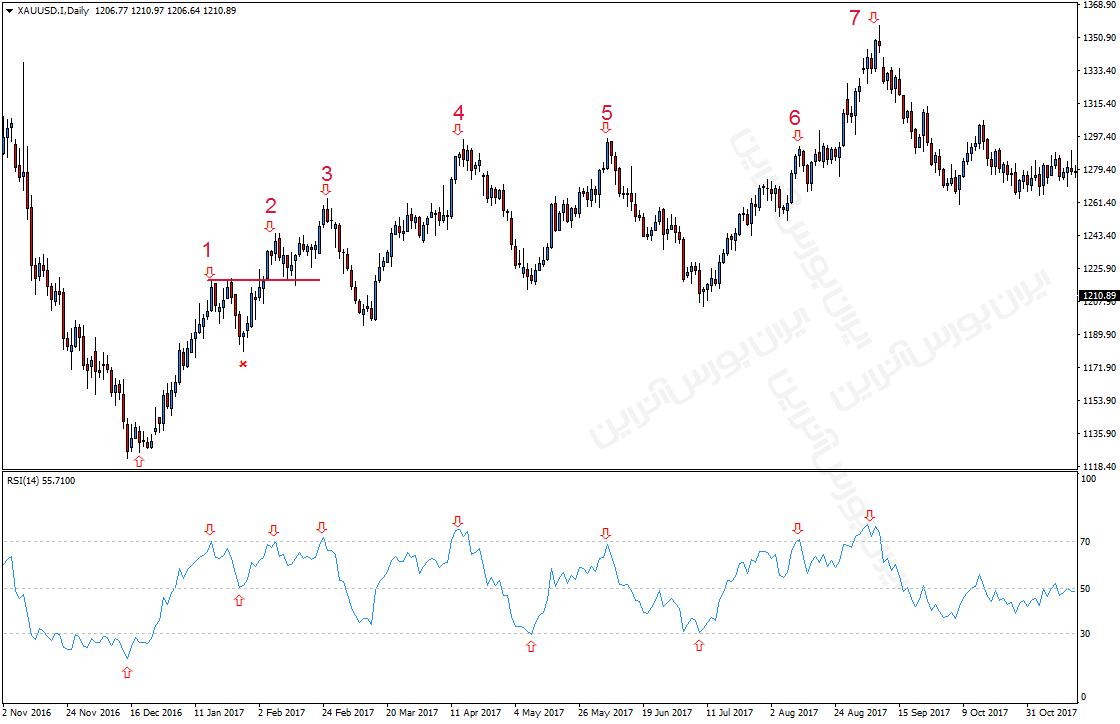

مرحله ۳: در نمودار بالا به علامت ضربدر قرمز رنگ نگاه کنید. الگوی پین بار صعودی که در این محدوده تشکیل شده نشانه قوی از بازگشت صعودی بازار است. درست در همین لحظه، اندیکاتور آر اس آی هم از محدوده اشباع خرید پایین آمده و به سطح میانی ۵۰ واحدی برخورد کرده است. سطح میانی ۵۰ واحدی میتواند در حرکات صعودی در قالب حمایت ظاهر شود. درست بعد از تشکیل این پین بار صعودی، قیمت اونس طلا افزایش یافته و قیمت به اوج قیمتی شماره ۲ رسیده است. همزمان با تشکیل اوج قیمتی شماره ۲، اندیکاتور RSI توانسته به سطح ۷۰ واحدی برخورد کند. دوباره بازار اصلاح نزولی جزئی به راه انداخته و به اوج قیمتی شماره ۳ رسیده است.

چرا قیمت اونس طلا بعد از تشکیل اوج قیمتی ۲ اصلاح نزولی عمیقی به راه نینداخته است؟ پاسخ این سؤال در تحلیلهای پرایس اکشن نهفته است. بعدازاینکه پین بار صعودی تشکیل شد، قیمت اونس طلا توانست اوج قبلی خود (اوج شماره یک) را بشکند و به اوج شماره ۲ برسد. ازآنجاییکه شکست اوج قیمتی ۱ (پارهخط قرمز) ضعیف بوده، بازار دوباره به سمت این محدوده بازگشته و آن را تبدیل به حمایت کرده است.

به کندل های تشکیل شده در بالای خط قرمز توجه کنید. کندل های صعودی نشان میدهند که اوج قیمتی ۱ دیگر مقاومت بازار نیست و به حمایت تبدیل شده است. به همین دلیل بازگشت نزولی بازار از اوج قیمتی ۲ محدود بود، چونکه بازار با مقاومت شکسته شدهای (یا همان حمایت) درگیر بود.

مرحله چهارم سیگنال بازگشتی RSI از سطوح اشباع خرید و فروش

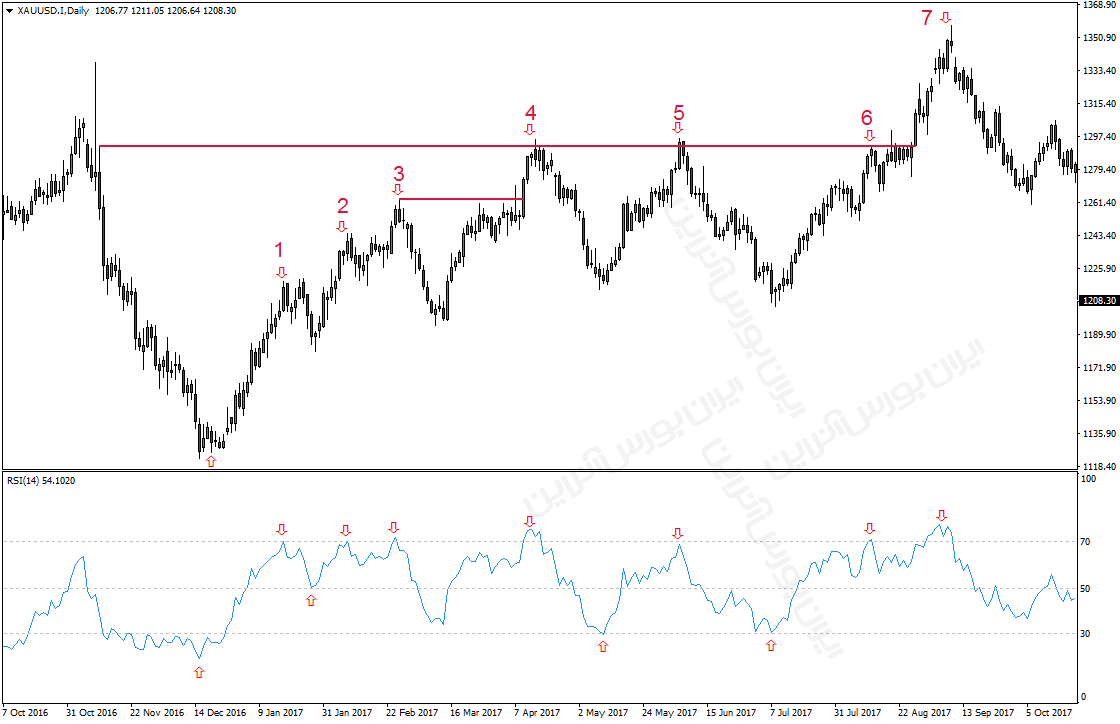

مرحله ۴ (الف): در نمودار بالایی شاهد هستیم که بازار بعد از تبدیل اوج قیمتی شماره یک به حمایت، توانسته به حرکات صعودی ادامه دهد و به اوج قیمتی ۳ برسد. هر چند در این بخش تمرکز اصلی ما به سطوح اشباع خرید و فروش است، اما بهتر است که از فرصت استفاده کرد و به واگرایی تشکیل شده هم توجه کرد.

به نحوه تشکیل اوجهای یک تا سه توجه کنید. اوجهای قیمتی رفتهرفته در سطوح بالاتری تشکیل میشوند، اما در اندیکاتور RSI، هر سه اوج قیمتی در یک محدوده تشکیل شدهاند. این نشانگر واگرایی نزولی است. یعنی اندیکاتور RSI تشکیل اوجهای بالاتر در نمودار روزانه را تائید نمیکند. در اینجا سیگنال اصلی بازار تشکیل واگرایی در محدوده اشباع خرید است. با خروج RSI از محدوده اشباع خرید میتوان وارد معامله فروش اونس طلا شد.

در اینجا زمانی که اندیکاتور RSI نشانگر واگرایی نزولی است و هر لحظه احتمال سقوط بازار وجود دارد، بهترین کار استفاده از سیگنالهای پرایس اکشن در نمودارهای پایینتر است. یعنی اگر در نمودار روزانه تحلیل میکنید، بهتر است برای یافتن محل ورود و حد ضرر به نمودار چهارساعته یا یکساعته نگاه کنید. نمودار بالایی نمودار روزانه اونس طلاست، به میزان بازگشت نزولی توجه کنید. ببیند تا چند روز قیمت اونس طلا سیر نزولی داشت.

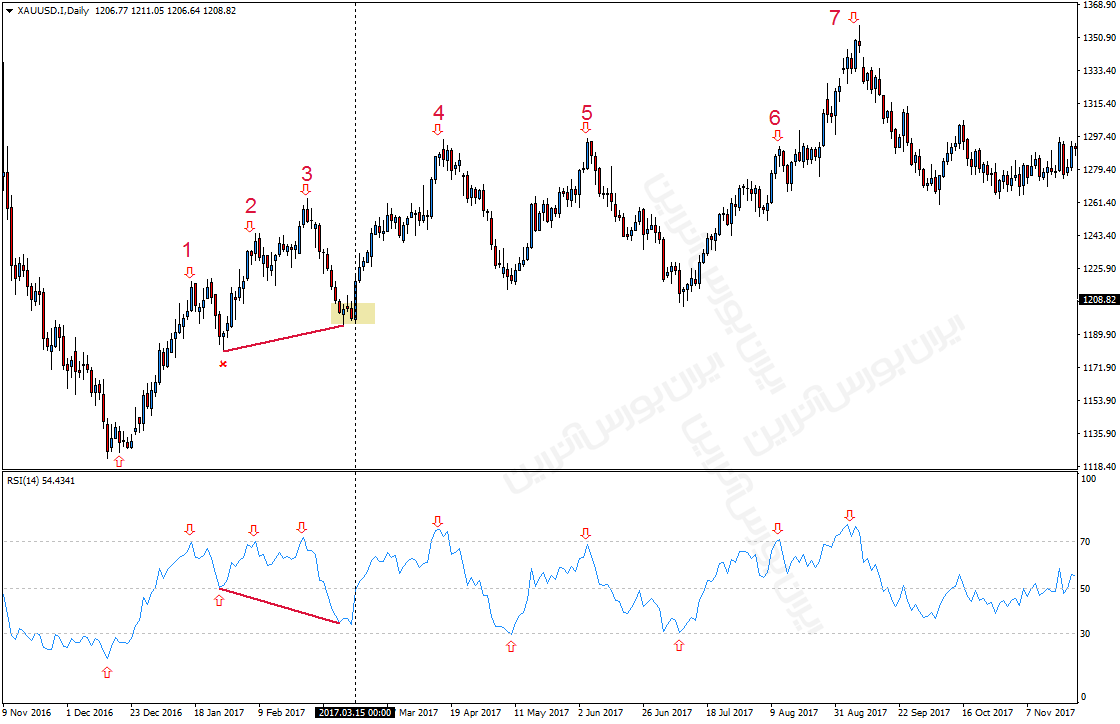

در ادامه با سقوط قیمت اونس طلا از اوج قیمتی سوم، بازار به زیر ۱۲۰۰ دلار نفوذ کرده است. نرخ رُند ۱۲۰۰ دلار در نقش حمایت ظاهر شده و تقریباً بازار بعد از دو بار برخورد به این نرخ به سمت بالا بازگشته است. در استفاده از اندیکاتور RSI برخی از معاملهگران از الگوهای نموداری (Chart Pattern) برای تحلیل اندیکاتور RSI استفاده میکنند. به رفتار RSI در بالای ۳۰ واحد توجه کنید. درست بعد از سقوط شدید بازار از اوج قیمتی ۳، الگوی کف دوقلو در RSI تشکیل شده و بازار به سمت بالا بازگشته است.

آیا این سیگنال برای ورود به معامله خرید مناسب بود؟ اینکه الگوهای کف دوقلو یا اوج دوقلو در اندیکاتور RSI کارایی دارند یا نه، بحث دیگری است و باید گفت که در اکثر مواقع این الگوها جواب میدهد. در اینجا تجربه خود معاملهگر است که میتواند به او کمک کند تا وارد معامله شود و یا از معامله فروش بازگشتی خارج شود و یا از معامله کردن خودداری کند. چون بازار به حد کافی روشن نیست. مرحله ۴ (ب): اما روش دیگری هم برای تائید بازگشت صعودی از مستطیل زرد رنگ وجود دارد. به نمودار زیر توجه کنید.

این واگرایی نیست. اکثر معاملهگران تفاوت واگرایی و بازگشت مثبت را نمیدانند. در نمودار قیمتی شاهد تشکیل کف قیمتی بالاتری هستیم، اما RSI در محدوده ۵۰ تا ۳۰ واحدی کف قیمتی پایینتری را تشکیل داده است. یعنی هر چند در ۱۴ روز گذشته بازار بیشتر متمایل به نزولی بوده (اندیکاتور RSI پایین آمده)، اما نمودار قیمتی هنوز نتوانسته کف قیمتی پایینتری را ثبت کند. زمانی که کفهای قیمتی جدید بالاتر از کفهای قبلی باشند، ساختار بازار نشانگر روند صعودی خواهد بود.

با تشکیل سیگنال بازگشت مثبت و عبور RSI به بالای ۵۰ واحد شاهد تشکیل کندل صعودی روزانه قوی هستیم، که پنج کندل قبل خود را پوشش داده است. این کندل، کندل سیگنال خرید اونس طلا بوده است.

مرحله پنجم سیگنال بازگشتی RSI از سطوح اشباع خرید و فروش

مرحله ۵: بعد از بازگشت صعودی اونس طلا از محدوده ۱۲۰۰ دلاری، قیمت با رسیدن به محدوده اوج قیمتی سوم (پارهخط قرمز رنگ) مدتی متوقفشده و در زیر این خط در نوسان بوده است. در هر صورت بازار توانسته بعد از چندین روز نوسان، از پارهخط قرمز رنگ عبور کند و به اوج قیمتی چهار برسد. اوج قیمتی چهار، با اوج قیمتی روز بعد از انتخابات ریاست جمهوری آمریکا (انتخابات سال ۲۰۱۶) انطباق دارد و درست در زیر نرخ رُند ۱۳۰۰ دلار قرار گرفته است. اگر قرار باشد نمودار قیمتی بازگشتی را به راه بیندازد، بهترین محل برای این کار، سطوح کلیدی بازار خواهد بود.

نزدیکی به مقاومت ۱۳۰۰ دلاری به همراه قرار گرفتن اندیکاتور RSI در محدوده اشباع خرید (بالای ۷۰ واحد) میتواند نشانه خوبی از بازگشت نزولی بازار باشد. توجه کنید که با سقوط RSI به زیر ۷۰ واحد، کندل نزولی و پوششی روزانهای تشکیل شده است. این کندل نزولی توانسته ۳ کندل قبلی را پوشش دهد. پس سیگنال فروش پرایس اکشن، الگوی پوششی نزولی بوده و اندیکاتور RSI هم این سیگنال بازگشتی را تائید کرده است.

مرحله ششم سیگنال بازگشتی RSI از سطوح اشباع خرید و فروش

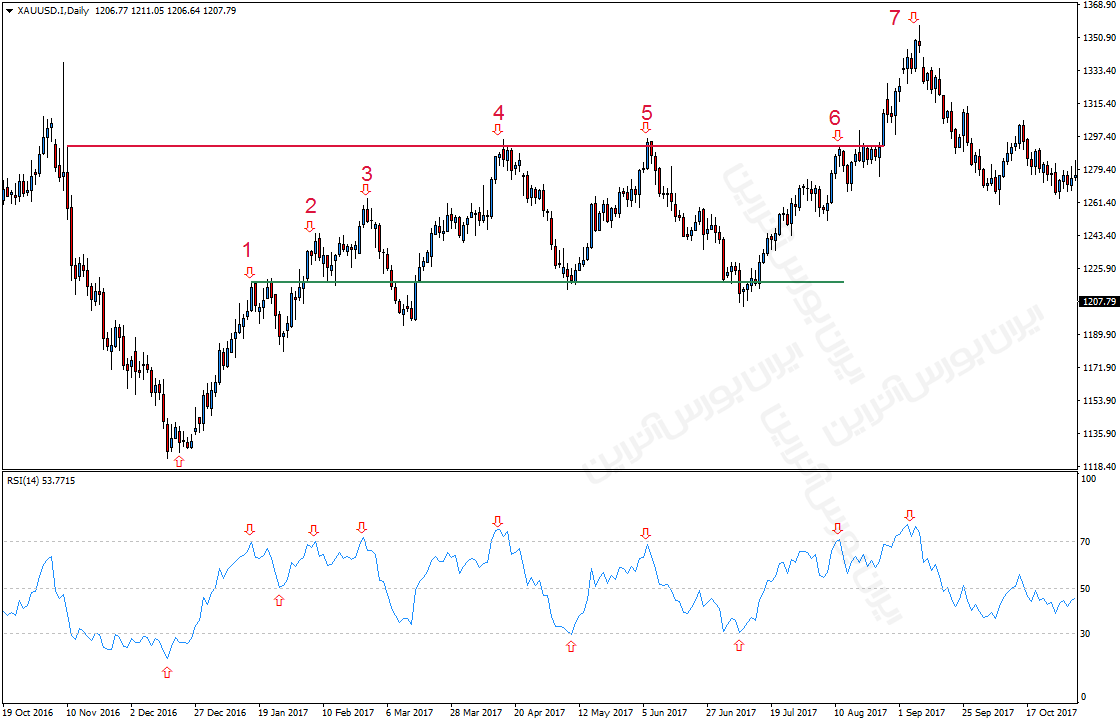

مرحله ۶: همواره پیش از ورود به معامله یا یافتن سیگنال باید محتملترین محلی که سیگنال میتواند ظاهر شود را پیدا کرد. سیگنالهای قوی زمانی صادر میشوند که بازار به سطح کلیدی مهمی واکنش نشان دهد. در نمودار بالا توجه کنید که بازار بعد از تشکیل اوج ۴ در بین کدام سطوح نوسان کرده است.

بعد از سقوط قیمت اونس طلا از اوج قیمتی چهارم، بازار تا حمایت سبزرنگ پایین آمده است. این حمایت سبزرنگ همان اوج قیمتی ۱ است که شکسته شده است. با رسیدن بازار به حمایت سبزرنگ، اندیکاتور RSI هم به سطح ۳۰ واحدی برخورد کرده است. بعد از آن دوباره شاهد بازگشت صعودی بازار بودیم و این بازگشت صعودی تا اوج قیمتی ۵ ادامه داشته است.

در بازگشت نزولی بازار از اوج قیمتی ۵ نکتهای وجود دارد که باید به آن توجه کرد. اندیکاتور RSI از زیر ۷۰ واحد بازگشته است و بهطور کامل وارد محدوده اشباع خرید نشده است. پس آیا این سیگنال بازگشتی محسوب میشود؟ سیگنالهای بازگشتی از سطوح اشباع خرید و فروش صادر میشوند. اما در اینجا هنوز بازار وارد محدوده اشباع خرید نشده است. نباید فراموش کرد که اندیکاتورها مکمل نمودارهای قیمتی هستند. یعنی ما به کمک اندیکاتور، حرکات قیمتی بازار را تائید و یا رد میکنیم. در بالا قیمت به مقاومت قوی رسیده که با اوج قیمتی ۴ هم انطباق دارد.

درحالیکه در نمودار قیمتی شاهد تشکیل اوج دوقلو هستیم، اما در RSI اوج ۵ پایینتر از اوج ۴ است. پس میتوان گفت که واگرایی نزولی جزئی تشکیل شده است. از دید پرایس اکشن، قیمت نتوانسته اوج قبلی را بشکند. پس روند بازار خنثی است. کفهای قیمتی جدید تشکیل شده یا بالاتر از کفهای قیمتی قبلی هستند و یا با کف قبلی انطباق دارند. این یعنی روند صعودی است.

اما وقتی اوجهای قیمتی جدید بالاتر از اوج قبلی نیست، باید در ورود به معاملات خرید احتیاط بیشتری کرد. چنین وضعیتی نشانگر روند خنثی ولی متمایل به صعودی است. برای ورود به معامله خرید یا باید از کف فاز خنثی وارد معامله شد و یا صبر کرد تا اوج قبلی شکسته شود.

مرحله هفتم سیگنال بازگشتی RSI از سطوح اشباع خرید و فروش

مرحله ۷: بازگشت بازار از اوج قیمتی ۵ ادامه داشته و بازار تا خط حمایتی رسم شده از اوج ۱ سقوط کرده است. تشکیل پین بارهای صعودی در اطراف حمایت سبزرنگ و همچنین برخورد RSI به ۳۰ واحد و تشکیل کف دوقلو در RSI از بازگشت صعودی اونس طلا حکایت داشتند. به واکنش اولیه بازار در اوج قیمتی ۶ دقت کنید. در اولین برخورد، قیمت اونس طلا واکنش منفی به خط مقاومتی قرمز رنگ نشان داده و کاهش جزئی را ثبت کرده است. اما در ادامه بازار توانسته از اوج قیمتی ۶ و خط مقاومت عبور کند و به عمق محدوده اشباع خرید برسد و اوج قیمتی ۷ را ثبت کند.

آیا سیگنال بازگشتی بازار از محدوده اشباع خرید اشتباه بود؟ پیشبینی آینده بازار کار سختی است. اما میتوان بر اساس شواهد فعلی بازار محتملترین مسیر آینده را تعیین کرد. وقتی مقاومتی سه بار لمس میشود و بازار به حد کافی سقوط میکند، یعنی قدرت فروشندگان کاهش یافته است و در برخوردهای بعدی شاید مقاومت شکسته شود. به میزان سقوط بازار بعد از تشکیل اوجهای ۴ و ۵ دقت کنید. علاوه بر این، چهارمین کندل بعد از برخورد بازار به خط مقاومتی نشانگر تغییر تمایلات بازار بوده است.

الگوی پوششی صعودی توانسته افت قیمتی یک روز قبل طلا را جبران کند. اگر از اوج قیمتی ۶ وارد معامله فروش شده باشید، کار اشتباهی نکردهاید، اما باید حتماً معامله را مدیریت کنید. پس بهتر است که با دیدن چنین کندل صعودی، هر چه زودتر حد ضرر را به محل ورود به معامله فروش انتقال دهید تا در بدترین شرایط بدون ضرر از معامله فروش خارج شوید.

در اندیکاتور RSI میتوان برای نوسانات اندیکاتور خط روندی رسم کرد. توجه کنید که با تشکیل اوج قیمتی ۷، کندل پین بار نزولی خوبی در محدوده ۱۳۵۰ دلاری تشکیل شده است. این محدوده با اوج تاریخی انتخابات ریاست جمهوری آمریکا (انتخابات سال ۲۰۱۶) انطباق خوبی دارد. درعینحال، اندیکاتور RSI با رسیدن بازار به این محدوده قیمتی وارد محدوده اشباع خرید شده و دو اوج تقریباً برابری را تشکیل داده است. با فرود RSI به زیر ۷۰ واحد، خط روند حمایتی سبزرنگ این اندیکاتور شکسته شده است. یعنی سیگنال فروشی که پرایس اکشن صادر کرده بود، توسط RSI تائید شده است.

سیگنال بازگشتی اندیکاتور آر اس آی: واگرایی

در این بخش از آموزش اندیکاتور RSI به مبحث واگرایی (Divergence) از دید کاربردی آن در اندیکاتور RSI و نحوه استفاده از سیگنال واگرایی می پردازیم.

واگرایی زمانی روی میدهد که قدرت حرکات قیمتی بازار از سوی تغییرات اندیکاتور آر اس آی تائید نشوند. درواقع زمانی که نمودار قیمتی نشانگر تشکیل اوجهای قیمتی بالاتر است، اندیکاتور RSI در حال تشکیل اوجهای قیمتی پایینتری است. این یعنی اندیکاتور RSI تغییرات قیمتی بازار را تائید نمیکند. در کل دو نوع واگرایی وجود دارد:

- واگرایی صعودی: این واگرایی زمانی اتفاق میافتد که قیمتها در حال تشکیل کفهای پایینتری هستند، اما اندیکاتور RSI در حال تشکیل کف قیمتی بالاتری است. این یعنی RSI کفهای قیمتی جدید را تائید نمیکند و نشانگر تضعیف قدرت فروشندگان (حرکات نزولی) است.

- واگرایی نزولی: این واگرایی زمانی روی میدهد که قیمت در حال تشکیل اوجهای بالاتری است، اما اندیکاتور آر اس آی اوجهای کوتاهی را نشان میدهد. این یعنی RSI اوجهای قیمتی را تائید نمیکند و این به معنی ضعف قدرت خریداران (حرکات صعودی) است.

نکات مهم در رابطه با واگراییها Divergence

- اگر واگرایی بعد از لمس سطوح اشباع خرید یا فروش نمایان شود، تأثیر قویتری بر بازار خواهد گذاشت.

- واگراییها در روندهای قوی میتوانند سیگنالهای غلط صادر کنند. بهطور مثال روند بازار صعودی قوی است، اما چندین واگرایی نزولی پیش از تشکیل اوج قیمتی دیده میشود. یا در روندهای نزولی قوی شاهد تشکیل چندین واگرایی صعودی هستیم ولی بااینحال بازار به حرکات نزولی ادامه دهد. درواقع واگراییها نشانگر اصلاح نزولی و بازگشتی بازار هستند. به همین دلیل زمانی که بازار روند قوی دارد، بهاحتمالزیاد واگراییها نشانگر اصلاحهای جزئی بازار خواهند بود. اما اگر روند خنثی باشد، بدون شک تشکیل واگرایی میتواند سیگنال قوی از بازگشت قیمتها باشد.

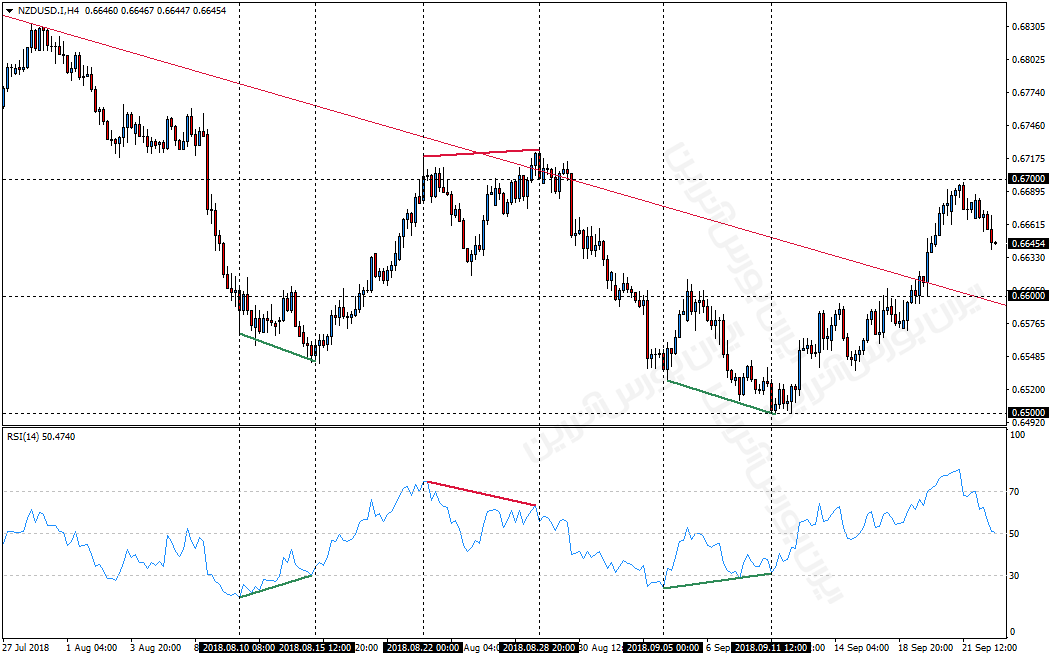

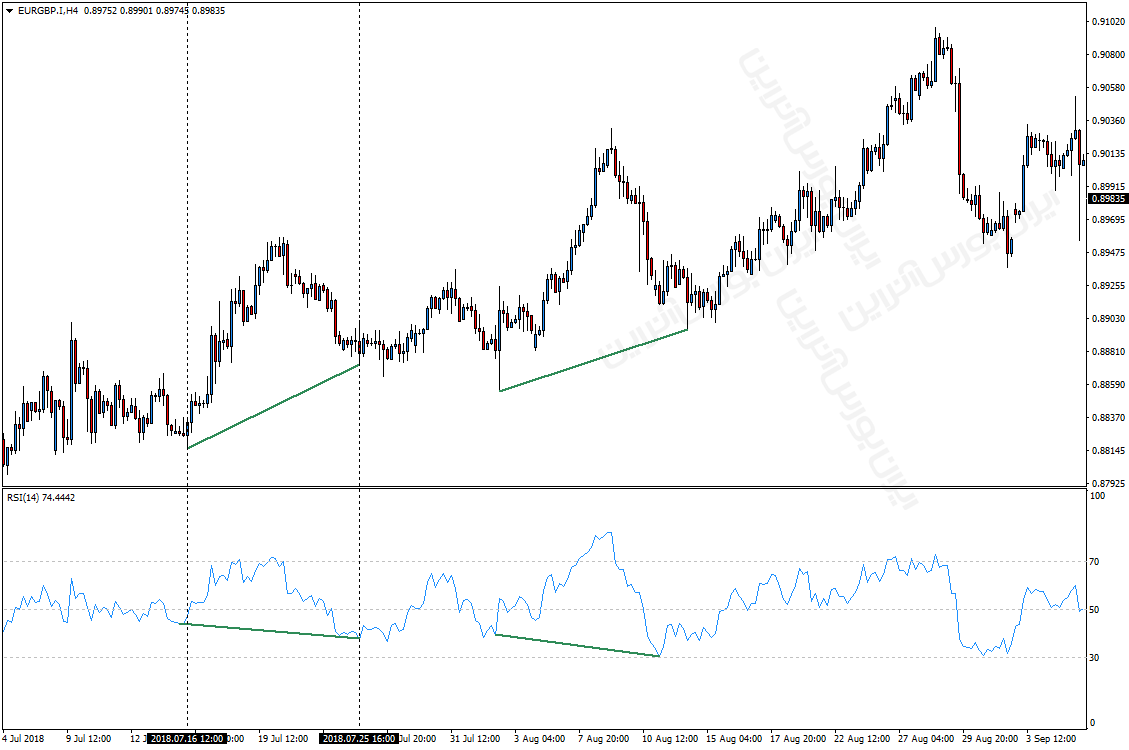

مثال کاربردی از سیگنال های واگرایی در اندیکاتور RSI

پارهخطهای سبز و قرمز رنگ نشانگر واگرایی تغییرات اندیکاتور RSI با تغییرات قیمتی است. به محل تشکیل واگراییها دقت کنید. این واگراییها یا در سطوح اشباع فروش تشکیل شدهاند و یا در سطوح اشباع خرید. اولین واگرایی از سمت چپ در محدوده اشباع فروش تشکیل شده است.

درحالیکه اندیکاتور RSI در حال خروج از محدوده اشباع فروش است، نمودار قیمتی در حال تشکیل کفهای قیمتی پایینتری است. توجه کنید که بعد از تشکیل این واگرایی، بازار به سمت بالا بازگشته است. این واگرایی صعودی، کف جعلی هم است. به تغییرات RSI در بالای ۳۰ واحد توجه کنید. RSI بعد از خارج شدن از محدوده اشباع فروش به بالای ۳۰ واحد عبور کرده و در ادامه دوباره به ۳۰ واحد برخورد کرده و به سمت بالا بازگشته است. در اینجا بهترین محل برای ورود به معامله خرید، زمانی بود که اندیکاتور آر اس آی اوج قبلی خود را بعد از لمس مجدد سطح ۳۰ واحدی شکسته است.

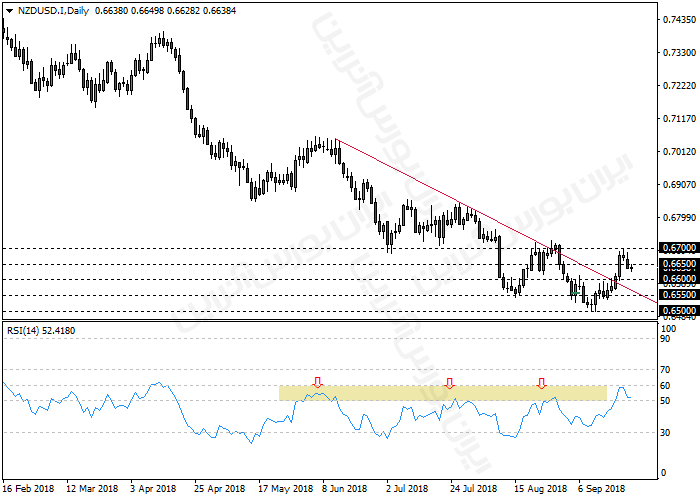

دومین واگرایی درست در خط روند نزولی تشکیل شده است. در نمودار قیمتی شاهد تشکیل اوج دوقلو هستیم، که یک نوع الگوی نموداری بازگشتی است. در همین حال، اندیکاتور RSI هم نشانگر تشکیل اوجهای قیمتی پایینتری است. به وضعیت بازار در زمان صدور سیگنال بازگشتی توجه کنید. بازار در نرخ رُند ۰٫۶۷، خط روندی و الگوی اوج دوقلو توانسته واگرایی نزولی هم تشکیل دهد. یعنی همهچیز برای بازگشت نزولی بازار فراهم بود. سومین واگرایی باز هم واگرایی صعودی است. این واگرایی در محدوده اشباع فروش تشکیل شده و با نرخ رُند ۰٫۶۵ دلاری انطباق دارد.

سیگنال بازگشتی اندیکاتور RSI: اوج و کف های جعلی

در بخش پنجم آموزش اندیکاتور RSI به بحث سیگنال بازگشتی ناشی از اوج و کف های جعلی می پردازیم. از نظر Wilder، اوج و کفهای جعلی (Failure Swing) نشانه سیگنال قوی از بازگشت قیمت ها در بازار است. اوج و کفهای جعلی ربطی به حرکات قیمتی بازار ندارند و تنها از طریق تحلیل اندیکاتور آر اس آی به دست میآیند.

- کف جعلی (سیگنال بازگشتی صعودی – سیگنال خرید): اندیکاتور RSI در محدوده اشباع فروش قرار دارد. اندیکاتور آر اس آی بعد از خروج از محدوده اشباع فروش و ثبت اوج جزئی به سمت ۳۰ واحد باز میگردد. اما اندیکاتور از ۳۰ واحد صعود میکند و اوج جزئی قبلی را میشکند.

- اوج جعلی (سیگنال بازگشتی نزولی – سیگنال فروش): اندیکاتور RSI در محدوده اشباع خرید قرار دارد. اندیکاتور آر اس آی بعد از خروج از محدوده اشباع خرید و ثبت کف جزئی به سمت ۷۰ واحد باز میگردد. اما اندیکاتور از ۷۰ واحد سقوط میکند و کف قبلی را میشکند.

اوج و کفهای جعلی نشان میدهند که بازار بعد از بازگشت از سطوح اشباع دیگر تمایلی ندارد که به داخل این سطوح بازگردد. این یعنی قدرت خریداران (در اشباع خرید) یا فروشندگان (در اشباع فروش) بهطور قابلتوجهی پایین آمده است و بازار بهزودی بازگشت قوی را به راه خواهند انداخت.

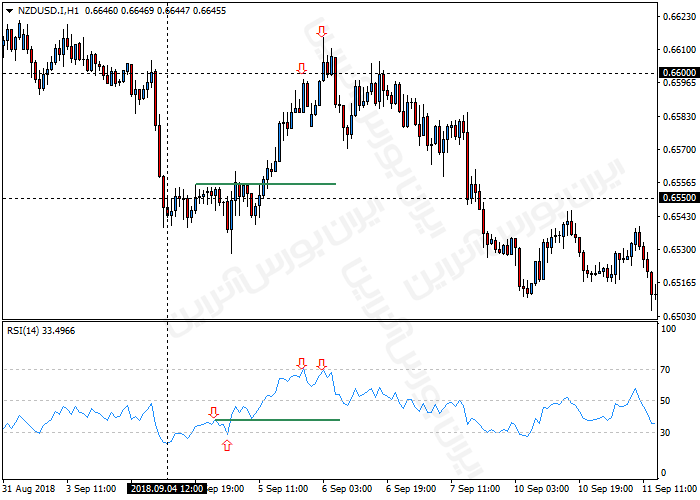

مثال کاربردی از سیگنال یابی اوج و کف های جعلی اندیکاتور RSI

در نمودار بالایی قیمت در محدوده ۰٫۶۵۵۰ در حال نوسان است. به نحوه تشکیل کندل های قیمتی در اطراف ۰٫۶۵۵۰ توجه کنید. یافتن سیگنال معاملاتی در چنین شرایطی کار سختی است، بهخصوص اگر تنها به دنبال استفاده از الگوهای پرایس اکشن باشید. با این حال با اضافه کردن اندیکاتور RSI بهراحتی میتوان زمان و محل مناسب برای ورود به معامله خرید را پیدا کرد. تغییرات اندیکاتور آر اس آی در این محدوده نشان میدهد که بازار از محدوده اشباع فروش خارج شده و دوباره به سطح ۳۰ واحد برخورد کرده است (پیکان قرمز). در ادامه شاهد عبور RSI به بالای اوج اخیر (پارهخط سبز) هستیم، که در واقع همان سیگنال خرید بازار محسوب میشود.

بازار توانسته از نرخ ۰٫۶۵۵۰ بهاندازه ۵۰ پیپ فاصله بگیرد و به بالای ۰٫۶۶ عبور کند. با رسیدن بازار به این سطح، شاهد تشکیل واگرایی نزولی در اندیکاتور RSI هستیم. این واگرایی نزولی نشانه خوبی از پایان بازگشت صعودی اخیر بود و علاوه بر اینکه برای بستن معامله خرید مناسب بود، برای ورود به معامله فروش هم میتواند سیگنال خوبی باشد.

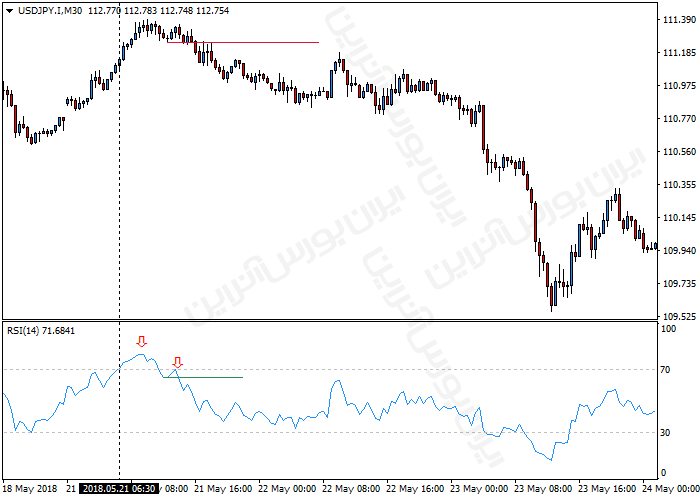

در نمودار نیم ساعته پایینی که مربوط به نمودار USDJPY است، شاهد تشکیل سیگنال اوج جعلی در اندیکاتور RSI هستیم. به اوج قیمتی که در بازار تشکیل شده توجه کنید. کندل های قیمتی در محدودهای در حال نوسان هستند. تشخیص مسیر بعدی بازار کار سختی است. اما اگر به اندیکاتور RSI توجه کنید، بازار از محل اشباع خرید خارج شده و در ادامه به سطح ۷۰ واحد برخورد کرده و پایین آمده است. با شکسته شدن پارهخط سبز رنگ میشد وارد معامله فروش شد.

سیگنال بازگشتی اندیکاتور RSI: بازگشت های منفی و مثبت

در بخش ششم آموزش اندیکاتور RSI به بررسی سیگنال های بازگشت منفی و مثبت (Positive-Negative Reversals) در این اندیکاتور می پردازیم. بازگشتهای منفی و مثبت توسط Andrew Cardwell به کاربردهای اندیکاتور RSI اضافه شدند. بازگشتهای منفی و مثبت درست مخالف واگرایی است. بایستی توجه داشت که دیدگاه Cardwell نسبت به اندیکاتور آر اس آی با دیدگاههای Wilder متفاوت است. این مسئله باعث میشود تا اکثر افرادی که با مفهوم بازگشتهای منفی-مثبت آشنا میشوند، سردرگم شوند.

بایستی توجه داشت که در واگراییها تمرکز اصلی به اندیکاتور RSI است. یعنی این اندیکاتور آر اس آی است که کفها یا اوجهای تشکیل شده در نمودار قیمتی را تائید میکند. اما در بازگشتهای منفی و مثبت، توجه اصلی به حرکات قیمتی بازار است. یعنی این نحوه تشکیل کفها و اوجهای قیمتی در بازار است که کف و اوجهای RSI را تائید یا نقض میکنند.

سیگنال بازگشت مثبت Positive Reversal

در بازگشت مثبت، اندیکاتور RSI کفهای قیمتی پایینتری را تشکیل میدهد، اما حرکات قیمتی بازار در حال تشکیل کفهای قیمتی بالاتری هستند. این کفهای قیمتی در سطوح اشباع تشکیل نمیشوند، بلکه معمولاً بین ۳۰ تا ۵۰ واحد اندیکاتور آر اس آی ظاهر میشوند.

سیگنال بازگشت منفی Negative Reversal

در بازگشت منفی، اندیکاتور RSI اوجهای بالاتری را ثبت میکند، اما نمودار قیمتی در حال تشکیل اوجهای پایینتری است. معمولاً اوجهای RSI بین ۵۰ تا ۷۰ واحد تشکیل میشوند.

اما مفهوم اصلی بازگشتهای منفی و مثبت چیست؟ در بازگشتهای منفی، قیمت در حال تشکیل اوج پایینتری است اما اندیکاتور RSI اوج بالاتری را تشکیل داده است. این یعنی هر چند RSI نشانگر قدرت بالای خریداران است، اما به نسبت قدرت خریداران، قیمت به اندازه کافی بالا نرفته است. به همین دلیل اولین نشانه از تضعیف قدرت خریداران و بازگشت منفی است. در بازگشتهای مثبت، هر چند RSI نشانگر قدرت بالای فروشندگان است، اما فروشندگان نتوانستهاند کف قیمتی پایینتری را در نمودار قیمتی تشکیل دهند. به همین دلیل میتوان گفت که قدرت فروشندگان در حال تضعیف است.

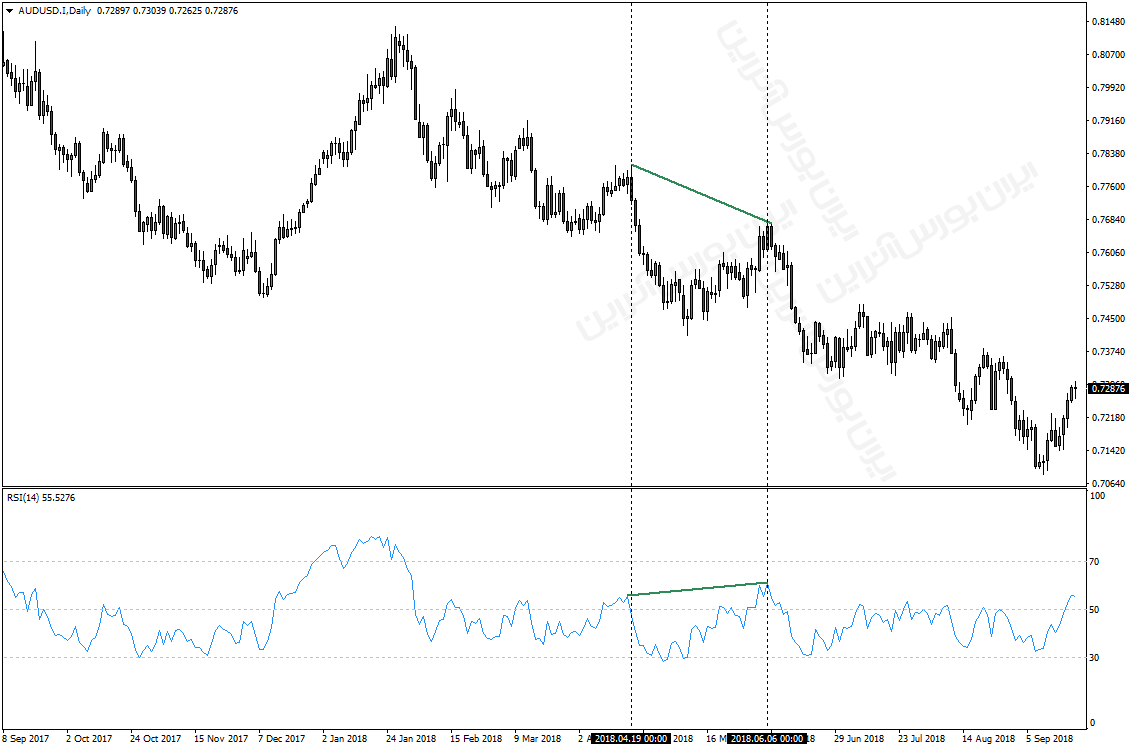

در نمودار بالایی شاهد تشکیل بازگشت مثبت در بازار هستیم. به نحوه تشکیل کفهای قیمتی جدید در نمودار قیمتی توجه کنید. کف قیمتی اول بالاتر از کف قیمتی دوم است. اما در اندیکاتور RSI، کف قیمتی جدید پایینتر از کف قبلی تشکیل شده است. تفاوتهای زیادی بین سیگنال واگرایی و بازگشتها وجود دارد:

- بازگشتهای مثبت در محدوده بین ۳۰ تا ۵۰ واحدی تشکیل میشوند. اما واگرایی در محدوده اشباع فروش تشکیل میشود (یعنی زیر ۳۰ واحد).

- بازگشتهای منفی در محدوده بین ۵۰ تا ۷۰ تشکیل میشوند. اما واگرایی در محدوده اشباع خرید تشکیل میشود (یعنی بالای ۷۰ واحد).

- در بازگشت منفی اندیکاتور RSI، اوج اول اندیکاتور آر اس آی پایینتر از اوج دوم است (اوج اول < اوج دوم). درحالیکه در واگرایی، اوج اول اندیکاتور RSI بالاتر از اوج دوم است (اوج اول > اوج دوم).

- در بازگشت مثبت اندیکاتور RSI، کف اول اندیکاتور آر اس آی بالاتر از کف دوم است (کف اول > کف دوم). درحالیکه در واگرایی، کف اول اندیکاتور RSI پایینتر از کف دوم است (کف اول < کف دوم).

دامنه نوسانات اندیکاتور RSI در بازار های روند دار

در بخش هفتم آموزش اندیکاتور آر اس آی به بررسی دامنه نوساناتی به غیر از ۳۰ و ۷۰ می پردازیم. در بازار های روند دار یا uptrend & downtrend markets می توان دامنه نوسانات دیگری در این اندیکاتور تکنیکال را استفاده نمود.

در کتاب “تحلیل تکنیکال برای معاملهگران حرفهای”، Constance Brown به این نکته اشاره میکند که اسیلاتور RSI همواره بین صفر و صد حرکت نمیکند. او در این کتاب دامنه جدیدی برای نوسانات RSI در بازارهای روند دار تعریف کرده است. دامنه نوسانات RSI در بازارهای روند دار بدین شکل است:

روند صعودی uptrend

نوسانات اندیکاتور RSI معمولاً بین ۴۰ تا ۹۰ واحد است. در روندهای صعودی معمولاً محدوده بین ۴۰ تا ۵۰ واحد اندیکاتور RSI، محدوده حمایتی بازار است. یعنی با رسیدن بازار به این محدوده میتوان انتظار بازگشت صعودی بازار و احیای روند صعودی را داشت.

روند نزولی downtrend

دامنه نوسانات اندیکاتور RSI در روندهای نزولی بین ۱۰ تا ۶۰ واحد است. محدوده ۵۰ تا ۶۰ واحدی در نقش مقاومت عمل میکند. یعنی زمانی که بازار در روند نزولی قرار دارد، با رسیدن اندیکاتور RSI به محدوده ۵۰ تا ۶۰ واحدی بایستی انتظار بازگشت نزولی و احیای روند نزولی را داشت.

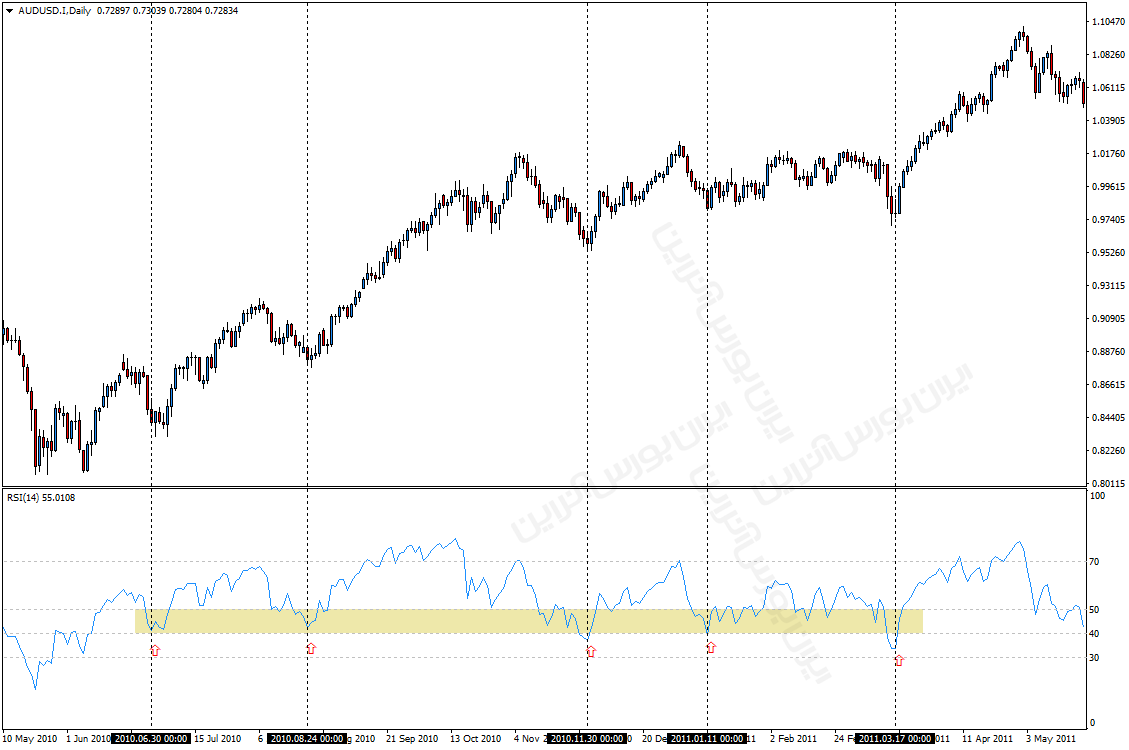

در نمودار روزانه دلار نیوزیلند روند نزولی در جریان است. به واکنش اندیکاتور RSI به سطوح ۵۰-۶۰ واحدی دقت کنید. هر بار که اندیکاتور RSI به این محدوده رسیده، شاهد بازگشت نزولی بازار بودهایم. این بازگشت نزولی با روند نزولی بازار همخوانی دارد. هر چند سیگنال دقیقی در این سطوح صادر نمیشود، اما اندیکاتور RSI به ما هشدار میدهد که در معاملات از سطوح ۵۰-۶۰ واحدی اندیکاتور آر اس آی احتیاط کنیم. چونکه اگر روند نزولی قدرت خود را حفظ کرده باشد، بهترین محل برای بازگشت نزولی، محدوده ۵۰-۶۰ واحدی خواهد بود.

در نمودار بالا روند صعودی ملایمی (با شیب ۴۵ درجه) دیده میشود. زمان بازگشتهای صعودی نمودار قیمتی را با اندیکاتور RSI مقایسه کنید. نمودار قیمتی در روند صعودی قرار دارد، اما در تمامی اصلاحهای نزولی، اندیکاتور آر اس آی تنها تا محدوده ۴۰-۵۰ واحدی پایین آمده است. در اینجا باید توجه کرد که در دو مورد، اندیکاتور RSI به زیر محدوده ۴۰-۵۰ واحدی (محدوده حمایتی اندیکاتور RSI) نفوذ کرده است.

اما در ادامه بازار به حرکات صعودی ادامه داده و اندیکاتور RSI هم به بالای ۴۰-۵۰ واحد بازگشته است. به همین دلیل است که همیشه توصیه میشود از اندیکاتور RSI در کنار نمودار قیمتی استفاده کنید، اندیکاتور RSI صرفاً نقش اطلاع دهی به معاملهگر را دارد. در واقع شما با دیدن اندیکاتور آر اس آی در محدوده ۴۰-۵۰ واحدی و درک این موضوع که روند بازار صعودی است، تنها به این نتیجه میرسید که شاید زمان پایان اصلاح نزولی فرار رسیده است. اما آیا میتوان تنها از این دید وارد معامله خرید شد؟

کاربرد خط میانی در اندیکاتور RSI

در بخش هشتم آموزش RSI به بررسی کاربرد خط میانی (۵۰ واحد) در این اندیکاتور می پردازیم.

میتوان گفت که همه نوساننماها (اسیلاتور ها) خط میانی دارند. اغلب اوقات معاملهگران توجه چندانی به خط میانی نمیکنند. در اندیکاتور RSI، خط میانی سطح ۵۰ واحدی است. معاملهگران میتوانند از سطح میانی برای تحلیل بازار استفاده کنند. اگر RSI بالای ۵۰ واحد قرار دارد، بدین معنی است که روند بازار بیشتر متمایل به صعودی است و معاملهگر باید بیشتر به دنبال سیگنال خرید باشد. اگر اندیکاتور RSI به زیر ۵۰ واحد سقوط کند، نشانگر ورود بازار به روند نزولی خواهد بود.

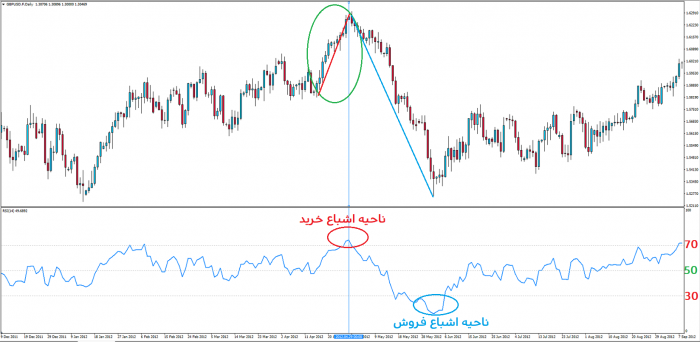

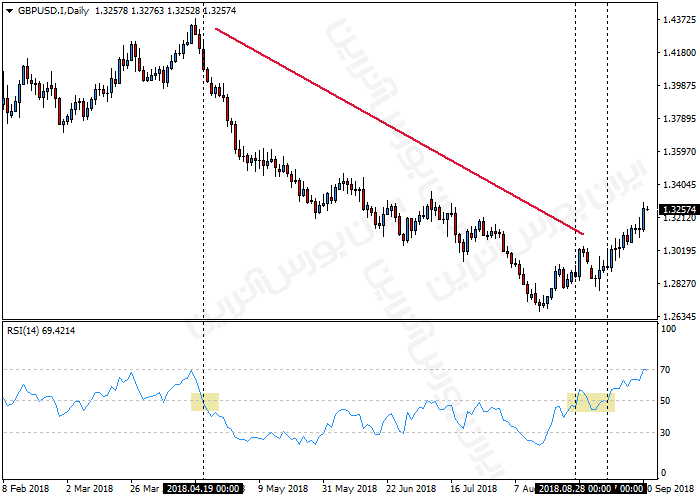

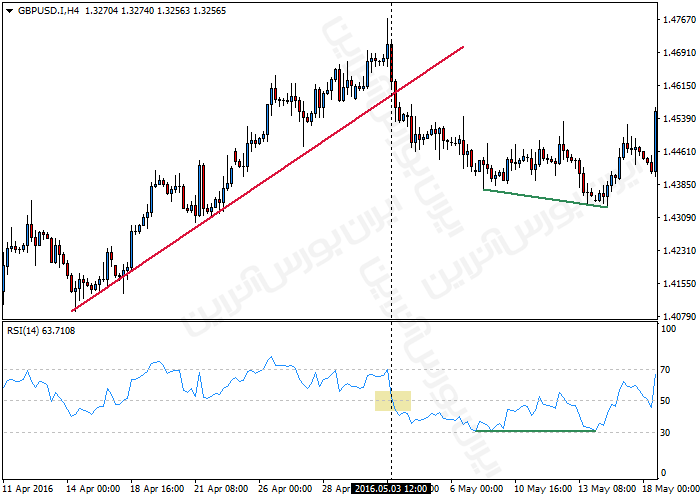

در نمودار بالا حرکت نزولی قوی را شاهد هستیم. این حرکت نزولی با سقوط اندیکاتور RSI به زیر ۵۰ واحد همزمانی دارد. به حرکات نمودار قیمتی بعد از سقوط اندیکاتور RSI به زیر ۵۰ واحد توجه کنید. قیمت بهتدریج کاهش یافته است. در همین مدت، اندیکاتور RSI در زیر ۵۰ واحد نوسان کرده است. با عبور اندیکاتور آر اس آی به بالای سطح میانی ۵۰ واحدی، نمودار قیمت هم بازگشت صعودی را به راه انداخته است.

یکی از کاربردهای مهم خط میانی اندیکاتور RSI، استفاده برای تشخیص پایان حرکت صعودی و نزولی است. بهطور مثال در نمودار بالا حرکت صعودی را در بازار شاهد هستیم. از ابتدای شروع حرکت صعودی، اندیکاتور RSI در بالای خط میانی (۵۰ واحد) قرار داشته است. بااینحال همزمان با شکسته شدن خط روندی در نمودار قیمتی، اندیکاتور RSI هم به زیر ۵۰ واحد سقوط کرده است. این یعنی حرکت صعودی بازار به اتمام رسیده است.