فهرست مطالب

تعریف تورم (Inflation)

نرخ تورم میزان افزایش قیمت سبدی از کالاها و خدمات در یک دوره زمانی مشخص است. معمولاً نرخ رشد تورم را با درصد نشان میدهند. تورم نشانگر کاهش قدرت خرید پول ملی است. همزمان با افزایش قیمتها، هزینه کلی زندگی بالا میرود و مقامات پولی همانند بانک مرکزی اقدامات لازم را برای کنترل تورم انجام میدهند تا اقتصاد کشور با رشد ملایمی توسعه یابد. تورم به روشهای گوناگونی و بر اساس نوع کالاها و خدمات محاسبه میشود. درحالیکه تورم به معنی افزایش عمومی قیمتهاست، مخالف آن هم تورم منفی است که در آن قیمتها کاهش مییابند. در این حالت نرخ رشد تورم به زیر صفر درصد میرسد.

مثالی از تورم

فرض کنید که شخصی ۱۰ دلار را از سال ۱۹۷۵ نگه داشته باشد. در سال ۱۹۷۵ قیمت گازوئیل در آمریکا به ازای هر گالن ۰٫۵ دلار بود، یعنی میشد در سال ۱۹۷۵ با ۱۰ دلار ۲۰ گالن گازوئیل خرید. در سال ۲۰۰۰ هزینه هر گالن گازوئیل ۱٫۶ دلار بود. یعنی با همان ۱۰ دلار میشد در سال ۲۰۰۰ تنها ۶٫۲۵ گالن گازوئیل خرید. هر چند که ارزش اسمی ده دلار تغییری نکرده است، اما این مثال نشان میدهد که قدرت خرید ۱۰ دلار در طول ۲۵ سال ۶۹ درصد کاهش یافته است. این یعنی همراه با افزایش عمومی قیمتها، پول ارزش خود را از دست میدهد. به این پدیده تورم میگویند.

با این حال بایستی توجه داشت که قیمتها همواره در طول زمان افزایش نمییابند. شاید قیمتها ثابت بمانند و یا حتی کاهش یابند. به طور مثال قیمت هر بوشل گندم آمریکا در ماه مارس ۲۰۰۸ برابر ۱۱٫۰۵ دلار بود. اما در ماه اوت سال ۲۰۱۶ قیمت هر بوشل گندم به ۳٫۹۹ دلار پایین آمده بود. این یعنی در سال ۲۰۰۸ با ۱۰۰ دلار گندم کمتری میشد خرید، اما در سال ۲۰۱۶ با همان ۱۰۰ دلار میشد گندم بیشتری خریداری کرد. در این مثال قدرت خرید اسکناس ۱۰۰ دلاری در طول زمان افزایش یافته و قیمت گندم پایین آمده است. این پدیده تورم منفی نامیده میشود.

محاسبه تغییرات قیمتی یک کالا در طول زمان میتواند کار آسانی باشد، اما نیازهای انسان بیش از یک کالاست. افراد مجموعه بزرگ و متنوعی از محصولات را خریداری و مصرف میکنند. این سبد میتواند شامل مواد غذایی، فلزات، سوخت، آب و گاز و برق، حملونقل، هزینههای خدمات درمانی، تفریحی و کار باشد. شاخص تورم سعی میکند که تأثیر تغییرات قیمتی سبدی از کالاها و خدمات را ارزیابی کند و میزان تغییرات در طول یک دوره زمانی را تنها با یک نرخ نشان دهد.

چرا تورم به وجود میآید؟

افزایش قیمت ریشه تورم است، اما افزایش قیمت میتواند به خاطر عوامل زیادی باشد. در واقع منشأ اصلی تورم میتواند افزایش تقاضا، افزایش هزینه و یا تورم ساختاری باشد.

تورم ناشی از افزایش تقاضا

زمانی که رشد تقاضای کل برای کالاها و خدمات سریعتر از عرضه آن باشد، تورم افزایش مییابد. در واقع افزایش تقاضا باعث میشود تا بین عرضه و تقاضا فاصله بیفتد و تقاضا در بالای عرضه قرار گیرد. در چنین شرایطی برای اینکه بازار به تعادل برسد، قیمتها افزایش مییابد. برای مثال زمانی که تولیدکنندگان بزرگ نفت دنیا تصمیم گرفتند تا سطح تولید نفت خام را کاهش دهند، عرضه جهانی نفت خام پایین آمد. در نتیجه تقاضا افزایش یافت و قیمت نفت خام هم بالا رفت.

علاوه بر این، افزایش نقدینگی در اقتصاد هم میتواند منجر به تورم شود. زمانی که نقدینگی افزایش مییابد، انتظارات و تمایلات مصرفکنندگان بهبود مییابد و مصرفکنندگان تمایل بیشتری برای خرج کردن پیدا میکنند. این موضوع موجب افزایش تقاضا و در نتیجه افزایش قیمتها میشود. حجم نقدینگی پول میتواند به خاطر سیاستهای پولی بانک مرکزی مثل چاپ پول یا کاهش نرخ بهره باشد و یا اینکه افزایش نقدینگی به خاطر کاهش ارزش پول ملی باشد. در تمامی سناریوهای اشاره شده تقاضای کل اقتصاد افزایش مییابد و قدرت خرید پول پایین میآید.

افزایش تورم به خاطر بالا رفتن هزینهها

زمانی که هزینه مواد اولیه تولید بالا میرود، تورم هم افزایش مییابد. به طور مثال افزایش هزینههای نیروی کار برای تولید یک محصول یا ارائه خدمات و یا حتی افزایش قیمت مواد خام میتواند موجب رشد سریع تورم شود.

افزایش تورم به خاطر تورم ساختاری

زمانی که قیمت کالاها و خدمات بالا میرود، مصرفکنندگان انتظار افزایش هزینهها و دستمزدها را دارند. افزایش دستمزدها باعث افزایش هزینه کالاها و خدمات میشود و در نتیجه قیمتها دوباره افزایش مییابد. این چرخه تا زمانی که سیاستگذاران اقتصادی در بازار دخالت نکردهاند ادامه مییابد.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

انواع شاخصهای تورم

شاخصهای تورم بر اساس سبدی از کالاها و خدمات انتخاب شده ایجاد میشوند و انواع مختلفی هم برای ارزیابی تورم وجود دارد. معمولترین شاخص تورمی، شاخص بهای مصرفکننده (CPI)، شاخص بهای عمدهفروشی (WPI) و شاخص بهای تولیدکننده (PPI) است.

شاخص بهای مصرفکننده (CPI)

شاخص بهای مصرفکننده میانگین وزنی قیمت سبدی از کالاها و خدماتی است که نیازهای اصلی مصرفکننده را تشکیل میدهند. این سبد شامل هزینه حملونقل، غذا و خدمات درمانی میشود. معمولاً قیمت کالاها و خدمات بر اساس قیمت خردهفروشی محاسبه میشود. تغییرات CPI برای ارزیابی هزینههای زندگی هم به کار میرود و به همین دلیل یکی از پرکاربردترین شاخصهای تورمی است.

شاخص بهای عمدهفروشی (WPI)

شاخص بهای عمدهفروشی یکی دیگر از شاخصهای تورم است. این شاخص، تورم کالاها پیش از پخش و خردهفروشی را ارزیابی میکند. درحالیکه سبد کالاهای ارزیابی شده در این شاخص از کشوری به کشور دیگر متفاوت است، اما اکثراً شامل کالاهایی میشوند که در سطح تولید یا پخش عمده قرار دارند. هر چند که اکثر کشورها از شاخص بهای عمدهفروشی استفاده میکنند، اما برخی دیگر از کشورها از شاخص بهای تولیدکننده (PPI) به جای WPI استفاده میکنند.

شاخص بهای تولیدکننده (PPI)

شاخص بهای تولیدکننده ارزیابی از تغییرات متوسط قیمتی کالاها و خدمات تولیدکنندگان داخلی است. این شاخص از دید فروشنده به بازار نگاه میکند، درحالیکه شاخص CPI از دید خریدار قیمتها را ارزیابی میکند. معمولاً تورم شاخص بهای تولیدکننده به مرور زمان به بخش مصرفکننده سرایت میکند.

توجه داشته باشید که در تمامی شاخصهای تورم اشاره شده، تغییرات قیمتی یک کالا یا خدمات میتواند تغییرات قیمتی کالاها و خدمات دیگر را خنثی کند. به همین دلیل توجه داشته باشید که این شاخصها تنها نشانگر میانگین وزنی قیمتها هستند.

اثرات تورم

تورم میتواند خوب یا بد باشد. به طور مثال افرادی که داراییهای ملموسی مثل انبار کالا یا املاک و مستغلات دارند، شاید از تورم به خاطر افزایش قیمت داراییهای خود خشنود باشند. با این حال از دید خریدار تورم چندان هم جالب نیست، چونکه با رشد تورم، خریدار مجبور است پول بیشتری برای همان کالا پرداخت کند.

افرادی که پول نقد نگه میدارند هم تورم را دوست ندارند. تورم باعث کاهش ارزش و قدرت خرید پول نقد میشود. تورم باعث افزایش سرمایهگذاریها توسط کسبوکارها و اشخاص میشود. در واقع این تورم است که دارندگان نقدینگی را تحریک میکند تا در پروژههایی با بازدهی بالاتر از تورم سرمایهگذاری کنند.

با این حال بایستی توجه داشت که همیشه در هر اقتصادی به درجهای از تورم نیاز است. تورم باعث میشود تا اشخاص حقیقی و حقوقی به جای پسانداز، پول را خرج کنند. در واقع اگر قدرت خرید پول طی سالها تغییری نکند، تفاوتی بین پسانداز و مصرف وجود نخواهد داشت. حتی شاید موجب کاهش مخارج شود و در نتیجه تأثیر منفی بر کل اقتصاد داشته باشد. چونکه با کاهش مخارج، پول در گردش در کل اقتصاد هم پایین میآید و در نتیجه فعالیتهای اقتصادی کند میشوند. به همین دلیل رشد ملایم تورم و حفظ آن در یک دامنه بهینه و مطلوب یک ضرورت است.

نرخ رشد شدید (منفی یا مثبت) تورم میتواند اثرات زیان باری برای اقتصاد داشته باشد. رشد شدید تورم میتواند شک و تردید بازارها نسبت به آینده را بالا ببرد و کسبوکارها را از اتخاذ تصمیمات سرمایهگذاری بزرگ دلسرد کند. چنین چیزی موجب افزایش بیکاری و هجوم مردم به خرید و انبار کردن کالاها خواهد شد. مردم به خاطر نگرانی و ترس از بالا رفتن قیمتها پول خود را سریعاً به کالا تبدیل میکنند و در نتیجه تورم به خاطر افزایش تقاضا دوباره بالا میرود. این پدیده میتواند تراز تجاری بینالمللی کشور را هم به بریزد و نرخ ارز را هم تحت تأثیر قرار دهد.

کنترل تورم

معمولاً بانک مرکزی مسئول اصلی کنترل تورم است. بانک مرکزی به کمک سیاستهای پولی و تغییر حجم نقدینگی سرعت رشد تورم را کنترل میکند. در آمریکا فدرال رزرو با تنظیم نرخ بهره سعی میکند تا به ثبات تورم و حداکثر اشتغال دست یابد. فدرال رزرو آمریکا با تعیین اهداف بلندمدت تورمی سعی میکند ثبات تورمی را حفظ کند. ثبات تورمی یا رشد ثابت تورم به کسبوکارها اجازه میدهد تا برای آینده خود برنامهریزی کنند. در واقع ثبات تورم باعث میشود تا آینده برای همه قابل پیشبینی باشد.

همچنین فدرال رزرو با تثبیت تورم به رشد اشتغال هم کمک میکند. از آنجایی که میزان اشتغال تحت تأثیر عوامل مختلفی تغییر میکند، فدرال رزرو هدف مشخصی برای سطح حداکثری اشتغال تعیین نمیکند و تنها ارزیابی شخصی مقامات فدرال رزرو است که نشان میدهد اقتصاد آمریکا در وضعیت اشتغال کامل قرار دارد یا خیر؟ منظور از سطح اشتغال کامل، نرخ بیکاری صفر درصدی نیست و در حقیقت دستیابی به چنین نرخ بیکاری هم غیرممکن است.

برخی اوقات بانکهای مرکزی به خاطر شرایط خاص اقتصادی از ابزارهای غیرمعمول و افراطی پولی برای مهار تورم و بهبود رشد اقتصادی کمک میگیرند. به طور مثال بعد از بحران مالی جهان در سال ۲۰۰۸، فدرال رزرو آمریکا با نگهداشتن نرخ بهره در نزدیکی صفر درصد و اجرای برنامه خرید اوراق قرضه (سیاستهای تسهیل مقداری پولی یا QE) سعی کرد تا با این بحران مالی مقابله کند. برخی از تحلیلگران معتقد بودند که برنامه خرید اوراق قرضه توسط بانک مرکزی موجب تزریق حجم بزرگی از پول به اقتصاد آمریکا خواهد شد و تورم به شدت بالا خواهد رفت. اما تورم در سال ۲۰۰۷ تشکیل اوج داد و در هشت سال بعد آن شاهد کاهش ملایم رشد تورم آمریکا بودیم. دلایل زیادی وجود دارد که چرا برنامه QE فدرال رزرو موجب تشدید نرخ رشد تورم یا وقوع ابر تورم نشد، اما سادهترین دلیل آن رکود اقتصادی آمریکا بود. در واقع رکود اقتصادی و افت قیمتها باعث شد تا برنامه خرید اوراق قرضه فدرال رزرو آمریکا از فعالیتهای اقتصادی حمایت کند و مانع از کاهش شدید تورم شود.

بعد از آن فدرال رزرو آمریکا هدف تورمی این کشور را ۲ درصد تعیین کرد. در حال حاضر فدرال رزرو در تلاش است تا نرخ رشد تورم را در اطراف ۲ درصد در سال نگه دارد. بانک مرکزی اروپا هم برای مقابله با کاهش شدید تورم در ناحیه یورو رو به سیاست نرخ بهره منفی و سیاستهای تسهیل مقداری پول (QE) آورد. بانک مرکزی اروپا نگران بود که شاید کاهش شدید تورم موجب رکود تورمی در ناحیه یورو شود.

پوشش ریسک تورم

بازار سهام یکی از بهترین ابزارها برای محافظت از پول نقد در برابر تورم است. با افزایش هزینه مواد اولیه، هزینه نیروی کار، حملونقل و سایر بخشها، قیمت تمام شده محصولات تولیدی و خدمات قابل ارائه شرکتها هم بالا میرود. این تورم در ادامه به قیمت سهام شرکتها هم تأثیر میگذارد. طلا و ارزهای خارجی هم برای پوشش ریسک تورم مناسب هستند. در واقع تورم موجب کاهش قدرت خرید پول ملی میشود و همین امر برای افزایش قیمت طلا و ارز کافی است.

چرا همه از ریسک تورم میترسند؟

ریسک تورم یک اصطلاح رایج در میان فعالین بازارهای مالی است. ریسک تورم نشان میدهد که با افزایش قیمت خدمات و کالا، قدرت خرید پول کاهش مییابد. به ریسک تورم، ریسک قدرت خرید هم میگویند. اما چرا ریسک تورم نگران کننده است؟ در این مقاله میخواهیم تأثیر ریسک تورم بر جنبههای مختلف اقتصادی و مالی را بررسی کنیم.

تأثیر رشد مثبت و منفی تورم بر بازار فارکس و سهام

بازارهای مالی همیشه با عدم قطعیت مواجهاند. به خصوص بازار فارکس که یک بازار جهانی است و هر پیشبینی بنیادی یا تکنیکالی همیشه در معرض ابطال قرار دارد. در این میان دو پدیده پولی تورم منفی و مثبت تأثیر قوی، بلندمدت و جدی بر بازار دارند. درک اثرات تورمی میتواند کار بسیاری از سرمایهگذاران را تسهیل کند و به آنها در طراحی استراتژیهای معاملاتی مناسب با شرایط تورمی کمک کند. در این مقاله میخواهیم اثرات این دو پدیده را بررسی کنیم.

تورم چیست؟

بازار فارکس یک بازار بزرگ و جهانی مالی است و همیشه تفاوت نرخ رشد تورم در بین کشورها بر نرخ برابری ارزها تأثیر میگذارد. تورم یک شاخص اقتصادی است که نشانگر سرعت رشد قیمت کالاها و خدمات در یک بازه زمانی است. رشد کلی قیمتها را تورم (inflation) میگویند و معمولاً رشد تورم باعث کاهش قدرت خرید ارز میشود و به نوعی ارزش آن را تضعیف میکند. دو شاخص مهم و معتبر تورمی عبارتاند از شاخص بهای مصرفکننده (CPI) و شاخص بهای عمدهفروشی (WPI). شاخص بهای تولیدکننده (PPI) هم معمولاً در پیشبینی تورم استفاده میشود.

چرا تورم به وجود میآید؟

تورم میتواند به یکی از سه دلیل زیر اتفاق بیفتد:

- تورم ناشی از رشد تقاضا: زمانی که تقاضا برای کالا و خدمات به شدت افزایش مییابد و بیشتر از ظرفیت تولید کشور باشد، تورم به وجود میآید و قیمتها افزایش مییابند. علاوه بر این رشد عرضه پول یا تضعیف عمدی ارزش پول هم میتواند منجر به تورم شود.

- تورم ناشی از هزینهها: زمانی که هزینه تولید افزایش مییابد، ناخودآگاه قیمتها هم افزایش مییابند. به طور مثال افزایش حقوق و دستمزد میتواند منجر به افزایش قیمتها شود.

- تورم ساختاری: این نوع تور بر اساس انتظارات تورمی ایجاد میشود. در واقع وقتی قیمتها افزایش مییابند، انتظارات مردم هم افزایش مییابد و مردم انتظار دستمزدهای بیشتری را دارند. وقتیکه دستمزدها افزایش یافت، تورم هم افزایش مییابد.

نوع دیگری از تورم هم وجود دارد که به آن ابر تورم یا Hyperinflation میگویند. در این پدیده اقتصادی، رشد تورم بسیار سریع اتفاق میافتد و معمولاً نتیجه جنگ یا یک بحران اجتماعی و یا سیاسی است. همیشه به خاطر داشته باشید که در شرایطی که تورم مثبت است (یعنی قیمتها سیر صعودی دارند)، نگه داشتن پول نقد کار خطرناکی خواهد بود. چونکه تورم قدرت خرید پول را از بین میبرد. معمولاً این بانک مرکزی و یا دولت هر کشوری است که مسئول کنترل تورم در سطوح منطقی است.

تأثیر تورم بر بازار فارکس

به دلیل تورم، ارز ملی کشور به مرور زمان تضعیف یا بیارزش میشود. در این صورت نرخ برابری پول ملی در برابر سایر ارزهای خارجی هم تغییر میکند و ارزش پولهای خارجی بیشتر میشود. نرخ رشد تورم وابستگی زیادی به نرخهای بهره یا هزینه استقراض پول دارد. نرخ بهره هم تأثیر مستقیمی بر نرخ برابری ارزها دارد. وقتی ارزش یک ارز به مرور زمان کاهش مییابد، تقاضا برای آن هم کمتر میشود. اگر تقاضا کاهش یابد، ناخودآگاه فشار فروش بر ارز مربوطه هم بیشتر خواهد شد.

در دوره حاضر که ارزهای رایج دنیا ارزهای بدون پشتوانه یا Fiat هستند، ارزی که تورم بیشتری دارد معمولاً تقاضای کمتری هم دارد. با این حال در بازارهای جهانی دیده شده که ارزی با تورم بالا همچنان تقاضا دارد. دلیل آن روابط تجاری و بینالمللی خوبی است که کشور با دنیا دارد. علاوه بر این باید توجه داشته که همیشه مقایسه تورم دو کشور کار آسانی نیست. به خصوص که ارزهای بدون پشتوانه ارزش ذاتی ندارند که امکان ارزشگذاری آنها را بدهد. به طور مثال طلا یک نوع ارز است که به تورم کلی جهان حساسیت دارد. از آنجایی که طلا یک فلز گرانبهاست و در صنعت هم از آن استفاده میشود، ارزش ذاتی برای آن وجود دارد. به همین دلیل میتوان تورم را در قیمت طلا تأثیر داد. اما امکان تأثیر دادن تورم بر ارزهای رایج دنیا کار سختی است. چون ارزهای رایج دنیا ارزش ذاتی ندارند.

تورم بر سرمایهگذاری و تجارت خارجی هم تأثیر میگذارد. رشد سریع تورم میتواند سرمایهگذار خارجی را فراری دهد. نکتهای که برای سرمایهگذاران خارج اهمیت دارد، ثبات سیاسی کشور مربوطه است. اگر کشور مربوطه ثبات سیاسی داشته باشد، سرمایهگذاران خارجی نگرانی از بابت تورم نخواهند داشت و بیشتر به آن به عنوان یک فرصت نگاه خواهند کرد.

رشد منفی تورم چیست؟

رشد منفی تورم یا Deflation یک پدیده دیگر اقتصادی است. در رشد منفی تورم، بهجای اینکه قیمتها افزایش یابند، کاهش مییابند. در واقع اگر نرخ رشد قیمتها زیر صفر درصد باشد، به آن تورم منفی میگوییم. رشد منفی تورم همیشه منجر به کاهش قیمت کالاها و خدمات میشود و در عین حال موجب تقویت ارز مربوطه میشود. یعنی کشوری که تورم منفی دارد، ارزش پول آن کشور هم بیشتر از دیگران خواهد بود. رشد منفی تورم میتواند به خاطر نحوه مدیریت نقدینگی و پول آن کشور باشد، یا بهرهوری به شدت رشد کرده باشد و یا سیاستهای پولی بانک مرکزی در جهت تقویت ارزش پول ملی باشد. همچنین بعد از مدتی که حجم نقدینگی در بازار به طور مصنوعی افزایش یافته، رشد منفی تورم هم مشاهده میشود.

بزرگترین رشد منفی تورم دنیا در دهه ۳۰ میلادی در آمریکا و همچنین دهه ۹۰ میلادی در ژاپن مشاهده شده است. علاوه بر این پیشرفتهای فناوری هم باعث میشوند تا بهرهوری افزایش یابد و هزینهها پایین بیاید و در نتیجه رشد قیمتها منفی شود. با این وجود بایستی توجه داشت که رشد منفی تورم به نفع مصرفکننده، اما به ضرر بازارهای مالی است.

وقتی نرخ رشد تورم منفی است، وامگیرنده باید پول بیشتری را در آینده بازگرداند. این یعنی شاید بسیاری از افراد برای سرمایهگذاری به فکر وام گرفتن نباشند، چون به احتمال زیاد صرفه اقتصادی نخواهد داشت. اما شرکتهایی که پول نقد بیشتر و بدهی کمتری دارند، در شرایط رشد منفی تورم عملکرد بهتری دارند و در وضعیت خوبی قرار میگیرند. چونکه قدرت خرید آنها هر روز بیشتر میشود.

تأثیر تورم منفی بر بازار فارکس و سهام

رشد قیمتها محرکه اصلی بازار سهام است. مسلماً وقتی نرخ رشد تورم منفی میشود، اولین تأثیر منفی آن را در بازارهای سهام مشاهده میکنیم. رشد منفی تورم باعث تقویت ارزش پول میشود و در نتیجه قیمت سهام هم به دلیل رشد ارزش پول پایین میآید. در بازار فارکس عامل اصلی تغییرات نرخ تورم، بانکهای مرکزی است.

به طور مثال، اگر نرخ رشد منفی تورم به دلیل کاهش تقاضا یا سودآوری پایین شرکتها باشد، دولتها و به خصوص بانکهای مرکزی مجبور خواهند شد تا با تضعیف عمدی ارزش پول، تورم مصنوعی را به وجود بیاورند و به نوعی از فعالیتهای اقتصادی حمایت کنند.

معمولاً بانکهای مرکزی برای مقابل با پیامدهای زیانبار رشد منفی تورم، رو به افزایش حجم نقدینگی میآورند. آنها با افزایش عرضه پول، کاهش نرخ بهره و کاهش مالیاتها از فعالیتهای اقتصادی حمایت میکنند. معمولاً این گونه سیاستهای پولی که به سیاستهای انبساطی معروف هستند، بعد از سقوط بازارهای مالی و رشد منفی اقتصادی اجرا میشوند. به همین دلیل است که نرخ رشد تورم برای سرمایهگذاران و معامله گران بازار فارکس و سهام اهمیت زیادی دارد. چونکه نشانگر سیاستهای آتی پولی و مالی دولتهاست.

در دورههای تورمی چه کنیم؟

به غیر از مرگ و مالیات، تورم پدیده دیگری است که حتماً به مرور زمان ما را به خود درگیر خواهد کرد. آمریکا دورههای طولانی را بدون تورم بالا سپری کرده، اما در کل، وقتی اقتصادی رشد میکند، فشارهای تورمی هم به تناسب با آن رشد میکند. تورم در هر اقتصادی وجود دارد. شاید تورم به خاطر عرضه بیش از حد پول در سیستم مالی ایجاد شود، که در نهایت منجر به بالا رفتن قیمتها میشود. البته اگر منبع درآمد خانوارها (هم ثروت هم درآمد) با نرخ برابر با تورم رشد کند، اثرات منفی رشد سریع تورم هم خنثی خواهد شد.

با این حال تجربه ثابت کرده که منبع درآمد خانوارها به اندازه تورم رشد نمیکند. در حالی که حداقل درآمد افزایش مییابد، قیمت کلی کالاها و خدمات با سرعت بیشتری افزایش مییابند.

بدترین مالیات ممکن!

تورم بدترین نوع مالیاتی است که دولتها میتوانند دریافت کنند. تورم بر خلاف مالیات مستقیم بدون اینکه توجه مردم را به خود جلب کند، از آنها مالیات میگیرد. به طور مثال فرض کنید، سود سالانه حساب پسانداز ۴ درصد است، در حالی که رشد سالانه تورم ۷ درصد است. در چنین شرایطی بسیاری از افراد تصور میکنند که حساب پسانداز آنها ۴ درصد رشد داشته، در حالی که آنها ۳ درصد هم فقیرتر شدهاند!

به همین دلیل است که هم خانوارها و هم سرمایهگذاران بایستی با کارکرد تورم و اثرات آن بر سرمایه آشنا باشند و بتوانند برای مقابله و یا حداقل کردن اثرات تورم برنامهریزی کنند. پوشش دادن ریسک تورم بیشتر جهت حفظ قدرت خرید است. در این مقاله میخواهیم با سه رویکرد افراد برای پوشش دادن ریسک تورم آشنا شویم.

در بازار سهام و فارکس سرمایهگذاری کنید!

هر چند که بسیاری از افراد با شک و تردید به بازار سهام نگاه میکنند و حتی سرمایهگذاران و معامله گران فارکس هم در معامله با قراردادهای CFD سهام بسیار محافظهکارانه عمل میکنند، اما این یک واقعیت است که برای مقابله با تورم بهتر است که بخشی از سبد دارایی خود را به بازار سهام و ارزهای خارجی اختصاص دهید. فرض کنید که زندگی شخصی شما یک کسبوکار است. اگر یک کسبوکار نتواند پول خود را در پروژههایی سرمایهگذاری کند که بازدهی بیشتر از تورم دارد، در نهایت قربانی رشد سریع تورم خواهد شد. یکی از اصول موفقیت کسبوکارها این است که قیمت کالا و خدمات خود را همراه با تورم افزایش دهند، که در نهایت باعث بالا رفتن درآمد و قیمت سهام خواهد شد.

برخی از شرکتها در دورههای تورمی میتوانند قیمت محصولات و خدمات خود را به طور طبیعی بالا ببرند. شرکتهایی که در بازار کامودیتی فعالیت میکنند، یکی از بهترین گزینهها برای سرمایهگذاری در دورههای تورمی هستند. محصولاتی مثل نفت خام، حبوبات و فلزات در دورههای تورمی رشد سریعی را تجربه میکنند. با این حال رشد قیمت سهام شرکتها شاید به اندازه تورم نباشد. به خصوص اگر شرکت با افزایش هزینهها هم درگیر باشد. به همین دلیل تنها افزایش قیمت محصول نهایی برای جبران فشارهای تورمی کافی نیست.

بر همین اساس بهتر است که در سرمایهگذاری به شرکتهای کالایی و بهداشت و درمان توجه کنید. شرکتهایی که حاشیه سود بالایی دارند و معمولاً هزینه خط تولید آنها هم پایین است. همچنین تورم باعث تضعیف ارزش پولی ملی میشود، به همین دلیل با خرید ارزهای خارجی میتوان با اثرات تورم داخلی مقابله کرد.

سرمایهگذاری در مسکن!

اگر دلایل درست باشند، خرید خانه برای زندگی میتواند همیشه یک سرمایهگذاری خوب باشد. مشکل اصلی زمانی به وجود میآید که شخص با خرید املاک و مستغلات بخواهد خیلی سریع آن را به فروش برساند و سود کند. اشخاص حرفهای بازار مسکن این توانایی را دارند که ارزش ذاتی و پنهانی املاک را ارزیابی کنند، این توانایی در اکثر افراد معمولی وجود ندارد. معمولاً سرمایهگذاری در املاک و مستغلات در چند هفته یا چند ماه بازدهی ندارند، اما به مرور زمان ارزش آنها افزایش مییابد و خود را به تورم میرساند.

با این حال بایستی توجه داشته باشید که افزایش ارزش املاک و مستغلات همیشه هم صعودی نیست. مسلماً حباب قیمتی در بازار املاک میترکد و بازار در دورههایی وارد اصلاح میشود و شاید قیمت املاک هم نصف شود. با این حال در بلندمدت همواره قیمت املاک سیر صعودی دارد.

در خودتان سرمایهگذاری کنید!

همیشه بهترین سرمایهگذاری، سرمایهگذاری در خودتان است. خودتان را برای آینده مبهم بازارهای مالی آماده کنید. هر چقدر مهارت و دانش شما گسترده و عمیقتر باشد، قدرت کسب درآمد شما در آینده هم بیشتر خواهد شد. سرمایهگذاری در مهارتها و دانش شخصی معمولاً با گذراندن دورههای آموزشی شروع میشود و در ادامه با آپدیت نگهداشتن مهارتهای جدید ادامه مییابد. ارتقا دانش و مهارت باعث میشود که شخص بتواند با تغییرات صنعت و اقتصاد خود را انطباق دهد. در واقع نهتنها یک شخص متخصص و کارشناس همیشه میتواند خود را در برابر تورمهای سنگین ایمن کند، بلکه منبع درآمدی او قطع نخواهد شد! یعنی رکودی در حرفه او دیده نخواهد شد.

ریسک تورم = کاهش قدرت خرید!

یکی از مثالهای بارز ریسک تورم را میتوان در بازار اوراق قرضه به خوبی مشاهده کرد. زمانی که تورم انتظاری افزایش مییابد، نرخ بهره اسمی هم بالا میآید. نرخ بهره اسمی همان مجموع نرخ بهره حقیقی و تورم است. با بالا رفتن تورم انتظاری، قیمت اوراق قرضه کاهش مییابد. یعنی با بالا رفتن تورم، قدرت خرید اوراق قرضه هم افت میکند!

ریسک تورم چه تأثیری روی سرمایهگذاری و پسانداز ما دارد؟

فرض کنید شخصی میخواهد در سن ۵۰ سالگی بازنشسته شود. او در حال حاضر ۳۰ سال سن دارد و ۲۰ سال هم برای بازنشستگی فرصت دارد. او میخواهد هر سال ۵ هزار دلار پسانداز و سرمایهگذاری کند تا در پایان ۲۰ سال بتواند یک خانه به قیمت ۲۰۰ هزار دلار خریداری کند.

او برای رسیدن به این هدف باید سرمایهگذاری انجام دهد که ۶ تا ۷ درصد در سال بازدهی داشته باشد. اگر تورم سالانه ۴ درصد باشد، قدرت خرید این شخص هر سال ۴ درصد کاهش خواهد یافت! یعنی قیمت خرید خانه هر سال ۴ درصد بالا خواهد رفت!

به خاطر همین ریسک تورم، قیمت خرید خانه در پایان ۲۰ سال به ۴۳۸ هزار و ۲۲۵ دلار میرسد! حال با پسانداز سالانه ۵ هزار دلار، این شخص میتواند در یک دارایی ریسکی سرمایهگذاری کند، یا میزان پسانداز و سرمایهگذاری خود را بالا ببرد! یعنی سود سالانه ۶ تا ۷ درصدی دیگر پاسخگو نیست! ریسک تورم به همین راحتی برنامه بازنشستگی و خرید خانه یک شخص را تغییر میدهد!

اجازه دهید با یک مثال دیگر، ریسک تورم را بهتر توضیح دهیم. فرض کنید شخصی در یک بانک سرمایهگذاری کار میکند و سالانه ۱۰۰ هزار دلار دریافتی دارد. او انتظار دارد که حقوقش هر سال ۱۰ درصد افزایش یابد. در ۵ سال آینده حقوق او اگر هر سال ۱۰ درصد افزایش یابد، از ۱۰۰ هزار دلار به ۱۶۱ هزار دلار خواهد رسید.

حال اگر تورم سالانه ۳ درصد باشد، ریسک تورم باعث خواهد شد تا افزایش حقوق تعدیل شده با تورم از ۱۰۰ هزار دلار به ۱۳۸ هزار ۹۲۴ دلار برسد!

مزایای ریسک تورم!

- ریسک تورم باعث میشود تا مردم به جای پسانداز، پولهای خود را خرج کنند! در واقع مخارج مصرفکنندگان افزایش مییابد. چون اگر امروز نخرند، فردا گرانتر خواهند خرید!

- رشد ملایم تورم به کسبوکارها کمک میکند تا قیمتها را به مرور افزایش دهند.

معایب ریسک تورم!

- ریسک تورم باعث کاهش حجم فروش میشود! وقتی قیمتها گران میشوند، مردم نمیتوانند مثل گذشته مصرف کنند و مقدار کمتری از کالا و خدمات را با قیمتهای بالا خریداری میکنند. این مسئله باعث کاهش حاشیه سود کسبوکارها میشود.

- ریسک تورم قدرت خرید را پایین میآورد. پسانداز هم دیگر منطقی نخواهد بود.

- ریسک تورم باعث بالا رفتن هزینه استقراض پول میشود. چونکه وامدهندگان باید نرخ بهرهای اعمال کنند که تورم را پوشش دهد.

سه استراتژی پیشنهادی برای دوران رکود تورمی!

در فصل پایانی سال ۲۰۲۱ رکورد تورمی یا Stagflation به موضوع مهمی برای بازارهای مالی تبدیل شده است. در عین حال که قیمتها سیر صعودی دارند، رشد فعالیتهای اقتصادی ضعیف بوده است. با این حال سرمایهگذاران میتوانند با اتخاذ چند استراتژی ساده، ریسک و بازدهی خود را مدیریت کنند.

اقتصاد کشورها زمانی وارد دوره رکود تورمی میشود که هم رکود باشد و هم تورم! یعنی در حالی که قیمتها به سرعت در حال افزایش هستند، رشد اقتصادی هم ضعیف باشد. این پدیده برای اولین بار در دهه ۱۹۷۰ مشاهده شد. در آن زمان شوک قیمتی نفت خام باعث افزایش سریع و طولانی مدت قیمتها شد، در عین حال رشد GDP آمریکا هم سقوط شدیدی را تجربه میکرد.

اخیراً دوباره قیمت سوخت افزایش یافته و سرمایهگذاران نگران تشدید فشارهای تورمی هستند. در گزارش ماه اکتبر ۲۰۲۱ مورگان استنلی آمده است که توجه سرمایهگذاران به ریسکهای رکود تورمی معطوف شده است. ظاهراً “شوک بخش عرضه” عامل اصلی این نگرانی بوده است. “اختلال در زنجیره تأمین جهانی میتواند باعث کمبود در بخشهای انرژی و نیمههادیها شود. این وضعیت تا سال ۲۰۲۲ هم ادامه خواهد یافت و در نتیجه فشارهای تورمی در کوتاهمدت تشدید خواهند شد.”

وضعیت رکود تورمی سیاستگذاران پولی و اقتصادی را هم با چالشهای جدی مواجه کرده است. چونکه سیاستهای مقابله با تورم میتواند بیکاری و رکود موجود را بیش از این تشدید کند. گلدمن ساکس در ماه اکتبر ۲۰۲۱ هشدار داده بود که رکود تورمی میتواند به ضرر بازار سهام تمام شود. با این حال سه استراتژی پیشنهادی تحلیلگران بازار میتواند در شرایط رکود تورمی به داد سرمایهگذاران برسد.

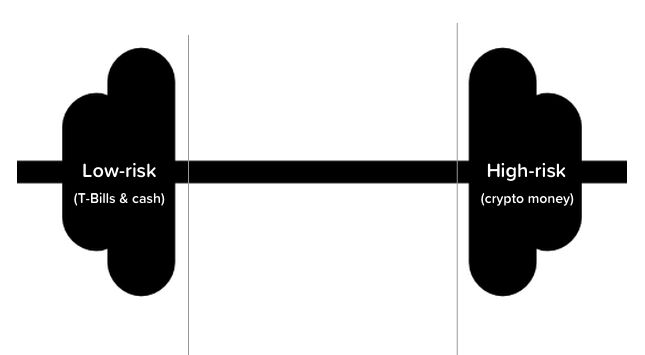

استراتژی باربل (Barbell)

مورگان استنلی به سرمایهگذاران گفته که استراتژی باربل را برای سرمایهگذاری خود در نظر بگیرند. در این استراتژی سرمایهگذار باید دو گروه از سهام را در نظر بگیرد. گروه اول باید سهام شرکتهایی با ریسک بالا باشد و گروه دوم هم باید شامل سهام شرکتهای بدون ریسک باشد. این کار باعث میشود تا تعادل در سرمایهگذاری برقرار شود. استراتژی باربل یا هالتر در واقع بر اساس این ایده بنا شده که اگر یک طرف هالتر یا داراییهای پر ریسک قرار بگیرند و در طرف دیگر داراییهای بدون ریسک (امن) میتوان دوره رکود تورمی را با خیال آسوده و نسبت ریسک به ریوارد معقولی به پایان رساند.

به دنبال سهام شرکتهایی بروید که خود تعیین کننده قیمت هستند!

در دورههای رکود تورمی میتوان به دنبال سهام شرکتهایی رفت که بیشتر به بخش تولید نزدیک باشند تا مصرفکننده. Rob Mumford مدیر سرمایهگذاری در Gam Investments معتقد است که “بهترین کار سرمایهگذاری در سهام شرکتهایی است که خود قیمت محصولات را تعیین میکنند.”

در دنیای تجارت شرکتهایی هستند که خود تولید کننده هستند و شرکتهایی هم وجود دارند که بیشتر با مصرفکنندگان سر و کار قرار دارند. شرکتهای تولید کننده بیشتر با مواد اولیه کار دارند، اما شرکتهایی که با مصرف کننده سر و کار دارند بیشتر درگیر فرآیند ساخت و توزیع هستند. به طور مثال تولید کننده نیمههادیها میتواند قیمت محصولات خود را تعیین کند. در شرایط رکود تورمی باید از سرمایهگذاری در سهام شرکتهایی که بیشتر نقش توزیع کننده را دارند و بیشتر کالای مصرفی تولید و توزیع میکنند خودداری کرد.

به سهام شرکتهای باارزش و چرخه محور بچسبید!

مورگان استنلی معتقد است که سهام شرکتهایی که با چرخههای اقتصادی همبستگی بالایی دارند و در عین حال با ارزش هستند، میتوانند در شرایط تورمی عملکرد بهتری داشته باشند. سهام با ارزش، سهامی است که کمتر از قیمت پیشنهادی تحلیلگران معامله میشود. سهام شرکتهایی هم که متکی به چرخههای تجاری هستند هم معمولاً چرخههای اقتصادی را دنبال میکنند و با توجه به شرایط اقتصاد کلان رشد و سقوط میکنند.

“اگر رکود تورمی ایجاد شود، استراتژی معاملات خلاف روندی میتواند سوددهی خوبی داشته باشد. در این روش، سرمایهگذار دارایی که در ماههای قبل قیمت آن سقوط کرده بود را با این امید که در ماههای آینده بازگشت صعودی را تجربه خواهد کرد، خریداری میکند.” در واقع در این استراتژی معاملهگر با یافتن چرخههای تجاری سهام شرکتها، دورههای بازگشت صعودی و نزولی سهام را پیشبینی میکند.