مدیریت پولی یکی از مهمترین جنبههای معاملهگری است و کمتر به آن توجه شده است. بسیاری از معامله گران بدون اینکه استراتژی برای خروج داشته باشند، وارد معامله میشوند. در نبود استراتژی خروج، معاملهگر شاید با سود کمتر از معامله خارج شود و یا بدتر از آن، در ضرر معامله را ببندد. معامله گران باید استراتژی خروجی طراحی کنند تا بتوانند در زمان سود ده بودن معامله از سودهای به دست آمده حفاظت کنند و زیان معاملات را هم به حداقل برسانند.

فهرست مطالب

چگونه از معامله خارج شویم؟

تنها دو راه برای خروج از معامله وجود دارد: یا با ضرر خارج خواهید شد و یا با سود! وقتی از استراتژی خروج از معامله حرف میزنیم، منظور دستورات حد سود و حد ضرر است. دستورات حد ضرر و سود به بروکر اعلام میکنند که در چه سطح قیمتی باید معامله بسته شود. اگر معامله به سود برسد، با دستور حد سود از معامله خارج خواهید شد و اگر معامله در ضرر باشد، با دستور حد ضرر از معامله خارج خواهید شد.

طراحی و توسعه استراتژی خروج از معامله

اگر میخواهید استراتژی برای خروج از معامله طراحی کنید، حتماً به این سه موضوع فکر کنید:

چقدر معامله یا پوزیشن را باز نگه خواهم داشت؟

پاسخ این سؤال بستگی به سبک معاملاتی شما دارد.

اگر بلندمدت کار میکنید، معامله بیش از یک ماه باز خواهد بود. در این صورت شاید حد سود شما چند سال طول بکشد تا فعال شود! میتوانید از دستور حد ضرر متحرک استفاده کنید تا وقتی معامله وارد محدوده سوددهی شد، بخشی از سود معامله به کمک حد ضرر تثبیت شود. هدف معامله گران بلندمدت، محافظت از سرمایه است. معمولاً معامله گران بلندمدت بر اساس مسائل بنیادی تصمیم میگیرند که کی از معامله خارج شوند.

اما اگر کوتاهمدت کار میکنید، باید دستور حد سود را به گونهای انتخاب کنید، که در افق زمانی سرمایهگذاری با حداکثر سود ممکن خارج شوید. در این روش باید از سطوح تکنیکال، مثل نقاط پیوت، فیبوناچی، خطوط روندی و سایر تئوریهای تکنیکال بهره ببرید. باید حد ضررهای سفت و سختی هم تعیین کنید تا پول شما بیش از حد درگیر یک معامله نماند.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

چقدر ریسک میتوانم تحمل کنم؟

در سرمایهگذاری ریسک اهمیت ویژهای دارد. وقتی سطح ریسک سرمایهگذاریهای خود را تعیین میکنید، در واقع به این سؤال پاسخ میدهید که تا چقدر ضرر را میتوانید تحمل کنید؟ اگر آستانه تحمل ریسک شما مشخص شود، میتوان عُمر معاملات را هم بررسی کرد و از دستور حد ضرر مناسب با آن استفاده کرد.

آنهایی که به دنبال ریسکهای کمتری هستند، حد ضرر را به فاصله کمتر از نقطه ورود به معامله قرار میدهند. افراد ریسکپذیر هم دستور حد ضرر را به فاصله دورتری از نقطه ورود به معامله منتقل میکنند، تا به بازار فضای مانور بیشتری بدهند.

کجا میخواهم از معامله خارج شوم؟

شاید بپرسید که وقتی معامله سود خوبی دارد، چرا باید به فکر بستن معامله باشم؟ خیلی از مردم به طور غیرمنطقی به سرمایهگذاریهای خود میچسبند و حتی وقتی مسائل بنیادی بازار هم تغییر میکند، باز هم از خروج از معامله خودداری میکنند. در سناریوی دیگر هم معاملهگر ترسو است و معامله را خیلی زودتر از تغییر در ساختار بنیادی و تکنیکال بازار میبندد! در هر دو سناریو، معاملهگر میتواند سودهای زیادی را از دست بدهد و با زیان از معامله خارج شود. به همین دلیل باید پیش از ورود به معامله از خود بپرسید که کجا معامله را خواهید بست؟

چرا بستن معامله سخت تر از ورود به معامله است؟

مارک داگلاس از معامله گران مطرح دنیا زمانی گفته بود که حقیقت تلخ و سخت حرفه معاملهگری این است که هر معاملهای نتیجه نامعلومی دارد. از نظر مارک داگلاس هیچ معاملهای نتیجه تضمین شدهای ندارد. به همین دلیل است که حرفه معاملهگری یکی از مشاغل سخت در جهان است. قطعی نبودن نتیجه معامله باعث میشود تا معاملهگر نتواند بهترین محل و زمان را برای خروج از معامله مشخص کند. این یعنی تنها تحلیل، سیگنال یابی و ارزیابی ریسک معامله برای انجام یک معامله موفق کافی نیست. در این میان باید به اهداف سود معامله هم تمرکز کرد.

حقیقت امر این است که انسان به طور غریزی دوست دارد که اشیا، موقعیتها و حتی سایر انسانها را کنترل کند. زمانی که این غریزه انسانی بر معاملهگر غلبه میکند، حتی بهترین معاملات هم با ضرر بسته میشوند! معاملهگری که درگیر این غریزه باشد، تنها زمانی اقدام به بستن معامله خواهد کرد که همه چیز طبق خواستههای او باشد! اما چطور معاملهای که نتیجه آن قطعی نیست، میتواند درست همان نتیجهای را در برداشته باشد که معاملهگر میخواهد؟ خشم، ناامیدی و ناراحتی بسیاری از معامله گران هم به همین خاطر است. آنها چیزی را میخواهند که در بازار وجود ندارد. انتظاراتی از معامله دارند که با واقعیت فاصله زیادی دارد. اهدافی برای حد سود انتخاب میکنند که شاید حتی خوشبینترین تحلیلگران بازار هم چنین انتظاری نداشته باشند! اما چگونه میتوان از این غریزه انسانی خلاص شد؟

باید باور کنید که هر معاملهای نتیجه تصادفی دارد!

به گفته مارک داگلاس اگر معاملهگر به این نتیجه برسد که هر معاملهای نتیجه تصادفی خواهد داشت، ناامیدی و ناراحتی معاملهگر هم از بین خواهد رفت. مارک داگلاس در کتاب خود به نام Trading in The Zone به این موضوع اشاره کرده و گفته که هر معاملهای که انجام میدهید، مستقل از معاملات قبلی و بعدی شماست. این حقیقت به ما نشان میدهد که نحوه تعیین اهداف سود یکی از مسائل اصلی و جدی است که هر معاملهگری با آن درگیر است. بسیاری از معامله گران تازهکار بر این باورند که اگر معامله قبلی آنها سود ده بوده باشد، بدون شک معامله بعدی هم با سود بسته خواهد شد. یا اگر معامله فعلی آنها درست مشابه معاملهای باشد که قبلاً انجام دادهاند و سود کردهاند، به این نتیجه خواهند رسید که حتماً معامله فعلی هم همان راه را خواهد رفت. این تفکر سرآغاز مشکلات روانی معاملهگر است.

این موضوع میتواند معامله گران تازهکار را با این تناقض روبرو سازد که اگر نتیجه هر معاملهای تصادفی است، چگونه میتوان در بلندمدت به طور مستمر از حرفه معاملهگری کسب سود کرد؟ برای پاسخ به این سؤال باید گفت که معاملهگر تازهکار باید به طور مستمر، استراتژی معاملاتی خود را پیاده کند. علاوه بر این معاملهگر باید به این نتیجه برسد که نمیتواند بازار را کنترل کند. به همین دلیل نتیجه هر معاملهای مستقل از سایرین است. اگر این دو حقیقت را باور کنید، میتوانید به عملکرد خود در آینده امیدوار باشید. در واقع برای موفقیت در حرفه معاملهگری شما باید این دو حقیقت را به یکدیگر ربط دهید. برای سود بردن در این بازار باید همیشه استراتژی معاملاتی خود را در مقیاس بزرگ اجرا کنید. در اینجا منظور از مقیاس بزرگ، تعداد بالای معاملات است، نه معاملات با حجمهای بزرگ.

انتظارات، دشمن معاملات موفق

انتظارات معاملهگر یکی از دلایل اصلی است که مانع از خروج معاملهگر از پوزیشن باز میشود. معاملهگری که نمیتواند باور کند یا اصلاً آگاهی از این موضوع ندارد که نتیجه هر معاملهای مستقل از سایر معاملات است، از لحاظ روانی آمادگی کنار آمدن با نتیجه معامله را ندارد. چونکه انتظارات معاملهگر از واقعیت فاصله گرفته است. به همین دلیل است که اساس عملکرد معامله گران موفق، پذیرفتن این موضوع است که نتیجه هر معاملهای تصادفی است. معاملهگری که به این درجه برسد، نتیجه تمام معاملاتی که انجام داده است را بدون تعصب، نگرانی یا حتی خوشحالی قبول خواهد کرد، چونکه او از اول هم هیچ انتظار خاصی از معامله نداشته است.

مارک داگلاس در این رابطه گفته که وقتی من معامله میکنم، تنها چیزی که از معامله انتظار دارم این است که در نهایت اتفاقی خواهد افتاد (بدون در نظر گرفتن نوع اتفاق). اگر معاملهگر تازهکار تنها به استراتژی معاملاتی خود پایبند باشد و به معاملات خود ادامه دهد، در پایان برنده بازار خواهد بود.

اجازه دهید با ارائه مثالی این موضوع را بهتر توضیح دهیم. به فروشنده خودرو فکر کنید. فروشنده خودرو نمیداند که مشتری کدام ماشین را خواهد خرید؟ او حتی نمیداند که آیا با خریدار واقعی مواجه است یا خیر؟ این یعنی هر مشتری که به او مراجعه میکند، میتواند یک نتیجه تصادفی در پی داشته باشد. وقتی معلوم نیست که مشتری خریدار است یا خیر، وقت گذاشتن برای او میتواند برای فروشنده ریسک محسوب شود. چونکه در حال صرف زمان برای کسی است که شاید اصلاً خریدار نباشد و شاید هم این مشتری خرید خوبی انجام دهد و سود خوبی برای فروشنده در پی داشته باشد. در معاملات فارکس هم شرایط همین گونه است. شاید معاملهای که انجام میدهید سود ده باشد و شاید با فعال شدن حد ضرر بسته شود. معاملهگر نباید انتظار به خصوصی از معاملات داشته باشد و تنها باید به استراتژی خود پای بند باشد و به معاملات ادامه دهد. درست همانند فروشنده خودرو که باید تا جایی که امکان دارد به مشتریان خود کمک کند.

بهترین کار در تعیین حد سود و استراتژی خروج از معامله

حتماً در مقالات قبلی آموزش حرفه معاملهگری فارکس متوجه شدهاید که روش خاصی برای معامله وجود دارد، به این صورت که وارد معامله میشوید و حد سود و حد ضرر را تعیین میکنید. بعد معامله را رها میکنید تا در نهایت یکی از سناریوها تحقق یابد. با توجه به اینکه ما کنترلی بر نوسانات بازار نداریم، تنها تکنیک مدیریت معاملهای که واقعاً میتواند در این حرفه به شما کمک کند، این است که به بازار اجازه دهید تا بدون مداخله شما به نوسانات خود ادامه دهد.

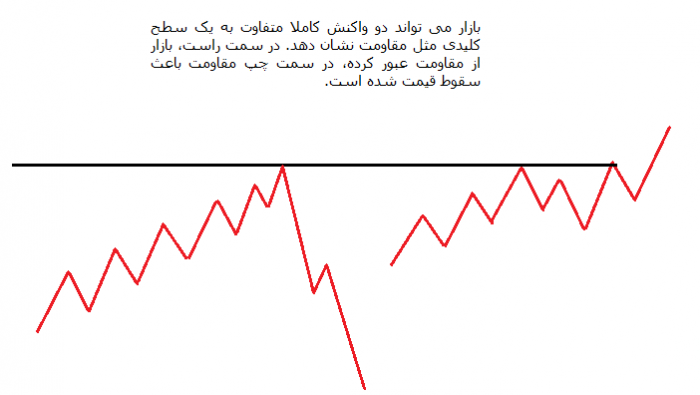

بعد از اینکه وارد یک معامله شدیم، نمیتوانیم با قطعیت اعلام کنیم که بازار تا کجا حرکت خواهد کرد و یا بازار تا کی بر خلاف معامله ما نوسان خواهد کرد. به شکل زیر نگاه کنید. حتماً در زمان تحلیل و یا معامله چنین اتفاقی را تجربه کردهاید. بازار میتواند از یک مقاومت عبور کند و به سطوح بالاتری برسد و یا اینکه از مقاومت بازگردد و به سطوح پایینتری سقوط کند.

حال فرض کنید که معاملهگر تازهکاری که تنها از سطوح کلیدی مثل حمایت و مقاومت معامله میکند، سیگنال پرایس اکشنی را از این سطوح پیدا کند. هر چند سیگنال صادر شده میتواند محتملترین مسیر بعدی بازار را برای ما مشخص کند، اما قطعیتی در کار نیست. این یعنی معاملهگر نمیتواند با قطعیت بگوید که بازار تا کجا حرکت خواهد کرد یا اصلاً روندی در کار خواهد بود؟ تمام چیزی که معاملهگر میداند این است که شکست مقاومت میتواند برای او خبر خوبی باشد و وارد معامله خرید شود. برای اینکه او بتواند از چنین استراتژی سادهای سود کند، باید این استراتژی را بارها و بارها در بازار پیاده کند.

اگر نتیجه معاملات تصادفی است، میتوان گفت که برنده و بازنده بازار هم به طور تصادفی توزیع شده است. هیچکس نمیتواند پیش از ورود به معامله با قطعیت کامل بگوید که معامله در سود بسته خواهد شد یا در ضرر. اما همه میدانیم که اگر به استراتژی خود پایبند باشیم، برآیند معاملات ما مثبت خواهد بود. معاملهگر تازهکار باید به این وضعیت ذهنی و روانی برسد که اگر هدف او از معامله ۲۰۰ پیپ سود بود، شاید بازار تنها به اندازه ۱۷۵ پیپ به او سود بدهد. در حرفه معاملهگری هدف، بستن تمامی معاملات در حد سودهای تعیین شده نیست. معاملهگر باید یاد بگیرد که استراتژیهایی با شانس موفقیت بالا را به کار بگیرد تا در تعداد بالای معاملات، برنده نهایی باشد.

چند قانون اولیه برای ورود به معاملات فارکس!

همانطور که میدانید ترید در بازار فارکس فراتر از یک کسبوکار معمولی است. در واقع معاملهگری شامل مقداری هنر، علم و شانس است. بدین ترتیب هر کسی میتواند با استفاده از آموزش، خود را به یک تریدر موفق فارکس تبدیل کند. البته اولین چیزی که در مورد معاملهگری در فارکس باید به خاطر بسپارید، این است که یک شبه به یک فرد ثروتمند تبدیل نمیشوید. با ابن حال در مسیر معاملهگری باید سختکوش و ذهنی روشن به همراه قلبی سرد داشته باشید تا به نتایج مطلوب برسید. نکات زیر در معاملات فارکس به غلبه بر اولین مشکلات در مسیر موفقیت و ثروت کمک خواهند کرد.

هیچ استراتژی معاملاتی ۱۰۰% مؤثر نیست

به عنوان یک معاملهگر تازه وارد در دنیای فارکس، با بسیاری از بروکرها و فروشندگان مواجه خواهید شد که استراتژیهایی را با “احتمال ۱۰۰٪ موفقیت” یا “استراتژیهای بدون شکست” به شما پیشنهاد میدهند. هر بروکر و هر استراتژی معاملاتی را به آسانی قبول نکنید. با این حال، اگر منبعی وجود داشت که چندین استراتژی و نکات معاملاتی مؤثر را برای کمک به شما در کسب درآمد کم و باثبات پیشنهاد داد، حتماً به آن نگاهی بیندازید.

اجازه ندهید اولین بردها به باخت های معمولی و عادی تبدیل شوند

همانطور که میدانید، اولین معاملهای که با موفقیت بسته شود، شیرینتر از هر آبنباتی برای معاملهگر تازهکار است، زیرا ثابت میکند که شما در نهایت بلافاصله پس از چند شکست در معاملات، به سود رسیدهاید. توصیه میشود که اجازه ندهید اولین پیروزی یا اولین معامله سود ده بر تصمیمات بعدی شما تأثیر بگذارد. بدین صورت که بیش از حد ریسک نکنید و برای کاهش مقدار ضرر، حجم معاملات را بالا نبرید اگر ریسک کمتر و درآمد پایدارتری را ترجیح میدهید، تکنیک ها و استراتژیهای مقیاس بندی میتوانند مفید باشند.

حساس و احساساتی نباشید

وجود احساسات در انسانها عالی است اما بهتر است آنها را برای خانواده و دوستان خود کنار بگذارید. زیرا ترید کردن در فارکس یک کار کاملاً منطقی و بدون احساس است. شما در بازار فارکس زمان یا فضایی برای تمرکز بر روی انگیزهها یا احساسات خود نخواهید داشت. انگیزه برای “کمی بیشتر صبر کردن” قطعاً حساب بانکی شما در بلندمدت بزرگتر نمیکند. فقط معاملهگرانی که به صورت منطقی به بازار فارکس تمرکز میکنند و از چگونگی کاهش ریسک به مقدار حداقل و جلوگیری از ورشکستگی آگاه هستند، میتوانند به نتیجه مطلوبی برسند.

بیش از ۲ درصد از سرمایهتان را در هر معامله ریسک نکنید

اکثر معامله گران این قانون اساسی را نادیده میگیرند و بیش از ۲ درصد سرمایه خود را ریسک میکنند. پیشنهاد میشود که هرگز بیش از آنچه میتوانید از دست بدهید، ریسک نکنید. سعی کنید برای هر معاملهای که انجام میدهید فقط دو درصد از موجودی حساب خود را ریسک کنید یا به عبارتی حد ضرر خود را فقط بر اساس دو درصد از سرمایهتان مشخص کنید. در این صورت اگر ده معامله متوالی انجام دهید، فقط ۲۰ درصد از سرمایهتان را ریسک کردهاید.

تحلیل بنیادی یا تکنیکال؟ هر دو را انتخاب کنید!

حتی برخی از معامله گران خبره نیز در مورد تأثیرگذاری کدام تحلیل (تکنیکال یا فاندامنتال) با یکدیگر بحث کردهاند. حقیقت این است که هر دو نوع تحلیل میتوانند بسیار مفید باشند. تحلیل فاندامنتال برای بررسی روندهای بلندمدت هفتهها یا حتی سالها خوب است. اما درصورتیکه میخواهید دیدگاهی نسبت به نوسانات سریع بازار داشته باشید، تحلیل تکنیکال خوب است. هم چنین تحلیل تکنیکال این فرصت را به شما میدهد تا نقاط خاص ورود و خروج برای معاملات خود را تعیین کنید.

تقسیمبندی کردن یا از دست دادن؟

قبل از ورود به بازار فارکس و انجام معامله، یاد بگیرید که مقیاس بندی در هر استراتژیها متفاوت است. هرگز به یک موقعیت زیان ده یا بازنده ورود نکنید. اما گاهی اوقات افزودن به موقعیت باخت میتواند بهترین راه برای معامله در شرایط سخت باشد. به عنوان مثال، اگر قصد دارید که در معاملهای یک لات ورود کنید، بهتر است که این معامله را به معاملاتی با حجم کمتر تقسیم کنید. به این ترتیب، قیمت میانگین بهتری برای کل لات دریافت خواهید کرد.

یادگیری را متوقف نکنید!

حتی باهوشترین ذهنها نیز به ورزش نیاز دارند. همیشه استراتژیهای جدید را با سرمایهگذاری کم ریسک امتحان کنید. برای کسب دانش بیشتر، بخوانید، بحث کنید، بپرسید و آزمایش کنید. معاملات فارکس با حرف انجام نمیشود، باید در عمل مشخص شود که چقدر توانایی و مهارت دارید.

سه روش ساده برای تعیین بهتر نقطه ورود به معامله

نقطه ورود به معامله جایی است که معاملهگر اقدام به خرید یا فروش میکند. تعیین نقطه ورود به معامله میتواند کار پیچیدهای باشد، چونکه عوامل زیادی را باید پیش از ورود به معامله در نظر گرفت و سپس نقطه ورود به معامله را انتخاب کرد. در این مقاله میخواهیم با روشهای ساده نشان دهیم که کدام محل برای ورود به معامله میتواند مناسب باشد. در این روش سه استراتژی معاملاتی را بررسی خواهیم کرد.

کی بهترین زمان برای ورود به معامله است؟

بهترین زمان ورود به معامله بستگی به استراتژی و سبک معاملاتی دارد. روشهای مختلفی برای این کار وجود دارد، اما در این مقاله تمرکز ما به سه روش رایج و محبوب است. استراتژی معامله با کانال، معامله با کندل های قیمتی و شکست، استراتژیهای ساده و کاربردی هستند و میتوانند به موفقیت معاملهگر در بازار کمک کنند.

استراتژی معامله با کانال

خط روند یکی از تکنیک های پایهای تحلیلگران تکنیکال برای تعیین حمایت و مقاومت بازار است. در مثال پایینی، نمودار قیمتی در حال تشکیل اوج و کفهای قیمتی بالاتری است. یعنی روند بازار متمایل به صعودی است. این یعنی معاملهگر باید از استراتژی خرید از حمایت و خروج از مقاومت (تثبیت سود) استفاده کند. همینکه قیمت سطوح حمایتی و مقاومتی را شکست، معاملهگر باید برای شکستها و تغییرهای روندی آماده شود.

استراتژی معامله با کندل های قیمتی

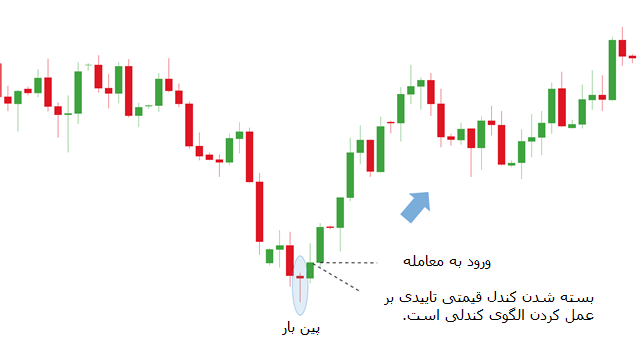

الگوهای کندلی ابزار قدرتمندی برای معاملات در بازارهای فارکس، سهام و رمزارز ها هستند. کندل های قیمتی بهترین محل برای ورود به بازار را نشان میدهند. الگوهایی مثل الگوی پوششی و پین بار، الگوهای رایج و محبوب معامله گران هستند. در مثال پایینی، الگوی کندلی پین بار تشکیل شده و نشانگر تغییر حرکات بازار است و بهترین محل برای ورود به بازار را نشان میدهد.

تشخیص الگوهای کندلی به تنهایی برای ورود به معامله کافی نیستند. اما اگر محدوده احتمالی برای ورود به معامله را مشخص کنید، الگوهای کندلی به شما کمک خواهند کرد تا سیگنال ورود به معامله را شکار کنید. هیچ تضمینی هم برای موفقیت معامله وجود ندارد، اما وجود الگوی کندلی میتواند شانس موفقیت معامله را بالا ببرد و در عین حال ریسک معامله را محدود کند.

در تصویر بالایی پین بار با دایره آبی نمایش داده شده است. پین بار نشانگر بازگشت بازار است، اما برای این که این کندل تائید شود، باید کندل بعدی پین بار در جهت آن بسته شود. در نهایت با تائید الگوی پین بار، نقطه ورود به معامله مشخص شده است. توجه داشته باشید که همیشه پیش از ورود به معامله یا تعیین نقطه ورود به معامله، باید سایر جوانب استراتژی را هم در نظر بگیرید. یعنی باید اصل انطباق برقرار باشد و بعد از آن به دنبال سیگنالی مثل پین بار بود. پین بار به تنهایی نمیتواند محل ورود به معامله را تعیین کند.

استراتژی معامله با شکست سطوح کلیدی

شکست، تئوری تکنیکالی است که همه معامله گران از آن استفاده میکنند. در استراتژی شکست، باید ابتدا سطح کلیدی را مشخص کنید و سپس با شکست آن به دنبال نقطه ورود به بازار باشید. اگر در پرایس اکشن مهارت خوبی داشته باشید، میتوانید از مزایای استراتژی شکست هم استفاده کنید. این استراتژی خیلی ساده است. سطح کلیدی مثل حمایت یا مقاومت تعیین میشود، سپس منتظر شکست آن میمانید. اگر حمایت شکسته شد، وارد معامله فروش میشوید و اگر مقاومت شکسته شد، وارد معامله خرید میشوید.

مثال پایینی نشان میدهد که حمایت کلیدی همزمان با بالا رفتن حجم معاملات شکسته شده و قیمت پایین آمده است. نقطه ورود به معامله همان محل شکست حمایت است.

ورود و خروج تدریجی در فارکس: راهی برای سود بیشتر و ریسک کمتر

در دنیای معاملات فارکس، هدف هر معاملهگر کسب سود بیشتر و ضرر کمتر است. در این میان، تکنیکهای مختلفی برای مدیریت سرمایه و افزایش سود وجود دارد که یکی از آنها “اسکیلینگ/ Scaling” یا ورود و خروج تدریجی است. یعنی شما بهجای اینکه تمام سرمایه خود را در یکلحظه وارد یا خارج کنید، این کار را بهتدریج و در سطوح قیمتی مختلف انجام میدهید. این روش مزایایی مانند کاهش ریسک و افزایش سود را به همراه دارد. هم چنین معاملهگران میتوانند با کمک اسکیلینگ سرمایه خود را به شکل بهتری مدیریت کنند.

انواع اسکیلینگ

ورود تدریجی (Scaling in)

ورود تدریجی در یک معامله به معنای افزایش تدریجی حجم پوزیشن در طول معامله است. یا به عبارتی در این روش، معاملهگر بجای اینکه کل حجم معاملاتی خود را در یک سطح قیمتی وارد کند، آن را به چند قسمت تقسیم میکند و در سطوح قیمتی از پیش تعیین شده وارد معامله میشود. شما میتوانید در این متُد از حرکات مثبت بازار به طور کامل استفاده کنید و درعینحال ضرر خود را در معاملات ناموفق محدود کنید.

خروج تدریجی (Scaling out)

در خروج تدریجی، معاملهگر کل پوزیشن خود را در یک سطح قیمتی نمیبندد، بلکه بخشی از آن را در سطوح قیمتی سودآور خارج می کند و باقیمانده پوزیشن را برای کسب سودهای بیشتر باز نگه میدارد. یا به عبارتی در خروج تدریجی بهصورت مرحلهای یا پلکانی از معامله خارج میشوید که در این صورت میتوانید سود خود را حفظ کنید، حتی اگر بازار به نفع شما حرکت نکند.

ورود و خروج تدریجی از معاملات یک تکنیک قدرتمند برای مدیریت سرمایه است که میتواند به معاملهگران فارکس کمک کند تا سود خود را افزایش و ریسک خود را کاهش دهند. با استفاده از این تکنیک، میتوانید به طور مؤثرتر در بازار فارکس فعالیت کنید و به اهداف مالی خود برسید.

گزینههای ورود و خروج تدریجی در معاملات فارکس

روشهای مختلفی برای ورود و خروج تدریجی در فارکس وجود دارد. بیایید به چند مورد از آنها نگاهی بیندازیم.

در نمودار فوق میتوانستیم بهصورت پلهای در طول روند نزولی بازار وارد معامله فروش شویم و میزان ریسک خود را کاهش دهیم.

ترکیب تکنیک مدیریت سرمایه با ورود تدریجی به این معنی است که معاملهگر فارکس میتواند چندین موقعیت معاملاتی در سطوح قیمتی مختلف (از پیش تعیین شده) باز کند. در حالت عادی، تریدر فقط یک معامله انجام میدهد؛ اما با ورود تدریجی، معاملهگر نقاط ورود را به چند قسمت تقسیم میکند.

نقاط ورود

این نقاط ورود را میتوان در مکانهای مختلفی قرارداد:

• معامله فوری: در این روش می توانید بلافاصله وارد بازار شوید.

• معامله در زمان شکست (بریک اوت): میتوانید منتظر شکست یک سطح کلیدی مقاومتی یا حمایتی بمانید و سپس وارد بازار شوید.

• معامله بعد از پولبک: در این روش میتوانید بعد از پولبک یا برخورد مجدد قیمت به یک سطح کلیدی، وارد معامله شوید.

با ورود تدریجی، روند تصمیمگیری معاملاتی به این شکل درمیآید:

• بلافاصله وارد بازار شوید (معامله فوری). سپس در زمان پولبک/شکست، ورود تدریجی کنید و به حجم معامله اضافه نمایید.

• اگر یک سطح قیمتی شکسته شد، وارد معامله شوید و در زمان پولبک یا شکست دوم، ورود تدریجی کنید.

• اگر قیمت در حال پولبک به یک سطح کلیدی بود، معامله کنید و در زمان شکست سطح کلیدی دوم یا پولبک دوم، ورود تدریجی کنید.

البته، در هر پولبک یا شکست، معاملهگر فارکس میتواند در چندین موقعیت وارد بازار شود. بهعنوانمثال، در فازی که قیمت در حال بازگشت به سطح فیبوناچی است، معاملهگر میتواند در سطوح فیبوناچی ۵۰% و ۶۱٫۸% موقعیت جدید باز کند.

خروج تدریجی

در خروج تدریجی، تریدر تصمیم میگیرد از موقعیتهای معاملاتی خود در سطوح قیمتی مختلف (که از پیش تعیین شدهاند) خارج شود. در شرایط سنتی یا حالت عادی، معاملهگر کل معامله را در یک نقطه مشخص میبندد.

اما هنگامی که از روش خروج تدریجی استفاده میکنید، میتوانید مراحل خروج را به چند بخش تقسیم کنید. برای مثال، در این روش میتوانید حد سود خود را در مناطق عرضه و تقاضا قرار دهید یا از روش تریلینگ استاپ استفاده کنید.

این تکنیک برای مکانهای قراردادن حد ضرر، حد سود و روش تریلینگ استاپ نیز معتبر است. معاملهگر میتواند تصمیم بگیرد که بخشی از موقعیت خود را با نصفکردن حجم معامله خارج شود و با ریسک فری کردن باقیمانده معامله را باز نگه دارد.

معاملهگران همچنین میتوانند انتخاب کنند که حد سود اول آنها نسبت ریسک به ریوارد ۱:۱ و حد سود دوم دورتر از نقطه ورود باشد. معاملهگر باید اطمینان حاصل کند که کل معامله و تمام معاملات فردی، دارای نسبت ریسک به ریوارد منطقی هستند.

مثال خروج تدریجی

معاملهگران فارکس زمانی که در یک معامله سوددِه احساس ناآرامی میکنند، خیلی زود از معامله خارج میشوند که این امر کاملاً منطقی است، زیرا آنها نمیخواهند سود خود را از دست بدهند. معمولاً یک معاملهگر میتواند از تریلینگ استاپ برای محافظت از معامله در برابر نوسانات شدید استفاده کند.

یک روش جایگزین برای جلوگیری از استرس و نگرانی، خروج تدریجی از معامله است. در این روش، معاملهگر موقعیت خود را به دو قسمت تقسیم میکند. بدین معنی که نیمی از سایز معامله را با ریسک به ریوارد ۱:۱ (یعنی به ازای هر ۱ واحد ریسک، ۱ واحد سود) از بازار خارج می شود. حد ضرر حجم باقی مانده هم چنان در مکان اولیه قرار می گیرد اما تریدر حدسود دوم برای خود تعیین می کند.

بهاینترتیب با رسیدن قیمت به حد سود اول، ریسک به صفر میرسد؛ اما همچنان امکان کسب سود بیشتر از نیمه دوم حجم وجود دارد. هر دو روش (تریلینگ استاپ و خروج تدریجی) میتوانند مفید باشند و انتخاب روش بستگی به شخصیت معاملاتی و استراتژی شما دارد.

هدف این است که بدانید گزینههای مختلفی در اختیار دارید. مدیریت صحیح سرمایه کلید اصلی است که به سودآوری و روانشناسی معاملاتی شما کمک میکند.

نکات مهم

۱. هر دو تکنیک را نباید به طور همزمان استفاده کرد! یک معاملهگر فارکس میتواند با ورود تدریجی سود خوبی به دست آورد. همچنین یک معاملهگر میتواند با ورود به معامله، از یک تکنیک خروج تدریجی برای خروج از معامله استفاده کند.

۲. تکنیکها ممکن است با توجه پلن معاملاتی تغییر کنند. بهعنوانمثال فرض کنید در برنامه معاملاتی تریدر شرایط خاصی برای شکست یک سطح قیمتی وجود دارد، درصورتیکه شکست آن سطح دارای آن شرایط نباشد؛ ورود تدریجی برنامهریزیشده برای شکست (بریکاوت) میتواند لغو شود. هم چنین خروج تدریجی از معامله میتواند در یک نقطه خاص تغییر کند (مثلاً زمانی که در برنامه معاملاتی ذکر شده است که از تریلینگ استاپ در صورت سود بیش از ۵۰ پیپ استفاده میشود).

مزایای ورود و خروج تدریجی در معاملات فارکس

• کاهش ضرر در معاملات زیانده: با ورود تدریجی به معامله، ریسک کل سرمایه کاهش پیدا میکند.

• پتانسیل سود بیشتر: با خروج تدریجی از معامله در سود، بخشی از سود را تثبیت میکنید و در صورت ادامه روند صعودی، میتوانید با ورود مجدد، سود بیشتری کسب کنید.

• به دست آوردن میانگین قیمت بهتر: با ورود و خروج در سطوح قیمتی مختلف، پوزیشن نهایی شما با قیمت مناسبتری باز شده و امکان افزایش حجم معامله را فراهم میکند.

• استفاده از بازگشت اصلاحی قیمت: خروج بخشی از سرمایه در سود و ورود مجدد در زمان اصلاح (کاهش موقت قیمت) میتواند سود نهایی را افزایش دهد.

• انعطافپذیری: اسکیلینگ به شما امکان میدهد تا بر اساس شرایط بازار، برنامه معاملاتی خود را تنظیم کنید.

• افزایش سودآوری و کاهش ریسک کلی: اجرای صحیح این تکنیک، پتانسیل سودآوری را افزایش میدهد و درعینحال ریسک کلی را کاهش میدهد.

معایب ورود و خروج تدریجی در معاملات فارکس

• پیچیدگی بیشتر مدیریت معاملات: اسکیلینگ نیازمند صرف زمان و دقت بیشتری برای مدیریت معاملات باز است.

• اجرای نادرست و خارج از برنامه معاملاتی: استفاده از این روش بدون رعایت پلن معاملاتی میتواند منجر به ضررهای سنگین شود.

• نیاز به امنیت بالا: پلتفرمهای معاملاتی باید بسیار امن باشند تا اجرای صحیح فرآیند تضمین شود.

• احتمال سود کمتر در معاملات برنده و ضرر بیشتر در معاملات اشتباه: درصورتیکه همه سطوح ورود یا خروج مدنظر شما فعال نشود، ممکن است سود معاملات موفق کمتر از حد انتظار و ضرر معاملات اشتباه بیشتر از حد انتظار باشد.

قوانین ورود و خروج تدریجی در فارکس

شاید برایتان سؤال باشد که افزودن حجم به یک موقعیت ضررده اشتباه نیست؟ پاسخ قطعاً بله است، به شرطی که این کار بهصورت آنی و بدون برنامه انجام شود. در این سناریو، معاملهگر فارکس ریسک بیشتری را به پوزیشنهای باز و در معرض خطر اضافه میکند. بااینحال، اگر ورود تدریجی از پیش برنامهریزی شده باشد و موقعیتهای معاملاتی جدید بخشی از برنامه معاملاتی باشند، این تکنیک مناسب است. در این حالت، با اضافهکردن حجم به یک پوزیشن، کل ریسک افزایش نمییابد. بدین ترتیب معاملهگر فارکس باید قوانین زیر را رعایت کند:

- تعریف ریسک کلی: معامله گر فارکس درصدی از ریسک را برای کل معامله انتخاب می کند.

- تعداد موقعیتها: معاملهگر تعداد پوزیشنهای کل معامله را تعیین میکند.

- نقطه ورود، حد ضرر و حد سود: تریدر نقاط ورود، سطوح حد ضرر و اهداف حد سود را برای همه موقعیتها تعیین میکند.

- توزیع ریسک: معاملهگر ریسک کل را بین تعداد موقعیتهای انتخاب شده تقسیم میکند.

- محاسبه اندازه موقعیت: تریدر اندازه هر موقعیت را بر اساس تخصیص ریسک آن تعیین می کند.

مثال:

فرض کنید یک معاملهگر فارکس تصمیم گرفته است که ۱٪ از سرمایه خود را در یک معامله براساس سطوح فیبوناچی اصلاحی ریسک کند. او قصد دارد این ریسک را بین ۳ پوزیشن مختلف تقسیم کند:

موقعیت ۱:

• نقطه ورود: اصلاح ۵۰٪ فیبوناچی نقطه ورود تریدر است.

• حد ضرر: معامله گر حدضرر را زیر/بالای سطح اصلاح ۵۰٪ قرار می دهد.

• حد سود: سطح ۶۱٫۸٪ برآورد فیبوناچی حدسود تریدر است.

• ریسک: معامله گر ۰٫۲٪ در این پوزیشن ریسک می کند.

موقعیت ۲:

• نقطه ورود: اصلاح ۶۱٫۸٪ نقطه ورود دوم معامله گر است.

• حد ضرر: استاپ لاس موقعیت دوم پایین تر یا بالاتر از ۶۱٫۸٪ است.

• حد سود: برآورد ۶۱٫۸ درصد فیبوناچی حدسود تریدر است.

• ریسک: معامله گر در این پوزیشن ۰٫۳۵ درصد ریسک می کند.

موقعیت ۳:

• نقطه ورود: اصلاح ۷۸٫۶٪ نقطه ورود سوم معامله گر است.

• حد ضرر: تریدر حدضرر معامله را زیر/بالای سطح ۷۸٫۶٪ قرار می دهد.

• حد سود: ۶۱٫۸ درصدی فیبوناچی برآوردی تارگت معامله گر است.

• ریسک: ریسک این موقعیت ۰٫۴۵ درصد است.

در این مثال، فیبوناچی ۵۰ درصدی کمترین ریسک و بیشترین حد ضرر را دارد، بنابراین اندازه پوزیشن در این حالت کوچکتر خواهد بود. سطح ۷۸.۶ درصد فیبوناچی بیشترین درصد ریسک و کمترین اندازه پوزیشن را دارد، بنابراین اندازه پوزیشن آن بزرگتر خواهد بود.

البته، این فقط یک مثال ساده است و معاملهگران میتوانند از روشهای مختلفی برای ورود و خروج تدریجی در فارکس استفاده کنند. مهم است که قبل از استفاده از این تکنیک در معاملات واقعی، آن را به طور کامل در یک حساب آزمایشی تمرین کنید.