در این مقاله یک استراتژی ساده برای معاملات روزانه با ترکیب دو اندیکاتور تکنیکال RSI و EMA ارائه شده است. این استراتژی نشان دهنده سیگنال های بازگشتی خرید و فروش در طول روند نزولی و صعودی است. از آنجایی که این استراتژی برای ترید روزانه مناسب است، تایم فریم های کوتاه مدت مانند نمودارهای ۵ دقیقه ای یا ۱۵ دقیقه ای پیشنهاد می شوند.

فهرست مطالب

اجزای کلیدی استراتژی

- اندیکاتور :RSI همانطور که می دانید اندیکاتور RSI یک اُسیلاتور مومنتوم است که سرعت و تغییر حرکات قیمتی را اندازه گیری می کند و بین ۰ تا ۱۰۰ نوسان می کند.اعداد بالای خط ۷۰ نشان دهنده اشباع خرید و RSI زیر ۳۰ نشانگر اشباع فروش است. در این استراتژی از دوره ۱۴ روزه استفاده شده است.

- میانگین های متحرک نمایی EMA :EMA ها سریعتر از میانگین های متحرک ساده به تغییرات قیمت واکنش نشان می دهند. در این استراتژی می توانید از دو EMA کوتاه مدت (مثلاً ۹ روزه) و بلندمدت (مثلاً ۲۱ روزه) برای شناسایی روند و نقاط ورود بالقوه استفاده کنید.

- الگوهای کندل قیمتی: روی الگوهای بازگشتی مانند پین بار، دوجی، پوششی و… تمرکز کنید که می توانند نشان دهنده بازگشت احتمالی در بازار باشند.

قوانین سیگنال خرید و فروش

سیگنال خرید

- اگر RSI به بالای خط ۳۰ عبور کند، نشان دهنده بازگشت بازار از محدوده اشباع فروش است.

- اگر قیمت EMA9 را به صورت صعودی بشکند و هم چنین EMA9 به بالای EMA21 عبور کند، می توان شاهد شروع روند صعودی بود.

- اگر یک الگوی کندل قیمتی بازگشتی صعودی (مانند پین بار، پوششی صعودی) در نزدیکی EMA یا نقطه تقاطع RSI تشکیل شود، نشانه ای از بازگشت مثبت بازار است.

سیگنال فروش

- اگر RSI به زیر خط ۷۰ عبور کند، نشان دهنده خروج بازار از محدوده اشباع خرید است.

- اگر قیمت پایین تر از EMA9 است و هم چنین EMA9 به زیر EMA21 عبور کرده است، می توان انتظار شروع روند نزولی جدیدی را داشت.

- اگر یک الگوی کندل قیمتی بازگشتی نزولی در نزدیکی EMA یا نقطه تقاطع RSI شکل بگیرد، تائیدی بر شروع حرکت نزولی است.

شرایط خروج از معامله

- حد سود یا TP: نسبت ریسک به ریوارد این استراتژی حداقل ۱:۲ یا ۱:۳ است. به عنوان مثال، اگر ۱ دلار ریسک می کنید، حد سود خود را ۲ یا ۳ دلار سود قرار دهید.

- حد ضرر SL: پیشنهاد می شود که حد ضرر سیگنال فروش را کمی بالاتر از (۱۰ یا ۲۰ پیپ) از نقطه ورود و حد ضرر سیگنال خرید را پایین تر از نقطه ورود قرار دهید تا ضررها را در صورت حرکت بازار بر خلاف انتظار شما به حداقل برسانید.

مدیریت ریسک

- هرگز بیش از ۱ تا ۲ درصد از حساب خود را در یک معامله ریسک نکنید تا از سرمایه خود در برابر ضررهای قابل توجه محافظت کنید.

- استفاده از حد ضرر متحرک را برای حفظ سود در نظر بگیرید. بدین معنی که اگر وارد معامله شدید و بازار در سمت معامله شما حرکت کرد، می توانید SL خود را به نقطه ورود معامله انتقال دهید تا ریسک معامله شما به صفر برسد.

مثال از استراتژی نوسان گیری با ترکیب EMA و RSI

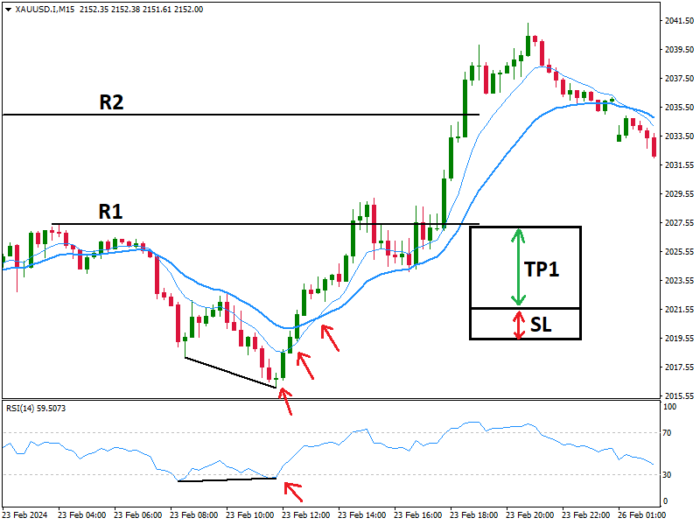

طبق نمودار ۱۵ دقیقه ای اونس طلا مشاهده می شود که ابتدا قیمت زیر میانگین های نمایی قرار داشته و روند بازار نزولی بوده است. اما در ادامه سیگنال خرید طبق استراتژی ترکیبی RSI و EMA صادر شده است. بدین ترتیب که:

- واگرایی صعودی بین نمودار قیمتی و اندیکاتور RSI رخ داده و سپس شاخص RSI از محدوده اشباع فروش خارج شده است.

- کندل قیمتی دوجی تشکیل شده و مومنتوم صعودی افزایش یافته است.

- قیمت با مومنتوم قوی به بالای EMA9 عبور کرده که نشانه ای از تغییر روند بازار است.

- در ادامه EMA9 (خط آبی رنگ) به بالای EMA21 (خط آبی پُررنگ) حرکت کرده که تائیدی دیگر بر شروع روند صعودی جدید است.

با توجه به موارد فوق می توان دریافت که این استراتژی بازگشتی به خوبی عمل کرده است و نسبت ریسک به ریوارد سیگنال خرید این استراتژی ۱:۳ بوده است. در ادامه قیمت از سطح مقاومتی اول عبور کرده و قیمت طلا تا مقاومت دوم افزایش یافته است.