تحلیل و معامله در بازار فارکس تنها با یک اندیکاتور تکنیکال کار سختی است. اندیکاتورهای تکنیکال مکمل نمودارهای قیمتی هستند. یکی از معایب اصلی اندیکاتورها، سیگنالهای کاذب معاملاتی است. فرقی ندارد از کدام اندیکاتور استفاده میکنید، این عیب در تمامی اندیکاتورها مشترک است. علاوه بر این استفاده از یک تایم فریم (Timeframe) هم کار درستی نیست. یک نمودار قیمتی ساده به تنهایی نمیتواند روند کلی، میانی و جزئی بازار را مشخص کند.

استراتژی سهزمانه اِلدر (Elder) یکی از استراتژیهای جالب برای معامله در بازارهای مالی است. این استراتژی نه تنها از ترکیب چند اندیکاتور تکنیکال استفاده میکند، بلکه از سه نمودار قیمتی با تایم فریمهای (Timeframes) متفاوت هم برای تحلیل و معامله استفاده میکند. این استراتژی خیلی ساده است و میتوانید در تمامی بازارهای مالی از آن استفاده کنید.

معرفی استراتژی سهزمانه الدر (Elder)

این استراتژی به کمک نمودارهای زمانی بلندمدت، میانمدت و کوتاهمدت فرصتهای معاملاتی را فیلتر میکند. هدف استراتژی این است که معاملهگر همیشه در جهت درست بازار قرار گیرد. این استراتژی از دو نوع اندیکاتور تکنیکال استفاده میکند: اندیکاتورهای روندی و اسیلاتور ها. اندیکاتورهای روندی به تشخیص روند بازار کمک میکنند و اندیکاتورهای نوساننما یا اسیلاتور هم برای تشخیص بازگشتهای اصلاحی استفاده میشوند.

خالق این استراتژی بازار را به چند بخش تقسیم کرده است. از نظر Alexander Elder بازار روند بلندمدت دارد، که استراتژی کلی معاملاتی را مشخص میکند. تا وقتیکه روند بلندمدت بازار صعودی است، باید به فکر خرید بود. اما وقتی بازار وارد روند نزولی شد، باید از معاملات خرید خارج شد و به فکر معامله فروش بود. در بازار دورههای آرامی وجود دارند که قیمتها در یک دامنه محدود نوسان میکنند. از نظر این استراتژی در فازهای خنثی یا بدون روند باید از معامله خودداری کرد.

در این استراتژی اولین نمودار قیمتی (چارت) باید نشانگر روند کلی و بلندمدت بازار باشد. نمودار دوم بایستی نشانگر روند میانمدت بازار باشد. نمودار یا چارت سوم هم باید برای سیگنال یابی دقیق در تایم فریمهای پایینتر استفاده شود. در واقع شما به کمک نمودار بلندمدت، روند اصلی بازار را تشخیص میدهید. نمودار دوم که نشانگر روند میانمدت است، وضعیت بازار در فار اصلاحی را نشان میدهد. آیا بازار وارد اصلاح شده است؟ آیا اصلاح تمام شده است؟ آیا اصلاح به تغییر روند منجر شده است؟ پاسخ این سه سؤال را باید در نمودار دوم پیدا کنید. نمودار سوم هم بهترین جا برای سیگنال یابی پرایس اکشن است. نمودار سوم به شما کمک میکند تا با حد ضرر کوتاهتری وارد بازار شوید.

انتخاب تایم فریم (Timeframe) مناسب

سؤال تکراری که همیشه معامله گران تازهکار با آن درگیر هستند! بهترین تایم فریم کدام است؟ استراتژی سهزمانه الدر (Elder) مثل سایر استراتژیهای معاملاتی یک سیستم جامع محسوب میشود. یعنی تایم فریمی که انتخاب میشود بستگی به نحوه کار معاملهگر دارد. در یک بازه زمانی مشخص مثل یک روز، یک هفته و یا یک ماه چند بار معامله میکنید؟ هر چه تعداد معاملات شما در این بازه زمانی بیشتر باشد، باید از تایم فریمهای کوتاهتر استفاده کنید. اگر تعداد معاملات کمتر باشد، باید از تایم فریمهای بلندمدت استفاده کنید. در استراتژی سهزمانه الدر (Elder) شما باید از سه تایم فریم مختلف استفاده کنید، به طوری که تایم فریم بلندمدت تقریباً ۴ تا ۵ برابر تایم فریم میانمدت باشد. تایم فریم میانمدت هم باید حداقل ۴ تا ۵ برابر بزرگتر از تایم فریم کوتاهمدت باشد!

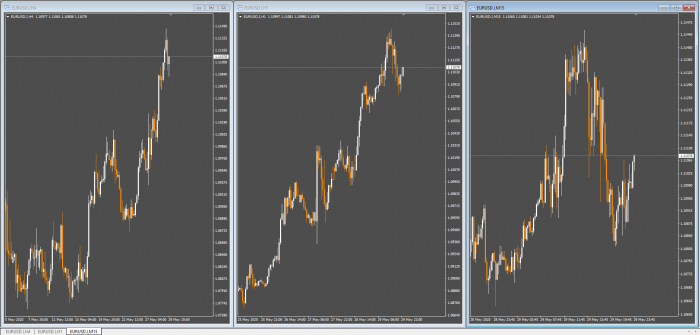

شما میتوانید از ترکیب نمودار یک روزه (D1)، نمودار چهارساعته (H4) و نمودار یک ساعته (H1) استفاده کنید. نمودار روزانه روند اصلی بازار را مشخص میکند. نمودار چهارساعته روند میانمدت بازار را شفاف میکند. نمودار یک ساعته هم بهترین جا برای پیدا کردن سیگنالهای پرایس اکشن با حد ضررهای کوتاه است.

اگر این ترکیب با سبک معاملاتی شما جور در نمیآید، میتوانید از ترکیب نمودار چهارساعته، نمودار یک ساعته و نمودار ۱۵ دقیقه استفاده کنید. معمولاً نمودار بلندمدت در سمت چپ، نمودار میانمدت در وسط و نمودار کوتاهمدت در سمت راست تصویر قرار میگیرند. اگر شما هم جزو اسکالپ کار های بازار هستید (Scalper)، میتوانید از ترکیب نمودار ۳۰ دقیقه (M30)، نمودار پنج دقیقه (M5) و نمودار یک دقیقه (M1) استفاده کنید.

در استراتژی سه زمانه الدر (Elder) شما باید از سه تایم فریم مختلف استفاده کنید. تایم فریم بلند مدت باید حداقل ۴ برابر تایم فریم میان مدت باشد. تایم فریم میان مدت هم حداقل باید ۴ برابر تایم فریم کوتاه مدت باشد.

انتخاب اندیکاتورهای تکنیکال

همانطور که در بالا هم گفتیم، در استراتژی سه زمانه الدر، باید از دو نوع اندیکاتور روندی (Trend) و اندیکاتور اسیلاتور (Oscillator) در نمودارها استفاده کنید.

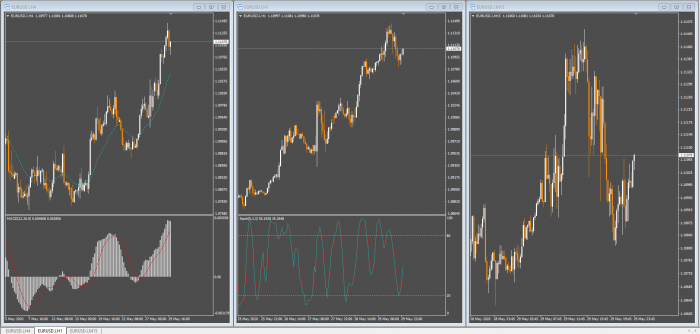

نمودار بلندمدت که در سمت چپ مانیتور قرار میگیرد، باید اندیکاتورهای روندی را شامل شود. نمودار بلندمدت برای پیدا کردن روند اصلی بازار است. به همین دلیل توصیه میشود که از دو اندیکاتور میانگین متحرک (Moving Average) و اندیکاتور MACD استفاده کنید.

در نمودار میانمدت که برای تشخیص فاز اصلاحی بازار است، باید از اندیکاتورهای نوساننما یا اسیلاتور استفاده کنید. اندیکاتورهای RSI یا استوکاستیک (Stochastic) برای این کار مناسب هستند.

در نمودار کوتاهمدت نباید اندیکاتوری اضافه شود. نمودار کوتاهمدت که در سمت چپ صفحه نمایش قرار میگیرد، جایی است که شما با استفاده از تئوریهای ساده پرایس اکشن به دنبال سیگنال هستید. در اینجا هدف پیدا کردن بهترین سیگنال پرایس اکشن است. بهترین سیگنال، سیگنالی است که اصل انطباق را رعایت کرده باشد و حد ضرر کوتاهتری هم داشته باشد.

اندیکاتور های پیشنهادی: میانگین متحرک نمایی، MACD و استوکاستیک. شما می توانید از سایر اندیکاتور های تکنیکال هم استفاده کنید. به شرطی که اندیکاتور های نمودار بلند مدت روندی باشند و اندیکاتور نمودار میان مدت هم اسیلاتور یا نوسان نما باشد.

روش کار استراتژی سه زمانه الدر (Elder)

بعد از اینکه نمودارها و اندیکاتورها را آماده کردید، باید به تحلیل بازار اقدام کنید. نمودار بلندمدت را تحلیل کنید تا روند اصلی بازار را پیدا کنید. روند بازار دوست شماست! پس اگر روند صعودی است، به فکر معامله خرید و اگر روند نزولی است به فکر معامله فروش باشید. در روند خنثی از معامله خودداری کنید.

اگر بازار روند صعودی دارد، باید به نمودار دوم یا وسطی نگاه کنید. این نمودار باید وضعیت فاز اصلاحی بازار را مشخص کند. آیا بازار در حال ورود به فاز اصلاحی است؟ اصلاح در روند صعودی به معنی کاهش قیمت هاست. پس اگر میخواهید خرید بزنید، باید منتظر پایان اصلاح بمانید. شاید این نمودار نشان دهد که بازار در حال خروج از فاز اصلاحی است. در این صورت باید با بررسی نمودار سوم به دنبال سیگنال خرید باشید. گاهی اوقات بازار در روند صعودی قرار دارد و هنوز خبری از اصلاح نیست. در این صورت نمودار دوم هم نشانهای از اصلاح نخواهد داشت. در این سناریو بهتر است که منتظر اصلاح بازار بمانید.

اگر بازار روند نزولی داشته باشد، باز هم باید نمودار دوم را بررسی کنید. وضعیت اصلاح مشخص میکند که آیا زمان برای ورود به معامله مناسب است یا خیر؟ اصلاح در روند نزولی به معنی افزایش نسبی قیمت هاست. در روندهای قوی بهتر است که با پایان اصلاح وارد بازار شوید. همیشه به خاطر داشته باشید که نمودار سوم و کوتاهمدت بازار باید سیگنال معاملاتی صادر کند. در نبود سیگنال نباید وارد بازار شوید. سیگنال حد ضرر و ریسک معامله شما را مشخص میکند.