یک سؤال رایج میان معامله گران بازار فارکس و سهام این است که آیا سطوح فیبوناچی اصلاحی واقعاً مؤثر هستند و میتوان از آنها برای معاملات استفاده کرد؟ در این مقاله میخواهیم نحوه استفاده از سطوح فیبوناچی (Fibonacci Retracement) به همراه پرایس اکشن را بررسی کنیم و از آن برای بالا بردن شانس موفقیت معاملات استفاده کنیم.

فهرست مطالب

سیگنالهای پرایس اکشن برای ورود از اصلاحهای قیمتی

حتماً شما هم کلمات اصلاح، کورکشن (Correction) یا Retracement را شنیدهاید. هر سه کلمه مترادف هم هستند. اما آیا با مفهوم آنها آشنایی دارید؟ در مقاله امروز میخواهیم با اصلاحهای قیمتی و نحوه معامله با آنها آشنا شویم. اصلاح در بازار مفهوم سادهای است. اصلاح به معنی خنثی شده بخشی از رالی صعودی یا نزولی اخیر است، که محرک اصلی آن تثبیت سود معامله گران بعد از یک رالی قوی است. فرض کنید قیمتها افزایش مییابند و در ادامه شاهد کاهش نسبی قیمتها هستیم. به این کاهش نسبی اصلاح میگویند. اصلاح میتواند برای موج صعودی و نزولی اتفاق بیفتد. برای درک راحتتر به قدم زدن خود فکر کنید. سه قدم جلو میروید و میایستید و سپس یکقدم به عقب برمیگردید. یک قدمی که به عقب برداشتهاید همان اصلاح است. پس میتوان گفت که اصلاح همان بازگشت یا معکوس شدن حرکت قیمتی اخیر است.

چرا اصلاحهای قیمتی مهم هستند؟

اصلاحهای قیمتی مهم هستند چون میتوانند قیمت بهتری برای ورود به بازار را به معاملهگر ارائه دهند. همچنین میتوان از اصلاحهای قیمتی برای تعیین حد ضرر استفاده کرد و یا نسبت ریسک به ریوارد را بهبود داد. ورود به معامله از اصلاحهای قیمتی یک رویکرد ایده آل برای معامله گران محافظهکار است. در نهایت هدف معاملهگر این است که از بهترین قیمت وارد بازار شود و بتواند ریسک معامله را مدیریت کند و در عین حال بازدهی بهتری هم داشته باشد، با معامله از اصلاحهای قیمتی به هر سه مورد اشاره شده دست مییابید.

مزایای معامله از اصلاحهای قیمتی (Retracement Trading)

اگر شما هم جزو افرادی هستید که از سطوح معاملاتی خاصی به دنبال ورود به بازار هستند و حساسیت یک تکتیرانداز را دارید، سیگنال ورود به بازار از اصلاحهای قیمتی مختص شماست. در زیر چند مورد از مزایای خوب معامله از اصلاحهای قیمتی را بررسی میکنیم:

شانس موفقیت سیگنالهای معاملاتی که از اصلاحهای قیمتی صادر شدهاند بسیار بالاست. طبیعت اصلاحهای قیمتی این است که قیمت بعد از بازگشت جزئی دوباره در مسیر قبلی به حرکات خود ادامه میدهد. اگر بازاری روند داشته باشد، تنها کافی است که منتظر اصلاح بمانید و بعد از پایان اصلاح وارد بازار شوید. به همین دلیل اگر سیگنال پرایس اکشنی در اصلاح بازار پیدا کنید، به احتمال زیاد فرصت معاملاتی عالی را شکار کردهاید. همیشه در اصلاحها صبر کنید تا بازار در سطوح اصلاحی، سیگنال پرایس اکشن مناسبی مثل پین بار یا الگوی انگولفینگ (پوششی) را صادر کند. بازار همیشه به میانگین یا متوسط قیمتها باز میگردد. به همین دلیل وقتی اصلاح یا بازگشت به راه میافتد، به دنبال سیگنال معاملاتی باشید، چونکه به احتمال زیاد بازار دوباره به میانگین قیمتها باز خواهد گشت.

دستورات حد ضرر در سطوح امنتری قرار خواهند داشت. اصلاح قیمتی اجازه میدهد تا در انتخاب دستور حد ضرر قدرت مانور بیشتری داشته باشیم. شما میتوانید دستور حد ضرر را دور تر از منطقهای که احتمالاً بازار به آن برخورد خواهد کرد قرار دهید. قرار دادن دستور حد ضرر به فاصله مناسبی از میانگین متحرک، سطح کلیدی خاص یا اوج و کف پین بار میتواند به معامله اجازه دهد تا در برابر نوسانات غیرعادی بازار مقاومت کند.

نسبت ریسک به ریوارد بهتر. سیگنالهایی که در اصلاحهای قیمتی صادر میشوند معمولاً حد ضرر کوتاهتری دارند، چونکه شما از سطح کلیدی وارد بازار میشوید که احتمالاً نقطه پایانی اصلاح است. همچنین ورود از اصلاح قیمتی باعث می شود تا بازار فضای بیشتری برای حرکت داشته باشد. این یعنی حد سود معامله هم به فاصله دورتری از سیگنال قرار خواهد گرفت.

معایب معامله از اصلاحهای قیمتی

در این روش احتمال اینکه فرصتهای معاملاتی زیادی را از دست بدهید وجود دارد. در واقع گاهی اوقات شاید فرصتهای خوب معاملاتی را تنها به خاطر اینکه اصلاحی صورت نگرفته از دست بدهید. اما توجه داشته باشید که از دست دادن فرصت خوب معاملاتی بدترین اتفاق در دنیای معاملهگری نیست. گاهی اوقات لازم است که معاملهگر از انجام تعداد زیادی معامله خودداری کند. در این روش تعداد کل معاملات انجام شده هم به طور قابل توجهی کاهش خواهند یافت.

مثال: معامله اصلاح قیمتی بدون داشتن سیگنال پرایس اکشن

در مثال پایین شاهد هستیم که بازار به سطح کلیدی افقی بازگشته است. در اینجا هیچ سیگنال پرایس اکشنی صادر نشده است، با این حال همینکه بازار به این سطح کلیدی برخورد کرده، شاهد سقوط سریع قیمت بودیم. چنین بازگشتهایی که بدون سیگنال هستند معمولاً نسبت ریسک به ریوارد عالی دارند، اما شکار چنین معاملاتی کار سختی است.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

مثال: معامله با بازگشت به سطح کلیدی همراه با سیگنال پرایس اکشن

منتظر بازگشت بازار به سطح کلیدی بمانید و با دیدن سیگنال پرایس اکشن وارد معامله شوید. این بهترین روش برای معامله از اصلاحهای قیمتی است. شانس موفقیت چنین معاملاتی به طور قابل توجهی بالاست.

مثال: معامله از بازگشت بازار به میانگین متحرک

در بازارهای مالی داراییها همیشه تمایل دارند که به متوسط یا میانگین قیمتی بازگردند. به طور مثال در نمودار زیر از میانگین متحرک نمایی ۲۱ روز استفاده شده است. زمانی که بازار به سمت میانگین متحرک بازگشت و آن را لمس کرد، به دنبال سیگنال پرایس اکشنی در جهت روند بازار باشید. زمانی که سیگنال پرایس اکشن را پیدا کردید با خیال راحت وارد معامله شوید.

مثال: ورود به معامله از اصلاح ۵۰ درصدی

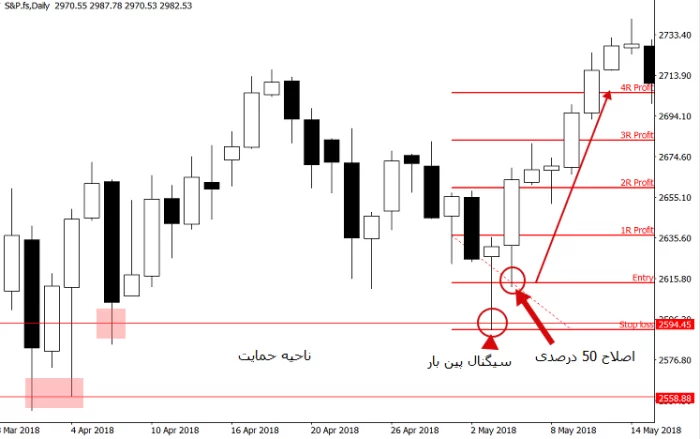

معمولاً بازار در حرکات قیمتی بزرگ تا ۵۰ درصد رالی صعودی یا نزولی اصلاح میکند. اگر به نمودارهای قیمتی نگاه کنید متوجه خواهید شد که بازار بارها به اندازه ۵۰ درصد اصلاح کرده است. به همین دلیل شما میتوانید با رسیدن بازار به اصلاح ۵۰ درصدی به فکر معامله باشید. بعد از پایان این اصلاح بازار در جهت روند قبلی حرکت خواهد کرد.

مثال: معامله از اصلاحهای نواحی سیگنال یا کندل های سیگنالی

روش دیگری هم برای معامله از اصلاحهای بازار وجود دارد که با مطالب قبلی کمی تفاوت دارد. یکی از روشهای معامله به این شکل است که منتظر اصلاح ۵۰ درصدی سیگنال پین بار بمانید و بعد وارد بازار شوید. اغلب زمانی که پین باری با دنباله بلندی تشکیل می شود، کندل بعدی آن تا سطح ۵۰ درصدی پین بار اصلاح میکند و قیمت بهتری را برای ورود به بازار و قرار دادن حد ضرر کوتاهتر فراهم میکند. در شکل زیر اگر منتظر اصلاح ۵۰ درصدی پین بار صعودی میماندید میتوانستید تا چهار برابر اندازه حد ضرر سود کنید!

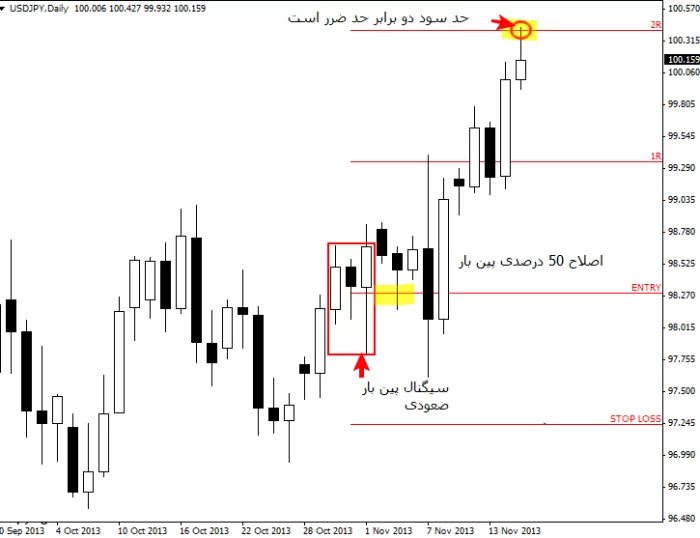

در شکل زیر هم اگر تا اصلاح ۵۰ درصدی سیگنال پین بار صعودی منتظر میماندید میتوانستید تا دو برابر حد ضرر سود کنید.

مثال: معامله با بازگشت بازار به سطح سیگنال قبلی

زمانی که بازار به محدودهای باز میگردد که قبلاً شاهد تشکیل سیگنال و حرکت بازار بودیم، بایستی بهدقت حرکات قیمتی را دنبال کنیم. چونکه به احتمال زیاد این بار هم سیگنال معاملاتی تشکیل خواهد شد. در نمودار زیر قیمت به محدوده بازگشته که قبلاً سیگنال پین بار صعودی در آن صادر شده بود. اما این بار سیگنال تشکیل شده نزولی است.

نحوه استفاده از فیبوناچی اصلاحی

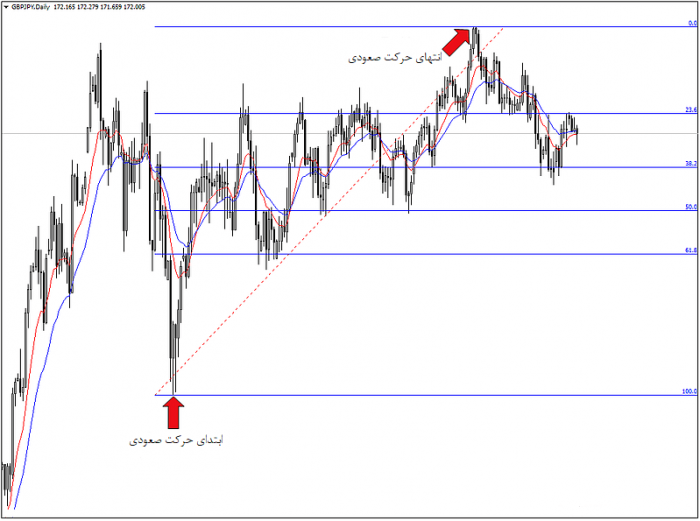

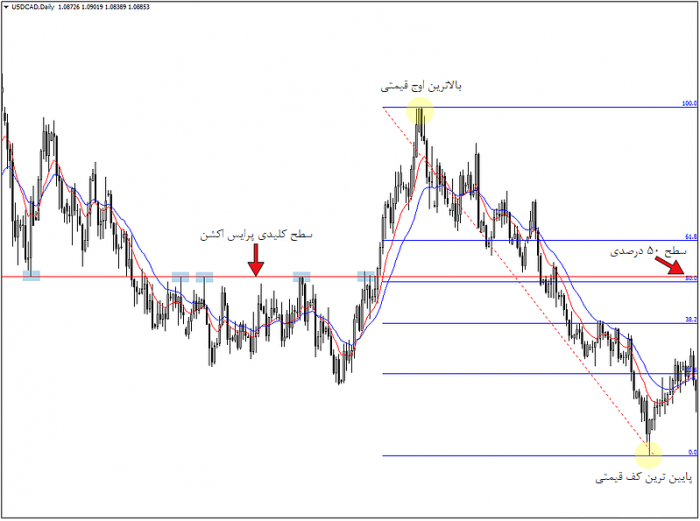

برای نشان دادن نحوه استفاده از فیبوناچی اصلاحی، بهترین روش استفاده از مثالهای واقعی بازار است. در تصویر زیر (نمودار روزانه GBPJPY) فیبوناچی اصلاحی از پایینترین کف قیمتی تا بالاترین اوج قیمتی رسم شده است. هر چند اوج و کفهای زیادی در این حرکت صعودی وجود دارند، اما این دو نقطه برجستهترین اوج و کف در این نمودار هستند. البته این بدان معنا نیست که شما نمیتوانید از فیبوناچی اصلاحی در نوسانات کوچک استفاده کنید. اما در صورتی که از تایم فریمهای بالا (بازه زمانی هفتگی، روزانه) استفاده میکنید، بهتر است از بالاترین اوج قیمتی و پایینترین کف قیمتی فیبوناچی اصلاحی را رسم کنید.

به محض اینکه فیبوناچی اصلاحی را در حرکت صعودی GBPJPY رسم کنید، مشخص خواهد شد که چندین سطح کلیدی (حمایتی/مقاومتی) در بازار وجود دارد. بدین ترتیب میتوانید تصمیم بگیرید که کدام یک از این سطوح فیبوناچی با سطوح پرایس اکشن انطباق دارند.

ملاحظه میکنید که در تصویر بالا، سطوح ۳۸.۲، ۵۰ و ۶۱.۸ درصد فیبوناچی اصلاحی با اوج و کفهای موج صعودی انطباق دارند، در نتیجه انتظار میرود که جفت ارز به این سطوح واکنش نشان دهد.

سطوح فیبوناچی و پرایس اکشن

هر چند فیبوناچی اصلاحی ابزار خوبی است اما نباید به تنهایی در بازار استفاده شود. به عنوان مثال تصور نکنید که بازار فقط به سطح ۵۰ درصدی برخورد کرده و به آن واکنش نشان میدهد. از سطوح فیبوناچی میتوان برای یافتن سطوحی که با یکدیگر انطباق دارند استفاده کرد (اصل انطباق). اگر سطوح کلیدی پرایس اکشن را قبلاً مشخص کرده باشید، میتوانید از فیبوناچی اصلاحی استفاده کنید تا سطوح کلیدی شما تائید شوند. بدین منظور که انطباق فیبوناچی اصلاحی با سطوح پرایس اکشن نشانگر درستی سطوح تعیین شده است.

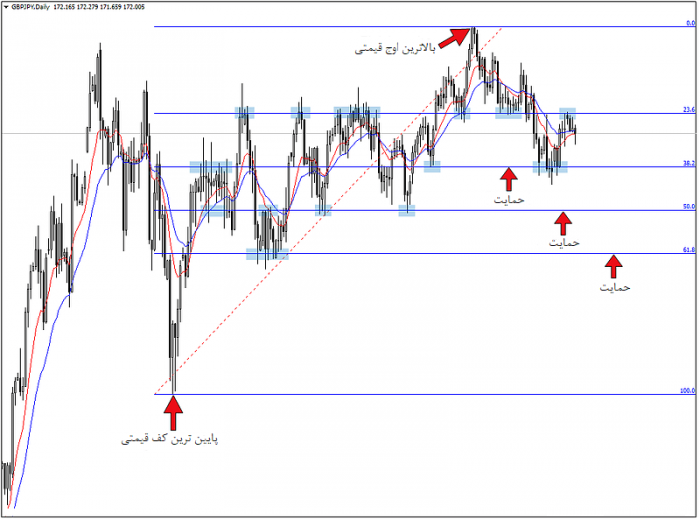

در نمودار بالا مشاهده میکنید که سطوح حمایتی و مقاومتی (سطوح پرایس اکشن) GBPJPY رسم شده و بازار به آنها واکنش نشان داده است. با ترسیم فیبوناچی اصلاحی میتوانید انطباق بین سطوح فیبوناچی و سطوح حمایتی/مقاومتی را به دست آورید.

طبق تصویر بالا، وقتی سطوح فیبوناچی را رسم کنیم، بلافاصله مشخص خواهد شد که سطوح ۲۳.۶ و ۵۰ درصدی با سطوح کلیدی پرایسن اکشن که قبلاً شناسایی کرده بودیم، انطباق دارند. این امر به ما اطمینان میدهد که بازار به این سطوح واکنش نشان خواهد داد و در صورت برخورد بازار به آنها باید با افزایش تقاضا مواجه شویم.

استفاده از سطوح فیبوناچی برای یافتن حمایت و مقاومت

علاوه بر استفاده از سطوح فیبوناچی برای تائید سطوح کلیدی پرایس اکشن، میتوانید این ابزار را برای یافتن سطوح اصلی نیز به کار بگیرید. اما باید در استفاده از این روش احتیاط کنید، چون سطوح فیبوناچی میتوانند شما را به اشتباه بیندازند.

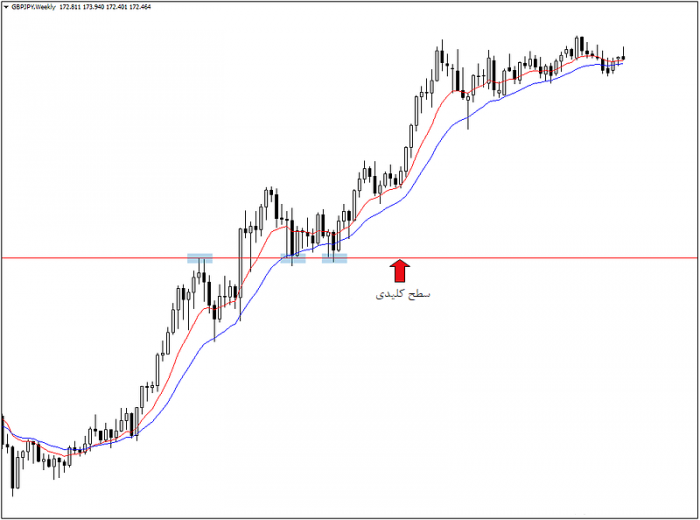

شاید اولین کار برای استفاده مؤثر از فیبوناچی اصلاحی، به کار گیری آن در تایم فریمهای بالا مثل نمودار هفتگی است. البته بدین معنا نیست که چون سطوح کلیدی را در نمودار هفتگی شناسایی کردهایم، باید در این بازه رمانی نیز معامله کنیم.

در تصویر زیر نمودار هفتگی GBPJPY را مشاهده میکنید که بدون رسم فیبوناچی، میتوان گفت نرخ ۱۴۸ یک سطح قیمتی اصلی برای بازار است.

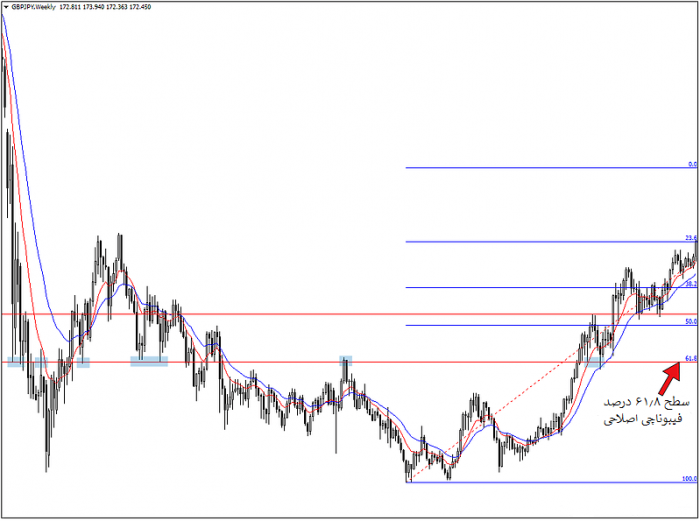

اگر فیبوناچی اصلاحی را برای موج صعودی رسم کنید، میتوانید ببینید که آیا سطح کلیدی دیگری وجود دارد که از دست دادهاید یا نه؟

اولین چیزی که به چشم میخورد عدم تطابق دقیق اصلاح ۵۰ درصدی و سطح کلیدی مشخص شده است. اما در این امر مشکلی نیست. به خاطر داشته باشید که سطح کلیدی پرایس اکشن میتواند کمی بالاتر یا پایینتر از سطوح فیبوناچی باشد.

در مورد بعدی به بررسی سطوح ۲۳.۶، ۳۸.۲ و ۶۱.۸ درصد فیبوناچی میپردازیم تا ببینیم که آیا سطح کلیدی دیگری نیز وجود دارد؟ به نظر میرسد که سطح ۶۱.۸ درصدی، یک سطح قیمتی مهم به ما بدهد. از این رو زمانی که یک خط افقی منطبق بر سطح ۶۱.۸ درصدی رسم کنیم و در نمودار زوم اوت کنیم، خواهیم دید که سطح ۶۱.۸ درصدی با یک سطح حمایتی/مقاومتی در گذشته انطباق دارد و بازار به این سطح کلیدی واکنش نشان داده است. (تصویر زیر)

با هم ترکیب کنید

با توجه به مطالب بالا، حالا نوبت سیگنال یابی در محل تلاقی سطوح پرایس اکشن و فیبوناچی است. به مثال زیر توجه کنید:

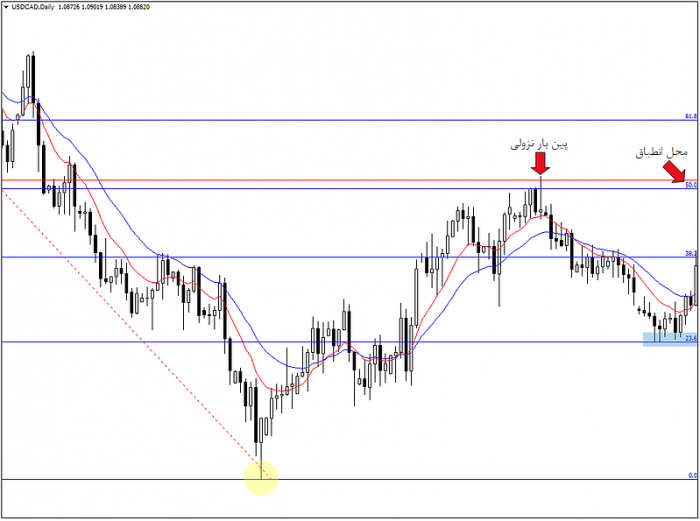

طبق نمودار بالا، کاملاً واضح است که سطح ۵۰٪ فیبوناچی با اوجهای قیمتی اخیر در بازه زمانی روزانه انطباق دارد. بنابراین بهتر است که این سطح قیمتی را در نمودار خود رسم کنید و در صورت برخورد بازار به محدوده ۵۰ درصد فیبوناچی، منتظر بازگشت نزولی بازار بمانید.

در ادامه وقتیکه بازار به محل انطباق اصلاح ۵۰ درصدی و سطح کلیدی پرایس اکشن رسیده است، پین بار نزولی روزانه تشکیل داده است.

نمودار روزانه USDCAD یک مثال عالی از چگونگی ترکیب فیبوناچی اصلاحی و سطوح کلیدی پرایس اکشن همراه با صدور سیگنال فروش پرایس اکشن بود. هم چنین توجه کنید که در نمودار بالا، بازار بعد از شکلگیری پین بار نزولی تا اصلاح ۲۳.۶ درصدی سقوط کرده و در ادامه از سوی این سطح نیز حمایت شده است.

نکات کلیدی

- همیشه فیبوناچی اصلاحی را با سایر استراتژیها و تکنیکهای پرایس اکشن ترکیب کنید تا نتیجه خوبی از معاملات بگیرید. هرگز کورکورانه و بدون ترکیب عوامل دیگر با سطوح فیبوناچی وارد معامله نشوید.

- سطوح فیبوناچی را به عنوان تائیدیِ سطوح کلیدی پرایس اکشن در نظر بگیرد.

- از فیبوناچی اصلاحی میتوان برای شناسایی سطوح کلیدی که ممکن است در هنگام تحلیل نادیده گرفتهاید استفاده کرد، اما در تأیید صحت سطح کلیدی پرایس اکشن دقت کنید.

- پس از شناسایی منطقه تلاقی (محل انطباق سطوح فیبوناچی و پرایس اکشن) منتظر صدور سیگنال پرایس اکشن باشید تا در جهت روند غالب معامله کنید.

سیگنال فیبوناچی ۵۰ درصد

بازگشت بازار از اصلاح ۵۰ درصد فیبوناچی یک فرصت خوب برای معامله گران فراهم میکند. سوئینگ تریدرها عاشق بازگشتهای قیمت هستند. هنگامی که بازگشت قیمتی اتفاق می افتد، ورودی با ریسک پایین و ریوارد بالا را ارائه میدهد. در این مقاله می خواهیم با سیگنال فیبوناچی ۵۰ درصد آشنا شویم.

اصلاح قیمتی باید چقدر باشد؟

این یک مسأله پیچیده است. بازگشتهای کوتاه مدت و کم عمق به طور عمده شکست میخورند، مگر روند قوی در بازار وجود داشته باشد. از طرفی، بازگشتهای عمیق ممکن است به صورت ناگهانی یک سیگنال معکوس فراهم کنند. هر دو حالت با چالشهای خود روبرو هستند.

پاسخ های متفاوتی برای این سوال وجود دارد. برخی از تریدرها به دنبال بازگشت بازار به سمت میانگین های متحرک هستند. یعنی از میانگین متحرک برای ارزیابی عمق اصلاح استفاده می کنند. اما در این میان استراتژی معاملاتی بازگشت ۵۰ درصدی به عنوان یک روش بسیار قابل اعتماد شناخته میشود. این نسبت به عنوان یک معیار مؤثر برای یک بازگشت متعادل عمل میکند. یعنی قیمت بعد از یک حرکت قوی یک سویه، تا نصف اندازه حرکت قبلی عقب نشینی می کند.

فرض کنید قیمت اونس طلا در یک حرکت قوی، ۱۰۰ دلار رشد می کند. اصلاح ۵۰ درصد فیبوناچی این حرکت، نصف ۱۰۰ دلار است. یعنی کافی است از اوج این رالی، ۵۰ دلار پایین بیاید تا به اصلاح فیبوناچی ۵۰ درصدی برسید. اگر با فیبوناچی آشنایی ندارید، به لینک زیر مراجعه کنید:

قوانین معاملاتی سیگنال فیبوناچی ۵۰ درصد

معامله خرید

- به دنبال موج قیمتی صعودی باشید که از اوج قیمتی قبلی عبور کرده است.

- محدوده بین اصلاح ۵۰ درصدی و سطح ۶۱٫۸ درصد فیبوناچی را مشخص کنید.

- پس از ورود قیمت به محدوده بازگشتی و تشکیل کندل صعودی، وارد معامله خرید شوید.

معامله فروش

- یک موج نزولی را مشخص کنید که به زیر کف قیمتی قبلی عبور کرده است.

- محدوده بین اصلاح ۵۰ درصدی و سطح ۶۱٫۸ درصد فیبوناچی را مشخص کنید.

- پس از برخورد قیمت به محدوده تعیین شده و تشکیل کندل قیمتی نزولی، وارد معامله فروش شوید.

مثال های معاملاتی از سیگنال فیبوناچی ۵۰ درصد

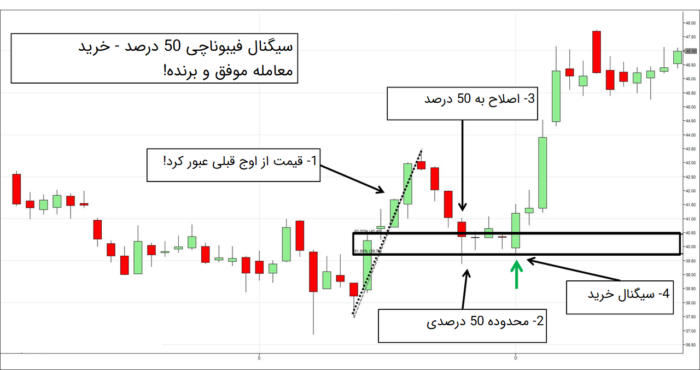

معامله برنده در روند صعودی

مثال فوق نمایانگر نمودار قیمتی روزانه است. چهار کندل قیمتی مثبت و متوالی بدون وجود سطح مقاومتی شکل گرفته اند. این موج صعودی یک فرصت عالی برای رسم فیبوناچی اصلاحی است تا منتظر شکل گیری استراتژی معاملاتی ۵۰ درصدی بمانیم.

بدین ترتیب محدوده بین سطوح ۵۰-۶۱٫۸ درصد فیبوناچی را مشخص می کنیم. منطقه میانی بین این دو سطح اصلاحی، به عنوان ناحیه بازگشتی شناخته میشود. در ادامه قیمت به سمت پایین باز می گردد و به محدوده حمایتی می رسد که واکنش بازار به این محدوده مثبت بوده و در نتیجه فشارهای خرید افزایش می یابند. شکل گیری کندل قیمتی مثبت بالای اصلاح ۵۰ درصدی تائیدی بر شروع حرکت صعودی جدید است.

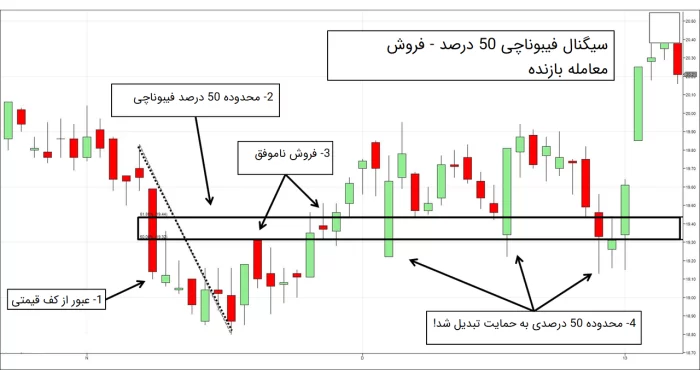

معامله بازنده در روند نزولی

مثال فوق نشانگر نمودار روزانه است. فیبوناچی اصلاحی برای یک موج نزولی رسم شده و محدوده بین سطوح ۵۰-۶۱٫۸ درصدی را ترسیم کرده ایم.

قیمت دو بار به این محدوده برخورد کرده است که هر دو به سرعت شکست خورده اند. منطقه ۵۰-۶۱٫۸ درصدی نتوانسته در قالب مقاومت عمل کند و در ادامه به عنوان یک منطقه حمایتی قدرتمند شناخته شده است.

بررسی سیگنال فیبوناچی ۵۰ درصد

برای اجرای موفق این سیگنال، باید در انتخاب حرکات قیمتی دقت کرد. حرکتهای ضعیف و کوتاه، سیگنال معتبری صادر نمی کنند.

برای بازگشت های مثبت، اجازه دهید که قیمت به بالای اوج قیمتی اخیر عبور کند و سپس به دنبال موج صعودی و رسم فیبوناچی اصلاحی باشید. برای بازگشت های منفی، منتظر حرکت نزولی بمانید که کف قیمتی اخیر را بشکند و سپس منتظر تشکیل موج نزولی و رسم فیبوناچی اصلاحی بمانید. پس از شناسایی حرکت قیمتی، رسم منطقه بازگشتی به سادگی انجام میشود.

مرحله چالشبرانگیز بعدی، زمان ورود دقیق است. در قوانین معاملاتی فوق، از یک قاعده ورودی ساده استفاده کردیم که با تشکیل هر کندل قیمتی مثبت وارد معامله خرید و با شکل گیری هر کندل نزولی وارد معامله فروش شویم. برای بهینه سازی نقطه ورودی، از الگوهای کندل قیمتی در مناطق بازگشتی استفاده کنید.

برای این که حرکت قیمتی بازار را در برخورد قیمت به محدوه بازگشتی از دست ندهید، می توانید سفارش sell limit و buy limit را در ناحیه بازگشتی قرار دهید. استفاده از این روش با حدضرر مناسب می تواند نسبت ریسک به ریوارد بهتری ارائه دهد.

سیگنال فیبوناچی ۵۰ درصدی یک استراتژی عالی برای سوئینگ تریدرها است. ابتدا منتظر یک حرکت قوی قیمتی و سپس منتظر بازگشت بازار از اصلاح ۵۰ درصدی بمانید. اگر می ترسید که حرکت اصلی بازار را از دست بدهید و قبل از برخورد قیمت به محدوده بازگشتی وارد معامله می شوید، نمیتوانید از این استراتژی به خوبی استفاده کنید.