معامله کردن در سطوح حمایتی و مقاومتی بسیار مهم و باارزش است و رسم سطوح حمایتی و مقاومتی، یکی از مهارتهای مهم معاملهگری است. با این حال معامله گران هنگام شناسایی سطوح حمایتی و مقاومتی دچار اشتباه میشوند و استفاده نادرست از این سطوح، منجر به تصمیمات اشتباه و معاملات زیانآور خواهد شد. این مقاله ما به شما کمک میکند تا بهترین سطوح حمایتی و مقاومتی را به راحتی پیدا کنید.

فهرست مطالب

سطح حمایتی و مقاومتی چیست؟

سطوح مقاومتی و حمایتی، مناطق پرایس اکشن مهم در نمودار قیمتی هستند که در گذشته بازار به این سطوح واکنش نشان داده است. مناطق مقاومتی و حمایتی همان سطوح اصل انطباق هستند که میتوانند شامل نقاط چرخشی قوی (swing points) و آغازگر روند صعودی یا نزولی جدید باشند. در تصویر زیر سطوح حمایتی و مقاومتی کلاسیک تعیین شدهاند. در سطوح مقاومتی (R)، قیمت نمیتواند از این سطوح عبور کند و در نتیجه بازار پایین آمده است. اما در سطوح حمایتی (S)، قیمت بعد از برخورد به این سطوح، به سمت بالا بازگشته است. بسیار مهم است که بدانید چگونه سطوح حمایتی و مقاومتی مناسب را بیابید، زیرا:

- میتوانید از آنها برای زمان ورود به معامله استفاده کنید.

- با استفاده از سطوح حمایتی و مقاومتی، میتوانید حد ضرر و حد سود خود را تعیین کنید.

- سطوح حمایتی و مقاومتی میتوانند برای مقیاس بندی در معاملات و زمان خروج از بازار استفاده شوند.

چرا معامله از سطوح حمایتی و مقاومتی کار آسانی نیست؟

چرا بسیاری از معامله گران با وجود استفاده از سطوح مقاومتی و حمایتی، ضرر میکنند؟ معاملهگرانی که فقط خطوط افقی نازک را در نمودارهای خود ترسیم میکنند، معمولاً شامل یکی از دو سناریوی زیر میشوند:

- قیمت بعد از برخورد به سطح حمایتی یا مقاومتی حرکت میکند و معامله گران فرصت معاملاتی را از دست میدهند: وقتیکه معامله گران با چنین شرایطی روبرو میشوند، بسیار ناامید میشوند که نتیجه آن عملکرد تهاجمی معامله گران در تریدهای بعدی است.

- قیمت بدون واکنش به سطوح حمایتی و مقاومتی حرکت میکند: زمانی که معامله گران سطوح حمایتی و مقاومتی را تعیین میکنند و بازار بدون واکنش به این سطوح حرکت میکند، معامله گران اعتماد به نفس خود را از دست میدهند زیرا به نظر میرسد که اطلاعات آنها کارایی کافی را نداشته است.

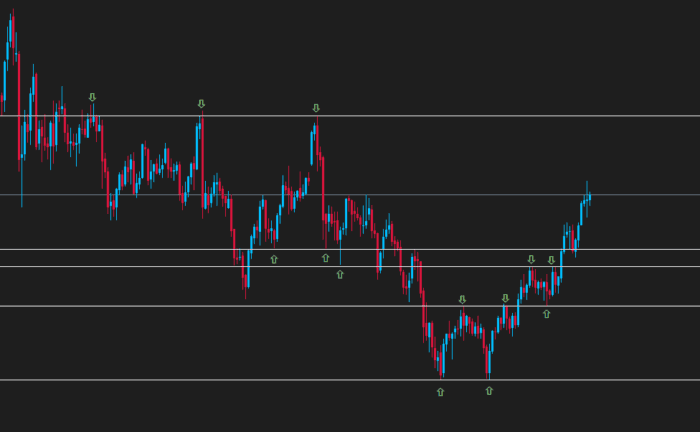

به تصویر زیر نگاه کنید: وقتیکه این نمودار را دقیق بررسی کنید، خواهید دید که اکثر اوقات قیمت به سطوح حمایتی و مقاومتی واکنش نشان نداده است. در نگاه اول به نظر میرسد که با استفاده از این سطوح میتوان نحوه حرکت بازار را توصیف کرد اما نگاه دقیقتر به نمودار، این نظریه را نقض میکند.

نحوه استفاده از سطوح حمایتی و مقاومتی

قیمت یک مفهوم دینامیک است و مومنتوم و نوسانات میتوانند به طور قابلتوجهی در حرکت قیمت تأثیرگذار باشند. این امر در مورد سطوح حمایتی و مقاومتی بسیار مهم، صدق میکند. زمانی که اکثر معامله گران سعی میکنند معاملات خود را در سطوح حمایتی یا مقاومتی مهم انجام دهند، معامله گران حرفهای وارد عمل میشوند و معامله گران آماتور را در اطراف سطح حمایتی یا مقاومتی رها میکنند. به عنوان مثال فرض کنید که قیمت به یک سطح کلیدی مقاومتی رسیده و از آن عبور کرده است، معامله گران حرفهای بلافاصله وارد معامله فروش میشوند ولی معامله گران آماتور فکر میکنند که مقاومت شکسته شده و وارد معامله خرید میشوند اما در نهایت قیمت به زیر سطح مقاومتی برمیگردد و معامله گران آماتور ضرر زیادی را متحمل میشوند. برای غلبه بر این نقص و بهبود مهارتهای معاملهگری، باید از ناحیههای مقاومتی و حمایتی به جای خطوط افقی استفاده کنید.

به تصویر زیر نگاه کنید: سطوح مقاومتی و حمایتی به صورت ناحیهای مشخص شدهاند و این محدودهها شامل تمام نقاط چرخشی قیمت هستند. میتوانید با استفاده از محدوده حمایتی و مقاومتی، سطوح پُر نویز بازار را فیلتر کنید و مشکلات خود را کاهش دهید. همچنین سعی کنید مناطق کلیدی را تا حد ممکن باریک نگه دارید. با گذشت زمان، خواهید دید که چگونه این کار مهارت خواندن نمودار را ارتقا میبخشد.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

ترفندهایی برای رسم بهتر حمایت و مقاومت

روشهای زیادی برای رسم حمایت و مقاومت وجود دارد. اما با این حال معامله گران تازهکار معمولاً نمیتوانند این سطوح را به درستی رسم کنند. در این مقاله میخواهیم با ریزهکاریهای رسم سطوح حمایت و مقاومت آشنا شویم. در اینجا هدف ما ارائه ترفندهایی است که میتوانند سطوح حمایت و مقاومت را با دقت بالایی نمایش دهند.

هر چیزی که در نمودار هست را پاک کنید!

وقتی میخواهید حمایت/مقاومت را پیدا کنید، نباید حواستان به مسائل دیگر در نمودار پرت شود. به همین دلیل هر چه که در نمودار قیمتی دیده میشود را پاک کنید. به طور مثال اگر از میانگین متحرک استفاده میکنید، در زمان رسم سطوح حمایت یا مقاومت از روی نمودار پاک کنید. نمودار خالی بهترین تصویر را از وضعیت بازار به شما نشان خواهد داد.

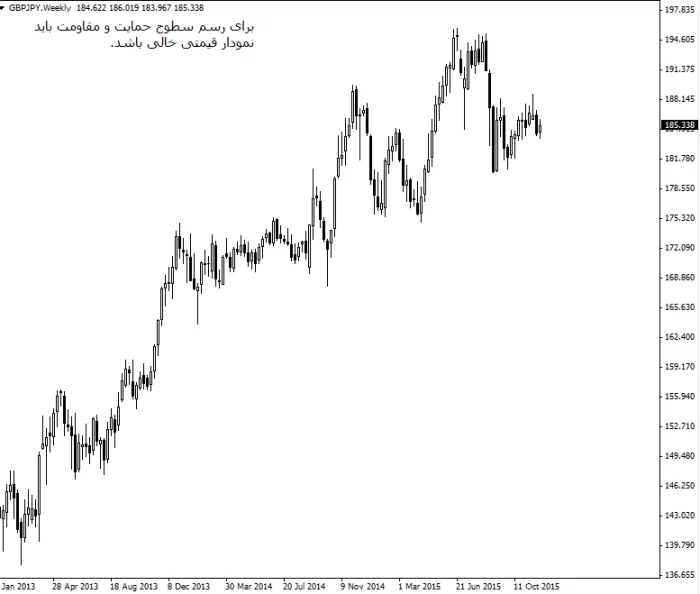

از نمودار هفتگی شروع کنید!

برای اینکه بتوانید بهترین حمایت و مقاومت را رسم کنید، سعی کنید ابتدا از نمودار هفتگی شروع کنید. نمودار هفتگی میتواند بهترین تصویر از چشمانداز بلندمدت بازار را به شما نشان دهد. به شکل پایینی نگاه کنید. در اینجا حمایتها و مقاومتهای مهم نمودار هفتگی را رسم کردهایم. این سطوح کلیدی نشانگر موانع جدی بازار در بازه دو ساله هستند! حمایت یا مقاومت هفتگی نشانگر محل شروع یا پایان رالیهای قوی و بزرگ بازار است.

بعد از نمودار هفتگی، به نمودار روزانه نگاه کنید.

بعد از اینکه سطوح حمایت و مقاومت در نمودار هفتگی رسم شدند، به نمودار روزانه نگاه کنید. نمودار روزانه یکی از مهمترین تایم فریمهای بازار است. در نمودار روزانه شما باید به دنبال سطوح حمایت و مقاومتهایی باشید که به راحتی قابل تشخیص هستند. سطوح حمایت و مقاومت روزانه به احتمال زیاد در آینده نزدیک در معاملات و تحلیلهای شما تأثیر بگذارند. سطوح حمایت و مقاومت روزانه همان سطوح کلیدی هستند که شاید در نمودار هفتگی چندان به چشم نمیآمدند.

به نمودار بالایی توجه کنید. سطح کلیدی جدیدی در ۱۸۴٫۲۲ رسم شده است. این سطح کلیدی در نمودار هفتگی قابل تشخیص نبود، اما در نمودار روزانه اهمیت زیادی دارد. همچنین سطوح حمایت و مقاومتی که در نمودار هفتگی رسم کرده بودیم را در نمودار روزانه اندکی تغییر دادهایم. تنظیم سطوح هفتگی در نمودار روزانه باعث میشود تا حمایت و مقاومتهای بلندمدت بازار از سطوح دقیقتری رسم شوند. توجه داشته باشید که این تغییرات نباید بیشتر از ۳۰ پیپ باشد. سطوح بلندمدت هفتگی باید به گونهای تنظیم شوند که با آخرین حرکات قیمتی بازار انطباق داشته باشند.

رسم سطوح حمایت و مقاومت در نمودارهای چهارساعته و یکساعته

فرقی ندارد که عمر معاملات شما یک ساعت یا چند هفته باشد، حتماً باید ابتدا سطوح حمایت و مقاومت را در نمودارهای بلندمدت رسم کنید و سپس به نمودار چهارساعته و یا یکساعته نگاه کنید. بیشتر معامله گران معمولاً از سطوح حمایت و مقاومت روزانه برای بررسی بازار در نمودارهای چهارساعته و یکساعته استفاده میکنند. با این حال گاهی اوقات لازم است که حمایت و مقاومتهای محلی یا کوتاهمدتی را در نمودارهای چهارساعته یا یکساعته رسم کرد. معمولاً نباید بیشتر از یک یا دو حمایت و مقاومت رسم شود.

در نمودار بالایی سطح کلیدی جدیدی در ۱۸۶٫۳۰ رسم شده است. این سطح کلیدی از دید نمودار چهارساعته مهم است، اما در نمودارهای روزانه و هفتگی نقشی ندارد.

برای رسم حمایت و مقاومت به دادههای چند ماه نیاز است؟

این یکی از سؤالات اصلی و پر تکرار معامله گران تازهکار است. در نمودار هفتگی دادههای قیمتی دو تا سه سال گذشته برای پیدا کردن حمایت و مقاومت کافی است. در نمودار روزانه شش تا ۱۲ ماه گذشته و در نمودارهای چهارساعته و یکساعته هم معمولاً دادههای قیمتی برای کمتر از سه ماه گذشته برای رسم حمایت یا مقاومت کافی است. نکته مهمی که باید در رسم سطوح حمایت و مقاومت به خاطر داشته باشید این است که هر چه حمایت یا مقاومت تاریخهای دور را رسم کنید، به احتمال زیاد این سطوح دیگر قدرتی در شرایط فعلی بازار نخواهند داشت. به همین دلیل همیشه سعی کنید حمایت و مقاومتهای تازه را پیدا کنید و بیشتر روی سطوحی تمرکز کنید که در سه تا ششماهه گذشته اثر قوی بر بازار داشتهاند. چنین سطوحی خیلی قویتر از حمایت و مقاومتهایی خواهند بود که در شش تا ۱۲ ماه گذشته بر بازار اثر گذاشتهاند. این موضوع نشان میدهد که باید حمایت و مقاومتهای قدیمی بازار را طبق آخرین حرکات قیمتی بازار به روز رسانی کرد.

در رسم سطوح حمایت و مقاومت افراط نکنید!

برخی اوقات دیده شده که معامله گران تازهکار سعی میکنند برای تمامی سطوح قیمتی بازار حمایت و مقاومت رسم کنند! بهطوریکه اصلاً خود نمودار قیمتی قابل مشاهده نیست. لازم نیست برای هر حرکت قیمتی که در بازار به راه افتاده یک حمایت یا مقاومت تعریف کنید. شما باید تمرکز خود را به سطوح کلیدی معطوف کنید که به راحتی قابل مشاهده هستند. در معاملات به سبک پرایس اکشن، هر چه تعداد سطوح کمتر باشد بهتر است. اگر تعداد حمایت و مقاومتهای رسم شده بیش از حد زیاد باشد، قدرت تحلیلی شما هم فلج خواهد شد و در بازار سر درگم خواهید شد. یاد بگیرید که تنها سطوحی را رسم کنید که واقعاً بر حرکات بازار تأثیر داشتهاند.

در رسم حمایت و مقاومت وسواس به خرج ندهید!

نیازی نیست که حتماً حمایت یا مقاومت را از کف یا اوج کندل خاصی رسم کنید. گاهی اوقات حمایت یا مقاومت از وسط بدنه کندل عبور خواهد کرد و یا اندکی پایینتر/بالاتر از دنباله کندل خواهد بود. به مثال زیر دقت کنید.

همچنین در مواقعی به جای اینکه یک خط افقی رسم کنید، مجبور خواهید بود از ناحیه یا محدوده حمایتی یا مقاومتی استفاده کنید. پس در رسم سطوح حمایت و مقاومت خیلی وسواس به خرج ندهید.

تفاوت بین مناطق رویداد و سطوح حمایت و مقاومت

مناطق رویداد، منطقه یا سطح قیمتی است که قبلا در آن سیگنال پرایس اکشن قوی صادر شده است. اگر به نمودار نگاه کنید مناطقی را خواهید دید که سیگنال پرایس اکشن قوی (سیگنال بازگشتی یا شکست) ظاهر شده است، می توانید با رسم یک خط افقی منطقه یا محل رویداد را مشخص کنید و از آن به عنوان نقاط حساس (hot spot) یاد کنید. بدین منظور که این سطوح نقاط مهمی در بازار هستند و بازار به این سطوح واکنش نشان می دهد.

مناطق رویداد می توانند یک فرصت مناسب برای ورود به معامله ایجاد کنند. به طوریکه بازار به این سطوح در قالب مقاومت یا حمایت واکنش نشان می دهد یا بازار با شکست منطقه رویداد، حرکتی جدید به راه می اندازد. اگر حرکت اصلی بازار بعد از برخورد به منطقه رویداد را از دست داید، نگران نباشید. زیرا بازار دوباره به سمت این منطقه باز خواهد گشت و هم چنین منطقه رویداد دیگری وجود دارد که بازار دوباره به آن خواهد رسید. معامله گران حرفه ای این مطلب را به خوبی می دانند که می توانند از مناطق رویداد گذشته به عنوان نقاط عطف جدید برای خرید یا فروش استفاده کنند.

در نمودار زیر مشاهده می کنید که یک کندل دوجی در اطراف نرخ ۱۳۰۵ دلاری تشکیل شده است، بنابراین این نرخ یک منطقه رویداد محسوب می شود. در ادامه منطقه رویداد به حمایت تبدیل شده است که در نتیجه آن، بازار به مدت طولانی بالای ۱۳۰۵ دلاری نوسان کرده و هم چنین پین بار صعودی تشکیل داده است. اما این منطقه بعد از شکست به مقاومت تبدیل شده و بازار بعد از تشکیل پین بار نزولی، سقوط کرده است.

طبق مثال بالا، نکته مهمی که باید به آن توجه کنید این است اگر حرکت اصلی که از منطقه رویداد شروع شده بود را از دست دادید، نگران نباشید. شما می توانید منتظر بازگشت مجددد قیمت به همان منطقه رویداد بمانید و سپس به فکر ورود به بازار باشید.

در مثال بعدی، نمودار روزانه S&P 500 را مشاهده می کنید که بازار در اوایل ماه فوریه، دو کندل بازگشتی دنباله دار در نرخ ۲۵۳۰ تشکیل داده و این امر منجر به بازگشت قدرتمند بازار شده است. اما شکست نرخ ۲۵۹۰ جعلی بوده است، بنابراین منطقه رویداد ۲۵۳۰ نیز به خاطر شکست جعلی بوجود آمده است. در ادامه بازار بعد از برخورد مجدد به نرخ ۲۵۹۰ تقویت شده و در آخر بازار در واکنش به ۲۵۹۰، پین بار صعودی تشکیل داده است. این سیگنال خرید نیز تائیدی بر وجود منطقه رویداد جدید بوده است.

سطوح حمایتی و مقاومتی را می توان از وصل کردن اوج ها و کف های قیمتی با رسم یک خط افقی تعیین کرد. این سطوح می توانند برای روزها، هفته ها یا سال ها ماندگاری داشته باشند. اما در کل از مناطق رویداد کم اهمیت تر هستند. حمایت ها و مقاومت های زیادی در بازار وجود دارند اما در اینجا در رابطه با موارد برجسته بحث می کنیم. در مثال زیر توجه داشته باشید که هیچ گونه سیگنال پرایس اکشن قوی یا شکست قطعی یک سطح وجود ندارد. بلکه این سطوح حمایت و مقاومت استاندارد هستند که در اوج و کف کندل های قیمتی رسم شده اند.

معمولاً حمایت ها یا مقاومت ها استاندارد بیشتری نسبت به مناطق رویداد دارند حتی در نمودارهای بالاتر مثل روزانه یا هفتگی. اما نکته اصلی این است که منطقه رویداد مهمتر است، زیرا آن یک سیگنال پرایس اکشن قوی را منعکس می کند. در حالی که حمایت و مقاومت را در هر سطح بازار می توان پیدا کرد، به همین دلیل از اهمیت کمی برخوردار هستند.

تفاوت اصلی بین منطقه رویداد و حمایت یا مقاومت چیست؟

تفاوت بین این دو کاملاً ساده است. هر منطقه رویداد می تواند یک حمایت یا مقاومت استاندارد باشد، اما هر سطح حمایت یا مقاومت یک منطقه رویداد نیست. منطقه رویداد، همان منطقه ای است که قبلا در آن سیگنال پرایس اکشن ظاهر شده، یعنی بازار به آن سطح واکنش جدی نشان داده است. اما برای پیدا کردن حمایت یا مقاومت نیازی به داشتن سیگنال نیست.

چگونه می توانید این تفاوت را تشخیص دهید؟ یک منطقه رویداد بایستی حداقل دارای یک سیگنال پرایس اکشن قوی باشد که این سیگنال منجر به شروع یک حرکت بزرگ شده و یا قیمت به مدت طولانی در اطراف منطقه رویداد نوسان کرده است.

در مثال زیر یک نمونه بارز از منطقه رویداد را مشاهده می کنید، زیرا قیمت بالای این منطقه نوسان کرده و بعد از شکست آن، بازار یک حرکت بزرگ به راه انداخته است. بدین ترتیب این منطقه می تواند در آینده نیز برای EURUSD سرنوشت ساز باشد.

در مثال زیر نیز نمونه بارز از سطوح حمایت یا مقاومت استاندارد را مشاهده می کنید. این سطوح، مناطق رویداد نیستند، زیرا:

۱-هیچ حرکت قوی و طولانی مدتی در این سطوح وجود ندارد. ۲-سیگنال پرایس اکشن قوی در این سطوح تشکیل نشده است.

مناطق رویداد و حمایت یا مقاومت برای تعیین ریسک معامله

یکی دیگر از ویژگی های مهم و اصلی مناطق رویداد و حمایت یا مقاومت این است که با توجه به این سطوح می توانید ریسک معاملات خود را تعیین کنید. در واقع این سطوح کمک می کنند که متوجه شوید، حد ضرر معامله را کجا قرار دهید یا علت نقض معاملات خود را پیدا کنید.

-بهتر است حد ضرر معامله را پایین تر از حمایت یا بالاتر از مقاومت قرار دهید. زیرا اگر قیمت این سطوح را بشکند، می تواند نشانه ای از تغییر روند بازار باشد و به همین دلیل شاید معامله شما شکست بخورد.

-یک منطقه رویداد می تواند به یک حمایت یا مقاومت کلیدی تبدیل شود. بنابراین این منطقه، محل بهتری برای تعیین حد ضرر معامله است. زیرا اگر منطقه رویداد شکسته شود، به طور قطعی ایده معاملاتی شما نقض خواهد شد.

-اگر یک سیگنال پرایس اکشن در منطقه رویداد دارید، می توانید حد ضرر معامله را خیلی بالاتر یا پایین تر از کف یا اوج سیگنال در منطقه رویداد قرار دهید، زیرا احتمال تشکیل سیگنال های دیگری در این منطقه نیز وجود دارد.

ترفند رسم دقیق سطوح کلیدی (حمایت و مقاومت)

میدانید که استفاده از سطوح کلیدی در بازار یکی از رازهای موفقیت یک معاملهگر در بازار فارکس است. همه معامله گران بازار فارکس هر روز سطوح کلیدی مختلفی را رسم میکنند و از آن برای ورود و مدیریت معاملات استفاده میکنند. اما چگونه میتوان مطمئن شد که سطح کلیدی مشخص شده، دقیق رسم شده است؟ آیا سطح کلیدی باید در اوج یا کف کندل قیمتی یا در بدنه کندل رسم شود؟ پاسخ این سؤالات به شرایط بازار بستگی دارد. در بعضی موارد ممکن است که سطح کلیدی از اوج یا کف کندل رسم شود. درحالیکه در برخی موارد منطقی است که سطح کلیدی نزدیک به بدنه کندل ترسیم شود.

تایم فریم (Timeframe) یا بازه زمانی

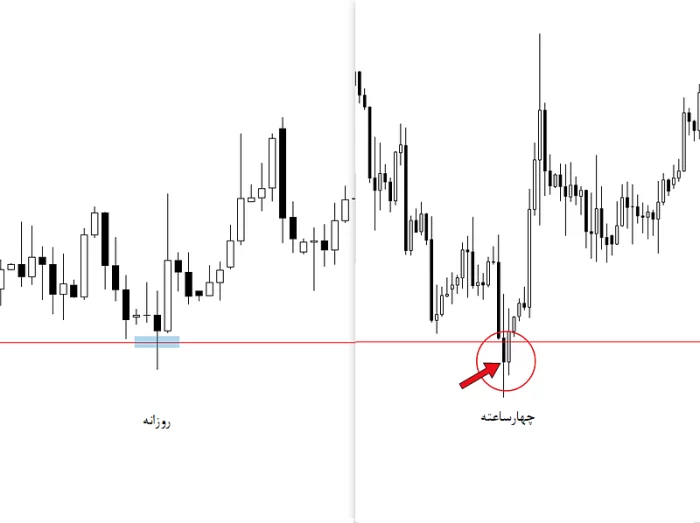

قبل از اینکه در مورد موقعیت ایده آل سطح کلیدی صحبت شود، ابتدا باید رابطه بین سطوح کلیدی و بازههای زمانی را درک کنیم. شاید متوجه شده باشید که ممکن است سطوح کلیدی در تایم فریمهای مختلف وضعیت متفاوتی داشته باشند. به عنوان مثال شاید یک سطح کلیدی در نمودار روزانه عالی به نظر برسد، اما همان سطح کلیدی در نمودار چهارساعته توسط بازار شکسته شود. به مثال زیر توجه کنید:

طبق تصویر بالا مشاهده میکنید که سطح کلیدی در تایم فریم روزانه GBPUSD به خوبی عمل کرده است و بازار در هر بار برخورد به این سطح کلیدی واکنش نشان دهد.

حالا نگاهی به همان سطح کلیدی در نمودار چهارساعته میاندازیم:

در نمودار چهارساعته، سطح کلیدی فوق در قالب حمایت عمل کرده است اما یک کندل قیمتی زیر این سطح بسته شده است. در نگاه اول به نظر میرسد که شکست حمایت میتواند منجر به سقوط بازار شود. اما این اتفاق نیفتاده است، زیرا این سطح کلیدی متعلق به نمودار روزانه است نه نمودار چهارساعته.

در تصویر زیر، دو تایم فریم روزانه و چهارساعته به طور همزمان مقایسه شدهاند:

ما میتوانیم از مقایسه بالا، دو نتیجه بگیریم: اولاً بازار به این سطح کلیدی در قالب حمایت واکنش نشان داده است. ثانیاً این سطح کلیدی در نمودار روزانه مهمتر است. بدین معنی که بازار به این سطح حمایتی در نمودار روزانه واکنش بهتری نشان داده است و در نتیجه بهتر است طبق نمودار روزانه وارد معامله شویم. مثال بالا ممکن است که ساده به نظر برسد، اما درک اهمیت تایم فریمها در شناسایی سطوح کلیدی بسیار مهم است.

نمودار یکساعته را از دست ندهید

اگرچه ممکن است تمام معاملات خود را در تایم فریمهای چهارساعته و روزانه انجام دهید، اما نباید نمودار یکساعته را کنار بگذارید. اگر از تایم فریم یکساعته به درستی استفاده شود، میتواند معرف خوبی برای نوسانات بازار در تایم فریمهای بالاتر باشد. از نمودار یکساعته میتوان برای تصحیح محل سطوح کلیدی که در نمودارهای بالاتر مشخص شدهاند، استفاده کرد. البته باید به این واقعیت اشاره کنیم که این ترفند همیشه جواب نمیدهد، اما در اکثر موافق کارایی خوبی دارد.

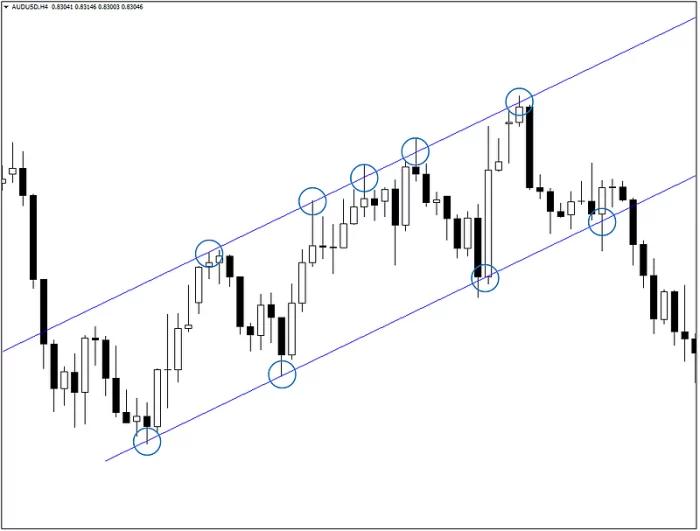

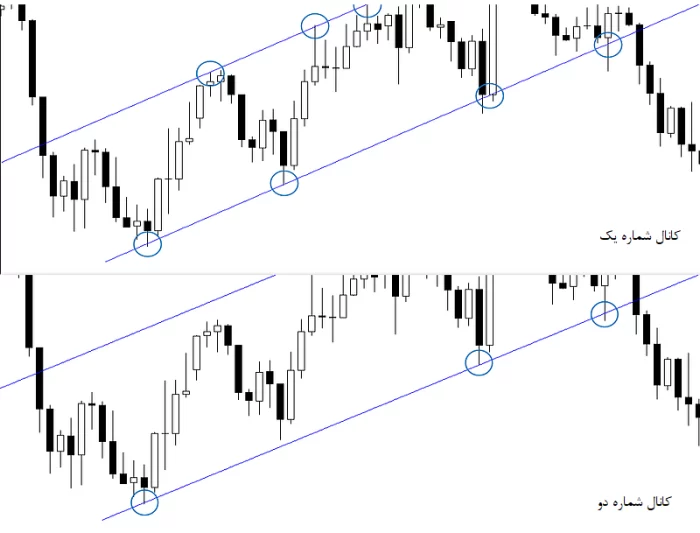

نمودار چهارساعته فوق، نشان دهنده نوسان AUDUSD در کانال صعودی است. تشخیص این الگوها آسان است، اما چگونه میتوان از صحت این کانال اطمینان یافت؟ آیا نمیشد کانال را به صورت زیر رسم کرد؟

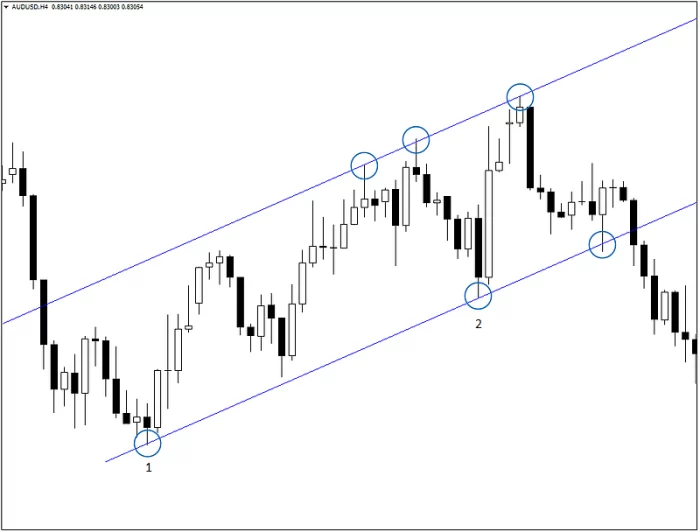

در نمودار بالا، سطح حمایتی کانال کمی پایینتر رسم شده است تا شامل دو کف قیمتی اول هم باشد. برای مقایسه، یک نمای نزدیک از دو کانال ارائه شده است:

مقایسه بالا نشان میدهد که چگونه سطح حمایتی کانال شماره یک، تمام کف قیمتیها یا نقاط چرخشی بازار را در برگرفته است، درحالیکه سطح حمایتی کانال شماره دوم اینگونه نیست و کانال دو با استفاده از پایینترین کفهای قیمتی رسم شده است. بدین ترتیب چگونه میتوان تعیین کرد که مناسبترین مکان برای رسم کانال کدام است؟ برای یافتن پاسخ این سؤال به نمودار یکساعته میرویم.

طبق نمودار یکساعته، جفت ارز AUDUSD در واکنش به سطح حمایتی، پین بار صعودی تشکیل داده است. لازم به ذکر است این سطح حمایتی دقیقاً همان محل حمایتی در کانال شماره ۱ است.

بنابراین این پین بار صعودی به ما چه میگوید؟

الگوی پین بار نشان دهنده تنش میان خریداران و فروشندگان و هم چنین نشانگر افزایش عرضه یا تقاضا در سطح کلیدی خاصی است. پین بار صعودی فوق به ما میگوید که کانال شماره یک، بهترین مکان برای شکلگیری این الگو است.

ممکن است از خود بپرسید که ادامه این کانال در نمودار یکساعته چگونه به نظر میرسد؟ در حقیقت، تنها راهکار این “ترفند” این است که کل سطح کانال با نمودار یکساعته تراز شود.

طبق نمودار بالا مشاهده میکنید که جفت ارز AUDUSD در نمودار یکساعته به خوبی به سطح حمایتی (کف کانال) واکنش نشان داده است. شکلگیری پین بار صعودی در اطراف سطح حمایتی نشانگر معتبر بودن این پین بار است. اما درصورتیکه یکی از کندل های یکساعته زیر کف کانال بسته شوند، میتوان گفت که کانال شکسته شده است و دیگر نمیتوان از این روش استفاده کرد.

احتمالاً زمانی که پین بار نقض شد، این سؤال برای شما پیش بیاید که استفاده از نمودار یکساعته چه فایدهای دارد؟ به یاد داشته باشید که در این مبحث، هدف ما پیدا کردن سیگنال پرایس اکشن در کانال نیست. ما برای تنظیم دقیقتر کانال از نمودار یکساعته استفاده میکنیم. این امر باعث میشود معامله در بازه زمانی چهارساعته بسیار دقیقتر و مطمئنتر باشد.

همه عوامل را با هم ترکیب کنید

با توجه به مطالب بالا، سطوح کلیدی تعیین شدهاند و آماده هستیم که در نمودار چهارساعته وارد معامله شویم. بهتر است همه معاملات خود را در بازههای زمانی بالاتر (چهارساعته و روزانه) انجام دهیم. بنابراین اگرچه ما در این درس از چارچوب زمانی یکساعته استفاده کردیم، تا سطوح کلیدی خود را مشخص کنیم، اما با استفاده از چارچوب زمانی چهارساعته وارد بازار میشویم.

طبق تصویر فوق، مشاهده میکنید که بازار سطح کلیدی (کف کانال) را شکسته است. این سطح، خط رقابت بین خریداران و فروشندگان بود که شکست کف کانال، میتواند سیگنال فروش برای فروشندگان و هشدار خروج از معامله خرید برای خریداران باشد. این بدان معناست که شما اکنون سطح کلیدی دقیقی دارید که میتوانید از آن به عنوان اندیکاتور انتظارات خود استفاده کنید. به عنوان مثال، اگر بازار قبل از شکست کف کانال، از سوی کف کانال حمایت میشد و به سمت بالا بازمی گشت، شما میخواستید که از معامله فروش خارج شوید، زیرا بازگشت مثبت بازار نشان دهنده حضور خریداران در بازار است.

خلاصه

اگرچه تکنیکی که ما در مورد آن بحث کردیم میتواند بسیار کارآمد باشد، اما در هر شرایطی کارساز نخواهد بود و بدون نقص هم نیست. بدین ترتیب یادتان باشد که همیشه با یک استراتژی دفاعی قوی از حساب معاملاتی خود محافظت کنید.

- سطوح کلیدی به عنوان حمایت یا مقاومت عمل میکنند و اغلب بهتر است آنها را به صورت محدوده در نظر بگیرید.

- به ندرت پیش میآید که یک سطح کلیدی با اوج یا کف کندل های قیمتی به طور دقیق هم سطح باشد.

- این وظیفه شماست که چارچوب زمانی را بهگونهای تعیین کنید که سطح کلیدی در آن نمودار بهترین عملکرد را داشته باشد.

- سیگنالهای پرایس اکشن صعودی یا نزولی تشکیل شده در نمودار یکساعته، میتوانند به شما در تنظیم دقیق سطوح کلیدی کمک کنند.

- این “ترفند” برای استفاده از نمودار یکساعته فقط در صورتی جواب میدهد که کل سطح با بازه زمانی یکساعته تراز شود.

- برای معامله بهتر است از تایم فریمهای بالاتر استفاده کنید.

چگونه مثل حرفهایها با خطوط افقی کار کنیم؟

در تحلیل تکنیکال از خطوط افقی برای نشان دادن سطوح حمایت و مقاومت استفاده میشود. خطوط افقی نشانگر سطوحی هستند که حرکت نزولی بازار را متوقف و باعث جهش صعودی قیمتها شدهاند (حمایت) و یا برعکس، خطوطی هستند که مانع از رشد بیشتر قیمت شده و باعث سقوط قیمت شدهاند (مقاومت).

رسم خطوط افقی کار سادهای است. تنها کافی است کفهای قیمتی اصلی بازار را به هم وصل کنید تا یک خط افقی و موازی با محور x ها رسم شود. برای رسم مقاومت هم کافی است که اوجهای قیمتی مشابه را به هم وصل کنید.

خط افقی در تحلیل تکنیکال و معاملات کاربرد زیادی دارند. به طور مثال اگر قیمت دارایی در بین دو خط افقی (حمایت و مقاومت) قرار دارد، به این معنی است که بازار وارد فاز خنثی شده است. یا اگر قیمت به زیر حمایت عبور کند، به احتمال زیاد شاهد تشدید حرکات نزولی خواهیم بود. یا اگر قیمت به بالای مقاومت عبور کند، میتوان انتظار افزایش بیشتر قیمتها را داشت. اگر قیمت به خط افقی مقاومت برسد و از آن جا به سمت پایین بازگردد، به این معنی است که بازار در عبور یا شکست مقاومت ناموفق بوده است. یعنی خط مقاومتی موقعیت خود را حفظ کرده است.

بایستی توجه داشت که خطوط افقی محدودیتهایی هم دارند. به طور مثال، خط افقی مانع جدی یا واقعی در برابر حرکات بازار نیست. خط افقی تنها یکی از ابزار تکنیکال است که به معامله گران کمک میکند تا بدانند که کی و کجا باید انتظار تشدید حرکات صعودی یا نزولی را داشته باشند. ایراد دیگر خط افقی این است که خط افقی رسم شده توسط معامله گران میتواند متفاوت با یکدیگر باشد. علاوه بر این همیشه احتمال شکست جعلی خط افقی وجود دارد. یعنی نباید خیلی زود با شکست خط افقی تصمیم جدی در رابطه با معاملات گرفت. تا وقتیکه شکست قطعی روی نداده، باید به خط افقی رسم شده (در قالب حمایت یا مقاومت) احترام گذاشت.

بسیاری از معامله گران به درستی از این ابزار تکنیکال استفاده نمیکنند. به طور مثال شاید معاملهگری تنها از دو خط افقی در کل نمودار استفاده کند. موضوعی که در استفاده از خطوط افقی باید به آن توجه کنید، عُمر یا طول خطوط افقی است. رسم خط افقی از سمت چپ تا راست نمودار نمیتواند ایده خوبی باشد. خطوط افقی عمر محدودی دارند. به نمودار زیر توجه کنید. برخی از خطوط رسم شده تنها برای دوره کوتاهی در بازار نقش داشتهاند.

رسم خطوط افقی کوتاه میتواند به تعیین مقاومت و حمایتهای جزئی بازار کمک کند. شکست این خطوط هم میتواند نشانگر تغییر نقش حمایتی یا مقاومتی در بازار باشد. یعنی قدرت در بین خریداران و فروشندگان دست به دست شود. سعی کنید همیشه در بازار به دنبال نقاط قیمتی هم سطحی باشید که در قالب حمایت و یا مقاومت بازار را تحت فشار قرار دادهاند. با رسم یک خط افقی کوتاه میتوانید به خوانایی نمودار کمک کنید و در معاملات و تحلیل بهتر تصمیم بگیرید. در متاتریدر برای رسم خطوط افقی کوتاه باید از ابزار رسم خط روند استفاده کنید. با این تفاوت که شیب خط روند باید صفر درصد باشد.