از نظر تریدرهای موفق یادگیری سطوح عرضه و تقاضا برای معامله گران مبتدی بسیار مفید خواهد بود. همانطور که می دانید بازار از دو گروه بازیگران بزرگ (بانک ها و موسسات مالی) و بازیگران خرد (تریدرها) تشکیل شده است.در واقع بانک ها و موسسات مالی روزانه میلیاردها دلار معامله می کنند و می توان گفت که مسیر اصلی بازار را این گروه مشخص می کند. از این رو نواحی عرضه و تقاضا شامل حضور بازیگران بزرگ در بازار هستند و به همین دلیل این نواحی برای معامله گران بااهمیت هستند.

فهرست مطالب

نحوه ترسیم سطوح عرضه و تقاضا

بیس چیست؟

بیس مکانی در بازار است که قیمت در آن به تعادل می رسد و می تواند از تعدادی کندل قیمتی (به طور معمول سه الی شش کندل) تشکیل شود. البته تایم فریمی که در آن، ناحیه بیس مشخص می شود، حائز اهمیت است. بدین صورت که ناحیه عرضه در نمودار هفتگی، روزانه و چهارساعته به احتمال زیاد شامل یک کندل قیمتی خواهد بود. اما بیس بازار می تواند در نمودار یکساعته، پانزده دقیقه و… شامل چندین کندل قیمتی باشد.

بیس یک ناحیه است!

محدوده عرضه و تقاضا را بهتر است به صورت ناحیه ای مشخص کنید. مثلا اگر کندل دوجی در ناحیه بیس تشکیل شده باشد، می توانید برای ترسیم ناحیه عرضه یا تقاضا، سقف و کف قیمتی کندل دوجی را در نظر بگیرید. البته به این نکته توجه کنید که رسم این نواحی به مهارت و تجربه خود تریدر بستگی دارد. بعضی از معامله گران بدنه کندل های قیمتی را به عنوان محدوده عرضه/تقاضا در نظر می گیرند و برخی اوج و کف قیمتی کندل های قیمتی را.

پس بدین ترتیب می توانیم دو مدل رسم ناحیه عرضه و تقاضا داشته باشیم:

- تک کندلی: این ناحیه بستگی به تایم فریم معاملاتی و قدرت حرکت بازار دارد.

- بیس چند کندلی: ابتدا در یک تایم فریم بالاتر بیس تک کندلی مشخص می شود و در تایم فریم پایین تر به دنبال بیس چندل کندلی می گردیم تا ناحیه اول را بهینه سازی کنیم.

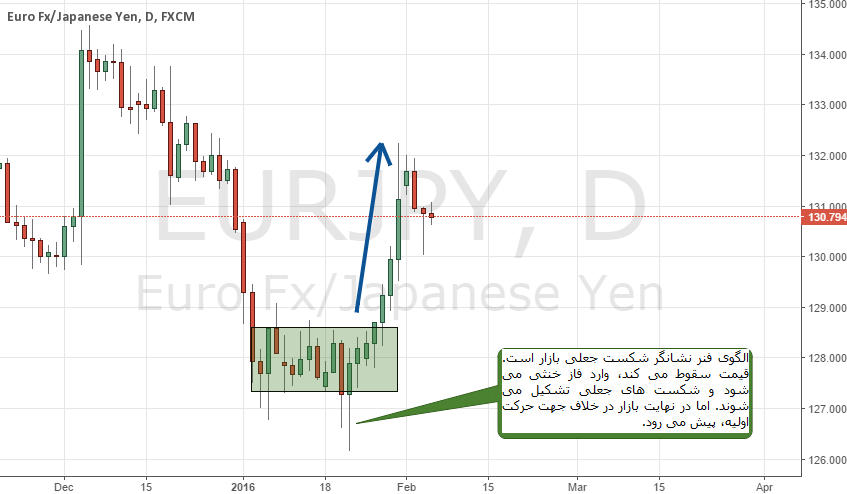

به نمودار روزانه EURUSD توجه کنید که نشان دهنده الگوی دراپ بیس رالی است. ناحیه بیس (تقاضا) بازار به صورت تک کندلی (کندل دوجی) شکل گرفته است. در ادامه می بینید که بازار به این ناحیه تقاضا واکنش مثبت نشان داده و بعد از شکست آن، یورو سقوط کرده است. در واقع ناحیه تقاضا روزانه بعد از شکست به ناحیه مقاومتی تبدیل شده است و قیمت بعد از هر بار برخورد به آن تضعیف شده است.

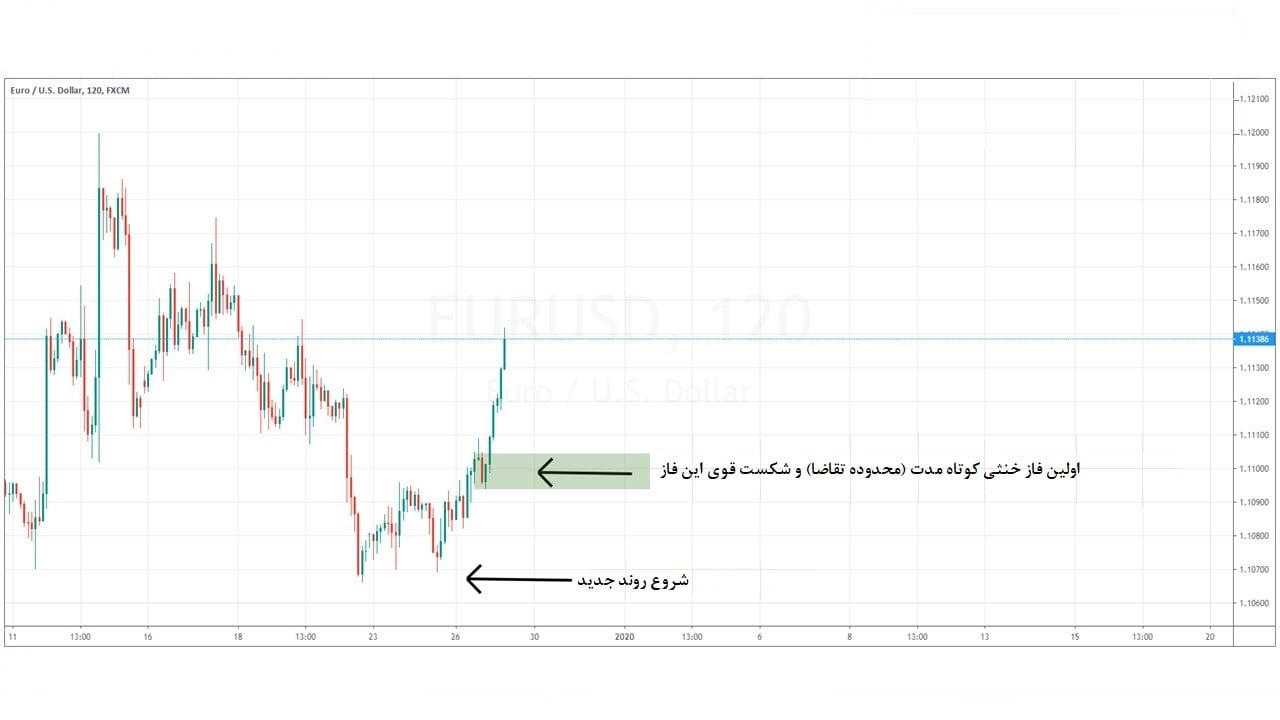

اگر بخواهیم ناحیه تقاضا روزانه را بهینه سازی کنیم به تایم فریم پایین تر (چهارساعته) می رویم. به تصویر زیر نگاه کنید که نشان دهنده نمودار چهارساعته EURUSD است. قیمت در انتهای حرکت نزولی شارپ وارد فاز خنثی کوتاه مدت شده است. برای رسم ناحیه تقاضا چهارساعته، معامله گران می توانند آخرین کندل قیمتی در حرکت شارپ را به عنوان ناحیه بیس در نظر بگیرند. ملاحظه می کنید که قیمت بعد از درجا زدن در بیس، حرکت صعودی به راه انداخته است.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

اگر این ناحیه تقاضا را بسط بدهیم، در ادامه نحوه واکنش بازار به آن را خواهید دید.

در ادامه نمودار چهارساعته GBPUSD آورده شده است که در این تصویر، در انتهای حرکت نزولی الگوی اینسایدبار تشکیل شده و سپس بازار به سمت بالا بازگشته است. برای رسم ناحیه تقاضا، معامله گران می توانند محدوده بین قیمت بسته شدن کندل اینسایدبار و کف قیمتی کندل مادر را به عنوان ناحیه بیس درنظر بگیرند. در ادامه می بینید که در برخورد مجدد قیمت به این محدوده تقاضا، بازار به سمت بالا بازگشته است.

تصویر زیر نشان دهنده نمودار یکساعته AUDUSD است که محدوده عرضه با شکل گیری پین بار نزولی در انتهای یک حرکت صعودی تشکیل شده است. معامله گران می توانند برای رسم محدوده عرضه در الگوی رالی بیس دراپ، ناحیه بین اوج و کف پین بار را در نظر بگیرند.

در آخر توصیه می شود که این نکته را به خاطر بسپارید که نحوه تشخیص و ترسیم نواحی عرضه و تقاضا کاملا مهارتی است و معامله گران می توانند با تمرین و تکرار زیاد، در تشخیص این نواحی ماهر شوند.

اثر حضور بازیگران بزرگ بر قیمت

به نمودار چهارساعته GBPUSD توجه کنید. ابتدا روند بازار تا نرخ ۱٫۲۴۱۲ نزولی بوده و قیمت این حرکت نزولی را تا نرخ ۱٫۲۶۱۴ دلار اصلاح کرده است. در ادامه قیمت به بالای نرخ ۱٫۲۶۱۴ عبور کرده است. معامله گرانی که با شکست سطح مقاومتی و حمایتی ترید می کنند، بعد از شکست این سطح مقاومتی وارد بازار می شوند تا از معامله خرید GBPUSD سود کنند.

اما در ادامه ملاحظه می کنید که شکست سطح مقاومتی ۱٫۲۶۱۴ دلار قطعی نبوده و بازار سقوط کرده است. در واقع می توان گفت که معامله گران بزرگ در این سطح قیمتی حضور داشتند. زیرا آنها می دانند که معامله گران خرد یا مبتدی با این شکست وارد معامله خرید شده اند و در واقع این معامله گران را به دام می اندازند.

می توان گفت که بانک ها و موسسات مالی برخلاف تریدرهای خرد و تحلیل تکنیکال عمل می کنند. در واقع بازیگران بزرگ بازار نقاط مشخصی برای خرید و فروش دارند. بدین ترتیب اگر ما بتوانیم این سطوح را شناسایی بکنیم، جز معامله گران موفق بازار خواهیم بود. در حقیقت استراتژی شناسایی محل حضور بازیگران بزرگ در بازار بیش از ۹۵ درصد اوقات برای تریدرها کاربرد خواهد داشت. البته معامله گران مهارت شناسایی سطوح عرضه و تقاضا را با تمرین و تکرار زیاد بدست خواهند آورد.

نحوه شناسایی سطوح عرضه و تقاضا

نواحی عرضه و تقاضا در شکل های مختلفی در نمودار قیمتی ظاهر می شوند. بخشی از این نواحی به عنوان الگوی ادامه دهنده و بخشی به عنوان الگوی بازگشتی عمل می کنند. این نواحی در الگوهای زیر اتفاق می افتند:

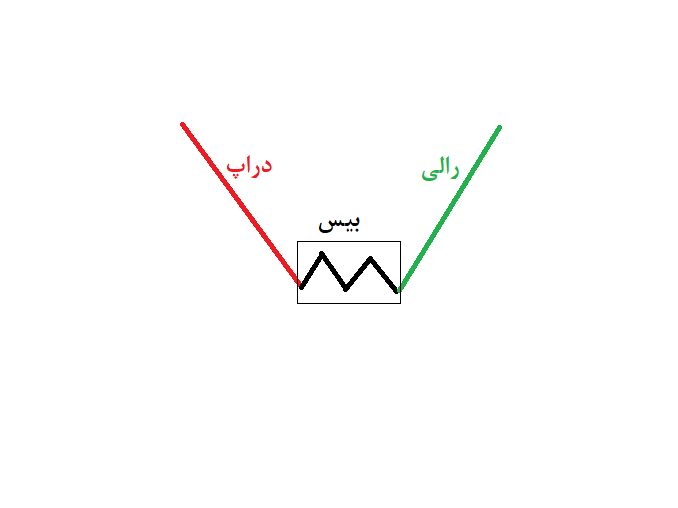

دراپ بیس رالی (DBR)

تصویر بالا نشان دهنده الگوی دراپ بیس رالی است. بدین صورت که ابتدا روند بازار نزولی بوده، قیمت وارد فاز خنثی شده و درجا می زند. در ادامه بازار از بیس یا محدوه تقاضا خارج می شود و به سمت بالا حرکت می کند. محدوده بیس همان محدوده تقاضا می باشد که به عنوان محدوده بازگشتی عمل می کند.

اما استراتژی معامله در این الگو چگونه است؟

همانطور که می دانید تاریخ در بازارهای مالی تکرار می شود. بدین صورت که بعد از شکست بیس، انتظار می رود که قیمت دوباره به سمت این محدوده تقاضا بازگردد. از این رو معامله گران می توانند منتظر بازگشت مجدد قیمت به ناحیه بیس بمانند و سپس وارد معامله خرید شوند.

تصویر بالا نشان دهنده نمودار چهارساعته اونس طلا می باشد که قیمت اونس طلا در یک حرکت نزولی (دراپ) کاهش یافته و سپس بازار وارد فاز خنثی (بیس/محدوده تقاضا) شده است. در ادامه قیمت از محدوده بیس خارج شده و بعد از برخورد مجدد به آن، قیمت طلا افزایش یافته است. اونس طلا به این محدوده در برخورد دوم واکنش نشان داده و بازار حرکت صعودی جدید به راه انداخته است. بدین ترتیب معامله گران می توانستند به دنبال معامله خرید طلا باشند.

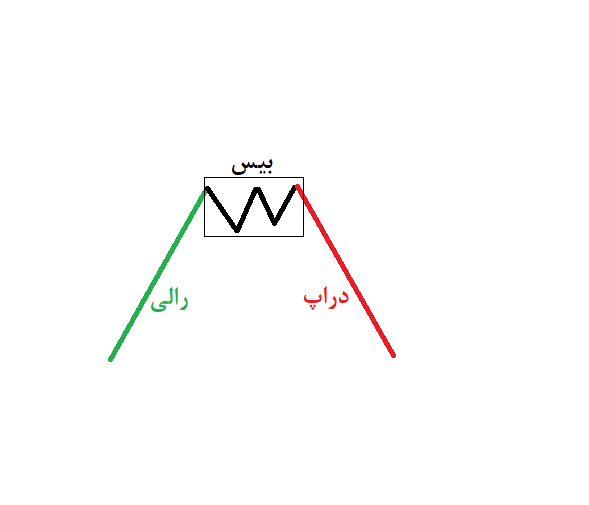

رالی بیس دراپ (RBD)

این الگو کاملاً برعکس الگوی دراپ بیس رالی است و هم چنین به صورت الگوی بازگشتی عمل می کند. محدوده بیس در این الگو، نشان دهنده محدوده عرضه در بازار است، زیرا در انتهای حرکت صعودی شکل می گیرد.

به نمودار چهارساعته اونس طلا توجه کنید. ابتدا الگوی رالی بیس و دراپ رخ داده است. در برخورد مجدد قیمت به محدوده بیس یا عرضه، قیمت طلا کاهش یافته و بازار سقوط کرده است.

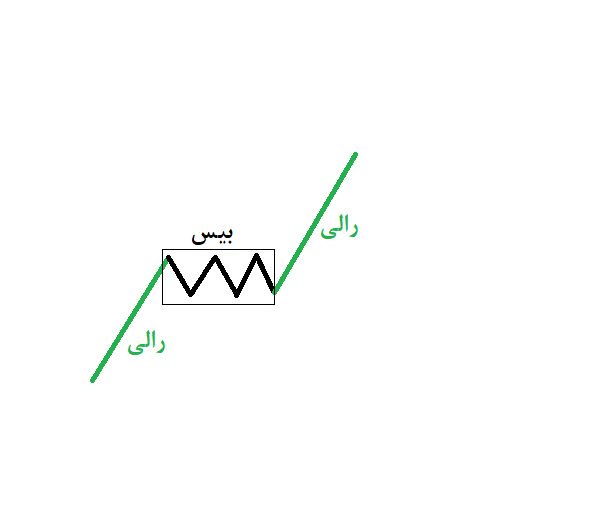

رالی بیس رالی (RBR)

الگوی RBR یک الگوی ادامه دهنده می یاشد. بدین صورت که روند ابتدایی بازار صعودی بوده و سپس قیمت وارد یک فاز استراحت می شود و سپس به حرکت صعودی خود ادامه می دهد. در این الگو، حرکت اصلاحی وجود ندارد و قیمت بعد از مدتی نوسان در فاز خنثی کوتاه مدت به حرکت ابتدایی خود ادامه می دهد.

به نمودار چهارساعته EURUSD نگاه کنید که نشان دهنده الگوی ادامه دهنده رالی بیس رالی است. همانطور که ملاحظه می کنید حرکت ابتدایی قیمت صعودی بوده و قیمت بعد از نوسان کوتاه مدت به حرکت صعودی ادامه داده است. زمانی که قیمت دوباره به سمت محدوده بیس یا تقاضا بازگشته است، مجدداً به حرکت صعودی خود ادامه داده است.

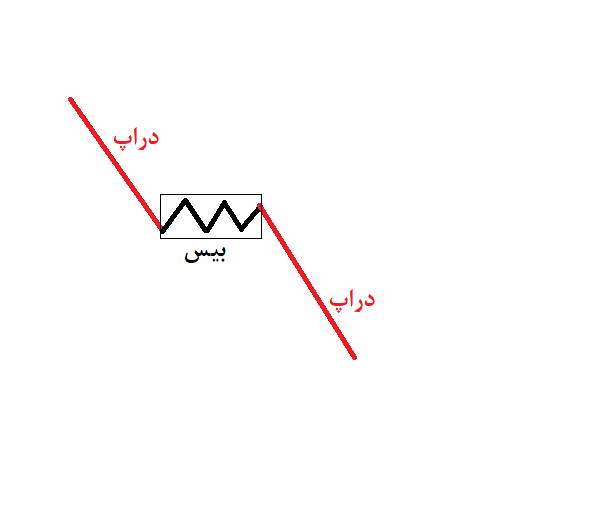

دراپ بیس دراپ (DBD)

الگوی ادامه دهنده دراپ بیس دراپ نیز کاملا عکس الگوی RBR است. یعنی حرکت ابتدایی بازار نزولی می باشد و قیمت بعد از درجا زدن (فاز خنثی) به حرکت ابتدایی خود ادامه می دهد.

در نمودار یکساعته AUDUSD، یک الگوی ادامه دهنده دراپ بیس دراپ مشخص شده است که قیمت در ادامه حرکت نزولی وارد فاز خنثی کوتاه مدت شده و سپس به حرکت ابتدایی خود ادامه داده است. در برخورد مجدد قیمت به محدوده بیس یا عرضه، قیمت دوباره سقوط کرده است.

نسبت ریسک به ریوارد در سطوح عرضه و تقاضا!

معامله تنها خرید و فروش نیست. معامله پارامترهای خاص خود را دارد و این پارامترها باید در وضعیت منطقی قرار بگیرند تا واقعاً ورود به معامله قابل توجیه باشد. این مقاله آموزشی ادامه مقالات آموزشی مربوط به نواحی عرضه و تقاضاست و در این بخش سعی میکنیم تا نسبت ریسک به ریوارد را در معاملاتی که بر پایه عرضه و تقاضا انجام میشوند به دست بیاوریم.

نسبت ریسک به ریوارد؟

در تعریف کلی از ریسک به ریوارد میتوان گفت که ریسک میزان سرمایهای است که در معرض خطر قرار میدهید تا مقداری سود (ریوارد) به دست آورید. فرض کنید حد ضرر یا حد ریسک شما ۱۰ دلار است اما حد سود یا ریوارد شما ۲۰ دلار است، بنابراین مقدار ریسک به ریوارد شما ۱ به ۲ خواهد بود. یعنی به ازای هر یک دلاری که ریسک میکنید، انتظار دارید ۲ دلار سود کنید.

بعد از اینکه وارد بازار شدید و سطوح عرضه و تقاضا قوی را مشخص کردید، بایستی مقدار ریسک به ریوارد معامله خرید یا فروش را مشخص کنید. اگر محدوده عرضه یا تقاضای تعیین شده دارای ریسک به ریوارد ۱ به ۲ یا بالاتر باشد، میتوان گفت که آن محدوده معتبر است. اما در صورتی که ریسک به ریوارد آن منطقه کمتر باشد، ارزش ورود به بازار را نخواهد داشت، زیرا احتمال اینکه حد ضرر شما فعال شود بسیار بالاست.

به نمودار چهارساعته اونس طلا توجه کنید، یک منطقه عرضه در طول الگوی دراپ بیس دراپ شکل گرفته است. اگر ریسک به ریوارد این منطقه را حساب کنید، حد ریسک ۸۰ پیپ و حد ریوارد ۲۰۰ پیپ است، این یعنی نسبت ریسک به ریوارد بیشتر از ۲ است، بنابراین ورود به معامله منطقی است. همانطور که میبینید قیمت بعد از برخورد به محدوده عرضه تا سطح حمایتی اول سقوط کرده است.

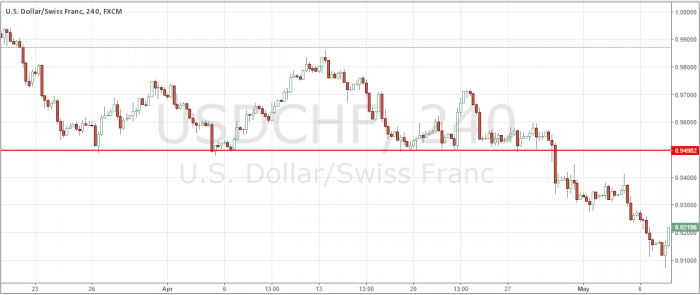

تصویر بالا نشانگر نمودار روزانه USDCHF است. محدوده عرضه (شامل پین بار نزولی) بعد از الگوی رالی بیس دراپ تشکیل شده است. حد ریسک محدوده عرضه ۶۵ پیپ و حد سود یا ریوارد تا اولین محدوده حمایتی ۴۵۸ پیپ است که نسبت ریسک به ریوارد ۱ به ۷ است و وضعیت ایده آلی دارد.

چند مثال کاربردی برای معامله از سطوح عرضه و تقاضا

در این مقاله به مطالعه چندین نمودار قیمتی بسیار جالب پرداخته شده است که به شما کمک میکنند تا مناطق عرضه و تقاضا را بشناسید و آنها را در معاملات خود به کار ببرید. زمانی که نوبت به یافتن مناطق عرضه و تقاضا میرسد، میتوانید از یک رویکرد بسیار ساده استفاده کنید، بدین صورت که به دنبال روندهای قوی باشید، به شرطی که روند واقعاً بسیار قوی باشد. معیار دوم این است که در اطراف بالاترین و پایینترین سطح قیمتی، معمولاً قیمت وارد فاز خنثی کوتاهمدت میشود.

طبق تصویر فوق مشاهده میکنید که بازار در انتهای حرکت صعودی، تشکیل اوج داده و در ادامه حرکت نزولی جدید شروع شده است. در ادامه بازار وارد اولین فاز خنثی کوتاهمدت شده است که همان سطح عرضه یا تقاضا در بازار است. منطقه عرضه و تقاضا میتواند از یک یا چند کندل قیمتی تشکیل شود. اگر در طول فاز خنثی کندل های قیمتی کوچک و ضعیف باشند، میتوان انتظار شروع حرکت قیمتی قوی را داشت و بسیار مهم است که شکست سطوح فاز خنثی به وسیله کندل های بزرگ و قوی اتفاق بیفتد.

کاری که شما باید انجام دهید این است که بعد از شکست ناحیه عرضه یا تقاضا، منتظر پولبک قیمت به این ناحیه بمانید و بعد از تشکیل یک الگوی نموداری و پرایس اکشن، مجدداً وارد بازار شوید. طبق تصویر فوق، قیمت بعد از شکست محدوده عرضه، خیلی سریع از آن دور شده است و سپس بازار به سمت این محدوده بازگشته و همزمان با پولبک به محدوده عرضه، فشارهای فروش افزایش یافتهاند. اگر به تایم فریمهای پایینتر نگاه کنید، شاید بتوانید الگوی نموداری دقیقتری را پیدا کنید. این استراتژی میتواند غافلگیر کننده و جالب باشد و شما میتوانید از آن در بسیاری از روشهای مختلف استفاده کنید.

در واقع خیلی مهم است که شما یک منطقه عرضه و تقاضا را کورکورانه معامله نکنید، زیرا گاهی اوقات بازار فقط از این سطح عبور میکند و به آن توجهی نمیکند. بنابراین اگر میخواهید که از اطراف سطوح عرضه و تقاضا، با اطمینان بیشتری وارد معامله شوید، بهتر است که منتظر واکنش قیمت به این سطوح و صدور سیگنال معاملاتی بمانید. گاهی اوقات قیمت به نزدیکی سطح عرضه و تقاضا میرسد و بدون برخورد به آن، قیمت صعود یا سقوط میکند. در نمودار بالا مشاهده میکنید که ناحیه تقاضا در طول حرکت صعودی جدید شکل گرفته است. این ناحیه بالای آخرین اوج قیمتی روند نزولی قرار دارد.

در ادامه مثال قبلی مشاهده میکنید که بازار بعد از شکست ناحیه تقاضا، به حرکت صعودی ادامه داده است. بعد از مدتها، بازار مجدداً به سمت ناحیه تقاضا بازگشته و بعد از درگیری با این محدوده، مجدداً صعود کرده است. بدین ترتیب با توجه به مثالهای بالا، بهتر است که بعد از ورود قیمت به ناحیه عرضه یا تقاضا، بلافاصله وارد بازار نشوید و منتظر سیگنال یا الگوی معاملاتی بمانید.

با ۵ ترفند ساده، مثل حرفهایها از نواحی عرضه و تقاضا معامله کنید!

فرقی نمیکند که از سطوح پیوت به دنبال معامله باشید یا از سطوح کلیدی مثل حمایت و خطوط روندی. همیشه این ناحیه عرضه و تقاضاست که در پشت پرده سطوح کلیدی قرار دارد. درک ۵ ترفند کلیدی برای معامله از سطوح عرضه و تقاضا میتواند کمک زیادی به معامله گران بکند. در این مقاله میخواهیم ترفندهایی را آموزش دهیم که به شما در بالا بردن موفقیت و بازدهی معاملات کمک میکنند.

ناحیه تقاضا (تراکم) و عرضه (توزیع)

روند صعودی قوی تنها زمانی میتواند ادامه یابد که قدرت فروشندگان کمتر از خریداران باشد. در طول روند صعودی، قیمت به سیر افزایشی ادامه خواهد داد. اما همینکه فروشندگان توانستند بر خریداران غلبه کنند و اصطلاحاً دستورات خرید را جمع کنند، روند صعودی هم متوقف خواهد شد. مبدأ روندهای صعودی و قوی محدوده تقاضا یا تراکم است. منظور از تراکم، محدودهای است که خریداران در حال جمعکردن ارز، سهام یا رمزارز مربوطه هستند. در محدوده تراکم، قیمت افزایش نمییابد، اما در عین حال کاهشی هم در کار نیست. در این میان تنها تعداد فروشندگان است که به تدریج کاهش مییابد و در نهایت با پیروزی خریداران، قیمت افزایش مییابد.

در روندهای نزولی قوی هم همیشه قدرت فروشندگان بیشتر از قدرت خریداران است. روند نزولی تا وقتی ادامه خواهد یافت که قدرت خریداران ضعیف است. اما همینکه خریداران توانستند بر فروشندگان غلبه کنند، روند نزولی هم به پایان خواهد رسید. مبدأ روند نزولی، ناحیه عرضه یا ناحیه توزیع است. یعنی جایی که همه در حال فروش نماد معاملاتی هستند. میتوان اینگونه هم گفت که تراکم محلی است که خریداران در حال جمع کردن سهام هستند و توزیع هم جایی که فروشندگان در حال فروش سهام هستند.

عرضه و تقاضا محرک اصلی بازار است. زمانی که اکثر معاملات گران میخواهند نماد خاصی را خریداری کنند، قیمت به ناچار افزایش خواهد یافت. تا وقتیکه این انگیزه برای خرید وجود دارد، قیمت هم سیر افزایشی خواهد داشت. اما در مقابل، اگر هیچ کس به فکر خرید نباشد، فروشندگان به تدریج قیمت را پایین خواهند آورد و این چرخه ادامه خواهد یافت.

تئوری تراکم و توزیع وایکوف

طبق تئوری تراکم و توزیع وایکوف، می توان با نحوه شروع روندها آشنا شد. پیش از اینکه روندی شروع شود، بازار در ناحیه تراکم قرار میگیرد و با ورود بازیگران بزرگ به بازار، قیمت روند صعودی را شروع میکند. می توان چنین گفت که وقتی بازار از ناحیه تقاضا یا تراکم خارج شد، بسیاری از معامله گران از ورود به بازار عقب میمانند. یعنی دستورات خرید در ناحیه تقاضا باقی میماند، اما چون قیمت افزایش یافته، این دستور هم اجرا نمیشود. به همین دلیل اگر در آینده بازار دوباره به ناحیه تقاضا بازگردد، این دستورات تکمیل خواهند شد و قیمت جهش خواهد کرد. معامله گران فارکس میتوانند نواحی عرضه و تقاضا را پیدا کنند و برای واکنش بازار به این سطوح منتظر بمانند.

ترفند اول: نوسانات ملایم بازار

ناحیه عرضه یا تقاضا نشانگر نوسانات محدود و کوتاه بازار در یک دامنه قیمتی است. کندل های قیمتی متوالی و نزدیک به هم زیادی تشکیل میشود و به نظر میرسد که بازار هنوز در تشخیص روند بعدی دچار تردید شده است. هر چقدر ارتفاع دامنه خنثی کوتاهتر باشد، ناحیه عرضه یا تقاضای مربوطه هم قویتر خواهد بود. همچنین احتمال اینکه بازار در آینده به این ناحیه واکنش قوی نشان دهد هم بیشتر خواهد بود.

ترفند دوم: به عُمر ناحیه عرضه یا تقاضا توجه کنید

اگر قیمت بیش از حد در دامنه محدودی نوسان کرد، یعنی ناحیه مربوطه را نباید خیلی جدی گرفت. درست است که تشکیل ناحیه عرضه یا تقاضا به زمان نیاز دارد، اما هر چقدر ارتفاع دامنه بیشتر باشد، به این معنی است که معامله گران بزرگ خیلی درگیر بازار نبودهاند. معمولاً نواحی عرضه و تقاضای خوب بازار ارتفاع کوتاهی دارند و خیلی سریع هم تشکیل میشوند. اگر ارتفاع یا دامنه ناحیه عرضه یا تقاضا کوتاه باشد، در آینده بازار واکنش قوی و شدیدتری را به آن نشان خواهد داد. یعنی در بار دوم برخورد بازار به ناحیه عرضه یا تقاضا میتوانید وارد معامله شوید.

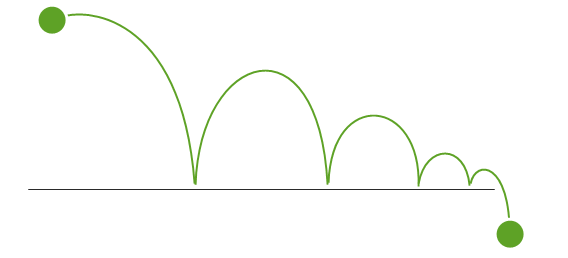

ترفند سوم: حالت فنری

الگوی فنر برای اولین بار توسط وایکوف مطرح شد. این الگو زمانی ایجاد میشود که بازار در یک جهت حرکت میکند، اما ناگهان وارد فاز خنثی میشود و چندین شکست جعلی اتفاق میافتد. اما در نهایت قیمت در جهت خلاف حرکت اولیه جهش میکند. شاید الگوی فنر در نگاه اول به شکل شکست جعلی باشد. اما در واقع الگوی فنر نشان میدهد که بسیاری از معامله گران انتظار ادامه حرکت یکسویه و اولیه را دارند، اما بازار وارد فاز خنثی میشود و در یک دامنه محدوده نوسان میکند و در نهایت در جهت خلاف حرکت اولیه پیش میرود. الگوی فنر بهترین محل برای ورود معامله گران بزرگ به بازار است.

ترفند چهارم: نیروی قوی خروج بازار از ناحیه عرضه یا تقاضا

این ترفند مهمتر از سایرین است. در یک لحظه قیمت از ناحیه عرضه یا تقاضا خارج میشود و روند جدیدی را شروع میکند. به هم خوردن توازن قوا بین خریداران و فروشندگان باعث حرکت انفجاری در بازار میشود. این نکته را به خاطر داشته باشید، هر چقدر شکست ناحیه عرضه یا تقاضا قویتر باشد، قدرت ناحیه هم بیشتر خواهد بود. همچنین حرکت انفجاری باعث میشود تا بسیاری از معامله گران از بازار عقب بمانند. یعنی در آینده با برخورد مجدد بازار به ناحیه تقاضا یا عرضه، دستورات زیادی وجود خواهند داشت که هنوز فعال نشدهاند و با فعال شدن آنها بازار دوباره به ناحیه تقاضا یا عرضه واکنش نشان خواهد داد.

ترفند پنجم: تازگی ناحیه عرضه یا تقاضا

اگر به دنبال معامله و سیگنال یابی از نواحی عرضه و تقاضا هستید، همیشه سعی کنید به دنبال نواحی تازه باشید. یعنی بعد از خروج بازار از ناحیه تقاضا یا عرضه، دیگر برخوردی به آن محدوده صورت نگرفته است. هر بار که بازار به ناحیه عرضه یا تقاضا برخورد میکند، دستورات بیشتری که از قبل باقی ماندهاند، پر میشوند و در نهایت دیگر دستوری در بازار برای حمایت از تقاضا یا عرضه وجود ندارد. در نتیجه ناحیه مورد نظر شکسته میشود. پس بهتر است که همیشه به دنبال نواحی تازه باشید، ناحیهای که هنوز برخورد مجددی به آن صورت نگرفته است.

نواحی عرضه و تقاضا را جدی بگیرید!

نواحی عرضه و تقاضا اغلب نشانگر سطوحی هستند که مؤسسات بزرگ مالی از آن سطوح اقدام به خرید و فروش کردهاند. بازیگران بزرگ بازار نمیتوانند به یکباره وارد معامله شوند، چونکه حجم بزرگ سفارشات آنها باعث نوسانات شدید در بازار خواهد شد که به ضرر خود موسسه مالی هم خواهد بود. به همین دلیل مؤسسات مالی به تدریج وارد بازار میشوند. گاهی اوقات حجم سفارشات این گروه از فعالین بازار به قدری بزرگ است که به راحتی تمام دستورات موجود را تکمیل میکند و منجر به راه افتادن حرکات قیمتی سریع و بزرگ میشوند. با درک درست نواحی عرضه و تقاضا می توان تشخیص داد که احتمال ورود معامله گران بزرگ به بازار از کدام سطوح بیشتر است.

سناریوی زیر چیزی است که هر روز در بازار شاهد اتفاق افتادن آن هستیم. در این نمودار، رفتار قیمت در اطراف حمایت را میتوانیم به خوبی مشاهده کنیم. تقریباً همه تحلیلگران پرایس اکشن یا سایر سبکهای تکنیکال این جمله را شنیدهاند که هر چه تعداد برخورد بازار به یک ناحیه حمایتی بیشتر باشد، نشانگر قدرت آن حمایت است. اما واقعیت این است که هر چه تعداد برخورد به حمایت بیشتر باشد، احتمال شکست آن در آینده نزدیک هم بیشتر خواهد بود.

دلیل اینکه حمایت (یا مقاومت) بعد از چندین بار برخورد شاید به راحتی شکسته شود، این است که با هر بار برخورد بازار به سطح کلیدی، تعادل میان خریداران و فروشندگان به هم میریزد. دلیل این که قیمت کاهش مییابد، این است که فروشندگان قدرت بیشتری نسبت به خریداران دارند و هر بار که بازار به حمایت برخورد میکند، خریداران وارد بازار میشوند و قیمت به دلیل تقویت سمت خریدار رشد میکند. اما بعد از مدتی، قیمتها دوباره کاهش مییابند و بازار پایین میآید. هر بار که قیمت به سمت حمایت باز میگردد، خریداران کمتری به دنبال ورود به بازار خواهند بود. چونکه در برخوردهای قبلی، بسیاری از خریداران وارد بازار شدهاند و دستورات و سفارشات خرید آنها تکمیل شده است. به این پدیده، پدیده جذب سفارش میگویند.

یعنی بازار توانسته بخش بزرگی از دستورات خرید را در محدوده حمایت جذب کند. در تصویر زیر می توان دید که بازار با هر بار برخورد به حمایت، جهش صعودی و کوچکتری را نسبت به قبل به نمایش گذاشته است و در نهایت حمایت به دلیل جذب دستورات خرید و ته کشیدن قدرت خریداران، سقوط میکند. وقتیکه هر خریداری که میخواست خرید انجام دهد، سفارش خود را تکمیل کرده باشد، دیگر خریداری در بازار نمیماند. به همین دلیل حمایت در حرکات نزولی بعدی شکسته میشود.

جذب سفارشات خرید در اطراف حمایت را می توان با انداختن توپ به روی زمین مقایسه کرد. هر بار که توپ به زمین برخورد میکند، اندکی بالا میآید و سپس دوباره به زمین میخورد. این جهش توپ پایان مییابد و دیگر توپ انرژی برای جهش ندارد و سرانجام توپ روی زمین ثابت باقی میماند.

پیشبینی بازار به کمک نواحی عرضه و تقاضا

هر چند که سطوح حمایت و مقاومت محبوبیت بیشتری در میان معامله گران دارند، اما نواحی عرضه و تقاضا محرک اصلی بازار هستند. همانطور که در تصویر زیر میبینید، نواحی عرضه و تقاضا معمولاً دلیل اصلی تشکیل نواحی حمایت و مقاومت هستند. معاملهگری که بتواند نواحی عرضه و تقاضا را به خوبی تشخیص دهد، میتواند از حرکات قیمتی سریع و بزرگ بازار هم بهره ببرد.

تشخیص نواحی عرضه و تقاضای بازار

روشهای متفاوتی برای تشخیص نواحی عرضه و تقاضا وجود دارد. در این بخش هم از یک روش ساده برای تشخیص نواحی کلیدی بازار استفاده میکنیم. محتملترین محل برای تشکیل ناحیه عرضه یا تقاضا جایی است که تعادل میان قدرت خریدار و فروشنده به طور قابلتوجهی از بین رفته باشد. فرض کنید رالی صعودی به راه میافتد، اما بعد از مدتی بازار خیلی سریع سقوط میکند. این محدوده میتواند ناحیه عرضه باشد. یا جایی که بازار به ناگهان جهش کرده و حرکت بزرگی را به راه انداخته، بدون این که این حرکت قابل پیشبینی بوده باشد، ناحیه تقاضا خواهد بود. این سطوح نشانگر به هم خوردن تعادل میان قدرت خریداران و فروشندگان هستند.

برای درک بهتر این مطلب، بیطرفانه به موضوع نگاه کنید. وقتی قیمت رالی صعودی را به راه میاندازد، اما ناگهان بازار سقوط میکند، فکر میکنید چه اتفاقی افتاده است؟ تعداد دستورات فروش به یکبار از تعداد دستورات خرید فراتر رفته است. هجوم فروشندگان به قدری قوی بوده که هیچ خریداری نتوانسته از این سقوط جان سالم به در برد. توجه داشته باشید که برای پایان دادن به یک روند صعودی یا حتی ایجاد بازگشت اصلاحی در روند صعودی، به قدرت فروش زیادی نیاز است.

شما میتوانید از این پدیده برای پیشبینی حرکات آتی بازار استفاده کنید. هر بار که ناحیه عرضهای در بازار شکل میگیرد، میتوانید چنین تصور کنید که همه فروشندگان نتوانستهاند از این ناحیه عرضه وارد بازار شوند. یعنی به احتمال زیاد دستورات فروش زیادی در ناحیه عرضه باقی ماندهاند که هنوز فعال نشدهاند. پس اگر در آینده بازار به ناحیه عرضه برسد، به احتمال زیاد دستورات فروش باقیمانده از قبل فعال خواهند شد و بازار دوباره سقوط خواهد کرد.

این احتمال وجود دارد که وقتیکه بازار از یک قیمت خاص به طور مثال ۵۰ دلار سقوط کرده، بسیاری از فروشندگان منتظر فروش از قیمت ۵۱ دلار بوده باشند، اما موفق به این کار نشدهاند. این یعنی وقتی در آینده بازار دوباره به سمت ۵۰ دلار بازگشت، شاید دستور فروشی در ۵۰ دلار نباشد و بازار تا ۵۱ دلار هم بالا بیاید. پس وقتی با سطوح کلیدی تکنیکال کار میکنید، همیشه سطوح را یک محدوده یا ناحیه در نظر بگیرید.

مثال نموداری از مفهوم عرضه و تقاضا

در نمودار زیر ۶ ناحیه عرضه و تقاضا مشخص شدهاند. هر ۶ ناحیه نشانگر محلی است که تعادل میان خریدار و فروشنده به هم خورده و بازار خیلی سریع و ناگهانی حرکتی در خلاف جهت قبلی به راه انداخته است. این نقاط در زمان تشکیل شدن فرصت مناسبی برای معامله ایجاد نمیکنند. چونکه خیلی ناگهانی و سریع تشکیل میشوند. اما وقتیکه بازار در آینده به این سطوح باز میگردد، معمولاً فرصت مناسبی برای معامله ایجاد میکند.

بهینه سازی نواحی عرضه و تقاضا

همانطور که می دانید، سطوح عرضه و تقاضا نقاطی کلیدی در نمودار قیمتی هستند که نشان دهنده عدم تعادل بین خریداران و فروشندگان در یک سطح قیمتی خاص هستند. این سطوح به دلیل حضور بازیگران بزرگ بازار (اسمارت مانی) از اهمیت بالایی برای معامله گران برخوردارند. شناسایی و بهینه سازی این نواحی می تواند به معامله گران در انجام معاملات سودآور کمک کند.

هدف از بهینه سازی سطوح عرضه و تقاضا، کاهش پهنای این نواحی است. این امر به نوبه خود منجر به کاهش ریسک معاملات و کوچک شدن حد ضرر خواهد شد.

در ادامه به مثالهایی برای درک بهتر موضوع می پردازیم:

در تصویر زیر نمودار چهارساعته رمز ارز بیت کوین را مشاهده می کنید. در طول حرکت دراپ بیس دراپ، یک ناحیه تقاضا (کندل سبز رنگ) تشکیل شده است که به عنوان ناحیه عرضه شناخته می شود. برای رسم این ناحیه می توان کف تا اوج قیمتی کندل صعودی را در نظر گرفت.

همانطور که مشاهده می کنید، قیمت پس از رسیدن به این ناحیه، واکنش نشان داده و به سمت پایین بازگشته است. با توجه به این موضوع، می توان بر اساس این ناحیه وارد معامله شد و حد ضرر را کمی بالاتر از سقف ناحیه عرضه قرار داد. با این حال، پهنای این ناحیه ۲۲۵ پیپ است که ریسک معامله را افزایش می دهد.

برای بهینه سازی این ناحیه، به نمودار ۱ ساعته بیت کوین مراجعه می کنیم:

در نمودار ۱ ساعته، می توانیم آخرین کندل صعودی را در نظر بگیریم که ناحیه عرضه را کوچکتر می کند و اندازه آن را به ۱۱۶ پیپ کاهش می دهد.

در نمودار زیر، بعد از بهینه سازی ناحیه عرضه، قیمت در برخوردهای اولیه نتوانسته به بالای سطح ۵۰ درصدی این ناحیه نفوذ کند و به سمت پایین بازگشته است.

علاوه بر بهینه سازی، می توان ریسک معاملات در سطوح عرضه و تقاضا را نیز تقسیم کرد. به عنوان مثال، اگر یک معامله گر بخواهد ۲% از سرمایه خود را در یک معامله ریسک کند، می تواند ۱% از سرمایه را در کف ناحیه عرضه ریسک کند و ۱% دیگر را با استفاده از سفارش Sell Limit در سطح ۵۰% یا سقف ناحیه ریسک کند. بدین ترتیب، در صورت برخورد قیمت به این سطوح، سفارش فروش معامله گر فعال خواهد شد.

نکات کلیدی

• شناسایی و بهینه سازی سطوح عرضه و تقاضا می تواند به کاهش ریسک معاملات و افزایش شانس معاملات سودآور کمک کند.

• تقسیم ریسک معاملات در این سطوح می تواند به مدیریت بهتر سرمایه و کاهش ضررهای احتمالی کمک کند.

• برای بهینه سازی سطوح عرضه و تقاضا می توان از تایم فریم های مختلف استفاده کرد.

• سطوح عرضه و تقاضا دائماً در حال تغییر هستند و باید به طور مداوم به روز شوند.