پرایس اکشن به سبک اسمارت مانی یا SMC توسط آقای دیوید جی کراچ در سال ۲۰۰۰ ارائه شده است و یکی از مدرن ترین سبک تکنیکال در دنیای مالی می باشد. در بازارهای مالی، اسمارت مانی سرمایه ای است که توسط بازیگران بزرگ بازار (بانکهای مرکزی، صندوق ها و…) کنترل می شود و این معامله گران می توانند روند بازار را به درستی پیش بینی کنند و بیشترین سود را به دست بیاورند.

مطالبی که در پرایس اکشن به سبک اسمارت مانی یاد خواهید گرفت:

اسمارت مانی چیست؟

در واقع اصطلاح smart money ابتدا برای بازی قمار به کار می رفته است. این یعنی قماربازانی که تجربه کافی از بازی قمار و شرط بندی داشتند یا به عبارتی این افراد دارای اطلاعات داخلی مهمی بودند که عموم مردم به آنها دسترسی نداشتند. بنابراین اسمارت مانی، پولی است که توسط افراد متخصص در زمان مناسب سرمایه گذاری می شود و این سرمایه گذاری بالاترین بازده را دارد.

از این رو، اعتقاد بر این است که اسمارت مانی شانس بیشتری برای موفقیت دارد، زیرا بازیگران بزرگ استراتژیهای سرمایهگذاری بهتری دارند و از معامله گران خرد جدا عمل می کنند. همچنین تا زمانی که smart money توسط بانکهای مرکزی کنترل میشود، میتواند منجر به حرکت باقدرت بازارها شود.

نحوه شناسایی اسمارت مانی

شناسایی روند اصلی بازار

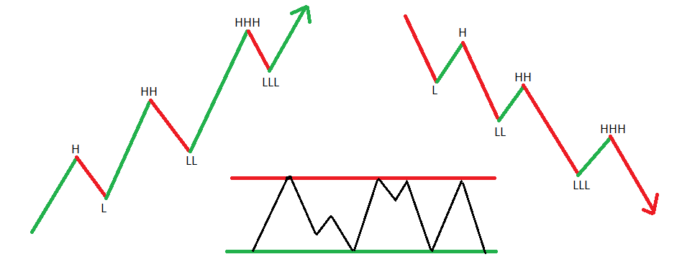

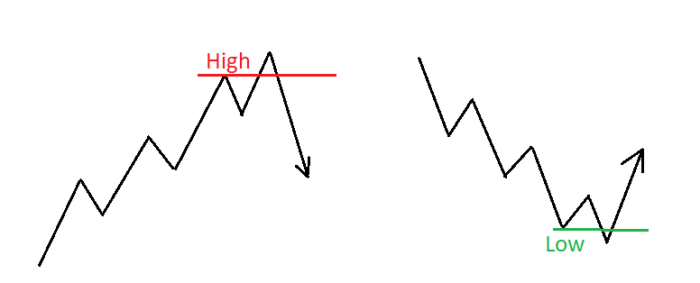

در سبک اسمارت مانی می توانید روند بازار را با روش تکنیکال کلاسیک تشخیص دهید. اگر کف های قیمتی بالاتر از یکدیگر تشکیل شوند، روند بازار صعودی است. در صورتی که اوج ها و کف های قیمتی پایین تر از هم شکل بگیرند، روند قیمت نزولی است.

حجم معاملات

در اسمارت مانی، قیمت زمانی به یک سمت حرکت می کند که حجم معاملات به طور غیرمعمولی افزایش می یابند و این در حالی است که هیچ اخبار اقتصادی یا اطلاعات عمومی برای ایجاد این حجم وجود نداشته است. این امر نشانگر حضور بازیگران بزرگ در بازار می باشد.

قیمت گذاری سهام و آپشن

اطلاعات مربوط به اسمارت مانی یا پول هوشمند را می توان توسط سرمایه گذاران آگاه تر، با تجزیه و تحلیل آپشن و قیمت سهام به دست آورد. با اطلاعات به دست آمده از این منابع، می توانید در معاملات آینده خود استفاده کنید.

نقاط قوت اسمارت مانی

سبک پرایس اکشن smart money مزیت ها و نقاط قوتی دارد و به همین دلیل در بین اکثر معامله گران محبوب و کارآمد به شمار می رود. در این روش:

- نسبت ریسک به ریوارد بهبود می یابد.

- وین ریت معامله ارتقا می یابد.

- در این روش سعی شده که مقدار و میزان حدضرر معامله بسیار تا جای ممکن کوچک شود.

- در اسمارت مانی از تاثیر احساسات معامله گر در معاملات جلوگیری شده است.

در ادامه به بررسی بخش هایی پرداخته خواهد شد که آموزش و یادگیری آنها باعث خواهد شد که سبک اسمارت مانی را به خوبی درک کنید.

تعریف بازار

ساختار بازار

همانطور که می دانید بازارهای مالی از سه ساختار صعودی، نزولی و خنثی یا رنج تشکیل شده اند. در روند صعودی: اوج ها و کف های قیمتی بالاتر از یکدیگر ساخته می شوند. در روند نزولی: کف ها و اوج های قیمتی پایین تر از یکدیگر شکل می گیرند. اما در روند خنثی یا رنج: قیمت بین دو خط مقاومتی و حمایتی نوسان می کند.

میدونی تریدرهای موفق کجا حساب دارند؟

با شروع از اینجا، تو هم با یک بروکر عالی کار کن:

انواع الگوی کندلی

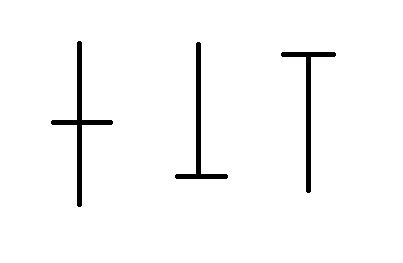

کندل قیمتی دوجی

این کندل قیمتی دارای بدنه نیست یا بدنه آن نسبت به دنباله ها خیلی کوچک است. این کندل به چهار صورت تشکیل می شود و نشان دهنده تنش میان خریداران و فروشندگان در بازار است.

کندل شبیه دوجی

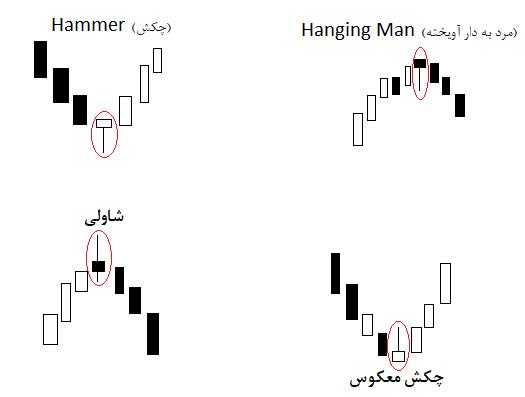

در این کندل ها طول دنباله کندل بلندتر از بدنه کندل قیمتی می باشد. این الگو شامل دو کندل Hanging Man (مرد به دار آویخته) در سقف و Hammer (چکش) در کف می شود. در این الگو، دو کندل بعدی بایستی بالا/پایین کندلهای شبیه دوجی بسته شده باشند.

چکش معکوس نیز در انتهای حرکت نزولی تشکیل می شود و یک سیگنال بازگشتی به شمار می رود. اما الگوی کندلی شاولی در انتهای روند صعودی شکل می گیرد و سپس بازار حرکت نزولی به راه می اندازد.

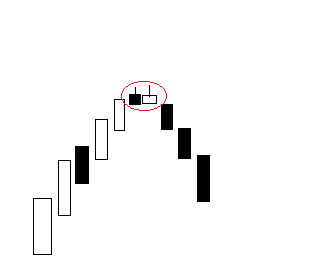

کندل تویزر (Tweezer)

این الگوی کندلی از دو کندل قیمتی متوالی شکل می گیرد. این کندلها در انتهای روند صعودی یا نزولی شکل می گیرند و از الگوهای بازگشتی به شمار می روند. در این الگو بدنه کندل ها باید در کنار هم و در یک جهت شکل بگیرند.

نحوه حرکت بازار

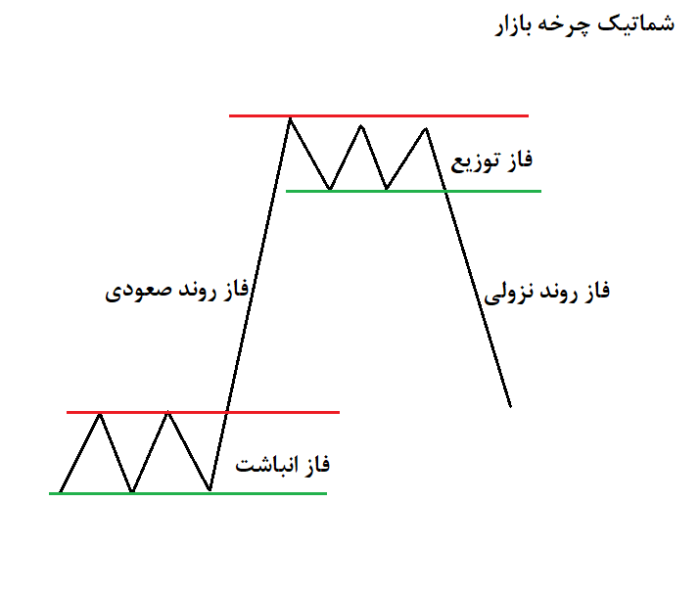

چرخه بازار یک اصطلاح کاملاً رایج است و به نحوه حرکت بازار اشاره می کند. شناخت نحوه حرکت بازار و مراحل آن باعث می شود که معامله گر تصمیمات درست بگیرد. به عبارتی می توان گفت که درک چرخه بازار، حالت شانسی بودن معاملات را از بین می برد. در ادامه مراحل این چرخه آورده شده است:

فاز انباشت یا تجمع (Accumulation phase)

اولین مرحله در چرخه حرکت بازار، فاز انباشت می باشد. این فاز بعد از یک رالی صعودی یا نزولی شکل می گیرد و در این مرحله، بازار روند مشخصی ندارد یا به عبارتی قیمت بین دو سطح حمایتی و مقاومتی نوسان می کند. نوسان قیمت در محدوده انباشت تا جایی ادامه می یابد که سقف یا کف این محدوده شکسته شود.

فاز روند صعودی

در این فاز، قیمت با شکست سطح مقاومتی از فاز انباشت خارج می شود و رالی صعودی شدید به راه می افتد. در واقع حضور خریداران در این مرحله پُررنگ نر می شود، معامله گران جدیدی وارد بازار می شوند و این امر باعث می شود که روند صعودی ثبات بیشتری بیابد.

فاز توزیع

از آنجایی که قیمت در طول رالی صعودی قوی حرکت کرده است، بنابراین نوبت به استراحت بازار می رسد. در این مرحله، قیمت وارد فاز توزیع می شود که این فاز به عنوان الگوی بازگشتی شناخته می شود. در واقع، معامله گرانی که در فاز انباشت خرید کرده بودند و با رالی صعودی به سمت بالا حرکت کرده بودند، با ورود قیمت به فاز توزیع از بازار خارج می شوند. از این رو مقدار تقاضا کمتر از عرضه در مرحله توزیع است و به همین دلیل احتمال بازگشت نزولی بازر وجود دارد.

فاز روند نزولی

آخرین مرحله از چرخه بازار شامل فاز روند نزولی می باشد. از آنجایی که مقدار تقاضا در فاز توزیع کاهش می یابد، حضور خریداران در بازار کم رنگ می شود و در نتیجه قیمت سهام کاهش می یابد. از این رو فروشندگان وارد بازار می شوند و فاز نزولی به راه می افتد.

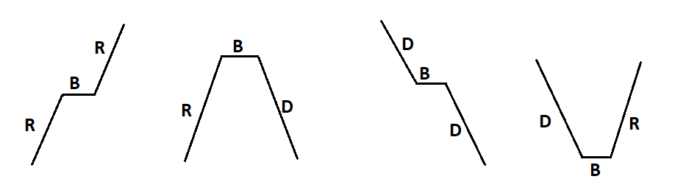

سطوح عرضه و تقاضا

در این بخش مجدداً انواع ساختار سطوح عرضه و تقاضا را بررسی می کنیم. همانطور که می دانید نواحی عرضه و تقاضا بر اساس چهار ساختار زیر شکل می گیرند:

- رالی بیس رالی یا RBR

- رالی بیس دراپ یا RBD

- دراپ بیس دراپ یا DBD

- دراپ بیس رالی یا DBR

در واقع ناحیه بین بین دو رالی نزولی یا صعودی نشان دهنده محدوده عرضه یا تقاضا است و برای رسم این نواحی معامله گران می توانند به دو روش زیر عمل کنند:

- برای رسم ناحیه عرضه/تقاضا می توان رنج کندل بیس را در نظر گرفت. منظور از رنج کندل، طول بین اوج و کف قیمتی کندل می باشد.

- برای رسم ناحیه عرضه، می توان محدوده بین قیمت باز شدن کندل بیس تا اوج قیمتی آن کندل را در نظر گرفت.

- در ناحیه تقاضا، می توان محدوده بین قیمت بازشدن کندل بیس تا کف قیمتی آن کندل را رسم کرد.

این نکته را به خاطر داشته باشید که محدوده بیس، شامل یک یا چند نوع کندل قیمتی است که در مطالب بالا آورده شده است.

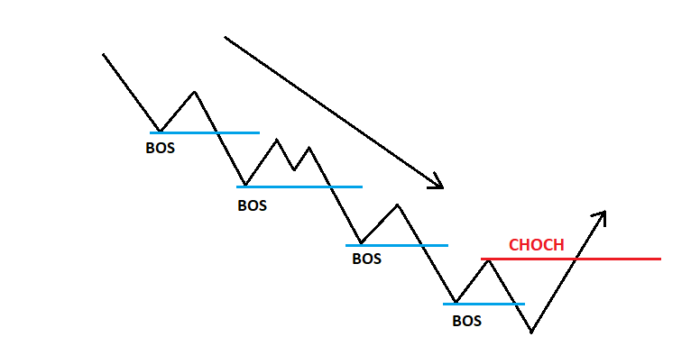

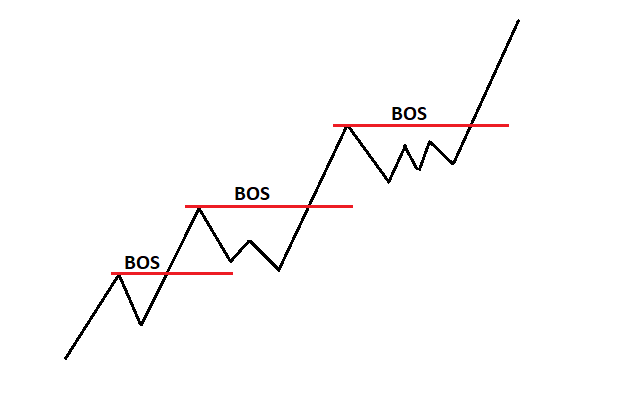

شکست ساختار بازار یا BOS چیست؟

اولین قدم برای شروع سبک اسمارت مانی، یادگیری مفهوم BOS یا Break Of Structure می باشد. در واقع BOS به معنای شکست ساختار بازار می باشد. به عنوان مثال، اگر قیمت یک سطح حمایتی یا مقاومتی را بشکند، می توان گفت که BOS اتفاق افتاده است. به بیان ساده تر، فرض کنید که بازار یک رالی صعودی به راه انداخته و اوج و کف های بالاتر از یکدیگر تشکیل می دهد. هر بار که قیمت به بالای اوج قبلی عبور می کند، می توان گفت که BOS رخ داده است.

شکست هر اوج قیمتی در روند صعودی، نشان دهنده قدرت روند و حضور خریداران در بازار است. بدین منظور بایستی در هر BOS به دنبال پوزیشن خرید باشید. بنابراین می توان گفت که تغییر شکست در جهت ادامه روند اتفاق می افتد.

تصویر زیر نشانگر نمودار چهارساعته اونس طلا می باشد که ساختار بازار نزولی یا Bearish می باشد. در ادامه قیمت به زیر کف های قیمتی عبور کرده و در واقع BOS رخ داده است.

در نمودار روزانه EURUSD، روند بازار صعودی است و این رالی صعودی با هر BOS اوج قبلی، ادامه یافته است.

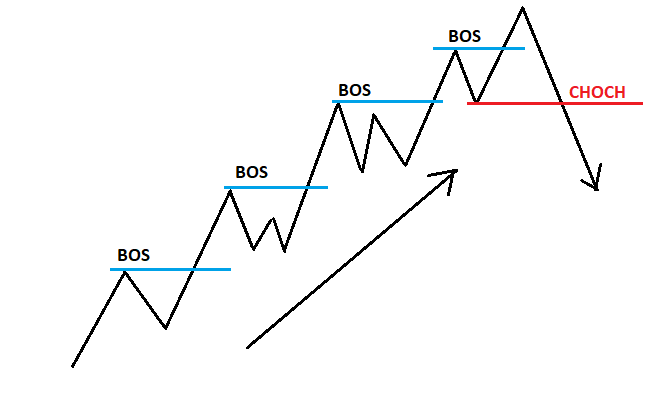

تغییر ساختار بازار یا CHOCH چیست؟

واژه CHOCH یا Change Of Character به معنای تغییر ساختار بازار می باشد. بدین معنی که روند بازار از نزولی به صعودی و از صعودی به نزولی تغییر می کند. CHOCH در انتهای روند صعودی یا نزولی اتفاق می افتد.

در تصویر زیر، روند اولیه بازار نزولی بوده و قیمت با BOS کف های قیمتی به سمت پایین حرکت کرده است. وجود BOS در طول یک روند نشانگر قدرت آن روند است. اما در انتهای روند نزولی، قیمت به بالای سقف تشکیل شده بین دو کف اخیر عبور کرده و می توان گفت که ساختار بازار از نزولی به صعودی تغییر کرده است یا به عبارتی CHOCH رخ داده است. بعد از شکست کف اخیر، انتظار می رود که شاهد شروع حرکت صعودی جدید در بازار باشیم.

اما در روند صعودی، با شکست آخرین کف قیمتی بین دو اوج اخیر پدیده CHOCH اتفاق می افتد. در تصویر زیر همانطور که می بینید، روند اولیه بازار صعودی بوده و قیمت با BO کردن سطوح به سمت بالا حرکت کرده است. در ادامه کف قیمتی اخیر شکسته شده که نشانه ای از تغییر ساختار بازار از صعودی به نزولی است.

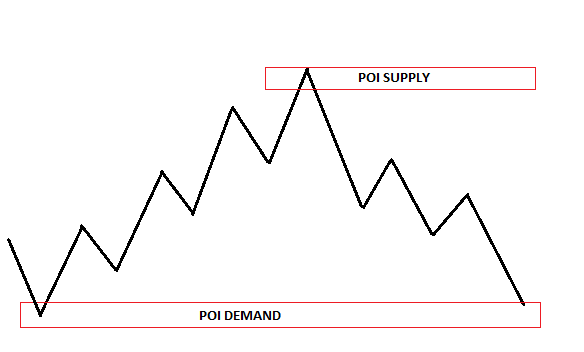

نقطه عطف یا POI چیست؟

نقطه عطف یا POI (Point Of Interest) یک مبحث بسیار مهم در سبک اسمارت مانی می باشد. POIها یک سری Order Block های مهم هستند که برای معامله گران اهمیت زیادی دارند، زیرا در این نواحی تغییر روندهای قیمتی اتفاق می افتد. یا به عبارتی POI ها همان سطوح عرضه یا تقاضا هستند و در اکثر مواقع معامله گران بزرگ بازار در نقاط انگیزشی حضور دارند.

در واقع نواحی POI شامل کندل های قیمتی است که در مطالب قبلی گفته شده است و این محدوده ها را می توان در هر تایم فریمی رسم کرد. اما POI هایی که در آنها روند بازار از نزولی به صعودی یا از صعودی به نزولی تغییر کرده است، دارای اهمیت و قدرت قوی هستند. در تصویر زیر، قیمت بعد از برخورد به POI تقاضا، روند صعودی به راه انداخته اما بعد از شکل گیری POI عرضه، روند بازار از صعودی به نزولی تغییر کرده است. از آنجایی که این نواحی منجر به شروع حرکات قوی شده اند، برای معامله گران اهمیت بسیاری دارند.

تصویر زیر نشانگر نمودار هفتگی EURUSD می باشد. روند اولیه بازار صعودی بوده و بعد از تشکیل POI عرضه و CHOCH آخرین کف قیمتی در رالی صعودی، رالی نزولی به راه افتاده است. در ادامه روند نزولی متوقف شده و یورو مجدداً تا POI عرضه حرکت کرده است. POI تقاضا نیز در انتهای روند نزولی رسم شده است.

از آنجایی که حرکات نزولی و صعودی قوی بازار از نواحی POI ها به راه افتاده است، این نواحی بسیار قدرتمند هستند و در نتیجه بازار به POI عرضه واکنش نشان داده و سقوط کرده است. همانطور که ملاحظه می کنید، ناحیه POI عرضه از اوج قیمتی تا قیمت بسته شدن کندل قیمتی ترسیم شده است.

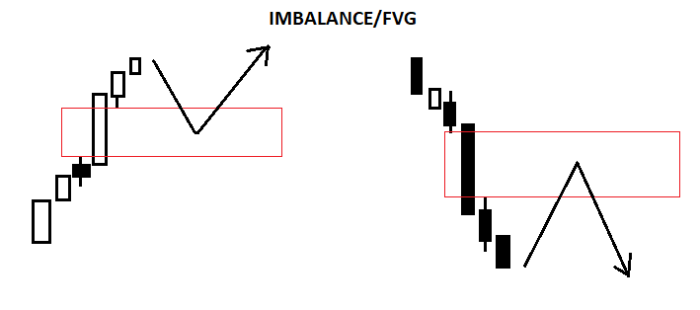

ناحیه ایمبالانس و گپ ارزش منصفانه (FVG)

ایمبالانس (Imbalance) به معنای عدم تعادل است. گپ ارزش منصفانه یا FVG (FAIR VALUE GAP) هم به معنای شکاف ارزش منصفانه در بازار مالی است.

ایمبالانس (Imbalance) چیست؟

زمانی که سفارشات زیادی از یک نوع – خرید یا فروش گرفته شود و این سفارشات نسبت به سفارشات مقابل کافی نباشند، ایمبالانس در بازار اتفاق می افتد. یا به عبارتی ایمبالانس قیمتی نشان دهنده گپ قیمتی یا کندل های مومنتوم بسیار بزرگ و قوی است. ایمبالانس در بازار نشانه ای از حضور معامله گران بزرگ یا اسمارت مانی ها در بازار است. در واقع جهش قیمتی یا سقوط قیمتی عمیق در بازار به دلیل ورود اسمارت مانی ها به بازار است.

تصویر زیر شماتیک ایمبلنس در بازار را نشان می دهد. همانطور که ملاحظه می کند imbalance یا ایمبالانس بین سه کندل قیمتی تشکیل می شود، در این بین یک کندل مومنتوم قوی وجود دارد که نشانگر حضور بازیگران بزرگ در بازار است. برای رسم ناحیه FVG تقاضا، اوج کندل اول و کف قیمتی کندل سوم در نظر گرفته می شود. ناحیه عرضه ایمبالانس بر اساس کف قیمتی کندل نزولی اول و اوج قیمتی کندل نزولی سوم رسم می شود.

از آنجایی که ناحیه ایمبالانس نشانگر حضور اسمارت مانی ها در بازار است، بعد از شکل گیری کندل مومنتوم برخی از خریداران یا فروشندگان بزرگی که از بازار جا مانده بودند، منتظر برخورد مجدد قیمت به ناحیه ایمبالانس می مانند تا دوباره وارد بازار شوند. هم چنین FVG ها مانند آهنربا عمل می کنند، بدین معنی که قیمت در آینده به سمت ناحیه ایمبالانس حرکت می کند و در نتیجه آن را پُر می کند.

تصویر زیر نشانگر نمودار چهارساعته EURUSD می باشد. روند اولیه بازار نزولی بوده و همانطور که ملاحظه می کنید ایمبالانس در طول رالی نزولی شکل گرفته که نشانگر ورود اسمارت مانی ها به بازار و سقوط قیمتی بازار می باشد. ناحیه ایمبالانس بر اساس کف کندل صعودی و کف قیمتی کندل نزولی رسم شده است. در ادامه قیمت به سمت محدوده FVG بازگشته و بقیه سفارشات فروش را جمع آوری کرده است، در نتیجه حرکت نزولی بازار دوباره احیا شده است. هم چنین با برخورد قیمت به این ناحیه، محدوده ایمبالانس از حالت لمس نشده به لمس شده تبدیل شده است.

نکته: در اکثر مواقع، قیمت بعد از برخورد به ناحیه ۵۰ درصدی ناحیه ایمبالانس به سمت بالا یا پایین حرکت می کند.

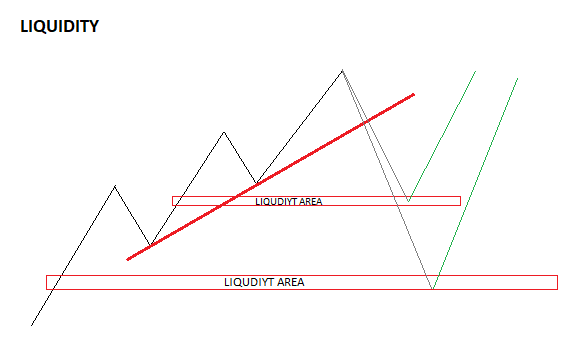

نقدینگی یا لیکوئیدیتی چیست؟

در واقع Liquidity به معنای پول است. همانطور که می دانید در هر معامله ای بایستی خریدار یا فروشنده حضور داشته باشد. وجود نقدینگی در بازار نشان دهنده حضور بازیگران بزرگ مانند بانکهای مرکزی یا صندوق های مالی است، زیرا این معامله گران تشکیل دهنده حرکت بزرگ و اصلی بازار هستند. از این رو مبحث لیکوئیدیتی در اسمارت مانی بسیار مهم و کلیدی است.

در واقع نقدینگی به نواحی گفته می شود که قیمت در برخورد به آنها با شتاب حرکت می کند یا به عبارتی محدوده نقدینگی نشان دهنده یک ناحیه POI یا عرضه/تقاضا است. قیمت همیشه به دنبال نقدینگی است. بنابراین معامله گران باید جایی را شناسایی کنند که نقدینگی در آن نقطه وجود دارد. هر Order یا سفارشی که در بازار ثبت شده باشد یا منتظر باشیم که آن سفارش فعال شود، نشان دهنده لیکوئیدیتی در بازار است. نقدینگی در نقاطی که استاپ لاس معاملات خرید یا فروش و نقاط سفارشی sell stop و buy stop تنظیم شده اند، قرار دارد.

لیکوئیدیتی به صورت های مختلفی در بازار تشکیل می شود که در ادامه به بررسی آنها پرداخته شده است.

انواع نقدینگی

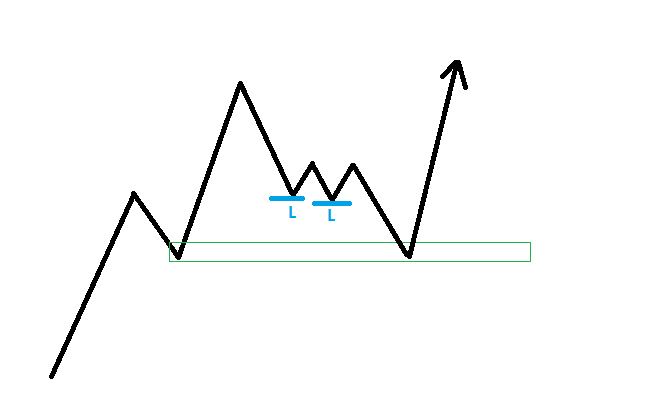

لیکوئیدیتی در کف دوقلو

در تصویر زیر ملاحظه می کنید که ساختار اولیه بازار صعودی بوده و سپس قیمت به سمت پایین حرکت کرده است، به طوریکه دو کف قیمتی تقریباً هم سطح تشکیل داده است. از آنجایی که کف دوقلو شکل گرفته، انتظار می رود که شاهد بازگشت صعودی قیمت باشیم. به همین دلیل اکثر معامله گران با دیدن الگو وارد معامله خرید می شوند و حدضرر خود را زیر دو کف قرار می دهند. اما در ادامه قیمت به زیر الگوی دو کف عبور می کند و در نتیجه استاپ لاس خریداران فعال می شود. با نقض الگو، سفارشات Sell Stop فروشندگان فعال می شود. در ادامه قیمت تا محدوده تقاضا یا Order Block که زیر الگو قرار دارد، حرکت می کند و سپس جهش قیمتی اتفاق می افتد. بنابراین می توان گفت که نقدینگی در محدوده تقاضا وجود داشته است، زیرا حدضرر خریداران و سفارشات فروشندگان در این محدوده جمع آوری شده است که نشانگر حضور بازیگران بزرگ در بازار است.

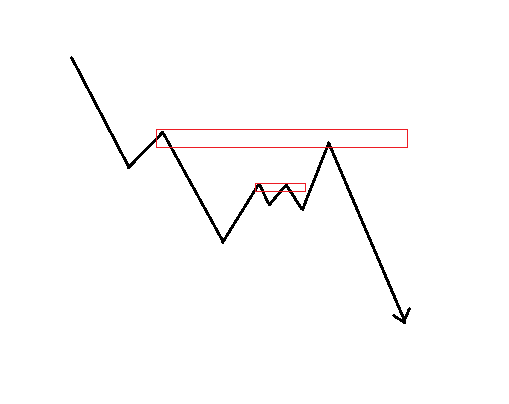

الگوی اوج دوقلو

لیکوئیدیتی اوج دوقلو در طول رالی نزولی اتفاق می افتد. به تصویر زیر نگاه کنید: روند اولیه بازار نزولی بوده و سپس قیمت در فاز اصلاحی، اوج دوقلو تشکیل داده است. شکل گیری این الگو نشانه ای از ادامه رالی نزولی است. بنابراین معامله گران با دیدن این الگو، وارد معامله فروش می شوند و استاپ لاس خود را بالای اوج های قیمتی قرار می دهند. اما قیمت به بالای هر دو اوج عبور می کند و در نتیجه حدضرر معاملات فروش فعال می شود. سفارشات Buy Stop معامله گران که بالای اوج ها قرار داده بودند نیز فعال می شود. در ادامه قیمت تا محدوده عرضه یا POI حرکت می کند و بعد از برخورد به این محدوده، سقوط می کند. بنابراین می توان گفت که نقدینگی در ناحیه عرضه وجود داشته است، زیرا حضور معامله گران بزرگ در بازار منجر به جمع آوری سفارشات معامله گران خرد شده است.

اوج و کف قیمتی روز گذشته

اوج و کف قیمتی روز گذشته نیز نشان دهنده نقدینگی نیز می باشد. این اوج و کف قیمتی می تواند فقط به صورت یک قله یا کف قیمتی باشد. به عنوان مثال، قیمت در واکنش به اوج قیمتی ابتدا به سمت پایین باز می گردد، معامله گران وارد معامله فروش می شوند و حد ضرر خود را بالای اوج قیمتی قرار می دهند. برخی از معامله گران نیز سفارشات buy stop خود را بالای اوج قیمتی تنظیم می کنند تا باشکست اوج سفارش آنها فعال شود. سپس قیمت به بالای اوج قیمتی عبور می کند و در منیجه حد ضرر فروشندگان و سفارشات buy stop فعال می شود. بنابراین اسمارت مانی ها (معامله گران بزرگ) سفارشات را جمع آوری می کنند و قیمت افت می کند.

خط روند نزولی یا صعودی

هر خط روند نزولی یا صعودی نشانگر وجود نقدینگی در بازار است. معامله گران خرد، حد ضررهای خود را زیر خط روند قرار می دهند. هدف معامله گران بزرگ (اسمارت مانی ها) این است که حدضرر معامله گران خرد را فعال کنند و با جمع اوری سفارشات، منجر به حرکت شدید قیمتی شوند.

اُردر بلاک چیست؟

اُردر بلاک یا Order Block (OB) مهم ترین مبحث در سبک اسمارت مانی می باشد. بدین معنی که آموزش مطالب قبلی برای یادگیری مفهوم OB ضروری است. در واقع هر اُردر بلاک نشان دهنده یک ناحیه انباشته شده از سفارشات بازیگران بزرگ بازار (بانکها و موسسات مالی) است و جهش های قیمتی در این نواحی اتفاق می افتد. یا به عبارتی اردر بلاک همان کندل سفارشات بانکی یا بازیگران بزرگ است که به وسیله آن می توان رفتار اسمارت مانی ها را تشخیص دارد. بنابراین OB ناحیه بهینه شده یک ناحیه عرضه و تقاضا است و در واقع هر ناحیه اُردر بلاک یک ناحیه عرضه یا تقاضا است.

برای این که مفهوم اردر بلاک به خوبی درک شود، بهتر است به این مثال توجه کنید: فرض کنید که یک موسسه مالی می خواهد ۱۵۰ میلیون دلار در بازار سرمایه، سرمایه گذاری کند. این موسسه همه سرمایه را در یک نقطه وارد بازار نمی کند، بلکه به صورت پلکانی سرمایه را وارد بازار می کند. این ورود سرمایه به بازار منجر به شکل گیری OB های مختلف می شود، زیرا در این ورود سرمایه جهش های قیمتی رخ داده است.

ویژگی های یک اردر بلاک قوی:

- اردر بلاک پرقدرت تشکیل شده باشد.

- OB نشان دهنده یک اوج یا کف قیمتی است.

- قیمت بایستی با قدرت از ناحیه OB دور شود.

- قیمت نباید زمان زیادی در محدوده اردر بلاک نوسان کند.

- اردر بلاک بایستی unmitigated یا لمس نشده باشد.

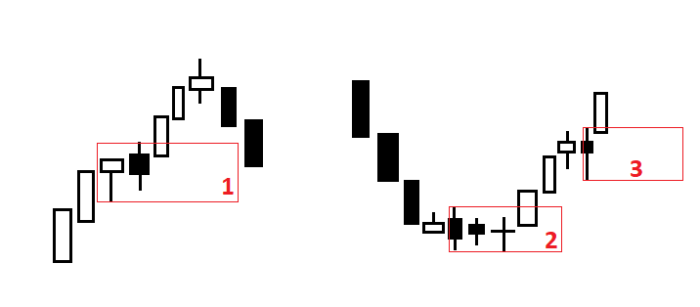

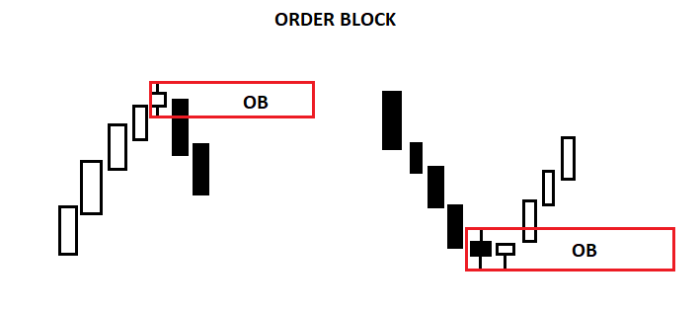

انواع اُردر بلاک

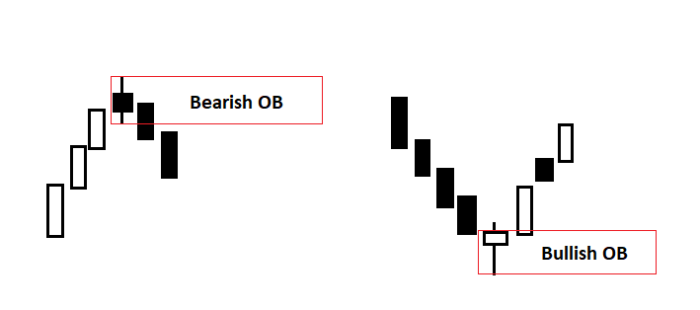

اردر بلاک صعودی

اولین و ساده ترین تعریف اردر بلاک صعودی این است که آخرین کندل نزولی قبل از شروع یک حرکت صعودی جدید نشان دهنده OB صعودی می باشد و در یک حرکت صعودی می توان چندین اردر بلاک را مشخص کرد. در نمودار هفتگی زیر، نواحی اردر بلاک در طول رالی صعودی مشخص شده است.

اُردر بلاک نزولی

آخرین کندل صعودی قبل از شروع یک حرکت نزولی جدید نشانگر OB نزولی است. بهتر است اردر بلاک هایی را در نظر بگیرید که قبل از یک حرکت نزولی و با مومنتوم قوی تشکیل شده اند.

نحوه رسم و شکل گیری اُردر بلاک

رسم اُردر بلاک به شخصیت و تجربه تریدر از بازار بستگی دارد. برخی از معامله گران ناحیه OB را بر اساس اوج و کف کندل قیمتی رسم می کنند. اما برخی از معامله گران OB نزولی را از اوج قیمتی تا قیمت بسته شدن و اُردر بلاک صعودی را از کف قیمتی تا کلوز (Close) کندل قیمتی رسم می کنند.

این نکته را به خاطر بسپارید که شرط شکل گیری یک اُردر بلاک این است که یک کندل قیمتی صعودی بالای ناحیه OB بولیش و یک کندل قیمتی نزولی زیر ناحیه اردر بلاک بِریش بسته شود. در تصویر فوق، همانطور که ملاحظه می کنید کندل صعودی بالای OB بولیش بسته شده است که نشانگر شکل گیری ناحیه اُردر بلاک می باشد.

در نمودار روزانه زیر، ناحیه اُردر بلاک از اوج تا کف قیمتی کندل صعودی رسم شده است. بعد از این که دومین کندل نزولی زیر کف ناحیه OB بسته شد، می توان گفت که ناحیه اردر بلاک شکل گرفته است.

نکته دیگری که می توان به آن اشاره نمود، این است که ناحیه اردر بلاک می تواند شامل یک کندل و نهایتاً سه کندل قیمتی بیس باشد. در تصویر زیر ناحیه ۱ بر حسب دو کندل قیمتی (از اوج کندل دوم تا کف کندل اول) رسم شده است. در اردر بلاک ۲، ناحیه OB بر حسب سه کندل قیمتی ترسیم شده است. در ناحیه ۳، هر چند دو کندل قیمتی برای رسم ناحیه OB وجود داشت، اما از آنجایی که کندل بیس یا OB، کندل بیس قلبی را پوشش داده است، به همین دلیل ناحیه اردر بلاک بر حسب یک کندل رسم شده است.

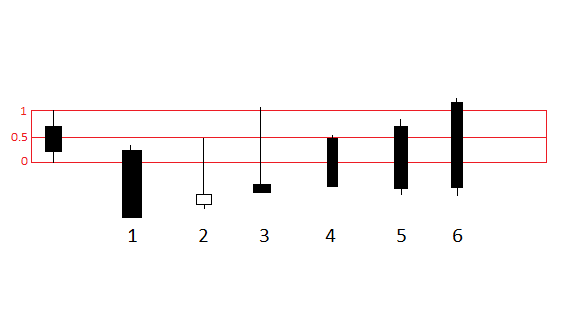

اُردر بلاک مصرف شده

در صورتی که یک اردر بلاک مصرف شده باشد، آن ناحیه دیگر خاصیت و اعتبار خود را از دست خواهد داد و بهتر است که به دنبال OB جدید باشید. برای تشخیص این امر، ابتدا ناحیه اُردر بلاک را به سه قسمت: اوج، کف و میانه ناحیه تقسیم می کنیم. خط ۵۰ درصدی ناحیه اُردر بلاک برای ماخیلی مهم می باشد، زیرا مصرف شدن یا مصرف نشدن OB را نشان می دهد.

در شکل فوق ناحیه اُردر بلاک نزولی ترسیم شده تا حالت های مصرف شدن و مصرف نشدن OB مورد بررسی قرار بگیرد:

کندل شماره ۱: این کندل قیمتی با بدنه به محدوده OB وارد شده اما به بالای ناحیه ۵۰ درصدی (۰.۵) عبور نکرده است، بنابراین می توان گفت که در این حالت اردر بلاک مصرف نشده است.

کندل شماره ۲: این کندل یمتی با شدو یا دنباله ناحیه ۵۰ درصدی را لمس کرده و زیر اردر بلاک بسته شده است، بنابراین ناحیه OB مصرف نشده است.

کندل شماره ۳: این کندل قیمتی با دنباله به بالای اردر بلاک نفوذ کرده و در نهایت زیر آن ناحیه بسته شده است، محدوده OB مصرف شده است.

کندل شماره ۴: این کندل قیمتی با بدنه به سمت اردر بلاک بازگشته و خط ۵۰ درصدی را لمس کرده است، پس OB مصرف شده است.

کندل شماره ۵: این کندل قیمتی با بدنه به بالای خط ۵۰ درصدی عبور کرده است، بنابراین اردر بلاک مصرف شده است.

کندل شماره ۶: کندل قیمتی با بدنه به بالای اردر بلاک (خط ۱۰۰ درصدی) عبور کرده و سپس زیر ناحیه OB کلوز دارده است، ناحیه مصرف شده است.

در نمودار چهارساعته فوق، ناحیه اُردر بلاک در طول رالی نزولی (دراپ بس دراپ) شکل گرفته و این ناحیه از اوج تا کف قیمتی کندل بیس رسم شده است. برای این که سطوح ناحیه OB را مشخص کنید، می توانید تنظیمات فیبوناچی اصلاحی را روس سطوح ۰، ۰.۵ و ۱ قرار دهید. ابتدا ملاحظه می کنید که قیمت با دنباله یا شدو به بالای خط میانی نفوذ کرده و سپس زیر ناحیه اُردر بلاک بسته شده است، می توان گفت که این ناحیه هنوز مصرف نشده است.

در برخورد دوم نیز قیمت مجدداً با شدو تا زیر خط ۵۰ درصدی حرکت کرده و سپس زیر ناحیه اردر بلاک بسته شده است، پس این ناحیه مصرف نشده است. در برخورد سوم، قیمت با شدو به بالای ناحیه OB نفوذ کرده و در نتیجه اردر بلاک مصرف شده است. در نهایت قیمت با کندل مومنتوم صعودی از ناحیه OB عبور کرده و حرکت صعودی به راه انداخته است.

بهینه سازی ناحیه اُردر بلاک

گاهی اوقات شما اردر بلاک خود را در نمودار روزانه یا تایم فریم بالاتر مشخص می کنید اما حدضرر معامله بر حسب ناحیه OB بیش از حد معمول می باشد. برای این که استاپ لاس یا حدضرر معامله کاهش یابد و منطقه ورودتان دقیق تر مشخص شود، می توانید بهینه سازی در ناحیه اُردر بلاک را انجام دهید. برای بهینه سازی ابتدا اردر بلاک را در تایم فریم مورد علاقه خود رسم می کنید و سپس به تایم فریم پایین تر می روید تا ناحیه OB جدید را مشخص کنید.

در تصویر زیر نمودار چهارساعته USDCAD آورده شده است. ناحیه اردر بلاک در این ناحیه بر حسب آخرین کندل صعودی قبل از شروع حرکت نزولی رسم شده است. اگر حدضرر معامله فروش را چند پیپ بالاتر از این ناحیه قرار دهیم، تقریبا ۶۵ پیپ می باشد. برای این که میزان استاپ لاس را کاهش دهیم و به نقطه ورود دقیق تر برسیم، به نمودار یکساعته می رویم.

ناحیه بهینه شده اردر بلاک چهارساعته در تصویر زیر آورده شده است که این ناحیه بر حسب دو کندل قیمتی ترسیم شده است. در این نمودار مقدار حدضرر معامله فروش نیز بهبود یافته و از ۶۵ پیپ به ۴۲ پیب رسیده است.

مثال هایی از معامله اُردر بلاک

تصویر زیر نشانگر نمودار چهارساعته GBPUSD است. ناحیه OB در انتهای روند صعودی شکل گرفته و بعد از بازار حرکت نزولی به راه انداخته است. در ادامه قیمت به زیر کف قیمتی آخر بین دو اوج قیمتی عبور کرده و در نتیجه CHOCH رخ داده است. این نکته را به خاطر بسپارید: در صورتی که کندل قیمتی شدوهای بسیار بلند داشته باشد، قیمت بسته شدن را می توان به عنوان اوج یا کف در نظر گرفت.

از آنجایی که کندل OB منجر به شکست کف قیمتی رالی صعودی شده است، بنابراین قدرت زیادی دارد. از این رو معامله گران می توانند منتظر بازگشت قیمت به این ناحیه بمانند و سپس وارد معامله فروش شوند. همانطور که ملاحظه می کنید، قیمت دوباره به سمت ناحیه اردر بلاک بازگشته و با بدنه وارد محدوده OB شده است. GBPUSD در واکنش به این ناحیه حرکت نزولی جدید به راه انداخته است. تریدرها می توانستند حدضرر معامله فروش در این پوزیشن را چند پیپ بالاتر از سقف ناحیه اردر بلاک و حد سود را در کف قیمتی اخیر قرار دهند. ریسک به ریوارد این معامله ۱ به ۵ می باشد که نشانگر یک پوزیشن معاملاتی عالی می باشد.

قیمت بعد از برخورد به ناحیه اردر بلاک به سمت پاین حرکت کرده و نتوانسته به بالای اوج قیمتی عبور کند، نشانگر تغیر روند بازار از صعودی به نزولی می باشد. هم چنین پوند کف قیمتی اخیر را BOS کرده که این امر نیز از اامه رالی نزولی حکایت دارد.

نکته: برای این که معامله گران با خیال راحت وارد معامله شوند، می توانند برای گرفتن تائیدیه به تایم فریم ۱۵ دقیقه بروند و در صورتی که الگوی کندلی یا نموداری مشاهده کردند، وارد معامله فروش شوند. برای شفافیت موضوع نمودار ۱۵ دقیقه GBPUSD مورد بررسی قرار گرفته است.

تصویر زیر نشان دهنده نمودار ۱۵ دقیقه GBPUSD می باشد. فیبوناچی (مشکی رنگ) بهینه شده ناحیه OB چهارساعته می باشد. همانطور که ملاحظه می کنید قیمت در نمودار ۱۵ دقیقه با تشکیل پین بار نزولی در ناحیه اردر بلاک به سمت پایین حرکت کرده است.

به نمودار سمت چپ نگاه کنید، همانطور که می بینید برای بهینه سازی اردر بلاک چهارساعته می توان چندین ناحیه OB پانزده دقیقه ای رسم کرد. اما بهتر است اردر بلاکی را در نظر بگیریدکه مصرف نشده و ریسک کمتری دارد.

طبق نمودار چهارساعته اونس طلا، ناحیه اردر بلاک در انتهای روند نزولی شکل گرفته است. این ناحیه بر اساس تعریف اردر بلاک بر روی آخرین کندل نزولی قبل از شروع حرکت صعودی جدید رسم شده است. دو دلیل برای قوی بودن این ناحیه وجود دارد: ۱-وجود ایمبالنس یا عدم تعادلی که اولین کندل مومنتوم صعودی نشانگر آن است. ۲-این ناحیه منجر به تغییر روند بازار یا CHOCH شده است. از این رو انتظار می رود که در آینده شاهد واکنش قیمت به آن باشیم.

در ادامه قیمت بعد از تشکیل اردر بلاک نزولی، رالی نزولی به راه انداخته است، هر چند در بین راه اردر بلاک های وجود داشته اما انتظار می رفت که قیمت طلا تا OB قوی و اصلی حرکت کند. همانطور که ملاحظه می کنید بازار تا این اردر بلاک حرکت کرده و به آن واکنش نشان داده است. در هر بار برخورد، قیمت تا حد سود اول (پاره خط مشکی رنگ) جهش کرده که ریسک به ریوارد معامله خرید ۱ به ۲ بوده است. در برخورد سوم قیمت به اردر بلاک، این ناحیه به طور کامل مصرف شده و اعتبار خود را از دست داده است، بدین ترتیب شکسته شده است.