بازار همیشه روند دار نیست. اکثر اوقات حتی در داخل بازارهای روند دار هم شاهد ورود قیمت به فاز خنثی یا رنج هستیم. در این دوره از بازار هیچ روندی در کار نیست و قیمت در یک دامنه محدودی نوسان میکند. مثل فاز اصلاحی که بازار بعد از یک حرکت قوی وارد اصلاح میشود. الگوهای نموداری بخش دیگری از آموزش پرایس اکشن است.

معمولاً فعالیت در چنین وضعیتی سخت است. از همه سختتر تحلیل وضعیت بازار است. در فاز خنثی یا رنج، بازار بهگونهای رفتار میکند که انگار نه خریداران علاقهای به حمایت از بازار دارند و نه فروشندگان. با این حال خبر خوب این است که تحلیل تکنیکال ابزار مناسبی برای ارزیابی چنین وضعیتی دارد.

الگوهای نموداری ابزاری هستند که وضعیت کلی بازار را در فاز خنثی یا رنج به خوبی به تصویر میکشند. به کمک الگوهای نموداری میتوان گفت که بازار چه زمانی برای خروج از فاز خنثی آماده است؟ اگر فاز خنثی تمام شود، قیمت تا کجا حرکت خواهد کرد؟

الگوهای نموداری که در این مقاله می خوانیم:

الگوهای نموداری

در بازار های مالی، نمودار های قیمتی یکی از حیاتی ترین ابزار های موجود برای گرفتن تصمیمات تجاری و مالی است. برای سرمایه گذاران خرد، کار بدون نمودار های قیمتی تقریبا غیر ممکن است. نمودار های قیمتی، تاریخچه ای از قیمت های پذیرفته شده برای بازار است. به همین دلیل می تواند نمای کلی از انتظارات و تمایلات بازار را نشان دهد. تمایلاتی مانند طمع، که منجر به افزایش تقاضا برای کالا یا نماد معاملاتی می شود. یا تمایلاتی مانند ناامیدی که همه دارندگان آن کالا را وادار به فروش در هر قیمتی می کند.

تمامی تصمیماتی که توسط کل بازار، یعنی تمامی فعالین بازار گرفته می شود، در قالب تغییرات قیمتی در نمودار های قیمت نشان داده می شوند. این یک فرصت عالی برای سرمایه گذاران است که با استفاده از نمودار های قیمتی، از نیت سایر سرمایه گذاران اطلاع یابند. بر همین اساس، ما در ادامه با ساختار های نموداری آشنا می شویم، که نشانگر تمایلات و انتظارات کل بازار است و می تواند سرنخی از ورود سرمایه گذاران حرفه ای یا پیشرو را در اختیار سرمایه گذاران خرد قرار دهد.

نکته مهمی که بایستی به آن توجه شود، مفهوم خود الگو های نموداری است. در الگو های نموداری، تمرکز اصلی بایستی به خود نمودار باشد و چندین اوج و کف قیمتی و چندین کندل قیمتی زیر نظر گرفته شوند. در واقع اگر نمودار را به قدری کوچک نمایی کنید که کندل های قیمتی به یک میله تبدیل شوند، شرایط برای یافتن الگو ها هم آسان تر خواهد شد.

ابزاری که برای رسم الگو های نموداری نیاز است، تنها خطوط افقی و خطوط روندی هستند که در تمامی پلتفرم های معاملاتی وجود دارند.

هر بازاری دارای روند است، حال روند صعودی است یا نزولی. اما همه می دانیم که بازار تنها صعودی یا نزولی نیست، بلکه بازار اغلب اوقات در فاز خنثی فرو می رود. وقتی بازار صعودی است، طمع خریداران قیمت را بالا می کشد و وقتی نزولی است، ناامیدی سرمایه گذاران، قیمت را به شدت کاهش می دهد.

اما الگو های نموداری ابزاری هستند، که تنها در فاز های خنثی بازار مورد استفاده قرار می گیرند. بازار صعود یا سقوط می کند و بعد از آن در محدوده ای نوسان می کند. این محدوده خنثی-نوسانی، جایی است که بایستی به دنبال الگو های نموداری بود. الگو های نموداری به ما کمک می کنند تا زمان پایان فاز خنثی را بشناسیم و مسیر احتمالی بعدی بازار را هم درک کنیم. قیمت پس از یک حرکت صعودی یا نزولی وارد فاز خنثی می شود. الگویی که در این محدوده تشکیل می شود، می تواند نشانگر این باشد که آیا بازار به حرکت قبلی ادامه خواهد داد، یا برعکس آن حرکت خواهد کرد؟

میدونی تریدرهای موفق کجا حساب دارند؟

با شروع از اینجا، تو هم با یک بروکر عالی کار کن:

الگوی نموداری چیست؟

انواع الگو ها در چارت، ساختاری برای تفسیر دامنه محدود نوسانی بازار هستند. الگوی نموداری نشانگر دوره ای از بازار است که هنوز بازار از فاز اصلاح یا استراحت خارج نشده است.

این مطلب دفترچه الگوهای تکنیکال و کتاب دایره المعارف الگوهای نموداری در بحث الگوهای پرایس اکشن است. الگو های نموداری، دقیقا نشان دهنده دامنه محدوده نوسانی هستند. دامنه ای که در آن بازار نسبت به ادامه افزایش یا کاهش قیمت شک و تردید دارد. به همین دلیل عده ای از معامله گران اقدام به خروج از بازار و عده ای دیگر وارد بازار می شوند. اما هنوز داده های مورد نیاز برای ایجاد همنوایی میان خریداران و فروشندگان در دسترس نیست. اما زمانیکه داده های مورد نیاز برای تصمیم گیری قطعی، در اختیار سرمایه گذاران قرار می گیرد، بازار حرکت یک سویه خود را شروع می کند و از دامنه محدود نوسانی خارج می شود.

این وضعیت فرصتی برای همه سرمایه گذاران خرد و حرفه ای بازار فراهم می کند، تا از زمان تغییر انتطارات و تمایلات بازار اطلاع یابند و با آن همراه شوند. الگو های نموداری زمان دقیق خروج بازار از فاز خنثی را نشان می دهند، اما این زمان را پیش بینی نمی کنند. یعنی برای اینکه از پایان فاز خنثی اطلاع یافت، بایستی منتظر تکمیل الگوی نموداری ماند و بعد از آن با شکست سقف یا کف دامنه محدود نوسانی از پایان فاز خنثی اطمینان حاصل کرد.

الگوی نمودار چه شکلی است؟

دامنه های محدود نوسانی بازار، یا همان فاز خنثی، می تواند به هر شکلی باشد. نکته قابل توجه در الگو های نموداری، شکل الگو هاست. هر چند در تعریف بازار های خنثی یا بدون روند گفته شده که قیمت بین یک سقف یا کف در حال نوسان است، اما بایستی توجه کرد که بازار خنثی محدود به دو خط افقی مسطح نیست. دامنه بازار خنثی می تواند رفته رفته بزرگ تر یا کوچکتر شود. شاید کف دامنه خنثی ثابت، اما اوج های تشکیل شده، متغییر باشند و … . به همین دلیل شکست الگو می تواند متفاوت باشد، اما مفهموم کلی یکی است.

انواع الگوی نموداری کدامند؟

الگو های نموداری معمولا به دو گروه بازگشتی و پیرو روندی تقسیم می شوند، اما استثناهایی هم وجود دارد.

الگو های نموداری به طور کلی به دو بخش تقسیم می شوند. الگو های بازگشتی و پیرو روند. زمانی که در فاز خنثی، شاهد تشکیل الگوی بازگشتی هستیم، یعنی پس از تایید الگو، مسیر قبلی بازار تغییر خواهد کرد. اگر الگو در انتهای روند صعودی باشد، نشانگر تشکیل اوج قیمتی و اگر در انتهای روند نزولی باشد، نشانگر تشکیل کف قیمتی خواهد بود. همان طور که می دانیم، بازار پس از تشکیل اوج قیمتی به سمت پایین بر می گردد و بعد از تشکیل کف قیمتی هم به سمت بالا.

اما الگو های پیرو روند، الگو هایی هستند که نشانگر ادامه روند قبلی بازار هستند. یعنی پس از تایید الگو در فاز خنثی، روند قبلی هر چه که باشد، شکست هم به آن سمت خواهد بود. شاید بتوان گفت که الگو های نموداری پیرو روندی، نشانه ای از اصلاح یا استراحت بازار هستند. روند پس از اصلاح، دوباره به حرکت اولیه خود ادامه می دهد. طبیعت الگو های نموداری (بازگشتی یا پیرو روندی) نکته مهمی است که حتما بایستی به آن توجه کرد. اما استثناهایی هم وجود دارد. الگو هایی که می توانند هم بازگشتی و هم پیرو روندی باشند. در این نوع الگو ها مسیر شکست، مسیر بعدی بازار را نشان می دهد.

الگوی نموداری به چه دردی می خورد؟

الگو های نموداری، ابزاری برای درک تغییر تمایلات و انتطارات بازار هستند.

فرض کنید الگویی شناسایی و تایید شده است. حال چگونه باید با الگو معامله کرد؟ توصیه می شود که تنها بر مبنای الگو های نموداری وارد معامله نشوید. هر چند که به کمک الگو های نموداری می توان سطوحی برای ورود به معامله در نظر گرفت، اما بهتر است که به الگو های نموداری اینگونه نگاه کرد، که تنها اطلاعات اضافه ای را در جهت تصمیم گیری در اختیار ما می گذارند. پس هر چند در این دوره آموزشی به معاملاتی که می توان با الگو های نموداری اتخاذ کرد، اشاره می شود، اما حتما توجه کنید که این پیشنهادات معاملاتی، صرفا جهت درک عملکرد الگو ها و مسیر احتمالی بازار است.

حد سود الگو کجاست؟

پس از شکست الگو، قیمت به اندازه ارتفاع دامنه محدود نوسانی از محل شکست فاصله می گیرد.

ارتفاع الگو چیست؟

در الگو های نموداری، مفهومی به نام “ارتفاع الگو” وجود دارد. ارتفاع الگو فاصله بین بالاترین و پایین ترین سطح قیمت ثبت شده در داخل الگو است. هدف از محاسبه ارتفاع الگو، بدست آوردن مسافتی است که بازار پس از خروج از الگو طی خواهد کرد.

اگر شکست یا خروج قیمت از الگو صعودی باشد، ارتفاع الگو را به سطح شکست اضافه می کنیم. عدد بدست آمده، هدف قیمتی بازار است. اگر شکست یا خروج قیمتی الگو نزولی باشد، ارتفاع را از سطح شکست کم می کنیم. هیچ قطعیتی در این زمینه وجود ندارد که بازار به قیمت برآورد شده خواهد رسید یا خیر، بلکه این تنها محتمل ترین قیمتی است که بازار می تواند به آن برسد.

کدام حد سود بهتر است، ارتفاع الگو یا نصف ارتفاع الگو؟

رویکرد مناسبی در برآورد هدف قیمتی وجود دارد که می تواند مفید باشد. گفتیم که الگو های نموداری تنها یک سطح قیمتی را به عنوان هدف قیمتی نشان می دهند. اگر ارتفاع الگو را نصف کنیم، دو هدف قیمتی در اختیار خواهیم داشت، که احتمال رسیدن بازار به هدف اول بیشتر است. هدف اول، نصف ارتفاع الگو به اضافه محل شکست سقف قیمتی (یا منهای سطح شکست کف قیمتی) است و هدف دوم هم، از طریق جمع یا تفریق سطح شکست با کل ارتفاع الگو بدست می آید.

کاهش یا افزایش جزئی قبل از شکست چیست؟

عبور قیمت از سقف یا کف دامنه محدود نوسانی، شکست صعودی یا نزولی الگو محسوب می شود. اما کاهش جزئی یا افزایش جزئی پیش از شکست اولین نشانه از شکست احتمالی است.

در بالا اشاره ای به شکست الگو شد. منظور از شکست الگو، خروج بازار از دامنه محدود نوسانی است. این شکست می تواند صعودی باشد، یعنی قیمت از سقف الگو عبور کند. یا شکست نزولی باشد، که در این صورت قیمت از کف الگو عبور می کند. در الگو های نموداری نوعی از حرکات قیمتی وجود دارند که می توانند اولین نشانه از شکست احتمالی دامنه محدود نوسانی باشند. این نشانه، افزایش یا کاهش جزئی قیمت پیش از شکست الگوست.

اگر قیمت نتواند از اوج قیمتی به کف قیمتی دامنه محدود نوسانی برسد، و تنها اندکی کاهش یابد و در ادامه به سمت اوج قبلی حرکت کند، می گوییم که با کاهش جزئی در بازار مواجه هستیم. این نشانه ای است که می تواند از تمایل بازار به خروج صعودی از دامنه محدود نوسانی حکایت داشته باشد. در افزایش های جزئی، وضعیت معکوس می شود. قیمت از پایین ترین سطح الگو به سمت بالا بر می گردد، اما نمی تواند به سقف دامنه محدود نوسانی برسد و در ادامه به سمت کف دامنه محدود نوسانی حرکت می کند. افزایش جزئی، اولین نشانه از شکست نزولی بازار است.

تشکیل الگوی نموداری نیاز به زمان دارد

تا زمانیکه الگو به طور کامل تشکیل نشده، نمی توان الگو را تایید کرد. در واقع حتی نمی توان الگو را پیش بینی کرد. اولین گام در استفاده از الگو های نموداری، یافتن حرکت صعودی یا نزولی در بازار است. پس از اینکه حرکت مشخص شد، در انتهای حرکت انجام شده منتظر شروع فاز خنثی بازار باشید. وضعیت اوج ها و کف های قیمتی که در دامنه محدودی تشکیل می شوند، نشانگر الگوی نموداری است که با آن سر و کار داریم.

ویژگی های الگوی مشاهده شده، تحلیلی از وضعیت بازار خواهد بود. در نهایت پدیده افزایش یا کاهش جزئی و همچنین شکست الگو، نشانه هایی از پایان فاز خنثی بازار خواهند بود. در اینجا، ارتفاع الگو را محاسبه خواهیم کرد و به سطوح شکست تاثیر خواهیم داد تا برآوردی از دو هدف قیمتی بازار را در دست داشته باشیم. این خلاصه ای از روش کار با الگو های نموداری است.

الگوی نموداری به عنوان سطح کلیدی!

الگو های نموداری، نشانگر دامنه محدود نوسانی هستند. پس می توان با سقف و کف الگو، به عنوان مقاومت و حمایت رفتار کرد. الگو های نموداری، قیمت را در یک محدوده ای به دام می اندازند. قیمت تمایل دارد که از سقف دامنه به سمت کف دامنه حرکت کند، یا برعکس. گاها قیمت تمایل دارد که سقف و کف دامنه را در قالب شکست های جعلی یا ضعیف، تحت فشار قرار دهد. مسئله ای که بایستی به آن توجه کرد، این است که این الگو ها تنها برای بدست آوردن اطلاعات اضافی است، نه سطوحی برای معامله کردن.

اگر معامله گری پیش از تکمیل و شکست الگو وارد معامله شود، خود را وارد جریانات بازاری می کند، که هیچ سمت و سویی ندارند. قیمت می تواند از سقف به سمت کف سقوط کند، یا چسبیده به سقف نوسان کند (برعکس این پدیده هم می تواند روی دهد) و یا حتی از نیمه راه مسیر خود را معکوس کند. تکمیل و شکست الگو، دو مرحله ای است که بایستی تایید شوند. در غیر این صورت، الگوی نموداری کاربردی نخواهد داشت.

الگوهای نموداری پخشی

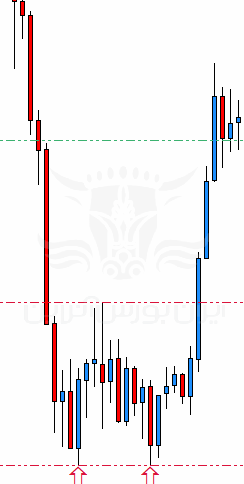

الگوی کف پخشی

الگوی پخشی چیست؟

شکل الگو شبیه بلندگو است. این الگو در انتهای روند نزولی تشکیل میشود. بازار پس از اینکه یک حرکت نزولی را شروع کرد، وارد فاز خنثی میشود. کفهای قیمتی الگو سیر نزولی دارند. یعنی پس از اینکه حرکت نزولی متوقف شد، کفهای قیمتی جدید، پایینتر از کفهای قیمتی قبلی قرار میگیرند. اگر کفهای قیمتی را به یکدیگر وصل کنیم، خط روندی نزولی پدیدار خواهد شد. این خط روندی، نشانگر کف دامنه محدود نوسانی است. در این الگو، اوجهای قیمتی سیر صعودی دارند.

اوجهای جدید در سطوح بالاتری نسبت به اوجهای قبلی قرار میگیرند. اتصال اوجهای قیمتی به یکدیگر، منجر به تشکیل یک خط روندی صعودی میشود، که در واقع سقف دامنه محدود نوسانی است. به همین دلیل به این الگو، الگوی پخشی میگوییم. چونکه فاصله اوج و کف قیمتی دامنه محدود نوسانی، رفتهرفته بیشتر میشود.

حدقل شرایط برای تشکیل الگوی پخشی

برای تشکیل الگو، حداقل به دو اوج و دو کف قیمتی نیاز است. هرچند که الگو، نشانگر تشکیل کف قیمتی است، اما جهت شکست الگو میتواند مسیر بعدی بازار را مشخص کند. یعنی الگو هم بازگشتی است و هم پیرو روندی. اما شکست صعودی الگو، قدرت بیشتری دارد. به همین دلیل بهتر است که به شکستهای صعودی توجه کرد.

در الگو، اولین نشانه شکست زمانی است که قیمت نتواند از اوج قیمتی به کف قیمتی برسد. یعنی شاهد کاهش جزئی در الگو باشیم. در این حالت از بالاترین و آخرین سطح قیمتی الگو، خط افقی رسم میکنیم. این خط افقی، خط شکست احتمالی الگو است. عبور قیمت به بالای این خط، به معنی تائید الگو است. برای محاسبه اهداف قیمتی صعودی، کل ارتفاع و نصف ارتفاع الگو را به این سطح اضافه میکنیم. اعداد بهدستآمده، اهداف قیمتی بازار هستند.

در شکستهای نزولی هم بهطور عکس کار میکنیم. بازار کف قیمتی را تشکیل میدهد و به سمت بالا بازمیگردد. اما از رسیدن به اوج قیمتی قبلی یا جدیدتر باز میماند. این افزایش جزئی، اولین نشانه از شکست نزولی الگو است. در این وضعیت، خط افقی از آخرین و پایینترین سطح قیمتی درون الگو رسم میکنیم. این خط، محل شکست احتمالی الگو است. قیمت اگر به زیر این سطح حرکت کند، ابتدا به اندازه نصف ارتفاع الگو و در ادامه به اندازه کل ارتفاع الگو حرکت خواهد کرد.

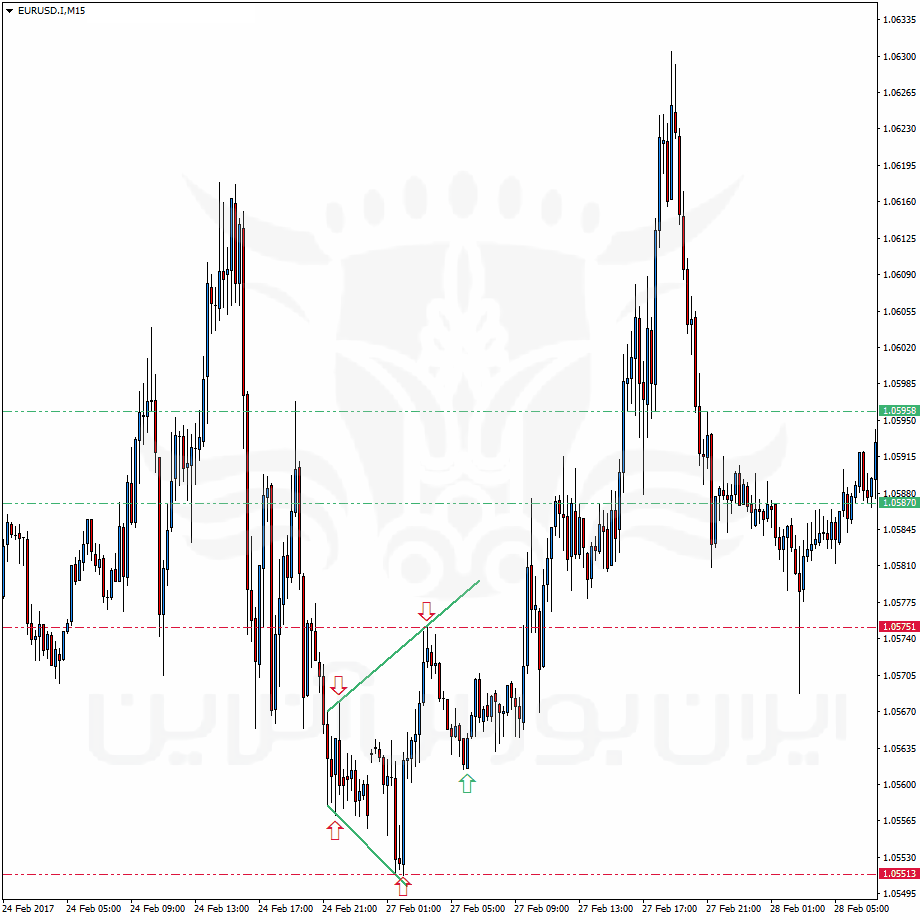

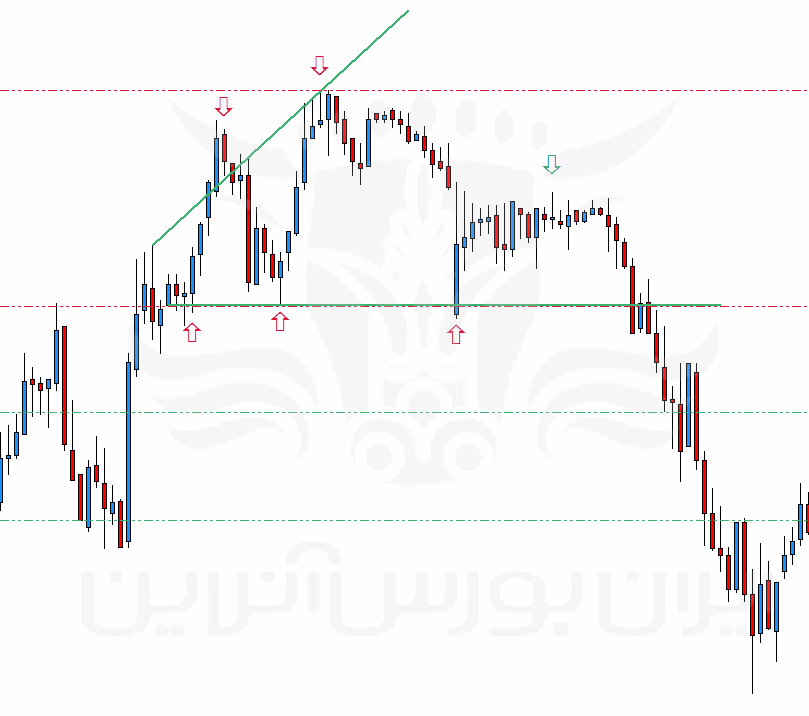

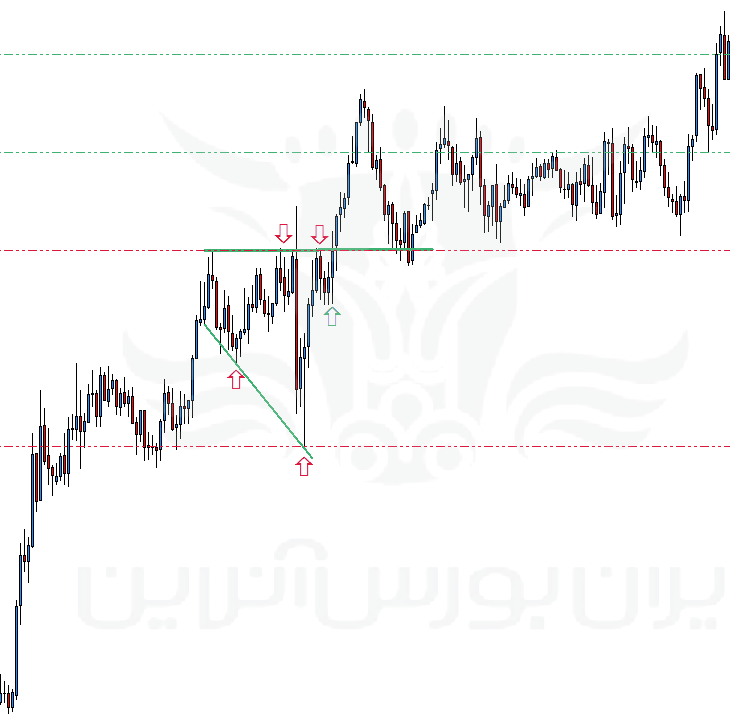

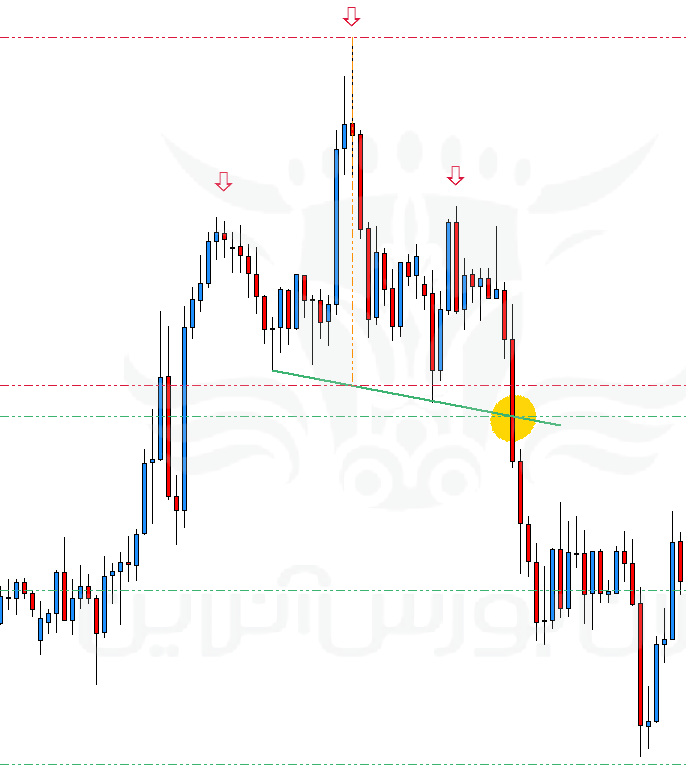

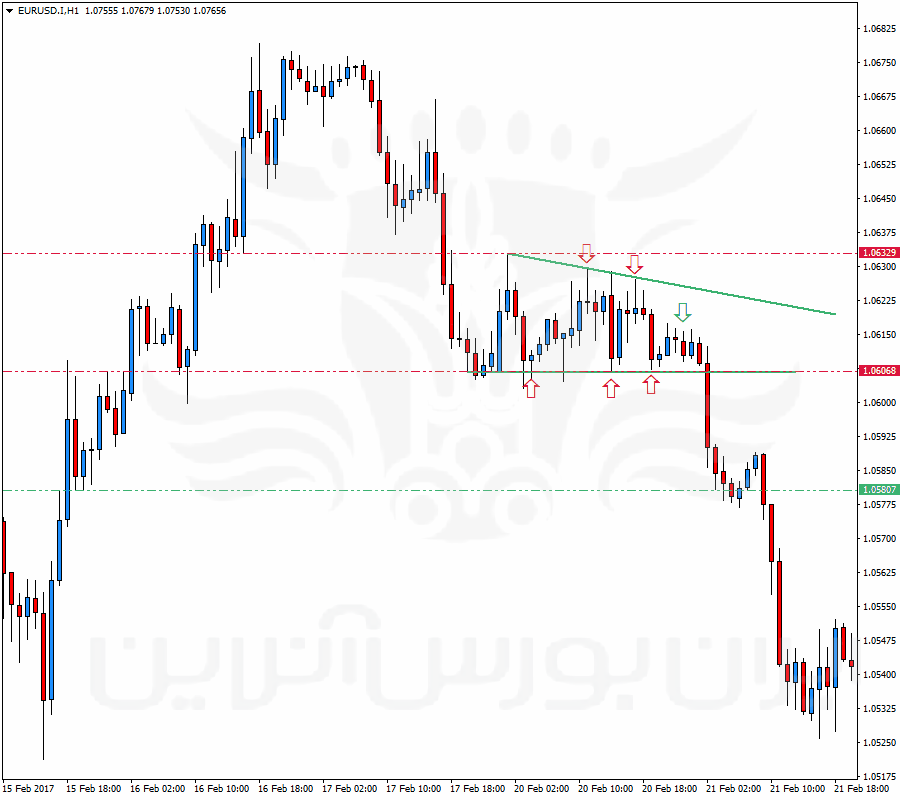

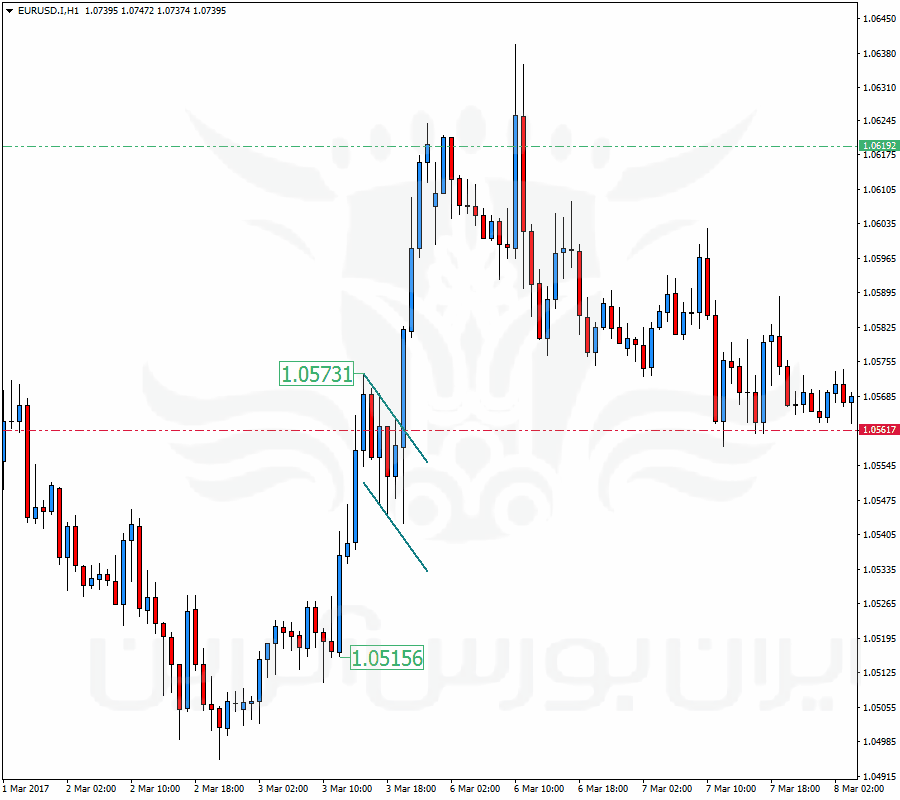

مثال اول

در نمودار EURUSD، شاهد حرکت نزولی تا بالای محدوده ۱.۰۵۵ دلار هستیم. جفت ارز پس از این محدوده وارد فاز خنثیشده است. همانطور که مشاهده میشود، کفهای قیمتی تشکیلشده در این محدوده، نزولی هستند. اما اوجهای قیمتی، سیر صعودی دارند. با رسم سقف و کف دامنه محدوده نوسانی، دو خط روندی نزولی و صعودی به دست میآید. در اینجا، نرخ برابری دو بار به سقف دامنه محدود نوسانی (خط روندی صعودی) برخورد کرده و دو بار هم به کف دامنه (خط روندی نزولی) اصابت کرده است. یعنی حداقل تعداد برخوردها برای تشکیل الگو را دارد.

در آخرین برخورد، جفت ارز از سقف دامنه به سمت پایین برگشته است، اما این کاهش در نرخ برابری جزئی بوده است. یعنی حرکت جفت ارز، نتوانسته به کف دامنه برسد. این اولین نشانه از احتمال شکست صعودی الگو است. بااینحال، بایستی بااحتیاط رفتار کرد. با مشاهده کاهش جزئی در نمودار، خط افقی را از آخرین اوج قیمتی الگو رسم میکنیم. این، سطح احتمالی شکست الگو است. یعنی اگر جفت ارز از این محدوده عبور کند، الگو تکمیلشده و شکست صعودی هم تائید خواهد شد.

برای برآورد اهداف قیمتی، ارتفاع الگو را محاسبه میکنیم. برای این کار، بیشترین نرخ (۱.۰۵۷۵۱) را با کمترین مقدار جفت ارز (۱.۰۵۵۱۳) تفریق میکنیم. مقدار بهدستآمده، ارتفاع الگو است (۰.۰۰۲۳۸). پس هدف نهایی بازار، سطح ۱.۰۵۹۸۹ است. توصیه میشود که همیشه، نصف ارتفاع الگو را هم بهعنوان حداقل مقدار حرکت بازار در نظر بگیرید. برای این کار ارتفاع الگو را نصف کنید و به سطح شکست (۱.۰۵۷۵۱) اضافه کنید. همانطور که مشاهده میشود، بازار به اندازه نصف ارتفاع الگو (۱.۰۵۸۷۰) و بعد از آن به اندازه کل ارتفاع الگو (۱.۰۵۹۸۹) حرکت کرده است.

مثال دوم

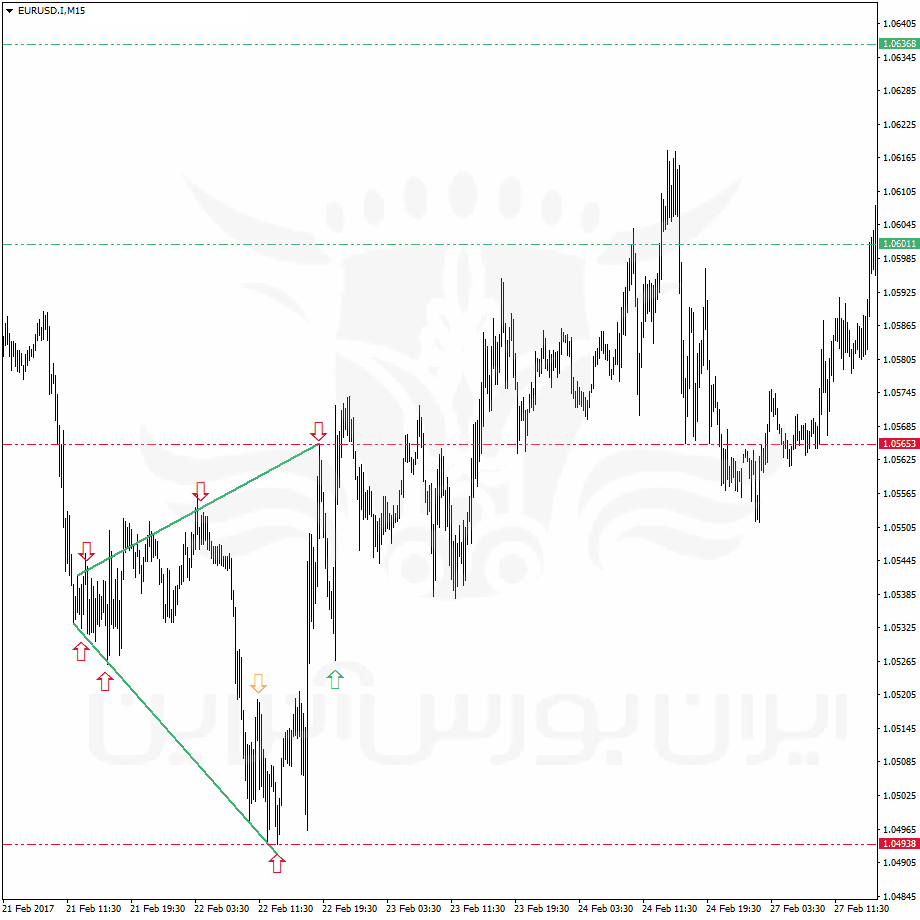

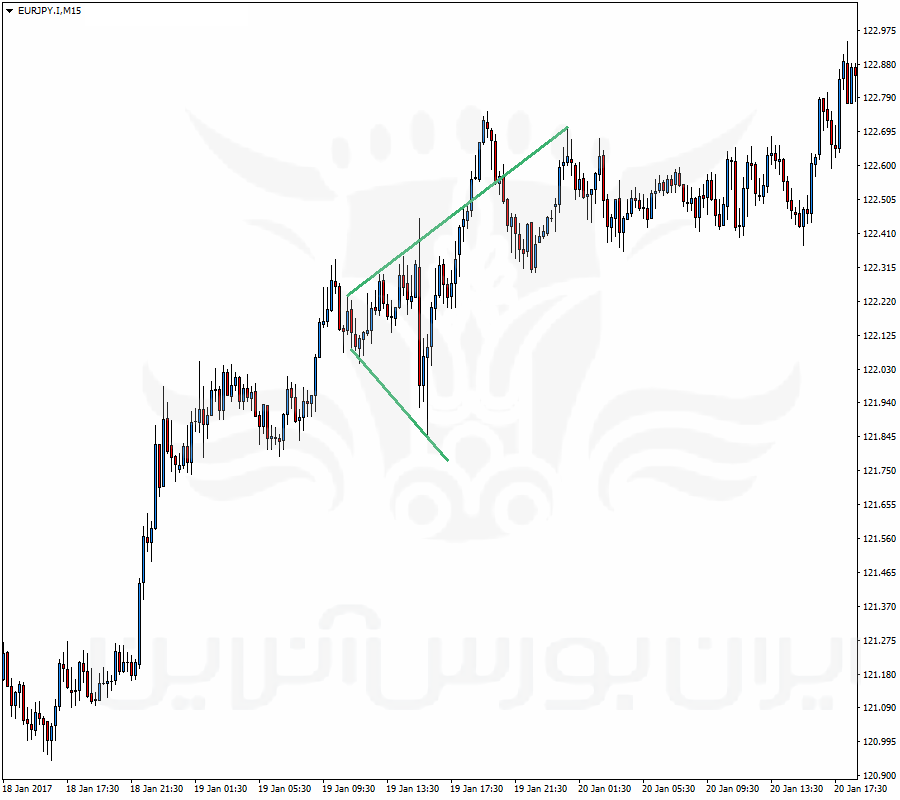

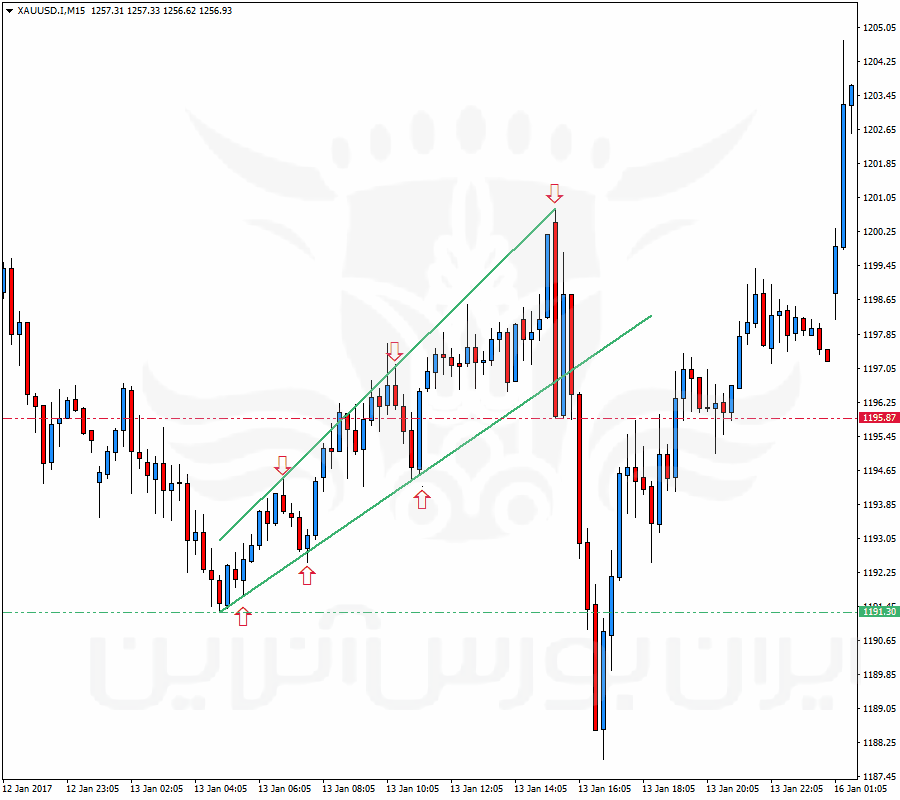

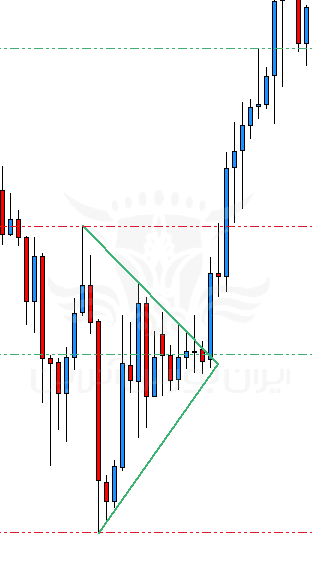

در نمودار پانزده دقیقه EURUSD شاهد تشکیل الگوی کف پخشی هستیم. در این الگو، نکته مهمی وجود دارد که بایستی به آن دقت کرد. گفتیم که الگوی کف پخشی میتواند در جهت نزولی هم بشکند. یعنی الگو پیرو روندی باشد. اولین نشانه از شکست نزولی، افزایش جزئی جفت ارز، پیش از شکست کف قیمتی است. در اینجا این افزایش جزئی را با پیکان نارنجی نشان دادهایم. اما همانطور که ملاحظه میشود، این افزایش جزئی نتوانسته منجر به شکست نزولی الگو شود و در ادامه بازار در جهت صعودی حرکت کرده است.

هرچند این مثال میتواند تنها یک استثنا باشد و شاید در نمونههای دیگر، بعد از افزایش جزئی شاهد شکست نزولی بازار باشیم، اما توصیه میشود که از الگوی کف پخشی تنها در شکستهای صعودی استفاده کنید. یعنی الگو را بازگشتی صعودی در نظر بگیرید. احتمال موفقیت شکستهای صعودی، بیشتر از شکستهای نزولی است.

اما در الگو، شاهد برخورد چندینباره جفت ارز به سقف دامنه محدود نوسانی (خط روندی صعودی) و کف دامنه محدود نوسانی (خط روندی نزولی) هستیم. در اینجا تنها برخوردهایی را بایستی در نظر گرفت که منجر به حرکت جفت ارز به سمت کف یا سقف دامنه محدود نوسانی شدهاند. بهطور مثال، پیش از برخورد دوم (پیکان قرمز دومی در بالا)، جفت ارز توانسته چند بار به خط روندی صعودی برخورد کند، اما هیچکدام از این برخوردها، نتوانستهاند جفت ارز را به کف الگو (خط روندی نزولی) برسانند. به همین دلیل، نباید این برخوردها را بهحساب آورد.

احتمالاً به این نکته توجه کردهاید، که گاه جفت ارز به بالای خط روندی صعودی حرکت کرده و دوباره به سمت پایین بازگشته است. چنین شکستهایی در بازار عادی است. در واقع این شکستها از نوع جعلی یا ضعیف هستند. نباید شکستهای ضعیف یا جعلی را جدی گرفت. شکست تنها زمانی اعتبار دارد که قطعی باشد. یعنی جفت ارز در بالای خط روندی صعودی بسته شود و در ادامه در قالب حمایت به آن خط برخورد کند و سپس از خط روندی فاصله بگیرد.

درنهایت، جفت ارز با تشکیل اوج قیمتی سوم (سومین پیکان بالایی) به سمت پایین برگشته و از نیمه راه دوباره تغییر مسیر داده است. این یعنی کاهش جزئی بازار، یعنی الگو در شرف شکست صعودی است. در این لحظه بایستی آخرین اوج قیمتی الگو را با خط افقی مشخص کرد (۱.۰۵۶۵۳). پایینترین سطح الگو هم در ۱.۰۴۹۳۸ قرار گرفته است. فاصله بین این دو سطح، ارتفاع الگو است. هدف اول قیمتی (خط سبز پایینی)، به اندازه نصف ارتفاع الگو از سطح شکست فاصله دارد. هدف دوم قیمتی هم به اندازه کل ارتفاع الگو از سطح شکست فاصله دارد.

در اینجا، نکته دیگری هم وجود دارد. قیمت پس از بستهشده در بالای سطح شکست، دوباره به زیر آن بازگشته و برای مدتی در اطراف سطح شکست نوسان کرده است. چنین حرکاتی، کاملاً عادی است. این نشان میدهد که بازار هنوز برای حرکت صعودی قانع نشده است. در واقع سطح شکست الگو، در ادامه به مقاومت و حمایت بازار تبدیلشده است و پس از شکست قطعی، توانسته تا اولین هدف قیمتی حرکت کند.

الگوی پخشی با کف مسطح

این الگو، الگوی بازگشتی نزولی است و نشانگر تشکیل اوج قیمتی در بازار است. این الگو از انواع الگوهای پخشی است. با این تفاوت که کف قیمتی دامنه محدود نوسانی، یک خط افقی است. یعنی کفهای قیمتی بازار در یک سطح ثابتی تشکیل شدهاند، اما اوجهای قیمتی تشکیل شده سیر صعودی دارند.

برای تشکیل این الگو، حداقل بایستی شاهد دو کف و دو اوج قیمتی در دامنه محدود نوسانی باشیم. شکست کف دامنه محدود نوسانی، نشانگر تکمیل الگو است. اما پیش از شکست کف الگو بایستی افزایش جزئی در بازار مشاهده شود. پس از مشاهده افزایش جزئی در الگو، بایستی برآوردهای قیمتی را در نمودار مشخص کرد. برای این کار، ارتفاع الگو (فاصله بین بالاترین و پایینترین سطح قیمتی در دامنه محدود نوسانی) را محاسبه میکنیم. سپس این ارتفاع را از کف الگو کم میکنیم. این، هدف نهایی بازار خواهد بود. اما برای به دست آوردن هدف اول، ارتفاع الگو را بر دو تقسیم میکنیم و از کف قیمتی الگو کم میکنیم.

اگر شکست الگو صعودی باشد، میتوان انتظار ادامه حرکات صعودی را داشت. یعنی شکست صعودی الگو، به معنی ادامه روند قبلی بازار است. در شکست صعودی، کاهش جزئی در الگو شکل میگیرد. در این وضعیت، خط افقی از آخرین و بالاترین سطح قیمتی موجود در الگو رسم میکنیم. این خط، سطح شکست احتمالی الگو است. اگر قیمت از این سطح عبور کند، روند صعودی ادامه خواهد یافت. اهداف قیمتی هم تنها با اضافه نمودن ارتفاع کل الگو به دست میآیند.

هرچند شکستهای نزولی الگو بیشتر از شکستهای صعودی است، اما این الگو هم بازگشتی است و هم پیرو روندی. همچنین، روند پیش از تشکیل الگو میتواند صعودی یا نزولی باشد. اما طبق آمار، الگو بیشتر در انتهای حرکات صعودی تشکیل میشود.

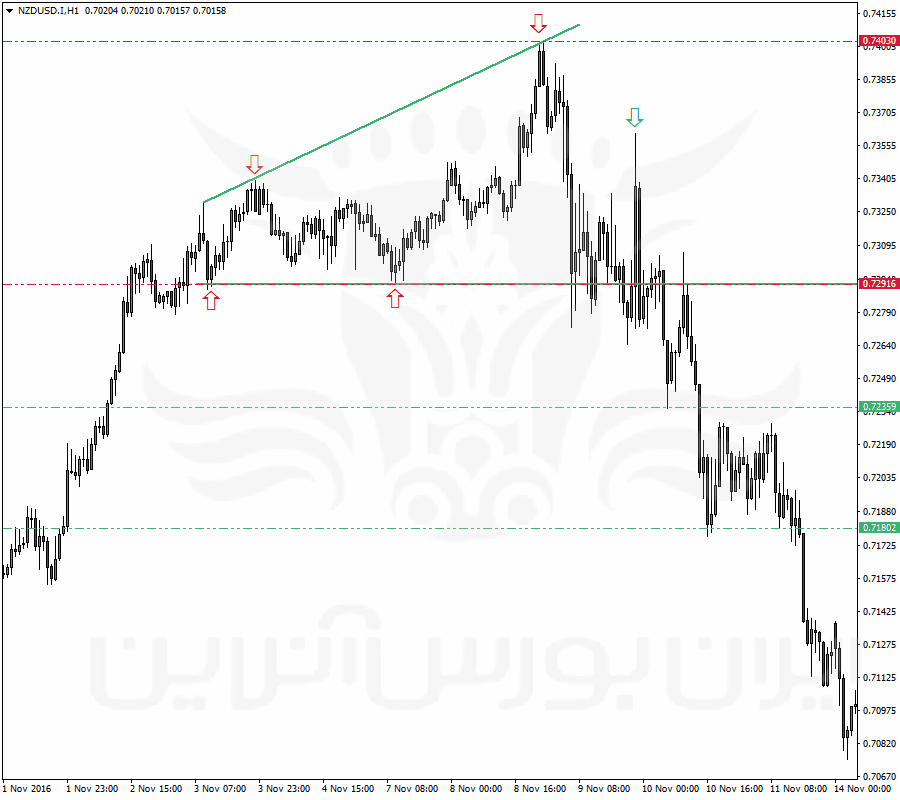

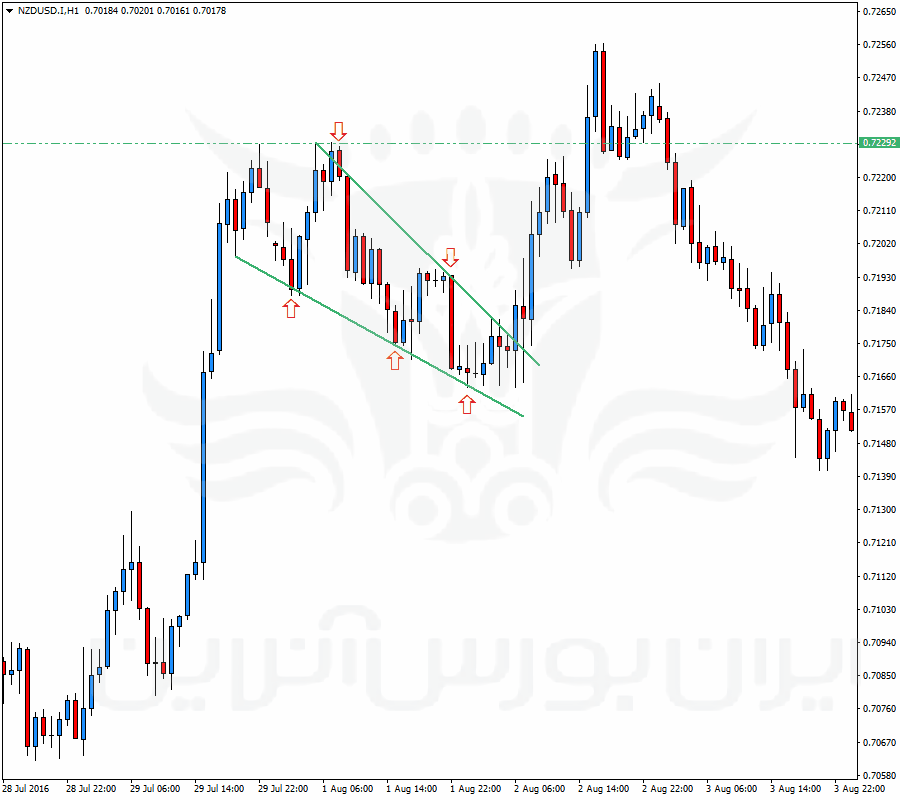

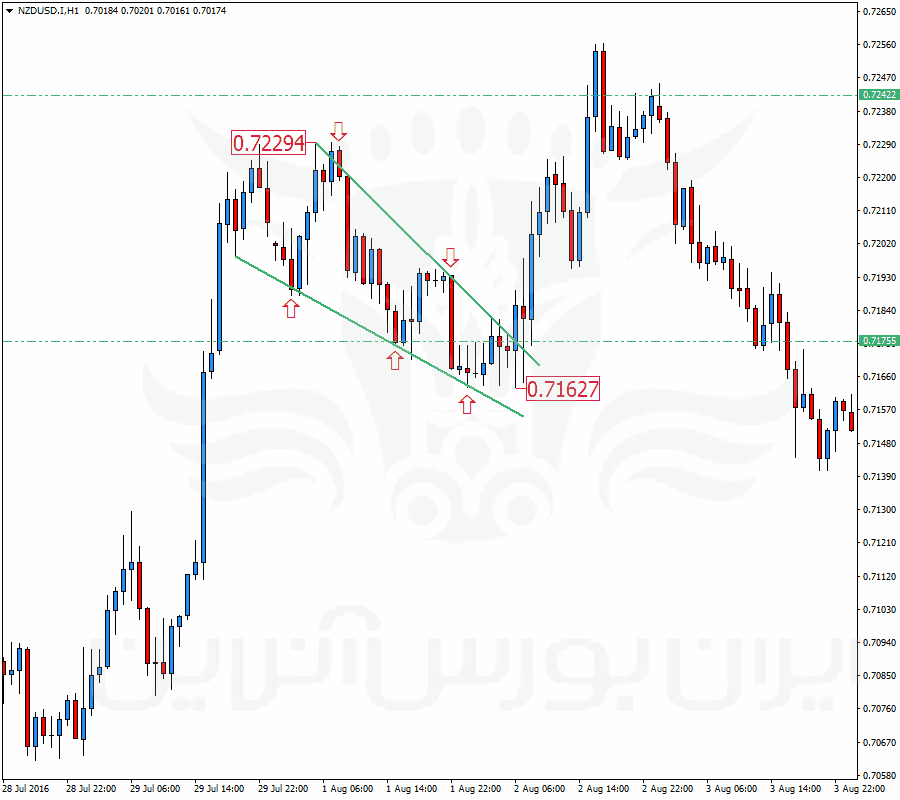

مثال

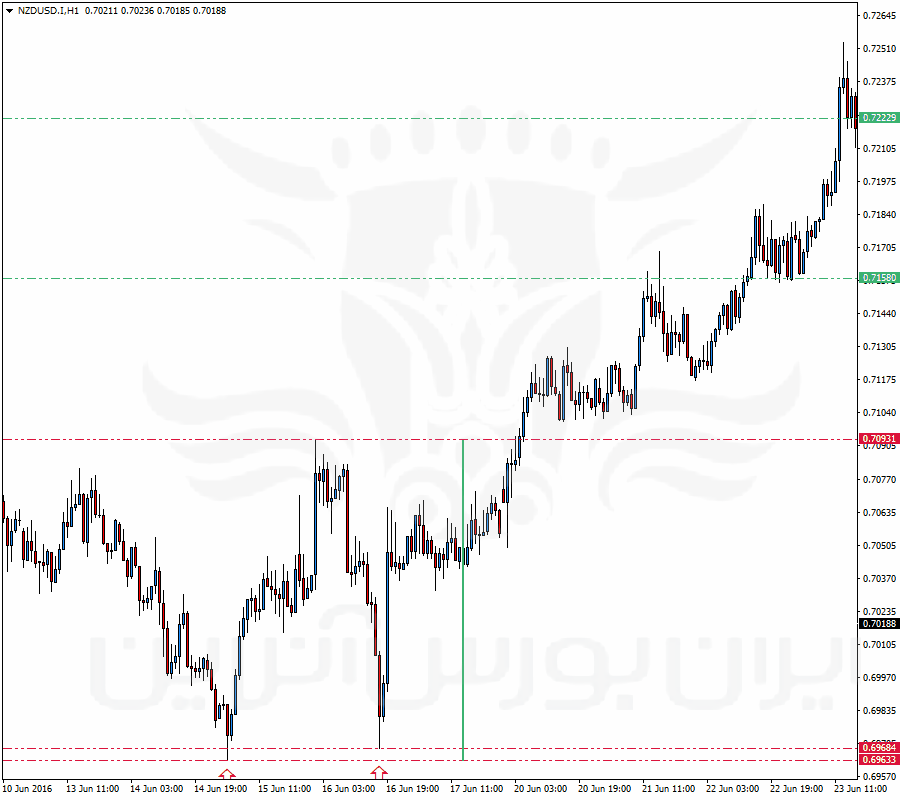

در نمودار یکساعته دلار نیوزیلند/دلار آمریکا، شاهد تشکیل الگوی پخشی با کف مسطح هستیم. این الگو پس از یک حرکت صعودی تشکیل شده و طبق آمار، احتمال بازگشت نزولی بازار پس از تکمیل الگو بیشتر از ادامه حرکات صعودی است. بااینحال، بایستی تا تکمیل و شکست الگو منتظر ماند.

نکتهای که در الگوهای نموداری بایستی به آن دقت کرد، نوسانات کوتاه بازار پیش از تشکیل الگوهاست. در تمامی الگوها میتوان از نوسانات جزئی که پیش از تشکیل الگو شکل گرفتهاند، چشمپوشی کرد. برای تائید الگو علاوه بر شکل ظاهری الگو بایستی تعداد برخوردهای صورت گرفته هم شمرده شوند. برخوردها، همان اوجها و کفهای قیمتی تشکیل شده در الگو هستند. در الگوی پخشی با کف مسطح، بایستی حداقل دو اوج و دو کف قیمتی تشکیل شود.

اولین نشانه از تکمیل و شکست الگو، افزایش جزئی در کف قیمتی دامنه محدود نوسانی است. همانطور که مشاهده میشود، در کف الگو بازار بهشدت نوسانی بوده است. هرچند از دید کندل های قیمتی، کف دامنه محدود نوسانی چندین بار شکسته شده، اما از دید نموداری هیچکدام از این شکستها قطعی نبودهاند. در شکست الگوهای نموداری برای اینکه شکست قطعی محسوب شود، بایستی قیمت در زیر سطح موردنظر بسته شود و در ادامه در قالب مقاومت به آن برخورد کند و از سطح مقاومت به وجود آمده فاصله بگیرد.

پسازاینکه افزایش جزئی (پیکان سبز) در الگو تشکیل شد، از کف قیمتی الگو خط افقی رسم میکنیم. این سطح، سطح شکست احتمالی الگو است. همچنین از بالاترین سطح الگو هم خط افقی دیگری رسم میکنیم. فاصله بین این دو سطح ارتفاع الگو است. از ارتفاع الگو برای برآورد اهداف قیمتی استفاده میکنیم. خطوط سبز، برآوردهای قیمتی هستند. خط اول بهاندازه نصف ارتفاع الگو از سطح شکست فاصله دارد و خط دوم هم بهاندازه کل ارتفاع الگو از سطح شکست فاصله گرفته است.

مثال دوم

در این مثال، با وضعیت خاصی روبر هستیم. پیش از شکست کف الگو افزایش جزئی روی نداده است. درواقع بازار با شکست کف الگو، حرکت سریعی را به راه انداخته و تقریباً در اولین کندل به هدف قیمتی رسیده است. چنین حرکات سریعی، صرفاً به خاطر رویدادهای بنیادی است که انتظارات بازار را به یکباره تغییر میدهند.

هرچند شاید بتوان با چنین استثناهایی وارد معامله شد و حتی سود کرد. اما بایستی توجه کرد که ورود به معامله فروش از سطح شکست الگو، معاملهگر را در وضعیت خطرناکی قرار خواهد داد. حد ضرر چنین معاملهای، آخرین اوج قیمتی بازار خواهد بود، یعنی همان بالاترین سطح الگو! یعنی اندازه حد ضرر معامله فروش، ارتفاع الگو خواهد بود. درعینحال اندازه حد سود معامله هم، باز ارتفاع الگو خواهد بود. چنین معاملهای با هیچ منطق تکنیکالی قابل توجیه نیست. اما اگر به تاریخ شکست الگو نگاه کنیم، شکست در زمانی روی داده، که فدرال رزرو آمریکا اقدام به افزایش نرخ بهره کرده است. افزایش نرخ بهره آمریکا موجب تقویت ارزش دلار و سقوط جفت ارز شده است.

اگر در بازار شاهد تشکیل الگوی نموداری بودید، سعی کنید به بخش بنیادی بازار هم توجه کنید. انطباق رویدادهای بنیادی با الگوهای نموداری، میتوانند میزان موفقیت معاملات را بهطور چشمگیری افزایش دهند.

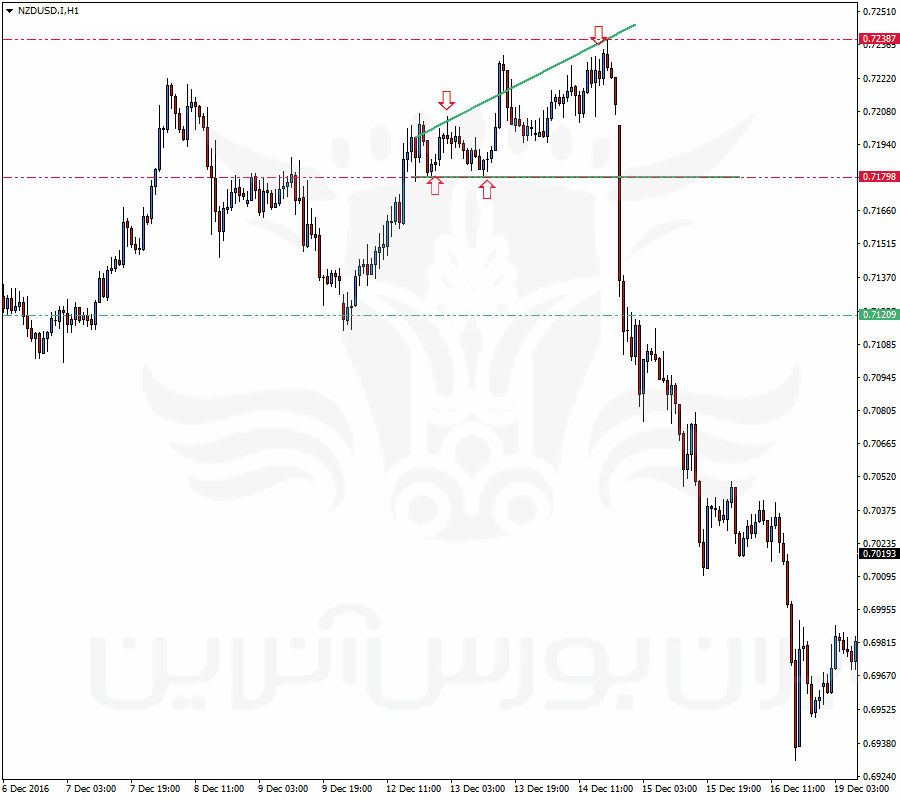

مثال سوم

در نمودار پنج دقیقه EURUSD، الگوی پخشی با کف مسطح تشکیل شده است. اگر به ابتدای الگو توجه کنید، چندین کندل به زیر سطح افقی نفوذ کردهاند. نباید به این کندل ها توجهی کرد. این کندل ها پیش از تشکیل الگو شکل گرفتهاند. اما در ادامه، دو بار کندل های قیمتی به زیر کف دامنه محدود نوسانی نفوذ کردهاند. هم از دید تحلیل کندل های قیمتی و هم از دید تحلیل نموداری، هیچکدام از این نفوذها شکست قطعی محسوب نمیشوند. پس همواره انتظار نداشته باشید که الگو بهطور صد درصد دقیق باشد. شکستهای جعلی یا ضعیف در الگو روی میدهند. بخصوص در بازار ارز خارجی، که نوسانات غیرمنتظره بخشی از طبیعت بازار است.

همانطور که ملاحظه میشود، سه برخورد به کف الگو داشتیم و دو برخورد هم به سقف الگو (خط روندی صعودی). پس از برخورد سوم به کف قیمتی، افزایش جزئی در الگو ظاهرشده است. این افزایش جزئی، اولین نشانه از احتمال شکست نزولی الگو است. پس با مشاهده افزایش جزئی، بایستی از کف و آخرین اوج قیمتی الگو خط افقی رسم کنیم. فاصله این دو خط افقی ارتفاع الگو است. در ادامه اقدام به برآورد اهداف قیمتی میکنیم.

در اولین نگاه شاید به نظر برسد که الگوی تشکیل شده، الگوی پخشی صعودی است. اما در حقیقت تعداد برخوردهای صورت گرفته در الگوی پخشی صعودی، حداقل سه اوج و سه کف قیمتی است. اما در اینجا فقط دو اوج و کف قیمتی تشکیل شده است.

الگوی پخشی با سقف مسطح

این الگو هم بازگشتی است و هم پیرو روندی. پس تنها با توجه به جهت شکست الگو میتوان گفت که بازار به کدام سمت حرکت خواهد کرد. در این الگو، اوجهای قیمتی تشکیل شده در یک سطح قیمتی قرار دارند. به همین دلیل سقف دامنه محدود نوسانی یک سطح افقی است. اما کفهای قیمتی تشکیل شده سیر نزولی دارند. یعنی کف دامنه محدود نوسانی یک خط روندی نزولی است. در الگو بایستی حداقل دو اوج و دو کف قیمتی تشکیل شده باشد.

مثل سایر الگوهای پخشی یکی از لازمههای شکست قطعی الگو، کاهش یا افزایش جزئی پیش از شکست الگو است. برای برآورد اهداف قیمتی هم از ارتفاع الگو استفاده میکنیم. در شکست صعودی ارتفاع الگو را به سقف دامنه محدود نوسانی اضافه میکنیم. در شکستهای نزولی و پس از افزایش جزئی، خط افقی از آخرین و پایینترین سطح قیمتی رسم میکنیم. ارتفاع الگو را از سطح شکست احتمالی کم میکنیم، تا هدف قیمتی نزولی به دست آید.

طبق آمار، شانس شکست نزولی و صعودی یکسان است. پس حتماً منتظر تکمیل و شکست قطعی الگو بمانید و پس از آن به تحلیل و معامله اقدام کنید.

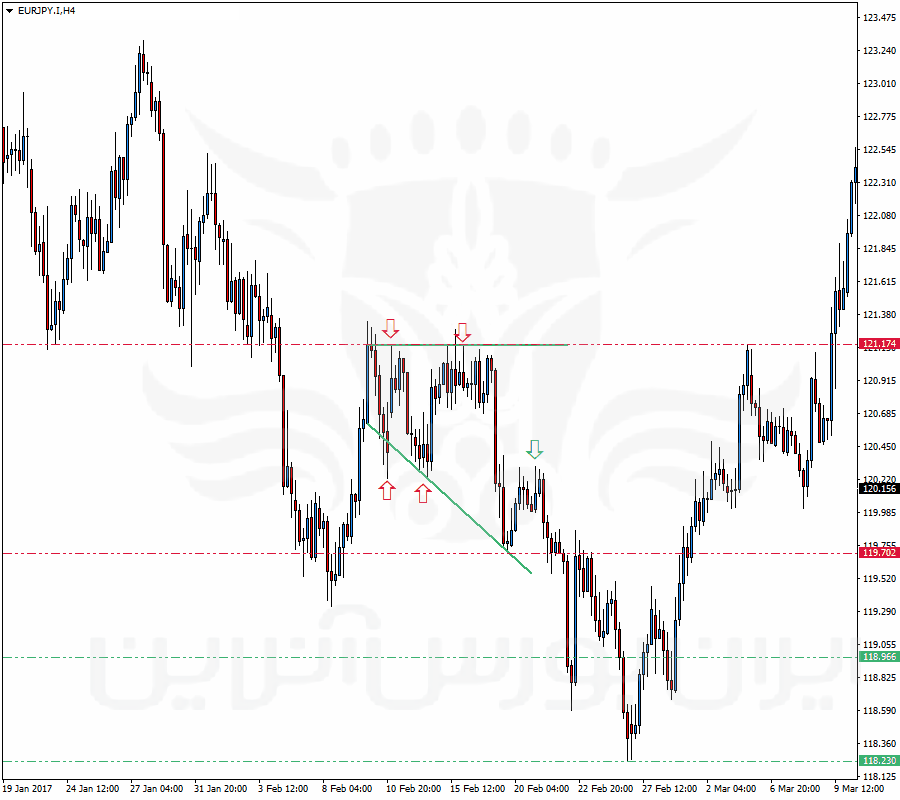

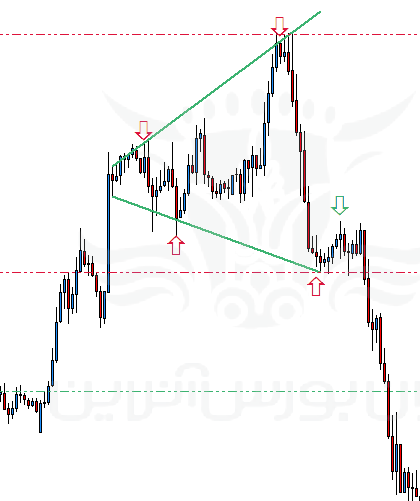

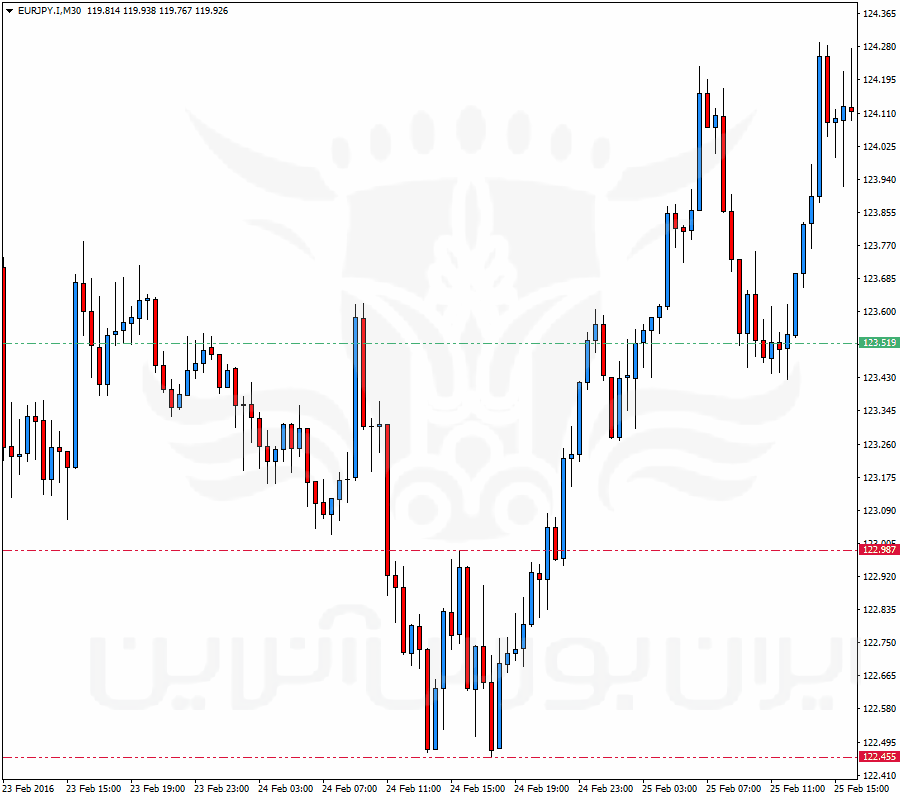

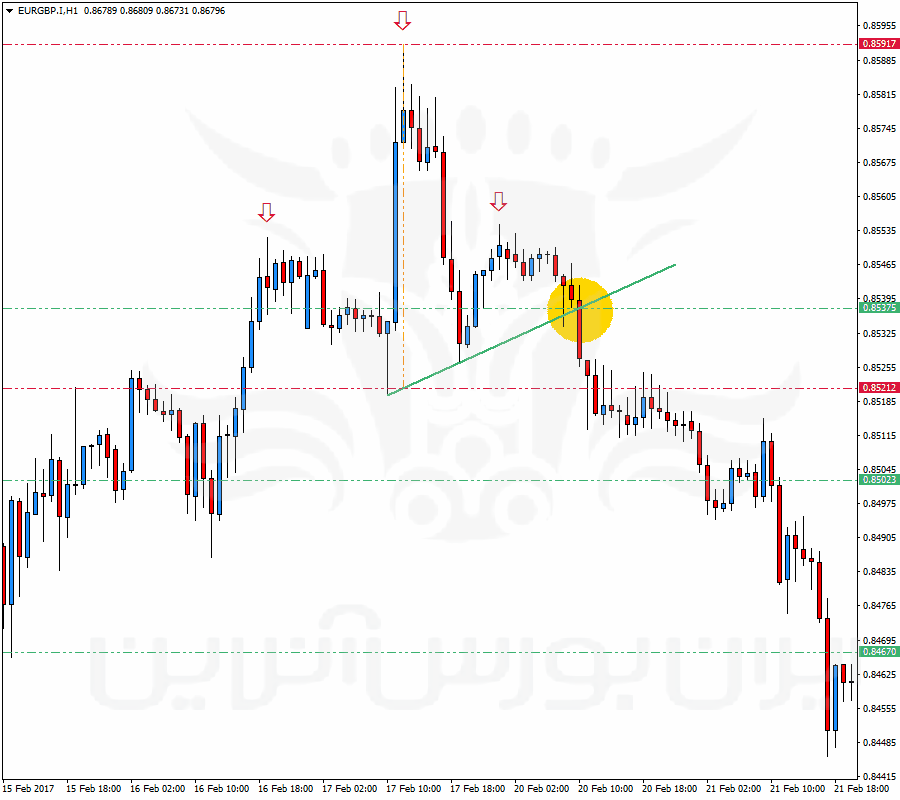

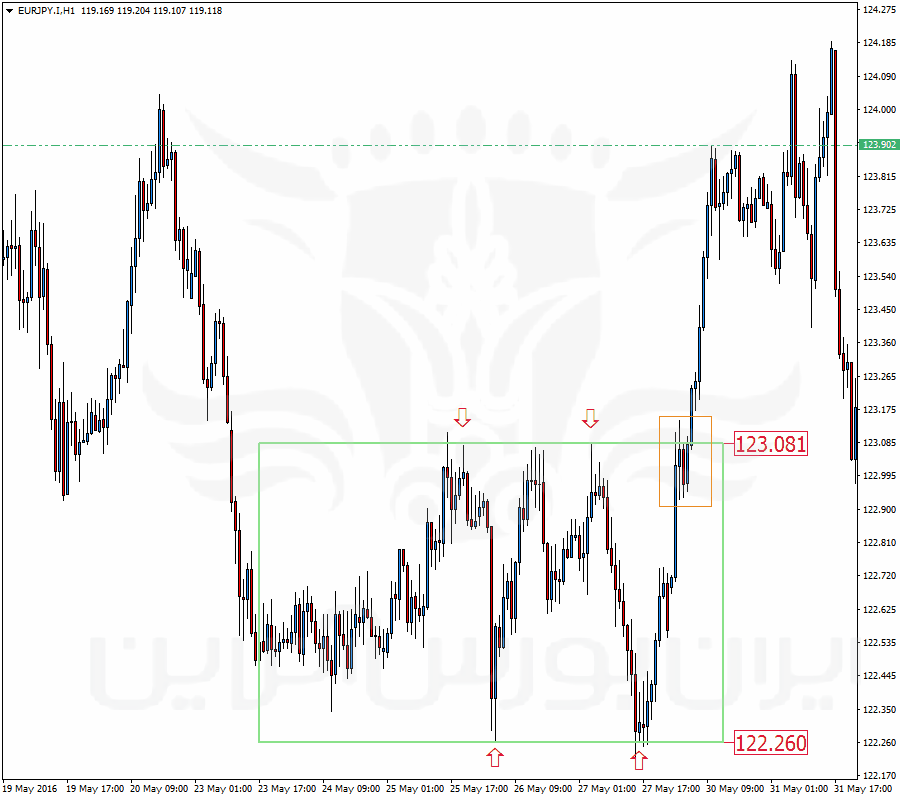

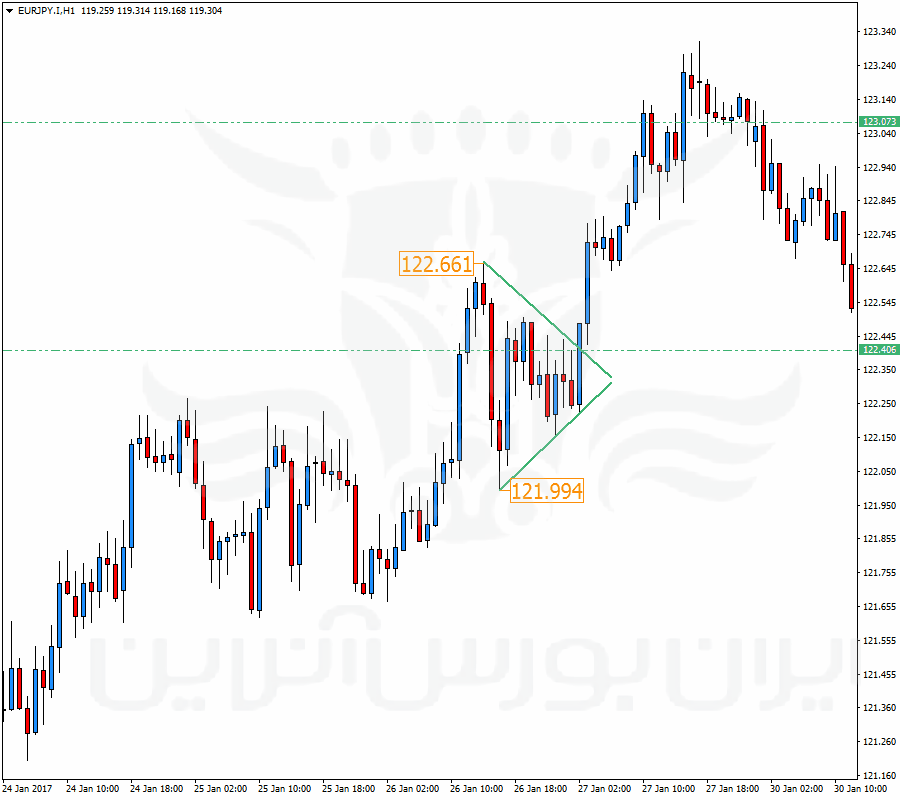

مثال

در نمودار چهارساعته EURJPY، شاهد تشکیل الگوی پخشی با سقف مسطح هستیم. همانطور که گفته شد، تا زمانی که شکست الگو روی نداده، نمیتوان از مسیر بعدی بازار حرف زد. در این مثال دو اوج قیمتی همسطح تشکیل شده است.

کفهای قیمتی هم سیر نزولی دارند. تعداد برخوردها الگو را تائید میکنند. در آخرین برخورد بازار به کف الگو، شاهد افزایش جزئی در قیمت هستیم (پیکان سبز). این افزایش جزئی حکایت از شکست نزولی احتمالی دارد. پس بهتر است که در چنین شرایطی برای شکست نزولی الگو آماده شد.

ابتدا سطح افقی از آخرین کف قیمتی الگو رسم میکنیم. این سطح شکست احتمالی الگو است. از سقف الگو هم خط افقی دیگری رسم میکنیم. فاصله این دو خط افقی، ارتفاع الگو است. برای برآورد اهداف قیمتی، نصف ارتفاع الگو (هدف اول) را از سطح شکست (۱۱۹.۷۰۲) کم میکنیم. برای به دست آوردن هدف قیمتی دوم، ارتفاع الگو را از سطح شکست کم میکنیم.

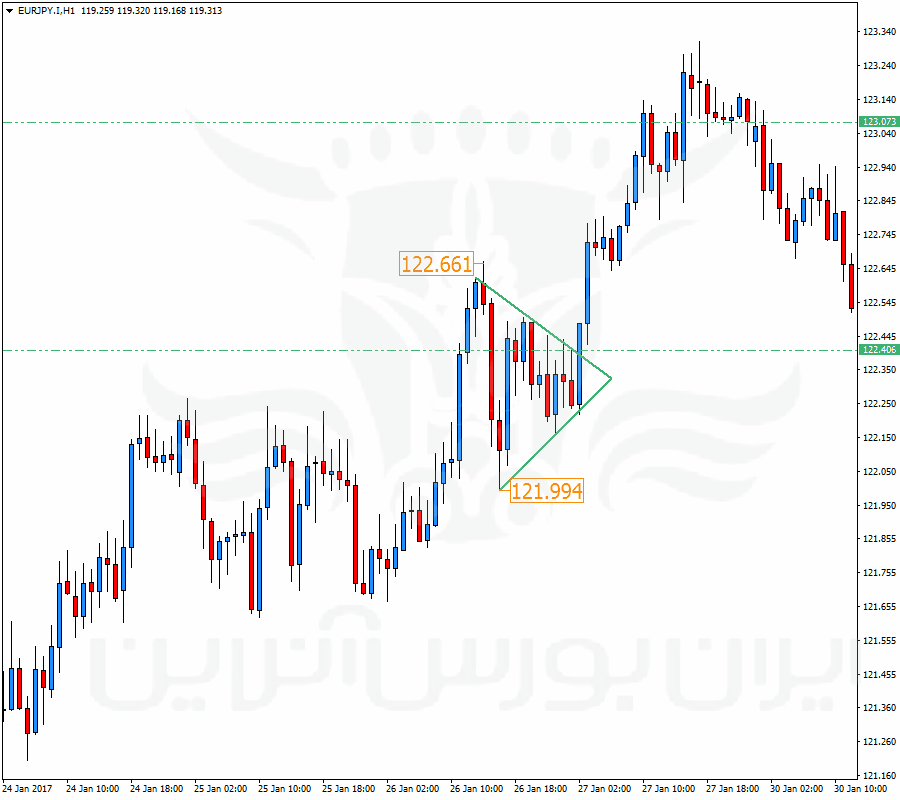

مثال دوم

این نمودار همان نمودار مثال قبلی است. با این تفاوت که الگو پس از شکست نزولی و رسیدن به اهداف قیمتی، الگوی دیگری را تشکیل داده است. الگوی بعدی هم، الگوی پخشی با سقف مسطح است. اما این بار، شکست الگو صعودی است و بازار تنها توانسته به اولین هدف قیمتی برسد. یعنی بازار تنها به اندازه نصف ارتفاع الگو از سقف دامنه محدود نوسانی فاصله گرفته است. به کاهش جزئی قیمتی پیش از شکست صعودی توجه کنید (پیکان سبز). منظور از کاهش جزئی، حرکت نزولی از سقف الگو است، که در بین راه به سمت بالا باز میگردد و از رسیدن به کف الگو باز میماند.

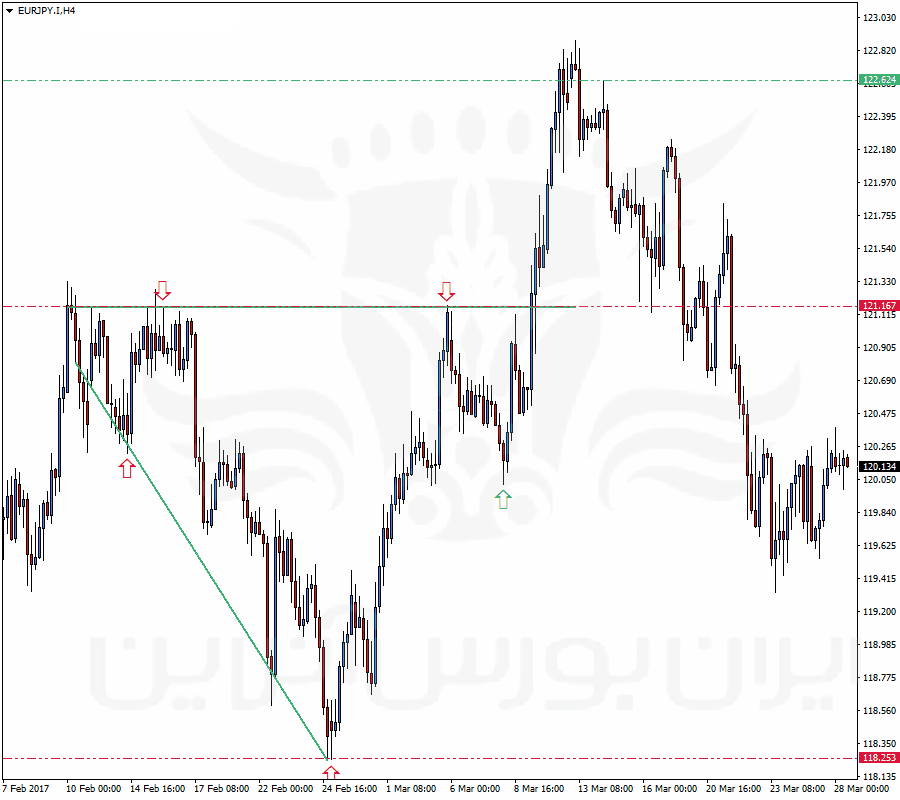

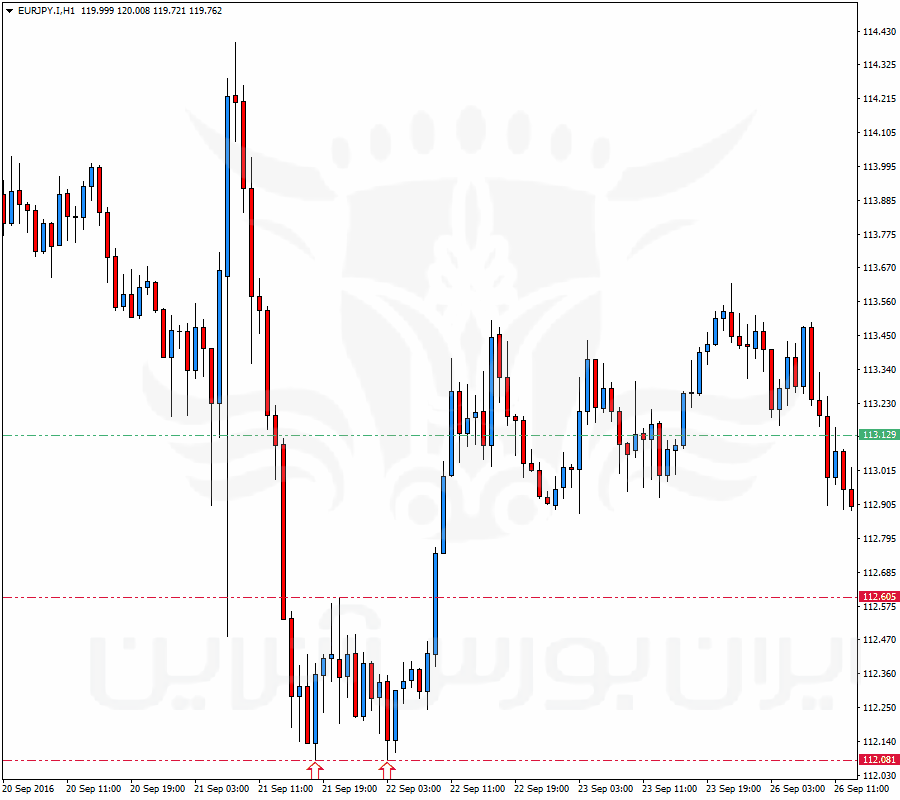

مثال سوم

در نمودار EURJPY پانزده دقیقه، الگوی پخشی با سقف مسطح تشکیل شده است. با شمردن تعداد برخوردهای صورت گرفته، الگو تائید میشود. کاهش جزئی بعد از آخرین اوج قیمتی (پیکان سبز) هم نشانگر احتمال شکست صعودی است. پس بایستی پایینترین سطح قیمت و سقف قیمتی را برای انجام محاسبات ساده مشخص کرد. در ادامه با جمعکردن ارتفاع و نصف اندازه ارتفاع الگو، اهداف قیمتی را در نمودار مشخص میکنیم.

همانطور که مشاهده میشود، بازار پس از عبور از سطح شکست (سقف دامنه محدود نوسانی) توانسته به هدف اول برخورد کند، اما برای رسیدن به هدف دوم تقریباً یک روز طول کشیده است. تغییر سقف دامنه محدود نوسانی از مقاومت به حمایت هم نکته جالبی است. در این الگو شاهد شکست جعلی به بالای سقف دامنه محدود نوسانی هستیم. منظور همان دنباله کندلی است که بین دو اوج قیمتی الگو تشکیل شده است. این یک شکست جعلی است و از دید نموداری، معنای خاصی ندارد. به همین دلیل بایستی از آن چشمپوشی کرد.

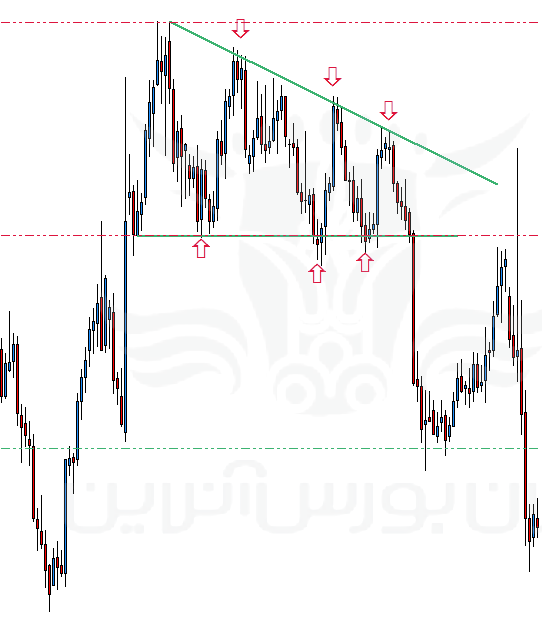

در اینجا شاید به نظر برسد که الگو، یک الگوی پخشی باشد. مثل شکل زیر.

بایستی توجه کرد، که این نمودار پس از تکمیل شدن، بهعنوانمثال آورده شده است. در واقع فرض شده که نمودار تا محل کاهش جزئی تکمیلشده و مابقی دادههای قیمتی در دسترس نیستند.

الگوی اوج پخشی

الگوی اوج پخشی مشابه الگوی کف پخشی است، با این تفاوت که این الگو در انتهای حرکت صعودی تشکیل میشود. در این الگو، شکل دامنه محدود نوسانی شبیه بلندگو است. سقف دامنه یک خط روندی صعودی است، که نشانگر افزایش سطوح اوج قیمتی در دامنه محدود نوسانی است. کف دامنه محدود نوسانی هم یک خط روندی نزولی است. یعنی کفهای قیمتی رفتهرفته به سطوح پایینتری میرسند. شکست تنها در جهت صعودی موردقبول است.

پیش از شکست یک کاهش جزئی روی میدهد. در این وضعیت، خط افقی از آخرین و بالاترین سطح قیمتی در الگو رسم میشود. این خط محل شکست احتمالی الگو است. عبور قیمت به بالای این خط بهمنزله شکست صعودی الگو است و روند به صعودی تغییر خواهد کرد. اهداف قیمتی هم مثل سایر الگوهای پخشی، بر اساس ارتفاع الگو محاسبه میشوند. یعنی ارتفاع الگو را به سطح شکست صعودی اضافه میکنیم.

در شکست نزولی هم معمولاً پیش از شکست، یک افزایش جزئی در قیمت روی میدهد. سطح احتمالی شکست، آخرین کف قیمتی الگو خواهد بود و برای برآورد اهداف قیمتی هم از ارتفاع الگو استفاده میکنیم. یعنی ارتفاع الگو را از سطح شکست کم میکنیم.

در رابطه با پیرو روندی بودن یا بازگشتی بودن الگو بحثهایی شده است، یعنی شاید در مثالهایی شاهد شکست نزولی و در مواردی شاهد شکست صعودی الگو باشیم. درواقع هیچ دلیلی وجود ندارد که با قطعیت از بازگشتی یا پیرو روندی بودن این الگو دفاع کرد. حتی طبق آمار، تعداد شکستهای نزولی و صعودی الگو تقریباً برابر است. به همین دلیل توصیه میشود که در مواجه با این الگو، کمی احتیاط کنید و حتماً منتظر شکست قطعی الگو بمانید. همواره سعی کنید، منتظر تکمیل و شکست الگو بمانید و هیچگاه پیش از شکست الگو، اقدام به پیشبینی بازار نکنید. در نامگذاری الگو هم تنها به این دلیل کلمه اوج استفادهشده، که الگو در انتهای حرکات صعودی تشکیل میشود.

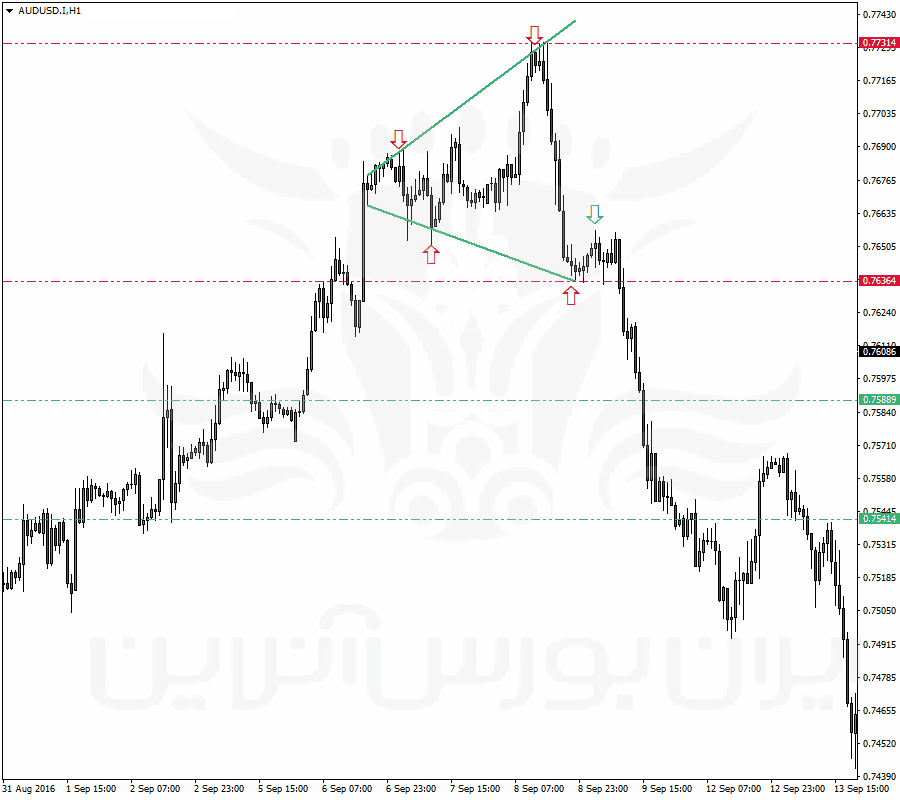

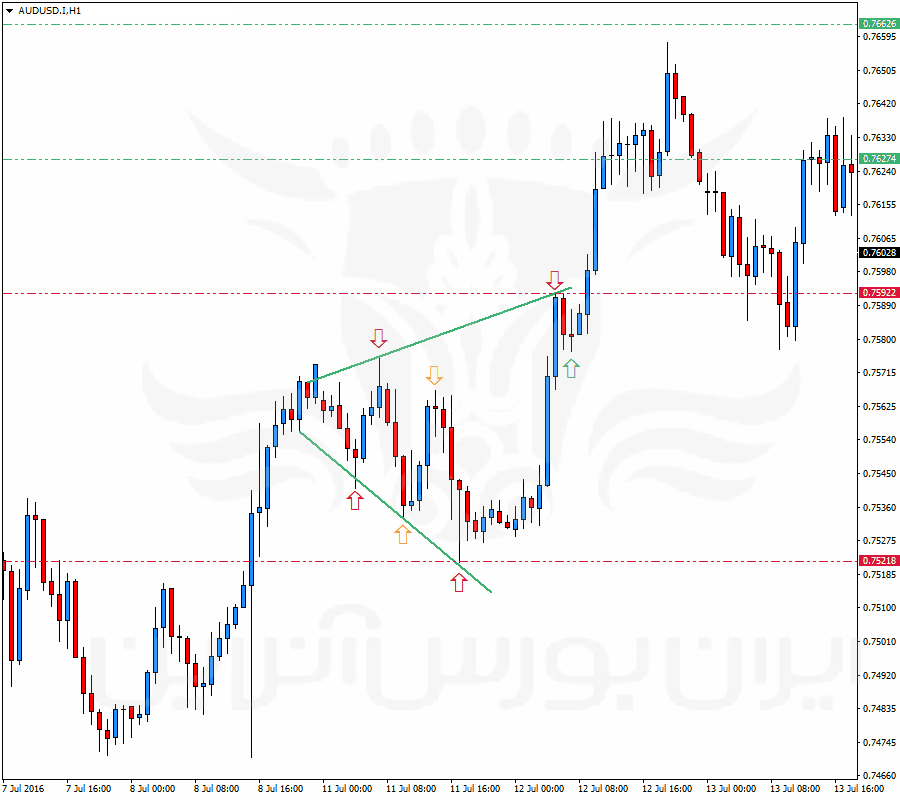

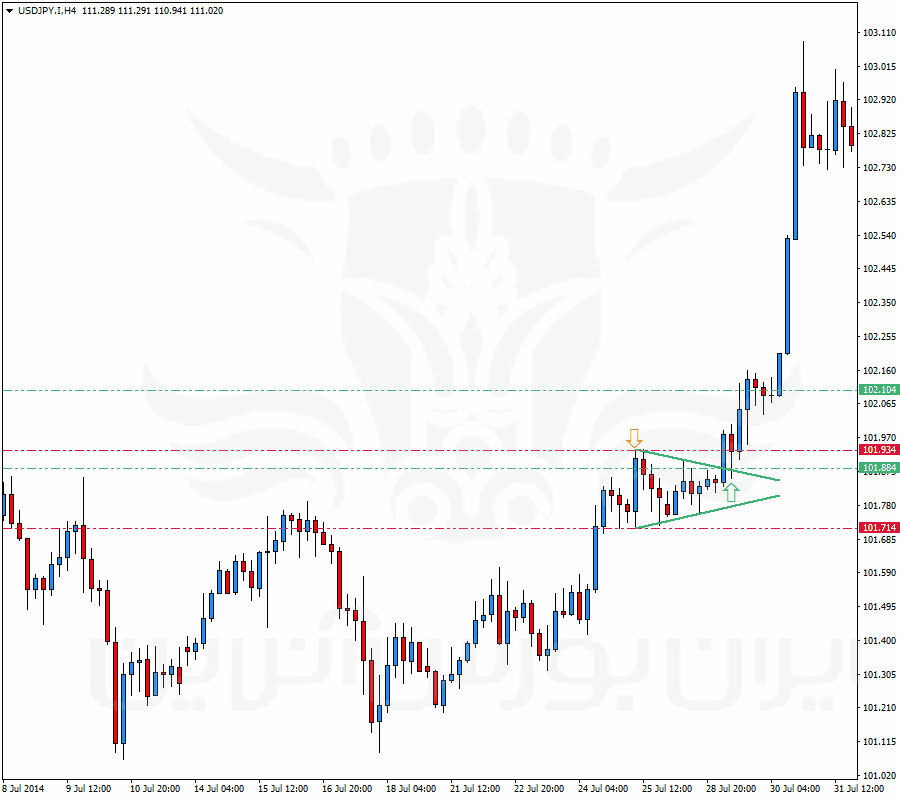

مثال

در نمودار یکساعته AUDUSD، پس از یک حرکت صعودی، شاهد تشکیل الگوی اوج پخشی هستیم. با توجه به تعداد برخوردهای قیمت به سقف و کف دامنه محدود نوسانی، میتوان الگو را تائید کرد. اما برای تعیین مسیر بعدی بازار بایستی منتظر شکست ماند. پس از آخرین برخورد بازار به کف دامنه محدود نوسانی، شاهد افزایش جزئی در بازار هستیم. این افزایش جزئی اولین نشانه از مسیر شکست الگو است. پس با مشاهده افزایش جزئی، پایینترین سطح و بالاترین سطح قیمتی الگو را با خطوط افقی مشخص میکنیم.

برای برآورد اهداف قیمتی، به دو عدد نیاز داریم. یکی کل ارتفاع الگوست و دیگری نصف ارتفاع الگو. چون شکست نزولی بوده، هر دو عدد را از کف قیمتی الگو کم میکنیم. سطوح بهدستآمده، اهداف قیمتی بازار هستند.

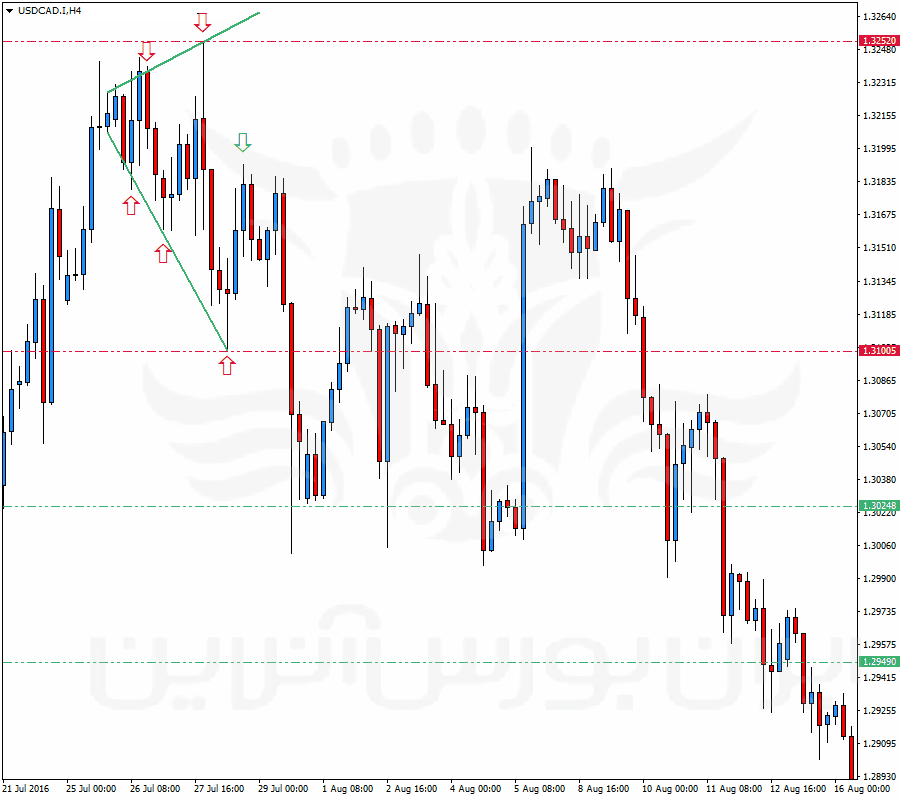

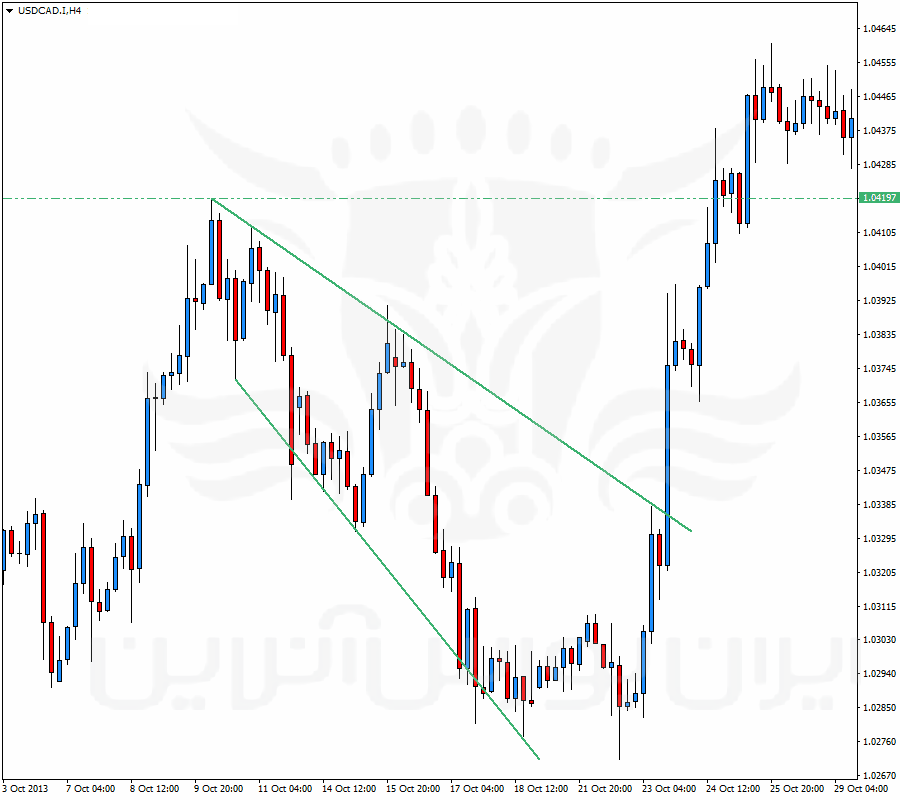

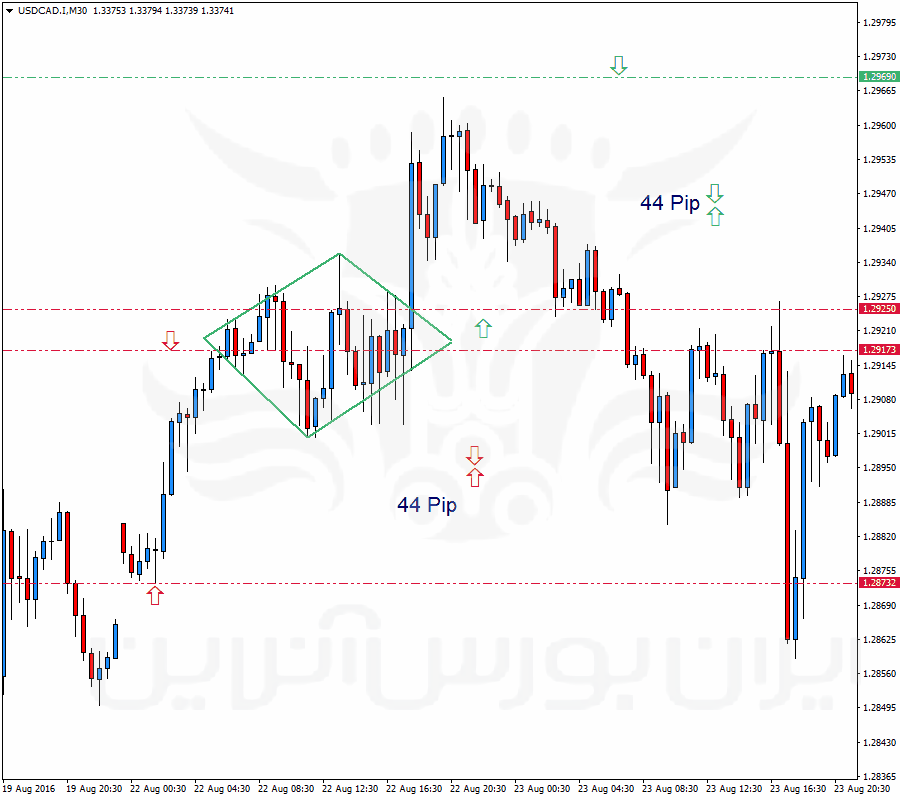

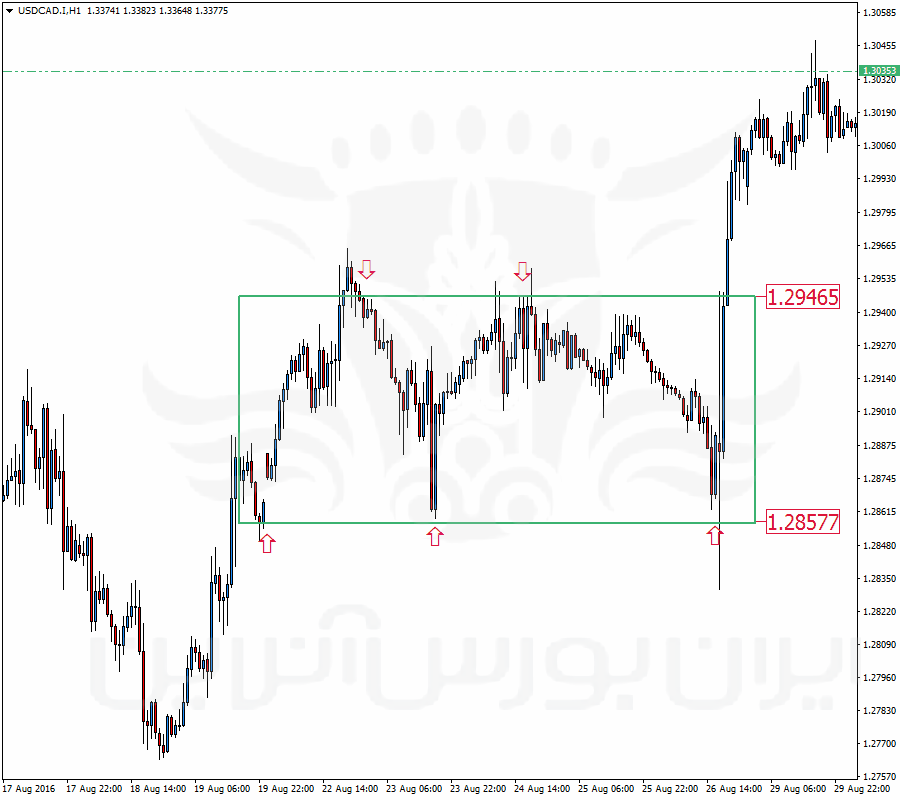

مثال دوم

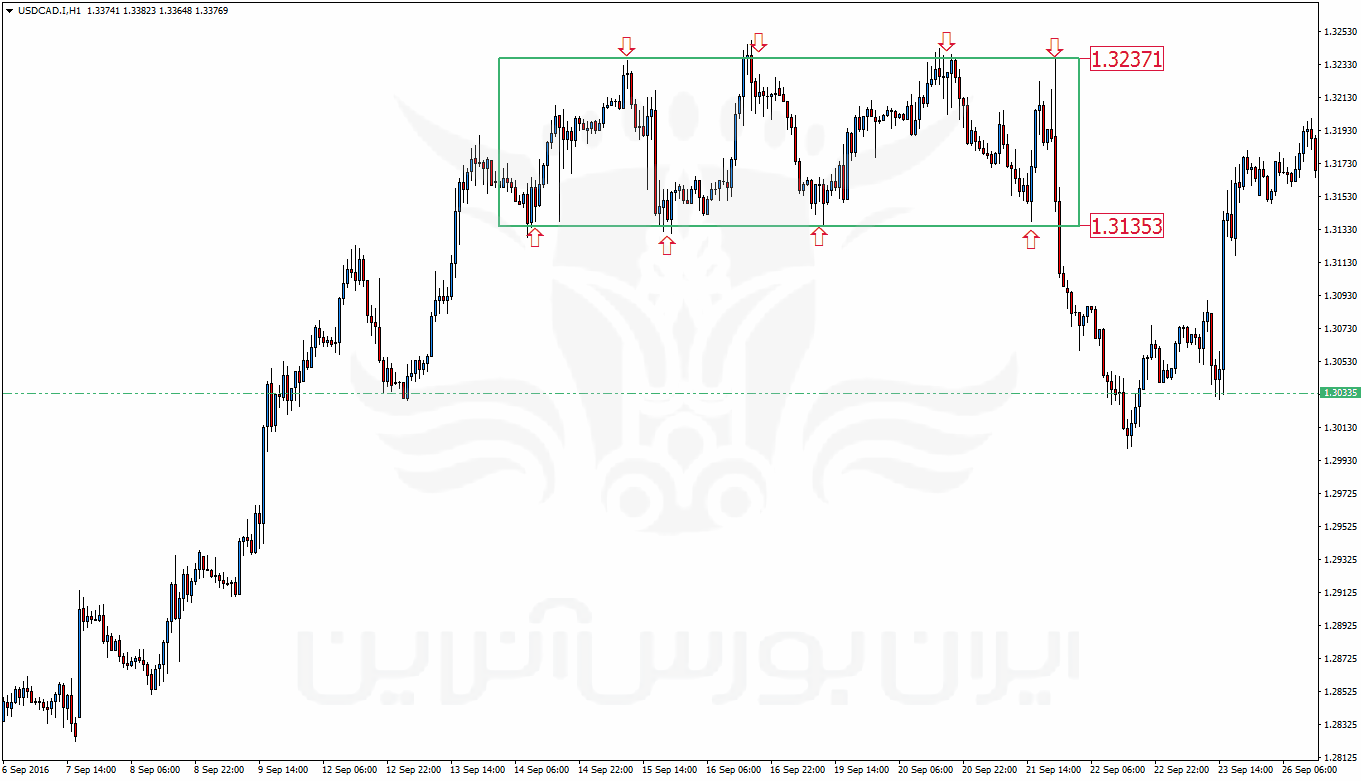

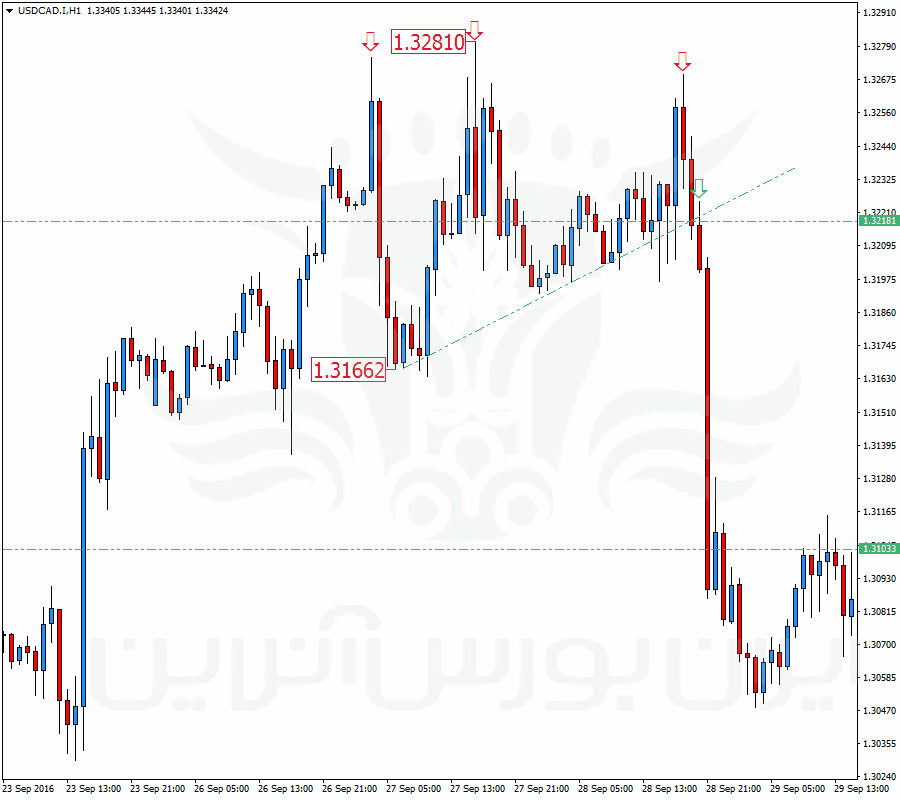

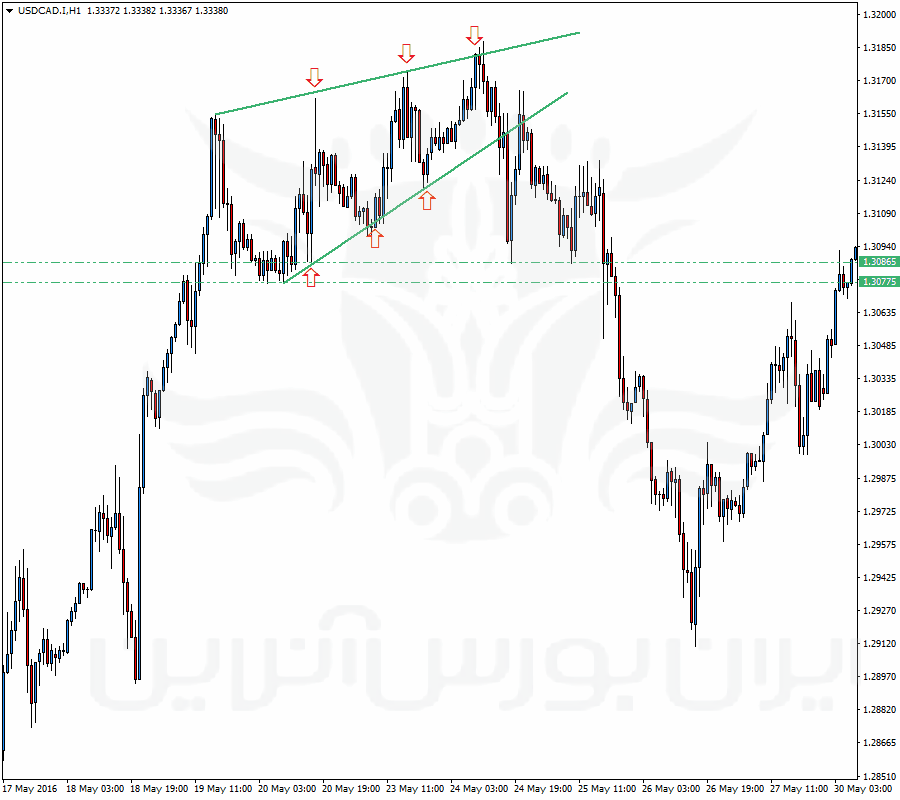

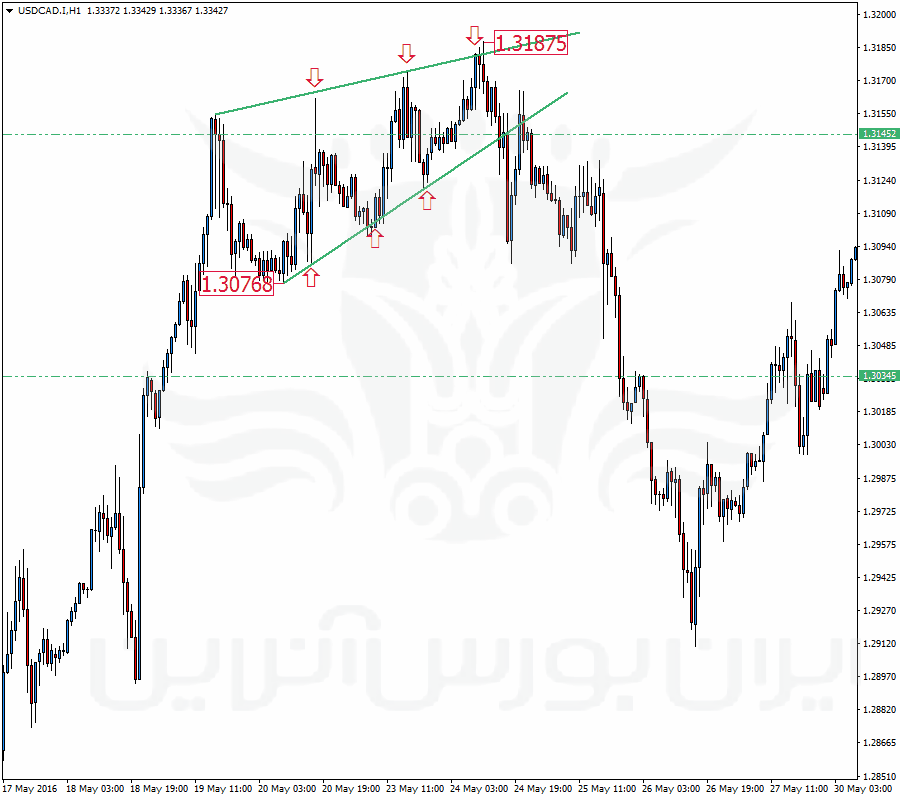

پس از حرکت صعودی USDCAD، بازار وارد دامنه خنثی-نوسانی شده است. ظاهر دامنه محدود نوسانی، یک الگوی اوج پخشی است. بااینحال، این الگو خیلی ظاهر خوبی ندارد. تعداد برخوردها، الگو را تائید میکنند. در آخرین برخورد قیمت به کف الگو، افزایش جزئی در بازار روی داده است. در این نمونه نکته مهمی وجود دارد که بایستی به آن توجه کرد.

در معامله الگوهای نموداری، معمولاً افزایش جزئی، پیش از شکست الگو، محلی است که حد ضرر در آن قرار میگیرد. هرچند قیمت پس از شکست الگو توانسته تا نصف ارتفاع الگو حرکت کند، اما در ادامه، قیمت تا حد ضرر پیش رفته و با فعال کردن سطح حد ضرر دوباره سقوط کرده است. قیمت توانسته تا هدف نهایی الگو برسد، اما پیش از رسیدن به هدف نهایی، معامله در ضرر بستهشده است.

برای اجتناب از چنین ضررهایی، بهتر است که کمی با احتیاط رفتار کنید. بدینصورت که بخشی از معامله فروش را در حد سود اول (هدف اول) ببندید و حد ضرر را هم به فاصله چند پیپ بالاتر از سطح شکست یا همان محل ورود به معامله فروش منتقل کنید. این روش مناسبی برای سرمایهگذاران محافظهکار است.

روش دیگر معامله، ورود به معامله فروش از پیکان سبزرنگ است. این روش، برای معامله گران ریسکپذیر و حریص مناسب است. بهطورکلی میتوان در تمامی الگوهای نموداری، از افزایش یا کاهش جزئی وارد معامله شد. حد سود اول چنین معاملهای در سطح شکست احتمالی قرار دارد. حد سود دوم و سوم هم، همان برآوردهای قیمتی هستند که با استفاده از ارتفاع الگو محاسبه میشوند.

مثال سوم

در اینجا با شکست صعودی الگوی اوج پخشی مواجه هستیم. پس از یک حرکت صعودی، الگوی پخشی تشکیلشده است. اما شکست صعودی بوده است.

به پیکانهای نارنجیرنگ دقت کنید. شاید این سؤال به ذهن برسد که با احتساب پیکانهای نارنجی، الگو بایستی به سمت پایین میشکست. اولاً در چنین وضعیتی، الگو دیگر الگوی اوج پخشی نخواهد بود. برای اجتناب از چنین اشتباهاتی، حتماً به نحوه شکلگیری اوجها و کفهای قیمتی توجه کنید و تعداد برخوردهای قیمتی به سقف و کف دامنه محدود نوسانی را بشمارید. سقف الگو حتماً بایستی دو بار و کف الگو هم بایستی دو بار لمس شده باشند. از همه مهمتر، اولین نقاطی که خطوط روندی از آن محل رسم شدهاند، برخورد محسوب نمیشوند.

الگوی پخشی با دو خط روندی-صعودی

در این الگو، دامنه نوسانات قیمتی بهتدریج افزایش مییابد. اما کفهای قیمتی جدیدتر در سطوح بالاتری قرار دارند. یعنی کف دامنه محدود نوسانی، یک خط روندی صعودی است. سقف دامنه هم یک خط روندی صعودی است و شیب آن بیشتر از کف دامنه محدود نوسانی است. این الگو، یک الگوی بازگشتی نزولی است. تنها دلیل نامگذاری صعودی الگو، شکل ظاهری الگو است. اما روند پیش از تشکیل الگو میتواند نزولی یا صعودی باشد.

همانند الگوهای قبلی، پیش از شکست یک افزایش جزئی روی میدهد. اما برای محاسبه هدف اول نزولی، از ارتفاع الگو استفاده نمیکنیم. در واقع پس از شکست الگو، قیمت میتواند حداقل تا پایینترین سطح قیمتی در دامنه محدود نوسانی سقوط کند. برخلاف الگوهای قبلی که حداقل به دو اوج و کف قیمتی نیاز بود، در این الگو حداقل بایستی سه کف و سه اوج تشکیل شود.

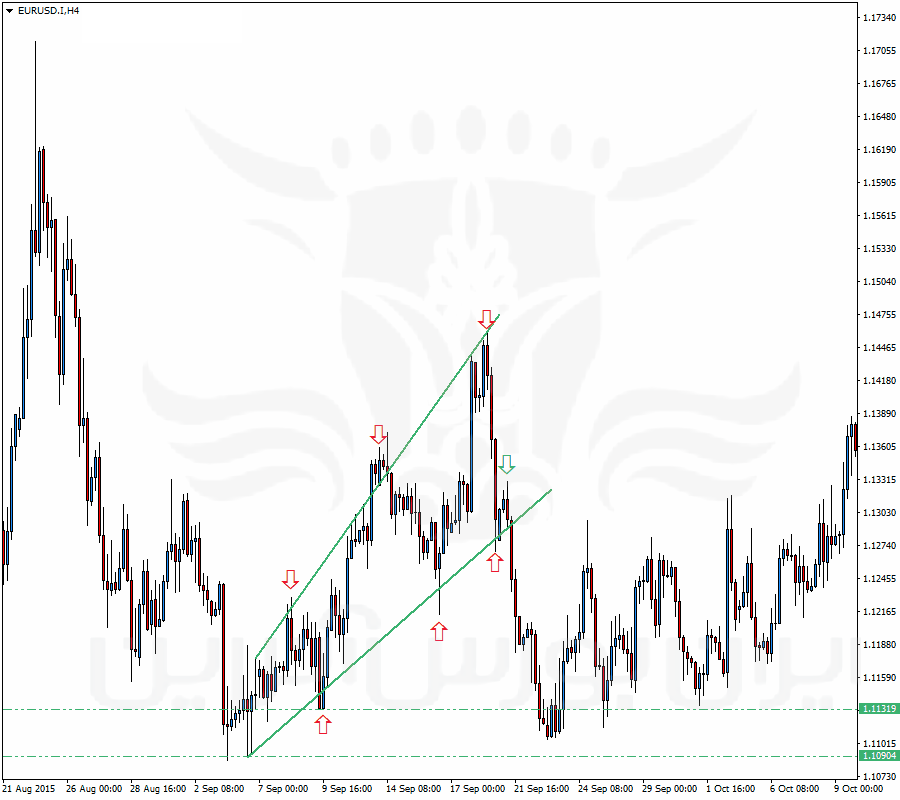

مثال

در نمودار چهارساعته EURUSD، پس از یک حرکت نزولی، بازار وارد فاز خنثیشده است. هرچند در ظاهر، با یک روند صعودی مواجه هستیم، اما در واقع این یک بازار خنثی است. الگو پس از یک حرکت نزولی نسبتاً قوی تشکیل شده است. کفها و اوجهای قیمتی ایجادشده، سیر صعودی دارند.

برای تشخیص این الگو، بایستی به چند نکته توجه کرد. یکی تعداد برخوردهای قیمتی به سقف و کف دامنه محدود نوسانی است. بازار حداقل بایستی هرکدام از سقفها و کفهای قیمتی را سه بار لمس کند. دوم، شکل ظاهری الگو است. حتماً بایستی توجه داشت که فاصله اولین اوج و کف قیمتی کوتاه است. اما بهتدریج این فاصله در اوجها و کفهای قیمتی بعدی افزایش مییابد. به همین دلیل به این الگو، الگوی پخشی میگوییم. چون فاصله اوجها و کفهای قیمتی در حال افزایش است.

طبق معمول، پیش از شکست نزولی الگو یک افزایش جزئی را شاهد هستیم. این اولین نشانه از شکست نزولی بازار است. پس از شکست نزولی الگو هدف قیمتی، پایینترین سطح قیمتی درون دامنه محدود نوسانی است. اما میتوان از اولین کف قیمتی الگو هم خط افقی رسم کرد و فاصله بین دو خط را محدوده هدف در نظر گرفت.

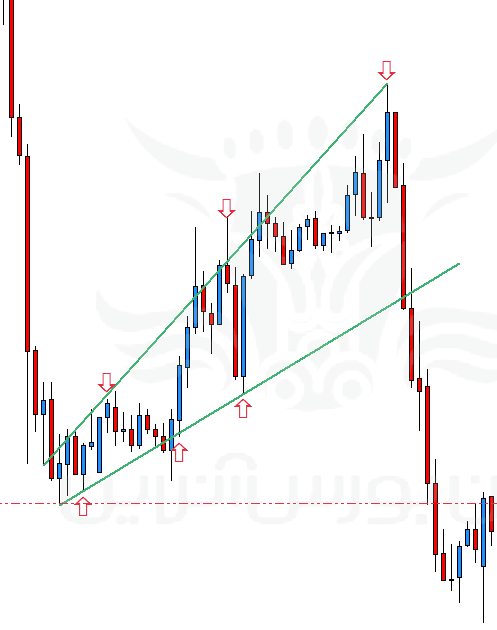

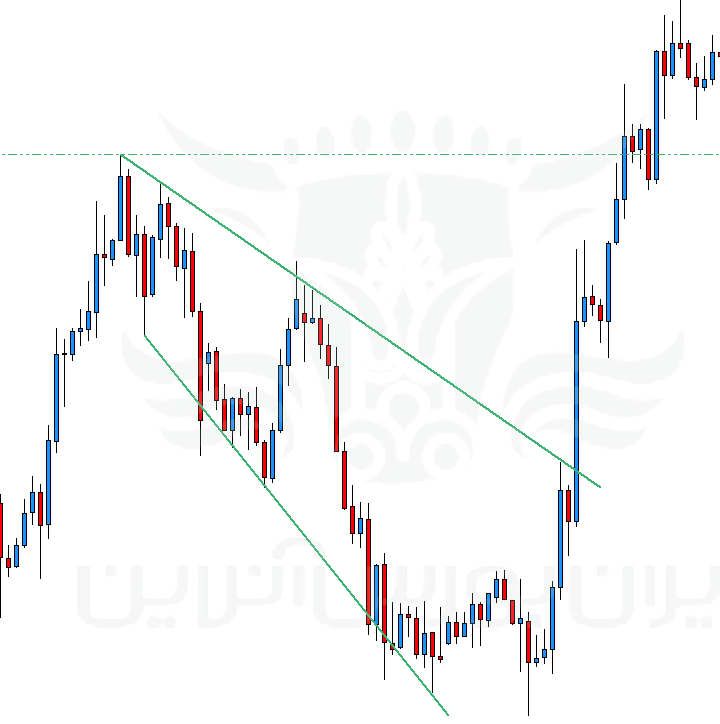

مثال دوم

در نمودار USDCHF، دوباره الگوی پخشی صعودی شکل گرفته که با شکست نزولی همراه بوده است. هرچند بهطور یقین نمیتوان گفت که شکست، نزولی خواهد بود؛ اما طبق آمار، شکست نزولی بیشترین شانس را در این الگو دارد. الگو پس از یک حرکت نزولی تشکیل شده است. قیمت سه بار به سقف و سه بار به کف الگو برخورد کرده است. طبق این الگو، قیمت میتواند تا پایینترین سطح الگو پایین بیاید، اما بهتر است که بهجای تعیین یک هدف قیمتی از یک محدوده استفاده کرد. محدوده مابین کف قیمتی اول الگو و پایینترین سطح قیمتی، محدوده مناسبی برای خروج از بازار است.

الگوی پخشی صعودی، از الگوهای کمیاب نموداری است. اما زمانی که الگو تشکیل و تائید شود، میتوان امید یک حرکت نزولی قوی و سریع را داشت. همانطور که در نمودار پانزده دقیقه طلا مشاهده میشود، پس از شکست نزولی الگو، قیمت طلا در عرض نیم ساعت ۴.۵ دلار به ازای هر اونس کاهش یافته است.

الگوی پخشی با دو خط روندی نزولی

در این الگو، دامنه محدود نوسانی رفته رفته افزایش می یابد. در ظاهر با یک حرکت نزولی مواجه هستیم. اما در واقعیت، یک دامنه محدود نوسانی است. شکست الگو نشانگر مسیر بعدی بازار خواهد بود.

در این الگو، بایستی حداقل دو اوج و دو کف قیمتی شکل گیرد. در شکست های صعودی، نیازمند کاهش جزئی قیمت پیش از شکست هستیم. در صورتی که کاهش جزئی روی دهد، یک خط افقی از بالاترین سطح قیمتی در الگو رسم می کنیم. این خط، اولین هدف قیمتی بازار خواهد بود.

در شکست های نزولی، بایستی منتظر افزایش جزئی ماند. پس از این که دو اوج و دو کف قیمتی تشکیل شد و افزایش جزئی هم مشاهده شد، خط افقی از آخرین و پایین ترین سطح قیمتی الگو رسم می کنیم. شکست این خط افقی به منزله شکست نزولی است. برای برآورد هدف قیمتی، ارتفاع الگو را از سطح شکست کم می کنیم. ارتفاع الگو، فاصله میان بالاترین و پایین ترین سطح الگو است.

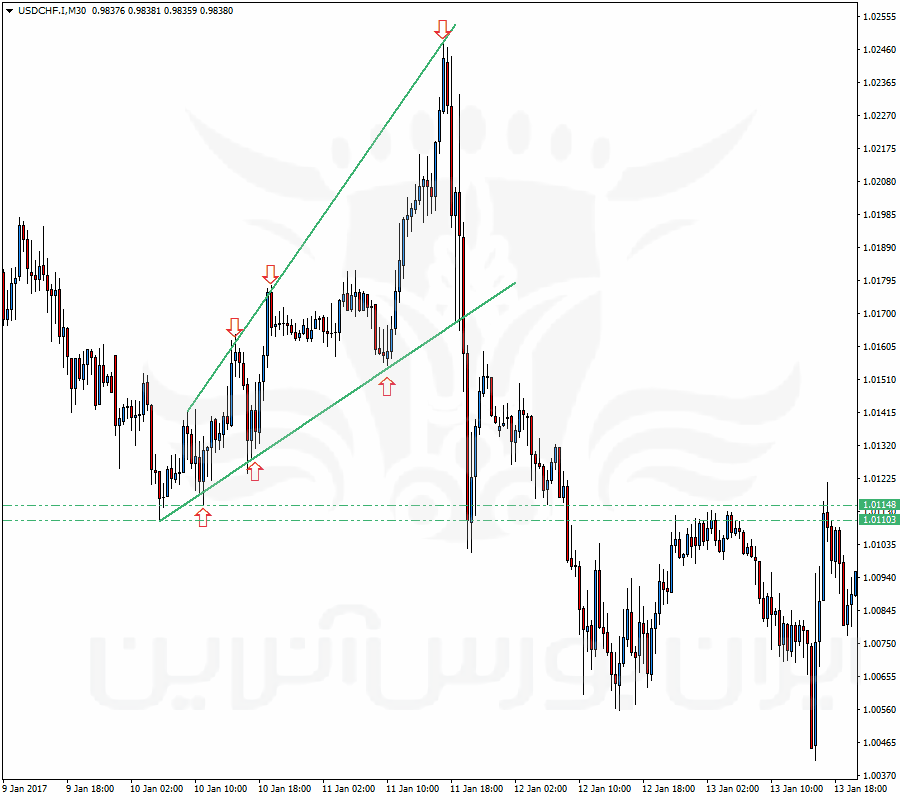

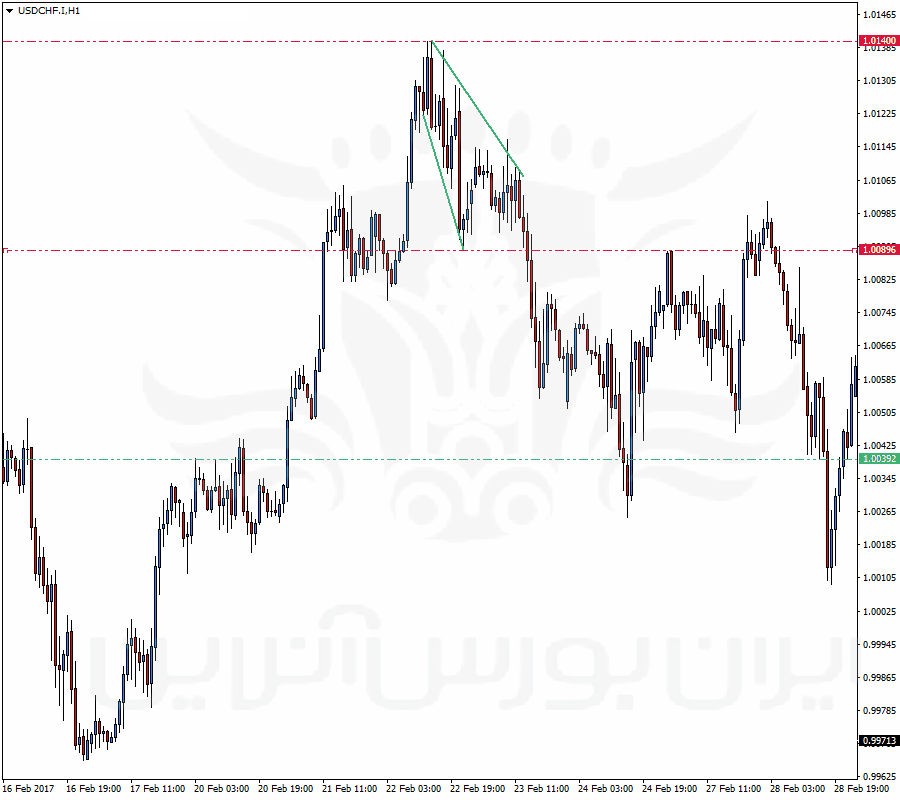

مثال

در نمودار یک ساعته USDCHF، شاهد تشکیل الگوی پخشی با دو خط روندی نزولی هستیم. بعد از تشکیل الگو، بایستی منتظر شکست ماند. در مثال بالایی، جفت ارز پس از تشکیل آخرین کف قیمتی، به سمت بالا برگشته و به سقف الگو برخورد کرده است. در ادامه، نرخ برابری از آخرین و پایین ترین سطح قیمتی الگو عبور کرده و به اندازه ارتفاع الگو سقوط کرده است.

مثال دوم

در نمودار بعدی، پس از حرکت صعودی، الگو ظاهر شده است. همان طور که گفته شد، در شکست های صعودی هدف قیمتی، بالاترین سطح قیمت در الگو است.

الگوی کف و اوج لوزی شکل

الگوی کف و اوج لوزی شکل چیست؟

الگوی کف و اوج لوزی، یک الگوی بازگشتی است. یعنی شکست الگو در جهت خلاف روند قبلی خواهد بود. الگو میتواند در هرجایی از نمودار ظاهر شود. ظهور الگو بهمنزله تغییر روند قبلی بازار است.

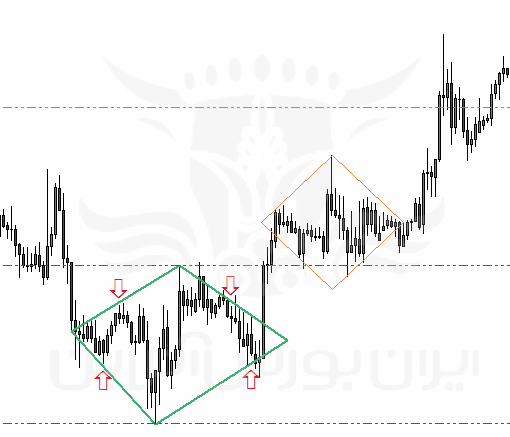

برای تشکیل این الگو، ابتدا شاهد الگوی پخشی خواهیم بود. یعنی اوجها سیر صعودی و کفهای قیمتی سیر نزولی دارند. پسازاینکه بالاترین و پایینترین سطح قیمتی الگوی پخشی تشکیل شد، الگو شروع به تشکیل اوجها و کفهای قیمتی کوتاهتری میکند. یعنی اوجهای قیمتی سیر نزولی میگیرند و کفهای قیمتی هم سیر صعودی. لازم نیست که شکل الگو یک لوزی متقارن باشد.

اگر قیمت خارج از الگو بسته شود، میگوییم که الگو شکسته شده است. در شکستهای نزولی، ارتفاع الگو را از پایینترین سطح الگو کم میکنیم یا در شکستهای صعودی، ارتفاع الگو را به بالاترین سطح الگو اضافه میکنیم. در اینجا بایستی توجه کرد که بالاترین و پایینترین سطح قیمتی الگو، میتواند در قالب سطح حمایت یا مقاومت بازار هم عمل کند. معمولاً قیمت هرکدام از اضلاع لوزی را یک یا دو بار لمس میکند.

در برخی موارد، الگو در قالب یک الگوی پیرو روندی عمل میکند. یعنی شکست در جهت روند قبلی بازار است. در این صورت میتوان انتظار داشت که با شکست الگو، قیمت بهاندازه ارتفاع موج قبلی حرکت کند.

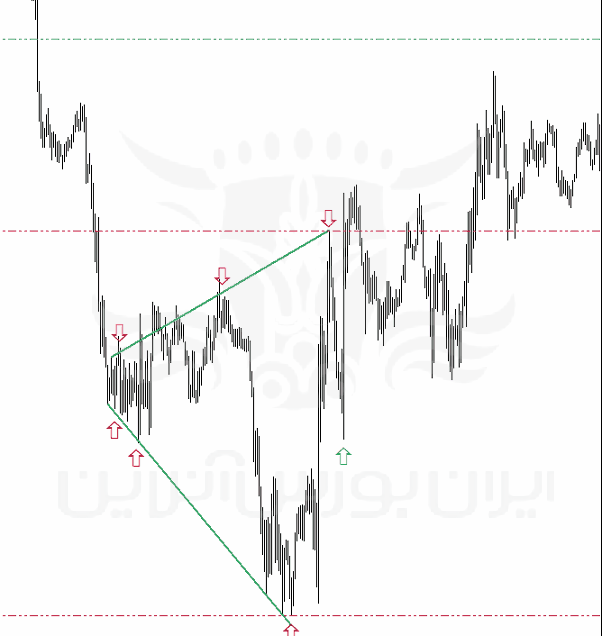

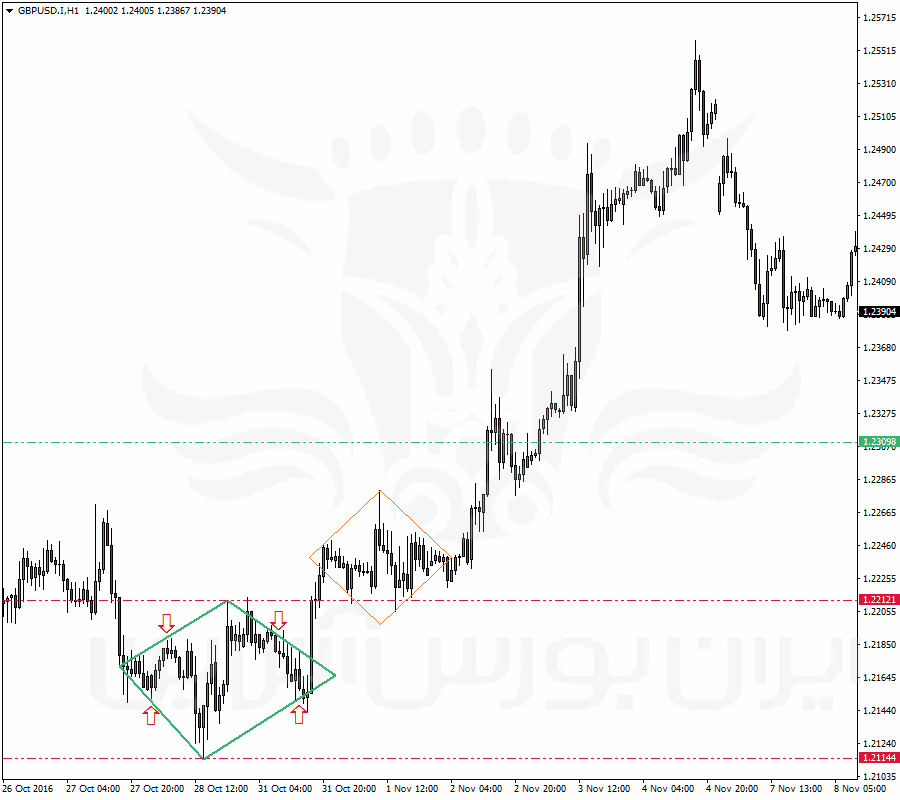

مثال

در نمودار یکساعته GBPUSD شاهد تشکیل الگوی لوزی یا الماس هستیم (الگوی سبزرنگ). یک حرکت نزولی سریع که بازار را وارد فاز خنثی کرده است. فعالین بازار نسبت به مسیر بعدی بازار شک و تردید دارند، به همین دلیل هیچ حرکت یکسویهای که منتهی به روند شود، در بازار دیده نمیشود. بعد از توقف حرکت نزولی، شاهد تشکیل اوجها و کفهای قیمتی پخشی در بازار هستیم. در ادامه، بازار با تشکیل اوج و کف قیمتی بلندی، حرکات خود را معکوس میکند. کفهای قیمتی سیر صعودی میگیرند و اوجهای قیمتی، سیر نزولی. درنهایت الگو با عبور قیمت به بالای سقف دامنه محدود نوسانی (ضلع راست در بالا) شکسته میشود.

با شکست صعودی الگو، قیمت به بالاترین سطح الگو میرسد. بایستی با شکست الگو، فورا ارتفاع الگو را محاسبه کرد. ارتفاع الگو، همان فاصله میان بالاترین و پایینترین سطح قیمتی است. چون در اینجا شکست صعودی است، بایستی برای برآورد هدف قیمتی الگو، ارتفاع را به اوج قیمتی الگو اضافه کرد. خط افقی سبزرنگ، هدف قیمتی الگو است.

در این نمودار، الگوی لوزی دیگری هم وجود دارد، که پیرو روندی است. این الگو با رنگ نارنجی مشخصشده است. شکست صعودی الگو با حرکت پیشین در یک راستاست. برای برآورد قیمتی، بایستی ابتدا ارتفاع حرکت صعودی پیش از الگو را محاسبه کرد. این ارتفاع، همان فاصلهای است که بازار پس از شکست الگو طی خواهد کرد. توجه شود که در اینجا، ارتفاع حرکت صعودی را از محل شکست الگو حساب میکنیم، نه از اوج قیمتی.

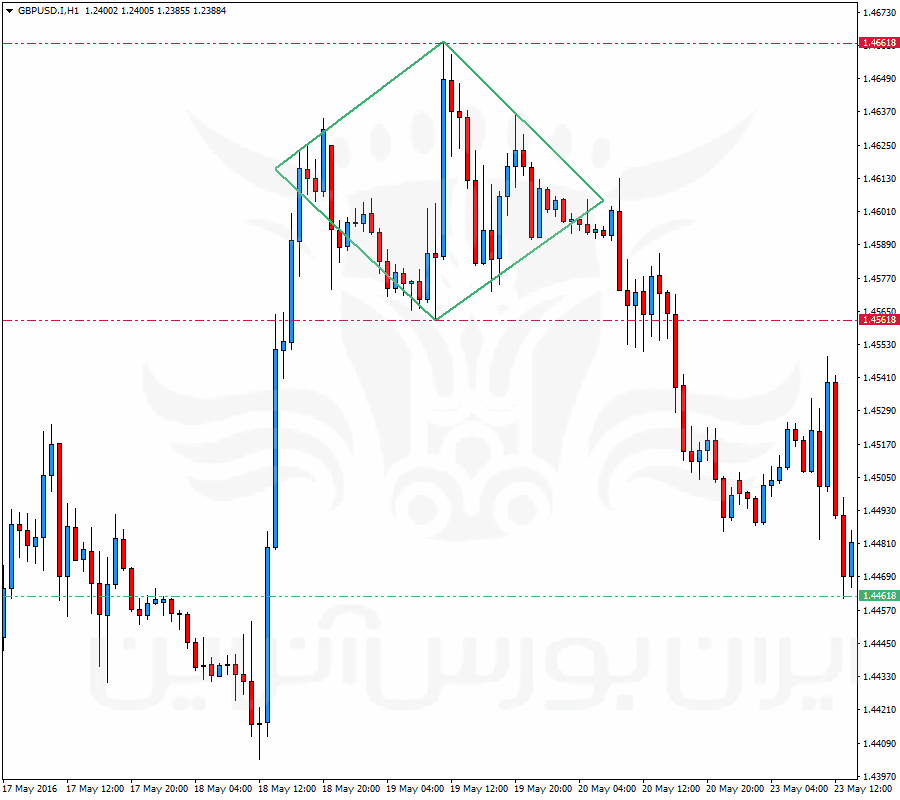

مثال دوم

در مثال بالایی شاهد تشکیل الگوی بازگشتی نزولی هستیم. بعد از یک حرکت صعودی نسبتاً سریع و شدید، بازار وارد فاز خنثیشده است. روند شکلگیری اوجها و کفهای قیمتی، نشانگر تشکیل الگوی نزولی هستند. برای تشکیل الگوی لوزی، هر ضلع بایستی توسط قیمت یک یا دو بار لمس شده باشند. توجه داشته باشید، که لزومی ندارد خطوط رسم شده دقیق یا متقارن باشند. خطوط روندی رسم شده شاید از نموداری به نمودار دیگر متفاوت باشد. مهم خود حرکات قیمتی داخل الگو است. در نیمه اول الگو، اوجها سیر صعودی و کفها سیر نزولی دارند. در نیمه دوم، اوجهای سیر نزولی و کفهای قیمتی سیر صعودی دارند.

همانطور که مشاهده میشود، پس از شکست نزولی الگو، قیمت ابتدا به کف قیمتی الگو رسیده و با شکست آن، بهاندازه ارتفاع کل الگو حرکت کرده است.

مثال سوم

در نمودار نیمساعته USDCAD، شاهد تشکیل الگوی پیرو روندی لوزی شکل هستیم. پس از یک حرکت صعودی که از ۱.۲۸۷۳۲ شروعشده، بازار در ۱.۲۹۱۷۳ متوقفشده و وارد فاز خنثیشده است. ارتفاع این حرکت صعودی چهلوچهار پیپ است. بعدازاینکه الگو در ۱.۲۹۲۵۰ شکسته شده، قیمت تقریباً بهاندازه ۴۴ پیپ حرکت کرده است، اما ۴۴ پیپ را کامل نکرده است. این نکته مهمی است که بایستی در الگوی لوزی به آن توجه کرد. پس از شکست الگوی پیرو روندی لوزی، قیمت بهاندازه ارتفاع حرکت قبلی حرکت نمیکند، بلکه تا نزدیکی آن میرسد. به همین دلیل، سعی کنید اولین مقاومتی که در زیر و نزدیکی هدف قیمتی الگو قرارگرفته را بهعنوان حد سود در نظر بگیرید.

الگوی کف دوقلو

الگوی کف دوقلو چیست؟

الگوی کف دوقلو، یک الگوی بازگشتی صعودی است. این الگو در انتهای روند نزولی شکل میگیرد و از دو کف قیمتی هم سطح و یک اوج قیمتی تشکیل شده است. شکل ظاهری الگو، شبیه حرف W است.

با وجود اینکه الگوی بسیار سادهای است، اما الگوی قوی محسوب میشود. در اینجا بایستی توجه کرد که کفهای قیمتی تشکیل شده میتوانند در دو سطح متفاوت باشند و لزوماً نباید در یک سطح قیمتی قرار گیرند. یک محدوده تقریبی هم میتواند نشانگر تشکیل الگوی کف دوقلو باشد. اگر قیمت پس از تشکیل کف دوم نتواند به بالای اوج قیمتی دامنه محدود نوسانی صعود کند، الگو باطل خواهد شد.

برای برآورد هدف قیمتی، ابتدا منتظر عبور قیمت به بالای سقف الگو بمانید، سپس ارتفاع الگو را محاسبه کنید و به سطح شکست (در اینجا اوج قیمتی الگو) اضافه کنید. ارتفاع الگو همواره از سقف الگو تا پایینترین کف قیمتی تشکیل شده محاسبه میشود.

کفهای قیمتی تشکیل شده میتوانند از یک یا چندین کندل هم سطح تشکیل شده باشند.

مثال

در نمودار یکساعته NZDUSD شاهد تشکیل کف دوقلو در بازار هستیم. پسازاینکه قیمت تا محدوده ۰.۶۹۶۳۳ سقوط کرده، دوباره به سمت بالا بازگشته و اوج قیمتی را در ۰.۷۰۹۳۱ تشکیل داده است. با بازگشت قیمت از این محدوده، کاملاً مشخص است که فروشندگان دوباره وارد بازار شدهاند. اما با رسیدن مجدد قیمت به محدوده کف قبلی، خریداران وارد بازار شدهاند. این وضعیت، نشانگر بازار خنثی و نوسانی است. هیچکدام از طرفین بازار، توان غلبه بر دیگری را ندارند.

برای اینکه قدرت خریداران ثابت شود، قیمت بایستی به بالای اوج قیمتی بین دو کف صعود کند. چنین حرکتی نشاندهنده برتری خریداران بر فروشندگان است. همانطور که اشارهشده، سقف الگو معمولاً نقش مقاومت را دارد، برای اینکه شکست مقاومت یا سقف الگو تائید شود، بایستی قیمت در بالای مقاومت بسته شود و در ادامه در قالب حمایت به این سطح برخورد کند. هرچند شکست قطعی الگو، لازمه تائید شکست نیست، اما شکستهای قطعی، فرصت بهتری برای ورود به معامله هستند، چونکه حد ضرر در چنین شکستهایی کوتاهتر است.

در اینجا دو کف قیمتی تشکیل شده، تقریباً هم سطح هستند. این نکته را به یاد داشته باشید، که کفهای تشکیل شده بایستی فاصله کوتاهی از یکدیگر داشته باشند. برای برآورد هدف قیمتی، ارتفاع الگو را محاسبه کنید. برای محاسبه ارتفاع الگو، سقف قیمتی (۰.۷۰۹۳۱) را با پایینترین کف قیمتی الگو (۰.۶۹۶۳۳) تفریق میکنیم. عدد بهدستآمده، ارتفاع الگو است (در نمودار، ارتفاع الگو با خط عمودی سبزرنگ مشخصشده است).

در الگوی دو کف بازگشتی هم میتوان ارتفاع الگو را تقسیم بر دو کرد. اگر نصف ارتفاع الگو را به سقف الگو اضافه کنید، هدف قیمتی اول به دست خواهد آمد.

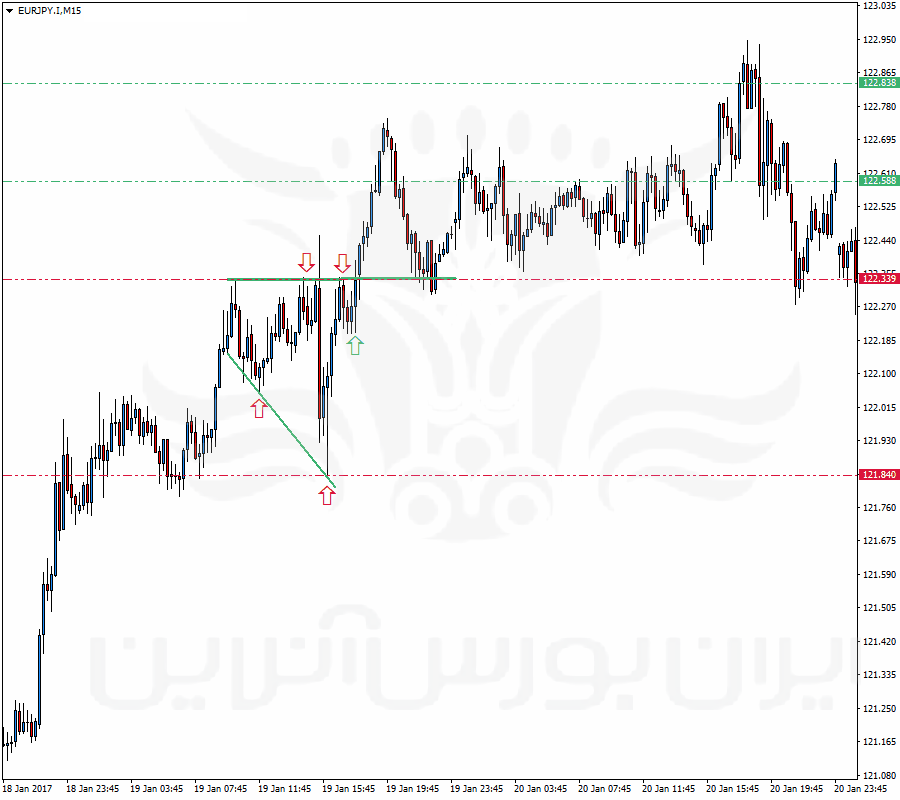

مثال دوم

در الگوی بالایی که در نمودار نیمساعته EURJPY تشکیل شده، کفهای قیمتی به جای اینکه یک دنباله کندلی باشند، از دو کندل قیمتی تشکیل شدهاند. در مواردی به جای دو کندل شاید سه تا چهار کندل قیمتی هم سطح هم مشاهده شود. شاید یکی از کفهای قیمتی تنها یک کندل باشد و کف قیمتی دیگر از چندین کندل قیمتی تشکیل شده باشد. همه این ساختارها میتوانند نشانگر الگوی کف دوقلو باشند. به شرطی که الگو در انتهای حرکت نزولی تشکیل شده باشد و بین دو کف قیمتی، یک اوج قیمتی هم تشکیل شده باشد.

حرکت قیمت به بالای اوج قیمتی، نشانگر شکست صعودی الگو است. درواقع برای تائید تشکیل الگو، این شکست بایستی روی دهد. همانطور که مشاهده میشود، پس از شکست صعودی سقف الگو، کندل اول در بالای سقف الگو بستهشده، اما کندل بعدی در زیر سقف بستهشده است. در ادامه بازار صعود کرده و به هدف قیمتی برخورد کرده است. وضعیت این سه کندل نشانگر شکست قطعی سقف الگو است. اگر دقت کنید، محل شکست الگو، نشانگر یک الگوی اینسایدبار است.

مثال سوم

در مثال بالایی، دو دنباله کندلی هم سطح به فاصله یک اوج قیمتی تشکیل شدهاند. الگو پس از حرکت نزولی شدید و بزرگی تشکیل شده است. دامنه نوسانی کندل های قیمتی الگو نسبتاً زیاد است. اگر دنبالههای کندلی را نادیده میگرفتیم، هر دو کف از دو کندل قیمتی تشکیل میشدند.

در اینجا شکست الگو بدون برخورد مجدد بوده است. این مثال نشان میدهد که ضرورتی برای برخورد مجدد قیمت به سقف الگو و تبدیل سقف به حمایت بازار وجود ندارد. درواقع شکستهای قطعی که همراه با برخورد مجدد و تبدیل مقاومت به حمایت هستند، فرصت بهتری برای ورود به بازار ایجاد میکنند. در اینجا منظور از فرصت، تعیین محل مناسب برای حد ضرر است. بهطور مثال اگر با کندل صعودی که سقف الگو را شکسته وارد معامله شوید، حد ضرر بایستی در زیر کندل قبلی و یا در زیر کف الگو قرار داده شود. که چنین حد ضرری، منطقی نیست.

اما در شکستهای قطعی که با برخورد مجدد همراه هستند، معمولاً شاهد تشکیل الگوی اینساید بار هستیم. معامله با الگوی اینساید بار، همراه با سیگنال قوی و حد ضرر کوتاه است.

الگوی اوج دوقلو

الگوی اوج دوقلو چیست؟

این الگو، معکوس الگوی کف دوقلو است. این الگو بازگشتی نزولی است و بعد از روند صعودی تشکیل میشود. در این الگو بایستی دو اوج در یک سطح قیمتی تقریبی تشکیل شوند و بین دو اوج هم یک کف قیمتی داریم. این کف قیمتی، سطح شکست احتمالی الگو است. یعنی برای اینکه الگو تائید شود، قیمت بایستی به زیر کف قیمتی (سطح شکست) الگو حرکت کند. شکل ظاهری الگو هم شبیه حرف M است. برای برآورد هدف قیمتی نزولی، ارتفاع الگو را از سطح شکست (در اینجا کف قیمتی الگو) کم میکنیم.

هم در الگوی اوج دوقلو و هم در الگوی کف دوقلو میتوان ابتدای حرکت ماقبل الگو را بهعنوان هدف بعدی بازار در نظر گرفت. پسازاینکه حرکت صعودی یا نزولی یکسویه متوقف میشود، بازار وارد فاز خنثی یا دامنه محدود نوسانی میشود. زمانی که الگوی تشکیل شده در فاز خنثی بازگشتی باشد، این احتمال وجود دارد که بازگشت بازار کل حرکت قبلی را خنثی کند. پس توصیه میشود درصورتیکه پس از شکست الگو، قیمت از هدف اول (ارتفاع کل الگو) عبور کرد، هدف بعدی را ابتدای حرکت یکسویه ماقبل الگو در نظر بگیرید.

مثال

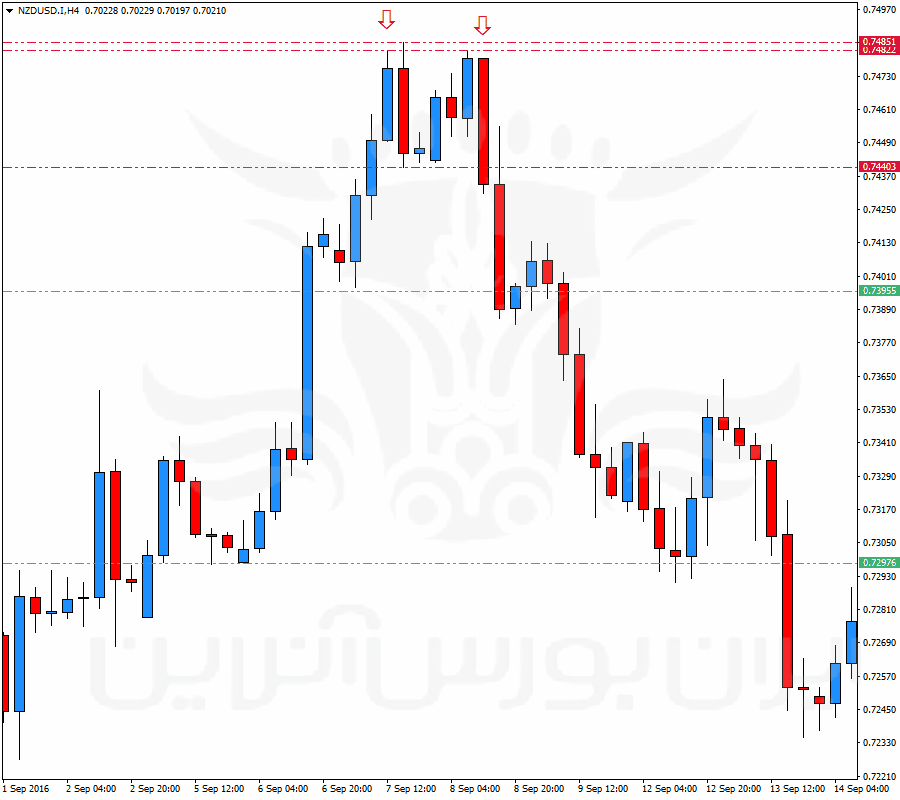

در نمودار بالایی، جفت ارز پس از رسیدن به ۰.۷۴۸۲۲ به سمت پایین برگشته است. در اینجا چند نکته وجود دارد که بایستی به آنها توجه کرد. اولاً اوج قیمتی را با برخورد کندل به یک سطح اشتباه نگیرید. بازار میتواند تشکیل یک اوج قیمتی دهد، بهطوریکه این اوج از چندین کندل قیمتی تشکیل شده باشد. برخورد متوالی چند کندل قیمتی به یک سطح، به معنی تشکیل چندین اوج نیست. اوج بالاترین سطح قیمتی است. سمت چپ و راست اوج قیمتی بایستی خالی باشد و شاهد تشکیل کف قیمتی در دو سمت اوج باشیم.

نکته بعدی، سطوحی است که برای محاسبه ارتفاع الگو از آن استفاده میکنیم. در نمودار بالایی سطح قیمتی وجود دارد که بازار دو بار به آن برخورد کرده و در هر دو بار هم اوج قیمتی در آن تشکیل داده است (۰.۷۴۸۲۲). سطح بعدی، اولین اوج قیمتی است که در ۰.۷۴۸۵۱ قرار دارد. در چنین شرایطی بالاترین اوج قیمتی را در محاسبه ارتفاع الگو در نظر بگیرید.

همانطور که مشاهده میشود، الگو پس از یک حرکت صعودی تشکیل شده و بعد از تکمیل و شکست الگو، نرخ برابری بهاندازه ارتفاع الگو از سطح شکست (۰.۷۴۴۰۳) فاصله گرفته است. در ادامه با شکسته شدن اولین هدف قیمتی، جفت ارز تا ابتدای حرکت صعودی در ۰.۷۲۹۷۶ سقوط کرده است.

سعی کنید زمانی که الگوی کف یا اوج دوقلویی را شناسایی کردید، علاوه بر ارتفاع الگو، ابتدای حرکت ماقبل دامنه محدود نوسانی را هم مشخص کنید. شناسایی اهداف قیمتی متعدد میتواند برای مدیریت معاملات بسیار مفید باشد.

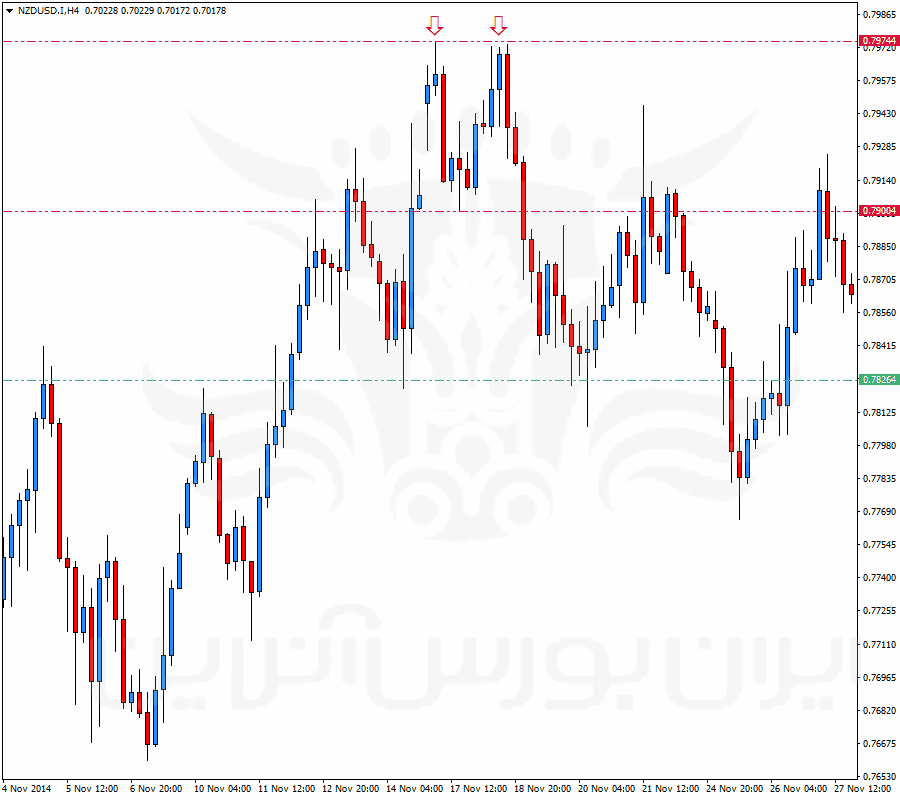

مثال دوم

در مثال بالایی، شاهد تشکیل دو اوج قیمتی تقریباً هم سطح هستیم. حرکت ماقبل الگو، صعودی است. اگر جفت ارز بتواند به زیر کف قیمتی در ۰.۷۹۰۰۴ سقوط کند، میتواند بهاندازه ارتفاع الگو سقوط کند و به ۰.۷۸۲۶۴ برسد. در مثال بالایی، اوج قیمتی دوم، توسط کندل متوالی لمس شده است. این سه کندل نشانگر یک اوج قیمتی هستند.

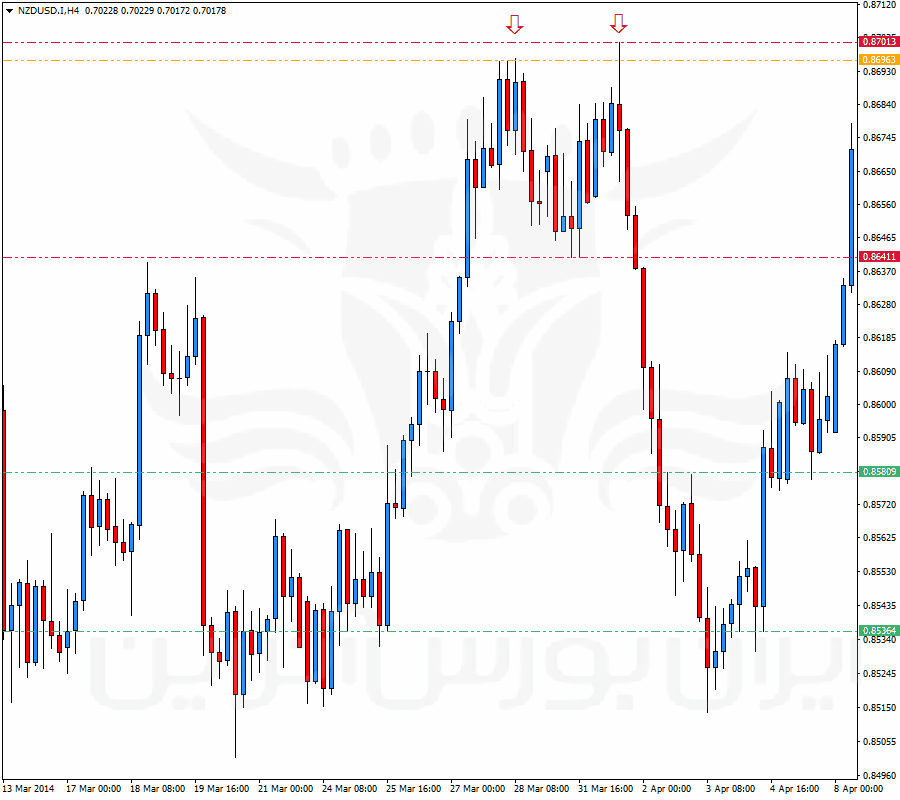

مثال سوم

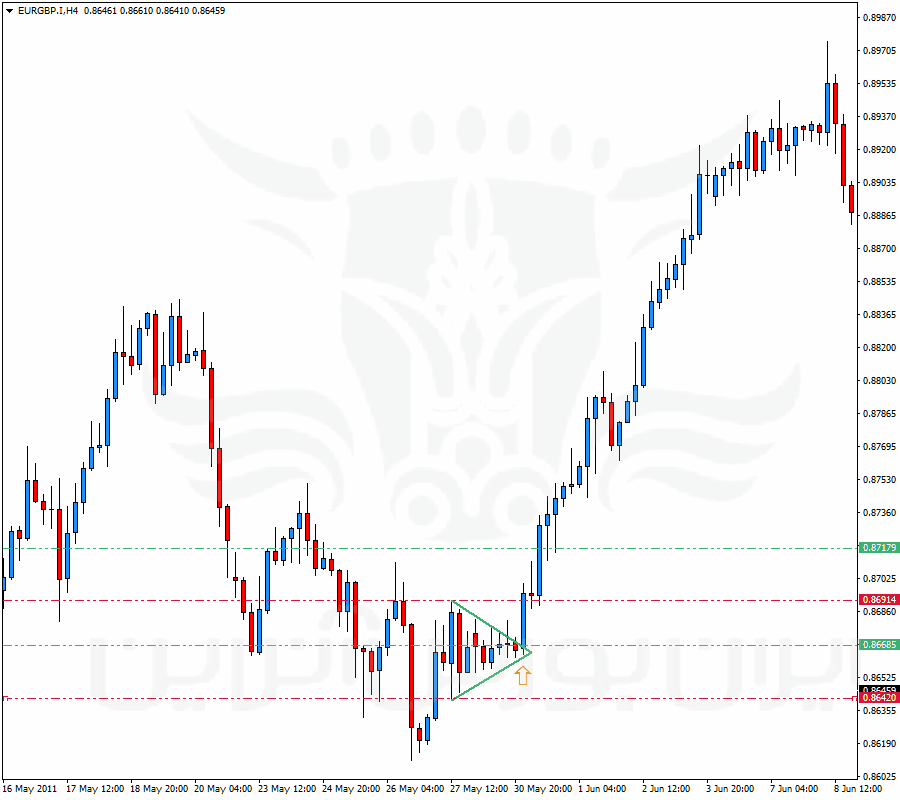

در مثال بعدی، اوج قیمتی اول از سه کندل قیمتی تشکیل شده است (خط نارنجی). اوج قیمتی دوم هم اندکی بالاتر از اوج قیمتی اول قرار دارد. حرکت ماقبل الگو صعودی است. با توجه به وضعیت دامنه محدود نوسانی تشکیل شده، الگوی ظاهرشده، اوج دوقلو است. کف قیمتی بین دو الگو در ۰.۸۶۴۱۱ قرارگرفته است، که دو بار متوالی توسط دو کندل قیمتی لمس شده است. این کف قیمتی، سطح شکست الگو است. شکست این سطح، به معنی تکمیل الگو است.

برای محاسبه ارتفاع الگو، بایستی بالاترین اوج قیمتی را در نظر گرفت (۰.۸۷۰۱۳). پس از شکست کف قیمتی، هدف اول بازار، ۰.۸۵۸۰۹ است. فاصله هدف اول تا سطح شکست، همان ارتفاع الگو است. هدف بعدی هم ابتدای حرکت صعودی ماقبل الگو است، که در ۰.۸۵۳۶۴ قرارگرفته است.

الگوی سر و شانه

الگوی سر و شانه چیست؟

الگوی سر و شانه، یک الگوی بازگشتی است. اگر این الگو در انتهای روند صعودی تشکیل شود، بازگشت نزولی خواهد بود. الگو از سه اوج قیمتی تشکیل شده است که اوج قیمتی وسطی، بالاتر از اوجهای قیمتی کناری است. بالاترین اوج قیمتی را “سر” الگو مینامیم و دو اوج قیمتی کناری را هم “شانه” مینامیم. در الگوی سر و شانه، شانهها بایستی در یک سطح تقریباً یکسانی قرار گیرند. اگر تعداد کندل های تشکیل شده بین سر و شانهها مساوی باشد، الگو متقارن خواهد بود. الگوی متقارن، درصد موفقیت بیشتری دارد. بااینحال، اگر فاصله شانهها از سر یکسان هم نباشد، باز میتوان روی الگو حساب کرد.

در الگوی سر و شانه، دو کف قیمتی الگو (کفهای قیمتی که بین سه اوج قیمتی تشکیلشدهاند) را به یکدیگر وصل میکنیم، تا خط گردن به دست آید. خط گردن، سطح شکست احتمالی الگو است. خط گردن میتواند یک خط افقی یا یک خط زاویهدار باشد. سقوط قیمت به زیر خط گردن، به معنی تکمیل و تائید الگو است. برای برآورد هدف قیمتی، کافی است که ارتفاع الگو را محاسبه کنید. برای این کار، از بالاترین سطح قیمتی الگو، خط عمودی تا خط گردن رسم کنید. فاصله میان اوج قیمتی و محل برخورد خط عمودی با خط گردن، ارتفاع الگو است. اگر ارتفاع بهدستآمده را از سطح شکست کم کنید، هدف قیمتی الگو به دست خواهد آمد.

در مقابل، اگر الگو در انتهای روند نزولی تشکیل شود، بازگشت صعودی خواهد بود. در این حالت، الگو معکوس میشود. یعنی “سر”، پایینترین سطح قیمتی است و شانهها هم دو کف قیمتی هستند که بالاتر از “سر” قرار گرفتهاند و تقریباً هم سطح هستند. خط گردن از اتصال اوجهای قیمتی درون الگو به دست میآید. همانطور که گفته شد، خط گردن میتواند سطح افقی یا خط زاویهدار باشد. شکست خط گردن، تأییدی بر تکمیل الگو است. که در این صورت، قیمت میتواند بهاندازه ارتفاع الگو صعود کند.

الگوی سر و شانه میتواند چندین “سر” یا چندین “شانه” داشته باشد.

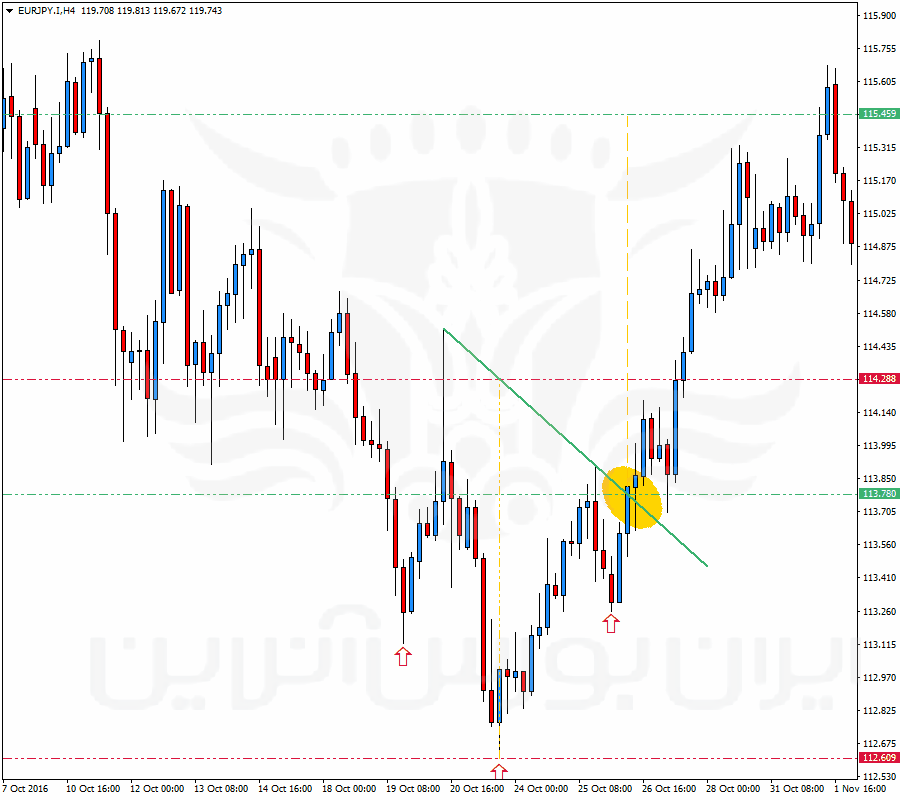

مثال

یافتن الگوی سر و شانه تقریباً کار آسانی است. کافی است دقت کنید که ابتدا بایستی روند بازار مشخص شود. وقتی حرکت صعودی است، شما به دنبال سه اوج قیمتی در انتهای حرکت صعودی خواهید بود. سه اوج قیمتی بایستی بهطور متوالی تشکیل شوند و اوج قیمتی وسطی، از کناریها بالاتر باشد. به همین دلیل، اوج قیمتی وسطی را “سر” مینامیم. اوجهای قیمتی کناری پایینتر از “سر” قرار دارند و تقریباً در یک سطح تشکیل اوج دادهاند. به اوجهای قیمتی کناری، شانه میگوییم.

زمانی که با الگوی سر و شانه مواجه هستید، پس از شناسایی سر و شانه، بایستی خط گردن را رسم کنید. خط گردن، همان خطی است که دو کف قیمتی الگو را به یکدیگر وصل میکند. خط گردن میتواند یک خط افقی یا زاویهدار باشد. خط گردن همان خط شکست الگو است. با شکست خط گردن، الگو تکمیل و تائید میشود. در مثال بالا، محل شکست خط گردن را با دایره زردرنگ نشان دادهایم. با شکسته شدن خط گردن، خط افقی از محل شکست رسم کنید. برای برآورد اهداف قیمتی به این خط افقی نیاز خواهید داشت.

در برآورد اهداف قیمتی، از ارتفاع الگو استفاده میکنیم. در اینجا ارتفاع الگو، فاصله میان بالاترین و پایینترین سطح قیمتی الگو نیست. برای به دست آوردن ارتفاع الگو، خط عمودی از بالاترین سطح قیمتی رسم کنید. محل برخورد این خط عمودی به خط گردن را با یک خط افقی نشان دهید. فاصله میان بالاترین سطح قیمتی و محل برخورد خط عمودی با خط گردن، ارتفاع الگو است.

با توجه به اینکه خط گردن، در اغلب اوقات یک خط مورب است، شاید این خط در نمودارها و پلتفرمهای مختلف، تفاوت داشته باشد. به همین دلیل سعی کنید در برآورد اهداف قیمتی بااحتیاط برخورد کنید. پسازاینکه ارتفاع الگو را به دست آوردید، آن را از محل شکست الگو کم کنید. عدد بهدستآمده، هدف نهایی الگو است. بااینحال بهتر است که نصف ارتفاع الگو را هم از محل شکست کم کنید، تا اولین هدف هم به دست آید. این الگو بازگشتی است، پس اگر الگو از اهداف قیمتی تعیینشده عبور کند، درنهایت به ابتدای حرکت صعودی ماقبل الگو خواهد رسید.

مثال دوم

در مثال بالایی، شاهد تشکیل الگوی سر و شانه معکوس در انتهای یک حرکت نزولی هستیم. شانهها تقریباً در یک سطح تشکیلشدهاند. خط گردن در دایره زردرنگ شکسته شده، که نشانگر تکمیل الگو و شکست صعودی است. بعد از شکست الگو، جفت ارز بهاندازه ارتفاع الگو حرکت کرده است. در الگوی معکوس سر و شانه، خط گردن از اتصال دو اوج قیمتی الگو به دست میآید. ارتفاع الگو هم، فاصله بین پایینترین سطح الگو (سر) و محل برخورد خط عمودی رسم شده از سر با خط گردن است.

الگوی مستطیلی شکل

الگوی مستطیل چیست؟

این الگو، هم بازگشتی است و هم پیرو روندی. سقف و کف دامنه محدود نوسانی، دو خط افقی موازی است. برای تشکیل الگو، حداقل بایستی دو اوج و دو کف قیمتی تشکیل شود. برای همین، تا زمانی که شکست تائید نشده، نمیتوان در رابطه با مسیر بعدی بازار حرفی زد.

منظور از شکست الگو، حرکت قیمت به بالای سقف یا زیر کف دامنه محدود نوسانی است. برای تشکیل الگو، بایستی دو کف و دو اوج قیمتی مجزا تشکیل شده باشد. درواقع الگو با اتصال کفها و اوجهای قیمتی تشکیل میشود.

اگر الگو در انتهای روند نزولی تشکیل شود، آنگاه با الگوی کف مستطیلی شکل مواجه هستیم. اگر شکست صعودی باشد، الگو بازگشتی صعودی خواهد بود و اگر شکست نزولی باشد، الگو پیرو روندی خواهد بود. برای برآورد هدف قیمتی، کافی است فاصله بین سقف و کف دامنه محدود نوسانی را محاسبه کنید. در شکستهای صعودی، ارتفاع الگو را به سقف دامنه محدود نوسانی اضافه میکنیم. در شکستهای نزولی، ارتفاع الگو را از کف دامنه محدود نوسانی کم میکنیم.

در مقابل، اگر الگو در انتهای روند صعودی تشکیل شود، الگوی اوج مستطیلی شکل را خواهیم داشت. در این صورت، شکست صعودی، منجر به ادامه روند صعودی خواهد شد. اگر شکست نزولی باشد، الگو بازگشتی خواهد بود. برای برآورد قیمتی هم از ارتفاع الگو استفاده میکنیم.

اگر ارتفاع الگو نسبتاً زیاد باشد، میتوان در درون الگو وارد معامله شد. یعنی از سقف قیمتی فروش زد و از کف قیمتی هم وارد معامله خرید شد. بااینحال بایستی توجه کرد که معامله در بازارهای خنثی، به دلیل احتمال شکست الگو، با ریسکهایی همراه است.

مثال

الگوی مستطیلی شکل، کاملاً نشانگر یک بازار خنثی است. قیمت بین سقف و کف در حال نوسان است. نکتهای که در این الگو بایستی به آن توجه کرد، تعیین محل سقف و کف دامنه است. بخصوص که در برآورد قیمتی الگو، به ارتفاع الگو نیاز است. پس سؤالی که پیش میآید، این است که آیا بایستی پایینترین و بالاترین سطوح قیمتی را بهعنوان سقف یا کف در نظر گرفت، یا تنها به سطوحی توجه کرد که بازار بیشتر به آن برخورد کرده است؟

بهتر است که در رسم سقف و کف دامنه محدود نوسانی، سطوحی را در نظر بگیرید که بازار بیشترین تعداد برخورد را به آنها داشته است. شکستهای جعلی در سقف یا کف قیمتی الگو، امری عادی است. میتوان از شکستهای جعلی چشمپوشی کرد. در اینجا منظور از شکستهای جعلی، کندل های قیمتی هستند که از سقف یا کف عبور کردهاند، اما نتوانستهاند در خارج از سقف یا کف بسته شوند.

در این وضعیت، کندل هایی را مشاهده میکنیم، که دنباله از سقف یا کف عبور کرده، اما بدنه کندل همچنان در داخل دامنه محدود نوسانی است. شکستهای ضعیف هم بایستی نادیده گرفته شوند. شکستهای ضعیف، شکستهایی هستند که کندل در خارج محدوده بسته شده، اما کندل های بعدی دوباره به داخل محدوده بازگشتهاند.

کار با این الگو ساده است. پس از تعیین سقف و کف قیمتی، منتظر شکست آن بمانید. با اولین نشانه شکست الگو، ارتفاع را محاسبه و هدف قیمتی را مشخص کنید. درصورتیکه شکست قطعی تائید شد، وارد معامله شوید. در مثال بالایی، به مستطیل نارنجی توجه کنید. در این محدوده، پیش از شکست الگو، یک کاهش جزئی در نمودار ظاهرشده است. این کاهش جزئی به معاملهگر کمک میکند تا با شکسته شدن سقف، وارد معامله خرید شود و حد ضرر را هم در زیر محل کاهش جزئی قرار دهد (زیر مستطیل زرد).

مثال دوم

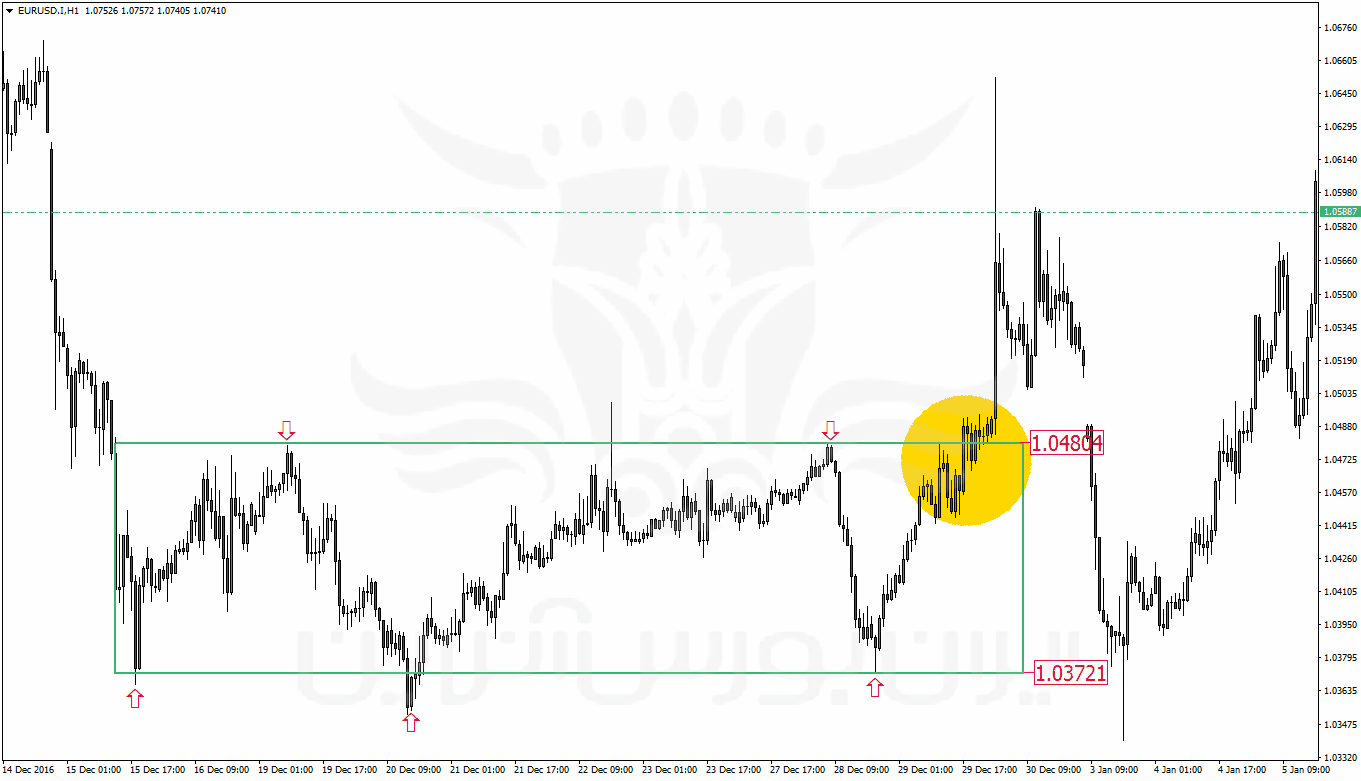

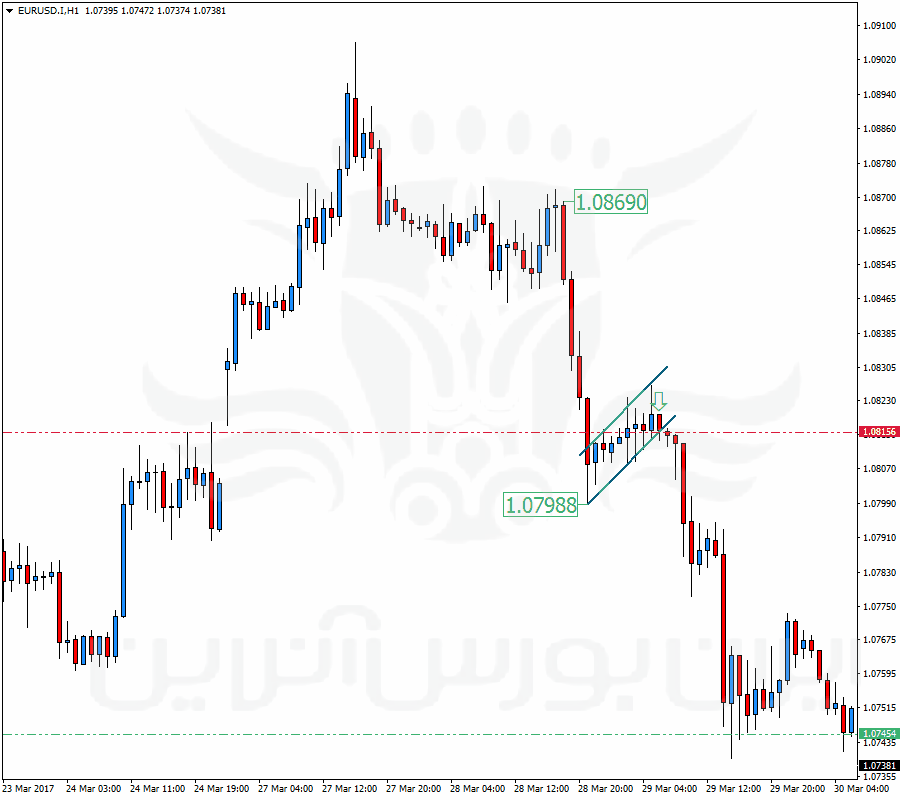

در نمودار یکساعته EURUSD، بعد از یک حرکت نزولی، بازار وارد فاز خنثیشده است. الگو تشکیل شده مستطیلی شکل است. سقف الگو سه بار لمس شده، ولی تنها دو مورد آن را میتوان بهعنوان برخورد در نظر گرفت. درواقع زمانی ما اوجهای قیمتی را بهعنوان برخورد به سقف الگو در نظر میگیریم، که بعد از برخورد به سقف، قیمت تا کف بعدی پایین آید. در کف الگو، شاهد شکست ضعیف الگو هستیم (برخورد دوم).

محل شکست الگو، محدوده جالبی است. در داخل دایره رسم شده، پیش از شکست الگو، شاهد کاهش جزئی قیمت هستیم. این اولین نشانه از شکست احتمالی الگو است. درعینحال، پس از شکست سقف، قیمت در بالای ۱.۰۴۸۰۴ بسته شده است. در ادامه، قیمت در قالب حمایت به سقف الگو برخورد کرده و به سمت بالا حرکت کرده است. یعنی علاوه بر شکست قطعی، کاهش جزئی هم در الگو رویداده است. چنین پدیدهای، معاملهگر را برای انتخاب حد ضرر مناسب کمک میکند.

مثال سوم

در این مثال هم با الگوی بازگشتی مستطیلی شکل مواجه هستیم. بعد از یک حرکت صعودی، بازار وارد فاز خنثیشده است. در اینجا چهار اوج قیمتی و چهار کف قیمتی تشکیل شده است. کف قیمتی چهارم به کف قیمتی برخورد نکرده است. بااینحال میتوان این محدوده را هم کف قیمتی در نظر گرفت. همانطور که مشاهده میشود، شاید تعیین سطوح سقف و کف قیمتی خیلی دقیق نباشد. در چنین شرایطی، تنها راه چاره، یافتن سطحی است که بیشترین برخورد را داشته است. شاید در این نمودار، میشد کف قیمتی را چند پیپ بالاتر در نظر گرفت.

نکته قابلتوجه در این الگو، محل شکست کف قیمتی است. افزایش جزئی پیش از شکست روی نداده است. درعینحال، شکست هم قطعی نیست. پسازاینکه قیمت در زیر کف الگو بسته شده، در قالب مقاومت به آن برخورد نکرده است. درواقع این الگو برای ورود به معامله فروش اصلاً مناسب نیست. در چنین شرایطی، حتماً بایستی به سایر عوامل تأثیرگذار بر بازار هم توجه کرد. مسائل بنیادی بازار میتوانند توجیهی برای این حرکت نزولی ناگهانی داشته باشند.

علاوه بر این، به اوج قیمتی سوم دقت کنید. در اینجا کاهش جزئی در سقف الگو رویداده است، که اولین نشانه از شکست صعودی است. حتی دو پین بار صعودی متوالی هم تشکیلشدهاند. اگر کسی با فرض شکست صعودی الگو، از این محدوده وارد معامله خرید میشد، تقریباً پس از سه ساعت، حد ضرر فعال میشد. پیشبینی اینکه بازار قطعاً به کدام سمت خواهد رفت، تقریباً غیرممکن است. به همین دلیل پیش از معامله بایستی صبر کرد تا شکست قطعی روی دهد و پس از شکست قطعی وارد بازار شد. یعنی قیمت در بالای سقف بسته شود و در ادامه در قالب حمایت به سقف الگو برخورد کند.

مثال چهارم

در مثال بالایی، با الگوی پیرو روندی مستطیلی شکل مواجه هستیم. این الگو هم، مانند مثال قبلی برای معامله مناسب نیست. شکست صعودی است و با روند پیش از تشکیل الگو در یک راستاست. اما شکست بدون برخورد مجدد بوده و همچنین پیش از شکست، هیچ کاهش جزئی روی نداده است. در چنین شرایطی تنها میتوان از اطلاعاتی که الگو در اختیار معاملهگر میگذارد استفاده کرد. بهطور مثال میتوان گفت که با شکست الگو قیمت میتواند تا هدف قیمتی رسم شده برسد. بیشتر از این نمیتوان از الگو استفادهای کرد.

الگوی مثلث نزولی

الگوی مثلث چیست؟

الگوهای مثلثی، برخلاف الگوهای پخشی، الگوهای تراکمی هستند. یعنی دامنه نوسانات قیمت، رفتهرفته کاهش مییابد. کف دامنه محدود نوسانی، یک خط افقی است. اما سقف دامنه، یک خط روندی نزولی است. یعنی کفهای قیمتی تشکیلشده، در یک سطح قرار دارند، اما اوجهای قیمتی جدید، پایینتر از اوجهای قیمتی قبلی قرار گرفتهاند. به همین دلیل به الگو مثلثی نزولی مشهور است.

خط روندی نزولی در نهایت به خط افقی میرسد. برای تشکل الگو، حداقل به دو اوج و دو کف قیمتی نیاز است. معمولاً شکستهای نزولی این الگو، حرکات سریع قیمتی هستند. یعنی شاید هیچ افزایش جزئی پیش از شکست نزولی مشاهده نشود. یا پس از عبور قیمت به زیر کف الگو، برخورد مجددی صورت نگیرید.

برای برآورد هدف قیمتی، ارتفاع الگو را محاسبه کنید و از کف الگو کم کنید. هرچند احتمال شکست صعودی در الگو وجود دارد، اما بهتر است به شکستهای نزولی اعتماد کرد. روند پیش از تشکیل الگو میتواند صعودی یا نزولی باشد. به همین دلیل، الگو هم پیرو روندی است و هم بازگشتی. اما بهطورکلی، بایستی منتظر شکست الگو ماند و بعد از شکست الگو در رابطه با پیرو روندی یا بازگشتی بودن الگو حرف زد.

در الگوهایی که کف یا سقف الگو یک خط افقی است، بایستی سطحی را بهعنوان کف الگو در نظر گرفت، که بیشترین تعداد کف یا اوج قیمتی در آن محدوده تشکیلشده اند. یا بیشترین تعداد برخورد را دارند. به همین دلیل، شاید کف تعیین شده برای الگویی کمی متفاوت باشد. این تفاوت میتواند در برآورد هدف قیمتی هم تأثیرگذار باشد. به همین خاطر، در چنین الگوهایی، اهداف قیمتی تعیین شده تقریبی هستند.

یکی از روشها مناسبی که میتوان برای افزایش دقت برآوردهای قیمتی به کار برد، استفاده از نزدیکترین حمایت یا مقاومت، در اطراف هدف قیمتی تعیین شده است. یعنی اگر مقاومتی در نزدیکی هدف برآورد شده توسط الگو مشاهده شد، بهتر است که محدوده بین مقاومت و هدف قیمتی را بهعنوان حد سود در نظر گرفت. در اهداف قیمتی نزولی هم، از حمایت استفاده کنید.

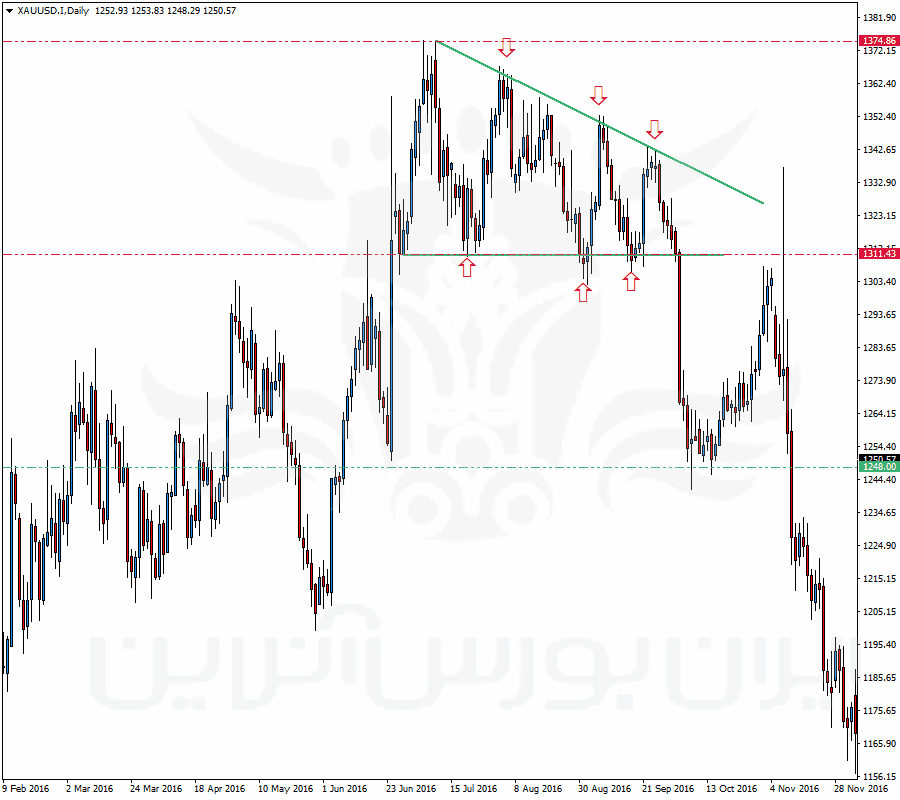

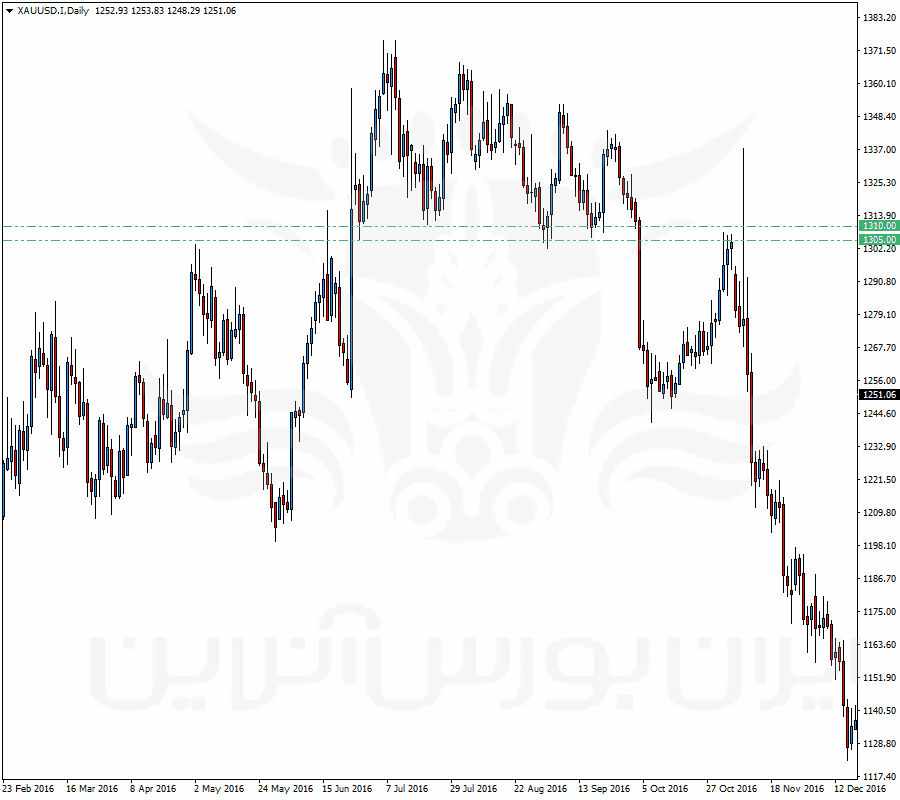

مثال

در نمودار روزانه طلا، پس از صعود قیمت، شاهد تغییر حرکات صعودی بازار به حرکات خنثی هستیم. کاملاً مشخص است که باوجود رسیدن قیمت طلا به ۱۳۷۵ دلار، بازهم بازار نسبت به آینده قیمتی طلا خوشبین است. این خوشبینی را میتوان از کفهای قیمتی تشکیلشده در محدوده بالای ۱۳۰۰ دلار تشخیص داد. در این بازه، ازنظر بازار، محدوده بالای ۱۳۰۰ دلاری، کف قیمتی طلا بوده است. اما فروشندگان هیچ امیدی به افزایش قیمت طلا نداشتند، به همین دلیل در رالیهای صعودی طلا سریعاً وارد بازار میشوند و قیمت را پایین میکشند.

در این مثال، کف الگو یک خط افقی است، اما میشد محدوده بین ۱۳۱۰ و ۱۳۰۵ دلاری را هم بهعنوان کف قیمتی در نظر گرفت. در بازار طلا، سرمایهگذاران به هر قیمتی که به ضریبی از عدد ۵ ختم شود، حساس هستند. درواقع چنین اعدادی، نقش عدد رُند را برای بازار ایفا میکنند. همانطور که در شکل پایینی نشان دادهشده، تعیین محدوده حمایتی بهعنوان کف دامنه محدود نوسانی میتواند ایده خوبی باشد.

سه برخورد به سقف و سه برخورد به کف الگو، تأییدی بر تشکیل الگو است. همانطور که مشاهده میشود، هر برخورد قیمتی به سقف، قیمت را تا کف الگو پایین کشیده است. نکته مهم در الگو، محل شکست نزولی الگو است. پیش از شکست نزولی الگو، هیچ نشانهای از شکست احتمالی الگو دیده نمیشود، یعنی افزایش جزئی قیمتی پیش از شکست کف وجود ندارد.

افزایش جزئی پیش از شکست نزولی الگو، یکی از پدیدههایی است که به معاملهگر کمک زیادی میکند. درواقع اگر نشانهای از شکست نزولی نباشد، تعیین حد ضرر و یا حتی تعیین اینکه به زمان شکست الگو نزدیک شدهایم یا نه، دشوار خواهد بود. در چنین شرایطی بهتر است که محدوده حمایتی را بهدقت زیر نظر گرفت و با رسیدن قیمت به این محدوده، در نمودارهای کوتاهمدت به دنبال شکست قطعی بود.

همانطور که مشاهده میشود، پس از شکست الگو، قیمت بهاندازه ارتفاع الگو حرکت کرده است.

مثال دوم

در نمودار یکساعته EURUSD، پس از اصلاح نزولی یورو، شاهد تشکیل الگوی مثلثی نزولی هستیم. در این الگو، جفت ارز دو بار تشکیل اوج و سه بار تشکیل کف داده است. پیش از شکست نزولی، شاهد افزایش جزئی در کف الگو هستیم (پیکان سبز). این اولین نشانه از شکست نزولی الگو است. پس میتوان با مشاهده این افزایش جزئی، آماده ورود به معامله فروش از کف الگو شد و حد ضرر را هم در بالای محل افزایش جزئی قرار داد.

همانطور که مشاهده میشود، الگو پس از تشکیل و شکست قطعی، بهاندازه ارتفاع الگو حرکت کرده است.

الگوی مثلث متقارن

الگوی مثلث متقارن چیست؟

الگوی مثلث متقارن هم مثل سایر الگوهای مثلثی، تراکمی است. یعنی دامنه نوسانی بازار رفتهرفته کاهش مییابد. این الگو از دو خط نزولی (سقف دامنه محدود نوسانی) و خط صعودی (کف دامنه محدود نوسانی) تشکیلشده است. مسیر شکست الگو، نشانگر مسیر بعدی بازار است. برای تشکیل الگو، حداقل به دو کف و دو اوج قیمتی نیاز است. در این الگو بایستی توجه داشت که بین سقف و کف الگو، نباید فضای خالی مشاهده شود.

در شکستهای نزولی، قیمت به زیر کف دامنه محدود نوسانی سقوط میکند. برای برآورد هدف قیمتی، کافی است که ارتفاع الگو (فاصله بین بالاترین و پایینترین سطح قیمتی در دامنه محدود نوسانی) را محاسبه کنید و از محل شکست الگو کم کنید. در شکستهای صعودی، قیمت به بالای سقف دامنه محدود نوسانی حرکت میکند. برای برآورد هدف قیمتی، ارتفاع الگو را به محل شکست الگو اضافه کنید.

مثال

در مثال بالایی شاهد تشکیل الگوی مثلی متقارن هستیم. با شکست صعودی، جفت ارز توانسته بهاندازه ارتفاع الگو از محل شکست فاصله بگیرد. در الگوی مثلث متقارن، مهم نیست که روند یا حرکت قبلی بازار صعودی است یا نزولی. آنچه اهمیت دارد جهت شکست الگو است. در این نمودار، همانطور که مشاهده میشود، فضای سفیدی در داخل الگو وجود ندارد. محل شکست الگو، با پیکان زردرنگ نشان دادهشده است.

در اکثر موارد، الگوهای مثلثی نشانگر الگوی اینسایدبار هستند. در مثال بالا به اولین کندل صعودی که اوج و کف قیمتی از آن رسم شده توجه کنید. این کندل مادر در الگوی اینسایدبار است. کندل های بعدی تماماً در دامنه کندل مادر قرار گرفتهاند. آیا میتوان گفت الگوی مثلثی متقارن میتواند همان الگوی اینسایدبار باشد؟

مثال دوم

در نمودار یکساعته EURJPY، پس از یک حرکت صعودی، شاهد تشکیل الگوی مثلثی متقارن هستیم. همانطور که مشاهده میشود، فاصله اوج و کفهای قیمتی الگو رفتهرفته کاهش مییابد، تا اینکه الگو شکسته میشود. در الگو شاهد فضاهای خالی هستیم. دلیل ایجاد این فضای خالی، اوج قیمتی است که سقف الگو را از آن رسم کردهایم. اگر اوج الگو را کمی تغییر دهیم، این مشکل برطرف میشود.

بایستی توجه داشت که خطوط روندی، تقریبی هستند. خطوط روندی که در نمودارهای حسابی رسم میشوند، با خطوط روندی که در نمودارهای لگاریتمی رسم میشوند، تفاوت دارند. پس بهتر است که در چنین الگوهایی، بیشتر به خود حرکات قیمتی کندل ها توجه کنید. کندل های قیمتی بایستی فاصله کمی از یکدیگر داشته باشند و اوجها و کفهای تشکیلشده هم بایستی رفتهرفته به یکدیگر نزدیک شوند.

شکست زمانی اتفاق میافتد که بازار به بالای سقف یا کف الگو حرکت میکند. در اینجا، الگو به سمت بالا شکسته شده است. برای برآورد اهداف قیمتی، بهتر است که ارتفاع الگو را از بالاترین اوج قیمتی تا پایینترین سطح قیمتی محاسبه کرد. یعنی در نمودار دومی، نباید اوج قیمتی را از محل رسم سقف الگو در نظر گرفت.

همیشه بهترین روش برای برآورد هدف قیمتی، تعیین یک محدوده بهعنوان هدف قیمتی است. اگر در نزدیکی هدف قیمتی تعیینشده، مقاومتی یا خط روندی مشاهده شود، بهتر است که محدوده بین مقاومت و هدف برآورد شده توسط الگو را بهعنوان حد سود در نظر گرفت.

مثال سوم

در مثال بالایی هم شاهد تشکیل الگوی مثلثی متقارن هستیم. در این مورد هم الگوی اینسایدبار مشاهده میشود (کندل مادر با پیکان نارنجی نشان دادهشده است). الگوی مثلثی پس از یک حرکت صعودی تشکیلشده و شکست هم صعودی است. پس از شکست، شاهد برخورد مجدد قیمت به خط روندی بالایی الگو هستیم. این نشان میدهد که شکست قطعی بوده است. برخورد مجدد بازار به خط روندی و تبدیل نقش مقاومتی آن به حمایتی، نشانه خوبی از ادامه حرکات صعودی است. علاوه بر اینکه برای تعیین حد ضرر مناسب است، خود یک سیگنال معاملاتی هم محسوب میشود.

الگوی سه کف و سه اوج

الگوی سه کف چیست؟

الگوی سه کف، الگوی بازگشتی صعودی است. پس بایستی در انتهای روندهای نزولی به دنبال این الگو بود. این الگو از سه کف قیمتی تقریباً همسطح تشکیلشده است. یعنی الگو دارای سه کف قیمتی همسطح و دو اوج قیمتی تقریباً همسطح است. اگر دو اوج قیمتی را به یکدیگر وصل کنید و به سمت راست نمودار بسط دهید، خط شکست احتمالی الگو به دست میآید. عبور قیمت به بالای این خط، بهمنزله شکست صعودی است.

برای برآورد هدف قیمتی هم از ارتفاع الگو استفاده کنید. یعنی فاصله بین بالاترین و پایینترین سطح قیمتی را محاسبه کنید و به سطح شکست اضافه کنید. بایستی توجه کرد که هر سه کف تشکیلشده باید در یک سطح تقریباً یکسانی قرار داشته باشند.

الگوی سه اوج چیست؟

درست معکوس الگوی سه کف است. در انتهای روند صعودی تشکیل میشود و از سه اوج قیمتی تقریباً همسطحی تشکیلشده است. شکست به زیر کف قیمتی الگو، به معنی شکست نزولی است. برای برآورد هدف قیمتی هم تنها کافی است، ارتفاع الگو را از سطح شکست کم کنید. سطح شکست الگو میتواند یک خط مورب یا خط افقی باشد.

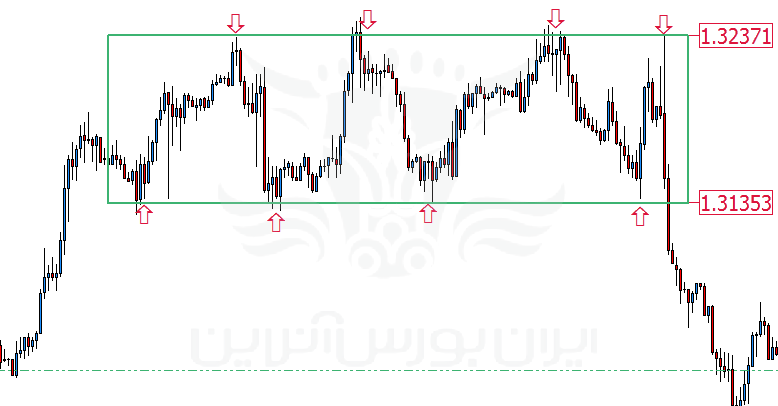

مثال

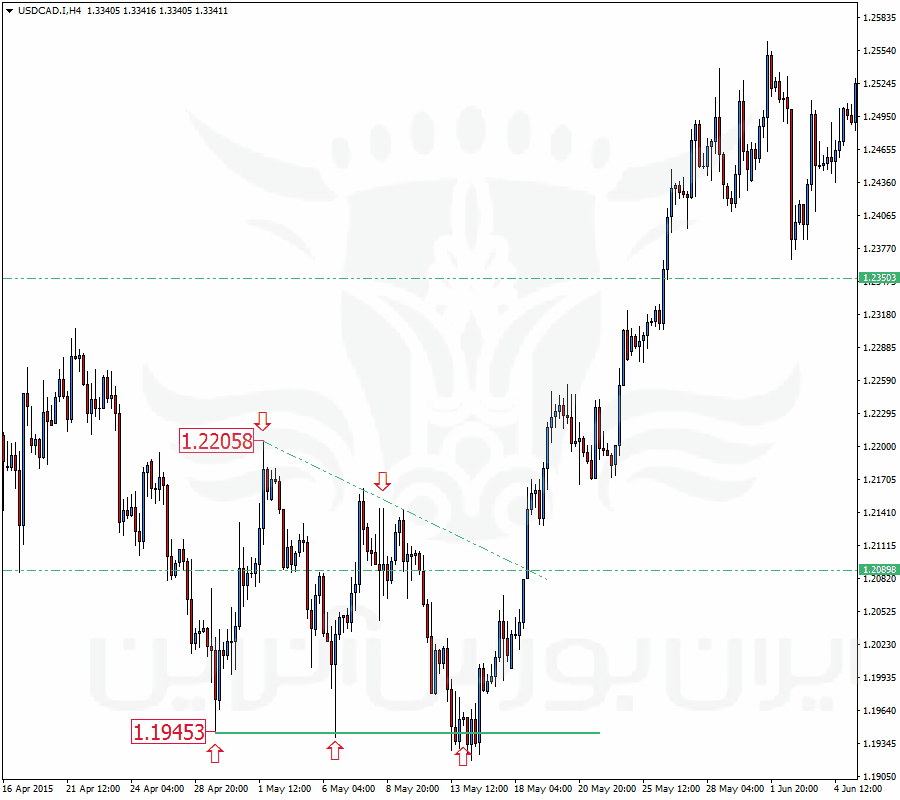

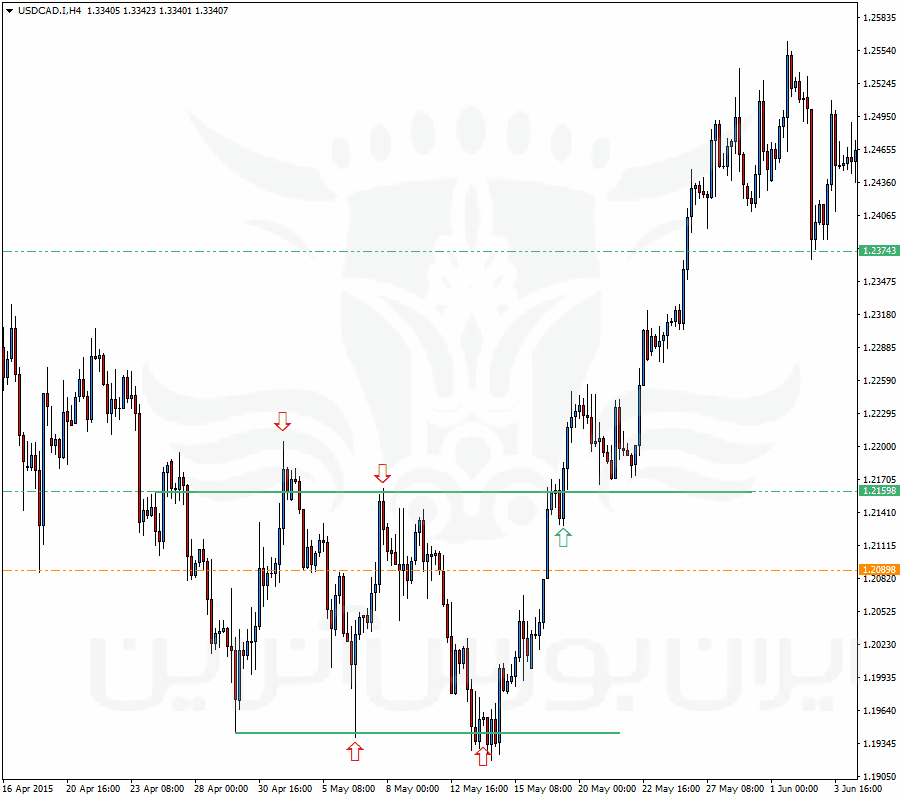

در نمودار یکساعته USDCAD شاهد تشکیل الگوی سه اوج هستیم. پس از حرکت صعودی، بازار وارد فاز خنثیشده است. هرچند سه اوج قیمتی تشکیلشده در یک سطح نیستند، اما تقریباً در یک محدوده تشکیلشدهاند. کف قیمتی اول در محدوده ۱.۳۱۶۶۲ تشکیلشده و کف دوم اندکی بالاتر از آن. با اتصال این دو کف قیمتی، سطح شکست احتمالی الگو به دست میآید. محل شکست الگو با پیکان سبز نشان داده شده است. پس از شکست الگو، جفت ارز بهاندازه ارتفاع الگو حرکت کرده است.

مثال دوم

در نگاه اول، الگو شبیه الگوی مثلثی نزولی است. اما بایستی توجه کرد که در الگوی مثلثی نزولی، اولین اوج و کف قیمتی که سقف و کف الگو از آن محدوده رسم میشود، بهعنوان برخورد در نظر گرفته نمیشوند. پس اگر دو پیکان بالایی و پایین اول را حذف کنیم، شاهد یک اوج قیمتی و دو کف قیمتی خواهیم بود. درحالیکه طبق الگوی مثلثی نزولی، بایستی اوج و کف الگو حداقل دو بار لمس شوند. بهطوریکه بعد از برخورد قیمت به سقف الگو، قیمت تا کف الگو پایین بیاید.

علاوه بر این، الگو شبیه الگوی سر و گردن معکوس است. این تنها یک شباهت است. در الگوی سر و گردن، کف قیمتی وسطی، بسیار پایینتر از شانهها قرار دارد.

تفاوت الگوی سه کف/اوج یا سایر الگو های نموداری

یکی از ایرادات الگوی سه کف/اوج، شباهت آن به سایر الگوهاست. حتی در مواردی، الگو با الگوی مستطیلی شکل هم انطباق دارد. در اینجا بایستی توجه کنید که هدف ما از کار کردن با الگوهای نموداری چیست؟ ما در الگوهای نموداری به دنبال یافتن پاسخی برای سؤالات زیر هستیم:

- آیا بازار در فاز خنثی قرار دارد؟

- اگر بازار در فاز خنثی قرار دارد، احتمال بازگشت روند قبلی بیشتر است یا احتمال ادامه روند؟

- احتمال شکست صعودی بیشتر است یا نزولی؟

- به زمان شکست الگو نزدیک شدهایم یا نه؟

- اگر الگو بشکند، قیمت تا کجا میتواند حرکت کند؟

- صرفاً یافتن الگوی نموداری خاص، به معنی ورود یا خودداری از معامله نیست. صرفاً اطلاعات اضافهای است که در اختیار ما قرار داده میشود.

طبق الگوی سه کف، بازار پس از تشکیل کف سوم، بایستی به بالای سطح شکست احتمالی حرکت کند، تا الگو تائید شود. با شکست صعودی الگو، ارتفاع کل دامنه محدوده نوسانی را محاسبه میکنیم و به محل شکست اضافه میکنیم.

اگر الگوی بالایی را الگوی مستطیلی در نظر بگیریم، شکل زیر را خواهیم داشت.

در الگوی مستطیلی، کف و سقف بایستی دو بار لمس شوند. پس الگو مستطیلی است. یکی از مشکلاتی که در الگوهای نموداری وجود دارد، شباهت الگوها به یکدیگر است. شاید یک الگو توسط دو نفر به دو طریق متفاوت تفسیر شوند. به همین دلیل توصیه میشود که در الگوهای نموداری حتماً به تعداد حداقل برخوردهای قیمتی به کف و سقف الگو توجه کنید.

اگر شکل دومی را بهعنوان الگوی مستطیلی در نظر بگیریم، الگو پس از تشکیل یک کاهش جزئی، شکست صعودی را تجربه کرده است. همانطور که مشاهده میکنید، سطح شکست در الگوی سه کف (خط افقی نارنجی)، پایینتر از الگوی مستطیلی است. یعنی اولین نشانه از شکست صعودی دامنه محدود نوسانی است. با کاهش جزئی هم که پیش از شکست الگوی مستطیلی شکلگرفته، شانس شکست صعودی هم تقویتشده است.

پس از اینکه قیمت به بالای سقف دامنه محدود نوسانی عبور کرده، دوباره در قالب حمایت به سقف الگو برخورد کرده و به سمت بالا برگشته است. یعنی تمامی شرایط برای ورود به معامله خرید فراهمشده است.

الگوی تراکمی

الگوی تراکمی چیست؟

الگوی تراکمی، نشانگر دامنه محدود نوسانی است که بهتدریج دامنه نوسانات کاهش مییابد. الگو از دو خط روندی تشکیلشده است، که سرانجام با یکدیگر برخورد میکنند. شکست الگو، نشانگر مسیر بعدی بازار خواهد بود. برای تشکیل الگو بایستی حداقل شاهد پنج برخورد به سقف و کف دامنه محدود نوسانی باشیم. یعنی به تشکیل سه کف و دو اوج یا سه اوج و دو کف نیاز داریم.

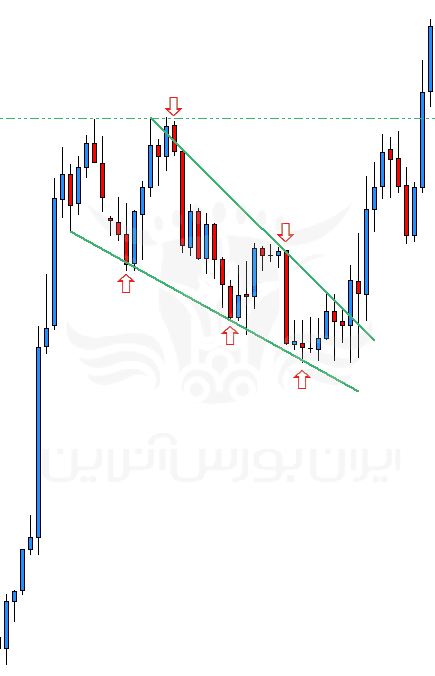

این الگو دو نوع دارد. الگوی تراکمی صعودی و نزولی. منظور از صعودی یا نزولی بودن، شکل ظاهری الگو است نه عملکرد الگو. در الگوی تراکمی نزولی، الگو از دو خط روندی- نزولی تشکیلشده است، که سرانجام به یکدیگر میرسند. احتمال شکست صعودی الگو، بیشتر از احتمال شکست نزولی است. یعنی با عبور قیمت به بالای سقف دامنه محدود نوسانی (خط روندی-نزولی بالایی) شاهد حرکات صعودی خواهیم بود. اولین هدف قیمتی هم، بالاترین سطح الگو است.

در الگوی تراکمی صعودی، الگو از دو خط روندی-صعودی تشکیلشده است. شانس شکست نزولی الگو، بیشتر از شکست صعودی است.

برای برآورد هدف قیمتی الگو، میتوان از ارتفاع الگو هم استفاده کرد. بدینصورت که فاصله بین بالاترین و پایینترین سطح قیمتی را از محل شکست نزولی کم و یا به محل شکست صعودی اضافه میکنیم.

مثال

در نمودار یکساعته USDCAD، شاهد تشکیل الگوی تراکمی صعودی هستیم. زمانی که این الگو تشکیل میشود، احتمال شکست نزولی بیشتر است. بااینحال بایستی منتظر شکست الگو ماند، پس از شکست الگو، قیمت میتواند تا پایینترین سطح قیمتی هم پایین بیاید. گاهی اوقات، کف قیمتی تشکیلشده در بازار، یک محدوده است. در چنین شرایطی بهتر است که کل محدوده را بهعنوان هدف اول قیمتی در نظر بگیرید.

اگر قیمت از هدف اول عبور کند، بهتر است که از ارتفاع الگو هم برای محاسبه هدف دوم قیمتی استفاده کرد. فاصله میان بالاترین و پایینترین سطح قیمتی را از محل شکست نزولی کم کنید، تا هدف قیمتی دوم به دست آید.

اگر الگو نشانگر بازگشت بازار باشد، میتوان انتظار رسیدن قیمت، به ابتدای حرکت صعودی قبل از الگو را داشت.

مثال دوم

در نمودار یکساعته NZDUSD، شاهد تشکیل الگوی تراکمی نزولی هستیم. شکل الگو نزولی است، اما همواره شانس شکست صعودی الگو بیشتر است. همانطور که ملاحظه میشود، سه کف و دو اوج قیمتی تشکیلشده است. قیمت با عبور از سقف الگو، تا اوج قیمتی دامنه محدوده نوسانی صعود کرده است.

در شکل زیر هم از ارتفاع الگو برای محاسبه هدف دوم قیمتی استفاده کردهایم.

الگوی پرچم

الگوی پرچم چیست؟

الگوی پرچم، از دو خط موازی تشکیلشده، که خطوط بالایی و پایینی نقش سقف و کف دامنه محدود نوسانی را دارند. این الگو، الگوی پیرو روندی است. یعنی پس از شکست الگو، قیمت در جهت روند قبلی حرکت خواهد کرد.

در این الگو شاید سقف و کف دامنه محدود نوسانی اندکی با یکدیگر زاویه داشته باشند و دقیقاً موازی هم نباشند. این الگو معمولاً پس از حرکات صعودی یا نزولی سریع تشکیل میشود.

برآورد هدف قیمتی این الگو با سایر الگوهای بحث شده متفاوت است. همانطور که گفته شد، الگو پس از یک حرکت سریع تشکیل میشود. برای محاسبه برآورد الگو، بایستی ارتفاع میله پرچم یا همان ارتفاع حرکت ماقبل الگو را محاسبه کرد. به این فاصله، ارتفاع میله پرچم میگوییم. در شکستهای نزولی، ارتفاع میله پرچم را از سطح شکست الگو کم میکنیم، تا هدف قیمتی به دست آید. در شکستهای صعودی هم، ارتفاع میله را به سطح شکست الگو اضافه میکنیم.

مثال

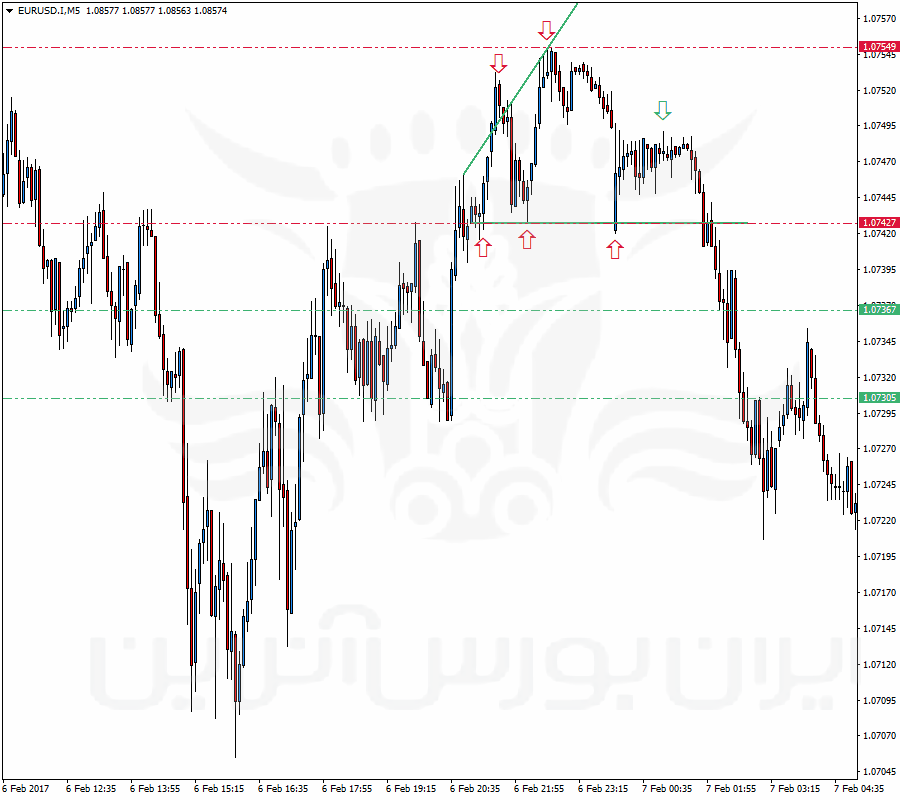

در نمودار یکساعته EURUSD شاهد یک حرکت نزولی شدید در بازار هستیم. این حرکت نزولی بدون توقف بوده است. در انتهای حرکت نزولی، بازار برای مدتی وارد فاز خنثی شده است. توجه داشته باشید که الگوی پرچم، الگویی است که عمر کوتاهی دارد. پس از تشکیل الگو، منتظر شکست نزولی بمانید. با شکست نزولی، ارتفاع حرکت پیش از الگو را محاسبه کنید. ارتفاع میله پرچم، حداقل مسافتی است که بعد از شکست الگو، قیمت طی خواهد کرد. پس ارتفاع الگو را از محل شکست کم میکنیم تا هدف قیمتی به دست آید.

مثال دوم

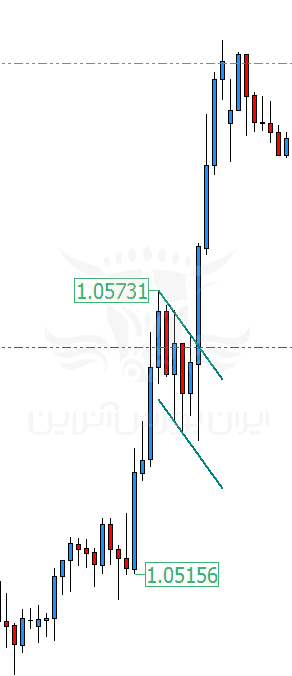

در نمودار بالایی، بعد از یک حرکت نسبتاً شدید صعودی، شاهد تشکیل الگوی پرچم هستیم. میله پرچم را از ۱.۰۵۱۵۶ تا ۱.۰۵۷۳۱ در نظر گرفتهایم. بعد از شکست الگو، ارتفاع پرچم را به محل شکست صعودی اضافه میکنیم، تا هدف قیمتی به دست آید.

همانطور که در دو مثال بالایی دیده میشود، حرکات قیمتی قبل و بعد از الگوی پرچم، حرکات نسبتاً شدیدی هستند. ورود به بازار از چنین الگویی کمی دشوار است.