الگوهای کندلی یا الگوهای شمعی مهمترین بخش آموزش پرایس اکشن هستند. در واقع به کمک الگوهای شمعی میتوانیم بهترین محل برای ورود به معامله را تعیین کنیم و با کوتاهترین حد ضرر وارد بازار شویم. این مهمترین مزیت و کاربرد الگوهای کندلی است.

الگوهای شمعی برای پیشبینی حرکت کوتاهمدت بعدی بازار مناسب هستند. نباید از آنها برای پیشبینی روند کلی بازارهای مالی استفاده کرد، اما برای پیشبینی حرکات کوتاهمدت ایده آل هستند. الگوهای شمعی سنگ بنای فرآیند سیگنال یابی هستند و گاهی اوقات بدون الگوهای کندلی نمیتوان سیگنال یابی کرد.

فهرست الگوهای شمعی ژاپنی که در این مقاله می خوانید:

الگوی کندلی پین بار (Pin Bar)

الگوی پین بار قوی ترین الگو در استراتژی حرکات قیمتی است. اکثر معامله گران تنها از سیگنال های پین بار برای ورود به معامله استفاده می کنند و با این حال جزو موفق ترین معامله گران بازار محسوب می شوند. پین بار (Pin Bar) نشانگر تغییر قدرت بین خریداران و فروشندگان است. به همین دلیل می توان به عنوال سیگنالی از بازگشت تمایلات و انتظارات بازار از آن استفاده کرد.

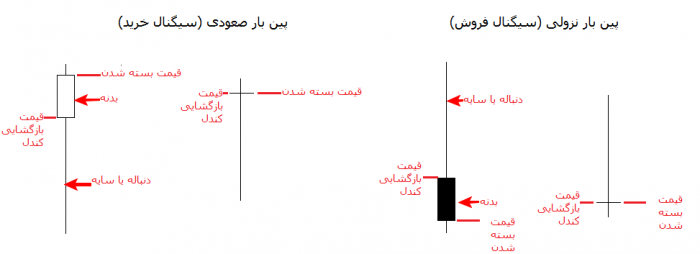

تعریف پین بار

پین بار چیست؟

پین بار، مخفف کندل پینوکیو است. دلیل این نامگذاری به ماهیت پین بار بر می گردد، پین بار می گوید که بازار به ما دروغ می گوید. یعنی قیمت در بازار به سطح بخصوصی می رسد و بعدا تمام مسیر پیموده را بر می گردد. یعنی بازار در ابتدا به ما دروغ گفته است، و با بسته شدن پین بار ما می فهمیم که بازار مسیر را اشتباهی رفته و حالا به مسیر درست برگشته است.

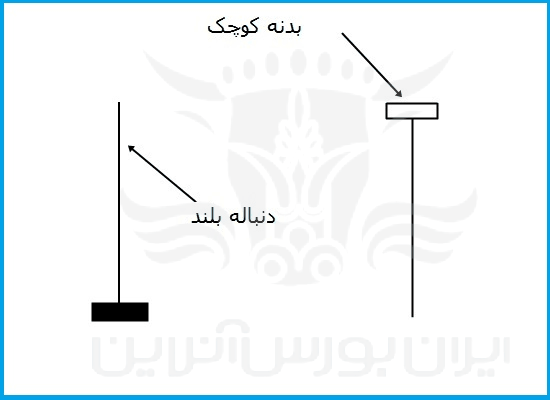

پین بار از یک بدنه کوچک به همراه دنباله بزرگ تشکیل شده است. پیدا کردن پین بار ها در نمودار کار بسیار آسانی است. دنباله بلند پین بار به یافتن آن کمک می کند.

شکل ظاهری پین بار ها کاملا گویای حرکات قیمتی بازار است. بازار تا سطحی حرکت می کند و بعدا تمام مسیر را در جهت عکس تا رسیدن به قیمت باز شدن کندل، بر می گردد. یعنی بازار جهت حرکت اولیه قیمت را نپذیرفته و در نتیجه برگشته است. تفسیر دیگر پین بار به این صورت می تواند باشد، که قدرت روند اولیه بازار پایان یافته و بازار آماده برای بازگشت است. این دقیقا زمانی است که معامله گر برای سود بردن از بازگشت بازار بایستی وارد معامله شود.

ویژگی های پین بار

به خاطر دنباله طولانی و بدنه کوچک پین بار، تشخیص آن در نمودار کار آسانی است. اما همه کندل های شبیه به پین بار، پین بار واقعی نیستند. در اینجا صفات و ویژگی های مختص پین بار را ارائه می کنیم تا از هر گونه خطا در یافتن پین بار جلو گیری شود:

- دنباله پین بار بایستی حداقل سه برابر بدنه باشد.

- دنباله پین بار بایستی از کندل های قبلی بزرگتر باشد و فراتر از دامنه کندل های قبلی پیش رفته باشد.

- بدنه پین بار بایستی در یکی از دو سر انتهایی دنباله باشد، کندلی که بدنه اصلی در وسط دنباله باشد، پین بار نیست.

- قیمت بسته شدن کندل پین بار بایستی در داخل محدوده (اوج و کف قیمتی) کندل قبلی باشد.

- هر چه بدنه پین بار کوچکتر باشد یا هر چه دنباله پین بار بلند تر باشد، قدرت پین بار هم بیشتر است.

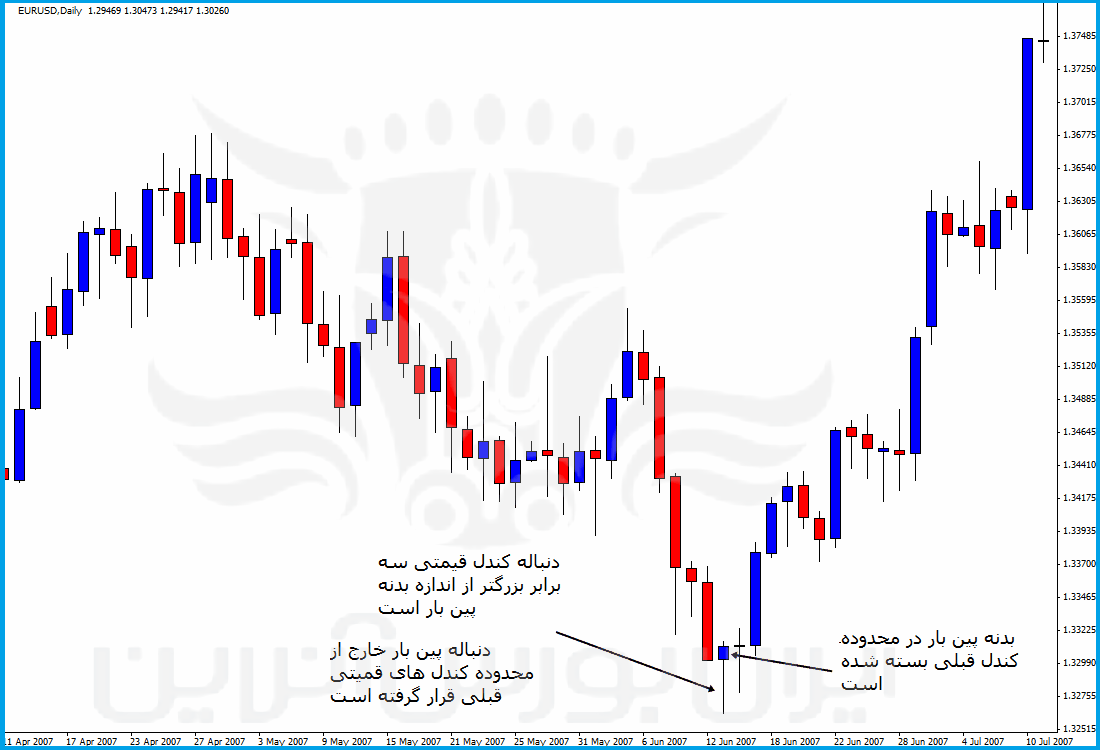

در مثال زیر، یک نمونه عالی از پین بار را می توانید مشاهده کنید. دنباله پین بار سه برابر بدنه است، دنباله از کندل های قیمتی اخیر بازار فراتر رفته و در نهایتا در درون محدوده کندل قبلی بسته شده است. بدنه پین بار کوچک است و در انتهای پایانی دنباله جای گرفته است. در کل این ایده آل ترین وضعیت برای پین بار است.

میدونی تریدرهای موفق کجا حساب دارند؟

با شروع از اینجا، تو هم با یک بروکر عالی کار کن:

الگوی کندل پوششی (Engulfing)

الگوی کندل پوششی یکی دیگر از الگو های نمودار های شمعی است. این الگوی کندلی را به راحتی می توان در نمودار پیدا کرد. الگوی کندل پوششی، الگوی بسیار قوی است. این الگو نشان می دهد که یک سمت بازار بر سمت دیگر غلبه کرده است. برای تشکیل کندل پوششی به دو کندل قیمتی نیاز است.

تعریف الگوی کندل پوششی یا اینگولفینگ

کندل پوششی یا اینگولفینگ چیست؟

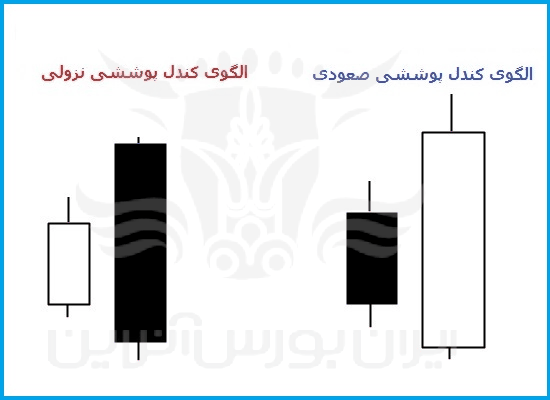

الگوی کندل پوششی از دو شمع قیمتی تشکیل می شود، که معمولا سیگنال بازگشتی محسوب می شود، اما می تواند به عنوان سیگنال ادامه روند هم به کار گرفته شود. همان طور که از نام الگو مشخص است، این الگو زمانی شکل می گیرد که کندل دوم، کندل اولی را به طور کامل پوشش دهد. این پوشش می تواند شامل کندل های قبلی هم باشد، اما برای اینکه الگوی کندل پوششی محسوب شود، حداقل بایستی کندل اولی را به طور کامل پوشش دهد. هر چه تعداد کندل های پوشش داده شده بیشتر باشد، قدرت و اعتبار سیگنال هم بیشتر خواهد بود.

از این کندل گاها برای تعیین شکست حمایت/مقاومت و یا نواحی عرضه/تقاضا هم استفاده می شود. به طور مثال، اگر کندل پوششی نزولی در ناحیه تقاضای نمودار تشکیل شود، بدین معنی است که این ناحیه تقاضا شکسته شده یا اصطلاحا پاک شده است.

با انتخاب مسیر جدید توسط بازار، کندل پوششی شکل می گیرد، به این شکل که کندل دوم، کل دامنه کندل اول را می پیماید. اگر کندل دوم، صعودی باشد و کندل اول را کاملا پوشش داده باشد، با الگوی کندل پوششی صعودی مواجه هستیم، و اگر کندل دوم نزولی باشد و کل کندل اول را پوشش دهد، با الگوی کندل پوششی نزولی مواجه هستیم.

ویژیگی های الگوی کندل پوششی

تشخیص کندل پوششی، گاهی اوقات می تواند کمی سخت باشد، چونکه افراد مختلف تعاریف متفاوتی از این الگو دارند. برای مثال، برخی از معامله گران، الگو را اینگونه توصیف می کنند که کندل پوششی تمامی کندل ماقبل خود را پوشش می دهد، یعنی از کمترین قیمت تا بیشترین قیمت کندل قبلی. و برخی دیگر هم معتقدند که فقط کافی است که کندل پوششی بدنه کندل ماقبل را پوشش دهد. یعنی محدوده بین قیمت باز و بسته شدن کندل. این امر می تواند ابهاماتی را برای معامله گران مبتدی بوجود آورد.

بر اساس تجربه، الگوی پوششی که کل دامنه کندل قبلی را پوشش می دهد (یعنی محدوده اوج و کف کندل)، معمولا سیگنال قوی تری محسوب می شود. در ادامه به سایر ویژگی های این الگو می پردازیم:

- کندل پوششی بایستی کل کندل ماقبل خود را پوشش دهد (کف، اوج و بدنه کندل)

- هر چه کندل پوششی بزرگتر باشد، بهتر است.

- بایستی از سمت چپ فضای خالی داشته باشد.

- بایستی در محدوده سطوح کلیدی نمودار شکل گرفته باشد.

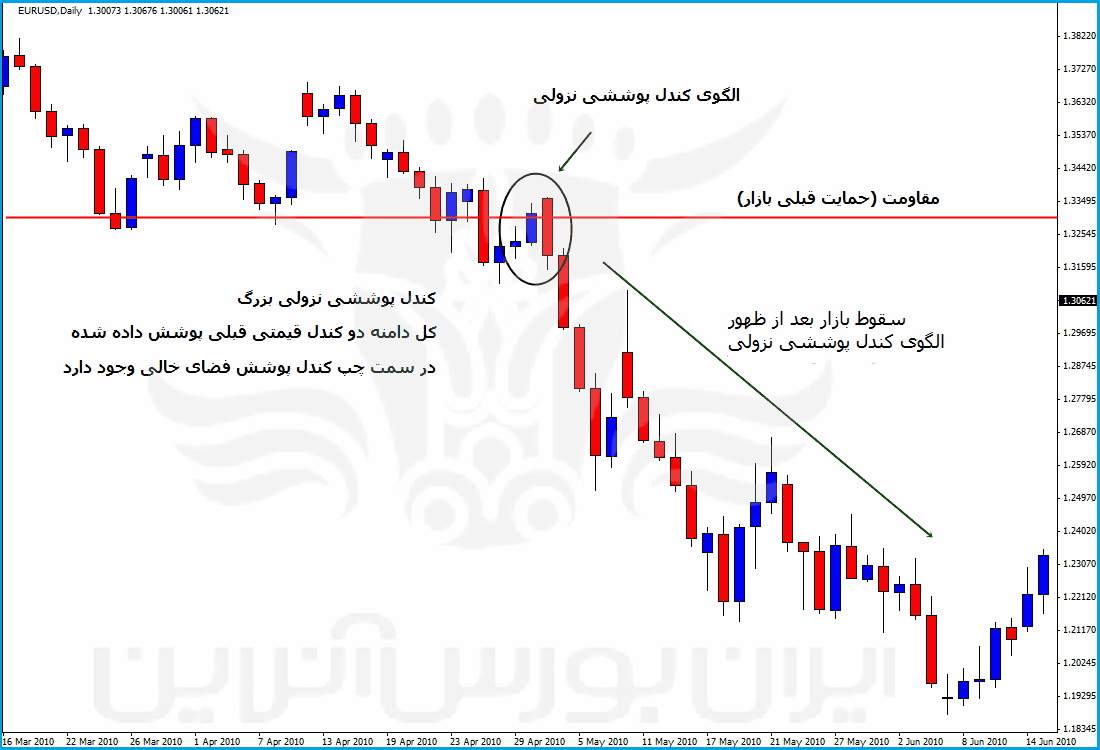

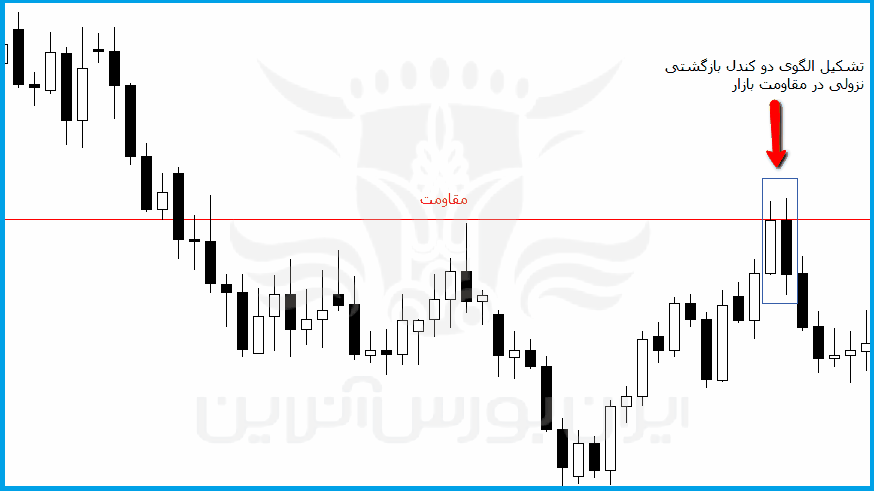

در نمودار زیر می توانید الگوی کندل پوششی را در عمل ملاحظه کنید، کندل دوم کل کندل ما قبل خود را پوشش می دهد و درست در محدوده مقاومتی شکل گرفته است. در سمت چپ الگو فضای خالی دیده می شود و خود کندل هم، کندل نزولی بزرگی است. این یکی از بهترین سیگنال های کندل پوششی محسوب می شود، و همان طور که در نمودار دیده می شود، قیمت بعد از این الگو به شدت سقوط کرده است.

هر چه اندازه کندل پوششی بزرگتر باشد، سیگنال قوی تر است، این امر نشان دهنده این است که بازار برای ادامه مسیر در جهت کندل پوششی آماده است. همچنین، هر چه تعداد کندل هایی که توسط کندل دوم پوشش داده می شوند بیشتر باشد، قدرت الگو هم بیشتر خواهد بود.

الگوی کندل پوششی معمولا به دفعات زیاد در بازار ظاهر می شود، که شما با استفاده از مطالب این بخش می توانید از میان الگو های ظاهر شده، بهترین و محتمل ترین سیگنال را انتخاب کنید. این امر به شما کمک می کند تا تعداد معاملات موفق خود را افزایش دهید.

الگوی دو کندل بازگشتی (Two Bar Reversal)

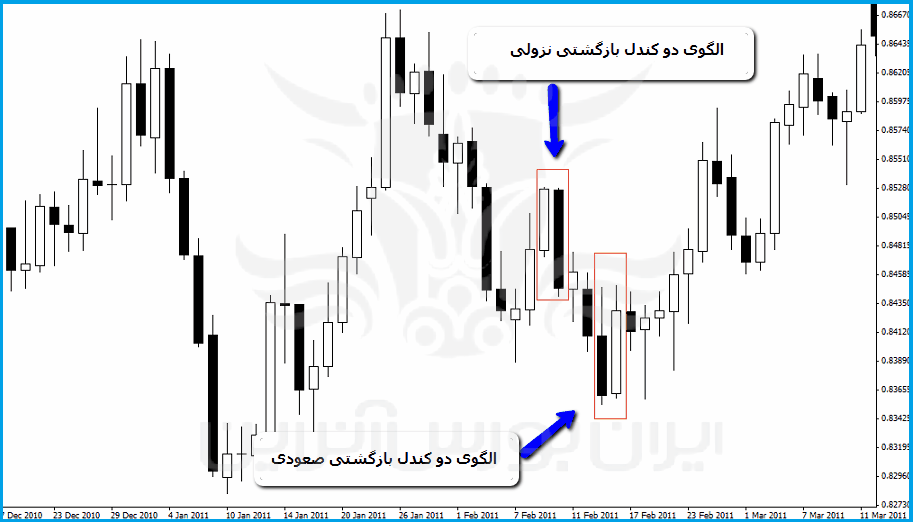

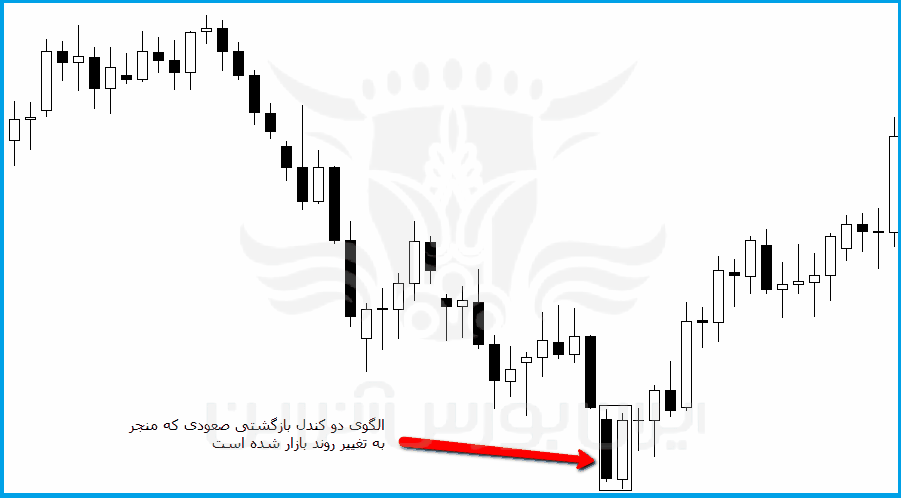

الگوی دو کندل بازگشتی (Two Bar Reversal)، ساختاری از الگوهای حرکات قیمتی است که معمولاً در تمام تایم فریمهای پیدا میشود. همانطور که از اسم این الگو پیداست، از دو کندل تشکیلشده و همچنین تنها نشانگر بازگشت بازار است. از این الگو برای ورود به معامله از بازگشتِ اصلاح بازار (در جهت روند بازار)، معامله در بازارهای خنثی و بدون روند (در سقف یا کف محدوده نوسانی) و یا معامله در ابتدای اصلاحهای روند استفاده میشود.

تعریف الگوی دو کندل بازگشتی

الگوی دو کندل بازگشتی چیست؟

درواقع الگوی دو کندل بازگشتی همان الگوی پین بار (Pin Bar) است. بهطور مثال اگر الگوی دو کندل بازگشتی در نمودار ۱۵ دقیقه تشکیل شود، معمولاً در نمودار ۳۰ دقیقه نشانگر الگوی پین بار خواهد بود. به همین دلیل، تمام قوانین الگوی پین بار در الگوی دو کندل بازگشتی هم کاربرد دارند.

بااینحال بایستی گفت که اکثر معامله گران نمیتوانند از این الگو بهخوبی استفاده کنند. معمولاً ظاهر الگو، معامله گران را بهاشتباه میاندازد. الگوهای شمعی بسیاری در بازار تشکیل میشوند که شبیه الگوی دو کندل بازگشتی هستند. برای به حداقل رساندن اشتباهات، بایستی به ویژگیهای خاص این الگو توجه کرد.

ویژگیهای الگوی دو کندل بازگشتی (Two Bar Reversal):

- این الگو از دو کندل تشکیلشده و هر دو کندل باید نسبت به سایر کندل های قیمتی نمودار، کندل بزرگی باشند و همچنین دنبالههای کندلی کوتاهی داشته باشند.

- این الگو بازگشتی است، پس این الگو در محدودههای بازگشتی نمودار ظاهر میشود.

- الگوی دو کندل بازگشتی صعودی، از یک کندل نزولی بزرگ همراه با کندل صعودی در کف نمودار ظاهر میشود. بالعکس، اگر کندل اول صعودی و بزرگ باشد و کندل دوم نزولی، و همچنین الگو در سقف نمودار ظاهرشده باشد، الگوی دو کندل بازگشتی، نزولی خواهد بود.

- یکی از سادهترین راههای تشخیص این الگوی بازگشتی، بررسی نمودار بالاتر است. همانطور که در بالا هم گفته شد، اگر در نمودار پایینتر (۱۵ دقیقه)، الگوی دو کندل بازگشتی ظاهر شود، بایستی در نمودار بالاتر (۳۰ دقیقه)، الگوی پین بار دیده شود.

- ظاهر الگوی دو کندل بازگشتی به معاملهگر نشان میدهد که نبرد سختی میان خریداران و فروشندگان در جریان است. بخصوص وقتیکه دو کندل بزرگ قیمتی در خلاف جهت هم و پشت سر هم تشکیل میشوند. درست همانند الگوی پین بار، این الگو نشانگر وضعیتی است که بازار قیمتهای بالاتر یا پایینتر را قبول ندارد. به همین خاطر قیمت در جهت خلاف کندل اول حرکت میکند.

- این الگو بهراحتی با الگوی کندل پوششی (Engulfing) اشتباه گرفته میشود. بایستی دقت کرد که در این الگو نیازی نیست که حتماً کندل دوم، کندل ماقبل خود را بهطور کامل پوشش دهد.

بهترین سیگنالی که الگوی دو کندل بازگشتی صادر میکند، زمانی است که این الگو در سطوح کلیدی نمودار ظاهر شود. تشکیل الگو در سطوح کلیدی نشانگر بازگشت قوی بازار است.

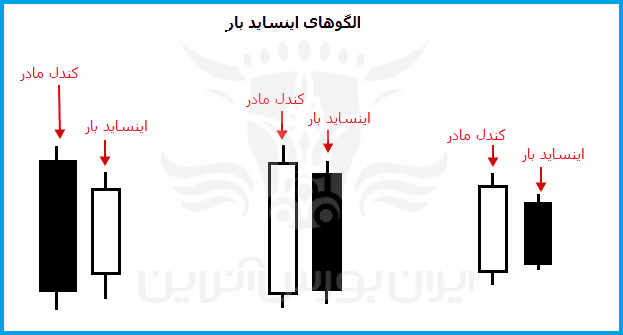

الگوی شمعی اینساید بار (Inside Bar)

الگوی اینساید بار، یکی از الگو های دو کندلی نمودار های شمعی است، که در آن، کندل اینساید بار کوچکی در درون محدوده کندل مادر قرار گرفته است. به عبارت دیگر، اوج اینساید بار، پایین تر از اوج کندل مادر قرار دارد، و کف اینساید بار هم بالاتر از کف کندل مادر شکل گرفته است. موقعیت نسبی اینساید بار می تواند در قسمت بالایی، میانی یا کف کندل قبلی (مادر) باشد.

الگوی اینسایدبار چیست؟

در الگوی اینساید بار، یکی از الگو های دو کندلی نمودار های شمعی است، که در آن، کندل اینساید بار کوچکی در درون محدوده کندل مادر قرار گرفته است.

کندل قبل از اینساید بار را معمولا کندل مادر می نامند. برخی از معامله گران، تعریف دیگری از اینساید بار ارائه می کنند، که در آن اوج یا کف اینساید بار می تواند با اوج یا کف میله مادر هم اندازه باشد. با این حال، اگر دو کندل با اوج و کف هم اندازه تشکیل شود، معمولا از سوی اکثر معامله گران به عنوان اینساید بار (Inside Bar) شناخته می شود.

کندل های اینساید بار، دوره ای از نوسان و تعادل در بازار را نشان می دهند. اینساید بار نمودار روزانه، احتمالا در نمودار های یک ساعته و نیم ساعته شبیه مثلث باشد. معمولا این الگو حرکت قوی را در بازار به راه می اندازد، چونکه این الگو نشان دهنده استراحت بازار قبل از حرکت بعدی است. با این حال، اگر در سطوح کلیدی بازار، مثل حمایت یا مقاومت شکل گیرد، می تواند سیگنال بازگشتی قوی را ایجاد کند.

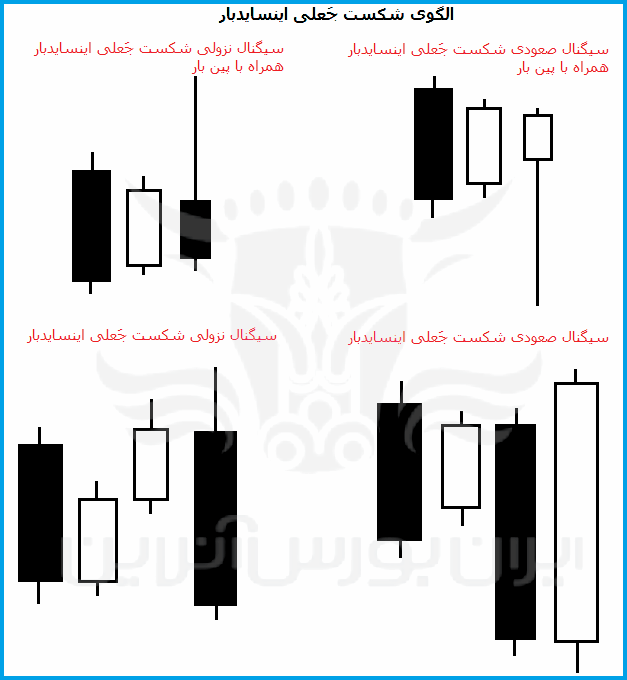

الگوی شکست جعلی الگوی اینسایدبار (Inside Bar False Break Out)

گاهی اوقات الگوهای حرکات قیمتی (Price Action) سیگنالهای غلط صادر میکنند. در این بخش سعی داریم با الگوی شکست جَعلی اینسایدبار آشنا شویم. در این الگو، ابتدا سیگنال اینسایدباری برای معامله صادر میشود، اما این سیگنال جَعلی است. درواقع ابتدا الگوی اینسایدبار ظاهر میشود و اوج یا کف کندل مادر شکسته میشود. بااینحال کندلِ شکست دوباره در خلاف جهت برمیگردد و در محدوده الگوی اینسایدبار بسته میشود. که درنتیجه شکست جَعلی در الگو روی میدهد.

برای درک بهتر موضوع تصور کنید که شکست جَعلی الگوی اینسایدبار از دو بخش تشکیلشده است:

- الگوی اینسایدبار (Inside Bar)

- شکست جَعلی

شکست جَعلی در این الگو میتواند یک کندل پین بار (Pin bar) باشد. یعنی دنباله کندل پین بار در خارج از محدوده کندل مادر قرار گفته، ولی بدنه پین بار در محدوده کندل مادر و یا کندل اینسایدبار بستهشده است. ظاهر دیگر این الگو میتواند به این شکل باشد که الگو از دو کندل تشکیلشده، که کندل اول در خارج از دامنه کندل مادر بستهشده و بعداً با تشکیل شکست جَعلی به محدوده کندل مادر برگشته است.

الگوهای شکست جَعلی در معاملات و استراتژیهای حرکات قیمتی نقش بسیار مهمی دارند. به کمک الگوهای شکست جَعلی میتوان از سیگنالهای نادرست در امان ماند.

به تصویر بالا بهدقت نگاه کنید. همواره ابتدا الگوی اینسایدبار تشکیلشده و در ادامه شکست جَعلی رویداده است، که این شکست جَعلی میتواند کندل پین بار (Pin Bar) باشد و یا کندلی دیگر. چهار نوع الگویی که در شکل نشان دادهشده، انواع رایج این الگو هستند. بااینوجود شاید در بازار با انواع دیگری هم برخورد کنید، که تفاوت جزئی با شکل بالایی داشته باشند.

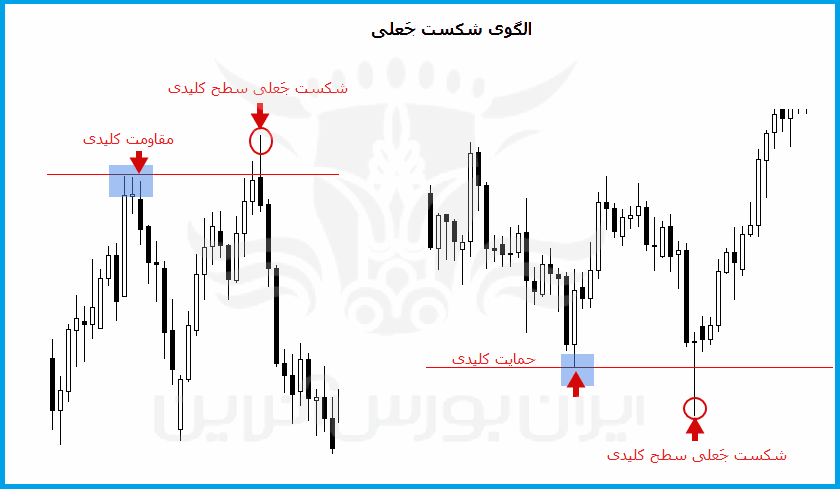

الگوی کندلی شکست جعلی

گاهی اوقات قیمت از یک سطح کلیدی عبور میکند، اما از ادامه این حرکت عاجز میماند و به سمت سطوح قبل از شکست برمیگردد. الگوی شکست جعلی دقیقاً تصویری از این شکست ناموفق است. الگوهای شکست جعلی یکی از مهمترین الگوهای حرکات قیمتی محسوب میشود. این الگو نشان میدهد که شاید قیمت تغییر مسیر دهد و یا حتی سیگنال زود هنگامی از تغییر روند بازار باشد.

الگوی شکست جعلی چیست؟

الگوی شکست جعلی نشانگر فریب خوردن معاملهگران است. معاملهگران با این تصور که قیمت از سطح کلیدی عبور کرده، وارد بازار میشوند، اما در ادامه قیمت به محدوده قبل از شکست بازمیگردد.

در شکل زیر، دو نمونه بارز از شکست جعلی به زیر و بالای سطح کلیدی به تصویر کشیده شده است. بایستی توجه کرد که الگوهای شکست جعلی انواع مختلفی دارند. گاهی اوقات شکست جعلی در قالب شکست جعلی اینسایدبار روی میدهد یا صرفاً نشانگر الگوی پین بار (Pin Bar) است و گاهی هم هیچ الگوی خاصی را نمایش نمیدهد.

شکست جعلی معمولاً یک حرکت در خلاف روند بازار است. این حرکت نشان میدهد که معاملهگران احساسی با شکست سطح کلیدی وارد بازار شدهاند. بهطورکلی، علت وقوع شکست جعلی، ورود معاملهگران غیرحرفهای به بازار است. یعنی، معاملهگر زمانی وارد بازار شده که حرکت بیشازاندازه ادامه یافته و در حال حاضر بازار در شرف اصلاح یا بازگشت است، یا اینکه معاملهگران پیش از موعد مقرر، شکست سطح کلیدی را پیشبینی کردهاند. در مقابل، معاملهگران خبره بازار منتظر شکست جعلی میمانند، تا با حد ضرر کوتاه و حد سود بالا وارد بازار شوند. برای تشخیص شکست جعلی بایستی تمرین و ممارست به خرج داد. الگوی شکست جعلی را وقتی میتوان تشخیص داد، که الگو در بازار تشکیلشده باشد.

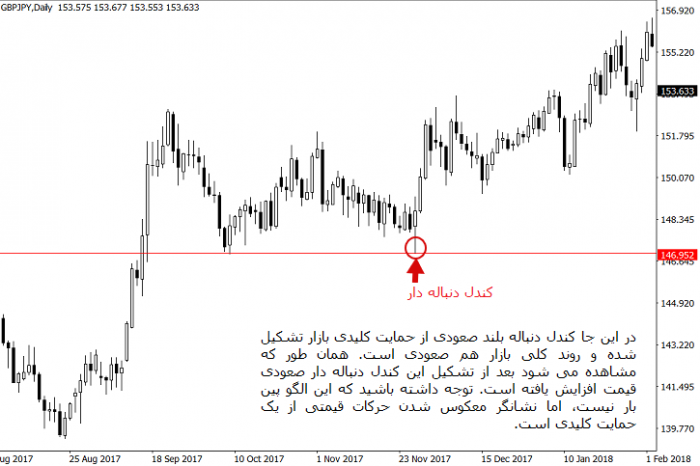

الگوی کندل دنبالهدار (Tailed bar)

کندل های دنبالهدار مهمترین نوع کندل در نمودار قیمتی هستند. سادگی و قدرت سیگنال دهی کندل های دنبالهدار بینظیر است. هر چند که در بخشهای دیگر دوره آموزش پرایس اکشن در رابطه با الگوی پین بار (یکی از انواع کندل های دنبالهدار) حرف زدیم، در این بخش میخواهیم انواع مختلفی از این کندل مهم و کلیدی در تحلیلهای پرایس اکشن را بررسی کنیم.

معرفی کندل دنبالهدار بلند

دنبالهدار بودن کندل های قیمتی (candlestick) پدیده غیرعادی یا خارقالعادهای نیست، اما وقتیکه دنباله کندل بهطور قابلتوجهی بلند باشد، باید به آن توجه کرد. کندل دنبالهدار بلند کندلی است که دنباله آن خیلی بلندتر از بدنه کندل است. گاهی اوقات دنباله کندل های قیمتی را سایه و فتیله هم مینامند.

دنباله کندل نشانگر بازگشت قیمت از یک سطح یا محدوده کلیدی است و از معکوس شدن حرکات قیمتی در آینده بسیار نزدیک حکایت دارد. دنبالههای بلند نشان میدهند که بازار دیگر توان ادامه حرکات یکطرفه را ندارد و بایستی انتظار بازگشت سریع قیمتها را داشت. زمانی که دنباله بلندی در محدودهای تشکیل میشود، به این معنی است که اتفاق مهمی در حال روی دادن است که باید به آن توجه کنیم. دنباله بلند کندل به ما نشان میدهد که یا خریداران واقعاً به دنبال خرید از آن محدوده هستند و یا اینکه فروشندگان واقعاً در حال ورود به بازار هستند.

همانطور که در بالا هم گفتیم تشکیل دنباله بلند کندلی حکایت از تغییر زود هنگام بازار دارد. این داده به تنهایی برای انجام معامله کافی است! چنین دادهای برای معامله گران و تحلیلگران پرایس اکشن مثل نقشه گنج میماند. در این میان دنبالههای بلندی که در نمودار روزانه تشکیل میشوند اهمیت بیشتری دارند. حتی اگر سیگنال پرایس اکشن بدیهی در بازار وجود نداشته باشد (مثل پین بار)، کندل دنباله بلند میتواند اطلاعات مهمی را در اختیار ما قرار دهد. در ادامه نگاهی به انواع رایج کندل دنبالهدار میاندازیم.

الگوی کلاسیک پین بار (Pin Bar)

کندل پین بار (Pin Bar) یکی از الگوهای کلاسیک پرایس اکشن است. الگوی پین بار نشانگر بازگشت سریع قیمت هاست. اگر در نمودار روزانه الگوی پین باری تشکیل شود، باید انتظار حرکت معکوس و شدید یک روزه در بازار را داشت. در نمودار یکساعته هم تشکیل الگوی پین بار به این معنی است که در یک ساعت آینده شاهد حرکات معکوس سریعی در بازار خواهیم بود. بایستی توجه داشته که هر چه تایم فریم بازار بلندتر باشد، پین بار تشکیل شده هم اهمیت بیشتری خواهد داشت.

الگوی پین بار (Pin Bar) دنباله بلندتری نسبت به بدنه دارد. الگوی پین بار را در بخش جداگانهای توضیح دادهایم، با این حال در این بخش هم به طور مختصر توضیح میدهیم. معمولاً دنباله الگوی پین بار سه برابر اندازه بدنه است، اما میتواند دو سوم اندازه کل کندل هم باشد. گاهی اوقات کندل پین بار اصلاً بدنهای ندارد. در نمودار زیر به حرکت بازار بعد از تشکیل پین بار توجه کنید.

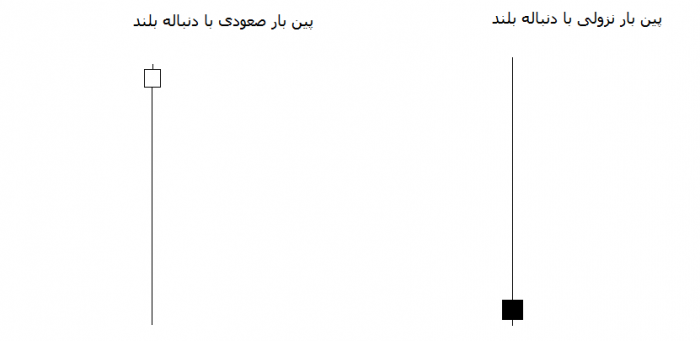

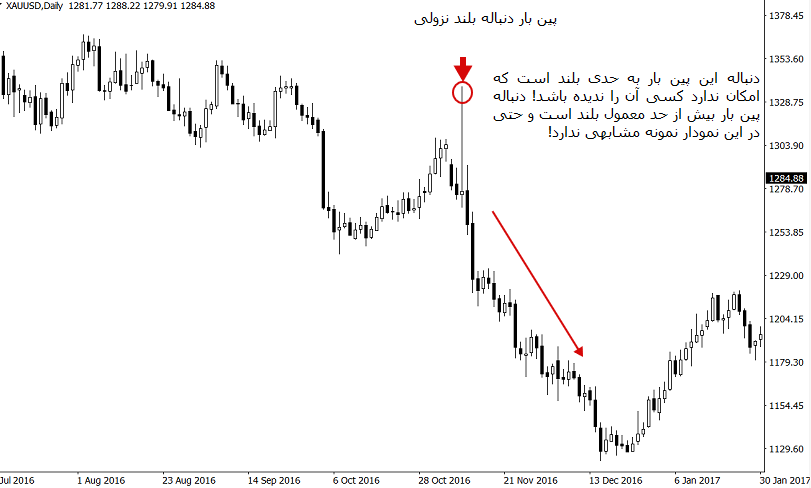

الگوی پین بار دنباله بلند

پین بار دنباله بلند همان الگوی پین بار است، اما طول دنباله پین بار به طور غیرعادی بلند است. این نوع پین بار کمتر در بازار مشاهده میشود اما یکی از مهمترین الگوهای پین بار است. وقتیکه الگوی پین بار با دنباله بلندی تشکیل میشود، اولین نکتهای که توجه شما را به خود جلب خواهد کرد، محل حد ضرر است. حد ضرر در این الگوها بیش از حد معمول بزرگ است. اما در عین حال مهمترین نشانه از معکوس شدن حرکات قیمتی است. پین بارهای بلند معمولاً موجب تغییر روند کلی بازار میشوند.

پین بارهای بلند معمولاً بدنه کوتاهی در مقایسه با پین بارهای کلاسیک دارند. دنباله این نوع پین بار همیشه خیلی بلندتر از بدنه و حتی سایر کندل های قیمتی اطراف آن است! اصلاً امکان ندارد که چنین الگویی در بازار تشکیل شود و شما نتوانید آن را تشخیص دهید! در بسیاری از موارد بهتر است که از اصلاح ۵۰ درصدی پین بارهای بلند وارد بازار شد.

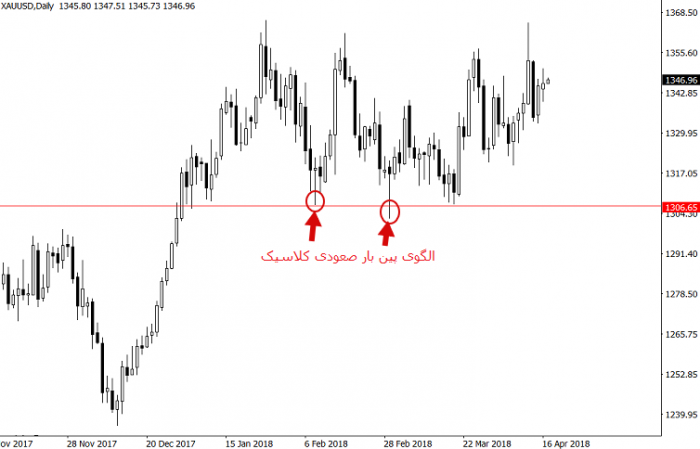

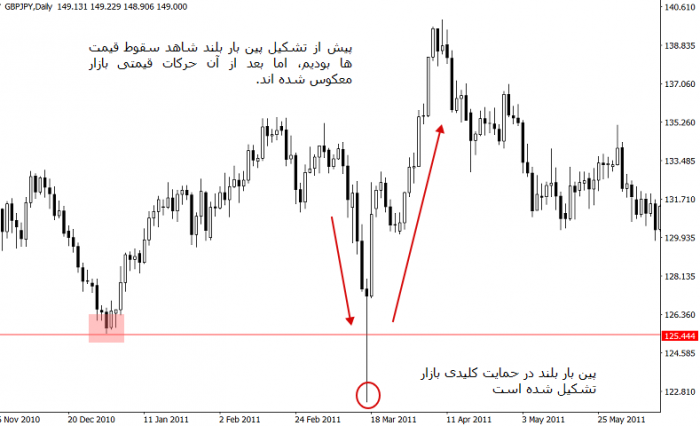

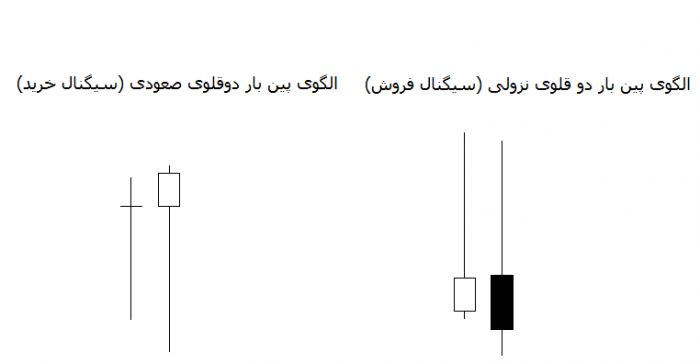

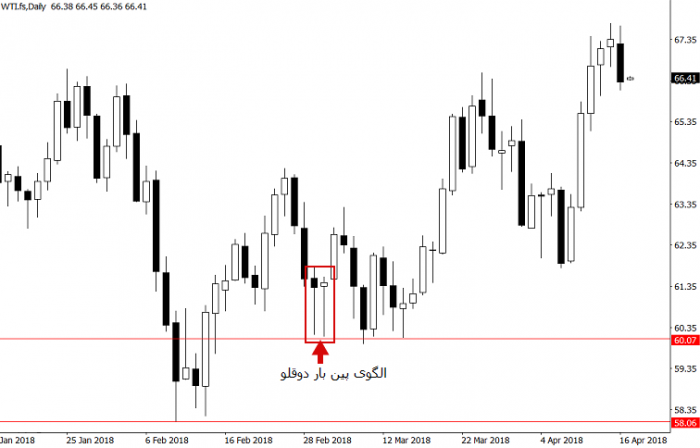

الگوی پین بار دوقلو

تشکیل پشت سر هم چند پین بار در بازار اتفاق غیرعادی نیست. معمولاً در سطوح حمایتی و مقاومتی بازار چند پین بار پشت سر هم تشکیل میشوند که نشانگر نبرد سنگین میان خریداران و فروشندگان است. در این میان الگوی پین بار دوقلو میتواند نشانه قوی از تغییر مسیر بازار باشد. اگر دو پین بار متوالی و هم جهت در یک محدوده کلیدی تشکیل شود، باید سریعاً برای ورود به بازار آماده شوید. انطباق پین بار با سطح کلیدی بسیار اهمیت دارد و اگر به جای یک پین بار دو پین بار پشت سر هم تشکیل شوند، باید برای یک حرکت قوی و سریع آماده شد.

نکته مهمی که در کار با الگوی پین بار دوقلو باید به آن توجه کنید، فعال شدن حد ضرر در پین بار اولی است. این الگو نشان میدهد که باید همیشه در تعیین حد ضرر محافظهکارانه عمل کنید و دستور حد ضرر را به فاصله مناسبی از کف پین بار صعودی یا اوج پین بار نزولی قرار دهید. در مواجه با سیگنال پین بار بهتر است که همیشه میزان ریسک معامله را محاسبه کرد و پلهای وارد بازار شد.

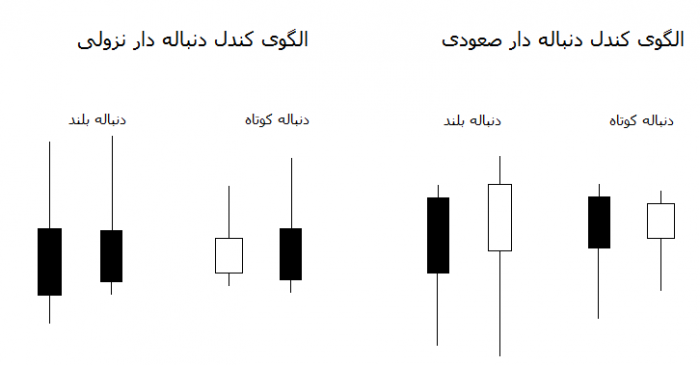

الگوی کندل دنباله کوتاه و دنباله بلند

این الگو پین بار نیست. شکل ظاهری الگو شاید مشابه پین بار باشد، اما پین بار نیست. این الگو تنها از یک کندل تشکیل میشود که دنباله نسبتاً بلندی دارد، اما اندازه دنباله به اندازه کافی بلند نیست که سیگنال پین بار تلقی شود. این الگو نشان میدهد که هر کندلی با دنباله نسبتاً بلند میتواند سیگنال مهمی برای بازار باشد.