در این درس از آموزش پرایس اکشن به معرفی و آموزش کامل ۷ اصل اصلی پرایس اکشن می پردازیم. ممکن است برای شما در ابتدا این سوال باشد که، پرایس اکشن چیست؟ پرایس اکشن، سبکی تحلیلی-معاملاتی برای سرمایهگذاران بازارهای مالی است. پرایس اکشن هم شامل تحلیل بازار و هم شامل استراتژیهای معاملاتی است.

سرمایهگذاران خرد و حرفهای بازار از سبک پراس اکشن برای پیشبینی آینده بازارهای مالی استفاده میکنند. سبک تحلیلی و معاملاتی پرایس اکشن از تحلیل تکنیکال سرچشمه گرفته و به همین دلیل زیرشاخهای از تحلیل تکنیکال محسوب میشود. معاملهگران بهوسیله تحلیل پرایس اکشن ابتدا به بررسی و ارزیابی وضعیت فعلی بازار پرداخته و سپس با استفاده از اصول و قوانین اساسی پرایس اکشن (حرکات قیمتی) به پیشبینی محتملترین سناریو برای بازار میپردازند. پس از مشخص شدن سناریوهای احتمالی، معاملهگر با استفاده از الگوهای حرکات قیمتی اقدام به معامله میکند.

در آموزش تحلیل پرایس اکشن مفهوم فروشنده و خریدار (دو سمت مهم بازار) بسیار مورد توجه معاملهگران است. در واقع معاملهگران پرایس اکشن همواره دو سمت بازار را زیر نظر دارند. این مسئله به معاملهگران کمک میکند تا بهراحتی بتوانند محتملترین محدودههای بازگشتی بازار را پیشبینی کنند و درعینحال از قدرت روند بازار هم درک خوبی داشته باشند. به همین دلیل، این دسته از معاملهگران هم جزو معاملهگران خلاف روندی و هم پیرو روندی محسوب میشوند.

یکی از ویژگیهای مهم و محبوب سبک پرایس اکشن یا حرکات قیمتی، سادگی آن است. نیازی به نرمافزار خاص نیست و در این روش از هیچ اندیکاتور تکنیکالی هم استفاده نمیشود. حتی میتوان عوامل بنیادی دخیل در بازار را هم نادیده گرفت. آموزش پرایس اکشن در هر بازاری کاربرد دارد. تنها چیزی که در تحلیل پرایس اکشن بسیار اهمیت دارد، نمودار شمعی است. معاملهگران پرایس اکشن بر این باورند که قیمت و حرکات آن، نشانگر انتظارات و تمایلات همه مشارکتکنندگان بازار است. پس تغییر یا تقویت این انتظارات و تمایلات برای پیشبینی و ورود به معامله کافی است.

در دوره آموزش پرایس اکشن ایران بورس آنلاین سعی شده تا تمامی مباحث بهروز در رابطه با این سبک تحلیلی-معاملاتی در اختیار فعالین ایرانی بازار ارز خارجی قرار گیرد.

تحلیل و معامله به سبک پرایس اکشن نیازمند تمرین و ممارست است. هرچند که سبک پرایس اکشن ساده است، ولی آسان نیست. معاملهگر علاوه بر تحلیل تکنیکال بازار بایستی مفاهیم و اصول حرکات قیمت را هم بهخوبی درک کند، تا محتملترین سناریو را طراحی نماید و به کمک استراتژیهای معاملاتی اقدام به سیگنال یابی کند. سیگنالهای پرایس اکشن برخلاف اکثر سیگنالهای صادره در سایر سبکهای تکنیکال، تأخیر کمی دارند. یعنی معاملهگر با یافتن سیگنال معاملاتی از همان ابتدای حرکات بازار وارد معامله میشود. اگر سیگنال صادرشده هم اشتباه یا جَعلی باشد، معاملهگر با ضرر کمتری از معامله خارج میشود.

معاملهگران سبک پرایس اکشن از اصلی به نام اصل انطباق استفاده میکنند. اصل انطباق در بخشهای آموزشی یادآوری شده است. معاملهگران پرایس اکشن تنها زمانی اقدام به سیگنال یابی میکنند که همه عوامل حکایت از بازگشت یا ادامه روند داشته باشند. این اصل بهتنهایی برای جلوگیری از ورود به سیگنالهای جَعلی کافی است.

آموزش پرایس اکشن: پدیده همنوایی

هیچ معاملهگری نمیتواند بهتنهایی معامله خود را به هدف برساند. همه معامله گران برای رسید به هدف معاملاتی خود به کمک سایر معامله گران نیاز دارند. قبل از اینکه سرمایهای را در معرض ریسک قرار دهید، باید با موضوع مهمی آشنا شوید. برای اینکه قیمتها در یکجهت حرکت کنند، باید هر دو بخش بازار (خریداران و فروشندگان) نقشی داشته باشند. یعنی خریداران و فروشندگان بایستی با یکدیگر در رابطه با مسیر بازار به توافق برسند.

بهطور مثال اگر ما به دنبال خرید در بازار هستیم، نهتنها سایر خریداران باید از معامله ما حمایت کنند، بلکه فروشندگان هم باید شروع به خروج از موقعیت معاملاتی فروش (یعنی بازخرید) نمایند. هرچه تعداد فروشندگان که به دنبال بستن معامله فروش و بازخرید آن دارایی هستند بیشتر باشد، شانس موفقیت ما هم افزایش خواهد یافت. عکس این قضیه هم صادق است. زمانی که خریداران و فروشندگان بهطور موقتی با یکدیگر همصدا میشوند، میگوییم در وضعیت همنوایی قرارگرفتهایم. مهم نیست که چه عاملی منجر به همنوایی میشود، چیزی که مهم است، وجود پدیده همنوایی در بازار است.

میدونی تریدرهای موفق کجا حساب دارند؟

با شروع از اینجا، تو هم با یک بروکر عالی کار کن:

همنوایی منجر به حرکات یکسویه میشود. یعنی در بازار یا خریداران مسیر قیمت را در دست میگیرند یا فروشندگان. حرکت ناشی از این پدیده یکسویه خواهد بود. یعنی قیمت حرکات ارهای یا نوسانی نخواهد داشت. برای اینکه بتوان از حرکت یکسویه بهره برد، باید مبدأ چنین حرکتی را پیدا کرد و از همان مبدأ اصلی وارد بازار شد.

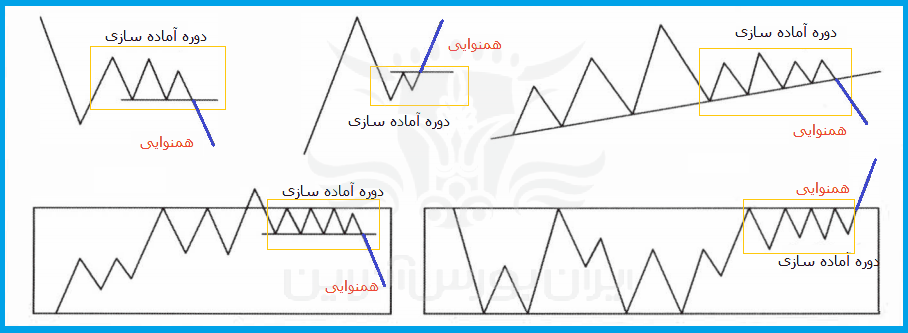

میتوان با اطمینان گفت که هر بازاری دیر یا زود، دوره آمادهسازی را پشت سر میگذارد و با آمادگی کامل بازار، پدیده همنوایی رُخ میدهد و یک حرکت یکسویهای به راه میافتد. برای اینکه بتوان چنین موقعیتهایی را تشخیص داد، باید به نحوه شکست سطوح کلیدی توجه کرد. هرچند شاید مفهوم همنوایی برای اکثر معامله گران قابلهضم باشد، اما برخی شاید با معامله از شکستها راحت نباشند. حتی برخی شاید به حرکات محدود بازار اشاره کنند، که در آن نرخ متوسط شکستهای جعلی بسیار بالاست. چنین نقدی جایز است. هر شکست به یک حرکت یکسویه منتهی نمیشود. بااینحال، اگر معامله گران بتوانند شکستهای محتمل را از شکستهای ضعیف یا جَعلی تشخیص دهند، دیگر نیازی به چنین بدبینی نخواهد بود.

مهمترین عاملی که میتواند احتمال موفقیت شکست را تضمین کند، دوره آمادهسازی قبل از شکست است. بهطورکلی بهترین فرصتهای معاملاتی زمانی ایجاد میشوند که شاهد نبرد میان خریداران و فروشندگان در سطوح احتمالی شکستها باشیم. نبرد میان خریداران و فروشندگان قبل از شکسته شدن سطوح کلیدی، حرکات قیمتی اره مانندی را ایجاد میکنند، که به آن دوره آمادهسازی بازار برای شکست سطح کلیدی یا اصطلاحاً دوره آمادهسازی میگویند. تشخیص دوره آمادهسازی کار دشواری نیست، قیمت از یک محدوده جهش میکند و دوباره به همان محدوده بازمیگردد و این عمل تکرار میشود، تا اینکه یکی از طرفین پیروز این نبرد میشوند.

هرچند که تمامی دورههای آمادهسازی، دو سمت خریداران و فروشندگان را شامل میشود، اما در کل فقط یک نفر پیروز میدان خواهد بود. برای تشخیص اینکه کدام سمت نهایتاً پیروز میدان خواهد شد، عوامل دیگری هم هستند که باید به آنها توجه شود. عواملی که بامطالعهی اصول اولیه پرایس اکشن (حرکات قیمت) میتوان به درک درستی از آنها دستیافت..

آموزش پرایس اکشن: حمایت و مقاومت

در تمامی تحلیلهای تکنیکال بهخصوص تکنیکال کلاسیک، سطوح حمایت و مقاومت پدیدههای مهم و با اهمیتی بهحساب میآیند. بهطورکلی حمایت و مقاومت سطوحی در نمودار هستند، که اخیراً قیمت از آنها جهش کرده است. این سطوح میتوانند دوباره واکنش بازار را در پی داشته باشند، اما نهایتاً از بین میروند. یکی از مهمترین ویژگیهای حمایت و مقاومت، باقی ماندن اثر آنها بعد از شکسته شدن است.

وقتی حمایت نمودار شکسته میشود، قیمت میتواند از این حمایت به سمت پایین برگردد، یعنی حمایت تبدیل به مقاومت شود و برعکس. با اینکه این سطوح نقش مهمی در حرکات قیمت دارند، اما اکیداً توصیه میشود که از این سطوح تنها بهعنوان منبع اطلاعات و جهت شفافسازی بازار استفاده کنید. یعنی معاملهگران پرایس اکشن بهتر است به این سطوح دیدی بیطرفانه داشته باشند.

خرید از حمایت یا فروش از مقاومت، خود بهتنهایی استراتژی معاملاتی قابلقبول و منطقی نیست. حتی خرید بعد از شکست مقاومت و ایجاد اوج قیمتی جدید (تغییر روند یا همان شکست روند قبل) یا برعکس فروش با شکست حمایت و ایجاد کف قیمتی جدید، صرفاً استراتژی معاملاتی تلقی نمیشود، بلکه در مقابل باید از این علم که نمودار در نزدیکی چنین سطحی قرار دارد، استفاده کرد.

بهجای اینکه مستقیم از این سطوح وارد بازار شوید، بهتر است که ابتدا نحوه تعامل بازار با این سطوح را موردبررسی قرار دهید. برای مثال اگر قبل از شکست شاهد نبرد میان خریداران و فروشندگان در نزدیکی سطوح کلیدی (همان دوره آمادهسازی) باشیم، شکست اوج قبلی بازار میتواند تأثیر بیشتری بر حرکات قیمتی داشته باشد. معمولاً وقتی قیمت از سطوح پایین، یکراست به اوج قیمتی جدید صعود میکند، احتمال برگشت شدید بازار بسیار بالاست. بسیاری از فعالین بازار معمولاً دوست دارند که درست برخلاف شکستها ( در اینجا شکست اوج قبلی) وارد بازار شوند، بخصوص اگر شکست رخداده بدون دوره آمادهسازی صورت گرفته باشد.

سطوح مقاومت و حمایت را میتوان با اهداف مختلفی مورداستفاده قرار داد، اما مهمترین نقش این سطوح مشخص کردن سمت قوی بازار در این محدوده است. چنین اطلاعاتی بسیار مهم هستند. این موضوع نهتنها مسیر محتمل بازار را برای معاملهگر نشان میدهد، بلکه میتواند کمک کند تا به سمت قوی بازار متمایل شود. باید به خاطر داشت که نباید در برابر جمع قرار گرفت (مخالف روند).

یکی از مؤثرترین راهها برای تشخیص سمت قوی و غالب بازار، بررسی روند بازار است. زمانی که نمودار صعودی است، حتی اگر روند ملایم هم باشد، حرکات قیمتی، اوجهای جدید تشکیل خواهند داد و در بین راه، اصلاحهای منفی را همشکل خواهند داد. درروند صعودی (با هر درجه از قدرت) شکست کفهای قبلی دشوار خواهد بود و تا زمانی که قیمت در سطوح بالاتر یا برابری نسبت به کفهای قیمتی قبلی قرار داشته باشد، بازهم روند صعودی در نظر گرفته میشود.

در دورهای از بازار، سمت برتر (خریداران یا فروشندگان) قدرت خود را درنهایت از دست خواهند داد و دیگر نخواهند توانست از اصلاحهای قیمتی حمایت کنند. این میتواند نشانهای از تغییر قدرت در بین طرفین بازار باشد. اما اگر روند قبلی قوی باشد، احتمال اینکه بازار در اولین بازگشت اصلاحی، تغییر روند دهد بسیار پایین است..

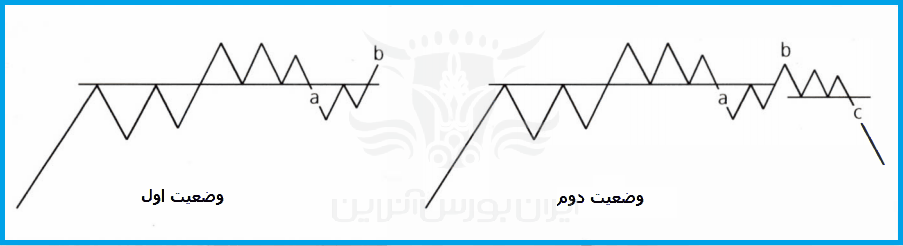

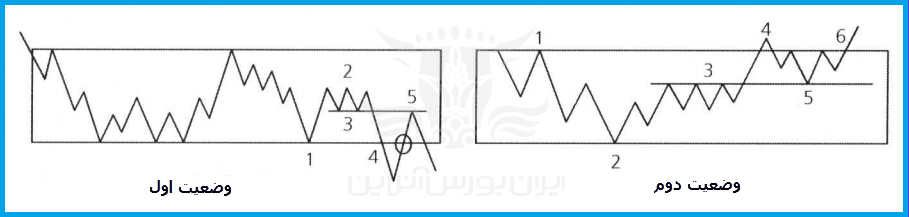

برای اینکه بازار بتواند روند خود را از خنثی به روند دار تغییر دهد، به زمان نیاز دارد. بر اساس شکل بالا، اگر همه شرایط یکسان فرض شوند، شکست رویداده در نقطه C، با شانس موفقیت بیشتری نسبت به شکست رویداده در نقطه a همراه است. شانسی که میتواند حرکت یکسویه نزولی در پی داشته باشد.

اگر دو موقعیت بالا را بهدقت مقایسه کنیم، میتوانیم ببینیم که تا نقطه b، هر دو نمودار وضعیت یکسانی دارند. حمله ناموفق فروشندگان در نقطه a بهخوبی ریسک معامله در برابر روند غالب بازار را نشان میدهد. ازآنجاییکه این شکست بعد از تشکیل الگوی اوج دوقلو و اوج قیمتی پایینتر رویداده، فروشندگان حریص بازار، فوراً وارد معامله خواهند شد. اما این حرکت فروشندگان حریص درست در تضاد با جهت روند غالب (در اینجا صعودی) قرار دارد، روندی که طبق وضعیت اول، هنوز نشانهای از تغییر روند ندارد و تنها نشانههایی از تضعیف قدرت خریداران دارد.

شکست در نقطه c، در نمودار دوم، بهاحتمالزیاد میتواند به یک حرکت یکطرفه نزولی منتهی شود. دلیل آن، حرکات b تا c بازار است (دوره آمادهسازی). این حرکت نشان میدهد که خریداران توان بازگرداندن قیمت بعد از شکست در نقطه a را ندارند، که در نتیجه میتوان چنین برداشت کرد که فروشندگان بیش از گذشته نسبت به معامله ترغیب خواهند شد و در مقابل خریداران اقدام به بستن معاملات (خرید) خواهند کرد.

یعنی وضعیت همنوایی در بازار شکل خواهد گرفت و بهاحتمالزیاد، معامله گران عکس روندی هم در برابر چنین شکستی مقابله نخواهند کرد.البته بسته به اینکه چه پارامترهایی در معامله موردتوجه قرار میگیرد، هر دوشکست از نقاط a و c میتوانند ناموفق باشند. و حتی شاید شکست صورت گرفته در نقطه a گزینه بهتری برای معامله باشد، اما وقتی هر دو موقعیت را با یکدیگر مقایسه کنیم، شکست رویداده در نقطه c گزینه منطقیتری است. تنها به این خاطر که عوامل بیشتری از حرکت نزولی حمایت میکنند.

آموزش پرایس اکشن: شکست جعلی، شکست ضعیف و شکست قطعی

در این بخش از آموزش پرایس اکشن به شکست روند حرکات قیمت می پردازیم. حتی اگر شرایط و عوامل با روند غالب بازار همخوانی داشته باشند، بازار به سه روش شکست را پیادهسازی خواهد کرد: شکست جعلی، شکست ضعیف و شکست قطعی.

هرچند معامله گران زیادی با شکست سطوح کلیدی وارد بازار میشوند، اما عدهای دیگر درست برخلاف جریان بازار وارد معامله میشوند. این معامله گران خلاف روندی، بر این باورند که شکست رویداده جعلی خواهد بود و بازار دوباره بر خواهد گشت. برای اینکه سرمایهگذاری تصمیم بگیرد که همسو با شکست معامله کند یا برخلاف آن، بایستی ابتدا ماهیت شکست را تشخیص دهد. شکستهایی که بدون دوره آمادهسازی رویداده باشند، با شانس موفقیت پایینی همراه هستند. گاهی اوقات اتفاق میافتد که شکست روی میدهد، ولی قیمت به دنبال این شکست بازمیگردد.

بدون توجه به اینکه چنین وضعیتهایی چگونه به وجود میآیند، باید گفت که شکستهای ضعیف با شانس عدم موفقیت بالایی همراه هستند، چونکه اکثر معامله گران شکست، ادامه حرکت را منطقی نمیبینند و درنتیجه وارد معامله نخواهند شد. درحالیکه تعداد زیادی از معامله گران عکس روندی از این شکست ناموفق استفاده کرده و وارد بازار خواهند شد. همچنین اگر حرکات قیمتی در حین شکست تضعیف شوند و از حرکات یکسویه خارج شوند، اکثر معامله گران تصمیم خواهند گرفت که از بازار خارج شوند، تا جانب احتیاط را رعایت کرده باشند. که به همین دلیل تعداد حامیان شکست، کاهش خواهد یافت و درنتیجه احتمال عدم موفقیت شکست هم افزایش مییابد.

شاید اگر به وضعیتهایی که بایستی از آنها دوری کرد، نگاه کنیم، بهتر میتوانیم شکستها را تشخیص دهیم. دو نوع شکست سطوح کلیدی وجود دارد، که بایستی به آنها با دیده تردید نگاه شود. آشکارترین نوع شکست، شکست جعلی است. نوع دوم هم شکست ضعیف است. ما همواره باید از این دو نوع شکست دوری کنیم. باید به خاطر داشت که نتیجه شکست، نشان دهند نوع آن نیست. بلکه ساختاری که منتهی به شکست میشوند، نشاندهنده قدرت شکست است.

اینکه با شکست سطوح کلیدی باید وارد بازار شد یا خیر، به بررسی عوامل تکنیکال نیاز دارد، تا کاملاً روشن شود که این عوامل از شکست حمایت میکنند یا خیر.

در هر وضعیتی بایستی به سه سؤال زیر پاسخ داده شود، تا ماهیت شکست تعیین شود:

- آیا شکست با روند غالب در یکجهت قرار دارد یا مخالف آن قرارگرفته است؟

- بازار خنثی است یا روند دار؟

- آیا مانعی وجود دارد که حرکت بعد از شکست را سَد کند؟

پاسخ سه پرسش بالایی هر چه که باشد، به تشخیص بهتر ماهیت شکست کمک میکند. اما نمیتواند نتیجه را تضمین کند. همواره رویه ضروری که قبل از ورود به معامله در شکستها طی میشود، بررسی وضعیت بازار قبل از وقوع شکست است. اگر قبل از شکست، دوره آمادهسازی وجود نداشته باشد، بهتر است از معامله صرفنظر شود.

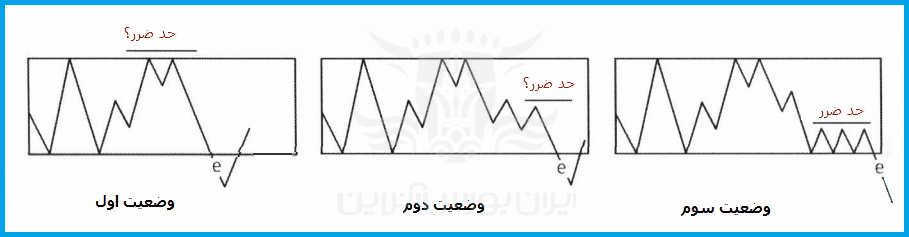

به سه موقعیت زیر توجه کنید. با فرض مساوی بودن شرایط در هر سه مورد، وضعیتها بهخوبی نشاندهنده شکست ضعیف، شکست جعلی و شکست قطعی هستند..

تفاوت در دوره آمادهسازی قبل از شکست، نهتنها بر حرکت بعد از شکست اثر میگذارد، بلکه سطح حد ضرر را هم تحت تأثیر قرار میدهد. اهمیت دوره آمادهسازی قبل از شکست بسیار بالاست. هر چه سطح کلیدی از نمودار در برابر شکسته شدن بیشتر مقاومت نشان دهد، بعد از شکسته شدن سیل عظیمی از مهاجمان به این سطح کلیدی آزاد خواهند شد، که حرکت یکسویه قوی را در پی خواهد داشت. علاوه بر این، همانطور که گفته شد دوره آمادهسازی برای تعیین نقطه حد ضرر هم بسیار مؤثر است. تعیین حد ضرر بخش مهمی از هر معاملهای است. نمیتوان بدون درک این موضوع که با تغییر شرایط کی و کجا باید از معامله خارج شد، اقدام به معامله کرد.

اجازه دهید یکی از استراتژیهای مرسوم در تعیین حد ضرر معامله را بررسی کنیم. معمولاً معامله گران در معاملات فروش، حد ضرر را در بالای آخرین اوج قیمتی قبل از نقطه ورود قرار میدهند. اگر ما این استراتژی را بر هر سه وضعیت بالایی اعمال کنیم، تفاوت شکستها بهخوبی نمایان خواهد شد. همه نقاط ورود به معامله فروش، در نقطهی e قرار دارند، اما حد ضررها از بلند تا کوتاه متغیر هستند. بهطورکلی باید گفت که هر چه حد ضرر بلندتر و دورتر باشد، احتمال ادامهدار بودن شکست هم کاهش پیدا میکند و البته از دید معامله گران خلاف روندی، شرایط بسیار مطلوب خواهد بود.

آموزش پرایس اکشن: اوج و کف قیمتی جعلی

زمانی که کندل قیمتی از اوج یا کف کندل ماقبل خود خارج میشود، میگوییم کندل فعلی یک کندل شکستی است. اگر کندل بعدی همچنین وضعیتی داشته باشد، به کندل جدید هم کندل شکست خواهیم گفت، البته اگر با کندل قبلی همسو باشد.

همواره چیزی که در شکست بسیار جالبتوجه است، نحوه واکنش بازار به شکست است. بهطور مثال، شکست صعودی که به دنبال آن کندل قیمتی شکست صعودی دیگر ایجادشده، بهعنوان سیگنال حرکت یکطرفه شناخته میشود. درصورتیکه بازار به یک شکست صعودی با کندل نزولی پاسخ دهد و بعد این کندل توسط کندل قیمتی دیگر از سمت کف آن شکسته شود، میتوان گفت که با اوج جعلی در بازار مواجه هستیم. به این دلیل به آن جعلی گفته میشود که شکست صعودی در به راه انداختن حرکت یکطرفه ناموفق بوده و به دنبال آن شاهد شکست نزولی بودهایم.

وقتیکه شکست نامناسب الگویی، که دوره آمادهسازی مناسبی داشته را در نظر بگیریم، شکست ناموفق یک کندل قیمتی، معمولاً اهمیت کمتری پیدا میکند، اما بااینحال هنوز یک شکست جَعلی محسوب میشود. برای کاهش ابهام به وجود آمده، از این به بعد به شکست ناموفق الگوی قیمتی، شکست جعلی خواهیم گفت، که معمولاً در چنین شکستهایی، کندل های قیمتی بیشتری دخالت دارند. به شکست یک کندل قیمتی یا شکست اوج/کف قیمتی یک کندل هم اوج جعلی یا کف جعلی خواهیم گفت.

اوج یا کف جعلی در یک بازار روند دار میتواند حکایت از اغتشاش ناشی از وجود روند غالب بازار باشد، و چنین چیزی معمولاً تأثیر کمی بر مسیر فعلی بازار میگذارد. اما وقتی اوج یا کف جعلی در یک محدوده حساس قیمتی، مثل دوره آمادهسازی قبل از شکست روی میدهد، اوج/کف قیمتی جعلی میتواند حکایت از این داشته باشد که نتیجه چنین دوره آمادهسازی مبهم خواهد بود.

با دیدن شکست ناموفق، گروههایی که تأثیر منفی از آن متحمل شدهاند، دیگر در حفظ موقعیت معاملاتی خود احساس راحتی نخواهند داشت. اگر حرکات مخالف با این گروه از معامله گران، افزایش یابد، احتمالاً معاملگان تصمیم به خروج از موقعیت معاملاتی خود خواهند گرفت. که در این صورت، اوج جعلی یا کف جعلی میتواند منجر به بروز همنوایی در جهت مخالف شود.

برای اینکه با نحوه استفاده از این اطلاعات آشنا شویم، وضعیتی را در نظر میگیریم، که ما در آن، انتظار حرکات صعودی بازار را از محدوده حمایتی داریم. پس هدف ما این است که با شکست وارد معامله خرید شویم. اگر در حال حاضر پرایس اکشن مجموعهای از کندل های خنثی را در یک دامنه محدود ایجاد میکنند، آیا بهتر نیست که ابتدا شاهد شکست نزولی کف این دوره آمادهسازی از سوی فروشندگان باشیم و بعداً با ورود خریداران به بازار (ایجاد کف جعلی) وارد معامله شویم؟

این وضعیت میتواند چندین جنبه مثبت داشته باشد، که برای یک بازگشت صعودی مناسب است:

- با مشاهده عدم موفقیت شکست نزولی، فروشندگانی که هنوز وارد بازار نشدهاند، تصمیم خواهند گرفت که فعلاً نظارهگر بازار باشند.

- فروشندگانی هم که معامله فروش باز در بازار دارند، احتمالاً با مشاهده این وضعیت اقدام به بستن معامله فروش (بازخرید) خواهند کرد، یا نهایتاً با اولین شکست صعودی از بازار خارج میشوند (اولین شکست صعودی در چنین وضعی تأییدی از کف قیمتی جعلی خواهد بود).

- در همین حال برخی از خریداران بازار که هنوز وارد معامله نشدهاند، احتمالاً از وضعیت پیشآمده خشنود باشند و با اولین شکست صعودی معامله خریدی ایجاد کنند.

- خریدارانی هم که معامله خرید باز در بازار دارند، با دیدن این وضعیت نفس راحتی خواهند کشید.

هر چه تعداد فشارهای مطلوب بیشتر باشد، پتانسیل روند صعودی بیشتر خواهد بود. باید دوباره اشاره شود که اوج یا کف جعلی در سطوح کلیدی و حساس بازار اهمیت دارند. کف جعلی در محدوده حمایت بازار را نمیتوان بهراحتی انکار کرد.

اوج جعلی هم در مقاومت قابلانکار نیست. برای اینکه با این مفهوم بیشتر آشنا شویم، اجازه دهید چند مثال انتزاعی را بررسی کنیم..

اوج و کف قیمتی جعلی میتواند نشانه قوی از بازگشت بازار باشد. در وضعیت اول، میتوان بازار را صعودی در نظر گرفت و بر همین اساس، شکست ناموفق در نقطه ۱ را میتوان بهعنوان اوج قیمتی جدید جعلی، هم سو با روند فعلی بازار در نظر گرفت. ازآنجاییکه هر موج قیمتی در یک محدودهای نیازمند اصلاح بازار است، یک اوج جعلی در محدوده بالایی موج صعودی میتواند به معنی اتمام حرکت صعودی و شروع اصلاح منفی باشد.

از این حرکت میتوان چنین استنباط کرد که خریداران دیگر علاقهای نسبت به خرید در سطوح بالاتر ندارند، یا حداقل چنین تصور کرد که اشتیاق خریداران از سمت دیگر بازار کمتر است، یعنی خریداران به دنبال تثبیت سود و فروشندگان به دنبال فروش در بازار هستند. یعنی عرضه از تقاضا بیشتر میشود. اما در کل وضعیت صعودی است، پس خریداران بهاحتمالزیاد با اصلاح منفی به قیمتهای جذابتر، دوباره وارد بازار میشوند. به همین دلیل اوج جعلی در نقطه ۱، اطلاعات ارزشمندی در رابطه باقدرت مومنتوم بازار را در اختیار ما میگذارد، اما نشانهای از تغییر جدی درروند غالب بازار نیست.

نکته: باید دقت کرد که شکست همسو با روند غالب نمیتواند تضمینی از به راه افتادن حرکت یکطرفه در بازار باشد. درواقع، در بیشتر موارد اثر عکس دارد. معامله گران عکس روندی معمولاً درک مناسبی از روند و مومنتوم دارند و معمولاً زمانی وارد بازار میشوند، که احساس کنند حرکت مشخصی که در بازار جریان داشته، اثر خود را گذاشته و به پایان رسیده است. اما این معامله گران هرگز تا زمانی که شکست جدیدی را در بازار مشاهده نکنند، وارد بازار نمیشوند و این معامله گران معمولاً با مشاهده شکستی که از دوره آمادهسازی خوبی برخوردار نیست، با آغوش باز استقبال میکنند.

همانطور که اشاره شد، تنها معامله گران عکس روندی نیستند، که درنبرد میان شکست و حرکت یکطرفه ناموفق (یعنی نبود پدیده همنوایی)، وارد بازار میشوند. درجه همنوایی در یک شکست میتواند از سوی معامله گران، گاهی اوقات دستکم گرفته شود، که درنتیجه آن، معامله گران عکس روندی با فعال شدن حد ضرر مواجه میشوند. میتوان بهطور ساده گفت که هر چه قدر حرکت بازار بیشتر بسط یابد و شکست هم ضعیف باشد (یعنی دوره آمادهسازی مطلوبی نداشته باشد)، بازگشت بازار با موفقیت همراه خواهد بود، هرچند اگر موقتی باشد.

حال اجازه دهید به کف جعلی در نقطه ۲ بپردازیم. با توجه به اینکه روند هنوز صعودی است و قیمت هم در محدوده کف قبلی قرار دارد، میتوان چنین تصور کرد که بسیاری از خریداران به دنبال ورود مجدد به بازار باهدف ایجاد موج صعودی بعدی هستند.

معامله گران حریص احتمالاً در این سطوح وارد بازار شدهاند و با رسیدن قیمت به کف قبلی موقعیت خرید اتخاذ کردهاند، با این امید که بازار با جهش صعودی فوری همراه خواهد شد، اما چنین حرص و طمعی بدون ریسک نیست، بهخصوص اگر از حد ضرر کوتاهی استفادهشده باشد. اما بر اساس رویکرد ارائهشده در این دوره آموزش پرایس اکشن، توصیه میشود که ابتدا عملکرد بازار در این محدوده بررسی شود.

این رویکرد نهتنها برای ما فرصت بیشتری جهت ارزیابی موقعیت معاملاتی میدهد، بلکه به سایر معامله گرانِ همنظر با ما هم فرصت میدهد، تا از اطلاعات بیشتری بهرهمند شوند. همواره به یاد داشته باشید که ما به دنبال همنوایی در بازار هستیم، یعنی هم خریداران و هم فروشندگان بایستی در بازی ما شرکت کنند، که برای چنین چیزی ما به درجه قطعی از موافقت و همنوایی معامله گران بازار نیاز داریم.

باقی ماندن حرکات قیمتی، در انتهای یک بازگشت نزولی در سطح حمایت، بهمراتب توجه بیشتری را بین فعالین بازار به خود جلب میکند. این موضوع نشان میدهد که فروشندگان دیگر دست بالا را در بازار ندارند و بهزودی شاهد غلبه خریداران بر بازار خواهیم بود.

اما باید توجه کرد که وقتی بازار بعد از برگشت در یک سطح حمایتی گیر میکند، باید بااحتیاط عمل کرد، چونکه در چنین وضعیتی حرکات قیمتی بسیار نوسانی میشوند و احتمال برخورد قیمت به حد ضرر وجود دارد. بخصوص اگر حد ضرر کوتاه باشد.

حرکتی که در چنین وضعیتی میتواند به داد خریداران برسد، به این صورت است که شاهد شکست نزولی بازار باشیم، ولی این شکست نتواند بازگشت نزولی را بسط دهد، و بعدازآن شکست صعودی روی دهد. بعدازآن اگر فروشندگان نتوانند شکست نزولی را ادامه دهند و بعد با یک شکست صعودی مواجه شوند، بهراحتی معامله گران پی میبرند که کدام گروه، بازار را در دست خواهد گرفت. هرچند اوجها و کفهای جعلی اطلاعات باارزشی را در اختیار ما میگذارند، اما بهتنهایی نمیتوانند دلیلی برای ورود به معامله باشند. در وضعیت اول، کف جعلی در ۲ بهعنوان نشانه خوبی از بازگشت صعودی عمل کرده است، اما این دوره آمادهسازی بعدی بود، که شرایط را برای معامله فراهم کرده است.

در مقایسه با اوج جعلی نقطه ۱، اوج جعلی ۴ در وضعیت دوم ،تأثیر بیشتری بر انتظارات خریداران میگذارد. دوره آمادهسازی قبل از شکست صعودی نشان میدهد، که این بار خریداران تلاش بیشتری کردهاند تا شکست صعودی را ایجاد کنند، که درست اندکی بعد شاهد عدم موفقیت این تلاشها شدهاند.

اگر قیمت نتواند بعد از شکست موفقیتآمیز در یکجهت حرکت کند، احتمالاً خطر بزرگتری معامله گران را تهدید میکند، چنین رویدادی لزوماً موجب بازگشت قوی بازار نمیشود، اما نشانهای از دردسر برای خریداران هست و به همین دلیل بهانه خوبی است که همه فعالین بازار، حرکات قیمتی در ادامه این روند را بهدقت دنبال کنند. درصورتیکه قیمت نتواند اوج جعلی را جبران کند و در عوض شکست نزولی روی دهد (همانطور که در سطح ۵ شاهدش بودیم)، باید توجه کرد که این پیغام بسیار مهمی است که بازار به معامله گران مخابره میکند. برای جمعبندی مثال انتزاعی، میتوان گفت که :

- شکست جعلی در انتهای یک موج حرکتی که با روند غالب بازار همسو است، میتواند نشانهای از اصلاح کوتاهمدت موج حرکتی باشد (نقطه ۱).

- شکست جعلی در انتهای اصلاح بازار میتواند نشانهای از بازگشت روند غالب قبلی باشد (نقطه ۲).

- شکستی که از دوره آمادهسازی خوبی برخوردار بود و از سوی جریان و روند فعلی هم حمایتشده، اگر به هر دلیلی ناموفق باشد، میتواند نشانهای از یک تغییر قوی و جدی در بازار باشد.

آموزش پرایس اکشن: بازگشت از اصلاح قیمتی

ابتدا اجازه دهید در این قسمت از آموزش پرایس اکشن به مفهوم اصلاح بپردازیم. طبق تعریف کلاسیک، اصلاحِ موج قیمتی عبارت است از، حرکتی که بخشی از روند غالب بازار را خنثی میکند. یعنی قیمت برخلاف موج اصلی حرکت میکند. انواع مختلفی از حرکات اصلاحی در بازار وجود دارد و شاید اکثر حرکات اصلاحی، حرکات مخالف روند نباشند.

بهعنوان مثال، بازار خنثی یا بدون روند را در نظر بگیرید. در بازارهای بدون روند، حرکات قیمتی نوسانات زیادی دارند، که بیش از نیمی از آنها اصلاح بازار تلقی میشوند. نوع دیگری از اصلاح هم وجود دارد که به آن اصلاح در زمان گفته میشود، که در آن اصلاً تغییر قابلتوجهی در قیمتها روی نمیدهد، بلکه قیمت برای مدتی در یک محدوده باقی میماند. علاوه بر این، ازآنجاییکه ایده حرکات اصلی و حرکات فرعی، نقطه آغازین درک اصلاح هستند و همچنین بیشتر به تایم فریم انتخابی بستگی دارند، بهتر است که همواره از خود بپرسیم که چه کسی در بازار و در برابر کدام گروه مخالفت میکند.

به طبع همیشه بهتر است که دیدگاهها در این رابطه از سوی خود معاملهگر تعیین و بررسی شود. به همین دلیل اولین کار معاملهگر، حداقل یافتن مقاومت در نمودار است. اگر روند غالبی در تصویر تکنیکال نموداری دیده شود، هر اصلاح جزئی ارزش توجه کردن دارد. اما همواره مسئله مبهمی در اینجا وجود دارد که باید حل شود:

دقیقاً چه زمانی قیمتها بهاندازه کافی اصلاح میشوند، که میتوان بازگشت بازار از آن محدوده را پیشبینی کرد؟

در بحث اوجها و کفهای جَعلی، ما در مورد تکنیک های بازگشتی صحبت کردیم، که توصیه شد بعد از دوره آمادهسازی در کفهای قیمتی پیشبینیشده در اصلاح روندی، با شکست بازار وارد معامله شد. در ادامه جزئیات بیشتری از این رویکرد را بررسی میکنیم.

در تکنیک های معاملاتی جهت ورود در بازگشت از اصلاح روند، استراتژی مشهوری وجود دارد که میتوانیم در معاملات خود بهکارگیریم. رویکرد عمومی که بسیار هم محبوب است، محاسبه اندازه اصلاح بر اساس طولموج روند است. اگر طول حرکت ۱۰ واحد باشد، اکثر معاملهگران منتظر اصلاح چهار تا شش واحدی خواهند ماند. یعنی درصد اصلاحی که فعالین بازار آن را انتهای اصلاح و محدوده بازگشتی اصلاح میدانند، چهل، پنجاه و شصت درصد است.

بهراحتی میتوان به ایراد این روش پی برد. با نبود معیاری خاص و معین، باید از حد ضرر نسبتاً بزرگی استفاده کرد، تا بتوان از اصلاحهای بزرگتر از پیشبینیها، جان سالم به دربرد. برای اینکه شک و تردید و عدم قطعیت روش اول را کاهش دهیم، از استراتژی دیگری استفاده میکنیم.

در این روش، منتظر رسیدن اصلاح قیمتی به ناحیه حمایت یا مقاومت میمانیم (در محدوده موج روندی). اگر نواحی حمایت یا مقاومت در اصلاح ۴۰ تا ۶۰ درصدی باشند، میتوان گفت که مطلوبترین محل برای بازگشت اصلاح قیمتی را یافتهایم. این روش را گاهی اوقات بهعنوان برخورد مجدد تکنیکال هم مینامند.

ازآنجاییکه اکثر موجهای قیمتی، نوعی از حرکات خنثی را در حرکات صعودی و نزولی نشان میدهند، اصلاح بازار به این سطوح از سوی اکثریت فعالین بازار پیشبینی میشود، که به همین دلیل احتمال جهش بزرگ از این سطوح بسیار بالاست.

هر نوعی از اصلاح که به سطح قبلی حمایت یا مقاومت برسد (فرقی ندارد که سطح کلیدی جزئی یا اصلی باشد)، میتواند بهعنوان برخورد مجدد تکنیکال در نظر گرفته شود. به همین دلیل احتمال جهش قیمتی از آن محدوده وجود دارد.

درصورتیکه معاملهگری به دنبال معامله بازگشت از اصلاح باشد، بهتر است که منتظر اتمام دوره آمادهسازی بماند و بعداً وارد بازار شود. مسلماً در چنین حالتی شانس موفقیت معامله هم بیشتر خواهد بود. اما ورود درست از محدوده بازگشتی و بدون ارزیابی حرکات قیمتی بازار، شاید موفقیتآمیز باشد، اما با ریسک بیشتری همراه خواهد بود.

روش محافظهکارانهای که در اینجا با جزئیات توضیح داده خواهد شد، بدینصورت است که نباید مستقیماً از محدوده اصلاح یا برخورد مجدد، اقدام به معامله کرد، بلکه ابتدا نحوه حرکات قیمت را در محدوده محتمل بازگشتی بررسی میکنیم و بعداً تصمیم به معامله میگیریم.

این رویکرد مبتنی بر این اصل بنا شده که اکثر بازگشتهای اصلاحی بهسرعت و با دقت بالا روی نمیدهند. این مسئله علاوه بر اینکه فرصت بیشتری را برای ما فراهم میکند تا به ارزیابی شانس بازگشت از اصلاح بپردازیم، بلکه شرایط برای دوره آمادهسازی لازم برای چنین رویدادی را هم فراهم میکند و درعینحال دید بهتری هم از سطح دقیق شکست به ما میدهد.

مسلماً نباید چنین برداشت کرد که با اندکی بیشتر صبر کردن، به حد ضرر نخواهیم خورد یا بیش از موعد وارد بازار نخواهیم شد.

اما اگر ما بخواهیم از بازگشتهای اصلاح موج روندی، با حد ضرر کوتاهی وارد معامله شویم، رویکرد کم ریسک تر و قطعاً بهتری را نسبت به معاملات کور کورانِ اتخاذ کردهایم. منظور از معاملات کور کورانِ، معاملاتی است که در آن به قیمتها اجازه تثبیت داده نمیشود. اجازه دهید با بررسی چند مثال این مفهوم را در عمل مطالعه کنیم..

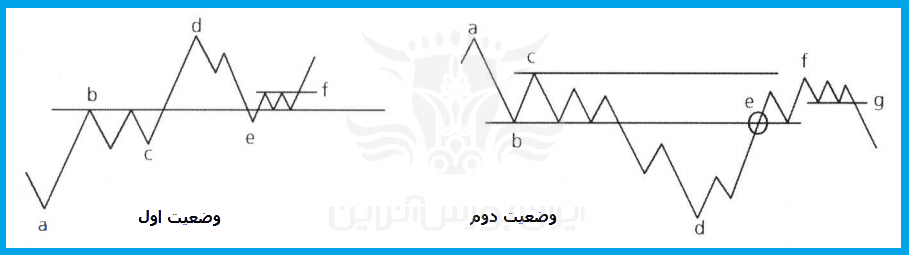

اغلب بازگشت بازار از اصلاح، از سطوح کلیدی حمایت یا مقاومت شروع میشود. بهجای آنکه صریحاً از این سطوح به امید جهش وارد بازار شوید (در هر دونقطه e) بهتر است که به بازار اجازه داده دهید تا دوره آمادهسازی را کمی بیشتر ادامه دهد. در وضعیت اول و اصلاح d-e، مثالی از برخورد مجدد بازار به سطح b را داریم که این سطح نتیجه حرکات خنثی در موج صعودی a-d است. بهراحتی میتوان گفت که سطح b، نقش کلیدی در نمودار ایفا میکند، چونکه:

- این سطح، دوره آمادهسازی را برای موج بعدی در روند ایجاد میکند.

- بهعنوان جاذبهای برای اصلاح بعدی بازار عمل میکند؛ یعنی در ادامه حرکات بازار، این محدوده بازار را به سمت خود خواهد کشید.

- سطحی را برای برخورد مجدد اصلاح ۴۰ و ۵۰ درصدی ایجاد میکند.

- شرایطی را برای نبرد خریداران و فروشندگان جهت تعیین کف قطعی اصلاح ایجاد میکند، که در پی آن بازگشتی از اصلاح را در غالب دوره آمادهسازی به راه میاندازد (e-f).

همانطور که قبلاً اشاره شد، با منتظر ماندن برای تکمیل دوره آمادهسازی، احتمال این وجود دارد که فرصت سود بردن از بازگشتِ فوری بازار از اصلاح هم از دست برود.

درواقع چنین اتفاقی معمولاً روی میدهد. بااینحال، معاملهگران از نوسانات ناخواسته در امان میمانند. در کل، بااحتیاط عمل کردن، از رویکرد حریصانه بسیار بهتر است. در وضعیت اول، دوره آمادهسازی بین e و f بسیار رایج است و البته حرکات مطلوبی هم محسوب میشود. این دوره آمادهسازی در حمایت تکنیکال b شکلگرفته، درحالیکه دوره آمادهسازی را در زیر سطح f به راه انداخته است، درصورتیکه شکست صعودی باشد، احتمال وقوع پدیده همنوایی تشدید میشود.

در اینجا بایستی اشاره شود که ورود به بازار از سطوح بالایی f، لزوماً در مقایسه با محل ورود e نامطلوب نیست.

اول از همه، دوره آمادهسازی زیر f، تأییدی از احتمال بازگشت است که این خود یک امتیاز محسوب میشود؛ اما در اینجا مسئله دیگری هم وجود دارد که بایستی در نظر گرفته شود. مسئلهای که بر هر دو سمت بازار تأثیر میگذارد. این مسئله مربوط به سطح حد ضرر و حد سود نسبت به محل ورود به معامله است. فرض کنید که در هر دو جهش e و شکست به بالای f، حد ضرر در زیر کف مشخص و قبلی بازار قرارگرفته باشد. در این حالت نکات جالبتوجهی وجود دارند که میتوان به آنها اشاره کرد.

با ورود به معامله از بالای سطح f، آخرین کف قیمتی قابلتوجه نسبت به نقطه ورود، در سطح b قرار دارد که درنتیجه میتوان حد ضرری را اندکی پایینتر از آن تعیین کرد.

با معامله در e، حد ضرر میتواند در اولین کف قیمتی در سمت چپ نقطه ورود قرار گیرد (در زیر نقطه c). اجازه دهید فرض کنیم که هر دو معاملهگر حد سود را در اوج d قرار دادهاند. درصورتیکه بازار به این حد سود برسد، معاملهگران حریص که از نقطه پایینتری وارد معاملهشدهاند، به سود بیشتری دستیافتهاند، اما لزوماً از نسبت سود به زیان بهتری برخوردار نبودهاند. برای ارزیابی این مسئله، باید نسبت ریسک و سود را در نظر بگیریم. برای مثال، اگر حد ضرر برابر ۱۶ پیپ باشد و حد سود در فاصله ۳۲ پیپی از نقطهی ورود قرار گیرد، آنگاه نسبت ریسک به سود برابر ۱:۲ خواهد بود.

معاملهگر محافظهکار هم که از سطوح بالاتری وارد معاملهشده، میتواند نسبت ریسک به سود مشابهی داشته باشد. فاصله f تا هدف d تقریباً ۲۴ پیپ خواهد بود، اما حد ضرر زیر b هم فاصله اندکی خواهد داشت درصورتیکه حد ضرر ۱۲ پیپ باشد، آنگاه نسبت ریسک به سود این معامله هم برابر ۱:۲ خواهد بود.

حتی اگر از رویکرد محتاطانه هم استفاده شود، بازهم این چالش وجود دارد که آیا پیش از موعد وارد معاملهشدهایم، یا هنوز به موعد مقرر برای ورود به معامله باقیمانده است. با صبر کردن، بازار مهربانتر نخواهد شد و نقطه ورود به معامله خوبی را برای ما فراهم نخواهد کرد. در اینجا نکتهای بین مقایسه کردن دو رویکرد حریصانه و محتاطانه وجود دارد؛ که نسبت به وضعیت موجود میتواند تعیینکننده باشد. اگر دوره آمادهسازی قبل از شکست کوتاه باشد، میتوان گفت که نقطهی ورود به معامله بیشتر حریصانه است.

وضعیت ۲ بهخوبی هدف ما از منتظر ماندن برای دوره آمادهسازی را نشان میدهد. روند نزولی a-d درواقع تصویر معکوسی از روند صعودی وضعیت اول است، اما این بار، بازگشت از اصلاح رویکرد متفاوتی داشته است. سطح b دوباره خود را بهعنوان محتملترین سطح برای بازگشت نشان میدهد (اصلاح ۵۰ یا ۶۰ درصدی در محدوده حمایت قبلی که حال به مقاومت تبدیلشده است)، اما فروش حریصانه از نقطه e، فروشنده را در برابر مشکل جدی، قبل از برگشت اصلی قرار خواهد داد.

در این وضعیت توجه کنید که قیمتها دوباره قبل از بازگشت، به این سطح برخورد کردهاند، اما این بار بازار بهجای اینکه از سطح حمایت قبلی برای جهش استفاده کند (b)، تصمیم گرفته که سطح مقاومت قبلی را برای برگشت انتخاب نماید (f با c انطباق دارد). هردوی e و f برخورد مجدد تکنیکال معتبری محسوب میشوند و بهطور یکسان از شانس رخداد یکسانی برخوردارند.

اما از آنجایی که بیش از روی دادن بازگشت، نمیدانیم که بازار کدام مسیر را انتخاب خواهد کرد، بهتر است که از معامله خودداری شود تا وضعیت بازار بیشتر از این شفافتر شود. نهتنها بازار همواره این اطلاعات مفید و اضافی را در اختیار معاملهگر قرار خواهد داد، بلکه گاهی باعث خواهد شد که صبر را بهعنوان عاملی ضروری و حیاتی در معاملات در نظر بگیرد.

در وضعیت دوم و از دید رویکرد محافظهکارانه، ورود به معامله از زیر g و حد ضرر کوتاه در بالای f، مسلماً فروشنده را در وضعیت بهتری قرار میدهد.

آموزش پرایس اکشن: برخورد به کف یا سقف

در بحث بازگشت از اصلاح قیمتی پرایس اکشن، اشاره شد که برخورد مجدد قیمت به یک سطح کلیدی برای جهش قیمتی لازم است (اثر جهش). همچنین در مرحله اول، توانایی و تمایل این سطح کلیدی برای شروع اصلاح قیمتی هم مهم است (اثر جاذبه).

برای اینکه با منطق جاذبه و جهش آشنا شویم، اجازه دهید حرکت صعودی را از a به b تصور کنیم که با اندکی توقف در b قیمت به c صعود میکند. اگر ما هنوز وارد بازار نشدهایم و به سمت خریداران بازار هم متمایل هستیم و درعینحال شاهد افت قیمت از اوج c باشیم، به چه شکلی باید این حرکت را معامله کنیم؟

خوب ما به این سؤال بهطورکلی جواب میدهیم. باید گفت که باید منتظر بمانیم تا قیمت به سطح b برسد.

این موضوع نشان میدهد که محدوده b برای ورود به معامله، محدوده امنتری است، تا اینکه مثلاً اندکی بالاتر از b وارد معامله شویم. نکته مهمی که در اینجا وجود دارد، این است که اگر تفکر در این رویکرد بر پایه تحلیل تکنیکال باشد، معامله گران دیگری هم خریدهای خود را تا برخورد قیمت به سطح b به تعویق خواهند انداخت. درنتیجه، به خاطر نبود خریداران در سطوح بالایی b، اصلاح نزولی قیمت از c تا رسیدن به b ادامه خواهد یافت (همان قانون جاذبه). در اینجا، نبود خریداران عامل اصلی اصلاح قیمتی است.

این بدین معنی نیست که سطح جاذبه حتماً مورد اصابت قرار خواهد گرفت، بلکه تنها بهاحتمال برخورد قیمت به سطح جاذبه اشاره میکند. بااینحال در بازار، حتی احتمال کوچک روی دادن چیزی میتواند به رخ داد آن منتهی شود.

مشاهدات نشان میدهند که قائدِ جذب و جهش تنها منحصر به وضعیتهای معمولی روندی بازگشتی نیست، بهطورکلی این قائد در تمامی حرکات نوسانی بازار دیده میشود، حتی در الگوهای کوچک تکنیکال. به همین دلیل میتوان گفت، این قائدِ برای استفاده در آینده میتواند مفید باشد. برای این منظور به یک مورد بخصوص به نام برخورد به سقف/کف اشاره میکنیم.

بهترین راه برای توصیف مفهوم برخورد به سقف/کف، بررسی آن در وضعیت شکست یک دامنه نوسانی است.

احتمالاً به یاد دارید که سه نوع شکست وجود دارد:

- شکست جَعلی

- شکست ضعیف

- شکست قطعی

روش دیگر توصیف این شکستها به این صورت میتواند باشد، که بگوییم شکست خیلی زودرس، شکست زودرس و شکست بهموقع. مسلماً مطلوبترین شکست، شکست قطعی و یا بهموقع است، که از دوره آمادهسازی خوبی هم برخوردار است. شکست خیلی زودرس و یا شکست جعلی خیلی نمیتواند دردسرساز باشد، چون دوره آمادهسازی آن معمولاً یا ضعیف است یا اصلاً دوره آمادهسازی ندارد.

به همین دلیل بهراحتی میتوان از معامله آن صرفنظر کرد. با این گفته، سختترین و پیچیدهترین مورد، شکست زودرس و یا شکست ضعیف است، که میتواند معامله گران را بهاشتباه بی اندازد.

وقتیکه با شکست ضعیف مواجه میشوید، بهترین رویکرد کاهش حجم معامله است، اما درعینحال نباید چشم از این موقعیت برداشت. درصورتیکه قیمت نتواند بعد از شکست، یک حرکت یکسویهای را به راه بی اندازد و همچنین درعینحال نتواند به سمت مخالف شکست برگردد، احتمال اینکه معامله گران دوباره وارد بازار شوند و قیمت را در سمت شکست هول دهند بسیار بالاست. در این حالت، عاملی که میتواند به ما چراغ سبز ورود به معامله را بدهد، برخورد یا عدم برخورد به کف/سقف است..

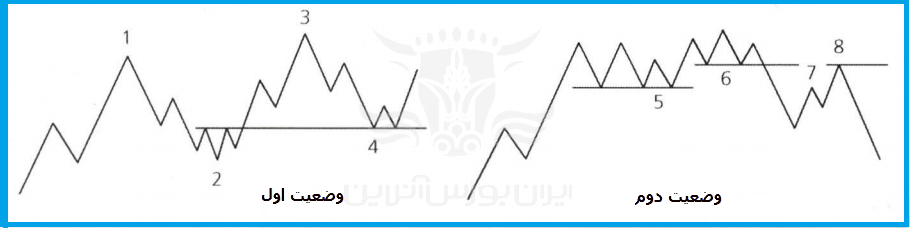

در شکل بالا و در وضعیت اول، حرکت ۱-۲-۴ نشانگر یک حرکت نزولی است. طبق تعریف، هر حرکت نزولی قبل از سقوط از اوج قیمتی به کف بازار، حرکات خنثی را در اوج قیمتی تشکیل میدهد. این حرکات خنثی میتواند تنها شامل یک کندل قیمتی باشد. اوج قیمتی چنین حرکتی، یک اوج قیمتی میانی را در نمودار شکل میدهد. اما درعینحال، کف قیمتی ایجادشده در طول فرآیند تشکیل اوج، یک سقف را در بازار ایجاد میکند، که معمولاً حمایت کوچکی برای بازار است.

طبیعتاً در موجهای صعودی V یا U شکل، این سقف در بالای فرایند تشکیل کف ایجاد خواهد شد، که به آن فقط کف خواهیم گفت. برای راحتی کار هم به سقف و هم به کف ایجادشده، سقف خواهیم گفت. اگر سطح ۳ را به سمت راست بسط دهیم، میتوانیم ببینیم که حرکت بازگشتی، از پایین به زیر این سطح برخورد کرده است (۵).

این مثال انتزاعی از برخورد قیمت به سقف به دنبال شکست ضعیف است و همچنین این رویداد بهراحتی قابل پیشبینی است. درواقع برخورد قیمت به سقف ایجادشده یکی از عواملی است که نشان میدهد چرا شکست ۴، شکست ضعیف یا زودرس بوده است.

در این میان باید گفت که معاملهگرانی که در شکست ضعیف وارد بازار شدهاند، تنها افرادی نیستند که در معرض ریسک جاذبه معکوس سقف قرار دارند. فروشندگان دیگری هم که هنوز وارد معامله نشدهاند هم در معرض ریسک قرار دارند، چراکه احتمالاً با اولین برخورد حرکت بازگشتی بازار به کف دامنه نوسانی (که با دایره نشان دادهشده است) وارد معامله میشوند.

این رویکرد، مفاهیم تکنیکال را نقض میکند، که بهتر است که در معاملات با حد ضرر کوتاه مورداستفاده قرار نگیرد: بهجای اینکه قیمت به سطح آشکار حمایت قبلی (یا مقاومت) حرکت کند، بازگشت صعودی معمولاً به آخرین سطح حمایت حرکت میکند، حتی اگر آخرین سطح حمایت از سوی نمودارهای بلندمدت هم حمایت نشود (۳). میتوان گفت که این حرکت، فاصله خالی بین کف دامنه نوسانی و محدوده احتمالی برخورد به سقف را پر میکند. این دقیقاً عملکرد اثر جاذبه است که در بالا توضیح داده شد و باید گفت که اتفاقی است که خیلی روی نمیدهد.

معمولاً معامله گران حریص خود را در معرض جاذبه معکوس قرار میدهند، که به ضرر آنهاست، اما معامله گران محافظهکار منتظر فرصت مناسب میمانند تا از آن بهخوبی بهرهمند شوند. درصورتیکه جهش بعد از برخورد به سقف روی دهد و قیمت برای بار دوم به سمت کف دامنه نوسانی حمله کند، نشانگر تمایل شدید معامله گران به این سطح است، که در بازار از چشمها پوشیده نخواهد ماند. درنتیجه سمت دیگر بازار که از کف دامنه نوسانی دفاع میکند، بیش از گذشته نگران موقعیت معاملاتی خود خواهد شد و بهاحتمالزیاد در ادامه شکست کف دامنه نوسانی، موقعیتهای معاملاتی (خرید) را خواهد بست.

وضعیت دوم در نمودار بالا نوع دیگری از وضعیت اول را نشان میدهد. در این وضعیت حرکت ۱-۲-۴ مورد توجه قرار دارد. اوج دامنه نوسانی در نقطه ۴ شکسته شده است، اما این شکست بدون دوره آمادهسازی، در زیر اوج دامنه نوسانی رویداده است، پس این شکست از نوع ضعیف یا زودرس است.

با کاهش دستورات خرید معاملاتی در ۴، خریداران احتمالاً در مورد ادامه حرکت یکطرفه بعد از شکست دچار شک و تردید شدهاند، اما لزوماً به این معنی نیست که روند صعودی هم در کل تضعیفشده باشد.

به همین دلیل میتوان گفت که احتمالاً خریداران دوست دارند که شاهد عدم موفقیت شکست ضعیف باشند. بعدازاین، در صورتی قیمت به سمت پایین برگردد، احتمالاً تا حمایت بعدی در داخل دامنه نوسانی حرکت کند (به کف ۵ که برخوردی به اوج قبلی در نقطه ۳ است). و این میتواند شرایط خوبی را برای یک حرکت صعودی دیگر به راه بی اندازد.

به این “سقف” بهخصوص (کف در حرکات v شکل) توجه کنید که دقیقا در عمق حرکت ۱-۲-۴ قرار نگرفته است. اما ازآنجاییکه نشانگر آخرین سطح مقاومت در دامنه نوسانی است، اولین سطح جاذبه در حرکت نزولی از شکست ضعیف است، که در نقش حمایت ظاهر میشود و میتواند بهعنوان “سقف” در نظر گرفته شود. معامله گران حریص احتمالاً با برخورد قیمت به این “سقف” سریعاً اقدام به خرید میکنند، با این امید که جهش فوری به وقوع خواهد پیوست (۵). اما معامله گران محافظهکار ابتدا منتظر برخورد خواهند ماند و بعدازآن، وارد معامله خواهند شد.

سایر خریداران هم احتمالاً منتظر شکسته شدن اوج دامنه نوسانی برای بار دوم خواهند ماند. هیچکدام از موارد بالا به این معنی نیست که شکست ضعیف مقدمهای برای شکست قویتر در آینده است، اما معمولاً چنین اتفاقی میافتد، بهخصوص اگر روند بازار هم با شکست هم سو باشد.

در کل استراتژیهای تحلیل پرایس اکشن، وجود برخورد به سقف یا نبود آن میتواند عامل کلیدی و تعیینکنندهای در پذیرفتن شکست باشد.

همانند اکثر پدیدههای پرایس اکشن، قاعده برخورد سقف/کف ، محدود به شرایط خاص محیطی بازار نیست. این قاعده هم در بازارهای روند دار و هم بدون روند کاربرد دارد و میتواند در هرگونه بازگشت یا شکست قیمتی نقش داشته باشد.

وضعیت ۱ در نمودار بالایی مثال دیگری از برخورد کف/سقف است. این برخورد زمانی که قیمت بعد از حرکت ۱-۲-۳ به بالای کف ۴ برخورد کرده قابلمشاهده است.

نکته: اگر در نمودارهای قیمتی اوجهای پایین و کفهای بالا را پیدا کنید (فرقی نمیکند که اصلی یا جزئی باشند)، معمولاً خواهید دید که اکثر بازگشتها به دلیل جهشهای ناشی از برخورد به سقف/کف رویداده است. بخصوص اگر بازار روند قوی داشته باشد. مثلاً درروند صعودی، هر اصلاح قیمتی منفی، نخواهد توانست به کف قیمتی قبلی برسد، چونکه خریداران با برخورد قیمت به کف دوباره وارد بازار خواهند شد.

یکی دیگر از مثالهای برخورد سقف در وضعیت ۲ نمودار نشان دادهشده است. در این نمودار، وقتیکه کف، شکسته میشود، روند صعودی تحتفشار قرار میگیرد. همزمان با ورود خریداران به بازار برای دفاع از روند صعودی، بازگشت قیمتی رخ میدهد، که درنتیجه فرصت خوبی برای ورود فروشندگان جدید از قیمتهای بالاتر را فراهم میکند. دستهای از معامله گران که از نقطه ۷ اقدام به فروش کرده بودند، احتمالاً دلیل خوبی برای این کار داشتند، اما این دسته از معامله گران خود را در معرض ریسک برخورد به اوج قرار دادهاند. ازآنجاییکه کف ۶، آخرین سطح حمایت را نشان میدهد، بهترین سطحی محسوب میشود، که میتوانست بازگشت مثبت احتمالی قیمت را به سمت خود جذب کند.پ

آموزش پرایس اکشن: اثر اعداد روند (اعداد رند Round Numbers)

برای تکمیل آموزش پرایس اکشن، به بررسی اثر اعداد روند میپردازیم. پیدا کردن اعداد روندی که بازار به آنها واکنش نشان میدهد، کار دشواری نیست. مهم نیست که دلیل اصلی واکنش بازار به این اعداد روند چیست، اما مهم است که هر واکنش منظم بازار را مورد ارزیابی و مطالعه قرار دهیم.

ابتدا باید پرسید که در نمودار جفت ارزها به کدام سطوح، اعداد روند گفته میشود؟ اکثر جفت ارزها تا چهار رقم اعشار محاسبه میشوند، وقتیکه آخرین رقم اعشار نشانگر عدد صفر باشد، آن نرخ، نرخ روند بازار است. در مقیاسهای پایینتر، مثل نمودار یک دقیقه، نرخی مانند ۱.۲۶۳۰ میتواند نرخ روند محسوب شود. در نمودارهای بالاتر مثل پنج دقیقه، جفت ارز در محدودههای ۲۰ واحدی نوسان میکند، یعنی اگر دو رقم آخر اعشار جفت ارز ضریبی از ۲۰ باشد، عدد روند محسوب میشود (۱.۲۶۰۰– ۱.۲۶۲۰–۱.۲۶۴۰). بهطورکلی، اعداد روند در نمودار جفت ارزها، اعدادی هستند که رقم اعشار آنها یا به ۰۰ و یا به ۵۰ منتهی میشود، مثل: ۱.۲۶۰۰–۱.۲۶۵۰–۱.۲۷۰۰.

در هر جلسه معاملاتی دیر یا زود سطح ۰۰ یا ۵۰ لمس خواهد شد. اینکه تا ساعتها جفت ارز در اطراف این اعداد روند نوسان کند، امر غیرعادی نیست. هیچ راهی برای پیشبینی دقیق واکنش بازار به این سطوح وجود ندارد. اما میتوان گفت که در مراحل اولیه واکنش بازار به نرخ روند، بایستی سعی شود که به هیچکدام از طرفین بازار متمایل نشد. یعنی نه به فکر خرید بود و نه به فکر فروش. » استراتژی معامله پرایس اکشن

درست مثل سایر نبردهای میان خریداران و فروشندگان، نبرد بر سر عدد روند درنهایت به نتیجه میرسد (این لزوماً به این معنی نیست که این اتفاق در جلسه معاملاتی خاصی، مثل معاملات آمریکای شمالی، روی خواهد داد). این وظیفه معامله گران پرایس اکشن است که همواره صبر کنند و با ارزیابی بازار به دنبال یافتن نشانهها و علائمی باشند که حکایت از برتری قدرت یک سمت بازار بر سمت دیگر بازار داروند.

یکی از ویژگیهای جالبتوجه اعداد روند، رفتار آنهاست. اعداد روند مشابه سطوح کلیدی تکنیکال رفتار میکنند و قیمت را به سمت خود میکشانند. اگر سیگنالهای معاملاتی با روند کلی همسو باشند، بهترین ترکیب میتواند سطوح روند باشد، که درنتیجه حرکت یکطرفهای ناشی از همگرایی بازار به راه میافتد. اینیکی دیگر از انواع اثر جاذبه است. همچنین فشار یک نرخ روند میتواند اثر معکوس داشته باشد. که به این حالت هم اثر عکس جاذبه میگوییم. با در نظر گرفتن هر دو مکانیسم بالایی، یکی از اهداف اصلی هر معاملهگری یافتن فرصتی است که در آن، معامله با اثر جاذبه موجود همسو باشد، درحالیکه از فشار معکوس سطوح روند دوری کند.