با آموختن استراتژی Forex Basket Trading، تمام سرمایهتان را در یک پوزیشن معامله نکنید. همه میدانیم که تنوعبخشی یکی از اصول امتحان پس داده در معاملات است. در این مقاله یاد میگیرید که چگونه از روش سبد معاملاتی فارکس استفاده کنید.

دشوارترین بخش معاملات فارکس، یافتن روشهایی برای مدیریت ریسک سرمایهگذاری است. مدیریت ریسک فارکس معادل داشتن یک استراتژی معاملاتی سودآور است. برای موفقیت در معاملات، باید بدانید که چه زمانی وارد و چه زمانی خارج شوید. این کار به نظر ساده میآید اما در عمل بسیار پیچیدهتر است. اینکه ۹۵٪ از معاملهگران در بازار شکست میخورند، بیدلیل نیست. اما هنوز هم امیدی وجود دارد. چه میشود اگر به شما بگوییم که میتوانید باهوشتر از آن باشید و استراتژی بر اساس دو اصل مهم معاملاتی ایجاد کنید:

- روند دوست شماست

- مقدار حد ضررها را کوتاه کنید و اجازه دهید سودها افزایش یابند.

فهرست مطالب

سبد معاملاتی فارکس چیست؟

در فارکس، سبد معاملاتی به معنای خریدوفروش همزمان چندین جفتارز همبسته یا غیرمرتبط در زمانی است که شرایط بازار مناسب باشد. هدف این است که پس از مدتی، مجموع تمام معاملات باز در قلمرو مثبت قرار گیرند و معاملات با سود بسته شوند. به این معنی که برآیند مجموع معاملات مثبت باشد.

در این استراتژی بهجای معامله یک ارز واحد، شما بر روی سبدی از جفتارزها تمرکز میکنید. برخی از معاملات ممکن است به دلیل همبستگی مثبت و منفی بین جفتارزهای مختلف، یکدیگر را خنثی کنند. در این راستا، شما میتوانید با استفاده از سبدی از جفتارزها، یک استراتژی بیطرفانه در بازار ایجاد کنید.

نحوه کارکرد سبد معاملاتی فارکس

بهطورکلی، هدف ما این است که ابتدا یک جفتارز با روند مشخص (صعودی یا نزولی) را پیدا کنیم. هنگامی که جهت کلی آن جفتارز را بر اساس نقاط قوت و ضعف دو ارز تشکیلدهنده آن تعیین کردید، میتوانید سبد معاملاتی خود را انتخاب کنید.

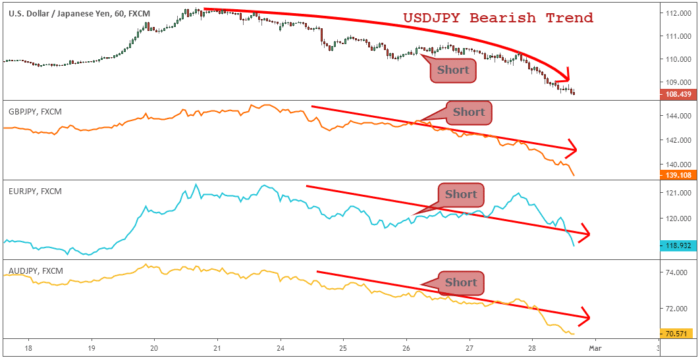

بهعنوان مثال، اگر در میان تمام جفتارزها، روند نزولی قوی برای USD/JPY را تشخیص دادید، این جفتارز پایه ما برای ایجاد سبد خواهد بود.

اگر جهت کلی USD/JPY نزولی باشد، به این معنی است که ین ژاپن در حال تقویت و دلار آمریکا در حال تضعیف است.

نمودار زیر را در زیر ببینید:

ازآنجاییکه در جفتارز USDJPY، ین ژاپن در حال تقویت است، ما میتوانیم به دنبال جفتارزهای دیگری باشیم که در آنها ین ژاپن ارز پایه (ارز اول) باشد. این جفتارزها بهاحتمال زیاد از روند نزولی دلار آمریکا (USD) سود خواهند برد.

میدونی تریدرهای موفق کجا حساب دارند؟

با شروع از اینجا، تو هم با یک بروکر عالی کار کن:

از آنجایی که ین در حال تقویت است، احتمالاً سایر جفت ارزهای ین مانند GBP/JPY، EUR/JPY و AUD/JPY نیز نزولی خواهند بود. به جای اینکه فقط USD/JPY را (فروش) معامله کنید، میتوانید تمام جفت ارزهای فرعی وابسته به ین ژاپن را نیز معامله کنید تا ریسک خود را بین چندین معامله پخش کنید.

همانطور که در نمودار فوق مشاهده میکنید، درحالیکه تقویت سراسری ین ژاپن (JPY) در تمامی جفتارزهای ین دیده میشود، برخی از جفتارزها با سرعت بیشتری حرکت میکنند.

بنابراین، اگر قصد داشتید تنها ۴ درصد ریسک در معامله USD/JPY را متحمل شوید، اکنون که چهار جفت ارز همسو با هم دارید، میتوانید به صورت جداگانه روی هر جفت ارز ۱ درصد ریسک کنید.

با اینکه استراتژی سبد معاملاتی فارکس برای توزیع ریسک طراحی شده است، اما همچنان یک ایراد اساسی دارد. موفقیت این استراتژی به طور چشمگیری به توانایی شما در خواندن صحیح جهتگیریهای بازار فارکس بستگی دارد. حتی اگر بهترین ایدههای سبدگردانی را داشته باشید، اما در تشخیص روند بازار اشتباه کنید، محکوم به شکست هستید.

چرا از سیستم سبد معاملاتی فارکس استفاده کنیم؟

یکی از مهمترین مزایای سبد معاملاتی این است که شما را از محیط معاملاتی “همه یا هیچ” دور میکند. منظور ما از این عبارت چیست؟

معاملات فارکس یا هر بازار دیگری (سهام، آتی، کالاها، ارزهای دیجیتال و غیره) بسیار احساسی هستند. به طور کلی، تمام قیمتهای بازار تحت تأثیر ترس و طمع حرکت میکنند. همه ما از ضرر کردن میترسیم و در مقابل برای کسب سود طمع داریم.

بنابراین، با استفاده از سبد معاملاتی فارکس، میتوانید خود را از این تصور که باید در هر معاملهای برنده باشید، رها کنید. معاملهگرانی که فکر میکنند میتوانند در همه معاملات پیروز شوند، به طور اجتنابناپذیری با مشکل مواجه خواهند شد. با استفاده از این استراتژی می توانید اجازه دهید که بازار مسیر خود را طی کند و در صورت اشتباه، ضرر خود را بپذیرید و در صورت صحت پیشبینی، سود کسب کنید.

دومین دلیل مهم برای استفاده از سبد معاملاتی این است که می توانید ریسک سرمایه گذاری خود را بین چندین پوزیشن تقسیم کنید.

استراتژی غیر جهت دار سبد معاملاتی

همانطور که توضیح داده شد، روش سنتی سبد معاملاتی شامل انتخاب سبدی از جفتارزها بر اساس جفت ارزی است که واضحترین روند را نشان میدهد. اما همه ما میدانیم که بازار هرگز بهصورت خطی حرکت نمیکند، بلکه در امواج نوسانی بالا و پایین میرود. همچنین میدانیم که همه روندها پایانی دارند و در نهایت معکوس میشوند.

بنابراین، ما پیشنهاد می کنیم که استراتژی سبد معاملاتی فارکس را به یک استراتژی غیر جهتدار تبدیل کنید. بدین معنی که حتی اگر در پیشبینی جهت کلی بازار فارکس اشتباه کنیم، موقعیتهای کلی میتوانند نتیجه مثبتی به همراه داشته باشند. یعنی ما همچنان تلاش خواهیم کرد تا روند را پیشبینی کرده و بر اساس آن موقعیتهایی را در بازار ایجاد کنیم.

در ادامه، چارچوبی را برای روش سبد ارزی خود به شما ارائه میدهیم.

مرحله ۱: تعیین روند شاخص دلار آمریکا

برای تعیین جهت روند یک ارز، روشهای استانداردی وجود دارد.

- برای تشخیص روند صعودی (آپترند) میتوانید از ساختار قیمتی بر اساس سقفها و کفهای بالاتر و برای تشخیص روند نزولی (داونترند) از کفها و سقفهای پایینتر استفاده کنید.

- همچنین میتوانید از اندیکاتورهای تکنیکال استفاده کنید.

برای سادگی، ما از نمودار شاخص دلار آمریکا (DXY) در زیر استفاده میکنیم:

بر اساس نمودار DXY، قیمت به بالای میانگین متحرک ۲۰ روزه عبور کرده است و نتیجه میگیریم که دلار آمریکا در حال تقویت است. از این رو انتظار میرود که ارزش دلار در برابر رقبای اصلیاش افزایش یابد.

گام بعدی به طور واضح، تعیین این است که کدام جفتارز را بخریم و کدام جفتارز را بفروشیم. این موضوع موفقیت این استراتژی را رقم میزند.

مرحله ۲: انتخاب جفت ارزهای معاملاتی

انتخاب جفتارز برایناساس است که کدام جفتارزها همسو با دلار آمریکا حرکت میکنند و کدام جفتارزها برخلاف روند صعودی دلار حرکت میکنند.

برای رسیدن به این هدف، بررسی میکنیم که کدام جفتارزها در روزهای گذشته در همان جهت با دلار آمریکا حرکت کردهاند.

همانطور که در نمودار زیر مشاهده میکنید:

تنها دو جفتارز AUD/USD و EUR/USD هستند که بیشترین بهره را از قدرت دلار بردهاند. از طرف دیگر، USD/CAD تقریباً بدون تغییر معامله شده است، درحالیکه GBP/USD با وجود تقویت دلار، مقاومت نشان داده و حرکت نزولی محدودی داشته است.

بنابراین، کاری که میخواهیم در این شرایط انجام دهیم این است:

- خرید دلار در برابر ارزهایی که همسو با قدرت دلار حرکت کردهاند (یعنی فروش EUR/USD و فروش AUD/USD).

- فروش دلار در برابر ارزهایی که قدرت دلار را نادیده گرفتهاند (یعنی خرید GBP/USD و فروش USD/CAD).

توجه داشته باشید که ریسک به طور مساوی بین همه ۴ جفت ارز توزیع میشود. به عبارت دیگر، ما تعداد لات (Lot) یکسانی را برای خرید و فروش در نظر میگیریم.

حالا بیایید ببینیم که در پایان اولین روز معاملاتی چه اتفاقی برای موقعیتهای ما خواهد افتاد:

- فروش EUR/USD (ضرر ۲ پیپ)

- فروش AUD/USD (ضرر ۳ پیپ)

- فروش USD/CAD (ضرر ۱۶ پیپ)

- خرید GBP/USD (ضرر ۲۷ پیپ)

پس از اولین روز معاملاتی، مجموع همه موقعیتهای ما ۵۰- پیپ خواهد بود. نتایج چندان رضایتبخش نیست، اما بیایید با روند پیش برویم و ببینیم بعد از ۱۰ روز چه اتفاقی میافتد.

موقعیتهای ارزی ما به شرح زیر خواهد بود:

- فروش EUR/USD (با ۷۹ پیپ سود)

- فروش AUD/USD (با ۱۰۵ پیپ سود)

- فروش USD/CAD (با ۸۰ پیپ ضرر)

- خرید GBP/USD (با ۱۴ پیپ ضرر)

همانطور که اشاره شد، حتی با بهترین استراتژیها هم، برخی معاملات در فارکس منجر به ضرر میشوند. هدف ما ساختن سبدی از ارزهاست که غیرجهتدار باشد و صرف نظر از اینکه در جهت اشتباه روند معامله کنیم، برای ما سود به ارمغان بیاورد. به عبارت دیگر، در این استراتژی، ما به دنبال کسب سود از نوسانات بازار هستیم، نه صرفاً دنبال کردن یک روند خاص.

یک رویکرد دیگر برای اجرای این استراتژی، استفاده از شاخصهای ارزی به عنوان معیار اصلی معاملات است. همانطور که در مثال فوق، از شاخص دلار آمریکا برای خرید یا فروش جفتهای ارزی بر اساس جهت حرکت شاخص استفاده کردیم.

استفاده از شاخص ارزی در استراتژی سبد معاملاتی فارکس

درست است که شاخص دلار آمریکا (DXY) شناختهشدهترین شاخص ارزی است، اما این تنها شاخص موجود نیست. در واقع، شما میتوانید شاخصهایی برای ارزیابی ارزش هر ارزی در برابر سبدی از ارزهای خارجی دیگر ایجاد کنید. برخی از پلتفرمهای معاملاتی، شاخصهای سبد ارزی مختلفی را بهصورت رایگان در اختیار شما قرار میدهند.

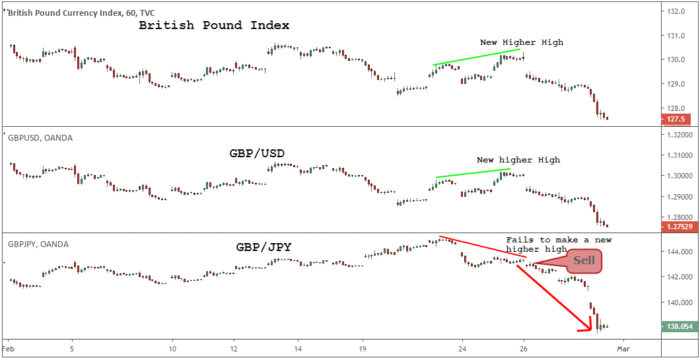

فرض کنید میخواهیم قدرت و ضعف پوند انگلیس را بهطورکلی بسنجیم. به این منظور، از شاخص پوند انگلیس به همراه دو جفتارز دیگر مانند GBP/USD و GBP/JPY استفاده میکنیم (نمودار زیر).

این استراتژی سبد معاملاتی فارکس بر ارزیابی نقاط قوت و ضعف جفتارزها با بررسی ساختار قیمتی و ارتباط بین آنها تمرکز دارد. هدف این استراتژی یافتن سرنخهایی در حرکت قیمت برای تشخیص واگرایی احتمالی بین جفتارزها و استفاده از این اطلاعات برای تصمیمگیریهای معاملاتی است.

واگرایی زمانی اتفاق میافتد که جهت حرکت قیمت یک جفتارز با جهت حرکت قیمت شاخص یا جفتارزهای دیگر در سبد معاملاتی مغایرت داشته باشد. این واگرایی میتواند نشاندهنده ضعف یا تغییر در روند باشد و فرصتی برای معاملات سودآور ایجاد کند.

مثال:

فرض کنید شاخص پوند انگلیس (GBP) به بالاترین سطح قیمتی جدید خود میرسد، اما یکی از جفتارزهای GBP، مانند GBP/JPY، نمیتواند به بالاترین سطح قیمتی خود برسد. این نشاندهنده ضعف GBP/JPY در مقایسه با سایر جفتارزهای GBP و احتمالاً یک سیگنال بازگشتی است.

در نمودار زیر، شاخص GBP و GBP/USD همسو حرکت میکنند، اما GBP/JPY همبستگی را میشکند و نمیتواند به بالاترین سطح قیمتی خود برسد.

در این موقعیت معاملاتی، میتوانیم ضعیفترین جفتارز یعنی GBP/JPY را بفروشیم. اما درعینحال، میتوانیم برای توزیع یکنواخت ریسک بین چندین جفتارز، کل جفتارزهای GBP را بفروشیم.

همانطور که متوجه شدید، معاملات سبد ارزی را میتوان به روشهای مختلف اجرا کرد. شما میتوانید با انواع مختلف سناریوهای معاملاتی آزمایش کنید و به استراتژی معاملات سبد ارزی منحصربهفرد خود برسید.

نتیجهگیری

به طور خلاصه، اگر با اجرای استراتژیهای موفق سبد معاملاتی فارکس از نظر استراتژیک آمادگی داشته باشید، معاملات ضررده میتوانند اتفاق خوبی باشند. اگر در انتخاب جفتارزها و اجرای تکنیکهای مدیریت ریسک برتر مهارت داشته باشید، استراتژی سبد معاملاتی پتانسیل کسب سود هنگفتی را دارد.

ثبات در معاملات یک رویداد یکبارمصرف نیست؛ بلکه باید به یک عادت تبدیل شود. برای اینکه یک معاملهگر ثابت باشید، باید درگیر چندین جفتارز مختلف شوید، زیرا این کار احتمال موفقیت شما را افزایش میدهد. با سبد معاملاتی، حتی اگر برخی از جفتارزها ضرر نشان دهند، برخی دیگر ضررها را جبران میکنند و در نهایت شما پیروز خواهید شد.