استراتژی معاملاتی استوکاستیک که امروز در مورد آن صحبت خواهیم کرد، یک استراتژی معاملاتی روزانه است، اما از ترکیب چند تایم فریم مختلف نیز استفاده می کند. در این استراتژی ابتدا سیگنالی را در نمودار روزانه پیدا خواهیم کرد و سپس برای گرفتن تاییدیه به نمودار ۱۵ دقیقهای خواهیم رفت. در ادامه خلاصهای از مراحل معامله خرید آورده شده است:

- در اولین قدم، منتظر میمانیم تا میانگین های متحرک اندیکاتور استوکاستیک در نمودار روزانه به زیر خط ۲۰ عبور کنند. این امر نشان دهنده این است که روند کلی بازار نزولی شده است و فرصتهای بالقوهای برای خرید در سطوح قیمتی پایین تر وجود دارد.

- در مرحله بعد، منتظر میمانیم تا خط K% اندیکاتور استوکاستیک در نمودار ۱۵ دقیقهای به بالای خط D% عبور کند. این یک سیگنال صعودی اولیه است که نشان میدهد ممکن است شاهد تغییر روند باشیم.

- در ادامه، صبر میکنیم تا خط K% به بالای خط ۲۰ در نمودار ۱۵ دقیقهای عبور کند. این تاییدیه دیگری بر سیگنال صعودی قبلی است و نشان میدهد که شتاب صعودی در حال افزایش است.

- با شکست الگوی کف نوسانی به سمت بالا، سیگنال نهایی برای ورود به معامله خرید ایجاد میشود. حد ضرر را باید در زیر سطح حمایتی الگو قرار داد و حد سود را می توان به دلخواه در سطوح مقاومتی بعدی تعیین کرد.

فهرست مطالب

اندیکاتور استوکاستیک چیست؟ (مناسب برای مبتدیان)

اندیکاتور استوکاستیک یک اندیکاتور تشخیص مومنتوم است که به شما قدرت یا ضعف روند فعلی را نشان می دهد. این اندیکاتور به شما کمک می کند تا شرایط اشباع خرید (Overbought) و اشباع فروش (Oversold) را در یک روند شناسایی کنید. اندیکاتور استوکاستیک را به راحتی می توانید در اکثر پلتفرم های معاملاتی پیدا کنید که شکل ظاهری آن به صورت زیر است:

پس از تحقیقات گسترده و انجام بک تست های متعدد، دریافتیم که این اندیکاتور برای معاملات روزانه مناسب تر است. اندیکاتورهایی مانند MACD برای معاملات نوسانی (Swing Trading) کارآمدتر هستند. یکی دیگر از اندیکاتورهای معتبر، اندیکاتور RSI است که شباهت هایی به اندیکاتور استوکاستیک دارد. دلیل برتری استوکاستیک نسبت به RSI این است که اندیکاتور استوکاستیک وزن بیشتری به قیمت پایانی می دهد. صرف نظر از بازاری که در آن معامله می کنید، قیمت پایانی مهم ترین قیمت است.

نحوه استفاده از استوکاستیک در معاملات روزانه

بگذارید به طور خلاصه نحوه استفاده از اندیکاتور استوکاستیک و تفسیر اطلاعاتی که این ابزار فوقالعاده به شما میدهد را توضیح دهیم تا بتوانید با درک بهتری معامله کنید.

- حالت اشباع خرید (Overbought): زمانی که خطوط میانگین متحرک استوکاستیک بالاتر از خط ۸۰ قرار بگیرند، نشان دهندهی اشباع خرید است. به عبارت دیگر، بازار ممکن است بیش از حد گران شده باشد.

- حالت اشباع فروش (Oversold): برعکس، هنگامی که خطوط اندیکاتور استوکاستیک پایینتر از خط ۲۰ قرار بگیرند، نشان دهندهی اشباع فروش است.

در تصویر زیر نیز خطوط D% و K% نشان داده شده اند:

بهترین تنظیمات استوکاستیک برای نمودار ۱۵ دقیقه ای

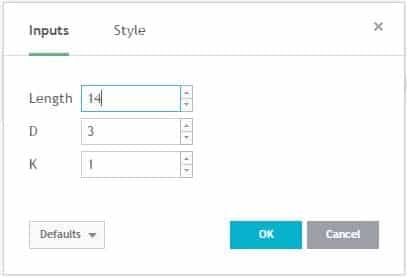

تنظیمات پیش فرض برای اندیکاتور استوکاستیک ۱۳، ۳ و ۱ است. همانطور که در ادامه خواهید دید، ما برای شروع طول دوره ۱۴ را انتخاب کرده ایم. اکنون، قبل از اینکه ادامه دهیم، توصیه می شود که یک کاغذ و قلم بردارید و قوانین را یادداشت کنید.

استراتژی معاملات روزانه استوکاستیک (قوانین ورود به معامله خرید)

هر چند این مقاله در مورد معاملات روزانه است، اما مهم است که همیشه احساسات و روند تایم فریم های بالاتر را در نظر داشته باشیم.

گام اول: بررسی نمودار روزانه

ما می خواهیم مطمئن شویم که اندیکاتور استوکاستیک در نمودار روزانه زیر خط ۲۰ قرار دارد و خط K% به بالای خط D% عبور کرده است.

این بخش مهمی از استراتژی است، زیرا ما فقط می خواهیم در جهت روند تایم فریم بالاتر معامله کنیم. مفهوم مولتی تایم فریم، مهم است؛ زیرا می تواند درک دقیق تری از روند قیمت فعلی به شما بدهد و به شما کمک کند نقاط ورود و خروج خود را بهتر مدیریت کنید.

میدونی تریدرهای موفق کجا حساب دارند؟

با شروع از اینجا، تو هم با یک بروکر عالی کار کن:

در نمودار روزانه EURUSD، اندیکاتور استوکاستیک زیر خط ۲۰ قرار گرفته و خط K% به زیر D% عبور کرده است. در نتیجه مرحله اول در نمودار روزانه تایید شده است.

توجه: در نمودار روزانه، لزومی ندارد که میانگین های متحرک استوکاستیک حتما زیر سطح ۲۰ باشند. آن ها می توانند از منطقه اشباع فروش خارج شوند و سیگنال همچنان معتبر باشد، اما نباید از سطح ۵۰ بالاتر بروند.

گام دوم: بررسی نمودار ۱۵ دقیقه ای

اکنون که روند بازار در تایم فریم بالاتر را بررسی کرده ایم، به سراغ تایم فریم ۱۵ دقیقه ای می رویم که برای معاملات روزانه ایده آل است. این تایم فریم نه خیلی سریع و نه خیلی کند است.

در این مرحله، به دنبال شرایط مشابه با تایم فریم روزانه هستیم، با این تفاوت که در تایم فریم ۱۵ دقیقه ای صبر می کنیم تا اندیکاتور استوکاستیک به سطح ۲۰ برسد و خط K% (خط آبی) به بالای خط D% (خط نارنجی) عبور کند.

در نمودار 15m نیز اندیکاتور زیر خط ۲۰ قرار گرفته است و تقاطع خطوط استوکاستیک اتفاق افتاده است.

گام سوم: منتظر بالا رفتن خط K% از سطح ۲۰ باشید

حالا که با بررسی نمودار روزانه (گام اول) متوجه شدیم که روند کلی بازار صعودی است و تمایل به خرید وجود دارد (گام دوم)، میخواهیم ببینیم قیمت سهم چه رفتاری را از خود نشان میدهد.

نکتهی کلیدی در این مرحله این است که خط K% به عنوان میانگین سریعتر، نقش حساسی دارد. کافی است منتظر بمانیم تا این خط از سطح ۲۰ عبور کند. به دنبال آن، خط D% نیز به همین سمت حرکت خواهد کرد.

اما توجه داشته باشید که نباید در انتظار عبور خط K% از سطح ۲۰ زمان زیادی را صرف کنید، چرا که این امر منجر به کاهش سود شما خواهد شد.

گام چهارم: منتظر تشکیل الگوی کف Swing Low در تایم فریم ۱۵ دقیقه باشید

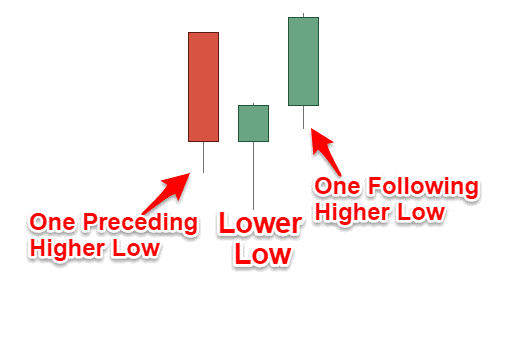

الگوی کف Swing Low چیست؟

الگوی کف Swing Low یک الگوی سه کندلی است که کندل قیمتی میانی، کف قیمتی پایین تری نسبت به دو کندل اطراف خود دارد. به عبارت دیگر، قیمت یک کف جدید را تشکیل میدهد اما این کف نسبت به کفهای قبلی، در سطح پایین تری قرار دارد. این الگو نشاندهندهی این است که خریداران در حال ورود به بازار هستند و ممکن است روند قیمت در حال تغییر به سمت بالا باشد.

چگونه الگوی کف Swing Low مناسب برای افزایش سود را شناسایی کنیم؟

برای اینکه از الگوی کف Swing Low برای افزایش سود خود استفاده کنید، باید به دنبال الگویی باشید که در یک روند صعودی کلی یا بعد از یک افت قیمتی شکل گرفته باشد. همچنین، اطمینان حاصل کنید که حجم معاملات در کندل میانی (کندل با کف قیمتی پایینتر) نسبت به کندلهای قبل و بعد آن بیشتر باشد. حجم معاملات بالا نشاندهندهی علاقهی خریداران به سهم و پتانسیل بالقوهی افزایش قیمت است.

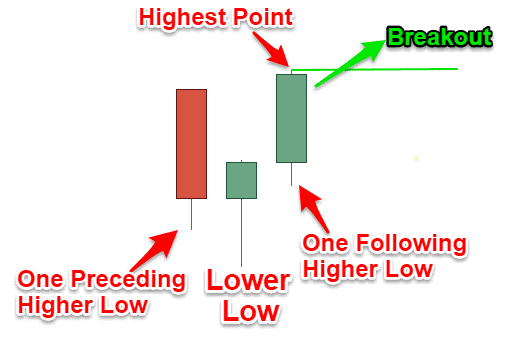

گام پنجم: ورود به خرید در زمان شکست صعودی بالاترین نقطه الگوی کف نوسانی

بنابراین، پس از رعایت قوانین بهترین استراتژی معاملات روزانه با استوکاستیک، تنها زمانی سیگنال خرید فعال می شود که شکست صعودی از الگوی کف نوسانی رخ دهد.

بیایید دوباره روی نمودار ۱۵ دقیقه ای EUR/USD که قبلاً ارائه شد تمرکز کنیم و ببینیم چگونه می توان از اندیکاتور استوکاستیک در ترکیب با الگوی کف نوسانی استفاده کرد.

در نمودار ۱۵ دقیقه ای بعد از شکل گیری الگوی swing low، قیمت به بالای اوج قیمتی این الگو عبور کرده و در نتیجه بازار تقویت شده است.

گام ششم: قرار دادن حد ضرر زیر آخرین کف نوسانی نمودار ۱۵ دقیقه ای

بعد از ورود به معامله، شما می توانید حد ضرر خود را زیر آخرین کف قیمتی قرار دهید. اما برای محافظت در برابر شکست های جعلی، فاصله ۵ پیپی از کف را در نظر بگیرید.

قرار دادن حد سود

دانستن زمان خروج از معامله به اندازهی دانستن زمان ورود به آن اهمیت دارد. بهترین استراتژی معاملاتی استوکاستیک از یک سطح برداشت سود ثابت استفاده میکند که دو برابر مقدار حد ضرر شما است. به عبارت دیگر، زمانی که قیمت به اندازهی دو برابر مقداری که برای حد ضرر در نظر گرفتهاید، افزایش پیدا کرد، اقدام به بستن معاملهی خود و برداشت سود کنید.

معامله فروش

مثال فوق نمونه ای از یک معامله خرید با استفاده از بهترین استراتژی معاملات روزانه بود. برای معامله فروش، از همان قوانین – اما به صورت معکوس – استفاده کنید. در تصویر زیر می توانید یک مثال واقعی از معامله فروش با استفاده از بهترین استراتژی معاملات روزانه را مشاهده کنید. ما از همان مراحل ۱ تا ۴ برای شناسایی معامله فروش و سپس از مرحله ۵ برای فعال کردن معامله استفاده کردیم.

در نمودار روزانه GBPUSD، مشاهده میشود که اندیکاتور استوکاستیک بالای سطح ۸۰ قرار گرفته است. این نشاندهندهی شرایط اشباع خرید در بازار است. به عبارت دیگر، قیمت در حال حاضر در سطوح بالایی معامله میشود و احتمال اصلاح قیمتی (کاهش) وجود دارد.

علاوه بر این، خط K% اندیکاتور استوکاستیک به زیر خط D% عبور کرده است. این تقاطع نزولی سیگنالی مبنی بر افزایش احتمال فشارهای فروش است.

در نمودار ۱۵ دقیقهای (تصویر زیر)، شاهد تشکیل الگوی نموداری Swing High هستیم که میتواند به عنوان نقطه ورود به معاملهی فروش مورد استفاده قرار گیرد.

در ادامه، اندیکاتور استوکاستیک از محدوده اشباع فروش خارج شده است. این نشاندهندهی کاهش فشار فروش و احتمال افزایش قیمت است. همچنین، خط K% به صورت نزولی خط D% را شکسته است. این تقاطع صعودی سیگنالی مبنی بر افزایش احتمال روند صعودی قیمت است.

نقاط ورود و خروج:

- نقطه ورود: کف قیمتی الگوی Swing High در نمودار ۱۵ دقیقهای

- حد ضرر: بالاترین سطح قیمتی پس از تشکیل الگوی Swing High

- حد سود: دو برابر حد ضرر