در این درس از سری درس های آموزش آنلاین فارکس با تعریف فارکس به زبان ساده آشنا خواهید شد. در مقاله نگاهی جامع داریم به این که بازار فارکس چیست و چگونه کار می کند. اگر به طور کلی می دانید که “فارکس چیست”، می توانید اینجا کلیک کنید و به درس بعد با عنوان “ترید در فارکس چگونه است؟” بروید تا یک معامله انجام دهیم و در کنار این معامله با کلیات کار در بازار و اصطلاحات رایج فارکس آشنا شویم.

به دنیای پرتلاطم اما فرصتهای بیپایان فارکس خوش آمدید. فارکس بازاری جهانی که در آن ارزها معامله میشوند و هر روز تریلیونها دلار دست به دست میشود. فارکس، که به عنوان بازار ارز خارجی شناخته میشود، بزرگترین بازار مالی در جهان است و به عنوان یکی از مهمترین اجزای اقتصاد جهانی عمل میکند. این بازار، که ۲۴ ساعته فعال است و به معاملهگران از سراسر جهان امکان میدهد تا در هر زمان از شبانهروز به خرید و فروش ارز بپردازند، یک فرصت بینظیر برای کسب درآمد و دستیابی به استقلال مالی ارائه میدهد.

بازار فارکس، آن قلمرو وسیع و پرتلاطم که بر موجهای متغیر اقتصاد جهانی سوار است، نه تنها برای معاملهگران حرفهای بلکه برای کسانی که به تازگی قدم به این عرصه میگذارند، جذابیت خاصی دارد. در این بازار، که بیوقفه و در سراسر ساعات شبانهروز فعالیت میکند، افراد میتوانند با سرمایهگذاری روی ارزهای مختلف، به دنبال کسب سود باشند. با این حال، موفقیت در فارکس نیازمند چیزی از داشتن سرمایه یا علاقه است؛ آشنایی اصولی با مفاهیم کلیدی این بازار، ضروری میباشد.

در این دوره ، ما از ابتداییترین مفاهیم شروع میکنیم تا شما را با اصول بنیادین فارکس آشنا سازیم. از تعریف پایه ارزها و نحوه کارکرد بازار، گرفته تا تحلیل تکنیکال و فاندامنتال که برای تصمیمگیریهای معاملاتی حیاتی هستند. ما به شما نشان خواهیم داد که چگونه معاملهگران موفق ریسکها را مدیریت میکنند، چگونه استراتژیهای معاملاتی خود را طراحی و پیادهسازی میکنند، و چگونه با استفاده از ابزارهای معاملاتی پیشرفته، به بهترین نتایج دست یابند.

چه به دنبال تبدیل شدن به یک معاملهگر حرفهای باشید یا فقط میخواهید با مکانیزمهای این بازار پیچیده و جذاب آشنا شوید، این درس راهنمای شما در فهم عمیقتر فارکس و استفاده بهینه از فرصتهای آن خواهد بود. با ما همراه باشید تا به جمع معاملهگرانی بپیوندید که با دانش، تجربه، و ابزارهای درست، در بازار فارکس موفقیتهای چشمگیری کسب کردهاند.

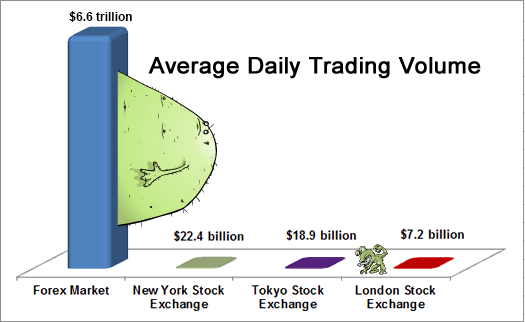

فارکس بزرگترین بازار مالی دنیاست. حجم معاملات روزانه آن از مجموع حجم معاملات بازار های سهام دنیا ۳۰ برابر بیشتر است. این یعنی پول در بازار فارکس جمع شده است. این بهترین فرصت برای تاجرین و علاقه مندان به دنیای تجارت است که با آشنایی و ورود به بازار فارکس، به دنیای بزرگان قدم بگذارند.

بازار فارکس ویژگی های خاصی دارد. ساعت کاری ، محل این بازار بزرگ جهانی و نحوه دسترسی به آن با بازار های سنتی تفاوت اساسی دارد. این بازار به حدی بزرگ است که حتی دولت ها و اقتصادی های قدرتمند دنیا هم توانایی کنترل آن را ندارند. هیچ کس نمی تواند در بازار فارکس مداخله کند. حتی مداخله بانک های مرکزی بزرگ دنیا هم موقتی و گذراست. همه این عوامل باعث شده تا این بازار به یک گزینه ایده آل برای تاجرین تبدیل شود.

فارکس نه تنها دید شما به دنیای تجارت را تغییر خواهد داد، بلکه شخصیت شما را هم متحول خواهد کرد. با شروع فعالیت در بازار، مهارت های جالبی به دست خواهید آورد. اهل مطالعه خواهید شد. بیشتر به نظم و برنامه ریزی توجه خواهید کرد. عواقب تصمیمات خود را در نظر خواهید گرفت و به طور خلاصه به یک انسان آگاه و هدفمند تبدیل خواهید شد، که در تلاش است با جدید ترین و پیشرفته ترین دانش و فناوری موجود بر ثروت خود بیفزاید و زندگی آرام و مرفهی را تجربه کند و از خود در برابر اتفاقات غیر منتظره و آسیب زا محافظت کند.

ما در ایران بورس آنلاین در کنار شما هستیم تا واقعیت های بازار فارکس را در اختیار شما بگذاریم و به پیشرفت شما در این بازار کمک کنیم.

میدونی تریدرهای موفق کجا حساب دارند؟

با شروع از اینجا، تو هم با یک بروکر عالی کار کن:

در ادامه می خوانیم:

به زبان ساده بازار فارکس چیه؟

فارکس چیست؟ (Forex)

فارکس، بازار مبادلات ارز خارجی یا Forex مخفف Foreign Exchange است. همان طور که از نام آن پیداست، بازار فارکس بازاری برای خرید و فروش ارزهای خارجی است. به طور مثال شما میتوانید در بازار فارکس دلار آمریکا را با یورو مبادله کنید.

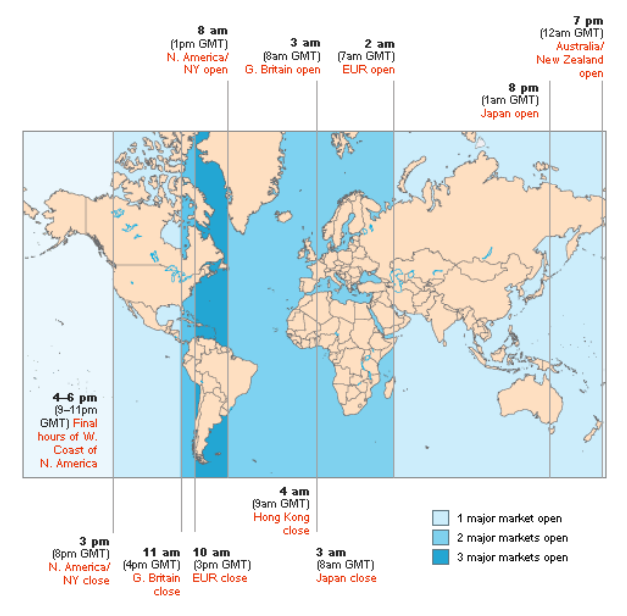

ساعات کاری فارکس چه زمانی است؟

فعالیتهای فارکس از سیدنی، استرالیا آغاز میشود و با باز شدن بازار توکیو، ژاپن، شدت میگیرد. سپس، با ورود به بازار لندن، انگلیس، حرارت معاملات افزایش یافته و در بازار نیویورک به اوج خود میرسد. این چرخه هر روز تکرار میشود.

فارکس کجاست؟

یکی از ویژگیهای منحصر به فرد فارکس این است که این بازار مکان فیزیکی ندارد. فارکس از طریق ترمینالهای معاملاتی و شبکههای کامپیوتری اداره میشود. بنابراین، برای اتصال به این بازار جهانی، استفاده از ترمینالهای معاملاتی ضروری است.

فارکس، در اصل یک لیست طولانی از قیمتها است. در این بازار، همه چیز به قیمتها بستگی دارد. فارکس فاقد سازمان یا قوانین مشخص است، و تمام تصمیمات بر اساس قیمتهای موجود گرفته میشوند: خرید یا فروش ارز.

در بازار جهانی ارز چه کسی قیمت ها را تعیین می کند؟

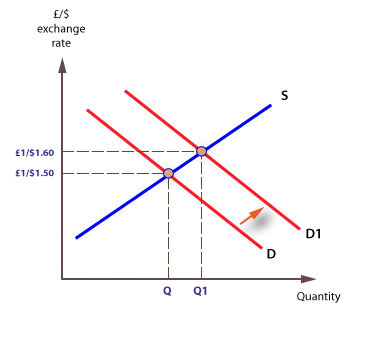

بازیگران اصلی بازار فارکس، که شامل بانکهای مرکزی، بانکهای تجاری و سرمایهگذاری، مؤسسات مالی، صندوقهای سرمایهگذاری و شرکتهای بزرگ تجاری هستند، نقش مهمی در تعیین قیمتها دارند. اخیراً، نقش سرمایهگذاران خرد نیز در این بازار پررنگتر شده است. در بازار فارکس، قیمتها بر اساس عرضه و تقاضا تعیین میشوند. اگر تقاضا برای یک ارز افزایش یابد، قیمت آن بالا میرود و برعکس، اگر عرضه زیاد شود، قیمت کاهش مییابد. بنابراین، قیمتی که در بازار مشاهده میکنید، منصفانهترین قیمت در آن لحظه است.

ابزار فارکس چیست؟

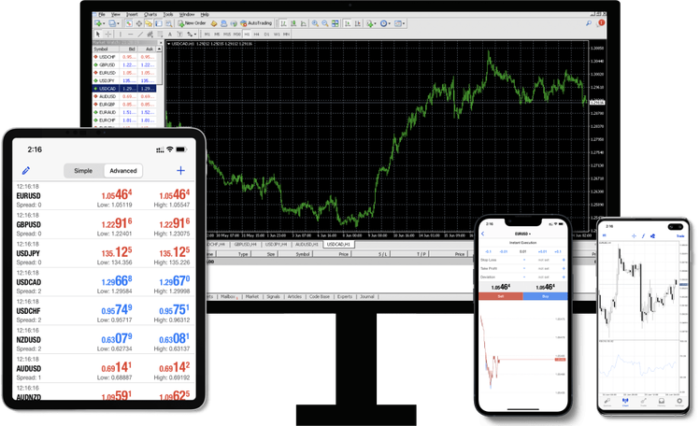

برای شروع کار در فارکس، نیاز به یک ترمینال معاملاتی دارید که نه تنها قیمتها را نشان میدهد، بلکه سفارشات خرید و فروش را نیز پردازش میکند. دسترسی به بازار از طریق این ترمینالها امکانپذیر است.

پیشنیازهای موفقیت در فارکس چیست؟

برای موفقیت در فارکس، نیاز به داشتن ابزارهای تحلیلی و معاملاتی، کسب دانش و مهارت، آگاهی از آخرین اخبار و پیشبینیها و سرمایهگذاری امن و سریع است.

چرا در فارکس معامله کنیم؟

در حالی که تبدیل ارزهای رایج در دنیا در بسیاری از مکانها امکانپذیر است، معامله واقعی فقط در بازار فارکس انجام میشود. معاملهگران باید قادر به انجام معاملات سریع، بدون واسطه و با کمترین کمیسیون ممکن باشند. همچنین، این امکان برای آنها وجود دارد که با استفاده از اعتبار، معاملاتی با حجم بیشتر انجام دهند.

فارکس یک بازار جهانی است و هر کسی میتواند در این بازار اقدام به معامله ارز کند. این بازار شرایط را برای معامله ارزهای اصلی جهانی فراهم کرده است. حجم معاملاتی بسیار بالا، پراکندگی جغرافیایی، استفاده از اهرم معاملاتی برای بهبود ضرر یا سود معامله، فعالیت ۲۴ ساعته بازار بجز در روزهای آخر هفته و… از ویژگی های منحصر به فرد بازار فارکس به شمار می رود.

معاملهگر یا Trader کیست؟

معاملهگر یا تریدر (Trader) کسی است که در هر بازار مالی برای خود یا به نمایندگی از یک موسسه، خرید و فروش انجام میدهد و هدف او از این کار، کسب سود و درآمدزایی از معاملات است. معاملهگر میتواند در بازار فارکس، سهام، طلا، نفت یا ارزهای دیجیتال مثل بیت کوین فعال باشد. تفاوت اصلی بین معاملهگر و سرمایهگذار در مدتزمان نگهداری یک دارایی در بازار است. سرمایهگذاران تمایل دارند که دارایی را در بازه طولانیمدت در اختیار داشته باشند. اما معاملهگر یا Trader تمایل دارد که داراییها را برای مدتزمان کوتاهتری نگهداری کند تا از روندهای کوتاهمدت قیمتی منتفع شود.

یک معاملهگر یا تریدر میتواند در یک موسسه مالی کار کند، در این صورت با پول و اعتبار شرکت معامله خواهد کرد و در نتیجه ترکیبی از حقوق و سود معاملات به وی پرداخت خواهد شد. هم چنین تریدر میتواند با پول و موجودی خود معامله کند و تمام سود معاملات را برای خودش نگه دارد.

معامله گران میتوانند معاملات را از لحاظ زمانی به دو صورت کوتاهمدت و بلندمدت انجام دهند:

معاملهگر کوتاهمدت یا نوسان گیر: ترید یا معامله کوتاهمدت همان خرید و فروش روزانه است، بهطوریکه در چند دقیقه یا چند ساعت معاملات انجام میشوند. در این روش از نوسانات کوتاهمدت برای کسب سود استفاده میشود.

معاملهگر بلندمدت: این تریدرها صبر بیشتری نسبت به معامله گران کوتاهمدت دارند. معامله گران بلندمدت، معاملات خود را برای ماهها و سالها باز نگه میدارند و توجهی به نوسانات کوتاهمدت بازار ندارند.

از معایب معاملات کوتاهمدت یا نوسان گیری میتوان به هزینههای کمیسیون و پرداخت اسپرد (کارمزد معاملات) اشاره کرد. چون معاملهگر بارها وارد بازار میشود و تعداد معاملات افزایش مییابد، هزینههای معامله هم جمع شده و به عدد بزرگی تبدیل میشود. با این حال به دلیل فضای رقابتی که در بازار وجود دارد، کارگزاریها سعی میکنند تا هزینههای معاملات را پایین بیاورند و در نتیجه اسپرد یا کارمزد معاملات در بازار فارکس هم به طور قابلتوجهی کاهش یافته است.

بسیاری از مؤسسات و شرکتهای بزرگ مالی اتاق ترید یا معامله دارند که در آن معامله گران داراییهایی را از طرف شرکت خرید و فروش میکنند. اما برای هر معاملهگر محدودیتی اعمال میشود، به عنوان مثال یک تریدر میتواند قبل از بسته شدن بازار بهاندازه قابل قبولی سود یا ضرر داشته باشد. این نوع شرکت با قبول ریسک معاملات، سعی بر حفظ سود خود دارد و به معاملهگر حقوق و دستمزد میدهد.

اما بیشتر افرادی که با حساب شخصی خود در یک خانه یا دفتر کار کوچک معامله میکنند و از یک بروکر کارگزاری و سیستمهای تجارت الکترونیکی استفاده میکنند، محدودیتهای آنان به میزان سرمایه خودشان بستگی دارد و تمام سود و زیان معاملات هم متوجه خودشان است.

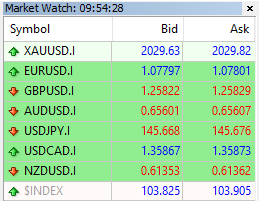

مارکت واچ یا لیست قیمت ها در فارکس

همه ما با قیمت کالا و خدماتی که استفاده میکنیم آشنایی داریم. قیمت یک وعده غذا، ماشین و یا دستمزد یک کار برای ما روشن است. اما قیمت خود پول را چگونه میتوانیم محاسبه کنیم؟ یک دلار چقدر قیمت دارد؟ بازار فارکس به این سؤال پاسخ میدهد.

مارکت واچ چیست؟

هنگامی که شما برنامه متاتریدر را باز میکنید، اولین کاری که باید انجام دهید، بررسی قیمتها است. در نسخه ویندوز، به پنجره ‘مارکت واچ’ نگاه کنید، و در نسخه موبایل، به تب ‘کووتز’ مراجعه کنید.

در نسخه گوشی متاتریدر می توانید با کلیک روی برگه Quotes به تابلو قیمت ها یا جفت ارز ها برید. در ویدیو نحوه اضافه کردن جفت ارز جدید به تابلو و همچنین نحوه مشاهده جفت ارز به تصویر کشیده شده است.

قیمت دلار آمریکا در بازار فارکس چند است؟

در بازار فارکس، قیمت دلار آمریکا میتواند بر حسب ارزهای مختلف متفاوت باشد. به طور مثال یک دلار آمریکا می تواند ۰.۹۲ یورو، ۰.۷۹ پوند، یا ۱.۳۵۸۶ دلار کانادا. این ممکن است کمی پیچیده به نظر برسد، اما واقعیت این است که این بازار یک بازار جهانی است و قیمت دلار آمریکا در هر کشور و با ارزهای مختلف متفاوت است.

جفت ارز فارکس چیست؟

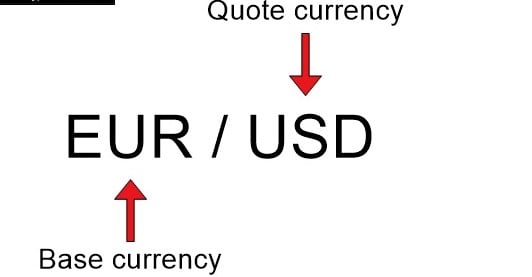

برای سادهسازی فرآیند معاملات در فارکس، مفهومی به نام ‘جفت ارز’ تعریف شده است. این مفهوم به معاملهگران کمک میکند تا به راحتی قیمتها را درک کرده و معاملات خود را انجام دهند. جفت ارز نشان می دهد که دقیقا چه چیزی معامله میشود. به عنوان مثال، اگر در آمریکا هستید و میخواهید یورو بخرید، باید بدانید که برای خرید هر یورو چند دلار آمریکا باید پرداخت کنید. این رابطه را جفت ارز یورو به دلار آمریکا (EUR/USD) مینامند.

فرض کنید در کانادا هستید و میخواهید دلار آمریکا بخرید. در این حالت، باید جفت ارز دلار آمریکا به دلار کانادا (USD/CAD) را بررسی کنید. جفت ارز در واقع نمادی است که به ما کمک میکند تا قیمتها را به طور شفاف درک کنیم. در فارکس، نمیتوان به سادگی گفت “قیمت دلار چند است؟” چرا که برای دلار چندین قیمت مختلف وجود دارد.

هر جفت ارز از دو بخش تشکیل شده است: ارز پایه و ارز مظنه. ارز پایه همان ارزی است که میخواهیم روی آن معامله انجام دهیم. به عنوان مثال، در جفت ارز EUR/USD، یورو ارز پایه و دلار آمریکا ارز مظنه است. ارز پایه، ارز اصلی است که قصد معامله روی آن را داریم. ارز مظنه نشاندهنده هزینهای است که برای خرید یا فروش ارز پایه باید پرداخت شود.

برای درک بهتر، به جفت ارز USD/JPY نگاه کنید. این جفت ارز یک سوال ساده میپرسد: قیمت دلار آمریکا در ژاپن چقدر است؟ اگر پاسخ ۱۵۰ باشد، این بدان معناست که قیمت هر دلار آمریکا ۱۵۰ ین ژاپن است. به عبارت دیگر، برای خرید یک دلار آمریکا، شما باید ۱۵۰ ین ژاپن پرداخت کنید.

نمادهای ارزی در فارکس: درک جفت ارزها

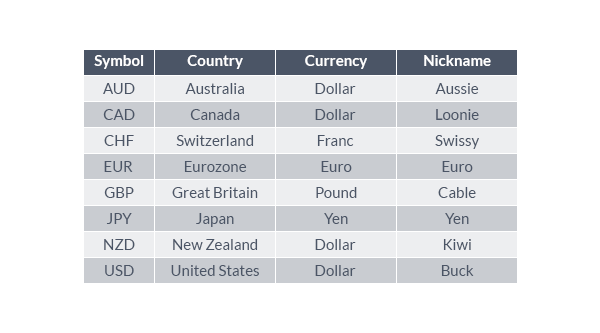

در بازار فارکس، هر ارز دارای یک نماد سه حرفی است. به عنوان مثال، دلار آمریکا با نماد USD نشان داده میشود، و ین ژاپن با نماد JPY شناخته میشود. این نمادها به معاملهگران کمک میکنند تا به راحتی ارزهای مختلف را شناسایی کنند.

جفت ارز فارکس ها از دو بخش سه حرفی تشکیل شده اند. هر سه حرفی که در جفت ارز ها مشاده می کنید، نشانگر یک ارز در بازار فارکس است. در واقع در فارکس پول هر کشور را با نماد سه حرفی نمایش می دهند. این تصور که از سایت دیلی فارکس برداشته شده، نشانگر ارز های اصلی دنیا و لقب آن ها در بازار فارکس است.

پیپ یا pip چیست؟

جفت ارز در بازار فارکس نشاندهنده قیمت مبادله است و این قیمتها هر لحظه در حال تغییر هستند. برای بررسی و اندازهگیری این تغییرات، از یک واحد به نام ‘پیپ’ استفاده میشود. پیپ کوچکترین واحد تغییر در جفت ارزها است. به جای استفاده از درصد، معاملهگران اغلب از پیپ برای توصیف تغییرات قیمت استفاده میکنند. اگر جفت ارز شامل ین ژاپن باشد، هر پیپ معادل ۰.۰۱ است. اما اگر جفت ارز شامل ین ژاپن نباشد، هر پیپ معادل ۰.۰۰۰۱ خواهد بود.

در فارکس پیپ کوچکترین واحد تغییرات جفت ارز است. در جفت ارز هایی که ین ژاپن ندارند، هر پیپ برابر ۰.۰۰۰۱ است. پیپت هم همان نصف یک پیپ است. در جفت ارز هایی که ین ژاپن دارند، هر پیپ برابر ۰.۰۱ و هر پیپت ۰.۰۰۱ است.

مثالی برای پیپ: وقتی گفته میشود که جفت ارز یورو/دلار آمریکا (EUR/USD) به اندازه ۵۰ پیپ افزایش یافته، به این معناست که ارزش جفت ارز ۰.۰۰۵۰ واحد افزایش یافته است. همچنین، اگر گفته شود جفت ارز دلار/ین ژاپن (USD/JPY) به اندازه ۲۰ پیپ کاهش یافته، به این معناست که ارزش جفت ارز به اندازه ۰.۲۰ واحد کاهش یافته است.

نحوه انجام معاملات در فارکس چیست؟

فعالیت در بازار فارکس میتواند به سادگی خرید لیر ترکیه از صرافی برای مسافرت به این کشور باشد. یعنی ریال را بفروشیم و به جای آن لیر ترکیه بخریم تا از خدمات و کالای تولید شده در کشور ترکیه استفاده کنیم. پس اگر شما یک ارز خارجی را خریداری کردید و یا به فروش رساندید، در واقع در بازار فارکس مشارکت کردهاید.

مثال بالا نشان میدهد که این بازار چقدر گسترده است و تقریباً تمامی مردم دنیا در این بازار مشارکت دارند. مشارکت اکثر مردم صرفاً جهت رفع نیاز برای داشتن یک ارز خارجی است تا بتوانند یک کالای خارجی را وارد کنند و یا به مسافرت بروند.

آیا فارکس سودآور است؟

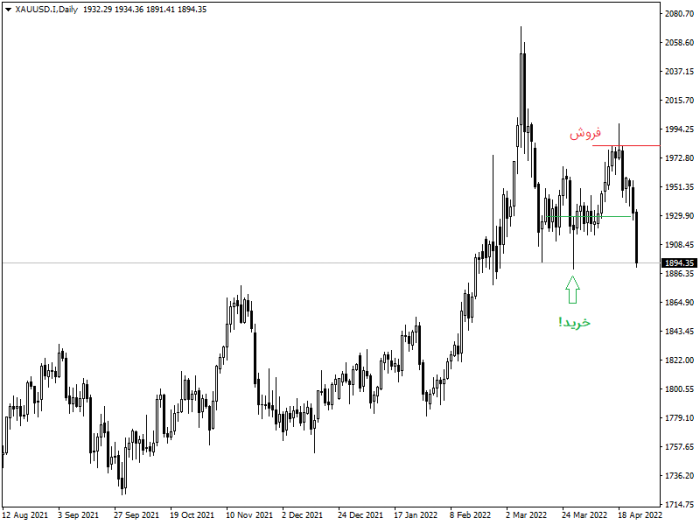

به نمودار زیر نگاه کنید. این یکی از نمودارهایی است که در بازار فارکس با آن مواجه خواهید شد. این تصویر، نمودار XAUUSD یا اونس طلا به دلار آمریکاست.

این نمودار فرصت های زیادی برای معامله و کسب سود دارد. اما میزان سودآوری که معامله گر می تواند از این نمودار بدست آورد، بستگی به دانش و مهارت های او دارد! سعی نکنید خودتان را با جزئیات نمودار درگیر کنید. هدف ما از بررسی این نمودار پاسخ دادن به این سؤال است که آیا فارکس سودآور است یا خیر؟

هدف هر معاملهگری در بازار ورود به معاملهای است که سود خوبی برای او به ارمغان بیاورد. برای رسیدن به این هدف باید بتواند بازار را تحلیل کند، جهت حرکت بازار یا تخمین بزند ، سیگنال یابی کند و معامله را مدیریت کند.

- اگر معاملهگری میتوانست از محدوده ۱۹۳۰ دلاری وارد معامله شود و در محدوده ۱۹۸۰ دلاری معامله را ببندد چقدر سود میکرد؟

- اگر معاملهگر وارد در محدوده ۱۹۳۰ معامله فروش میشد، با ضرر زیادی از معامله خارج میشد!

- اگر معاملهگر وارد معامله خرید میشد و سیگنال یابی و تحلیل او درست بود، میتوانست در هر اونس طلا ۵۰ دلار سود کند. به نظر ساده میرسد. اما رسیدن به چنین مرحلهای کار هر کسی نیست! همین معامله ساده نیازمند دانش، تجربه و قدرت تصمیمگیری بالایی است!

حال اگر شما به همین درجه از مهارت برسید و یک لات طلا یا ۱۰۰ اونس طلا را معامله کنید، در همین معامله به تنهایی ۵۰۰۰ دلار سود میکردید. اگر سرمایه کمی داشتید و حجم معامله ۰.۱ لات انتخاب میکردید، میتوانستید با ۱۰ اونس طلا معامله کنید. یعنی سود این معامله میشد ۵۰۰ دلار. اگر تنها یک اونس طلا معامله میکردید هم سود شما میشد ۵۰ دلار. (در اینجا هزینههای جانبی معامله در نظر گرفته نشدهاند.) در همین حال اگر سمت حرکت بازار را اشتباه تشخیص داده باشید همین اعداد زیان شما را نشان می دهد.

بازار فارکس سودآور است، به شرطی که بتوانید خودتان را به این مرحله برسانید!

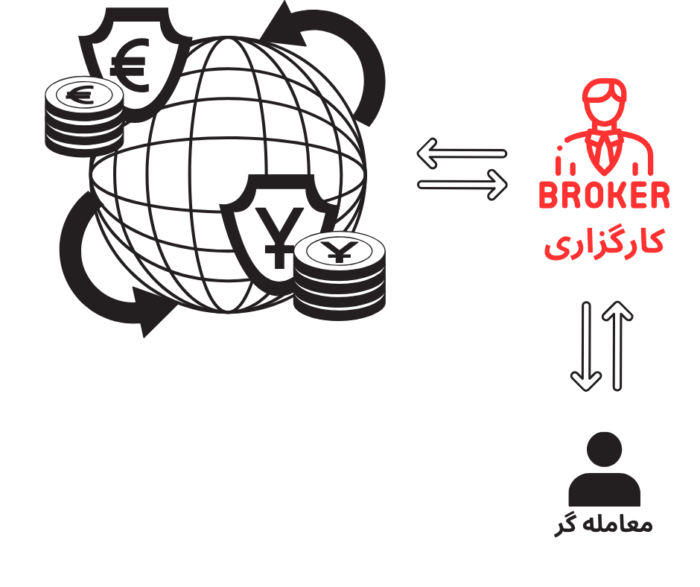

بروکر فارکس یا کارگزاری کیست؟

بروکر یا کارگزار فارکس، خدمات دهنده سرویس مالی است که شما را به معاملات بازار ارز وصل میکند. بروکر به شما امکان معامله جفت ارزها را میدهد. یعنی بروکرها، کارگزارانی می باشند که مشتریان خرد را به بانک ها و موسسات مالی بین المللی متصل می کنند.

مشتریان یک کارگزار فارکس، شامل معامله گران ارز هستند که از سیستم های معاملاتی بروکر ها برای پیش بینی جهت حرکت قیمت ارزها استفاده می کنند. هم چنین گاهی شرکت های خدمات مالی بزرگ نیز به عنوان مشتریان بروکرها به شمار می روند که به نمایندگی از بانک های سرمایه گذاری و سایر مشتریان معامله می کنند.

با اینکه عمر سوداگری و کسب سود از تغییر نرخ ارزهای مختلف سابقه ای به اندازه اختراع پول دارد ولی حضور عامه مردم و آسان شدن شرایط معامله برای سرمایه گزاران کوچک سابقه ای بیش از ربع قرن سال ندارد. پیشرفت تکنولوژی و آسان شدن ارتباطات باعث فراهم شدن این شرایط برای سرمایه گزاران شده است.

بروکر فارکس کجاست؟

بروکر فارکس یا کارگزاری مثل یک واسطه عمل میکند. امروزه تمامی بروکر ها به طور آنلاین خدمات میدهند. یعنی نیازی به حضور فیزیکی در محل بروکر یا کارگزاری نیست. تمامی پروسه ثبتنام، افتتاح حساب، واریز پول و شارژ حساب به صورت اینترنتی انجام میشود. برای معاملات هم برنامه های معاملامتی مثل متاتریدر و سی تریدر در اختیار شما قرار میگیرد و میتوانید خیلی سریع بازار را تحلیل و معامله کنید.

چگونه وارد بازار فارکس شویم؟

برای ورود به دنیای فارکس، اولین قدم انتخاب یک بروکر معتبر است. کار با بروکر فرآیندی ساده است: شما ابتدا یک حساب کاربری ایجاد میکنید، سپس آن را شارژ میکنید و در صورت نیاز، میتوانید وجوه خود را برداشت کنید.

انتخاب بروکر فارکس

برای اتصال به بازار و استفاده از خدمات متنوع، انتخاب یک بروکر مناسب حیاتی است. با مراجعه به لیست کارگزاریها، میتوانید بروکری را انتخاب کنید که بهترین خدمات را با شرایط مطلوب ارائه میدهد.

انواع حساب در بروکرهای فارکس چیست؟

بروکرها دو نوع حساب اصلی ارائه میدهند: حساب واقعی (Real) و حساب دمو (آزمایشی). در حساب واقعی، تمامی معاملات، سود و زیانها واقعی هستند. این حساب برای معاملهگرانی است که قصد دارند در بازار فارکس فعالیت جدی داشته باشند. در مقابل، حساب دمو یک شبیهسازی از بازار فارکس است که بدون نیاز به پرداخت وجه واقعی، به شما امکان تمرین و آزمایش استراتژیهای معاملاتی را میدهد. موجودی این حساب فقط برای تمرین است و قابل برداشت نیست.

چگونه حساب آزمایشی یا دمو باز کنیم؟

برای تجربه معاملات بدون ریسک در فارکس، کافی است یک حساب دمو ایجاد کنید. این حساب به شما امکان میدهد تا با محیط و شرایط واقعی بازار آشنا شوید، بدون اینکه نیاز به سرمایهگذاری واقعی داشته باشید. برای تمرین و پیادهسازی آموزشها، اولین قدم ایجاد یک حساب معاملاتی است. نیازی به واریز وجه نیست؛ تنها کافی است به این صفحه مراجعه کرده، از راهنماییها استفاده کنید و یک حساب دمو باز کنید.

چرا باید از حساب دمو شروع کنید؟

حساب دمو فرصتی بینظیر برای تمرین بدون ریسک است. این حساب واقعی نیست و به شما امکان میدهد تا در یک محیط شبیهسازی شده تجربه کسب کنید. ایجاد حساب در سه مرحله ساده انجام میشود: مبلغ اولیه را ۱۰۰۰ دلار تعیین کنید، اهرم ۱ به ۲۵ را انتخاب نمایید و به نوع حساب دقت کنید. در پایان، اطلاعات ورود به حساب خود را یادداشت کنید.

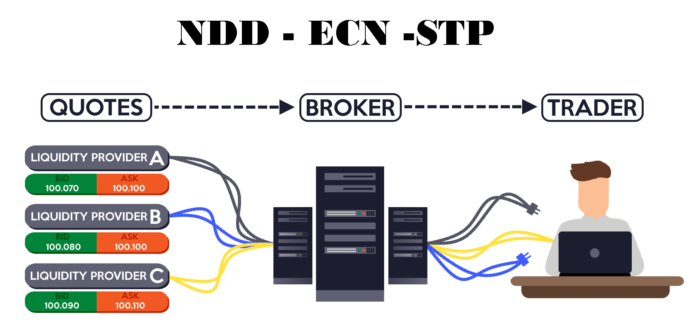

بروکر چگونه کار می کند؟

هر بروکر در بازار جهت انجام معاملات نیاز به سیستم یا محیطی دارد که بتواند از طریق آن با مشتریان خود ارتباط برقرار کرده و در عین حال که آنها را از قیمت های خود آگاه می سازد شرایطی را فراهم سازد که بر اساس آن بتوان مراحل انجام یک معامله را به ثبت رساند. برای ارائه این خدمات هر بروکر از محیطی خاص با نام پلتفرم (برنامه معاملاتی) Platform استفاده می کند. ممکن است بروکرهای مختلف از پلتفرم های مشابهی استفاده کنند. بعضی از این پلت فرم ها در بین کاربران از محبوبیت بیشتری برخوردارند.

برنامه متاتریدر MetaTrader از معروف ترین نرم افزارهایی معاملاتی است. این نرم افزار متعلق به شرکت MetaQuotes می باشد که تحت نظر این شرکت بروکرهای بسیاری در بازار به مشتریان خود از طریق آن ارائه خدمات می کنند.

بروکر یا کارگزار یک حساب معاملاتی برای شما باز میکند و با نام کاربری و پسوردی که در اختیار شما قرار میدهد، دسترسی شما به بازار فارکس را هم فراهم میکند. شما سرمایهای که برای معاملات کنار گذاشتهاید را به حسابی که در کارگزاری افتتاح کردهاید و به نام خودتان است واریز میکنید و بعد از آن به کمک کارگزاری در بازار معامله میکنید. این کار با استفاده از نرمافزار هایی مثل متاتریدر صورت میگیرد.

امکان بسیار جالبی که در اغلب پلتفرم ها وجود دارد. قابلیت انجام معاملات مجازی در حسابهای دمو (Demo Account)، یعنی بدون واریز هیچگونه مبلغی، در شرایط کاملا واقعی بازار می باشد که باعث می شود افراد مبتدی در شروع کار بدون وارد شدن ضرر به آنها کسب تجربه نمایند.

اهرم یا لوریج: افزایش قدرت معاملاتی

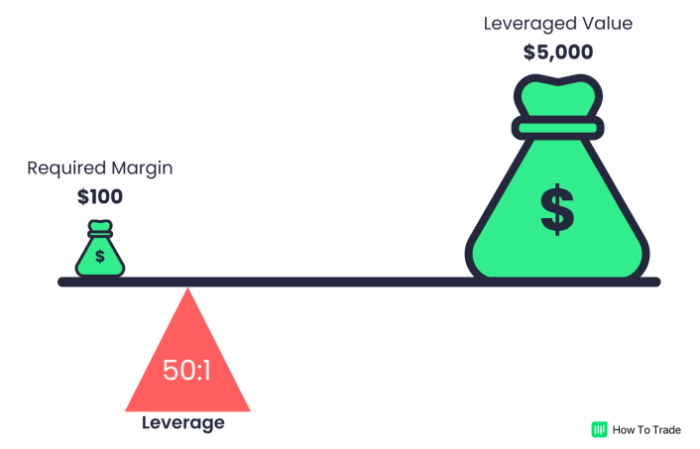

یکی از ویژگیهای جذاب کارگزاریها، ارائه اهرم مالی به مشتریان است. اهرم میزان قرضی را که کارگزار به شما میدهد، مشخص میکند. به عنوان مثال، اهرم ۱ به ۲۵ به این معناست که برای هر دلاری که دارید، ۲۵ دلار به شما قرض داده میشود. این امر به شما امکان میدهد که با ۱۰۰۰ دلار، معادل ۲۵۰۰۰ دلار معامله کنید.

برای ورود به بازار فارکس چه ابزاری نیاز است؟

برای شروع فعالیت در بازار فارکس، دو ابزار اصلی نیاز است: یک حساب معاملاتی و یک پلتفرم معاملاتی. پلتفرم معاملاتی نرمافزاری است که قیمتهای زنده را نمایش داده و امکان انجام معاملات را فراهم میکند.

پلتفرم متاتریدر: ابزاری قدرتمند برای معاملهگران

یکی از پلتفرمهای محبوب در بازار فارکس، متاتریدر است. برای دانلود و نصب این پلتفرم، کافی است به صفحه مربوطه مراجعه کرده و نسخه مورد نیاز خود را نصب کنید. ما پیشنهاد میکنیم که از نسخه موبایلی این پلتفرم استفاده کنید تا به راحتی و در هر زمان به معاملات دسترسی داشته باشید. متاتریدر از قدیمی ترین پلفترم های بازار است. خیلی از معامله گران با این پلتفرم شروع کرده اند.

ساختار بازار فارکس

بازار فارکس، عموماً به شبکه ای از مؤسسات مالی بینالمللی (مانند بانکها) اطلاق میشود که به تجارت و با مبادله ارز میپردازند. از آنجایی که این بازار فاقد سازمان مرکزی برای تنظیم قیمت و سفارشات است، بازار فرا بورس (Over The Counter) خوانده میشود. همه اشخصاص و معامله گران و بازار سازان در بازار از سراسر جهان با استفاده از تلفن، کامپیوتر و فکس، یک بازار منسجم ۲۴ ساعته را به وجود آوردهاند.

از آنجایی که مبادلات متمرکز نیستند، رقابت بین بازار سازان، مانع ایجاد سیاستهای انحصاری برای نرخ گذاری میشود. اگر یک خریدار یا فروشنده، نرخ را شدیدا بالا یا پایین کند، معامله گران می توانند که خریدار یا فروشنده دیگری را بیابند و معاملات خود را با وی انجام دهند. در بازارهای غیرمتمرکز مانند بازار فارکس، موسسات و معامله گران متعددی وجود دارند که هر کدام نرخ خود را ارائه میکنند که ممکن است نرخ آنها باهم متفاوت باشد.

چه کسانی در این بازار فعالیت می کنند؟

در بازار فارکس اشخاص و سازمان های زیر فعالیت دارند. در بازار فارکس، ارز یا پول ملی کشور ها مبادله می شوند!

- بانک های مرکزی

- بانک های تجاری بزرگ

- بانک های سرمایه گذاری

- شرکت های بین المللی

- صندوق های پوششی

- صندوق های سرمایه گذاری و بازنشستگی

- بروکر ها

- اشخصاص و سرمایه گذاران خرد

گرچه بازار ارز یک بازار غیرمتمرکز است و به جای یک سازمان، بازار سازان متعددی در آن دخیل هستند، با این وجود میتوان شرکت کنندگان در این بازار را به طبقات متفاوتی تقسیم نمود. درجه اهمیت با آنهایی است که اعتبار، حجم معاملات و تجربه بیشتری دارند. در راس این طبقه بندی، بازار بین بانکی (Interbank) قرار دارد که روزانه بالاترین حجم معاملات در آن رخ میدهد که البته بیشتر این معاملات بر روی ارزهای محدودی همچون دلار آمریکا، یورو، پوند، ین ژاپن و… صورت میگیرد.

اخیرا تکنولوژی موانع بین مصرف کنندگان بازار ارز و بازار بین بانکی را از بین برده است. تجارت آنلاین، با ایجاد ارتباط مؤثر و کم هزینه بین بازار سازان و سایر شرکت کنندگان، راه را برای مشتریان خرده پا هموار کرده و امکان دسترسی آنها را به بازار بین بانکی فراهم ساخته است. امروزه معامله گران شخصی هم قادرند دوشادوش بزرگترین بانکهای جهان، با عملکرد و نرخ مشابهی به معامله بپردازند. به بیان دیگر معامله گران و سرمایه گذاران خصوصی هم قادرند از همان فرصتهایی استفاده کنند که قبلا فقط در اختیار بانکهای بزرگ بوده است. امروزه فارکس یک فرصت نامحدود برای معامله گران آنلاین ارز است.

بانک مرکزی بزرگترین و تأثیرگذارترین بازیگر بازار فارکس!

در فارکس، محرک اصلی بازار همان متغیرهای اقتصاد کلان مثل رشد اقتصادی، نرخ تورم و نرخ بهره است. از آنجایی که بانکهای مرکزی دنیا نقش کلیدی مدیریت و کنترل متغیرهای کلان اقتصادی دارند و منابع مالی تقریبا نامحدودی در مقایسه با سایر بازیگران دارند، نقش کلیدی و پررنگی در بازار ارز (فارکس) هم ایفا میکنند. بانک مرکزی یک موسسه مالی است که عرضه و توزیع پول و اعتبار کشور را در اختیار دارد. بانک مرکزی همان چیزی را تولید و توزیع میکند که در فارکس معامله میشود! یعنی همان ارز یا پولی ملی کشورها.

بانکهای مرکزی یا به طور مستقیم در بازار ارز مداخله میکنند و یا با سیاستهای پولی خود بر ارزش پول ملی خود تأثیر میگذارند. گاهی اوقات بانک مرکزی برای تحریک رشد اقتصادی و تورم، پول چاپ میکند و به سیستم مالی کشور تزریق میکند. گاهی اوقات بانک مرکزی برای تثبیت رشد اقتصادی و تورم، دسترسی به پول نقد را کاهش میدهد. این کار باعث کاهش نقدینگی در سیستم مالی میشود.

در بازار فارکس، مؤسسات و شرکتهای زیادی هم فعالیت دارند. مثل بانکهای بزرگ تجاری و سرمایهگذاری یا صندوقهای سرمایهگذاری و پوششی. دیدگاه و تحلیل مؤسسات بزرگ مالی هم برای شما باید اهمیت داشته باشد. چرا که آنها معاملات با حجم بزرگی را در فارکس انجام میدهند. دیدگاه آنها میتواند اطلاعات کلیدی و مهمی از آینده ارزها را در اختیار شما قرار دهند.

تفاوت های بازار فارکس و بازار سهام

در این بخش به مقایسه اجمالی بازار ارز با بازار سهام خواهیم پرداخت:

بازار فارکس ۲۴ ساعته است

بازار ارز به شکل اسپات (Spot Fx) در بین تمامی بازارهای جهان منحصر به فرد است، زیرا معامله در این بازار به صورت ۲۴ ساعته انجام میشود. ساعت کار بازار فارکس و سشن های معاملاتی بازارهای مهم جهان را در اینجا ببنید.

در هر ساعتی از شبانه روز یک مرکز مالی مهم در نقطهای از جهان، برای تجارت باز است و بانکها و دیگر مؤسسات در هر ساعتی از شب و روز به غیر از آخر هفتهها (بازار روزهای شنبه و یکشنبه تعطیل است)، به تبادل ارز میپردازند. در حالی که بعضی از بازارها به تجارت روزانه خود خاتمه میدهند، بازارهای دیگر در جهان شروع به تجارت میکنند.

تجارت روزانه ابتدا از مرکز مالی استرالیا و اقیانوسیه آغاز میشود. مراکز مالی مهم در سراسر جهان در طول یک روز، یکی پس از دیگری فعالیت خود را آغاز میکنند. ترتیب باز شدن مراکز مالی مهم جهان به این صورت است: نیوزیلند، استرالیا، آسیای جنوب شرقی (ژاپن، هنگ کنک و…)، خاورمیانه، اروپا و آمریکا.

مثلاً هنگامی که بازارها در توکیو در حال بسته شدن هستند، در اروپا معاملات شروع میشود. در نهایت نیویورک و سایر مراکز در آمریکا شروع به کار می کنند. اواخر بعد از ظهر در آمریکا، شروع روز دیگر در منطقه استرالیا و اقیانوسیه است و با باز شدن این بازارها، فرآیند دوباره شروع میشود. به بیان دیگر، در بازار ارز هیچ گاه خورشید غروب نمیکند. معاملات فارکس به فرم اسپات (Spot Fx) در همه جهان انجام میشوند اما سه بازار مالی توکیو، لندن و نیویورک، تأثیرگذارترین بازارها هستند، زیرا ۷۰ درصد از معاملات بازار در زمان فعالیت این مراکز صورت میپذیرد.

میزان فعالیت و حجم معاملات در همه ساعات بازار یکنواخت نیست. در برخی ساعات میزان فعالیت و حجم معاملات بهشدت افزایش مییابد و در مقابل در برخی از اوقات شبانه روز حجم معاملات به حداقل خود میرسد. در ساعاتی که بازارهای اصلی هم زمان باهم مشغول به فعالیت هستند. بیشترین حجم معاملات انجام میشود. خصوصاً ساعتهایی که بازارهای اروپا و آمریکا هم زمان باهم باز هستند.

بنا بر آنچه گفته شد، بازار فارکس یک بازار ۲۴ ساعته است اما در مقابل، بازار سهام ساعات کاری محدودی دارد. به عنوان مثال بازار سهام نیویورک کار خود را از ساعت ۹:۳۰ صبح آغاز میکند و ساعت ۵ بعدازظهر به آن خاتمه میدهد. چنانچه بین ۵ تا ۹:۳۰ به هر دلیل تغییری در قیمتها ایجاد شود، معامله گران ناچارند تا ساعت بازگشایی یعنی ۹:۳۰ صبح روز بعد منتظر بمانند تا بتوانند معاملات خود را انجام دهند.

بهعلاوه اگر فردی شغل تمام وقت داشته باشد و تنها بعد از ساعت کاری بتواند معامله انجام دهد بازار سهام، بازار مناسبی برای انجام معامله نیست. این شخص اساساً سفارشها را بر اساس قیمتهای قبلی و نه قیمتهای فعلی بازار قرار میدهد. این عدم قطعیت انجام معامله را بسیار دشوار میسازد. در بازار ارز اگر فرد بخواهد بعد از ساعت کاری معامله کند میتواند مطمئن باشد که همان نقدینگی و مابهالتفاوت نرخ را دریافت میکند که در ساعات کاری میتواند به دست آورد.

بر خلاف بازار بورس، میزان اعتبار اهرمی یا لوریج در بازار فارکس بالاست

در بازار فارکس برای انجام معاملات از طریق کارگزار (Broker) نیازی نیست تا مشتری تمام سرمایه لازم برای انجام معامله مورد نظر را در اختیار داشته باشد. بلکه بر اساس اعتباری که کارگزار در اختیار وی قرار میدهد تنها با پرداخت سهم کوچکی از حجم کلی معامله مورد نظر (معمولاً ۱ تا ۲ درصد) میتواند اقدام به انجام آن معامله نماید.

به اعطای اعتبار از طرف کارگزار اصطلاحا لوریج (اهرم) Leverage گفته میشود. از آنجایی که معمولاً میزان نوسانات نرخ یک ارز در طول روز بهندرت از یک یا دو سنت بیشتر میشود، اگر از این اعتبار اهرمی در معاملات استفاده نگردد میزان سود (یا ضرر) در معاملات بسیار پایین خواهد بود و جذابیتی برای سرمایه گذاری در این بازار ایجاد نخواهد شد.

در بازار سهام مشتری باید تمام پول لازم برای انجام معامله مورد نظر خود را به صورت نقد پرداخت نماید. اما در بازار فارکس برای انجام یک معامله، مشتری تنها یک تا دو درصد از کل سرمایه لازم برای انجام معامله را پرداخت میکند و مابقی اعتباری است که بروکر به وی اعطا میکند.

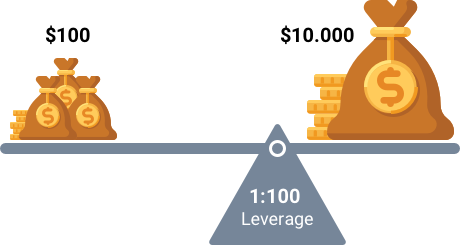

اعتبار اهرمی (Leverage) که بهطور معمول بروکرها به مشتریان خود ارائه میکنند برابر ۱:۱۰۰ (یک به صد) میباشد. این بدین معنی است که در باز کردن معاملات هر ۱۰۰۰ دلار از پول شما معادل صد هزار دلار خواهد بود.

بازار فارکس دو طرفه است

در بازار فارکس احتمال رسیدن به سود، هم در بازار صعودی و هم در بازار نزولی وجود دارد. در بازار سهام همواره یک معامله سودآور با خرید در قیمت پایینتر آغاز میشود و با فروش در قیمت بالاتر خاتمه مییابد. به بیان دیگر معامله گران تنها در زمانی که قیمتها رو به افزایش است میتوانند در بازار امیدوار به کسب سود باشند و در زمانی که روند قیمتها نزولی است تنها باید نظاره گر باشند تا مجدداً روند صعودی آغاز شود.

اما در فارکس به دلیل اینکه ارزها به صورت جفت معامله میشوند (مانند EURUSD) یک جفت ارز را میتوان قبل از خرید به فروش رساند. یعنی با خرید ارز طرف اول در واقع در همان لحظه اقدام به فروش ارز طرف دوم نمودهاید!

بهطور مثال زمانی که نرخ جفت ارز EURUSD (EUR ارز طرف اول و USD ارز طرف دوم است) به میزان ۵۰ واحد سقوط میکند بدین معنی است که یورو پنجاه واحد در مقابل دلار سقوط کرده و در مقابل، دلار نیز در برابر یورو افزایش ارزش یافته است.

هزینههای معامله در فارکس پایین است

در بازار سهام، معامله گران علاوه بر مابهالتفاوت قیمت خرید و فروش معمولاً کمیسیون نسبتا بالایی هم میپردازند در حالی که کارایی بازار الکترونیک هزینهها را کم کرده و این امکان به سرمایه گذاران داده است تا مستقیماً با بازار سازان معامله کنند، که در این بین، هزینههای واسطه گری نیز کاهش یافته است.

نقدشوندگی ۲۴ ساعته بازار ارز باعث میشود که معامله گران این بازار در تمام طول شبانه روز نرخهای رقابتی را دریافت کنند. حال آنکه معامله گران بازار سهام نسبت به ریسکهای نقدینگی آسیبپذیرترند و عموماً مابهالتفاوت بیشتری را مخصوصاً بعد از ساعات کاری بازار پرداخت میکنند.

بازار فارکس به دلیل هزینههای پایین، بهترین گزینه برای معامله گران کوتاه مدت است. اگر یک معامله گر در بازار سهام، روزانه ۳۰ معامله انجام دهد. و بابت هر معامله ۲۰ دلار کمیسیون بپردازد. باید روزانه ۶۰۰ دلار برای پرداخت کمیسیون هزینه کند. این مبلغ قابل توجه میتواند باعث کاهش سود و یا افزایش ضرر شود.

نقد شوندگی بالا

بازار معاملات ارز با میانگین حجم معاملات روزانه ۶٫۶ تریلیون دلار روانترین بازار جهان است. این بدین معنی است که معامله گران میتوانند به میل خود در هر شرایطی با حداقل وابستگی و بدون محدودیت زمانی (به غیر از روزهای شنبه و یکشنبه) وارد بازار یا از آن خارج شوند.

به بیان دیگر در بازار معاملات مشتریان در زمان بسیار کوتاهی انجام خواهد شد و مشتری هیچگاه نگران انجام نشدن معامله درخواستی خود نخواهد بود، در حالی که در بازار سهام این امکان وجود دارد که برای خرید یا فروش سهمی، صف خرید یا فروش تشکیل شود و در نهایت مشتری نتواند سهم مورد نظر خود را در قیمت دلخواه خریداری یا به فروش برساند.

درآمد از فارکس چقدر است؟

فعالیت در بازار فارکس مزیتهایی نسبت به سایر بازار های مالی دارد. نوسان گیری در بازار فارکس محدودیتی ندارد و میتوان با سرمایههای کم هم وارد بازار شد. اهرم یا لوریج هم به معاملهگر کمک میکند تا بتواند با سرمایه کوچکی وارد معاملات بزرگ شود. از آنجایی که ساعت کاری بازار فارکس ۲۴ ساعته باز است، معاملهگر میتواند در هر زمان و ساعتی که دوست داشت کار کند و درآمد از فارکس داشته باشد. با این حال هنوز خیلی از معامله گران تازه وارد نمیتوانند درآمد تقریبی خود از این بازار را تخمین بزنند. در این مقاله میخواهیم روش تخمین درآمد از فارکس را بررسی کنیم.

مدیریت ریسک

تمام معامله گران فارکس حرفه ای که به طور مستمر در این بازار فعال هستند از تکنیکهای مدیریت ریسک استفاده میکنند. برای شروع کار باید معاملهگر سعی کند تا ریسک معاملات را تا جایی که میتواند پایین نگه دارد. معمولاً ریسک هر معامله باید یک درصد (یا حتی کمتر) باشد. این یعنی اگر موجودی حساب شما ۳ هزار دلار است، نباید بیشتر از ۳۰ دلار در هر معامله ریسک کنید. به نظر عدد کمی میآید، اما واقعیت این است که ریسک یا همان زیان معاملات میتواند خیلی راحت روی هم جمع شوند و به یک عدد بزرگ تبدیل شوند. همیشه باید ریسک معاملات را به کمک حد ضرر (Stop Loss) تعیین کنید.

استراتژی معاملاتی

استراتژیهای معاملاتی مختلف و متنوعی وجود دارند و میتوان به چندین روش متفاوت استراتژیها را بررسی و ارزیابی کرد. با این حال معمولاً استراتژیهای معاملاتی را با درصد موفقیت معاملات (وین ریت یا Win Rate) و نسبت ریسک به ریوارد (Risk/Reward) مقایسه و ارزیابی میکنند.

وین ریت یا درصد موفقیت معاملات چیست؟

برای درک بهتر وین ریت (Win Rate) فرض کنید که از ۱۰۰ معاملهای که انجام دادهاید، ۵۵ معامله در حد سود بسته شدهاند. وین ریت یا درصد موفقیت معاملات شما ۵۵ درصد است. معمولاً درصدهای بالای ۵۰ برای اکثر معامله گران درصدهای قابل قبولی هستند.

نسبت ریسک به ریوارد چیست؟

نسبت ریسک به ریوارد نشان میدهد که برای به دست آوردن سود چقدر باید ریسک کرد؟ به طور مثال، اگر حد ضرر معاملهای ۱۰ پیپ باشد، سود معامله حداقل باید ۱۵ پیپ باشد. یعنی سود انتظاری معامله باید بیشتر از ضرر آن باشد. اگر وین ریت ۵۰ درصد باشد و از ۱۰۰ معامله ۵۰ معامله در ضرر بسته شوند (وین ریت ۵۰ درصد)، زیان معامله ۵۰۰ پیپ خواهد بود. در مقابل چون ۵۰ معامله دیگر در سود بسته شدهاند، بازدهی معامله ۷۵۰ پیپ خواهد بود. هر چقدر وین ریت معامله بیشتر باشد و نسبت ریسک به ریوارد هم بالای یک باشد، برآیند معاملات هم مثبت خواهد بود.

مثال: فرض کنید که معاملهگری با ۵۰۰۰ دلار افتتاح حساب کرده است. وین ریت استراتژی او ۵۵ درصد است و در هر معامله تنها تا یک درصد یا ۵۰ دلار میتواند ضرر کند (ریسک). او در هر معامله با تعیین حد ضرر مطمئن میشود که ریسک یا زیان معامله بیشتر از ۵۰ دلار نخواهد بود. او با ۵ پیپ حد ضرر و ۸ پیپ حد سود معامله میکند. یعنی نسبت ریسک به ریوارد او ۱.۶ است. به خاطر داشته باشید که حد سود شما باید بیشتر از حد ضرر باشد.

معاملهگر فرضی ما در روز ۵ معامله انجام میدهد. برای نوسان گیری کوتاهمدت، ۵ معامله در روز عادی است. اگر در ماه ۲۰ روز معامله کند، در پایان ماه ۱۰۰ معامله انجام خواهد شد.

معامله جفت ارز USDCAD

فرض کنید که اهرم حساب یک به ۳۰ است. معاملهگر میخواهد در جفت ارز USDCAD معامله کند. اگر به ازای هر معامله ۵۰ دلار ریسک کند و هر پیپ هم برای یک لات استاندارد (۱۰۰ هزار واحد از USDCAD) برابر ۱۰ دلار باشد، معاملهگر میتواند وارد معاملهای با زیان ۵۰ دلار (۵ پیپ) و سود ۸۰ دلار (۸ پیپ) شود. حال اگر او در یک ماه ۱۰۰ معامله انجام دهد، مانده حساب او در پایان ماه به این شکل خواهد بود:

- ۵۵ معامله در حد سود بسته شدهاند: یعنی ۵۵ ضربدر ۸۰ دلار برابر است با ۴۴۰۰ دلار سود.

- ۴۵ معامله در حد ضرر بسته شدهاند: یعنی ۴۵ ضربدر ۵۰ دلار برابر است با ۲۲۵۰ دلار زیان.

- سود خالص: تفاوت ۴۴۰۰ سود با ۲۲۵۰ دلار ضرر که برابر است با ۲۱۵۰ دلار سود خالص.

- بازدهی ۲۱۵۰ دلاری در یک ماه برای یک حساب ۵۰۰۰ دلاری برابر است با ۴۳ درصد بازدهی. این یک روش ساده برای تخمین درآمد از فارکس است. مسلماً اگر وین ریت، نسبت ریسک به ریوارد و حد ضرر (ریسک) معاملات را تغییر دهیم، بازدهی و درآمد احتمالی معاملهگر هم تغییر خواهد کرد.

برای ورود به فارکس چقدر سرمایه لازم است؟

یکی از سؤالات رایج در مورد نحوه ورود به فارکس، میزان سرمایه لازم برای ورود به فارکس است. چقدر سرمایه برای شروع کار لازم است؟ جواب این سؤال میتواند از فردی به فرد دیگر متفاوت باشد. مهارت و تجربهای که فرد از بازار دارد میتواند پاسخ این سؤال را مشخص کند. برای ورود به بازار فارکس به هیچ سرمایهای نیاز نیست. تنها کافی است یک حساب دمو آزمایشی افتتاح کنید و بازار را تجربه کنید. با این حال در این مقاله میخواهیم عوامل تأثیرگذار را بررسی کنیم تا معامله گران تازهوارد بهتر و منطقیتر کار را در بازار فارکس شروع کنند.

پول، احساسات افراد را بر میانگیزد

هر کس تفسیر خاص خود از پول را دارد. پول میتواند احساسات شدید انسان را برانگیزد. پول میتواند به شخص قدرت، امنیت، آزادی، خوشحالی، طمع و ترس بدهد. معمولاً معامله گران خرد رفتار هیجانی بیشتری به پول نشان میدهند. یک شخص منطقی هم میتواند در مواجه با ضرر خود را ببازد و احساسی رفتار کند. اگر میخواهید در بازارهای مالی (فارکس، سهام، اوراق قرضه، کالا و بیت کوین) فعالیت کنید، باید با پولی وارد بازار شوید که روح و روان شما را درگیر خود نکند. باید با موجودی حساب و میزان ریسک معاملات کنار بیایید.

معاملات زیان ده یا پیشبینیهای غلط عامل اصلی اشتباهات بعدی و مهلک معامله گران هستند. معاملهگر ضرر میکند. این یک اتفاق عادی در حرفه معاملهگری است. همه میدانیم که باید برآیند معاملات مثبت باشد و هر معامله باید ریسک به ریوارد بالای یک به دو داشته باشد. یعنی حد سود تعیین شده برای معامله باید دو برابر حد ضرر باشد. اما خیلی از معامله گران تازهکار فراموش میکنند که زیان قابل تحمل آنها میتواند با دیگران تفاوت داشته باشد.

به همین دلیل وقتی در معاملهای زیان میکنند و این زیان خارج از توان تحمل آن هاست، رو به معاملات انتقامی میآورند. یعنی سعی میکنند در معامله بعدی حتماً زیان را جبران کنند. اگر زیان جبران شود، اعتماد به نفس کاذب باعث معاملات اشتباهی دیگری خواهد شد. اگر زیان جبران نشود، ناامیدی و ترس تمام وجود معاملهگر را فرا خواهد گرفت و زیان بیشتری را متوجه او خواهد کرد.

معامله گران حرفهای و موفق میدانند که اگر در معاملهای زیان کردهاند و آن معامله هم بر اساس استراتژی معاملاتی انجام شده، زیان ثبت شده تنها یک زیان است و پایان دنیا نیست. آنها میدانند که ضرر در معامله بخشی از کار است و به دنبال انتقام یا واکنش احساسی به بازار نیستند.

تجربه

تجربه نقش کلیدی در موفقیت در بازار فارکس دارد. بدون تجربه تشخیص فرصتهای معاملاتی و مدیریت مؤثر ریسک به یک چالش تبدیل خواهد شد. یکی از کارهای سختی که در حرفه معاملهگری (حتی در زندگی شخصی) باید انجام داد و مهارتهای مربوط به آن را تقویت کرد، حفظ آرامش و صبوری است. معاملهگر باید صبور باشد. معاملهگر باید بتواند صبر کند و منتظر فرصتهای خوب بماند.

معاملهگر باید صبر کند تا معامله به حد سود یا حد ضرر برسد و طبق استراتژی آن را مدیریت کند. صبر و تجربه نهتنها در انجام معاملات اهمیت دارند، بلکه میتوانند مقدار سرمایه اولیه برای شروع کار در بازار فارکس را هم مشخص کنند. مسلماً شخصی که تجربه و صبر زیادی دارد، میتواند با سرمایه بیشتری وارد بازار شود.

حجم معاملات (لات یا Lot)

درک درست حجم معاملات میتواند سبک معاملهگری و مقدار سرمایه اولیه برای شروع کار را هم مشخص کند. با چه حجمی در حساب آزمایشی معامله کردهاید؟ یک لات؟ یک دهم لات؟ یا یکصدم لات؟ در بازار فارکس و کارگزاریهای فارکسی (بروکر – Broker) حسابهای معاملاتی مختلفی وجود دارند.

اما به طور کلی تعاریف حجم معامله یکسان است. در بازار فارکس از لات (Lot) برای اندازهگیری حجم معاملات استفاده میکنند. هر لات برابر ۱۰۰ هزار واحد از ارز پایه جفت ارز است. حجم استاندارد لات برابر ۱۰۰ هزار واحد، حجم مینی لات (Mini Lot) برابر ۱۰ هزار واحد و میکرو لات (Micro Lot) هم برابر هزار واحد است.

وقتی حجم معاملات را یک لات در نظر میگیرید، معمولاً هر یک پیپ تغییر در جفت ارزها تقریباً ۱۰ دلار ارزش دارد. این عدد میتواند در جفت ارزهای مختلف متفاوت باشد. وقتی با حجم یک لات معامله میزنید و بازار ۲۰۰ پیپ حرکت میکند، یعنی ۲۰۰ دلار به موجودی حساب شما اضافه یا از آن کسر خواهد شد. یعنی برای اینکه بتوانید با ۲ درصد حساب معاملاتی ریسک کنید، حداقل سرمایه اولیه شما باید ۱۰ هزار دلار باشد.

اگر با حجم مینی لات یا ۱۰ هزار واحد معامله میکنید، ارزش هر پیپ تغییر در نرخ برابری ۱ دلار خواهد بود. یعنی اگر وارد معاملهای با حد ضرر ۲۰ پیپی شوید، زیان نهایی شما ۲۰ دلار خواهد بود. در این صورت برای ریسک کردن ۲ درصد اکانت باید حداقل ۱۰۰۰ دلار سرمایه اولیه داشته باشید.

اگر با میکرو لات یا یکصدم لات یا همان یک هزار واحد میخواهید معامله کنید، ارزش هر پیپ تقریباً ۰.۱۰ دلار خواهد بود. این اعداد تقریبی هستند و از جفت ارزی به جفت ارز دیگر تغییر میکنند. با این حال اگر با این حجم وارد معامله شوید و حد ضرر معامله ۲۰ پیپ باشد، معامله حداکثر میتواند ۲ دلار به شما ضرر بزند. یعنی برای اینکه در معاملهای تنها ۲ درصد ریسک کنید، باید سرمایه اولیه شما ۱۰۰ دلار باشد.

انتظارات واقعی

معامله گران با تجربه همیشه توصیه میکنند که از حسابهای آزمایشی برای معاملات استفاده کنید. استفاده از حساب آزمایشی یا دمو (Demo) دقیقاً شبیه حسابهای واقعی است. اما معمولاً معاملهگر به حسابهای آزمایشی واکنش احساسی نشان نمیدهد. به همین دلیل بسیاری از معامله گران تازه وارد دوست دارند که با حسابهای کوچک اما واقعی کار کنند تا بتوانند بازار را به خوبی حس کنند. اگر شما هم جزو این گروه از معامله گران هستید، بهتر است که با سرمایه اولیه خیلی کوچک وارد بازار شوید. به احتمال زیاد این سرمایه اولیه به دلیل بیتجربگی از بین خواهد رفت.

توصیه میشود که افراد تازهکار حتماً از حسابهای آزمایشی کار را شروع کنند. مطالعات برخی از کارگزاریها نشان میدهد که تقریباً ۹۰ درصد معامله گران موفق بازار به تدریج و با استفاده از استراتژی معاملاتی شخصی توانستهاند برای خود درآمد مستمری بسازند. حرفه معاملهگری، حرفهای برای زود ثروتمند شدن نیست. معاملهگری یک شغل جدی است و باید همیشه آن را جدی گرفت.

استراتژی یا سیستم معاملاتی

معامله در بازار فارکس یک کار روزانه، روتین و پیچیده است. برای معامله باید دانش و تجربه بالایی داشته باشید و از قوانین خاصی پیروی کنید. پیش از اینکه معاملهگر در بازار فارکس کسب سود کند، راه طولانی را باید طی کند. معاملهگر در این راه طولانی اشتباهات زیادی را مرتکب خواهد شد، اشتباهاتی که باید برای آنها راهحل مناسبی پیدا کند. معاملهگر در این راه تجربیات زیادی هم به دست خواهد آورد. کمتر کسی میتواند این راه را با موفقیت پشت سر بگذارد و به یک معاملهگر حرفهای تبدیل شود. اما آنهایی که این راه را پیمودهاند، به موفقیت و هدفی که میخواستند رسیدهاند.

استراتژی معاملاتی چیست؟

استراتژی معاملاتی یا سیستم معاملاتی ترکیبی از ابزارهای تحلیلی بنیادی و تکنیکال است. علاوه بر این باید روشهای خاص باز و بستن معامله و مدیریت معاملات زیان ده و سود ده را هم یاد گرفت. به طور خیلی خلاصه، استراتژی معاملاتی همان عادتها و وظایف روزانه معاملهگر است که با تکرار آنها میتواند در بازار کسب سود کند.

استراتژی معاملاتی یک الگوریتم برای ورود، خروج و مدیریت معاملات است. سیگنالهای معاملاتی که همان نقطه ورود یا خروج از بازار را مشخص میکنند، در واقع یک هشدار برای معاملهگر هستند و او را از وقوع یک اتفاق جدید در بازار آگاه میکنند. این وظیفه معاملهگر است که بتواند به کمک سیگنالها و سایر ابزارهای تحلیلی تصمیم درستی در رابطه با معاملات اتخاذ کند و از فرصتها استفاده کند و از ریسکها در امان بماند.

چرا به استراتژی معاملاتی نیاز داریم؟

در بازار فارکس فرصتهای زیادی برای معامله وجود دارند. اما همه فرصتهای معاملاتی به یک اندازه بازدهی یا ریسک ندارند. شاید برای انجام تنها یک معامله نیازی به استراتژی خاصی نباشد و تنها با یک بار بررسی بازار وارد معامله شوید. یا معامله به حدی ساده باشد که به طور ناخودآگاه از استراتژی خاصی استفاده کنید! خرید از سوپرمارکت یک معامله ساده و مشخصی است. حتی این معامله که با هدف کسب سود هم انجام نمیشود، یک استراتژی ساده دارد! شما باید اول در ساعات کاری فروشگاه مراجعه کنید. اگر لیست خریدتان بزرگ است باید از سبد خرید استفاده کنید. محصولات را خریداری کنید و مراقب باشید که تاریخ مصرفشان منقضی نشده باشد و در پایان به صندوق مراجعه کنید.

اما وقتی شما وارد حرفه معاملهگری میشوید، باید به تعداد بالای معاملات عادت کنید. شاید در یک روز، هفته یا ماه مجبور باشید از چند سیگنال وارد بازار شوید. برای چنین سناریویی آمادگی دارید؟ آیا میتوانید خیلی سریع محاسبات را انجام دهید و سرمایه را بین پنج سیگنال تقسیم کنید؟ شما باید به گونهای این کار را انجام دهید که در بدترین حالت با یک زیان مشخص و قابل جبران از بازار خارج شوید.

شاید برخی از معاملات بازدهی بیشتری نسبت به بقیه داشته باشند. شاید ریسک برخی از معاملات خیلی بیشتر از سایرین باشد. تازهکارها معاملات را به هم ربط میدهند. درحالیکه معاملات هیچ ربطی به هم ندارند! یعنی شاید بازدهی یک معامله زیاد باشد و شما از معامله بعدی هم انتظار سود بیشتری داشته باشید! یا زیان یک معامله به قدری زیاد باشد که از معامله مجدد در بازار بترسید.

تنها راه برای جان سالم به در بردن از ریسک این همه معامله، طراحی و پیادهسازی استراتژی معاملاتی است. استراتژی معاملاتی مثل یک الگوریتم مرحله به مرحله کار شما را توضیح میدهد و مشخص میکند که در یک وضعیت مشخص چگونه باید تصمیم بگیرید. اگر استراتژی معاملاتی داشته باشید، در این کار هر گز سر در گم نخواهید شد. استراتژی معاملاتی از شما محافظت میکند و به شما کمک میکند تا به یک مدل کسب درآمدی باثبات در بازار فارکس برسید.

استراتژی معاملاتی مشاور اصلی شماست! این استراتژی معاملاتی است که به شما در تصمیمگیری کمک میکند. نکته جالب در رابطه با استراتژی معاملاتی این است که، استراتژی همان تجربیات و دانشی است که در طی سالها تلاش به دست آوردهاید! وقتی به استراتژی معاملاتی مراجعه میکنید، در واقع این گذشته شماست که به شما کمک میکند!

پشتیبانی ایران بورس آنلاین از معامله گران فارکس

تیم پشتیبانی ایران بورس آنلاین شش روز هفته (یکشنبه الی جمعه) از ساعت ۹:۳۰ الی ۱۸:۳۰ آماده ارائه هرگونه مشاوره و پاسخ به سوالات شماست. سوالات خود را حتما با ما مطرح کنید. تیم کارشناسان سایت با کمال میل پاسخگوی شما خواهد بود.