پولبک (Pullback) زمانی اتفاق میافتد که قیمت حداقل یک کندل در خلاف جهت روند بازار حرکت کند. پولبک یا بازگشت یک حرکت قیمتی مخالف روند اصلی است، اما ادامهدار نیست. یعنی بازار در جهت مخالف روند حرکت میکند و سپس به روند اصلی و پیشین خود باز میگردد.

گاهی اوقات به پولبک ها اصلاح قیمتی (Retracement یا Corrections) هم گفته میشود. تا وقتیکه حرکت در خلاف جهت روند اصلی به راه میافتد و موقتی است، به آن بازگشت یا پولبک میگوییم.

فهرست مطالب

مقدمه

بازارهای مالی چگونه کار میکنند؟

بازار مالی (Financial Market) محلی است که سرمایهگذاران، خریداران و فروشندگان داراییهای مالی خود را مبادله میکنند. خریداران به دنبال پایینترین قیمت و فروشندگان به دنبال بالاترین قیمت برای انجام مبادله هستند. از دید رفتار و حرکات قیمتی، تفاوت چندانی بین بازار مالی با سایر بازارها مثل بازار املاک و مواد غذایی وجود ندارد. البته ماهیت بازارهای مالی به ابزارها و محصولاتی که در آن داد و ستد میشود، بستگی دارد.

بدون شک بازار ارز (فارکس)، بازار کالا (کامودیتی)، بازار سهام (Stock)، بازار آتی (Futures)، بازار اختیار معامله (Option) و بازار اوراق قرضه (Bond) تفاوتهای اساسی با یکدیگر دارند، اما وقتیکه نمودار قیمت و زمان هر کدام از بازارها را نگاه کنید، تفاوتی احساس نخواهید کرد. هر کدام از بازارهای یاد شده قوانین و مقررات خاص خود را دارند. برخی از بازارهای مالی متمرکز هستند. به همین دلیل شاید برخی از بازارهای مالی افراد بیشتری را جذب کنند و در نتیجه نقد شوندگی بازار نسبت به سایر بازارهای مشابه بیشتر باشد.

با پیشرفت فنّاوری و اینترنت، خریداران و فروشندگان دیگر نیازی به جمع شدن در یک مکان فیزیکی را ندارند. در دنیای امروزی خریداران و فروشندگان نیازی به ملاقات با یکدیگر ندارند و تنها چیزی که باید به آن توجه کنند، قیمت است. تا وقتیکه قیمت برای طرفین منصفانه و قابل قبول باشد، سایر مسائل دیگر اهمیتی ندارد و مبادله انجام خواهد شد.

نکته: پیش از اینکه به دنیای معاملهگری وارد شوید، حتماً با یکی از بازارهای مالی به طور کامل آشنا شوید. یعنی قبل از اینکه در بازار معامله یا سرمایهگذاری کنید، سعی کنید که حتماً با بازار مربوطه آشنا باشید. هر بازاری شخصیت و الگوی رفتاری خاص خود را دارد و معاملهگر باید زمان و تمرکز زیادی را وقف آن کند تا بتواند در بازار به درستی فعالیت کند.

محرکهای بازار

بازارهای مالی به دلایل مختلفی نوسان میکنند و در اکثر مواقع پیدا کردن علت نوسانات بازار کار سختی است. از دید کوتاهمدت و میانمدت، شاید عوامل بنیادی تأثیر قوی بر بازار نگذارند، اما مسلماً از دید بلندمدت این عوامل کلان اقتصادی هستند که بازار را به حرکت در میآورند. با این حال از دید معاملهگر خرد، میتوان چهار عامل درک شخص از بازار، احساسات فردی، عوامل تکنیکال و بنیادی را محرک اصلی بازار معرفی کرد.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

درک فردی از بازار

جان، یک معاملهگر نفت در شرکت گلدمن ساکس است. او معمولاً قبل از ساعت شش صبح به سر کار میرود. او یک روز دیر میکند. او معمولاً در طول مسیر خود به سر کار ایمیلهای تحلیلی را مطالعه میکند. او ایمیلی از تیم تحلیلی با مضمون “چشمانداز مثبت قیمت نفت خام” دریافت میکند. او معامله بزرگی در نفت خام دارد و با خواندن این ایمیل تحلیلی سعی میکند تا ارتباطی بین افکار خود و تحلیل مورد نظر ایجاد کند.

تحلیلهای پیشین تیم تحلیلی معتبر بودهاند، اما این بار جان با متن تحلیل موافق نیست. او میداند که چیزی درست نیست، اما دقیقاً نمیداند که کجای این تحلیل ایراد دارد. از آنجایی که معامله او در سود است، تصمیم میگیرد معامله خود را پیش از رفتن به تعطیلات ببندد.

وقتیکه جان در تعطیلات به سر میبرد، خبری از خاورمیانه منتشر میشود. این خبر با شروع هفته معاملاتی جدید به شدت قیمتها را به نوسان خواهد انداخت. با این حال جان معامله بازی ندارد و با خیال راحت به استراحت میپردازد. او تنها بر پایه درک شخصی خود از بازار اقدام به بستن معامله کرده بود.

احساسات

کوین یکی از معامله گران بازار سهام در نیویورک آمریکاست. او یکی از موفقترین معامله گران بازار است. یک روز مدیر شرکت تصمیم میگیرد تا کمی به کوین فرصت دهد تا خودی نشان دهد. به همین دلیل یک صندوق سرمایهگذاری بزرگ در اختیار کوین قرار داده میشود. کوین خیلی هیجانزده است. او هیچ وقت با پولهای بزرگ کار نکرده است.

روز اول، کوین یک معامله خرید در قراردادهای آتی نرخ بهره باز میکند. به ازای هر حرکت ۰٫۰۱ واحدی بازار، او ۲۷ هزار دلار سود میکند. این اولین بار است که کوین با حجم بزرگ معامله میکند. روز دوم، خبر غیر منتظرهای از بانک مرکزی اروپا منتشر میشود، مبنی بر اینکه شاید نرخ بهره به زودی تغییر کند. با اعلام این خبر بازار به شدت نوسان میکند. اما این خبر برای کوین معنا و مفهوم مشخصی ندارد و او هنوز نمیتواند تصمیم بگیرد.

تا اینکه در روز چهارم، معامله کوین به اندازه ۵۰۰ هزار دلار وارد ضرر میشود. کوین به تصمیم خود شک میکند. او دو راه بیشتر ندارد، یا معامله را سریعاً ببندد و از زیان بیشتر جلوگیری کند یا اینکه حجم معامله را برای جبران ضرر افزایش دهد (کم کردن میانگین خرید). کوین اعتماد به نفس خود را از دست داده است و از روز دومی که معامله را باز کرده مضطرب است. در روز پنجم کوین نمیتواند احساسات ناشی از زیان معامله را کنترل کند و تصمیم میگیرد که برای همیشه از کار دست بکشد.

به همین دلیل معامله را در ضرر میبندد. روز ششم بازار تمام نوسانت چند روز قبل را جبران میکند و آرامش به بازار باز میگردد. در حالی که بازار در جهت مطلوب کوین حرکت کرده، اما معامله کوین دیگر باز نیست. در اینجا محرک اقدامات کوین، زیان معامله بوده است. زیان معامله باعث شده کوین به عنوان یکی از فعالین حرفهای بازار تصمیم به بستن معامله بگیرد.

تکنیکال

پاول یکی از معامله گران صندوقهای پوششی یا هج فاند (Hedge Fund) است. او علاوه بر اینکه عملیات ورود و خروج از بازار را مدیریت میکند، یک تحلیلگر حرفهای تکنیکال هم است. پاول سرمایه شخصی خود را مدیریت نمیکند، بلکه داراییهای مشتریان شرکت را مدیریت میکند. او تنها زمانی وارد معامله میشود که مدیر صندوق به او دستورالعمل معاملات را اعلام کند. وقتی دستورالعمل معاملات را دریافت میکند، یک بازه زمانی و قیمتی خاصی را در نظر میگیرد. او باید در این بازه زمانی و دامنه قیمتی وارد معامله شود.

مدیر صندوق به او اعلام میکند که باید روی سهام یک شرکت وارد معامله شود. او تحلیل تکنیکال شرکت مورد نظر را انجام میدهد. او پنج روز فرصت دارد تا وارد معامله شود. به همین دلیل از نمودار هفتگی کار را شروع میکند و به تدریج به نمودار چهارساعته میرسد. بر اساس تحلیلهای او، در روز اول هیچ فرصتی برای معامله وجود ندارد. اما در روز چهارم سیگنال معاملاتی بر اساس تحلیلهای تکنیکال صادر میشود. او سریعاً این سیگنال را شکار میکند و وارد بازار میشود. محرک این فعال حرفهای بازار هم سیگنال تکنیکال بوده است.

فاندامنتال (بنیادی)

تام در بخش مالی شرکت رولز رویس کار میکند. این شرکت یک شرکت بینالمللی است و نیمی از تراکنشها با دلار آمریکا انجام میشوند. با این حال این شرکت اصالتاً بریتانیایی است و اکثر هزینههای شرکت هم با پوند انگلستان محاسبه میشوند. همزمان با تضعیف ارزش دلار آمریکا در برابر پوند انگلستان، حاشیه سود شرکت هم کاهش مییابد. تنها راه برای محافظت از سودآوری شرکت، مدیریت ریسک نوسانات ارزی است.

تام به عنوان عضوی از تیم مالی همیشه شاخصهای اقتصادی کلان را بررسی و تحلیل میکند تا مشخص شود که شرکت چقدر باید در بازار فارکس فعال باشد و ریسک نوسانات ارزی را مدیریت کند. از آنجایی که طرح کسبوکار شرکت رولز رویس دید بلندمدت دارد، مقابله با ریسک نوسانات ارزی همیشه بخشی از وظایف کاری تام است و او باید بر اساس تحلیل وضعیت اقتصاد کلان و همچنین وضعیت شرکت در بازار فارکس فعال باشد.

جان، کوین، پاول و تام شاید افراد خیالی باشند، اما همیشه در دنیا افرادی هستند که چنین نقشهایی را ایفا میکنند. هدف تمامی معامله گران افزایش ثروت است. همچنین تمام معامله گران حرفهای بازار بنا به دلایل خاصی وارد بازار میشوند و هر کدام تأثیر قابلتوجهی بر بازار دارند. باید به این مسئله توجه داشته باشید که هیچ کس نمیداند که چرا بازار نوسان میکند، چون حتی برخی از حرفهایهای بازار هم نمیتوانند اقدامات خود را توجیه کنند. اگر از دید کوتاهمدت هم به بازار نگاه کنید، یافتن علت حرکت بازار هم کار سختی خواهد بود.

همیشه متغیرهای کلان اقتصادی در بازارهای مالی تأثیر میگذارند و بسیاری از فعالین حرفهای و مؤسسات مالی بر اساس چنین متغیرهایی وارد بازار خواهند شد. اما بایستی توجه داشته باشید که بازارهای مالی همیشه کارایی لازم را ندارند و این طبیعت بازار است که قیمت اطلاعاتی را که هنوز منتشر نشده یا قرار است منتشر شوند را بازتاب دهد.

قیمت در یک خط راست حرکت نمیکند

بازار همیشه قابل پیشبینی نیست و هیچ وقت در یک خط راست و مستقیم حرکت نمیکند. در واقع قیمتها همیشه با نوسانات صعودی و نزولی (افزایش و کاهش) در حال تغییر هستند. همه بازارهای مالی چنین وضعیتی دارند. در بازارهای مالی هیچ وقت نوسانات قیمتی را مد نظر نمیگیرند، بلکه برآیند نوسانات بازار است که برای سرمایهگذاران و معامله گران اهمیت دارد. برآیند نوسانات قیمتی میتواند یک روند مشخص داشته باشد، یا در حال تغییر روند باشد و یا بازار در دامنه محدودی بدون روند خاصی نوسان کند.

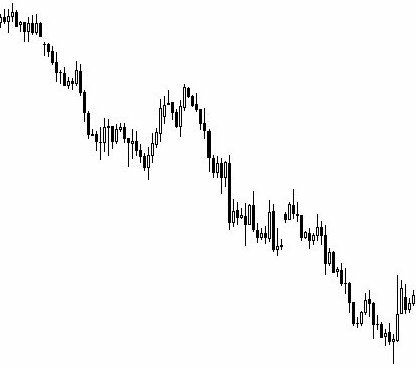

بازار روند دار

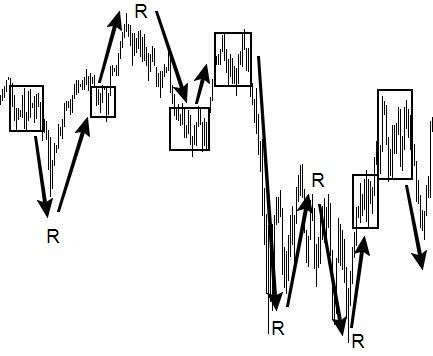

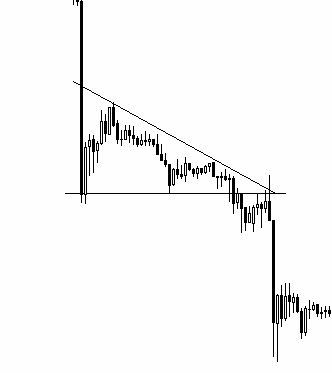

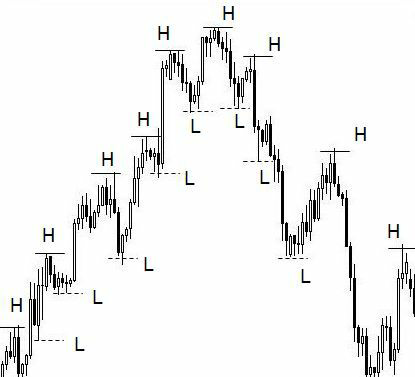

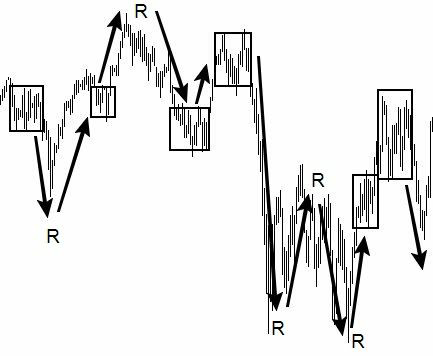

در شکل بالا کاملاً مشخص است که بازار روند نزولی (Bearish) دارد و قدرت فروشندگان بیشتر از خریداران است. هر چند که فروشندگان کنترل را در دست دارند، اما باید توجه داشت که خریداران و فروشندگان همیشه در حال رقابت هستند. نه فروشندگان و نه خریداران، بدون جنگیدن بر سر قیمت کوتاه نمیآیند.

همانطور که در نمودار مشاهده میشود، هر بار که بازار سقوط میکند، خریداران از قیمتهای پایینتر وارد بازار میشوند و با رشد قیمتها، برخی از فروشندگان هم سریعاً تثبیت سود میکنند و معامله فروش را میبندند. همین مسئله باعث نوسانات زیگزاگ در نمودار قیمتی میشود. با این حال از آنجایی که قدرت فروشندگان بیشتر از خریداران است، در نهایت قیمتها دوباره سقوط میکنند و این چرخه قیمتی ادامه مییابد.

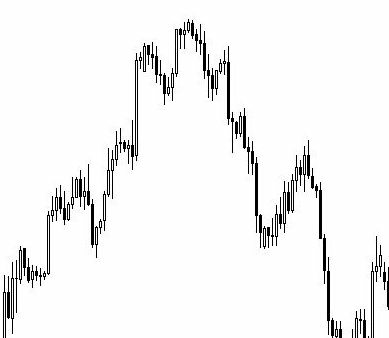

بازار در حال تغییر روند

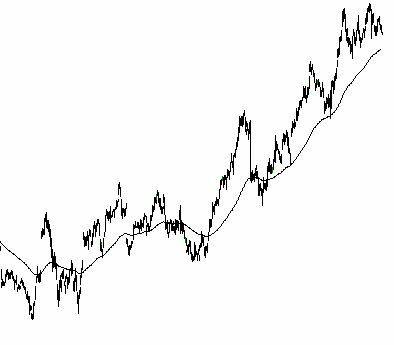

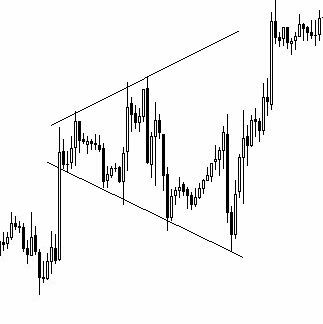

در نمودار بالایی، خریداران بر بازار تسلط دارند و قیمت را بالا میکشند. درست مثل بازار روند دار صعودی. با این حال فروشندگان هم به دنبال فرصتی برای فروش و خروج از بازار هستند. در نیمههای نمودار، خریداران به این نتیجه میرسند که قیمت به اندازه کافی افزایش یافته و حتی برخی بر این باورند که قیمت بیش از حد گران شده است.

اگر جیب خریداران خالی شده باشد و نتوانند از روند صعودی حمایت کنند، قدرت فروشندگان افزایش خواهد یافت و از قیمتهای گران وارد بازار خواهند شد. فروشندگان گران میفروشند و وقتیکه قیمت کاهش یافت ارزان میخرند. به همین دلیل وقتی قیمتها به اندازه کافی افزایش مییابد، فروشندگان وارد بازار میشوند. از آنجایی که قدرت خریداران کاهش یافته و پولی نمانده، قیمتها کاهش خواهند یافت.

به تدریج که فروشندگان کنترل را در دست گرفتند، برخی از خریداران احساس خواهند کرد که فرصتی برای بازگشت اصلاحی بازار فراهم شده است، به همین دلیل سریعاً اقدام به خرید خواهند کرد. در نمودار هم اگر توجه کنید، بعد از پایان روند صعودی یک موج کاهشی به راه افتاده و بعد از آن یک بازگشت مثبتی در بازار دیده میشود. این بازگشت صعودی همان تلاش خریداران برای احیای روند صعودی است. توجه داشته باشید که معامله گران بازار همیشه افراد باهوشی نیستند.

معمولاً این بازگشتهای صعودی ناشی از ورود خریدارانی است که روند صعودی را از دست دادهاند و با تأخیر وارد بازار شدهاند. از آنجایی که قدرت فروشندگان بیشتر از خریداران است، دوباره قیمتها سقوط میکنند. این بار خریدارانی که هنوز معامله خود را نبستهاند هم سریعاً معاملات خرید را میبندند و فشارهای فروش تشدید میشوند. همانطور که میبینید افراد زیادی با دیدگاههای متفاوت در بازار فعال هستند و این فعالیتها منجر به نوسانات صعودی و نزولی در بازار میشوند.

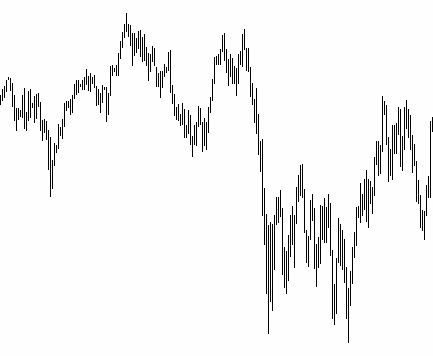

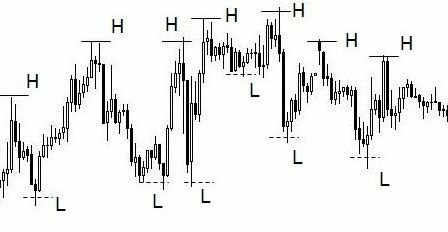

بازار بدون روند یا خنثی

حتی اگر بازار نوسانات دو سویه نزولی و صعودی داشته باشد، باز هم این امکان وجود دارد که بازار در دامنه محدودی نوسان کند. در واقع وقتی قدرت خریداران و فروشندگان برابری کند، بازار هم وارد فاز خنثی خواهد شد. با این حال باز هم نباید انتظار حرکت بازار در یک خط صاف و افقی را داشت.

در عوض وقتی قیمت به کف فاز خنثی رسید، خریداران وارد بازار خواهند شد. در مقابل وقتیکه قیمت به سقف میرسد، فروشندگان وارد بازار خواهند شد و قیمتها را پایین خواهند آورد. معمولاً وقتی بازار وارد فاز خنثی میشود که سرمایهگذاران و معامله گران نسبت به روند بازار شک و تردید داشته باشند. یعنی آینده برای فعالین بازار مبهم است و هیچ کس نمیتواند تصمیم درستی بگیرد.

بازار مبهم و پیچیده

حال که با انواع بازارهای روند دار آشنا شدهاید، وقت آن رسیده تا با وضعیت پیچیده در بازار هم آشنا شوید. در شکل اول، میتوانید ببینید که بازار هیچ وقت در یک خط راست حرکت نکرده است. علاوه بر این بازار وضعیتهای متفاوتی از روند را تجربه میکند. در شکل دوم به راحتی میتوانید تشخیص دهید که بازار در کدام دوره در چه وضعیتی بوده است.

تایم فریم و نقد شوندگی

چرخههای قیمتی در تمامی تایم فریمها یا نمودارهای زمانی دیده میشوند. یعنی بازار میتواند روند دار، در حال تغییر روند و یا در فاز خنثی باشد و این چرخههای قیمتی را در نمودار روزانه، چهارساعته و حتی یک دقیقه تجربه کند. با این حال برای اینکه بازار بتواند چرخههای قیمتی را تجربه کند، باید نقدینگی کافی در بازار وجود داشته باشد. وقتی بازار نقد شوندگی بالایی داشته باشد، انجام معامله هم آسان خواهد بود.

یعنی میتوانید در قیمتهای دلخواه وارد بازار شوید و یا معامله را ببندید. یعنی همیشه خریداران یا فروشندهای با حجمهای بالا در بازار حضور دارد. توجه داشته باشید که اگر بازار نقد شوندگی بالایی نداشته باشد، باز هم چرخههای قیمتی اتفاق خواهند افتاد، اما سرعت تغییر چرخههای قیمتی به شدت بالا خواهد بود، بهطوریکه قیمت شاید در خطوط راست تغییر کند!

پدیده بازگشت به میانگین (Reversion to Mean)

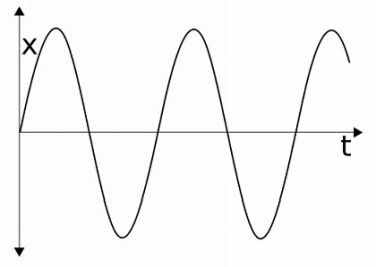

نه تنها بازار در چرخههای قیمتی نوسان میکند، بلکه الگوهای خاصی را هم تشکیل میدهد و این الگوها هم تکرار میشوند. یکی از پدیدههایی که در بازارهای مالی تکرار میشود، بازگشت قیمت به میانگین (Reversion to Mean) است. یعنی بازار همیشه تمایل دارد به میانگین قیمتی بازگردد. برای درک ساده این مفهوم یک آونگ را در نظر بگیرید. وقتیکه آونگ را به حرکت در میآورید، آونگ از چپ به راست و در ادامه از راست به چپ ادامه میدهد. آونگ همیشه تمایل دارد که به مرکز یا همان میانگین خود بازگردد. این حرکت آونگ مثال سادهای از پدیده بازگشت به میانگین در بازارهای مالی است.

در بازارهای مالی هم وقتیکه قیمت از میانگین خود فاصله گرفت، تا حدودی این فاصله را افزایش خواهد داد، اما در نهایت دوباره به این میانگین باز خواهد گشت. نکته دیگری که باید به آن توجه داشته باشید، پیشبینی میزان فاصله قیمت از میانگین است. چنین پیشبینی کار سختی است. برخی از معامله گران تلاش میکنند تا با پیشبینی این حرکت قیمتی، اوج یا کف بازار را تشخیص دهند و بر اساس آن وارد بازار شوند. چنین تصمیمی ریسک بالایی دارد. بهتر است که در چنین شرایطی منتظر تشکیل اوج یا کف بمانید و سپس با بررسی روند وارد بازار شوید.

تعریف پولبک

پولبک چیست؟

پولبک (Pullback) زمانی اتفاق میافتد که قیمت حداقل یک کندل در خلاف جهت روند بازار حرکت کند. پولبک یا بازگشت یک حرکت قیمتی مخالف روند اصلی است، اما ادامهدار نیست. یعنی بازار در جهت مخالف روند حرکت میکند و سپس به روند اصلی و پیشین خود باز میگردد.

گاهی اوقات به پولبک ها اصلاح قیمتی (Retracement یا Corrections) هم گفته میشود. تا وقتیکه حرکت در خلاف جهت روند اصلی به راه میافتد و موقتی است، به آن بازگشت یا پولبک میگوییم. باید بازار بعد از این بازگشت موقتی به روند اصلی و پیشین خود بازگردد. اگر بعد از بازگشت یا پولبک، بازار نتواند اوج قبلی خود را بشکند (در روندهای صعودی) یا از شکست کف قیمتی در روند نزولی عاجز باشد، بازار وارد فاز خنثی یا نوسانی خواهد شد.

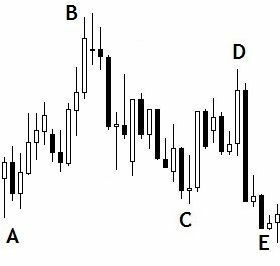

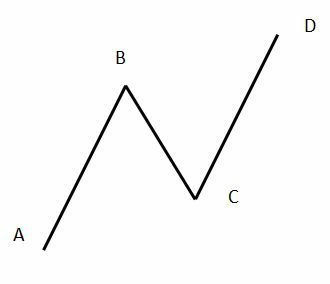

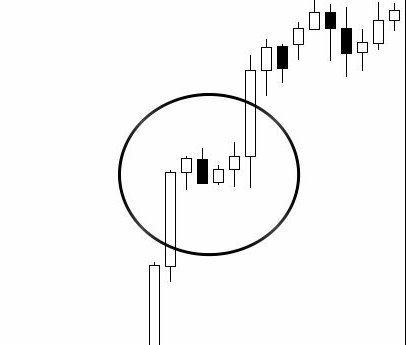

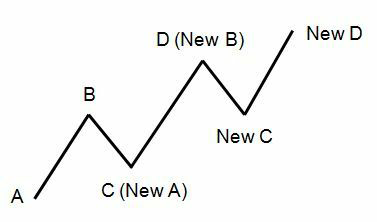

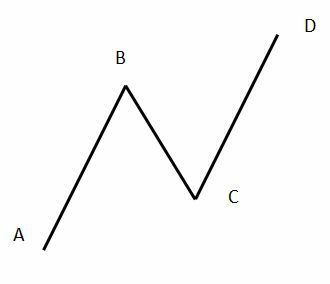

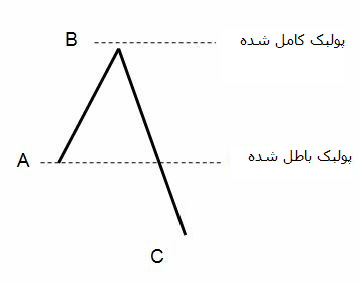

الگوی ABCD میتواند یک پولبک ساده را بهخوبی به تصویر بکشد. پولبک های ساده در سه حرکت انجام میشوند. همانطور که در شکل بالا دیده میشود، حرکت AB همان حرکت اول است که با روند اصلی بازار همسو است. حرکت دوم همان BC است که در خلاف جهت روند اصلی بازار به راه میافتد و CD هم حرکت سوم نهایی است که بازار به همان روند قبلی خود باز میگردد و از اوج قیمتی B عبور میکند. بایستی توجه داشته باشید که پولبک BC باید بین کف A و اوج B تشکیل شود و اوج D هم باید بالاتر از اوج قبلی (B) تشکیل شود. در غیر این صورت حرکت انجام شده، پولبک نخواهد بود.

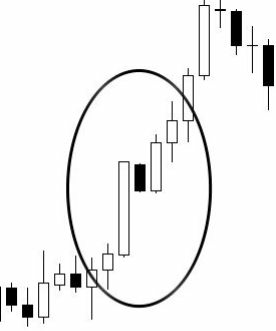

در تصویر بالا میتوانید یک مثال از پولبک تک کندلی را مشاهده کنید. این نمودار نشان میدهد که پولبک میتواند سریع و کوتاه باشد. طبق تعریف پولبک، هر حرکتی (حتی به اندازه یک کندل) در جهت خلاف روند اصلی شکل بگیرد، آن حرکت پولبک نامیده خواهد شد. شاید در نمودار بالایی الگوی ABCD به وضوح دیده نشود، اما اگر تایم فریم را پایین بیاورید، حتماً الگوی ABCD دیده خواهد شد. در اینجا روند اصلی بازار صعودی است، پس پولبک بازار یک حرکت نزولی است. بعد از پایان بازگشت، قیمت توانسته از اوج قیمتی قبلی خود یا همان نقطه B در الگوی ABCD عبور کند و روند صعودی و اصلی بازار را احیا کند.

در تصویر بالا، پولبک بازار شامل چندین کندل قیمتی میشود. در اینجا بازار یک کندل در خلاف جهت روند اصلی تشکیل نداده، بلکه چندین کندل در جهت خلاف روند اصلی تشکیل شده است.

پولبک میتواند کمعمق یا عمیق باشد. سرعت پولبک هم میتواند کُند یا تُند باشد. عمق و سرعت شکلگیری پولبک بستگی به محرکهای بنیادی و تکنیکال بازار دارد و هیچ کس نمیتواند سرعت و عمق آن را به طور دقیق پیشبینی کند. در آینده در رابطه با مشخصات پولبک ها بیشتر بحث خواهیم کرد. اما در این بخش تنها به این نکته توجه داشته باشید که پولبک ها میتوانند شکل، قدرت و سرعت متفاوتی داشته باشند. پولبک یک پدیده عادی و طبیعی در بازار مالی است و فرصتی برای هر دو گروه از معامله گران مخالف و پیرو روندی فراهم میکند.

انواع پولبک ساده

برای اینکه چرخههای قیمتی تشکیل شوند، بازار باید پولبک بزند. برای ادامه یافتن روند صعودی یا نزولی باید حتماً پولبکی انجام شود تا خریداران یا فروشندگان تازهنفس وارد بازار شوند. پولبک بخشی جداییناپذیر چرخههای قیمتی است. پولبک میتواند در تمام تایم فریمهای بازار ظاهر شود. عمق و سرعت پولبک هم میتواند متفاوت باشد.

به عنوان یک معاملهگر، میتوانید به جای اینکه آینده را پیشبینی کنید، تنها پولبک را تشخیص دهید و سپس تحلیلهای خود را بر پایه همین پولبک ها و واکنش بازار به آن انجام دهید. فراموش نکنید که در حرفه معاملهگری باید سعی کنید همیشه از علم آمار و احتمالات به نفع خود استفاده کنید. با تشخیص درست و به موقع پولبک میتوانید فرصتهایی با شانس موفقیت بالا را کشف کنید. وقتی معاملهای شانس موفقیت بالایی دارد، میتوانید خیلی ساده وارد بازار شوید.

برای راحتی کار ما پولبک ها را به دو گروه ساده و پیچیده تقسیم کردهایم.

پولبک ساده (Simple Pullback)

یک پولبک ساده در شکل الگوی ABCD تشکیل میشود. به همین دلیل تشخیص این الگو خیلی ساده است. با این حال پروسه تکمیل و تشکیل پولبک پیچیده طولانی است. پولبک ساده میتواند ساده بماند و یا اینکه به یک پولبک پیچیده تبدیل شود. با این حال ما نمیدانیم که چه زمانی این اتفاق خواهد افتاد، به همین دلیل همیشه سعی کنید مدیریت ریسک و حجم معاملات را به دقت انجام دهید.

اگر در حال بررسی پولبک هستید و زمان زیادی برای این کار صرف کردید، به احتمال زیاد با یک پولبک پیچیده مواجه هستید و یا اصلاً پولبکی در کار نیست. این یعنی تشخیص پولبک ساده کار آسانی است. توجه داشته باشید که شما همیشه این حق انتخاب را دارید که نموداری را ببندید و در نمودار دیگری به دنبال فرصت معاملاتی یا سیگنال باشید.

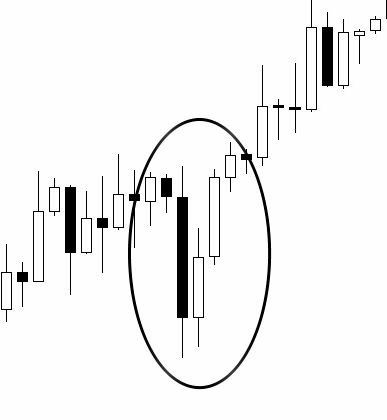

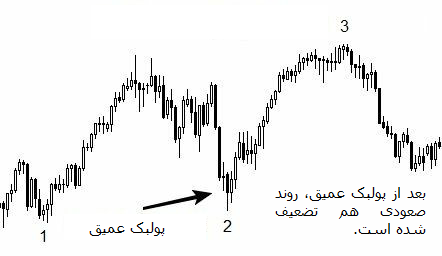

پولبک عمیق (Deep Pullback)

تشخیص پولبک عمیق آسانتر از سایر پولبک هاست:

- در پولبک عمیق، قیمت حرکت بزرگی را در جهت خلاف روند اصلی به راه میاندازد.

- پولبک عمیق میتواند خیلی سریع اتفاق بیفتد و یا مدتزمان تشکیل آن کُند باشد.

- معمولاً پولبک عمیق از چند کندل نزولی (در روند صعودی) یا چند کندل صعودی (در روند نزولی) تشکیل میشود و یک یا دو کندل تشکیل شده نسبتاً بلندتر از سایرین است. با این حال نکته کلیدی در پولبک ها، فاصلهای است که پولبک در خلاف جهت روند اصلی طی میکند.

- در تصویر بالا، فروشندگان در زمان به راه افتادن پولبک قدرت را در دست دارند، اما از این قضیه غافل هستند که خریداران با کاهش قیمت در حال ورود به بازار هستند و به زودی بازار به همان روند صعودی قبلی باز خواهد گشت. این پدیده همان خرید از اصلاح یا خرید از کف قیمتی در روندهای صعودی است.

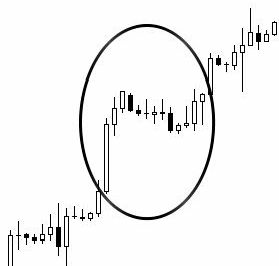

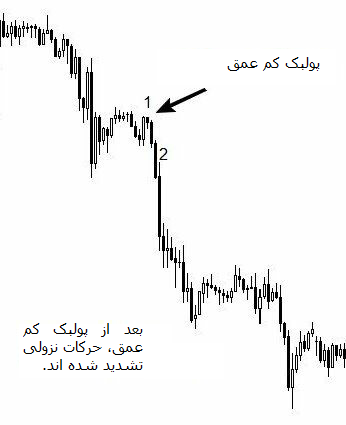

پولبک کمعمق (Shallow Pullback)

پولبک کمعمق حرکت محدودی در خلاف جهت روند اصلی است. پولبک کمعمق هم میتواند خیلی سریع تشکیل شود و یا به مدتزمان بیشتری نیاز داشته باشد. حتی گاهی اوقات شاید پولبک کمعمق تنها شامل چند کندل خنثی باشد و به نظر برسد که بازار در یک محدوده کوتاه در حال نوسان است. معمولاً پولبک کمعمق شامل کندل ها دوجی و کندل هایی با بدنه کوچک میشود. گاهی اوقات کندل هایی با دنبالههای بلند هم شکل خواهند گرفت. نوع کندلی که تشکیل میشود چندان اهمیتی ندارد، چیزی که مهم است نحوه حرکت کندل هاست.

پولبک کمعمق نشان میدهد که بازار یکطرفه است. به طور مثال در تصویر بالا فروشندگان تنها توانستند سه کندل ضعیف در خلاف جهت روند اصلی ایجاد کنند و بعد از آن خریداران دوباره وارد بازار شدهاند و روند اصلی و صعودی احیا شده است. معمولاً بعد از پولبک های کمعمق انتظار میرود که بازار حرکت قوی را تجربه کند.

پولبک شارپ (Sharp Pullback)

منظور از پولبک شارپ، همان پولبک هایی است که خیلی سریع اتفاق میافتند. پولبک شارپ شامل یک یا دو کندل قیمتی است، اما شاید از چند کندل قیمتی دیگر هم تشکیل شود. نکته اصلی که باید به خاطر بسپارید، سرعت تشکیل این پولبک است که نسبتاً خیلی سریع اتفاق میافتد. پولبک شارپ میتواند کمعمق یا عمیق هم باشد. در پولبک های شارپ باید با احتیاط عمل کنید و خیلی به دنبال پیشبینی زودهنگام بازار نباشید. در تصویر بالا بازار خیلی سریع در خلاف جهت روند صعودی سقوط میکند و کندل نزولی و نسبتاً بزرگی تشکیل میشود. اما در ادامه خریداران هم سریع دستبهکار میشوند و از فرصت به دست آمده برای خرید ارزان بهره میبرند.

پولبک صاف (Flat Pullback)

در نگاه اول شاید به نظر برسد که پولبک صاف همان پولبک کمعمق است. اما در واقع در این نوع پولبک، حرکت خلاف روندی هیچ عمقی ندارد و کندل های قیمتی در یک دامنه محدود و ثابت نوسان میکنند. پولبک صاف هم نشانگر یک بازار روند دار قوی است. در این نوع پولبک، معمولاً خریداران جدید نمیتوانند فرصت مناسبی برای خرید و ورود به بازار پیدا کنند، چونکه میزان بازگشت بازار در جهت خلاف بازار کوتاه است و به همین دلیل بسیاری از سرمایهگذاران منتظر میمانند. اما متأسفانه بازار بدون اصلاح یا پولبک قابلتوجهی به روند اصلی باز میگردد.

پولبک های پیچیده (Complex Pullbacks)

در این بخش شما یاد میگیرید که چگونه در وضعیت پیچیده بازار راه خود را پیدا کنید. وقتی پولبک پیچیدهای تشکیل میشود، توصیه میشود که از ورود به بازار خودداری کنید. پولبک های پیچیده زمانی اتفاق میافتند که بازار وارد فاز خنثی یا بدون روند میشود. بعد از آن بازار نوسانات دو سویهای را تجربه میکند. هیچ کس نمیتواند زمان دقیق پایان نوسانات را پیشبینی کند.

اگر در تشخیص الگوی نموداری بازار به مشکل برخوردید، بهتر است که وارد معامله نشوید و تنها نظارهگر اوضاع باشید. وقتی بازار برای شما مبهم است، دلیلی هم برای معامله نیست. در حرفه معاملهگری همیشه باید این نکته را به یاد داشته باشید که تنها زمانی وارد معامله شوید که فکر میکنید شرایط برای معامله مناسب است.

وقتی نمیتوانید شرایط را به خوبی ارزیابی کنید بهتر است که منتظر فرصت بهتری بمانید. قبل از اینکه پولبک های پیچیده را بررسی کنیم، به خاطر داشته باشید که پولبک ساده همیشه سریع تشخیص داده میشوند و سودآوری و موفقیت آنها هم بیشتر از پولبک های پیچیده است. در پولبک های ساده یا شما الگو را تشخیص میدهید، یا تشخیص نمیدهید! هیچ وقت تصور نکنید که مجبور به معامله هستید، اگر کار با پولبک های پیچیده برای شما سخت است، خیلی ساده تنها با پولبک های ساده کار کنید.

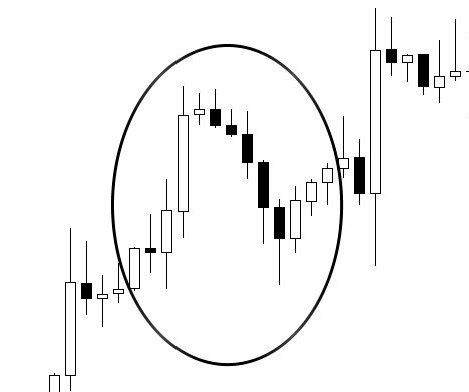

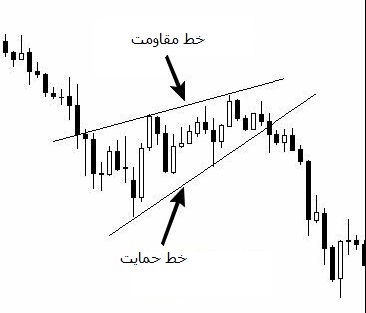

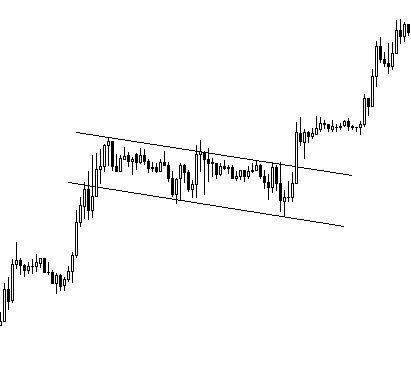

پولبک کنج (Wedge Pullback)

الگوی کنج یا وج میتواند ظاهری کاهشی یا افزایش داشته باشد. در این الگو ارتفاع نوسانات بازار به تدریج کاهش مییابد. برآیند این نوسانات هم همیشه در خلاف جهت روند اصلی بازار است. همانند دو تصویر بالایی، میتوانید همزمان با تشکیل الگوی کنج، دو خط روند حمایتی و مقاومتی در پایین و بالای نوسانات پولبک رسم کنید.

همزمان با کاهش دامنه نوسانات قیمتی میتوان گفت که بازار بیش از گذشته نسبت به روند آتی شک و تردید پیدا میکند و معامله گران از ورود به بازار خودداری میکنند. در نتیجه دامنه نوسانات بازار دوباره کاهش مییابد. پولبک کنج مثل یک فنر جمع شده عمل میکند، وقتی دامنه نوسانات قیمت تا حد کافی کاهش یافت، ناگهان بازار به طور انفجاری در جهت روند اصلی حرکت میکند.

در الگوی کنج کاهشی، پولبک در جهت مخالف روند صعودی شکل میگیرد و با تکمیل و پایان پولبک، بازار به روند صعودی ادامه میدهد. در الگوی کنج افزایشی، پولبک در خلاف روند نزولی شکل میگیرد و با اتمام پولبک، فروشندگان وارد بازار میشوند و دوباره بازار به روند نزولی ادامه میدهد.

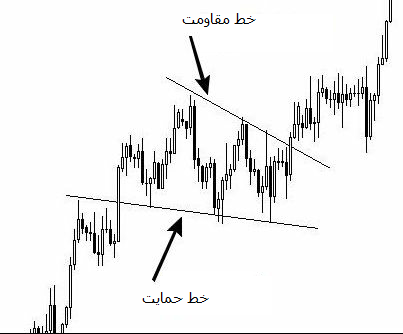

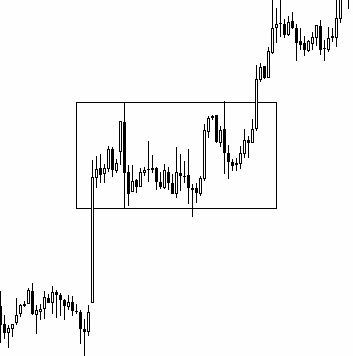

پولبک پرچم (Flag Pullback)

الگوی پرچم شباهت زیادی به الگوی کنج یا همان وج (Wedge) دارد. تفاوت اصلی این دو الگو در دامنه نوسانات قیمتی است. در الگوی پرچم ارتفاع نوسانات قیمتی تقریباً ثابت است، اما در الگوی کنج به تدریج دامنه نوسانات کاهش مییابد. در واقع الگوی پرچم شبیه به یک کانال قیمتی است که توسط دو خط موازی نوسانات قیمتی را احاطه کرده است.

با خروج قیمت از الگوی پرچم، میتوان گفت که پولبک بازار هم تمام شده و به زودی روند اصلی و پیشین بازار احیا خواهد شد. در پولبک های پرچم باید احتیاط کنید. این پولبک به راحتی میتواند به جای احیای روند اصلی باعث تغییر روند شود.

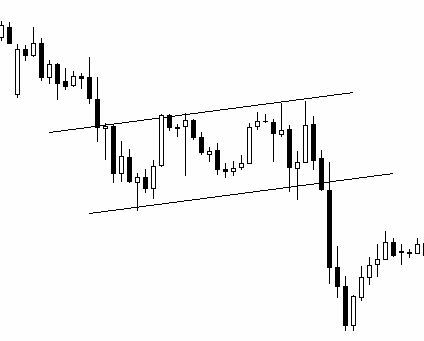

پولبک مستطیل (Sideway/Rectangle)

تشخیص این نوع پولبک کار خیلی آسانی است! تنها کافی است از ابزار رسم شکل متاتریدر (یا سایر پلتفرمها) مستطیل را انتخاب کنید. سقف و کف مستطیل باید با سقف و اوج نوسانات بازار انطباق داشته باشد. در این نوع پولبک بازار بین دو اوج کف در نوسان است و ارتفاع نوسانات بازار هم تقریباً یکسان است. برای اینکه الگوی مستطیل تائید شود حداقل باید دو سقف و دو کف هم اندازه در بازار تشکیل شود. در غیر این صورت پولبک میتواند به پولبک کنج یا پرچم تبدیل شود. پولبک مستطیل مثل پولبک صاف است، اما نوسانات بیشتری را شامل میشود.

پولبک کف/اوج دوقلو (Double Bottom/Top)

پولبک کف دوقلو زمانی اتفاق میافتد که در یک روند صعودی قیمت اصلاح یا بازگشتی را به راه میاندازد. بازار تا یک کف قیمتی پایین میآید و سپس جهش میکند، اما نمیتواند به اوج قبلی بازار برسد و دوباره سقوط میکند. اما این بار کف قیمتی دوباره از بازار حمایت میکند و قیمت بالا میآید و در ادامه از اوج قبلی عبور میکند و روند صعودی احیا میشود. الگوی اوج دوقلو هم دقیقاً برعکس الگوی کف دوقلو است.

توجه داشته باشید که الگوی کف یا اوج دوقلو یک الگوی بازگشتی هستند، اما اگر در انتهای پولبک یا اصلاح بازار تشکیل شوند، میتوانند به معنی احیای روند اصلی بازار باشند. گاهی اوقات پولبک مستطیلی شکل هم میتواند نوعی از پولبک اوج یا کف دوقلو باشد.

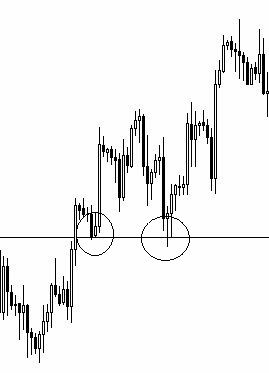

پولبک مثلث کف/سقف صاف (Ascending/Descending Triangles Pullback)

پولبک مثلث سقف صاف زمانی تشکل میشود که بازار با مقاومت جدی مواجه میشود و در نتیجه قیمت با برخورد به این مقاومت کاهش مییابد. اما میزان بازگشتهای بازار در هر بار برخورد به این مقاومت کاهش مییابد و در نهایت با شکست خط مقاومتی، پولبک مثلث سقف صاف هم تمام میشود و روند صعودی و اصلی بازار احیا میشود.

این الگو معمولاً زمانی تشکیل میشود که فروشندگان زیادی در یک سطح قیمتی ثابت دستورات فروش قرار دادهاند و هر بار که خریداران قیمت را بالا میآورند، دستورات فروش اجرا میشوند و دوباره با تشدید فشار فروش قیمت کاهش مییابد. این کار تا زمانی که تمام دستورات فروش در مقاومت تکمیل و پاک نشدهاند ادامه مییابد و در نهایت با تکمیل تمام دستورات فروش، پولبک به پایان میرسد.

الگوی مثلث کف صاف هم دقیقاً برعکس است. یعنی دستورات خرید زیادی در یک خط حمایتی قرار گرفتهاند و هر بار که فروشندگان به این حمایت حمله میکنند، بخشی از دستورات خرید اجرا میشوند، اما چون فروشندگان قدرت کافی را ندارند، دوباره قیمتها افزایش مییابد. این کار تا وقتی ادامه مییابد که تمام دستورات خرید تکمیل و پاک میشوند و راه برای احیای روند نزولی و اصلی بازار هموار میشود.

این نوع پولبک هم از نوع پیچیده است و متأسفانه تا وقتیکه پولبک به طور کامل تکمیل نشده، نمیتوان گفت که چه اتفاقی خواهد افتاد. حتی این امکان وجود دارد که بازار هیچ وقت نتواند از مقاومت یا حمایت افقی عبور کند و در نتیجه پولبک منجر به تغییر روند اصلی شود. پس در مواجه با این پولبک احتیاط کنید.

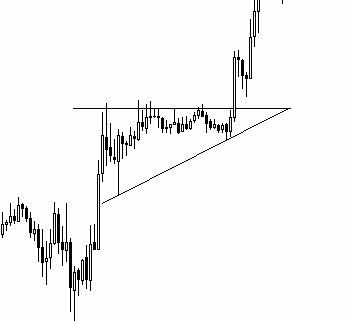

پولبک پرچم سهگوش (Pennants Pullback)

الگوی پرچم سهگوش شبیه الگوی مثلث متقارن است. نوسانات بازار در بین دو خط روندی محدود شدهاند و شیب دو خط روندی بهگونهای است که در نهایت دو خط به یک دیگر میرسند. این نوع پولبک از نوع پیچیده است. تشخیص اینکه آیا واقعاً پولبک به پایان رسیده یا خیر کار سختی است. حتی این امکان وجود دارد که این نوع پولبک به تغییر روند منجر شود.

پولبک پخشی (Widening Wedge Pullback)

این نوع پولبک همان الگوی پخشی است. یعنی ارتفاع و دامنه نوسانات قیمتی به تدریج افزایش مییابد. درست بر عکس الگوی کنج (Wedge). این الگو بسیار پیچیده است. در ابتدا شاید به نظر برسد که پولبک ساده شکل گرفته و بازار حتی روند اصلی را هم احیا کرده است! اما در ادامه بازار دوباره در خلاف جهت روند اصلی حرکت میکند و این بار بیشتر از بازگشت اولیه حرکت میکند! این پولبک نشانگر درگیری شدید فروشندگان و خریداران در بازار است. بهتر است که در صورت مشاهده این الگو از ورود به معامله خودداری کنید و به دنبال فرصتهای معاملاتی دیگری باشید. ریسک معامله با این نوع پولبک بسیار بالاست.

شناسایی پولبک

حال که با شکل و شمایل پولبک ها آشنا شدهاید و میدانید که پولبک ها چه شکلی هستند، میتوانیم یک گام دیگر هم به جلو برداریم و پولبک ها را در بازار پیدا کنیم. بازار هیچ وقت روی یک خط راست حرکت نمیکند. اگر به حرکات قیمتی (Price Action) توجه کنید، خیلی سریع متوجه میشود که بازار در چرخههای نزولی و صعودی نوسان میکند. این مسئله کار را برای پیدا کردن پولبک ها آسانتر میکند. علاوه بر این باید بدانید که برای افزایش قیمت، باید یک کف قیمتی بالاتر در بازار تشکیل شود تا در ادامه یک اوج جدید و بالاتر از بقیه تشکیل شود. به شکل زیر نگاه کنید.

در تصویر بالا کاملاً مشخص است که الگوی ABCD چگونه با تشکیل اوج و کفهای جدید و بالاتر در حال تکمیل است. با شروع از نقطه A، اوج قیمتی در B تشکیل شده و در ادامه پولبکی در نقطه C شکل گرفته و در ادامه اوج قیمتی جدید D شکل گرفته است.

برای اینکه پولبک جدید را شناسایی کنیم، کافی است که نقاط C و D را با نامهای A جدید و B جدید جایگزین کنید. این کار باعث میشود تا چرخه قیمتی جدیدی شکل بگیرد و در ادامه کف قیمتی جدید (B جدید) و اوج قیمتی جدید (D جدید) تشکیل شود. همانطور که مشاهده میکنید این روال میتواند به همین شکل ادامه یابد.

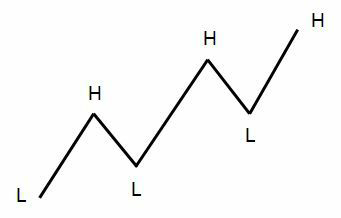

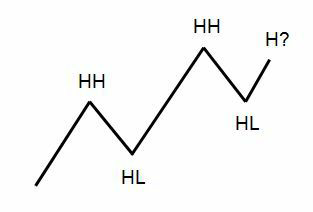

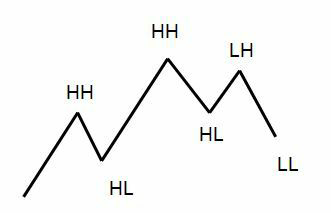

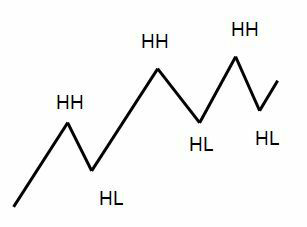

روش دیگر برای تشخیص پولبک ها این است که به جای استفاده از حروف ABCD از حروف H (اوج قیمتی) و L (کف قیمتی) استفاده کنید.

به تصاویر بالا دقت کنید. هر HLHL نشان دهنده یک چرخه نزولی قیمتی است و نقطه H جایی است که پولبک شکل گرفته است. در روندهای صعودی، هر LHLH نشانگر یک چرخه است و L هم نقطهای است که پولبک تشکیل شده است. در هر چرخه قیمتی، پولبک وجود دارد. اگر نمیتوانید پولبک ها را در بازار تشخیص دهید، کافی است که خیلی سریع اوج و کفهای بازار را پیدا کنید. با همین کار ساده خیلی سریع پولبک ها را پیدا خواهید کرد.

محاسبه و اندازهگیری پولبک

فیبوناچی اصلاحی یکی از ابزارهای اصلی و قدرتمند برای اندازهگیری محل پایان پولبک ها و بازگشت بازار به روند اصلی است. با این حال بایستی توجه داشت که در بازارهای مالی قطعیتی وجود ندارد و تمامی ابزارهای تکنیکال محدودیتها و نواقص خاص خود را دارند. به همین دلیل سعی کنید ابزارها را زیادی بزرگ نکنید و تنها در بخشهای لازم از آنها استفاده کنید. همچنین باید ابزارهای تکنیکال را در کنار سایر ابزارها و تئوریهای تکنیکال مورد استفاده قرار دهید. یعنی شاید به تنهایی کاربردی نداشته باشند.

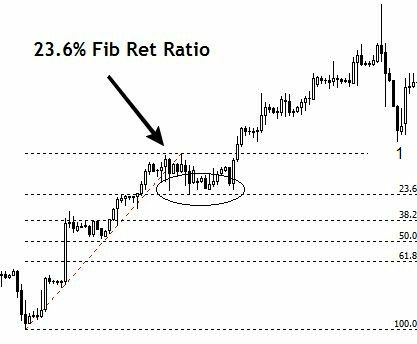

فیبوناچی اصلاحی یا Fibonacci Retracement

فیبوناچی اصلاحی پرکاربردترین فیبوناچی در علم تحلیل تکنیکال است. معامله گران و تحلیلگران از فیبوناچی اصلاحی برای تشخیص سطوح احتمالی پایان پولبک ها و احیای روند اصلی بازار استفاده میکنند. سطوح فیبوناچی اصلاحی عبارتاند از: ۲۳٫۶ درصد، ۳۸٫۲ درصد، ۵۰ درصد، ۶۱٫۸ درصد، ۷۶٫۴ درصد و ۱۰۰ درصد. در این میان سطوح ۳۸٫۲، ۵۰ و ۶۱٫۸ درصد بیشتر از سایر سطوح فیبوناچی کاربرد دارند. بایستی توجه داشت که سطح ۵۰ درصد از اعداد فیبوناچی نیست. نسبت ۵۰ درصد از تئوری داو به فیبوناچی اصلاحی اضافه شده است.

در واقع طبق تئوری داو، بازار میتواند حداقل تا نصف موج اصلاح کند. فیبوناچی اصلاحی در بازارهای روند دار کاربرد بیشتری دارد. چونکه در بازارهای روند دار پیشبینی میشود که روند اصلی بازار ادامه یابد. به همین دلیل سطوح فیبوناچی میتوانند نشانگر محل احتمالی پایان پولبک یا اصلاح باشند و روند دوباره احیا شود.

همانطور که در تصویر مشاهده میکنید، وقتیکه اصلاح فیبوناچی برای موج صعودی رسم میشود، محل ۳۸٫۲ درصد فیبوناچی محتملترین قیمت برای پایان پولبک بازار است. از آنجایی که اصلاح ۳۸٫۲ درصدی کوتاهتر از اصلاحهای ۵۰ و ۶۱٫۸ درصدی است، پولبک ها به ۳۸٫۲ درصد را پولبک کمعمق یا اصلاح کوتاه هم مینامیم.

اصلاح ۵۰ درصد فیبوناچی معمولاً کاربرد بیشتری دارد. این سطح یک سطح میانی است. همچنین معمولاً پولبک ها تا محدوده بین ۵۰ تا ۶۱٫۸ درصدی ادامه مییابند.

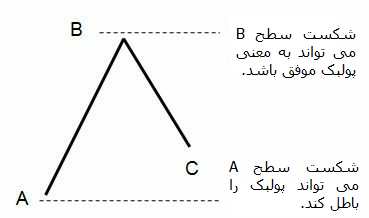

پولبک چه زمانی باطل می شود؟

اگر می خواهید در استفاده از پولبک های پرایس اکشن موفق عمل کنید، باید با چگونگی باطل شدن پولبک هم آشنا شوید و برای آن آماده شوید. همین که توانستید بازار را در میان پولبک های موفق و باطل شده دنبال کنید، به موفقیت در این حرفه دست پیدا خواهید کرد. در این بخش می خواهیم با حرکات قیمتی بازارکه منجر به باطل شدن پولبک می شوند آشنا شویم و راه کاری هم برای در امان ماندن از چنین رویداد های ریسکی را بررسی کنیم. باطل شدن پولبک می تواند به معنی تغییر روند باشد.

در این جا می خواهیم از مثال پولبک ساده در بازار های صعودی استفاده کنیم. در این مثال، پولبک (Pullback) در برابر روند صعودی به راه افتاده و بازار از نقطه B به نقطه C سقوط می کند و بعد از پایان پولبک، روند صعودی دوباره احیا می شود و قیمت از C به سمت D حرکت می کند.

همان طور که گفته شد، پولبک همان حرکت B تا C است. با این حال باید پولبک شامل حرکت CD هم باشد و نقطه D باید بالاتر از نقطه B باشد. در مقابل اگر نقطه C پایین تر از A باشد، حرکت BC دیگر یک پولبک نخواهد بود. یعنی پولبک BC شکست خورده است. در تصویر بالا دو سطح افقی نشان می دهند که اگر نقطه D پایین تر از B باشد، پولبک نتوانسته روند صعودی را احیا کند و اوج قیمتی جدیدی را ثبت کند.

در مقابل اگر نقطه C پایین تر از نقطه A باشد، یعنی پولبکی در کار نیست، چون که بازار به زیر کف قیمتی قبلی عبور کرده و تعریف روند صعودی را نقض کرده است. در روند صعودی، کف های قیمتی جدید بالاتر از کف قیمتی قبلی تشکیل می شوند.

به تصویر بالا نگاه کنید. در این جا پولبک باطل شده است. از سمت چپ تصویر شروع می کنیم. بعد از این که حرکت AB اوج جدیدی را تشکیل داد، قیمت تا C پایین آمد و این یعنی پولبک ساده ای به کمک حرکت BC به راه افتاده است. حتی وضعیت کندل های قیمتی در نقطه C هم نشان می دهد که بازار برای بازگشت صعودی آماده می شود.

اما حرکت CD که بایستی روند صعودی را احیا می کرد، نتوانسته اوج قیمتی جدید و بالاتری از B تشکیل دهد. یعنی نقطه D پایین تر از اوج قبلی B است. در این جا پولبک باطل شده و در ادامه بازار تا زیر نقطه A سقوط کرده است (E). یعنی کف قیمتی جدید و پایین تری در E تشکیل شده که با تعریف روند صعودی در تضاد است و می توان گفت که روند صعودی هم تمام شده یا در بهترین حالت وارد فاز خنثی شده است.

وقتی که حرکت BC تا زیر سطح A یا همان کف قبلی بازار ادامه می یابد، یعنی پولبک باطل شده است. این حرکت برای معامله گران روندی بسیار اهمیت دارد. چرا؟ چون وقتی که پولبک باطل می شود، احتمال تغییر روند اصلی هم جدی تر می شود.

با این حال نباید تصور کرد که با پایان روند صعودی، بازار سریعا وارد روند نزولی خواهد شد. بسیاری از معامله گران چنین تصوری دارند که پایان روند به معنی تغییر فوری روند در جهت مخالف است. اما واقعیت چیز دیگری است. زمانی که روند به پایان می رسد، شانس شروع روند فوری و مخالف روند قبلی ۵۰-۵۰ است. به احتمال زیاد بعد از پایان روند، بازار وارد فاز خنثی خواهد شد و بعد از آن هم شاید دوباره بازار به روند قبلی باز گردد! به طور مثال، روند صعودی بازار تمام می شود و بازار خنثی می شود. اما بعد از پایان نوسانات خنثی، بازار دوباره وارد روند صعودی می شود.

در نمودار بالا به تغییرات روند بازار دقت کنید. بازار بدون ترتیب خاصی تغییر روند می دهد. یعنی پایان روند صعودی به معنی شروع روند نزولی نیست. پایان بازار بدون روند یا خنثی هم به معنی احیای روند قبلی نیست.

به طور خلاصه وقتی که پولبک باطل می شود، می توان انتظار این دو سناریو را داشت:

- بازار وارد فاز خنثی شود: بعد از پایان فاز خنثی، بازار روند قبلی خود را احیا می کند و یا تغییر روند می دهد.

- بازار تغییر روند می دهد و روند جدید و مخالف روند قبلی را شروع می کند.

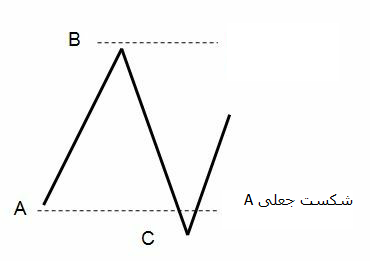

حال که با اهمیت نقاطه A و B در الگوی پولبک ABCD آشنا شده اید، اجازه دهید تا این دو نقطه را با جزئیات بیشتری بررسی کنیم. همان طور که اشاره شد، پولبکی که باطل شده، نشانگر تغییر روند است. با این حال گاهی اوقات پولبک باطل شده هم نمی تواند تغییری در روند ایجاد کند. به خصوص در بازار صعودی، وقتی که قیمت به زیر نقطه A عبور می کند، نمی تواند موقعیت خود را در زیر این سطح حفظ کند. یا به اصطلاح شکست جعلی در نقطه A روی می دهد.

یعنی همیشه در زمان بررسی سطوح کلیدی مثل نقطه A باید توجه داشته باشید که شکست این سطح کلیدی باید قطعی باشد تا بتوان گفت که پولبک باطل شده و روند بازار تمام شده است. اگر هنوز شکست نقطه A جعلی است، یعنی فروشنده کافی در بازار برای پایین کشیدن قیمت ها وجود ندارد و خریداران از این فرصت استفاده می کنند و از قیمت های پایین تر وارد بازار می شوند. در چنین شرایطی باید بازار را به دقت زیر نظر داشت.

آیا معامله گران بزرگ وارد بازار شده اند؟ اگر پین بار قوی (شکست جعلی) در سطح کلیدی A تشکیل شود، به این معنی است که معامله گران بزرگ وارد بازار شده اند. اما اگر خبری از سیگنال شکست جعلی قوی در بازار نبود، بایستی برای بازار مبهم و پیچیده ای آماده شد.

برای معامله گران حرفه ای، تایید ورود خریداران جدید و بزرگ به بازار زمانی اتفاق می افتد که بازار به بالای نقطه B (در الگوی ABCD) عبور می کند. اگر بازار نتواند از قیمت B یا همان اوج قبلی عبور کند، به احتمال زیاد دوباره تا نقطه A پایین خواهد آمد. اگر بازار نتواند سطح کلیدی A و B را به طور قطعی بشکند، بازار وارد فاز خنثی خواهد شد. یعنی خریداران و فروشندگان قدرت کافی برای غلبه بر یکدیگر را ندارند.

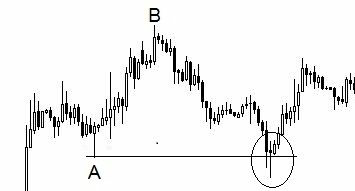

در نمودار بالا و در دایره ای که رسم شده، پولبک BC باعث شکست جعلی سطح A یا همان کف قیمتی قبلی شده است. در ادامه بازار با تشکیل پین بار صعودی قوی به سمت بالا بازگشته است. اما این حرکت هم نتوانسته روند صعودی بازار را احیا کند و در نتیجه چشم انداز تکنیکال بازار بیش از گذشته مبهم شده است.

در نمودار بالایی هم پولبک BC باعث شکست جعلی نقطه A (کف قبلی) شده است. با توجه به حرکات قیمتی بازار به نظر می رسد که الگوی پولبک کف دو قلو در نقاط A و ۱ تشکیل شده است. بعد از تشکیل این الگوی پولبک، بازار حرکت صعودی را شروع کرده و خریداران بزرگ وارد بازار شده اند. در نهایت بازار با عبور از اوج قبلی خود در نقطه B روند صعودی قبلی را احیا کرده است.

برخورد نهایی یا بوسه خداحافظی چیست؟

با وجود که این خریداران و فروشندگان همواره در حال نبرد با یکدیگر هستند و قیمتهای جدید را تست میکنند، اما وقتیکه بازار روند دار است، همیشه قیمتها متمایل به یک سمت نوسان میکنند. اما وقتیکه بازار به حد نهایی خود نزدیک میشود، تنشها میان خریداران و فروشندگان هم بیشتر میشود، چونکه در حد نهایی بازار (مثل اوج یا کف) روند قیمتی تغییر میکند و قدرت از دست خریداران خارج و فروشندگان بر بازار تسلط پیدا میکنند و یا برعکس.

به همین دلیل است که پدیده آخرین برخورد نشانگر آخرین تلاش خریداران یا فروشندگان جهت مقابله با تغییر مسیر بازار (بازگشت به نقطه میانی در مثال آونگ) است. به تصویر زیر نگاه کنید:

در تصویر بالا، بازار اوج قیمتی جدید و بالاتری (HH) تشکیل داده و در ادامه کف قیمتی بالاتر (HL) هم شکل گرفته است. این نشانگر ساختار روند صعودی سالم است. هر بار که بازار صعود میکند، برخوردی به آخرین اوج قیمتی انجام میشود. چونکه برای ایجاد اوج قیمتی جدید یا HH باید اوج قیمتی قبلی شکسته شود. وقتی بازار خسته است و رمق رشد بیشتر را ندارد، شکست اوج قبلی هم سختتر میشود و قدرت خریداران و فروشندگان یکسان میشود.

همانطور که در تصویر مشاهده میکنید، بازار کف قیمتی بالاتری (HL) را ایجاد کرده و در ادامه رشد کرده است. ازآنجاییکه روند بازار صعودی بوده، بازار به دنبال شکست اوج قیمتی قبلی و تائید پولبک است. با این حال چون بازار خسته است و به حد نهایی خود رسیده، بازار نمیتواند از اوج قبلی عبور کند و حتی در مواردی به اوج قبلی هم نمیرسد. در چنین شرایطی باید صبر کرد تا بازار تغییر مسیر دهد و یا روند صعودی دوباره احیا شود.

در چنین وضعیتی احتمال تحقق یکی از سناریوهای زیر جدی است:

اوج قیمتی پایینتر و کف قیمتی پایینتری تشکیل شود

همانطور که در نمودار مشاهده میکنید، از زمانی که بازار اوج قیمتی جدید و بالاتری (HL) ثبت کرده، قیمت نتوانسته آن را بشکند و در ادامه اوج قیمتی پایینتر (LH) تشکیل شده است. این یعنی بازار در ایجاد اوج قیمتی جدید و بالاتر شکست خورده است. در ادامه یک کف قیمتی جدید اما پایینتر از قبلیها (LL) تشکیل شده است. این یعنی اوج قیمتی پایینی که اخیراً تشکیل شده (LH) آخرین برخورد یا بوسه خداحافظی بازار بوده است.

این حرکت نشان میدهد که پولبک بازار باطل شده و پولبک نتوانسته روند صعودی و قبلی بازار را احیا کند. تصویر بالایی را به خاطر داشته باشید. هر بار که اوج قیمتی پایینتر (LH) و در ادامه کف قیمتی پایینتر (LL) تشکیل شد، میتوان گفت که روند بازار متمایل به نزولی است و پولبک بازار هم باطل شده است.

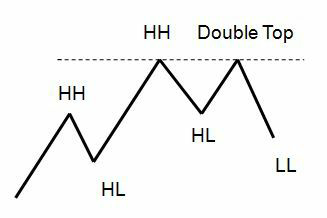

اوج دوقلو

نوع دیگری هم از برخورد نهایی یا بوسه خداحافظی وجود دارد که همان الگوی اوج دوقلو است. در این سناریو، بازار نمیتواند از اوج قبلی خود (HH) عبور کند و اوج دوقلو تشکیل میشود. برای اینکه این برخورد نهایی و پایان روند تائید شود، باید کف قیمتی پایینتری (LL) تشکیل شود. بدون تشکیل کف قیمتی پایینتر (LL)، قیمت وارد فاز خنثی خواهد شد و شاید دوباره به سمت اوج قیمتی قبلی حمله کند.

با این حال اوج قیمتی دوقلو یکی از اولین نشانههای بازار در پایان یک روند است. در تصویر بالا میتوان گفت که خریداران کنترل را از دست دادهاند و فروشندگان برای قدرت نمایی آماده میشوند. تشخیص اوج دوقلو آسان است و همه میتوانند آن را در یک نگاه تشخیص دهند، به همین دلیل احتمال اینکه همه از این الگو برای معامله استفاده کنند و فشارها جهت تغییر روند را تشدید کنند وجود دارد.

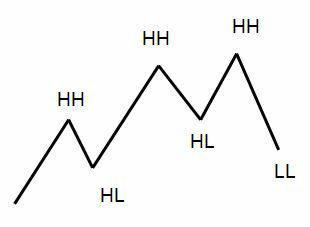

تشکیل اوج قیمتی بالاتر (HH) و کف قیمتی پایینتر (LL)

نمودار بالایی هم یکی از سناریوهای محتملی است که معمولاً در انتهای روند بازار و پیش از تغییر جهت قیمتها اتفاق میافتد. در واقع بازار اوج قیمتی جدید و بالاتری را ثبت میکند، اما فروشندگان وارد بازار میشوند و قیمتها را پایین میآورند بهطوریکه کف قیمتی جدید، پایینتر از کف قیمتی قبلی است (LL). در چنین وضعیتی معمولاً خریداران به دام میافتند و معامله گران حرفهای از ورود به چنین بازاری خودداری میکنند. با توجه به مسافتی که بازار از HH تا LL طی کرده، معمولاً بازار کندل های نزولی بزرگی را تشکیل میدهد که نشانه جدی از قدرت نمایی فروشندگان در بازار است.

تشکیل اوج قیمتی بالاتر (HH) و کف قیمتی بالاتر (HL)

در آخرین سناریو، بازار اوج قیمتی و کف قیمتی جدید و بالاتری را تشکیل میدهد. این یعنی بازار هنوز به مرحله “برخورد نهایی” نرسیده است. یعنی باید صبر کرد و حرکات قیمتی آتی بازار را رسد کرد.

سیگنال یابی به کمک پولبک

اگر مطالب قبلی مربوط به پولبک را مطالعه کرده باشید، حتماً متوجه شدهاید که پولبک (Pullback) یک نوع سیگنال پرایس اکشن است. از آنجایی که اکثر اندیکاتورهای تکنیکال از قیمت برای تحلیل و پیشبینی بازار استفاده میکنند، میتوان گفت که حرکات قیمتی تنها اندیکاتور پیشرو در تحلیلهای تکنیکال هستند. در عین حال پرایس اکشن یا حرکات قیمتی نشانگر رفتار بازار و سرمایهگذاران هستند. به همین دلیل میتوان گفت که پرایس اکشن با تحلیلهای فاندامنتال و دادههای اقتصاد کلان هم به نوعی ارتباط دارد. چونکه سرمایهگذاران در نهایت تحلیل خود را در قالب دستورات خرید و فروش به بازار منتقل میکنند.

به عبارت دیگر، پولبک اندیکاتور قدرتمندی است. در این بخش میخواهیم با نحوه استفاده از سیگنالهای پولبک آشنا شویم. اگر میخواهید با کاربرد پولبک ها در معاملات آشنا شوید، باید بدانید که چه زمانی و به چه شکلی پولبک میتواند سودآور باشد. برای رسیدن به این امر مهم باید به چند نکته توجه داشته باشید. اولین نکته توجه به نشانههایی است که در بازار ظاهر میشوند و به نوعی نشانگر قدرت حرکات قیمت هستند.

در واقع هدف ما پیشبینی آینده نیست. شاید برای شما هم عجیب باشد و این سؤال به ذهن شما خطور کند که اگر آینده را پیشبینی نمیکنیم، پس چگونه میتوانیم از معاملات سود کنیم؟ در پرایس اکشن ما به دنبال پیشبینی آینده نیستیم، بلکه میخواهیم نشانهها و سرنخهایی را در بازار کشف کنیم که احتمال موفقیت ما را بالا میبرند.

به همین دلیل هر چقدر تعداد سرنخهایی که پیدا میکنیم بیشتر باشد، احتمال اینکه پولبک هم به نفع ما عمل کند، بیشتر خواهد بود. در این بخش سرنخها و نشانههایی که میتوانند منجر به موفقیت شما در معاملات شوند را بررسی میکنیم. با درک این سرنخها و نشانههای بازار میتوانیم به جای پیشبینی آینده، به دنبال حرکات قیمتی محتمل در بازار باشیم.

عمق یک پولبک

عمق پولبک یکی از روشهای ساده و سرراست برای تشخیص قدرت پولبک است.

در بخشهای قبل به ویژگیهای پولبک های کمعمق اشاره شد و یکی از این ویژگیها این است که وقتی پولبک کمعمق است، به احتمال زیاد با بازار یک طرفه مواجه هستیم. یعنی در روند صعودی، خریداران بر بازار سوار هستند و در روندهای نزولی هم فروشندگان. از آنجایی که بازار یک طرفه است و پولبک ها هم کمعمق هستند، تنها بخش اندکی از سرمایهگذاران در خلاف جهت روند وارد بازار میشوند. این یعنی شانس ادامه یافتن روند بیشتر از تغییر یا پایان آن است. به همین دلیل همینکه پولبک کمعمق تمام شد، بازار روند اصلی خود را ادامه خواهد داد.

به نمودار بالایی توجه کنید. خریداران سعی کردهاند که قیمت را بالا بکشند، اما قدرت انجام چنین کاری را نداشتند. در مقابل فروشندگان هم خیلی صبور نبودند و با تشکیل یک پولبک کمعمق سریعاً وارد بازار شدهاند. پولبک کوتاه و کمعمق بهترین نشانه از قدرت فروشندگان در بازار بود و حتی توانستند بازار را بیشتر از این هم پایین بکشند. در تصویر بالا نقطه ۱ همان جایی است که قدرت خریداران زیر سؤال رفته و نقطه ۲ هم جایی است که پایان پولبک تائید شده است.

همین که بازار نوسانات خود را شروع کرده، خریداران حرفهای از بازار خارج شدهاند و یا از ورود به بازار خودداری کردهاند. به این ترتیب بخش خریداران بازار ضعیف بوده است. همین مسئله کافی است تا بازار طی یک روند نزولی یک طرفه سقوط کند.

پولبک های عمیق بازار معمولاً منجر به حرکات قیمتی ضعیفتری میشوند. در تصویر بالا شاهد هستیم که پولبک عمیقی به راه افتاده و بازار تا کف قیمتی قبلی در نقطه ۱ نزدیک شده است و در ادامه با روند همراه شده است. با این حال همانطور که دیده میشود، قیمت نتوانسته رالی بزرگی به راه بیندازد و در ادامه نشانههایی از تضعیف قدرت بازار دیده میشود و قیمت دوباره پایین آمده است.

در واقع قیمت تا اوج جدید در نقطه ۳ بالا آمده، اما این حرکت صعودی ادامهدار نبود و بازار دوباره پایین آمده است. همانطور که در بخشهای قبلی هم اشاره شد، همینکه بازار به حد نهایی خود میرسد، قدرت خریداران و فروشندگان به تعادل میرسد. پولبک های عمیق بازار هم چنین وضعیتی دارند. به همین دلیل میتوان گفت که وقتی پولبک عمیقی به راه افتاده، به احتمال زیاد بازار در انتهای روند خود قرار دارد و شاید روند به زودی تمام شود.

رویکرد فنی

یکی از رویکردهای فنی برای اندازهگیری پولبک ها میتواند استفاده از فیبوناچی اصلاحی یا Fib Ret باشند. فیبوناچی اصلاحی یکی از ابزارهای اصلی تکنیکال برای یافتن عمق پولبک است. در واقع پولبک بعد از رسیدن به یک سطح خاص فیبوناچی دوباره به روند اصلی بازار بازمیگردد.

نسبتهای ۲۳٫۶ و ۳۸٫۲ درصد فیبوناچی نشانگر پولبک های کمعمق هستند. در مقابل نسبتهای ۶۱٫۸ درصد و ۷۶٫۴ درصد فیبوناچی به عنوان پولبک های عمیق شناخته میشوند. به عبارت دیگر اگر پولبک در ۲۳٫۶ درصد یا ۳۸٫۲ درصد فیبوناچی تمام شود، میتوان گفت که هنوز جا برای ادامه روند اصلی وجود دارد. اما اگر پولبک در اصلاحهای ۶۱٫۸ درصد و ۷۶٫۴ درصد فیبوناچی تمام شود، احتمال اینکه روند در آینده نزدیک به پایان خود برسد، جدی است.

به نمودار بالایی دقت کنید. این پولبک کمعمق بوده و در اصلاح ۳۸٫۲ درصد فیبوناچی به پایان رسیده است. در ادامه حرکت نزولی قوی (روند نزولی) به راه افتاده است. بعد از پایان پولبک، قیمت سقوط کرده و در این سقوط هم بازار چند پولبک دیگر را هم تجربه کرده است. به عنوان معاملهگر نباید از چنین نوساناتی واهمه داشته باشید. با سقوط ادامهدار بازار و تشکیل پولبک های بیشتر، شاهد عمیقتر شدن پولبک ها و در نهایت پایان روند نزولی خواهیم بود. در واقع پولبک های عمیق باعث میشوند تا قدرت فروشندگان به تدریج تضعیف شود.

در نمودار بالایی هم پولبک تنها تا اصلاح ۲۳٫۶ درصد فیبوناچی اتفاق افتاده و در ادامه روند صعودی احیا شده است. به ادامه حرکات قیمتی بازار توجه کنید. به تدریج که قیمت افزایش مییابد، پولبک های بازار هم عمیقتر میشوند (نقطه ۱). معمولاً معامله گران حرفهای از این پولبک های سریع و قوی وارد بازار میشوند و از قیمتهای پایینتر خرید میزنند.

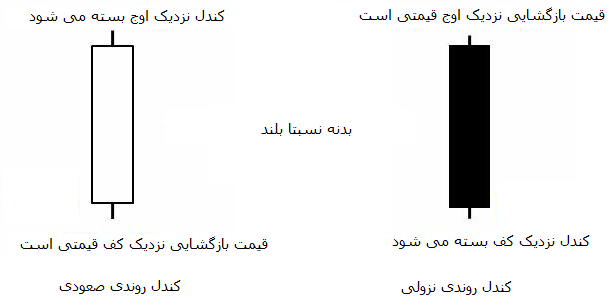

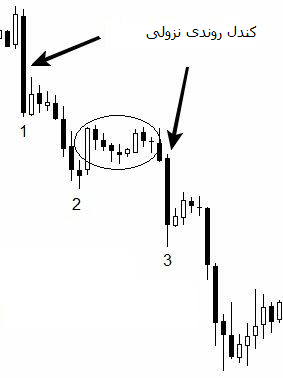

کندل های روندی (Trend Bars)

کندل روندی (Trend Bar) یا ماروبوزو (Marubuzu) یکی از الگوی های پرایس اکشن است که معمولاً توسط تحلیلگران تکنیکال خیلی جدی گرفته نمیشود. به خصوص اگر تحلیلگر بیشتر روی اندیکاتورهای تکنیکال تمرکز کند. در این بخش میخواهیم با کاربرد این کندل بیشتر آشنا شویم. کندل روندی نشانگر قدرت خریداران و فروشندگان در بازار است و معمولاً ظهور آن در ابتدای روند میتواند نشانه مهمی از حرکات قیمتی بازار باشد. اگر این کندل در انتهای روند تشکیل شود، میتواند سرنخی از تغییر روند باشد.

کندل روندی نشانگر حضور معامله گران بزرگ در بازار است. معامله گران بزرگ با سرمایه بزرگتری وارد بازار میشوند و میتوانند بازار را برای لحظهای تحت تأثیر قرار دهند. هر چقدر این کندل بزرگتر باشد، بهتر است. اگر اندازه کندل روندی بزرگتر از متوسط کندل های قبلی باشد، نشانگر قدرت بازیگران بازار است و معمولاً نشانهای از شروع یک رالی صعودی یا نزولی بزرگ در بازار است. کندل روندی دنباله کوتاهی دارد و بیشتر در بازارهای یکسویه به چشم میخورد. اگر این کندل در انتهای روند تشکیل شود، میتواند به معنی پایان روند فعلی بازار باشد.

تعریف کندل روندی یا ترند بار خیلی ساده است: در کندل روندی صعودی، دنبالههای کندل بسیار کوتاه هستند. قیمت بسته شدن کندل به اوج قیمتی کندل بسیار نزدیک است و قیمت باز شدن هم با پایینترین سطح کندل فاصله کمی دارد.

در کندل روندی نزولی، دنبالههای کندل بسیار کوتاه هستند. قیمت بسته شدن فاصله کمی با کف کندل دارد و قیمت باز شدن هم در نزدیکی بالاترین سطح کندل قرارگرفته است.

نمودار بالایی، نمودار چهارساعته طلاست. فروشندگان با بسته شدن اولین کندل روندی نزولی (کندل شماره ۱) وارد بازار شدهاند. این کندل روندی دنبالههای کوتاهی دارد و در عین حال خیلی هم بلند است. ارتفاع این کندل چندین برابر کندل های دیگری است که در نمودار تشکیلشدهاند و نشانگر جدیت فروشندگان در بازار است. بعد از تشکیل اولین کندل روندی نزولی، بازار پولبک اوج دوقلو تشکیل داده است. این پولبک در نمودار دیده میشود.

در ادامه پولبک عمل کرده و کندل روندی و نزولی قوی تشکیل شده است (کندل شماره ۳). فروشندگان باهوش از پولبک اوج دوقلو وارد بازار شدهاند. اما فروشندگان دیگری که منتظر نشانههای بیشتری بودند، با شکست کف قیمتی کندل شماره ۲ وارد بازار شدهاند. انتظار میرفت که بعد از تشکیل کندل روندی شمار ۳، فروشندگان بیشتری وارد بازار شوند.

نمودار بالایی، نمودار روزانه شاخص سهام FTSE است. حرکت صعودی با تشکیل کندل روندی و صعودی شماره یک آغاز شده و در ادامه پولبکی تا نزدیکی اصلاح ۵۰ درصدی به راه افتاده است. تشکل کندل روندی و عمل کردن پولبک دو نشانه از جدی بودن قدرت خریداران در بازار بودند. بعد از این هم بازار به حرکات صعودی ادامه داده است.