آقای لنس بگز (Lance Beggs) 54 سال دارد و در کشور استرالیا زندگی می کند. شغل سابق او خلبانی هلیکوپتر نظامی بود که برای امرار معاش به حقوق خود و همسرش وابستگی داشت، آقای بگز برای رهایی از این وابستگی وارد دنیای مالی شد. این سبک توسط خود آقای بگز ساخته شده و بر پایه حمایت ها و مقاومت ها است. لنس بگز در این سبک سعی کرده است که معامله گران را با واقعیت بازار آشنا کند. از ویژگی های مهم و کارآمد سبک لنس بگز این است که:

- این سبک نسبت به سبک های دیگر مانند RTM یا اسمارت مانی ساده و قابل فهم تر است.

- در این سبک، معامله گران می توانند در جهت روند ترید کنند.

- در سبک لنس بگز می توان قدرت و ضعف روند را شناسایی کرد. یا به عبارتی شناسایی پایان روند در این سبک امکان پذیر است.

اگر بخواهیم سبک لنس بگز را به طور خلاصه بازگویی کنیم: بدین صورت است که ابتدا روند اصلی بازار را مشخص می کنیم، سپس سطوح حمایتی قوی و ضعیف را ترسیم می کنیم. انتظار می رود که قیمت بین سطوح اصلی و قوی مقاومتی/حمایتی حرکت کند. در ادامه نحوه حرکت بازار بین این سطوح و مطالب بیشتر توضیح داده خواهد شد.

فهرست مطالب

اصول بازار

از مباحث مهم اصول بازار، انواع کندل استیک ها در سبک های پرایس اکشن اسمارت مانی و RTM توضیح داده شده است. به همین دلیل برای تکراری نشدن مطالب، از توضیح و پرداخت به این موضوع خودداری شده است. از این رو در ادامه به بررسی اصول تجزیه و تحلیل بازار به سبک لنس بگز پرداخته شده است.

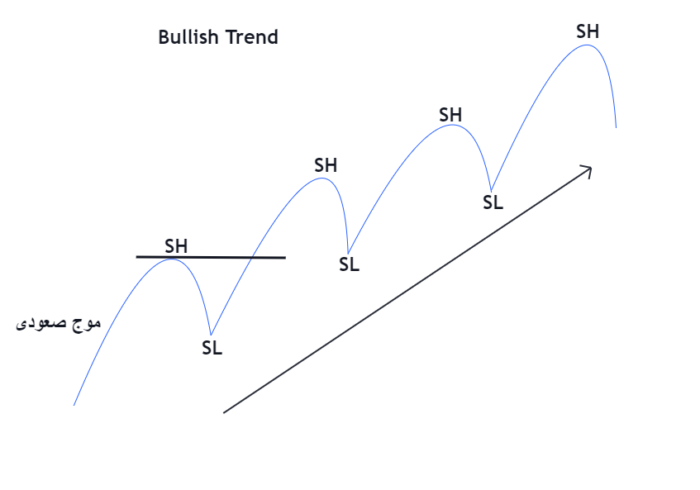

در سبک لنس بگز هدف از تجزیه و تحلیل بازار این است که درک کنیم قیمت در کجا قرار گرفته بود، قدرت و ضعف روند را ارزیابی کنیم و هدف بعدی قیمت را پیش بینی کنیم و بدانیم که مسیر بعدی بازار کجا خواهد بود. اولین مفهوم در سبک لنس بگز، مفهوم Swing High/Low می باشد.

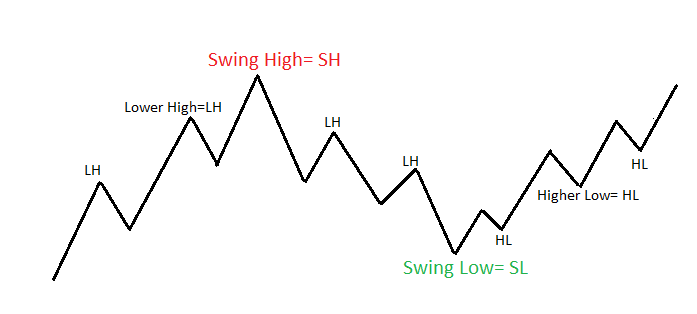

کف و اوج قیمتی هایی که بازار تغییر مسیر داده است: Swing High/Low

سوئینگ های و سوئینگ لو همان نقاط قیمتی چرخشی هستند که قیمت در آنها تغییر مسیر داده است. در تحلیل کلاسیک به این نقاط پیوت یا نقاط اصلی چرخشی گفته می شود. بنابراین هر نقطه قیمتی که در آن حرکت قیمتی بازار از صعودی به نزولی تغییر کند، نشان دهنده یک SH یا Swing High است. یا به عبارتی یک موج صعودی را در نظر بگیرید، در این حرکت صعودی اوج های قیمتی زیادی وجود دارد، اما آخرین نقطه چرخشی برای ما SH می باشد. اوج های قیمتی پایین تر از SH را با LH یا Lower High مشخص می کنیم.

اما سوئینگ لو نشان دهنده کف های قیمتی است که روند بازار از نزولی به صعودی تغییر کرده است و آخرین کف قیمتی موجود در رالی نزولی، نشان دهنده یک SL یا Swing Low قوی است. از آنجایی که کف های قیمتی بالاتری از SL وجود دارد، آنها را با عبارت HL یا Higher Low مشخص می کنیم. این نکته را به خاطر بسپارید که SH و SL نقاط اصلی و قوی در سبک لنس بگز هستند.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

شناسایی سوئینگ ها و حالت های مختف آن

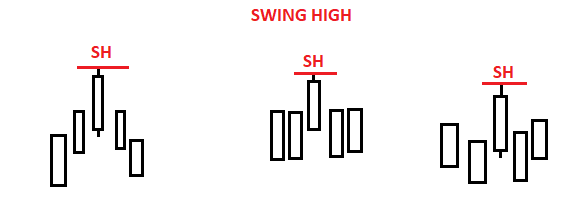

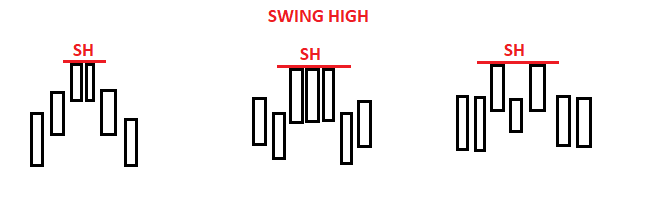

برای این که سوئینگ های یا SH را تشخیص دهیم، می توانیم کندل SH را با چهار کندل مجاورش مقایسه کنیم، بدین صورت که اوج قیمتی SH بایستی بالاتر از دو کندل قیمتی قبل و دو کندل قیمتی بعدش باشد. در تصویر زیر حالت های مختلف SH آورده شده است.

نکته: این امکان وجود دارد که SH به صورت دو یا سه کندل قیمتی شکل بگیرد که در این حالت نیز بایستی از چهار کندل مجاورش بالاتر باشد. این الگوها نیز معتبر هستند.

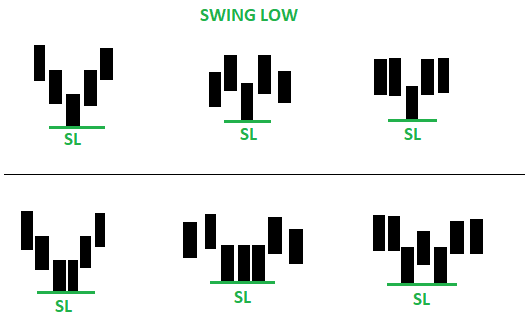

شناسایی و تشخیص سوئینگ لو یا SL کاملاً مشابه شناسایی SH می باشد. بدین صورت که کف قیمتی SL بایستی پایین تر از چهار کندل مجاورش باشد و این کف نیز می تواند از دو یا سه کندل قیمتی شکل بگیرد. در واقع سوئینگ لو ها نشاگر سطوح حمایتی و SH نشان دهنده سطوح مقاومتی هستند.

ترسیم سوئینگ ها

در اکثر مواقع سطوح حمایتی یا مقاومتی به صورت خط افقی رسم می شوند، اما بهتر است این سطوح به صورت محدوده یا ناحیه رسم شوند. زیرا گاهی اوقات قیمت تا نزدیکی این خطوط افقی حرکت می کند و واکنش خاصی به آن خط افقی نشان نمی دهد، به همین دلیل توصیه می شود که این سطوح به صورت محدوده ترسیم شوند. از این رو سه روش رسم پیشنهاد می شود:

- اگر کندل های قیمتی کوچک باشند، می توانید از انتهای شدو تا بدنه کندل را به عنوان ناحیه سوئینگ رسم کنید.

- اگر شدو یا دنباله کندل بلند باشد، می توانید محدوده سوئینگ را فقط روی شدو ترسیم کنید.

- اگر کندل قیمتی سوئینگ خیلی بزرگ و بدون شدو باشد، می توانید با کمک گرفتن از تایم فریم پایین تر ناحیه سوئینگ را رسم کنید. (بهینه سازی ناحیه سوئینگ)

نکته: اگر دو نقطه سوئینگ در نزدیکی یکدیگر باشند، می توانید ناحیه سوئینگ را بین این دو نقطه رسم کنید.

نکته دیگری که می توان به آن اشاره کرد: اگر سطح حمایتی یا مقاومتی کلیدی در نزدیکی SH/SL بود، بهتر است ناحیه سوئینگ را در همانجا در نظر بگیرید.

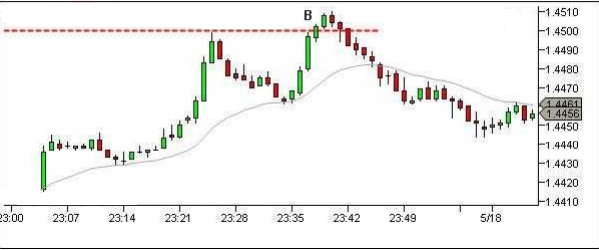

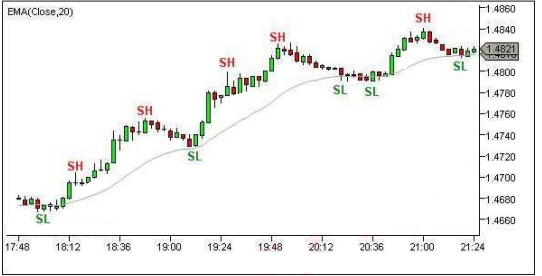

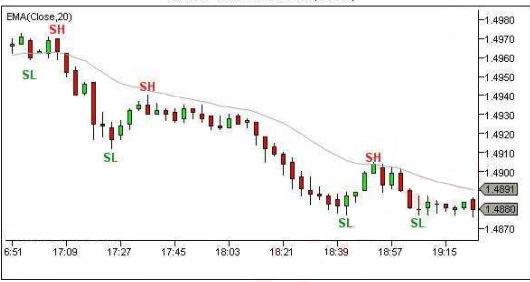

در ادامه مثال هایی آورده شده است. این مطلب را به خاطر بسپارید که آقای بگز در سبک خود از یک میانگین نمایی ۲۰ نیز برای تحلیل و ورود به بازار استفاده می کند.

در سمت چپ تصویر فوق، سطح مقاومتی سوئینگ به صورت خط افقی رسم شده است که در ادامه قیمت تا نزدیکی این خط حرکت کرده اما آن را لمس نکرده است. در سمت راست، سطح مقاومتی به صورت یک ناحیه و از شدو تا بدنه کندل سوئینگ ترسیم شده است، در ادامه قیمت این محدوده را لمس کرده و به سمت پایین بازگشته است.

در تصویر فوق، سوئینگ A تا سوئینگ B فاصله کمی دارد و به همین دلیل محدوده مقاومتی از نوک نقطه A تا نوک نقطه B ترسیم شده است. محدوده مقاومتی C و محدوده حمایتی بر اساس شدو یا دنباله کندلهای قیمتی در نظر گرفته شده اند. سوئینگ E دارای شدو بلند می باشد و مجموعه ای از حمایت ها را شامل می شود. از این رو محدوده حمایتی از نوک سوئینگ F تا نوک سوئینگ E رسم شده است.

مولتی تایم فریم (تجزیه و تحلیل همزمان چند تایم فریم)

همانطور که می دانید معامله گران می توانند با انتخاب تایم فریم بالاتر، چشم انداز یا دید کلی نسبت به وضعیت بازار داشته باشند و سپس با استفاده از تایم فریم پایین تر، از وضعیت و حضور معامله گران دیگر در بازار آگاه شوند. آقای لنس بگز تایم فاریم های مشخصی برای معاملات دارد: تایم فریم بالاتر، تایم فریم معاملاتی، تایم فریم پایین تر.

بدین صورت که در تایم فریم بالاتر، ساختار بازار تعیین می شود، از جمله سطوح حمایتی و مقاومتی کلیدی که ترجیح آقای لنس بگز از تایم فریم بالاتر نمودار یکساعته یا ۳۰ دقیقه ای است.

از تایم فریم معاملاتی برای ترید استفاده می شود و می توان مسیر احتمالی بازار را با توجه به تایم فریم بالاتر را تعیین کرد. ترجیح لنس بگز تایم فریم ۵ دقیقه یا ۳ دقیقه ای است.

در نهایت از تایم فریم پایین تر می توان نقاط ورود و خروج دقیق را مشخص کرد، که نمودار یک دقیقه ای پیشنهاد آقای بگز است.

با توجه به مطالب فوق، تایم فریم های مورد علاقه سبک لنس بگز: تایم فریم های ۳۰، ۳ و ۱ دقیقه ای هستند. اما این نکته را به خاطر بسپارید که نحوه و ترتیب انتخاب نمودار قیمتی به خود تریدر بستگی دارد و این سبک قابل انعطاف و اجرا در همه تایم فریم هاست.

در تصویر فوق، تایم فریم بالاتر (نمودار ۳۰ دقیقه ای) آورده شده است که سطوح مقاومتی با خط قرمز و سطوح حمایتی با خط سبز تعیین شده اند. حمایت سبز رنگ A بعد از شکست به مقاومت تبدیل شده که قیمت برای برخورد مجدد به سمت آن حرکت کرده است.

در تصویر بعدی، نمودار سه دقیقه ای نمایش داده شده است که این تایم فریم برای یافتن فرصت های معاملاتی مناسب است. از آنجایی که بازار به یک سطح مقاومتی در نقطه B رسیده است، دو احتمال زیر وجود دارد:

- شکست سطح مقاومتی و ادامه حرکت صعودی

- بازگشت نزولی بازار از سطح مقاومتی

برای بررسی بیشتر به تایم فریم پایین تر یا یک دقیقه ای می رویم تا حرکات قیمتی را به طور دقیق تر مشاهده کنیم. همانطور که ملاحظه می کنید در نمودار یک دقیقه ای بعد از شکست ناموفق سطح مقاومتی، قیمت به زیر این سطح بازگشته است. بنابراین ورود به معامله فروش منطقی بوده و حدسود این معامله، اولین سوئینگ قیمتی در نرخ ۱٫۴۴۷۰ است.

اسامی حمایت ها و مقاومت های مولتی تایم فریم

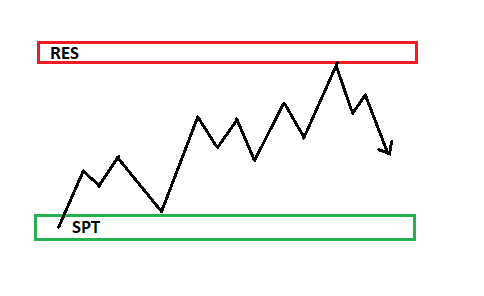

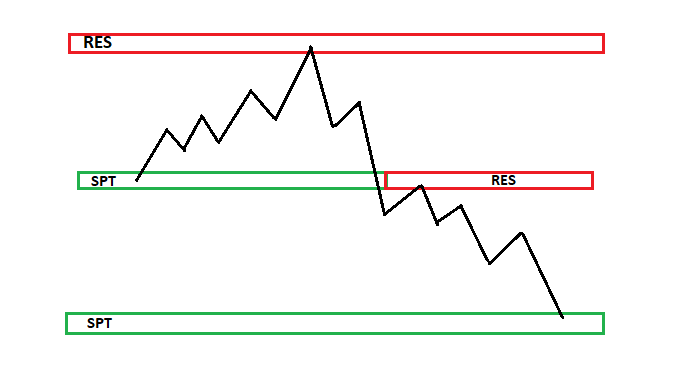

در سبک لنس بگز سطوح حمایتی در تایم فریم بالاتر SPT و سطوح مقاومتی در تایم فریم بالاتر RES نام گذاری می شوند. در تایم فریم معاملاتی، سطوح حمایتی با SL و سطوح مقاومتی با SH مشخص می شوند. البته معامله گران می توانند هر نوع دیگری از سطوح حمایتی و مقاومتی را با حروف S و R تعیین کنند. دو قاعده در مورد ساختار بازار وجود دارد:

قاعده اول

انتظار می رود که قیمت بین دو سطح حمایتی و مقاومتی اصلی حرکت کند.

قاعده دوم

انتظار می رود که با شکست یک سطح حمایتی با مقاومتی اصلی، قیمت به سمت محدوده اصلی بعدی حرکت کند.

در تصویر زیر سوئینگ A یک محدوده مقاومتی بوده و بازار بعد از تشکیل سوئینگ B به سمت بالا بازگشته است. در ادامه قیمت ازسطح مقاومتی عبور کرده و در نتیجه این سطح به حمایت تبدیل شده است. بازار به حرکت صعودی ادامه داده و با تشکیل سوئینگ جدید D، رالی صعودی محدود شده است. سوئینگ E نیز در نقش سطح حمایتی ظاهر شده و از کاهش قیمت ممانعت کرده است.

بنابراین می توانیم با استفاده از تایم فریم بالاتر مناطق حمایتی و مقاومت اصلی را تعیین کنیم. شناسایی سطوح حمایتی و مقاومتی کاملاً هدفمند هستند و نباید همه حمایت ها و مقاومت ها رسم شوند. سپس می توانیم در تایم فریم معاملاتی سوئینگ های مهم را تعیین کنیم و مسیر بعدی بازار را پیش بینی کنیم. در نهایت در تایم فریم پایین تر به دنبال نقطه ورود و خروج دقیق باشیم.

تعیین و تعریف روند

روند صعودی

همه ما دید اولیه ای نسبت به روند صعودی، نزولی و خنثی داریم. دیدگاه آقای لنس بگز نسبت به روند صعودی به صورت زیر است:

- یک گام یا موج صعودی: این گام نشانگر افزایش تقاضا و حضور خریداران در بازار است که مایل هستند به خرید خود در قیمت های بالاتر ادامه دهند.

- تشکیل یک SH: شگل گیری یک سوئینگ های نشان دهنده نقطه حدسود خریداران در بازار است.

- یک پولبک یا بازگشت نزولی: با افت قیمت بعد از شکل گیری SH، موج نزولی به راه می افتد، اما دقیقاً نمی توان گفت روند صعودی به پایان رسیده است.

- تشکیل یک SL: شکل گیری این نقطه نشانگر ورود مجدد خریداران به بازار و از سرگیری موج صعودی است.

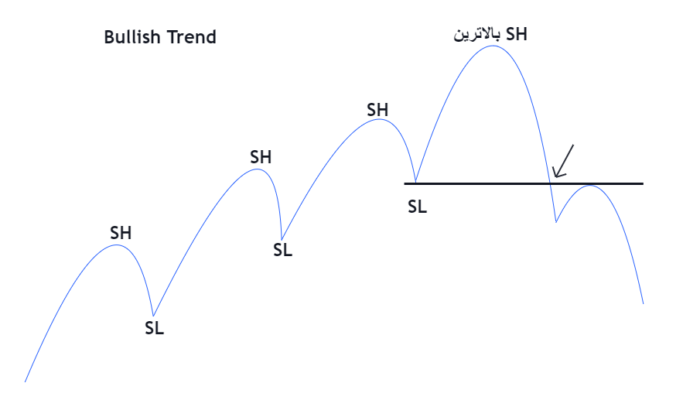

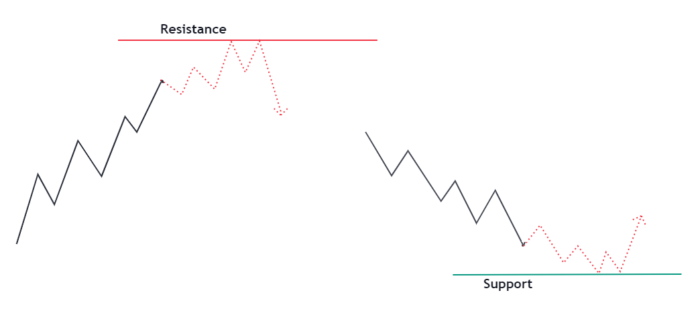

در این رالی بایستی گام صعودی بزرگتر از پولبک نزولی باشد، SL منجر به شکست SH قدیمی و تشکیل SH جدید شود و در نهایت پولبک نزولی به زیر آخرین SL نفوذ نکند. در این صورت روند صعودی ما ادامه خواهد یافت. این همان تعریف ساده روند صعودی است: کف قیمتی جدید بالاتر از کف قیمتی قبلی و اوج قیمتی جدید بالاتر از اوج قیمتی قبلی باشد.

اما یک روند صعودی چه زمانی به پایان می رسد؟

زمانی که آخرین SL که منجر به شکل گیری بالاترین SH شده بود، شکسته شود نشانگر پایان روند صعودی در بازار است.

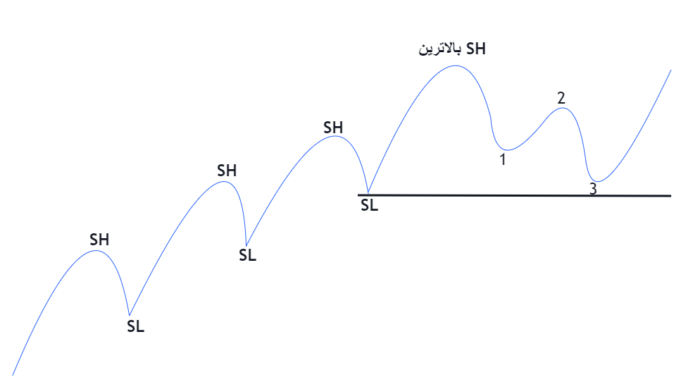

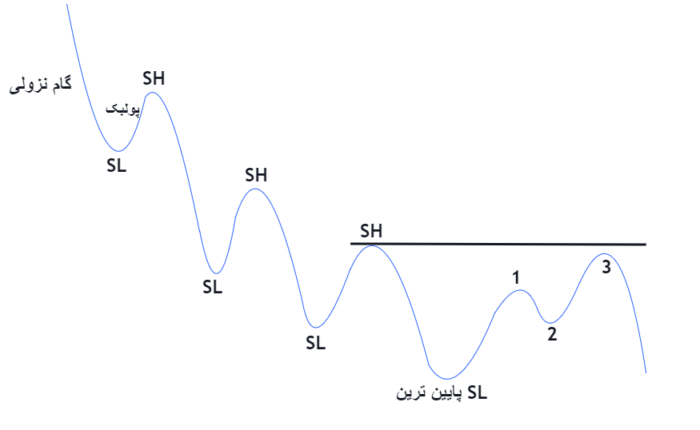

اصلاح پیچیده چیست؟

گاهی اوقات قیمت بعد از ثبت بالاترین SH به سمت پایین بازمی گردد و تا نزدیکی SL حرکت می کند. این اصلاح دارای سه سوئینگ قیمتی است: SL، SH و SL که این حرکت قیمتی منجر به شکست آخرین SL نشده و در نهایت قیمت به روند صعودی خود ادامه داده است. به این حرکت نزولی، اصلاح پیچیده گفته می شود، که در روند اصلی بازار اتفاق افتاده و منجر به تغییر روند نشده است.

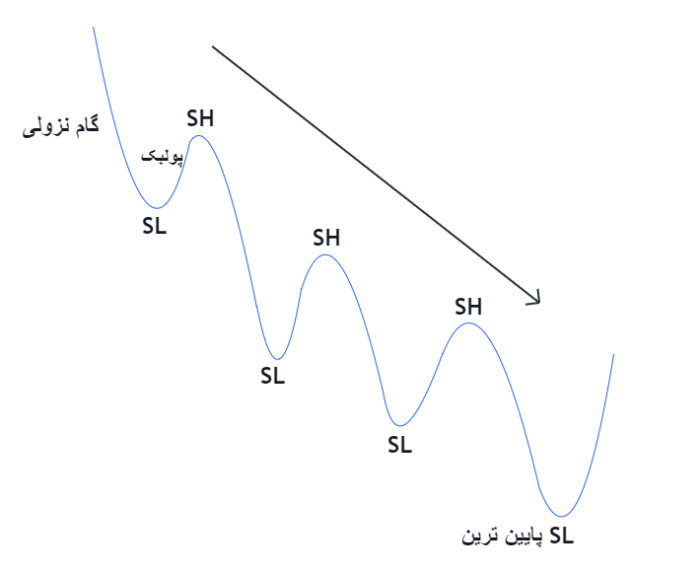

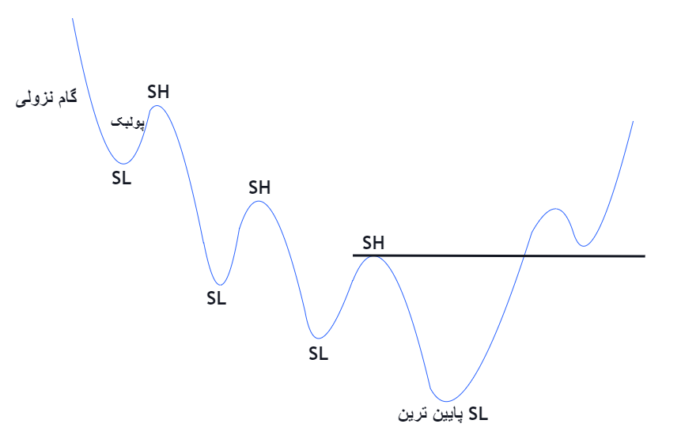

روند نزولی

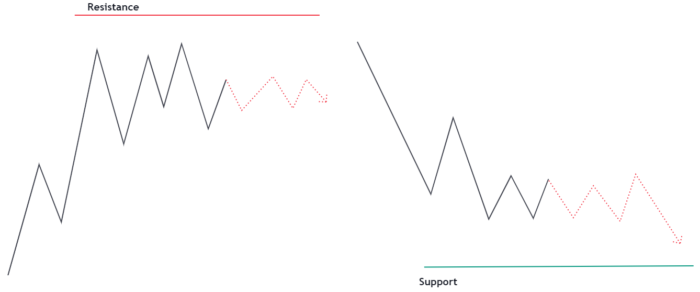

از دید آقای لنس بگز روند نزولی شامل موارد زیر می باشد:

- یک موج نزولی یا گام نزولی

- شکل گیری یک SL

- بازگشت صعودی یا پولبک صعودی

- تشکیل یک SH

کی روند نزولی خاتمه می یابد؟

در روند نزولی اگر آخرین SH که منجر به تشکیل پایین ترین SL شده بود، شکسته شود نشانگر پایان روند نزولی و تغییر ورند از نزولی به صعودی است. این نکته را به خاطر بسپارید که شکست بایستی با کندل مومنتوم قوی اتفاق بیفتد.

اصلاح پیچیده در روند نزولی چیست؟

اصلاح پیچیده در روند نزولی نیز مشابه روند صعودی است. یه نقطه سوئینگ قیمتی وجود دارد. قیمت با سه موج قیمتی کوچک تا نزدیکی آخرین SH حرکت می کند اما موفق به شکست آن نمی شود و حرکت نزولی اولیه ادامه می یابد.

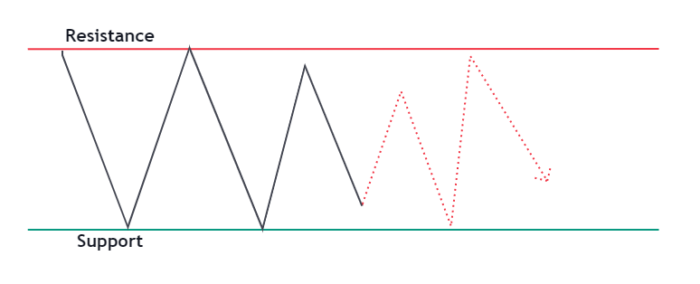

روند خنثی

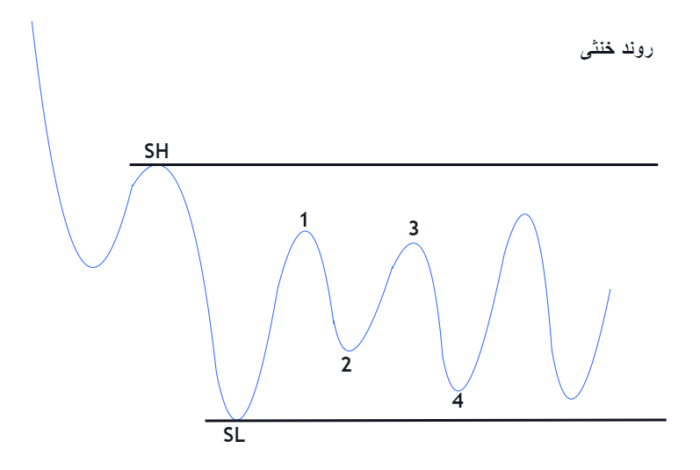

همانطور که می دانید در روند خنثی یا رنج، قیمت روند مشخصی ندارد و بازار در بین دو سطح قیمتی نوسان می کند. به عبارتی می توانید روند خنثی را گونه دیگری از اصلاح پیچیده در نظر بگیرید، بدین صورت که تعداد سوئینگ قیمتی ۴ نقطه است، این یعنی وجود ۴ نقطه سوئینگی تائیدی بر ورود بازار به فاز خنثی است. سقف و کف فاز خنثی می تواند یکی از سطوح SL و SH در تایم فریم بالاتر یا تایم فریم معاملاتی باشد.

نقاط قوت و ضعف روند

مبحث قوت و ضعف روند یکی از بخش های مهم سبک لنس بگز می باشد. یادگیری این بخش به شما کمک خواهد کرد که بازار را به خوبی درک کنید. اولین نکته مهم در شناسایی قوت و ضعف روند این است که بازار همیشه در جهت خلاف ضعف روند حرکت می کند. یک ابزار مهم در شناسایی نقاط قوت و ضعف روند شتاب می باشد.

مومنتوم چیست؟

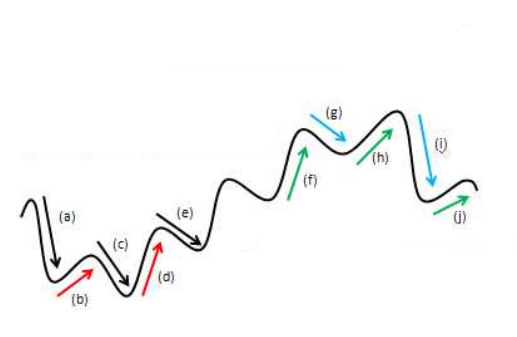

مومنتوم از دید آقای لنس بگز نشان دهنده میزان قدرت یک حرکت صعودی یا نزولی است. بدین معنی که با دنبال کردن شیب (زاویه) حرکت می توان مومنتوم آن حرکت را پیدا کرد. در واقع مومنتوم، قدرت یک موج نزولی یا صعودی را نشان می دهد. برای پیدا کردن مومنتوم یک حرکت، سوئینگ موج های قیمتی را با یکدیگر مقایسه می کنیم. اگر قیمت با شیب یا زاویه تندتر تغییر کند، نشان دهنده قدرت روند است.

در تصویر فوق ابتدا روند بازار نزولی بوده و سپس تغییر روند اتفاق افتاده، به طوریکه مومنتوم صعودی بازار افزایش یافته است.

- فلش سیاه: ضعیف شدن شتاب نزولی را نشان می دهد.

- فلش قرمز: نشانگر قدرت مومنتوم صعودی است.

- فلش سبز: نشان دهنده ضعف شتاب صعودی است.

- فلش آبی: قدرت مومنتوم نزولی را نشان می دهد.

ابتدا به سمت چپ تصویر نگاه کنید: شیب زاویه موج های a، c، e کاهش یافته است که این کاهش شیب نشان دهنده کاهش مومنتوم نزولی در بازار است و می توان گفت که ضعف در روند نزولی اتفاق افتاده است.

شیب موج d نسبت به موج b افزایش یافته است که نشان دهنده افزایش شتاب صعودی در بازار است. همانطور که می بینید رالی صعودی ادامه یافته است.

در انتهای روند صعودی، ضعف روند اتفاق افتاده است. بدین معنی که شیب موج های f، h، j نسبت به هم کاهش یافته است که نشانگر کاهش مومنتوم صعودی در بازار است.

شیب زاویه موج i نسبت به موج g افزایش یافته است، این یعنی احتمال افزایش مومنتوم نزولی در بازار وجود دارد و پیش بینی می شود که حرکت بعدی بازار نزولی خواهد بود.

نکته: اگر شتاب موج های یک حرکت صعودی یا نزولی ثابت باشد، انتظار می رود که روند فعلی ادامه یابد.

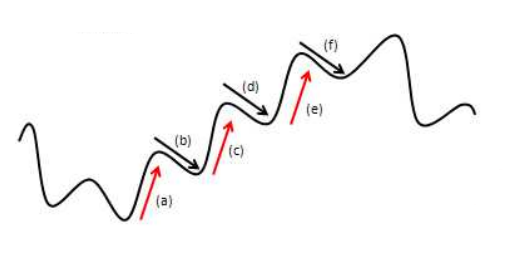

در تصویر فوق، روند اولیه بازار صعودی است و در ادامه مومنتوم صعودی بازار تغییر یافته است. دو موج A و C را با یکدیگر مقایسه کنید. همانطور که می بینید شیب موج C کمتر از شیب موج صعودی A است که نشان دهنده کاهش مومنتوم صعودی در بازار است. شیب پولبک D نسبت به شیب پولبک B تندتر است که این امر نشانگر افزایش شتاب/مومنتوم نزولی در بازار و کاهش قدرت حرکت صعودی است. البته به این نکته توجه کنید تا زمانی که نقطه E شکسته نشده است، روند بازار صعودی باقی خواهد ماند.

همانطور که آموختیم کاهش شتاب نشانه ای از ضعف روند و تغییر روند است. بدین معنی که اگر شتاب موج قیمتی منفی باشد، می توان گفت که روند قیمتی در حال ضعف و از دست دادن قدرت است.

گاهی اوقات این اتفاق می افتد که قیمت با یک رالی صعودی قوی به سمت بالا حرکت می کند یا بالعکس. به سمت چپ تصویر نگاه کنید، قیمت با یک رالی صعودی قوی و شتاب قدرتمند به سمت بالا حرکت کرده است. این حرکت میزان تقاضای زیاد در بازار را نشان می دهد که قیمت هر لحظه به سمت بالاتر حرکت می کند و خرید در بازار برای معامله گران جدید سخت می شود. به طور معمول این حرکت با کندل های مومنتوم صعودی اتفاق می افتد و از آنجایی که بازار وارد محدوده اشباع خرید می شود، احتمال بازگشت روند وجود دارد. بنابراین بازار به سمت پایین برمی گردد که این کاهش شتاب یا ضعف روند با شکل گیری کندل های بیس اتفاق می افتد و در نتیجه می توان گفت که ساختار ناحیه عرضه: رالی بیس دراپ تشکیل شده است.

در سمت راست تصویر، موج b نشان دهنده یک رالی نزولی عمیق در بازار می باشد. در این حرکت نیز فروشندگان به سختی می توانند دوباره وارد بازار شوند و تریدرها از ادامه فروش بیشتر ناامید می شوند، در نتیجه با تشکیل کندل های بیس ضعف روند اتفاق می افتد و بازار به سمت بالا باز می گردد. بنابراین ناحیه تقاضا بر اساس ساختار دراپ بیس رالی اتفاق می افتد.

همانطور که ملاحظه می کنید، ابتدا قیمت با شتاب تند سقوط کرده و با نزدیک شدن به سطوح حمایتی مومنتوم حرکت نزولی کاهش یافته است. در این حرکت نزولی، فروشندگان به تدریج از بازار خارج شده اند و مقدار تقاضا بر عرضه غلبه کرده است، به همین دلیل کاهش شتاب اتفاق افتاده است.

ارتفاع و عمق سوئینگ ها چیستند و چه کاربردی دارند؟

ارتفاع، پروجکشن و اکستنشن

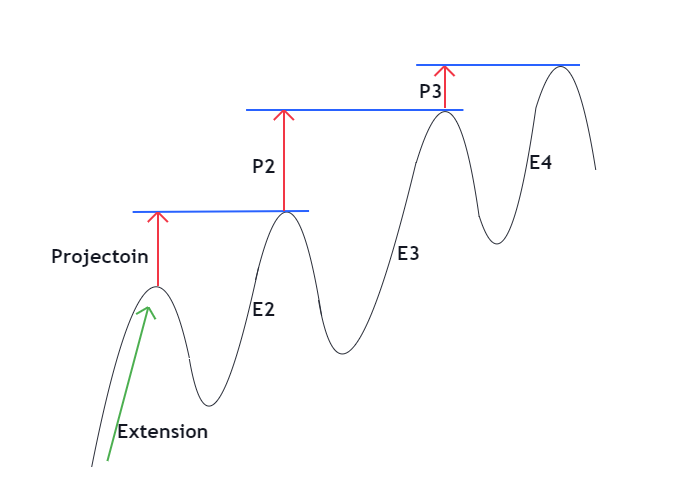

با استفاده از مبحث ارتفاع و عمق سوئینگ ها نیز می توان قوت و ضعف یک روند را شناسایی کرد. در این بخش به یک گام صعودی/نزولی extension یا اِکستنشن و به فاصله عمودی بین دو اوج/کف متوالی projection (پروجِکشن) گفته می شود.

طبق تصویر فوق در روند صعودی، پروجکشن برابر با فاصله سوئینگ های E1 تا E2 می باشد. P2 فصله ای است که قیمت به بالای سوئینگ های قبلی عبور کرده و تا اوج قیمتی جدید حرکت می کند. همانطور که ملاحظه می کنید ارتفاع P2 نسبت به P1 افزایش یافته که نشانگر قدرت روند صعودی و تقاضای زیاد در بازار است. اما ارتفاع P3 نسبت به P2 کاهش یافته و می توان گفت که احتمال تضعیف حرکت صعودی وجود دارد.

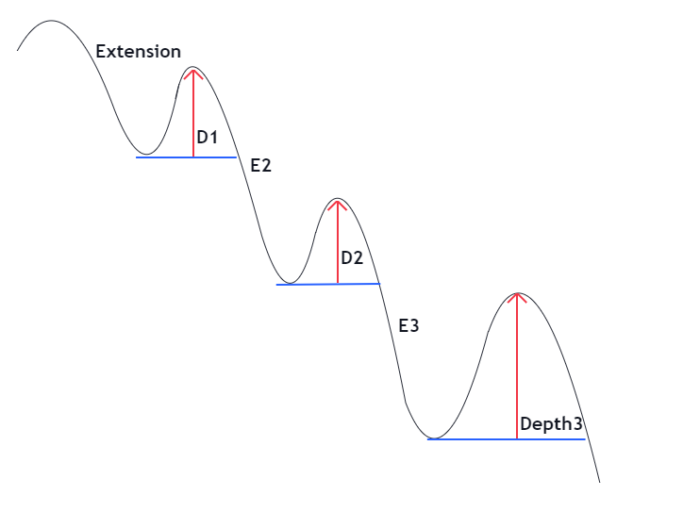

عمق یا پولبک چیست؟

عمق (Depth) یا پوبلک در یک بازگشت اصلاحی صعودی یا نزولی اتفاق می افتد یا به عبارتی به فاصله ای که قیمت با پولبک به سمت اکستنشن قبلی حرکت می کند، عمق می گویند.

در روند نزولی فوق، عمق D1 فاصله بازگشت اصلاحی و صعودی بازار در حرکت اکستنشن اول است. افزایش مقدار عمق یا پولبک نشان دهنده ضعف روند است، که در عمق D3 این فاصله افزایش یافته و انتظار می رود که در آینده روند نزولی تضعیف شود.

در تصویر زیر نیز عمق بازگشت اصلاحی B نسبت به عمق A کاهش یافته که نشان دهنده ادامه حرکت صعودی و قدرت خریداران در بازار است. اما Depth C نسبت به عمق B افزایش یافته و سپس روند بازار از صعودی به نزولی تغییر کرده است.

ناتوانی در ادامه دادن یا ناتوانی در شکست سوئینگ

Failure to Continue یا ناتوانی در شکست سوئینگ، آخرین بخش از مبحث قوت و ضعف روند است. این بخش نیز ارتباط نزدیکی با مفهوم شتاب/مومنتوم و ارتفاع/عمق سوئینگ ها دارد. فرض کنید که یک سوئینگ High/Low تشکیل شده و قیمت به سمت آن حرکت می کند، اما در نهایت بازار موفق به شکست این سوئینگ نمی شود که نشانه ای از ضعف روند فعلی است و احتمال تغییر روند وجود دارد. ناتوانی در شکست سوئینگ شباهتی به الگوهای نموداری دو کف/اوج و سه اوج/کف در تحلیل کلاسیک سنتی دارد.

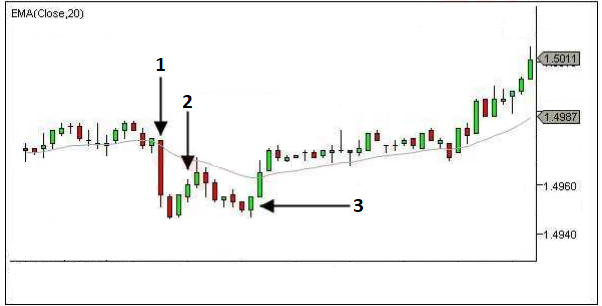

در نمودار زیر در نقطه ۱ ابتدا خبر اقتصادی منتشر شده و بازار با مونتوم نزولی قوی به سمت پایین حرکت کرده است.سپس بازار با پولبک ضعیف به سمت بالا بازگشته است (نقطه ۲). در ادامه قیمت به سمت سوئینگ قبلی بازگشته اما در شکست این سطح قیمتی ناموفق بوده که نشانه ای از ضعف روند نزولی است (نقطه ۳).

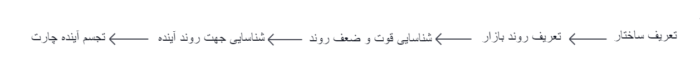

اصول پیش بینی آینده چارت

بر اساس مطالب فوق می توان گذشته چارت یا بازار را بررسی کرد که این کار برای پیش بینی آینده بازار لازم است. در سبک آقای لنس بگز پیش بینی روند آینده طبق ۶ اصل تعریف شده که در ادامه به توضیح این اصل ها می پردازیم:

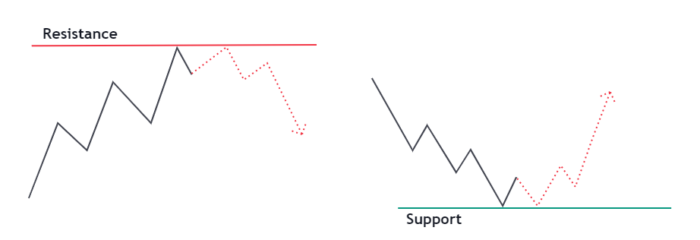

اصل اول – قیمت تا مقاومت/حمایت بعدی حرکت می کند.

انتظار می رود که روند صعودی/نزولی تا سطح مقاومتی/حمایتی بعدی ادامه یابد، مگر این که شواهدی از ضعف روند وجود داشته باشد.

اصل دوم – اگر قیمت به حمایت/مقاومت نرسید، برای اصلاح پیچیده آماده شوید.

اگر روند صعودی/نزولی بیش از حرکت به سوی سطح مقاومتی/حمایتی تضعیف شود، احتمال ورود بازار به اصلاح پیچیده قویتر از بازگشت روند است.

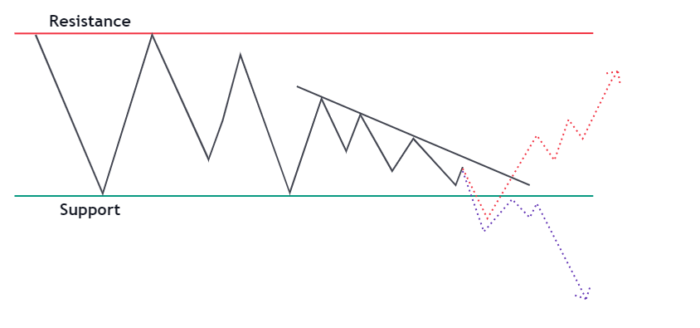

اصل سوم – در فاز خنثی قیمت بین حمایت و مقاومت نوسان می کند.

روند خنثی یا رنج تا زمانی ادامه می یابد که در یکی از سطوح مقاومتی/حمایتی، شواهدی از قوت حرکت صعودی/نزولی دیده شود.

اصل چهارم – بعد از شکست فاز خنثی دو سناریو می تواند روی دهد.

بعد از شکست سقف یا کف ناحیه رنج/خنثی دو احتمال وجود دارد:

- ضعف در شکست، که در این صورت قیمت به داخل فاز خنثی باز می گردد.

- ضعف در برگشت، که در این شرایط پولبک به سقف/کف فاز خنثی صورت می گیرد و سپس حرکت جدیدی شروع می شود.

اصل پنجم – حمایت/مقاومت در برخورد اول قیمت واکنش نشان می دهند.

انتظار حفظ موقعیت حمایت/مقاومت: در این اصل انتظار می رود زمانی که قیمت به سطح مقاومتی/حمایتی رسید، این سطح قیمتی عمل کند و منجر به بازگشت روند شود.

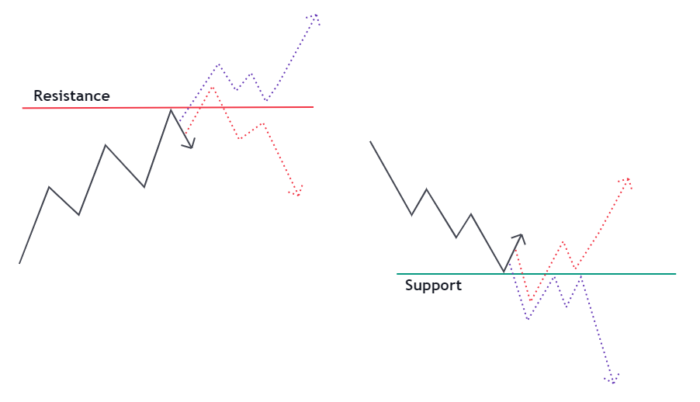

اصل ششم – شکست حمایت/مقاومت دو سناریو در پی دارد.

بعد از شکست ناحیه حمایتی/مقاومتی دو حالت پیش می آید:

- ضعف بعد از شکست، که در این صورت قیمت به داخل محدوده حمایتی/مقاومتی بازمی گردد.

- ضعف در پولبک، که در این شرایط انتظار می رود بازار بعد از پولبک به محدوده مقاومتی/حمایتی به حرکت خود ادامه دهد.

تجسم آینده چارت

بعد از یادگیری شش اصل آینده چارت سبک لنس بگز، به گام بعدی یعنی تجسم آینده چارت می رسیم. برای این که بتوانیم آینده چارت را تجسم کنیم، بایستی تمام احتمالاتی را که به ذهنمان می رسد را در نظر بگیریم و بهتر است که حرکت بازار را به صورت کندل به کندل پیگیری کنیم.

خلاصه فرآیند سبک لنس بگز

بنابراین تا اینجای کار فرایند تحلیل اولیه بازار به پایان می رسد و شماتیک خلاصه این فرایند به صورت زیر است:

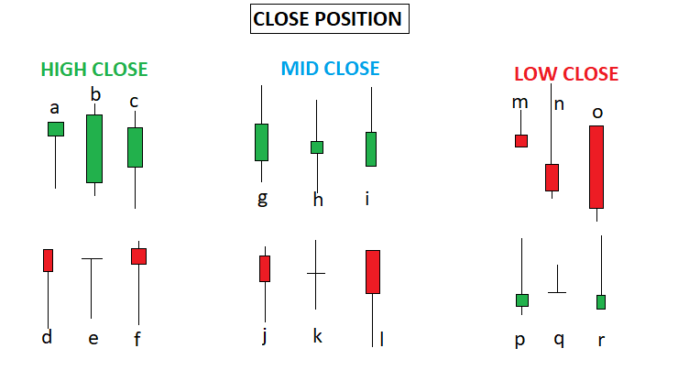

تحلیل کندل قیمتی برای درک سنتیمنت یا تمایلات بازار

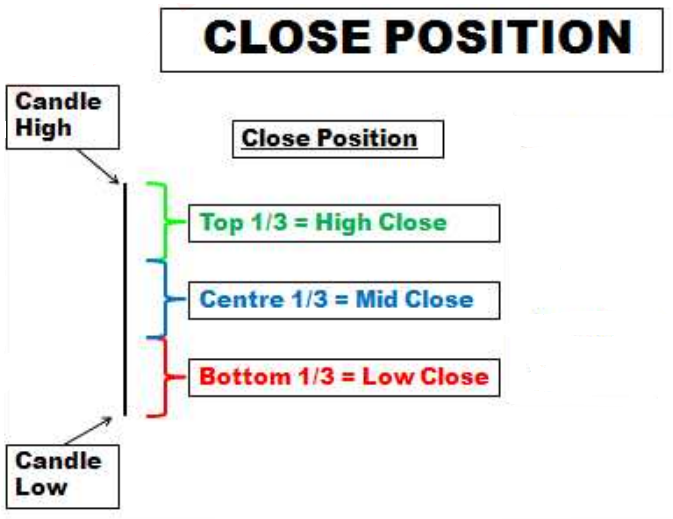

در تحلیل تکنیکال کلاسیک زمانی الگوهای کندلی برای معامله گران مهم هستند که در یک سطح مقاومتی/حمایتی مهم شکل گرفته باشند. به عنوان مثال تشکیل کندل پین بار نزولی در اطراف محدوده مقاومتی نشانگر بازگشت بازار و شروع حرکت نزولی جدید است. اما در سبک لنس بگز می توان تمایل بازار را کندل به کندل بررسی کرد. در این سبک، قیمت بسته شدن هر کندل قیمتی بسیار مهم است، زیرا close یا قیمت بسته شدن هر کندل، نشان دهنده تمایل آن کندل است. بدین معنی که آقای بگز یک کندل را با close بالا یا کلوز میانی یا close پایین تعریف می کند.

تحلیل کندل به سبک لنس بگز

طبق تصویر فوق، آقای بگز یک کندل قیمتی را به سه قسمت مساوی تقسیم کرده است:

- اگر close کندل در یک سوم بالا باشد، کندل قیمتی تمایل صعودی دارد که به آن کلوز در بالا گفته می شود.

- اگر کلوز در یک سوم میانی باشد، کندل تمایلات خنثی یا رنج دارد و close میانی یا خنثی نامیده می شود.

- اگر close در یک سوم پایینی باشد، کندل قیمتی تمایلات نزولی دارد و کلوز در پایین گفته می شود.

حالت های مختلف کندل ها

اما تمایلات کندل ها متفاوت از یکدیگر است که در تصویر زیر حالت های مختلف آن آورده شده است:

کلوز تمامی کندل های a تا f نشانگر تمایلات صعودی بازار هستند، اما تفاوت کوچکی در مقدار تمایل صعودی دارند. به عنوان مثال کندل b نسبت به کندل a تمایل صعودی بیشتری دارد، زیرا قدرت خریداران در این کندل به خوبی قابل درک است.

همه کندل های g تا l نشانگر close میانی هستند و درجه تمایل به خنثی بودن در این کندل ها نیز متفاوت است. مثلاً در کندل i قیمت بسته شدن در نزدیکی یک سوم بالا قرار دارد و از این رو این کندل تمایل خنثی در سمت صعودی دارد. اما کلوز کندل l در نزدیکی یک سوم پایین قرار دارد و تمایل خنثی در سمت نزولی دارد.

در کلوز پایین، تمامی کندل های m تا r نشانگر تمایلات نزولی در بازار هستند که میزان تمایلات نزولی این کندل ها با یکدیگر تفاوت دارد. به عنوان مثال کندل o نشانگر فشار نزولی قابل توجهی در بازار است.

مقایسه close دو کندل قیمتی

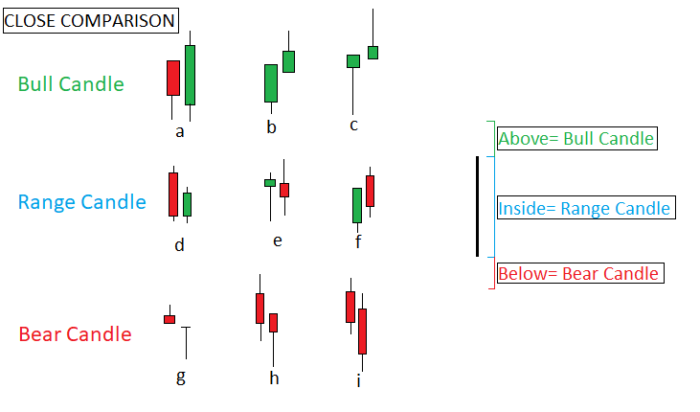

در مبحث قبلی فقط قیمت بسته شدن یک کندل مورد بررسی قرار گرفت. در این مرحله close دو کندل قیمتی متوالی با یکدیگر مقایسه می شود. کندل دوم در کجای کندل قیمتی قبلی بسته شده است؟

از دید آقای بگز، یک کندل صعودی کندلی است که بالاتر از اوج کندل قبلی بسته شود. کندل خنثی یا رنج درون محدوده کندل قبلی بسته می شود و در کندل نزولی، close کندل دوم پایین تر از کف کندل قبلی است. در تصویر زیر شماتیک این کندل ها آورده شده است:

در تصویر فوق سه حالت تمایلات صعودی، رنج و نزولی وجود دارد و هر یک از این حالت ها شامل سه نوع الگو است، بنابراین ۹ ساختار کندلی وجود دارد. کندل های a تا c نشانگر تمایلات صعودی کندلها در بازار هستند و الگوی a نسبت به دیگر الگوها قویتر است. در کندل های d تا f، قیمت بسته شدن داخل محدوده کندل قبلی است و از این رو نشانگر تمایلات رنج یا خنثی است. کندل های g تا i، کلوز کندل دوم زیر کندل قبلی بوده و نشان دهنده تمایلات نزولی در بازار است. ساختار i دارای قوت نزولی بیشتری است.

سیگنال معاملاتی سبک لنس بگز

تا اینجای کار در سبک آقای لنس بگز آموختیم که چارچوب ساختار و روند بازار را تعریف کنیم و سپس آینده بازار را پیش بینی کنیم. بنابراین زمان آن رسیده است که در این سبک، با فرصت های معاملاتی و استراتژی های مدنظر آقای بگز آشنا شویم. در همه ستاپ های معاملاتی لنس بگز دو مفهوم نهفته زیر وجود دارد:

معامله همراه با روند رو به رشد بازار

همانطور که می دانید ما دو نوع تریدر در بازار داریم: معامله گر پیرو روند یا Trend Traiding و معامله گر خلاف روندی یا Counter-Trend Traiding.

آقای لنس بگز معامله گر پیرو روندی است و پیشنهاد می کند که در جهت قوت روند حرکت کنید. زمانی که ضعف در روند اتفاق می افتد، بسیاری از معامله گران به دام می افتند و به همین دلیل بهتر است که بر خلاف ضعف روند حرکت کنید که در مطالب قبلی نحوه شناسایی ضعف و قوت روند را آموختیم.

روند ضعیف را چگونه تشخیص دهیم و از آن دوری کنیم؟

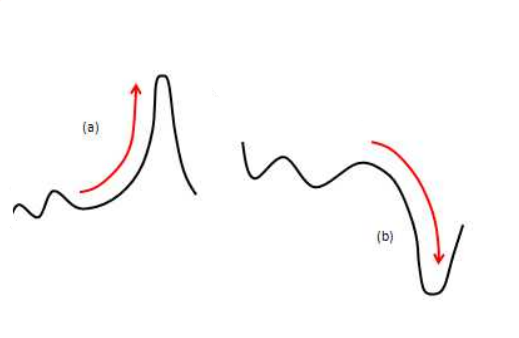

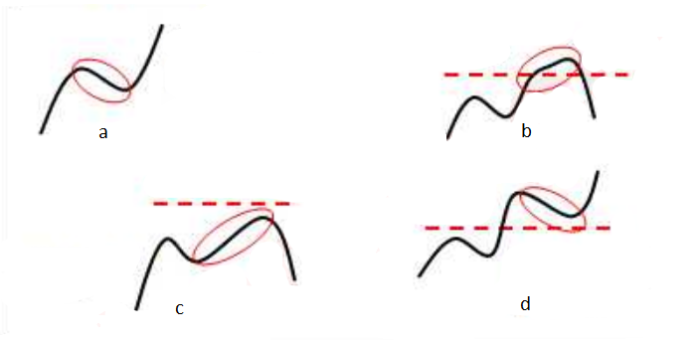

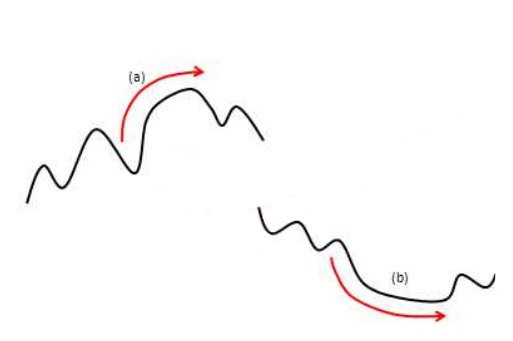

تصویر زیر حالت هایی از ضعف روند و به دام افتادن معامله گران را نشان می دهد:

- شکل a نشانگر ضعف در پولبک خلاف روند است. روند اولیه بازار صعودی است و پولبک نزولی در آن اتفاق افتاده است. در این حالت زمانی که قیمت وارد فاز پولبک می شود، معامله گران خلاف روند اصلی بازار وارد معامله فروش می شوند و حدضرر خود را بالای SH قرار می دهند. اما در ادامه قیمت بعد از پولبک ضعیف به سمت بالا باز می گردد و با فعال کردن استاپ لاس ها به روند اولیه خود ادامه می دهد. بنابراین در صورتی که پولبک بازار ضعیف بود، بهتر است که منتظر پایان پولبک باشید و سپس در جهت قوت وارد بازار شوید.

- شکل b نشانگر ضعف در شکست است: زمانی که قیمت به یک سطح مقاومتی می رسد و به بالای آن عبور می کند. اما در صورتی که بعد از شکست سطح مقاومتی، ضعف در حرکات قیمتی وجود داشته باشد، نشان دهنده شکست ناموفق بوده و احتمال بازگشت مجدد قیمت به زیر سطح مقاومتی وجود دارد. یا به عبارتی قیمت با کندل های ضعیف به بالای سطح مقاومتی عبور می کند اما با مومنتوم نزولی به زیر مقاومت باز می گردد، از این رو بهتر است که بر خلاف روند ضعیف وارد معامله فروش شوید. برای شناسایی ضعف در شکست، می توانید از تمایلات کندل های قیمتی کمک بگیرید.

- شکل c نشانگر ضعف در لمس سطح مقاومتی/حمایتی است: زمانی که قیمت خیلی ضعیف به سمت سطح مقاومتی حرکت می کند، برخی از معامله گران بدون توجه به ضعف روند، بر اساس رالی صعودی وارد معامله خرید می شوند که در ادامه قیمت به سطح مقاومتی واکنش نشان می دهد و به سمت پایین حرکت می کند.

- شکل d ضعف در پولبک پس از شکست است: قیمت به بالای سطح مقاومتی عبور می کند که نشان دهنده ادامه حرکت صعودی است. بعد از شکست مقاومت، قیمت برای برخورد مجدد به سمت آن باز می گردد. اما این پولبک به صورت ضعیف است و سپس قیمت به روند صعودی خود ادامه می دهد. برخی از معامله گران در این پولبک ضعیف وارد معامله فروش می شوند که در نتیجه شکست می خورند.

حرکت بر خلاف تریدرهای در دام افتاده

هدف ما در سبک لنس بگز این است که نقاط یا محدوده هایی که معامله گران در آنها به دام افتاده اند را شناسایی کنیم و بر خلاف آنها وارد بازار شویم. به عنوان مثال، یک سطح مقاومتی را در نظر بگیرید که قیمت به بالای آن عبور کرده است، در این صورت بسیاری از معامله گران وارد معامله خرید می شوند و حدضرر خود را زیر مقاومت قرار می دهند. اما ضعف در شکست سطح مقاومتی اتفاق می افتد و قیمت به زیر سطح مقاومتی باز می گردد، در نتیجه تریدرهایی که وارد پوزیشن خرید شده بودند به دام می افتند.

در سمت چپ تصویر فوق، یک روند صعودی قوی وجود دارد که در پولبک قیمت به زیر آخرین سوئینگ عبور کرده است. معامله گران با این شکست وارد موقعیت فروش می شوند اما پدیده شکست ناموفق اتفاق می افتد و در نتیجه قیمت به حرکت صعودی اولیه خود ادامه می دهد که این امر منجر به ضرر فروشندگان می شود. در سمت راست، قیمت با قدرت به سمت ناحیه مقاومتی حرکت می کند، بنابراین تریدرها در نزدیکی این ناحیه وارد معامله خرید می شوند. اما از آنجایی که ورود این معامله گرها با تاخیر بوده است، بنابراین به دام می افتند و قیمت در واکنش به محدوده مقاومتی به سمت پایین بازمی گردد.

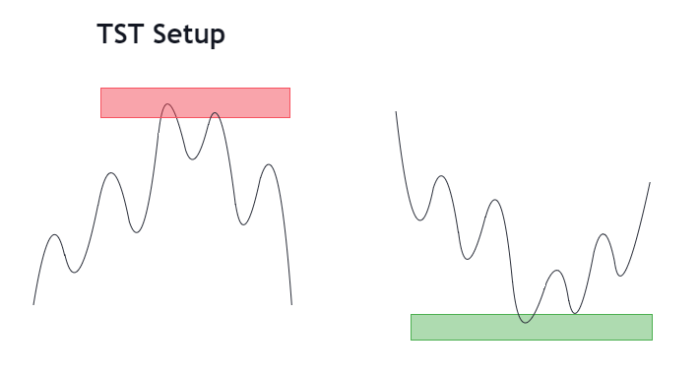

سیگنال تست

سیگنال تست یا TST) TEST SETUP): در این ستاپ یا استراتژی یک سطح حمایتی/مقاومتی داریم که قیمت به سمت آن حرکت می کند، در اکثر اوقات قیمت قدرت ضعیفی به سمت مقاومت/حمایت حرکت می کند و بعد از لمس آن به سمت پایین/بالا باز می گردد. البته این استثنا وجود دارد که در برخی از موارد قیمت بعد از برخورد به محدوده مقاومتی/حمایتی به صورت شارپ حرکت کند.

بنابراین در ستاپ TST قبل از ورود به بازار بایستی به سه نکته زیر توجه کنید:

- ضعف در ناحیه حمایتی/مقاومتی اتفاق بیفتد.

- نسبت ریسک به ریوارد معقول باشد.

- تائیدیه ورود به بازار صادر شود (به عنوان مثال شکست خط روندی، تشکیل الگوهای کندلی و…).

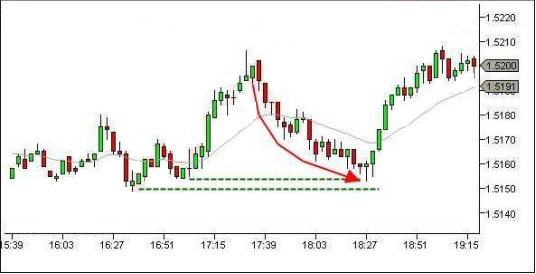

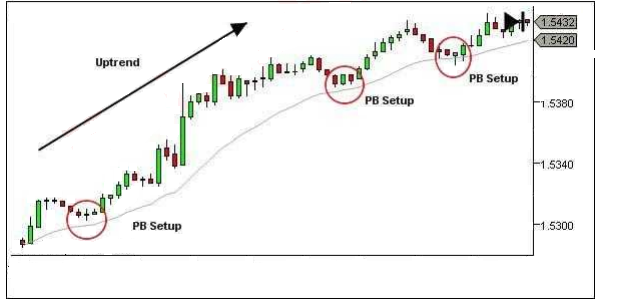

در تصویر فوق نمونه ای از ستاپ تست در تایم فریم ۳۰ دقیقه ای جفت ارز GBPUSD آورده شده است. قیمت با شتاب/مومنتوم ضعیف به سمت سطح مقاومتی حرکت کرده است که نشانگر ضعف روند صعودی است و بدین دلیل احتمال بازگشت نزولی بازار از سطح مقاومتی وجود دارد. همانطور که ملاحظه می کنید قیمت در شکست سطح مقاومتی ناموفق بوده و در تایجه ستاپ TST به خوبی عمل کرده است.

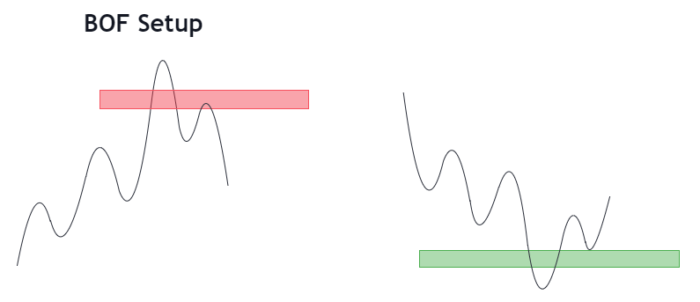

سیگنال شکست ناموفق

سیگنال یا ستاپ Breakeout Failure) BOF) یا شکست ناموفق در سطوح حمایتی و مقاومتی اتفاق می افتد. بدین منظور که یک سطح حمایتی یا مقاومتی داریم که قیمت به بالای این سطح عبور می کند و در نتیجه با شکست مقاومت/حمایت وارد بازار می شوند، اما ضعف در شکست اتفاق می افتد و در نتیجه بعد از شکست ناموفق قیمت به زیر/بالا سطح حمایتی/مقاومتی باز می گردد.

در این ستاپ نیز باید به سه نکته زیر توجه کنید:

- در ناحیه حمایتی/مقاومتی ضعف در شکست رخ دهد.

- ریسک به ریوارد معامله منطقی باشد.

- تائیدیه ورودی تشکیل شود.

در نمودار فوق بازار بین دو سطح مقاومتی و حمایتی نوسان می کند و روند بازار خنثی یا رنج است. در ادامه با انتشار اخبار اقتصادی، قیمت با مونتوم صعودی به بالای سطح مقاومتی عبور کرده است که به نظر شکست قوی بوده است. اما بعد از انتشار اخبار هیجانات بازار فروکش کرده و قیمت به زیر سطح مقاومتی بازگشته است که نشانگر ستاپ BOF یا شکست ناموفق می باشد.

این بار ستاپ شکست ناموفق در سطح حمایتی رخ داده است. ابتدا قیمت با شتاب نزولی ضعیف به سطح حمایتی نزدیک شده است که در این شرایط بهتر است مراقب ستاپ تست باشید. اما این نکته را به خاطر بسپارید که هر ستاپ TST قادر به شروع حرکت صعودی/نزولی جدید نیست. در ادامه قیمت با ثبت شکست ناموفق دوباره به بالای سطح حمایتی بازگشته است.

نکته دیگری که می توان به آن اشاره کرد، این است که هر چند قیمت با کندل مومنتوم نزولی به زیر سطح حمایتی عبور کرده اما با توجه به تمایلات کندلی می توان فهمید که احتمال ادامه حرکت نزولی وجو ندارد. بدین صورت که دو کندل بعدی به نشانگر تمایلات خنثی در بازار هستند اما کندل سوم با مونتوم صعودی قوی بسته شده است.

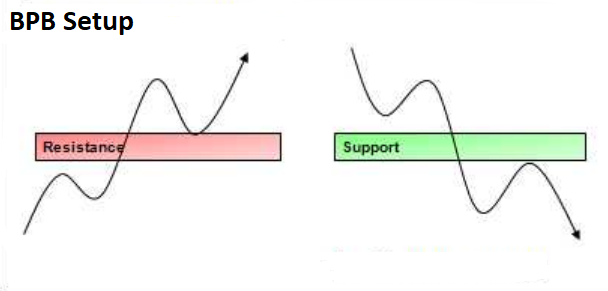

سیگنال شکست موفق

سیگنال یا ستاپ بریک اوت پولبک یا Breakout Pullback Setup) BPB) در یک محدوده حمایتی/مقاومتی اتفاق می افتد.بدین معنی که قیمت به بالای ناحیه کلیدی عبور می کند و بعد از پولبک به این ناحیه به حرکت اولیه خود ادامه می دهد. شکست محدوده حمایتی یا مقاومتی با مومنتوم قوی اتفاق می افتد، اما پولبک به سمت آن محدوده به صورت ضعیف و با کندل های قیمتی کوچک است. در این شرایط می توان وارد بازار شد و حدضرر معامله را زیر/بالای ناحیه شکسته شده قرار داد.

در تصویر فوق، قیمت در طول رالی نزولی به زیر سطح حمایتی عبور می کند و اولین پولبک بلافاصله بعد از شکست اتفاق افتاده است که این پولبک نسبتاً ضعیف بوده است. در دومین پولبک قیمت سطح مقاومتی (حمایتی قبلی) را لمس کرده و با تشکیل کندل پین بار نزولی، بازار سقوط کرده است. بدین ترتیب هر دو ستاپ BPB به خوبی عمل کرده اند.

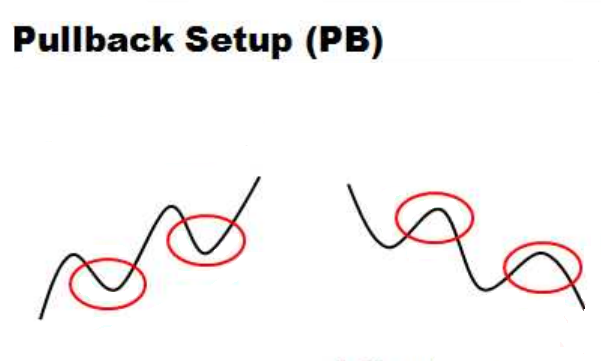

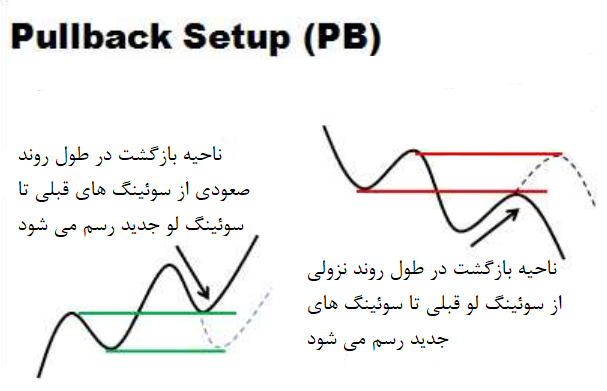

ستاپ های پولبک

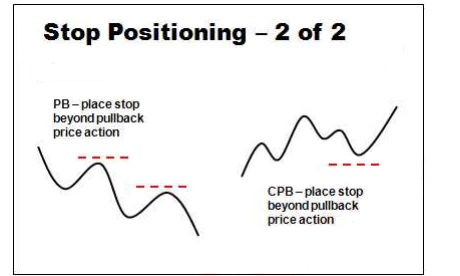

ستاپ های پولبک در طول روندهای نزولی/صعودی و به دو صورت پولبک ساده/PB و پولبک پیچیده/CPB اتفاق می افتد که در ادامه به توضیح هر یک از این ستاپ ها پرداخته شده است.

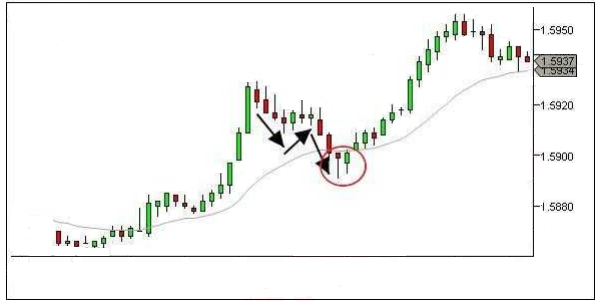

ستاپ پولبک ساده

ستاپ پولبک ساده یا Pullback Setup) PB) در طول روند نزولی یا صعودی اتفاق می افتد. بدین صورت که یک اصلاح ساده در روند فعلی تشکیل می شود و سپس قیمت به روند اولیه خود ادامه می دهد. بنابراین معامله گران می توانند در این پولبک ها به دنبال موقعیت های معاملاتی پیرو روندی باشند.

ستاپ PB شبیه الگوی FTR در سبک RTM می باشد. بدین معنی که قیمت در طول روند صعودی به صورت پلکانی حرکت می کند و اصلاح و پولبک ساده در طول این حرکت اتفاق می افتد. معامله گران می توانند در برخورد مجدد به این نواحی پولبک به دنبال معامله خرید باشند. آقای لنس بگز برای رسم ناحیه بازگشت بازار، گام/لگ پولبک را به صورت کامل در نظر می گیرد.

در تصویر فوق، قیمت در قالب پولبک A به سمت سوئینگ قیمتی قبلی برخورد کرده و مقاومت این سوئینگ منجر به ادامه روند نزولی شده است. پولبک B نیز ناحیه بازگشت را به خوبی لمس کرده و سپس به روند اولیه بازار (روند نزولی) ادامه داده است.

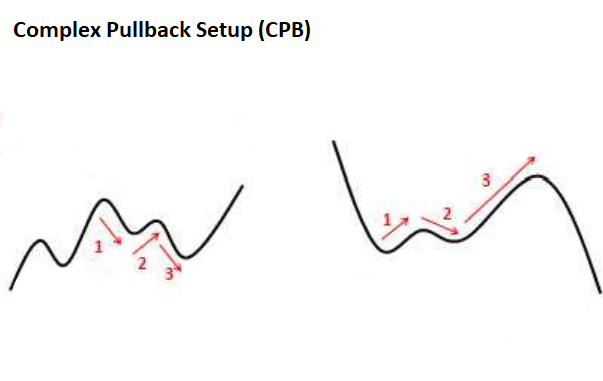

ستاپ اصلاح پیچیده

ستاپ پولبک پیچیده یا Complex Pullback) CPB) نیز در راستای روند نزولی/صعودی اتفاق می افتد که این اصلاح نسبت به پولبک ساده زمان زیادی صرف می کند. همانطور که می دانید تشکیل سه سوئینگ قیمتی نشان دهنده ورود بازار به فاز اصلاح پیچیده است که این اصلاح بسیاری از معامله گران را به دام می اندازد و سپس قیمت به روند اولیه خود ادامه می دهد.

در نمودار فوق، در نوسان سوم قیمت به زیر سوئینگ A عبور کرده است که در این شرایط معامله گرانی که به دنبال معامله فروش هستند، جذب بازار می شوند. اما از روی بدشانسی شکست ناموفق اتفاق افتاده و قیمت به بالای سوئینگ A بازگشته است، در نتیجه حدضرر این معامله گران فعال شده و آنها از بازار خارج شده اند.

معامله با ستاپ اصل اول – قیمت تا حمایت/مقاومت حرکت کند.

در اصل اول انتظار داریم که قیمت تا سطح مقاومتی/حمایتی بعدی حرکت کند، مگر اینکه روند صعودی/نزولی در طول مسیر تضعیف شود. اگر اصل اول در طول روند اتفاق بیفتد، می توان به دنبال فرصت های معاملاتی با ستاپ های پولبک ساده/PB و پولبک پیچیده/CPB بود.

معامله با ستاپ اصل دوم – ضعف در روند باعث ورود به اصلاح پیچیده خواهد شد.

در اصل دوم انتظار داریم که بعد از وجود ضعف در روند نزولی/صعودی، قیمت وارد فاز اصلاح پیچیده شود و سپس به روند اولیه خود ادامه دهد. در این صورت احتمال شکل گیری ستاپ پولبک پیچیده نسبت به پولبک ساده بیشتر است.

معامله با ستاپ اصل سوم – قیمت در فاز خنثی نوسان می کند.

در اصل سوم، قیمت در یک فاز خنثی یا رنج به حرکت خود ادامه می دهد، مگر این که نشانه ای از قوت در یکی از سطوح فاز رنج وجود داشته باشد. در این ستاپ دو حال پیش می آید:

احتمال اول: اگر قیمت به سمت سقف/کف فاز خنثی حرکت کند و موفق به شکست آن سطح نشود، ستاپ BOF شکل خواهد گرفت. هم چنین احتمال وجود ستاپ تست/TST در سقف و کف فاز خنثی وجود دارد.

احتمال دوم: در فاز خنثی یا رنج زمانی که قیمت از سقف به سمت کف یا بالعکس حرکت می کند، می توانیم به دنبال ستاپ های معاملاتی PB یا CPB باشیم. احتمال شکل گیری این ستاپها خیلی کم است.

معامله با ستاپ اصل چهارم – شکست فاز خنثی.

در اصل چهارم انتظار داریم که قیمت یکی از سطوح فاز خنثی را رنج را بشکند و حرکت نزولی/صعودی جدید به راه بیندازد. در این صورت دو حالت زیر پیش می آید:

- ضعف در شکست و تشکیل ستاپ معاملاتی شکست ناموفق/BOF

- ضعف در پولبک و ادامه روند که نشان دهنده ستاپ معاملاتی شکست موفق یا BPB می باشد.

معامله با ستاپ اصل پنجم – حفظ موقعیت حمایت/مقاومت.

در اصل پنجم انتظار داریم که قیمت به سمت حمایت/مقاومت حرکت کند، در ادامه این سطح کلیدی موقعیت خود را حفظ کند و قیمت به سمت بالا/پایین بازگردد. بنابراین بعد از لمس سطح مقاومتی/حمایتی، ستاپ معاملاتی تست/TST اتفاق می افتد.

معامله با ستاپ اصل ششم – شکست حمایت/مقاومت

طبق اصل ششم، اگر قیمت به محدوده حمایتی/مقاومتی برسد، انتظار داریم که قیمت این محدوده را بشکند و به روند اولیه ادامه دهد. در این صورت دو احتمال زیر پیش می آید:

- شکست ناموفق یا ضعف در شکست محدوده مقاومتی/حمایتی که در این شرایط ستاپ معاملاتی BOF اتفاق می افتد.

- ضعف در پولبک که در این صورت می توان انتظار ادامه روند اولیه بعد از شکست محدوده مقاومتی/حمایتی را داشت. این امر نشانگر ستاپ معاملاتی BPB است.

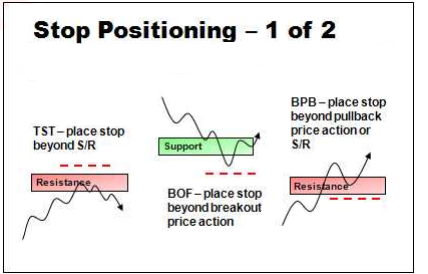

تعیین حدضرر/استاپ لاس

همانطور که می دانید قبل از ورود به هر ستاپ معاملاتی بهتر است که محل حدضرر را تعیین کنید. حدضرر شما باید در نقطه ای باشد که اگر قیمت طبق انتظار شما حرکت کرد، حدضرر شما فعال نشود. اما در صورتی که حدضرر شما فعال شود، دو حالت زیر پیش می آید:

- فرضیه معاملاتی شما اشتباه بوده یا تمایلات بازار تغییر کرده است.

- زمان ورود شما به بازار اشتباه بوده است.

در تصاویر زیر محل حدضرر یا استاپ لاس در هر یکی از ستاپ های معاملاتی آورده شده است:

در نمودار زیر بازار ساختار صعودی یا بولیش دارد و قیمت در حال حرکت به سمت سطح مقاومتی از تایم فریم بالا است. طبق اصل اول انتظار می رود که ستاپ معاملاتی TST در این سطح مقاومتی اتفاق بیفتد و بازار به سمت پایین بازگردد. در صورتی که که این پیش بینی به خوبی عمل کند، می توان حدضرر معامله فروش را چند پیپ بالاتر از سطح مقاومتی قرار داد.

تصویر سمت چپ زیر تعیین حدضرر برای یکی از نمونه ستاپ های PB در تایم فریم ۳ دقیقه را نشان می دهد و تصویر سمت راست نشانگر جزئیات دقیق بازار در نمودار یک دقیقه ای است. زمانی که ستاپ پولبک PB اتفاق می افتد، معامله گران می تواند حدضرر خود را در نقطه SP1 قرار دهند و بعد از شکل گیری کندل A، حدضرر را به زیر این کندل در نقطه SP2 انتقال دهند. کندل A یک کندل پوششی صعودی است که تائیدی بر پایان پولبک و ادامه روند اولیه است.