خطوط و ابزارهای فیبوناچی یکی از پرکاربردترین ابزارهای تحلیل تکنیکال است. در این مطلب به طور کامل به آموزش فیبوناچی در تحلیل تکنیکال می پردازیم. در ادامه از خطوط و سایر ابزارهای دنباله فیبوناچی گرفته تا نحوه استفاده روی نمودار و نقش بسط و نسبت های آن را در تحلیل تکنیکال خواهیم آموخت.

فهرست مطالب

تعریف و تاریخچه اعداد فیبوناچی

لئوناردو فیبوناچی ریاضیدان قرن ۱۲ میلادی در ایتالیا متولد شد و بزرگترین اثر وی کشف اعدادی طلایی از روی حل مساله ازدیاد تعداد خرگوش ها بود. اعداد طلایی کشف شده توسط این دانشمند را به احترامش اعداد فیبوناچی می نامند. دنباله فیبوناچی با صفر و یک شروع می شود و هر عدد مجموع دو عدد قبلی می باشد …۳۷۷-۲۳۳-۱۴۴-۸۹-۵۵-۳۴-۲۱-۱۳-۸-۵-۳-۲-۱-۱

تا به حال هماهنگی های زیادی بین روابط این اعداد و قوانین طبیعت دیده شده است. دنباله و نسبت های فیبوناچی در همه جا دیده می شوند، از فاصله حرکت سیاره ها به دور ستارگان تا فاصله حرکت الکترون ها به دور هسته اتم. این اعداد نسبت هایی با یکدیگر دارند که در علم اقتصاد نیز کاربرد دارد. در زیر به بعضی قواعد این اعداد می پردازیم.

انواع ابزارهای فیبوناچی در بازارهای مالی، روشی برای تحلیل بازگشت یا ادامه روند می باشند. از منظری انواع ابزارهای فیبوناچی نقاط حمایت و مقاومت می باشند که با ابزارها و روش های گوناگون رسم می شوند. این سطوح بازگشت بر خلاف حمایت و مقاومت های قبلی که تنها قیمتی خاص را نقطه حساس تلقی می کردند می توانند قیمتی خاص، منحنی روی نموداری، خطی مورب یا زمان خاصی را نقطه حساس حمایت یا مقاومت تعریف کنند.

در استفاده از ابزارهای فیبوناچی درصدها اهمیتی فوق العاده دارند. عموم این درصدها از نسبت درصدهای بین اعداد فیبوناچی بدست می آیند. به غیر از چند عدد ابتدای دنباله اعداد فیبوناچی، هر کدام از اعداد دنباله، تقریبا ۱.۶۱۸ برابر عدد قبل از خود هستند (نسبت طلایی) و هر عدد ۰.۶۱۸ برابر عدد بعد از خود می باشد. این نسبت ها به درصد به ترتیب ۱۶۱.۸ درصد و ۶۱.۸ درصد می شوند. درصدهای دیگری نیز مهم هستند که در زیر می آید.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

تقسیم عدد اول به عدد دوم یک به یک یا به عبارتی ۱۰۰ درصد را نشان می دهد. تقسیم عدد دوم به عدد سوم ۰.۵ یا به عبارتی ۵۰ درصد را نشان می دهد. در اعداد بالاتر این دنباله و تقسیم هر عدد به دو عدد بعد از آن، مشاهده می شود حاصل تقسیم به ۳۸.۲ درصد تمایل می کند. در اعداد بالاتر تقسیم هر عدد به سه عدد بعد از آن، مشاهده می شود حاصل تقسیم به ۲۳.۶ درصد تمایل دارد.

آموزش فیبوناچی در تحلیل تکنیکال

موج و اصلاح

در بازارهای مالی قیمتها همواره در یک جهت حرکت نمیکنند. حتی در بازارهای روند دار هم بازار حرکات نوسانی را به نمایش میگذارد. همیشه هر حرکت صعودی یا نزولی یکطرفه با یک حرکت عکس آن ادامه مییابد و اگر بازار روند دار باشد، بعد از کاهش یا افزایش نسبی بازار قیمتها دوباره در مسیر روند اصلی حرکت میکنند.

به طور مثال فرض کنید که قیمت از ۱۰۰ واحد به ۲۰۰ واحد افزایش یافته است. میزان افزایش قیمت ۱۰۰ واحد است. معمولاً بعد از اینکه خریداران به سود خوبی رسیدند سعی میکنند بخشی از سودهای به دست آمده را تثبیت کنند و دوباره اگر فرصت بهتری پیدا کردند از قیمتهای پایینتر وارد معامله خرید شوند.

به همین دلیل اقدام به نقد کردن معاملات خرید خود میکنند. نقد کردن یا تثبیت سود خریداران باعث میشود تا در بازار شاهد فشارهای فروش باشیم که در نهایت موجب کاهش نسبی قیمتها میشود. اگر بازار روند داشته باشد، میزان بازگشت نزولی قیمتها نسبتی از میزان موج اولیه خواهد بود. به طور مثال اگر بازار ۱۰۰ واحد رشد کرده، شاید بازگشت نزولی آن یک سوم اندازه موج (تقریباً ۳۳ واحد) یا دو سوم حرکت اصلی (تقریباً ۶۶ درصد) خواهد بود.

به این بازگشت نزولی که ناشی از تثبیت سود خریداران است، اصلاح میگویند.

پس میتوان گفت که حرکات زیگزاگ بازارهای مالی که در روندهای قوی دیده میشود، در واقع مجموعهای از موجها و اصلاحها هستند. اگر در حال تحلیل بازار هستید و روند بازار را تشخیص دادهاید، حتماً با این سؤال مواجه میشوید که از کجا باید وارد بازار شد؟ یا بازار تا کجا میتواند حرکت کند؟ در این بخش میخواهیم به این سؤالات جواب دهیم.

موج چیست و تا کجا ادامه مییابد؟

حتماً در بازار متوجه حرکات قیمتی یک سویهای شدهاید. حرکاتی که در یک جهت صعودی یا نزولی ادامه مییابند. معمولاً تحلیلگران تکنیکال از مقاومتها یا حمایتها برای تعیین محل احتمالی پایان موج استفاده میکنند. اما یک روش بهتری هم برای تشخیص موج و زمان پایان آن (یعنی ورود به فاز اصلاح) وجود دارد.

بسیاری از معاملهگران از فیبوناچی استفاده میکنند اما علت استفاده از آن را تنها تعیین حمایت یا مقاومت در بازار میدانند. حقیقت امر این است که شما میتوانید با این ابزار کارهای زیادی بکنید. در این بخش ما میخواهیم اول موجهای قیمتی را تشخیص دهیم و سپس به این سؤال پاسخ دهیم که آیا موج خاتمه یافته و یا نه هنوز میتواند به حرکات خود ادامه دهد؟

همانطور که در بالا هم گفته شد، موج یک حرکت یک سویه از کف به اوج (موج صعودی) یا از اوج به کف (موج نزولی) است. تشخیص آن کار سادهای است. تنها کافی است پایینترین و بالاترین قیمت را پیدا کنید. به نمودار بالایی نگاه کنید. در این نمودار بازار در حال تشکیل کفهای قیمتی بالاتری است و اوجهای جدید هم در سطوح بالاتری تشکیل میشوند. پس ساختار بازار نشانگر یک روند صعودی است.

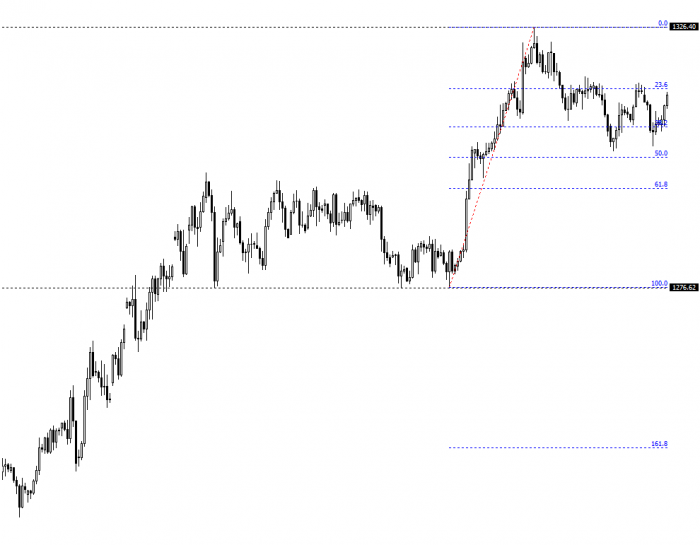

به موج اول صعودی نگاه کنید. این موج صعودی از کف قیمتی ۱۲۷۶.۶۲ به اوج قیمتی ۱۳۲۶.۴۰ رسم شده است. پاره خط سبز رنگ هم نشان میدهد که در طول مسیر این موج صعودی، اصلاح جدی روی نداده است و کندل های قیمتی اکثراً در یک مسیر حرکت کردهاند.

آیا این موج تمام شده است؟

با نگاه کردن به این نمودار میتوان گفت که بله حرکت موج صعودی متوقف شده است. در این جا ما ادامه موج را میبینیم و به همین دلیل به راحتی میتوانیم به این سؤال جواب دهیم. اما زمانی که بازار را به طور زنده تحلیل میکنید، چنین امکانی وجود ندارد. شما باید پیشبینی کنید که موج صعودی کجا خاتمه مییابد و از کجا بازگشت نزولی به راه میافتد. برای این کار ما از فیبوناچی استفاده میکنیم. فیبوناچی اصلاحی (Fibonacci Retracement) به ما کمک میکند تا علاوه بر پیشبینی میزان بازگشت نزولی بازار، زمان ورود بازار به فاز اصلاحی را هم مشخص کنیم.

برای موج صعودی بالایی یک فیبوناچی اصلاحی رسم میکنیم. برای این کار کافی است این ابزار را از کف موج در ۱۲۷۶.۶۲ به اوج قیمتی در ۱۳۲۶.۴۰ رسم کنید، بهطوریکه سطح صفر درصدی فیبوناچی با اوج قیمتی و سطح ۱۰۰ درصدی فیبوناچی با کف قیمتی انطباق داشته باشد. مثل شکل زیر.

همانطور که در تصویر بالا مشاهده میشود، موج صعودی اخیر بازار تا ۳۸.۲ درصد اصلاح شده و حتی تا نزدیکی اصلاح ۵۰ درصد هم پایین آمده است. اما این درصدها به چه معنی است؟ اندازه موج صعودی بالایی به طور دقیق برابر است با ۴۹.۷۸ واحد (تفاوت اوج و کف قیمتی موج). فیبوناچی به کمک نسبتهای درصدی به ما کمک میکند تا تشخیص دهیم که در صورت بازگشت نزولی چه مقدار از رشد قیمتی (۴۹.۷۸) از بین خواهد رفت و یا همان اصلاح خواهد شد؟

سطح فیبوناچی ۰ درصدی به این معنی است که رشد اخیر از بین نرفته و بازار توانسته رشدهای اخیر را حفظ کند. سطح ۲۳.۶ درصدی نشان میدهد که بازار ۲۳.۶ درصد یا ۱۱.۷۴ واحد را از دست داده و یا همان اصلاح کرده است. یعنی اندازه موج را به درصد فیبوناچی ضرب میکنیم. اگر بازار به سطح پنجاه درصد میرسید، یعنی نیمی از رشدهای اخیر از بین رفتهاند و بازار تا ۵۰ درصد اصلاح کرده است. اگر بازار به سطح فیبوناچی ۱۰۰ درصدی برسد، یعنی تمام رشدهای اخیر از بین رفتهاند و موج خنثی شده و یا به طور کامل اصلاح شده است.

پس زمانی که موج قیمتی در بازار به راه میافتد ما میتوانیم با توجه به سطوح فیبوناچی میزان اصلاح یا بازگشت قیمتی را مشخص کنیم. علاوه بر این ما میتوانیم زمان پایان موج را هم پیشبینی کنیم. موج چه زمانی وارد فاز اصلاحی میشود یا حرکت موج چه زمانی متوقف میشود؟ جواب این سؤال ساده است. اگر اصلاح موج بیشتر از ۲۳.۶ درصد باشد، یعنی بازار وارد فاز اصلاحی شده و حرکت قیمتی موج متوقف شده است.

اگر بازار روند صعودی داشته باشد، هر موج صعودی میتواند ۲۳.۶ درصد، ۳۸.۲ درصد، ۵۰ درصد و یا ۶۱.۸ درصد اندازه کل موج را اصلاح کند. یعنی اگر موج صعودی تا ۶۱.۸ درصد هم اصلاح شده باز میتوان انتظار ادامه روند صعودی را داشت. این ایده باعث میشود تا تحلیلگران از سطوح فیبوناچی به عنوان حمایت و مقاومت هم استفاده کنند. معمولاً موجهای صعودی در اصلاحهای عمیق تا ۶۱.۸ درصد حرکت میکنند، اما شاید روند صعودی بازار قوی باشد و به همین دلیل اصلاح کوچکی را شاهد باشیم و بازار بعد از برخورد به اصلاح ۲۳.۶ درصد به روند صعودی ادامه دهد.

به نمودار بالایی توجه کنید. بازار توانسته موج صعودی اول را تا تقریباً ۵۰ درصد اصلاح کند. اما بعد از آن خریداران دوباره وارد بازار شدهاند و قیمت از نزدیکی ۵۰ درصد فیبوناچی به سمت بالا بازگشته است. در ادامه اصلاح ۰ درصدی شکسته شده، یعنی اوج قبلی بازار شکسته شده که نشانهای از احیای روند صعودی است. با شکسته شدن اوج قیمتی قبلی، فیبوناچی هم بیاثر میشود و باید آن را پاک کرد. اگر موج صعودی جدیدی به راه افتاد، میتوان با رسم فیبوناچی دوباره به تحلیل بازار پرداخت.

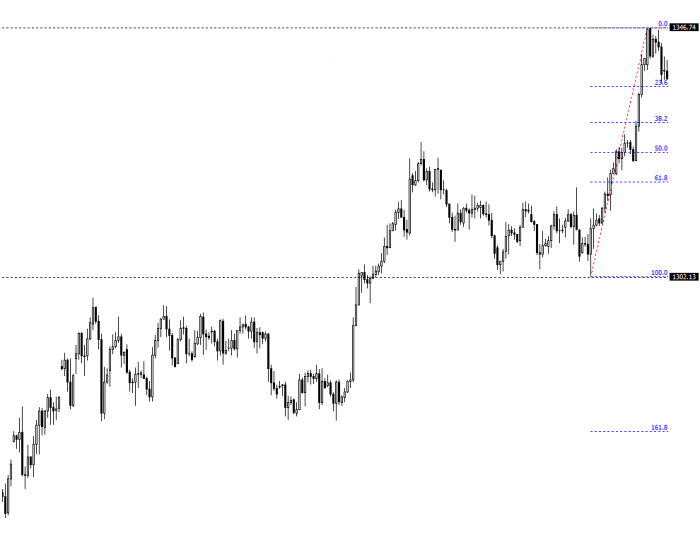

در نمودار بالایی شاهد هستیم که موج قیمتی و صعودی جدیدی از ۱۳۰۲.۱۳ تا ۱۳۴۶.۷۴ به راه افتاده است. آیا میتوان گفت که این موج صعودی خاتمه یافته و بازار وارد فاز اصلاحی شده است؟ برای پاسخ به این سؤال باید طبق تصویر بالایی اصلاح فیبوناچی را رسم کرد. اگر قیمت به زیر ۲۳.۶ درصد سقوط کرد، یعنی حرکت صعودی موج متوقف شده و بازار آماده است تا وارد فاز اصلاحی شود. در غیر این صورت موج صعودی ادامه خواهد یافت.

همانطور که مشاهده میکنید بازار بعد از اینکه اصلاح ۲۳.۶ درصدی را شکسته ابتدا تا ۵۰ درصد اصلاح کرده است. در ادامه خریداران با فرض اینکه روند صعودی هنوز جریان دارد و اصلاح خاتمه یافته وارد بازار میشوند. قیمت تا بالای اصلاح ۳۸.۲ درصد صعود میکند. اما در ادامه فشارهای فروش باعث سقوط بازار به زیر اصلاح ۶۱.۸ درصدی میشود.

معمولاً وقتی اصلاح ۶۱.۸ درصدی شکست میتوان گفت که موج صعودی به زودی تا ۱۰۰ درصد اصلاح خواهد شد. این نشانه بدی برای روند صعودی است. در ادامه با شکسته شدن آخرین سد دفاعی بازار (اصلاح ۶۱.۸ درصد) موج صعودی اخیر به طور کامل اصلاح شده و بازار تا زیر ۱۰۰ درصد سقوط کرده است، یعنی آخرین کف قیمتی شکسته شده و تمامی رشدهای اخیر از بین رفتهاند.

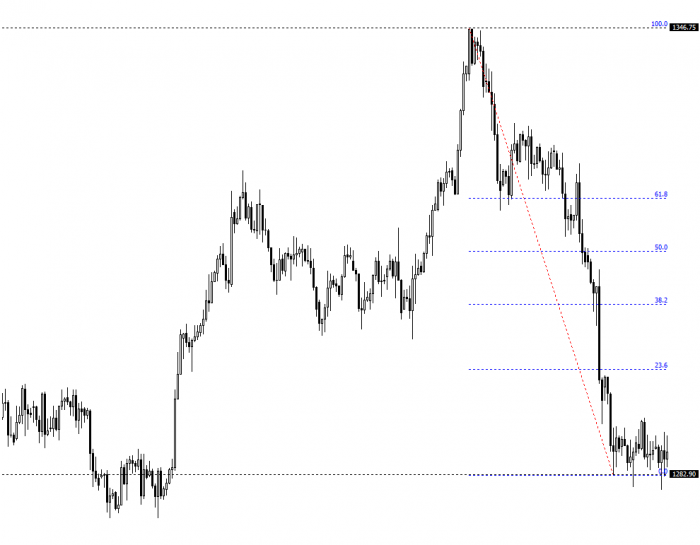

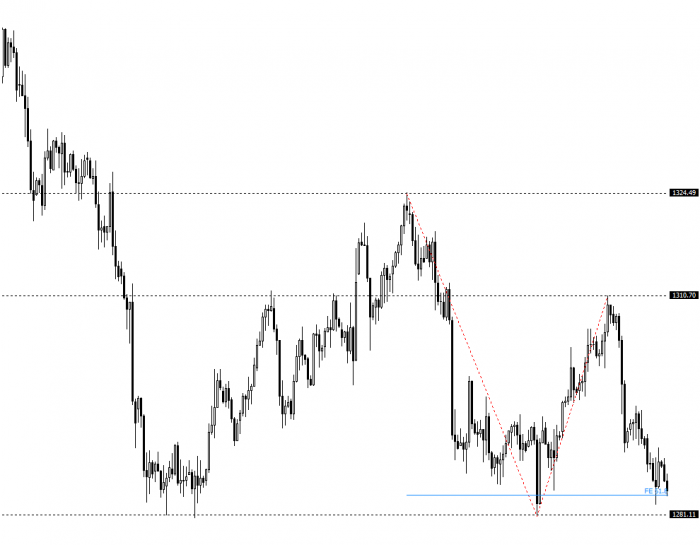

بعد از اینکه موج صعودی بازار به طور کامل اصلاح شد، شاهد سقوط قوی قیمتها بودیم. اما در انتهای این حرکت نزولی که از ۱۳۴۶.۷۵ تا ۱۲۸۲.۹۰ شروع شده، بازار وارد فاز خنثی شده و در دامنه محدودی در حال نوسان است. در این جا باید فیبوناچی اصلاحی را برای موج نزولی رسم کرد. در موجهای نزولی اصلاح فیبوناچی را از اوج به کف رسم میکنیم. یعنی سطح ۰ درصد با کف قیمتی و سطح ۱۰۰ درصدی با اوج قیمتی انطباق خواهد داشت. در ادامه بازار چند بار سعی کرده تا کف قیمتی ۱۲۸۲.۹۰ را بشکند، اما تمامی شکستها جعلی بودهاند.

شما میتوانید کف قیمتی شکستهای جعلی را به عنوان کف موج انتخاب کنید و یا اینکه اولین کف را انتخاب کنید. فاصله سه کف قیمتی تشکیل شده با یکدیگر کم است. در این جا انتخاب کف قیمتی به تشخیص تحلیلگر بستگی دارد. از آنجایی که بازار هنوز ۲۳.۶ درصد را به سمت بالا نشکسته است، میتوان گفت که هنوز موج نزولی خاتمه نیافته و احتمال ادامه حرکات نزولی وجود دارد. پس بازار هنوز وارد فاز اصلاحی نشده است.

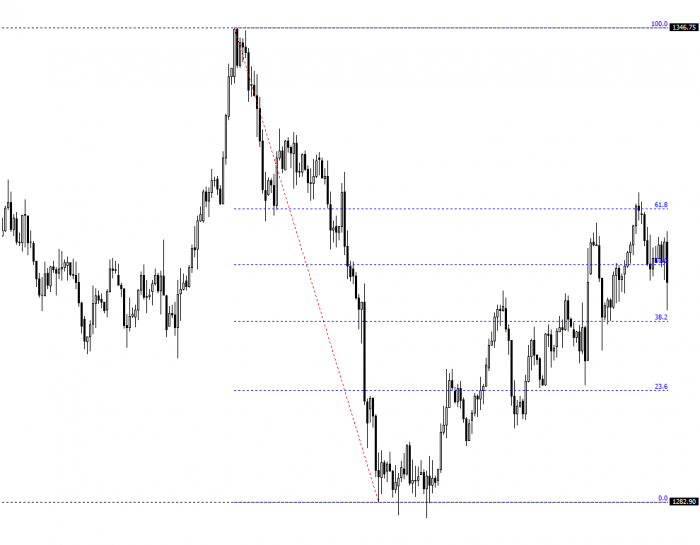

به نمودار بالایی با دقت نگاه کنید. بازار بعد از شکست ۲۳.۶ درصد اصلاحی تا ۶۱.۸ درصد صعود کرده و ۶۱.۸ درصد افت اخیر (موج قبلی) را جبران کرده است. علاوه بر این اگر دقت کنید، بازار در قالب مقاومت و حمایت به سطوح واکنش نشان داده است. اگر روند نزولی ادامهدار باشد، فروشندگان باید با پایان اصلاح وارد بازار شوند.

همانطور که در تصویر بالا مشاهده میکنید، اصلاح موج نزولی اخیر در ۶۱.۸ درصد خاتمه یافته و قیمت تا کف قبلی سقوط کرده است. این نشان میدهد که هنوز قدرت دست فروشندگان است. برای اینکه روند نزولی دوباره به جریان بیفتد، باید کف قیمتی اخیر در ۱۲۸۲.۹۰ دلار شکسته شود. در غیر این صورت بازار تا زمانی که اصلاح ۶۱.۸ درصدی یا کف قبلی را نشکسته، در بین این دو محدوده نوسان خواهد کرد.

همانطور که ملاحظه میکنید، قیمت در بین کف قیمتی قبلی و سطوح فیبوناچی گیر افتاده است.

نمودارهای بالایی دقت فیبوناچی اصلاحی را بهخوبی نشان میدهند. فیبوناچی اصلاحی برای معاملهگران پیر روندی و حتی خلاف روندی ابزار مناسبی است. معاملهگر پیرو روندی میتواند سود معاملات خود را پیش از ورود بازار به فاز اصلاحی تثبیت کند و معاملهگر خلاف روند هم میتواند با شکسته شدن اصلاح ۲۳.۶ درصدی به دنبال معامله در خلاف جهت روند بازار باشد. معمولاً سطوح فیبوناچی به این شکل عمل میکنند که اگر سطح ۲۳.۶ درصد شکسته شد، بازار میتواند تا ۳۸.۲ درصد حرکت کند. اگر ۳۸.۲ درصد شکسته شد، بازار تا ۵۰ درصد حرکت خواهد کرد. یعنی با شکسته شدن هر سطح، بازار تا سطح بعدی حرکت میکند.

آموزش فیبوناچی اصلاحی Fibonacci Retracement

فیبوناچی ریتریسمنت ساده ترین و کاربردی ترین ابزار از این گروه است.

از فیبوناچی اصلاحی برای پیدا کردن سطوح حمایت و مقاومت در بین اوج و کف قیمتی بازار استفاده میشود. فیبوناچی اصلاحی سطوحی را در بازار مشخص میکنند که احتمال بازگشت بازار از آن سطوح بسیار زیاد است. سطوح فیبوناچی اصلاحی به طور معمول ۲۳.۶، ۳۸.۲، ۵۰، ۶۱.۸ و ۷۸.۶ درصد هستند. سطح ۵۰ درصدی جزو نسبتهای فیبوناچی نیست، با این حال همیشه در زمان استفاده از فیبوناچی اصلاحی باید این سطح را هم در نظر بگیرید.

سطوح فیبوناچی اصلاحی نشان میدهند که اگر قیمت بخواهد اصلاح کند، تا چه اندازه پایین خواهد آمد. فیبوناچی اصلاحی در موجهای صعودی نشانگر حمایتهای بازار و در موجهای نزولی نشانگر مقاومتهای بازار است. نحوه رسم فیبوناچی اصلاحی خیلی ساده است. کافی است ابتدا موج صعودی یا نزولی بازار را مشخص کنید. اگر موج نزولی بود، کف موج باید اصلاح صفر درصدی و اوج باید اصلاح ۱۰۰ درصدی موج را نشان دهد. در موج صعودی هم باید کف موج نشانگر اصلاح ۱۰۰ درصدی و اوج هم نشانگر اصلاح صفر درصدی باشد.

در واقع وقتی یک موج صعودی به طور کامل اصلاح میکند، یعنی قیمت تا سطح ۱۰۰ درصد پایین خواهد آمد. یعنی موج صعودی به طور کامل خنثی شده است. در مقابل اگر موج نزولی به طور کامل اصلاح کند، قیمت تا بالاترین نقطه موج صعود خواهد کرد. که همان اصلاح ۱۰۰ درصدی است.

عموما زمانی که بازار در روندی خاص حرکت می کند در بازه هایی تمایل به بازگشت و تصحیح نسبت به قیمت های قبلی دارد اما پس از مدتی تمایل به ادامه روند غالب پیدا می کند. در یک روند صعودی درصدهای تصحیح بازگشت روند در جهت روند صعودی قبل، به ترتیب درصدهای ۲۳.۶ – ۳۸.۲ – ۵۰ – ۶۱.۸ و ۱۰۰ درصد می تواند باشد.

همانطور که در شکل دیده می شود در یک روند نزولی، خطوط ۳۸.۲، ۵۰ و ۶۱.۸ برای قیمت حکم رزیستنس را داشته و از ادامه روند صعودی برای مقطعی جلوگیری کرده اند. نکته دیگر در مورد رسم ابزار فیبوناچی ریتریسمنت این است که همیشه از سمت آغاز روند به انتهای روند ترسیم می شود.

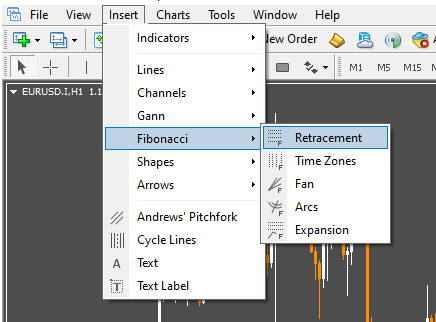

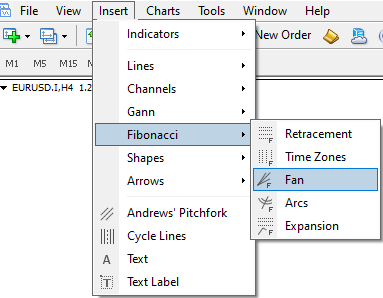

ابزار فیبوناچی به طور پیش فرض در متاتریدر (MT4) و تقریباً تمامی پلتفرمهای معاملاتی وجود دارند. در متاتریدر (MT4) از منوی Insert روی گزینه Fibonacci کلیک کنید و سپس گزینه Retracement را کلیک کنید. در کنار نشانگر موس آیکون فیبوناچی اصلاحی ظاهر خواهد شد. حال میتوانید خیلی ساده فیبوناچی اصلاحی را برای موج رسم کنید.

اضافه کردن فیبوناچی اصلاحی به نمودار در متاتریدر

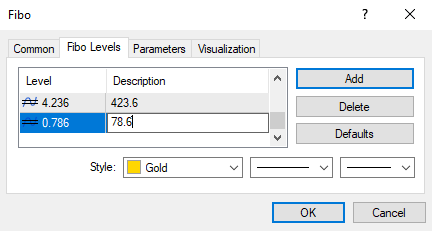

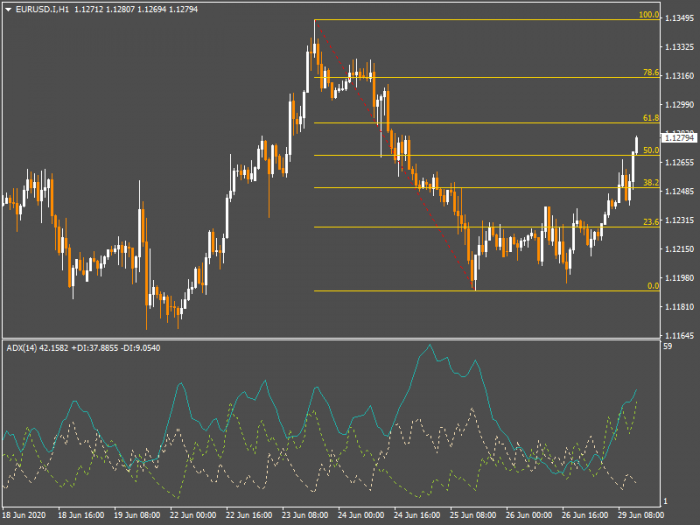

در تصویر زیر فیبوناچی اصلاحی را برای نمودار یکساعته EURUSD رسم کردهایم. همانطور که در تصویر هم دیده میشود، بالاترین نقطه موج نزولی که تقریباً ۱.۱۳۵۰ دلار است، نشانگر اصلاح ۱۰۰ درصدی است. یعنی اگر موج نزولی به طور کامل اصلاح یا خنثی شود، بازار تا این نقطه بالا خواهد آمد. نقطه صفر درصدی هم محدوده ۱.۱۱۹۰ دلاری است. سطوح فیبوناچی پیش فرض متاتریدر شامل سطح ۷۸.۶ درصد نمیشود. با این حال شما میتوانید به طور دستی این سطح را به فیبوناچی اضافه کنید.

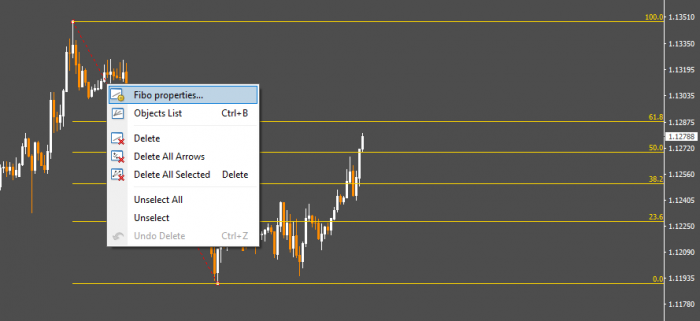

برای این کار روی ابزار دو بار کلیک کنید تا در حالت انتخاب شده یا Selected قرار گیرد. سپس روی آن راست کلیک کنید و گزینه Fibo Properties را انتخاب کنید. پنجره تنظیمات باز میشود.

در برگه Fibo Levels میتوانید سطوح دلخواه خود را اضافه کنید. روی دکمه Add کلیک کنید. یک سطح جدید با مقدار ۰.۰ نمایش داده میشود. مقدار ستون Level را به ۰.۷۸۶ تغییر دهید. در ستون Description هم میتوانید یک برچسب برای سطح جدید انتخاب کنید. میتوانید مقدار ۷۸.۶ را اضافه کنید. در پایان روی دکمه OK کلیک کنید. سطح جدید به طور خودکار به نمودار اضافه میشود.

فیبوناچی اصلاحی تنظیمات دیگری هم دارد و میتوانید رنگ سطوح یا ضخامت و نوع خطوط فیبوناچی را هم تغییر دهید. برای حذف سطوح فیبوناچی هم کافی است در پنجره تنظیمات فیبوناچی روی سطح مورد نظر کلیک کنید و سپس دکمه Delete را بزنید. دکمه Defaults هم سطوح پیش فرض را نمایش میدهد.

تمامی سطوح فیبوناچی اصلاحی مهم هستند. با این حال در برخی از روشهای تکنیکال هر کدام از سطوح اشاره کاربرد مجزایی دارند. به طور مثل شکست اصلاح ۲۳.۶ درصد برای تائید ورود بازار به فاز اصلاحی استفاده میشود. یعنی بازار از اصلاح ۲۳.۶ درصدی که عبور کرد یعنی وارد فاز اصلاحی شده است. در برخی موارد حمایت یا مقاومت قوی بازار همان اصلاح ۳۸.۲ درصدی فیبوناچی است. یا محدوده بین ۶۱.۸ درصد و ۵۰ درصد محتملترین محدوده برای بازگشت و پایان فاز اصلاحی است. اما در کل سطوح فیبوناچی در نقش حمایت و مقاومت ظاهر میشوند و انطباق آنها با سایر پدیدههای تکنیکال میتواند سیگنال قوی معاملاتی صادر کند.

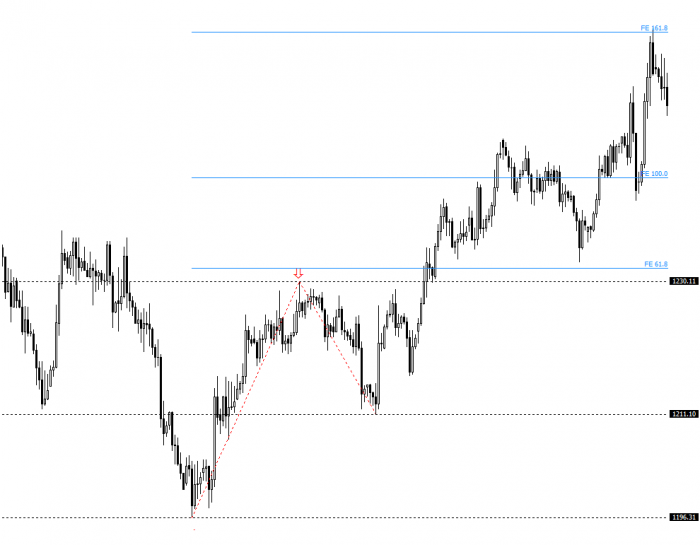

آموزش فیبوناچی اکستنشن Fibonacci Extension

فیبوناچی اکستنشن ابزاری است که نقاط بازگشت بیش از ۱۰۰ درصد هر موج را برای هدف های قیمتی جلوتر بیش بینی می کند. بازار پس از یک موج صعودی یا نزولی در فیبوناچی اکستنشن ۱۶۱.۸%- ۲۶۱.۸%- ۴۲۳.۶% و یا درصدهای محاسباتی بالاتر می تواند بازگشت داشته باشد. همانطور که در شکل زیر دیده می شود بازار پس از یک روند نزولی در تصحیح روند نزولی بازگشتی، تا ۱۶۱.۸ درصد روند نزولی را صعود داشته است. این درصد فیبوناچی اکستنشن به عنوان یک رزیستنس عمل کرده و روند نزولی قیمت را بوجود آورده است.

برای استفاده از فیبوناچی اکستنشن در متاتریدر از همان ابزار فیبوناچی ریتریسمنت استفاده می شود با این تفاوت که درصد های ذکر شده۱۶۱.۸، ۲۶۱.۸ و ۴۲۳ درصد برای ما دارای اهمیت هستند. در صورتی که این درصد ها بصورت پیش فرض روی فیبوناچی ریتریسمنت وجود نداشت میتوان با رفتن به Fibo ProPerties سپس Fibo Levels در قسمت Description درصدهای فیبوناچی اکستنشن را وارد کنیم.

آموزش فیبوناچی پروجکشن Fibonacci Projection

فیبوناچی Projection ابزاری مانند فیبوناچی اکستنشن می باشد و نقاط بازگشت بیش از ۱۰۰درصد بازگشت هر موج را نمایش می دهد با این تفاوت که میزان بازگشت تصحیح قیمت در یک موج برای بدست آوردن نقاط بالای ۱۰۰ درصد آن روند اهمیت دارد. متاسفانه ابزار فیبوناچی پروجکشن در متاتریدر به اشتباه Fibonacci Expansion نامگذاری شده است. در حالیکه به لحاظ تعریف علمی این ابزار کاربرد فیبوناچی پروجکشن را نمایش می دهد.

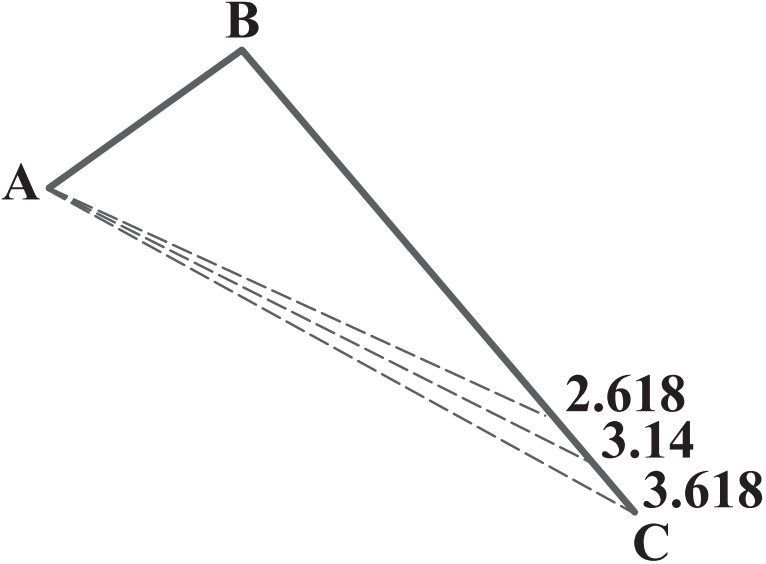

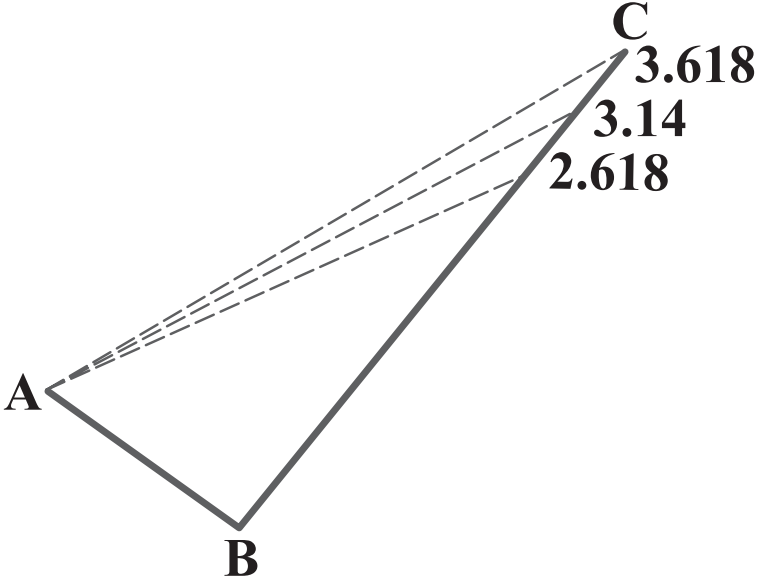

برای استفاده از فیبوناچی پروجکشن ابزار فیبوناچی اکسپنشن متاتریدر را انتخاب می کنیم سپس از یک بیشینه قیمت (در شکل زیر نقطهA) به کمترین قیمت آن روند (نقطهB) خط رسم می کنیم. نقطه سوم که میزان تصحیح قیمت در این روند نزولی می باشد را در نقطه C تعیین می کنیم. بعد از رسم صحیح فیبوناچی پروجکشن انتظار خواهیم داشت قیمت از درصدهای ۶۱.۸- ۱۰۰- یا ۱۶۱.۸ و حتی ۲۶۱.۸ به روند نزولی خاتمه دهد و روند صعودی پیدا کند. به بیان دیگر این درصدها می تواند ساپورت هایی برای بازگشت قیمت باشند.

درصدهای ۶۱.۸- ۱۰۰- ۱۶۱.۸ و۲۶۱ میزان ادامه روند نزولی می باشند که نقطه آغازین محاسبه آخرین نقطه تصحیح روند (نقطهC) می باشد. در شکل زیر دیده می شود بازار نسبت به نقاطی که با فلش مشخص شده (۱۶۱.۸ درصد و ۲۶۱ درصد) عکس العمل نشان داده است. شایان ذکر است در یک روند صعودی این نقاط بصورت معکوس مورد استفاده قرار میگیرند تا نقاط رزیستنس انتهای یک روند صعودی محاسبه گردد.

آموزش فیبوناچی اکسپنشن Fibonacci Expansion

فیبوناچی اکسپنشن شباهت بسیار زیادی به فیبوناچی پروجکشن دارد و ادامه یک روند نزولی یا صعودی را تا نقطه پایانش محاسبه می کند. تنها تفاوت آن با فیبوناچی پروجکشن استفاده از دو نقطه به جای سه نقطه است. در یک روند نزولی پروجکشن درصدهای ۶۱.۸- ۱۰۰- ۱۶۱.۸ و ۲۶۱ نقاط A تا B را از نقطه آغازین C مورد محاسبه قرار می دادیم تا نقاط D و E بدست بیاید اما در اینجا تنها به درصدهای نقاط A تا B نیاز داریم و با استفاده از درصدهایی که برای اکستنشن ذکر کردیم انتظار داریم بازار ۱۶۱.۸%- ۲۶۱.۸%- ۴۲۳.۶% از نقطه آغازین حرکت داشته باشد.

از همین رو فیبوناچی اکسپنشن را تلفیقی از فیبوناچی اکستنشن و پروجکشن می دانند. برای رسم اکسپنشن ابزار خاصی در متاتریدر تعریف نشده است اما میتوان با استفاده از فیبوناچی ریتریسمنت درصدهای بیش از ۱۰۰ واحد موج اولیه، نقاط بازگشت اکسپنشن را بدست آورد.

برآورد اندازه موج بعدی به کمک فیبوناچی برآوردی یا Fibonacci Expansion

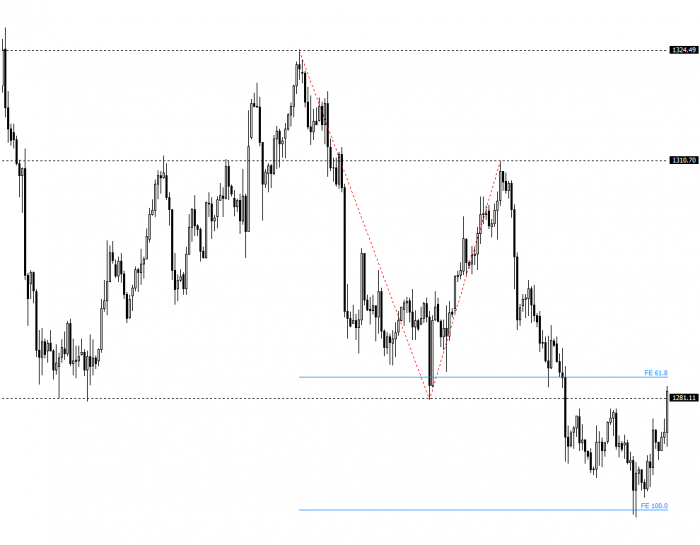

در بازارهای روند دار موجهای قیمتی همواره اصلاحهای جزئی یا عمیقی را تجربه میکنند. زمانی که این اصلاح خاتمه مییابد، معامله گران پیرو روندی وارد بازار میشوند. اما سؤال اصلی این جاست که بازار بعد از پایان اصلاح تا کجا میتواند حرکت کند؟ برای پاسخ به این سؤال ما از فیبوناچی برآوردی یا Fibonacci Expansion استفاده میکنیم. فیبوناچی برآوردی میتواند اندازه موج بعدی بازار را با توجه به موج پیشین محاسبه کند. فیبوناچی برآوردی برای یک موج و اصلاح آن رسم میشود. به تصویر زیر نگاه کنید.

در تصویر بالا حرکت نزولی را شاهد هستیم. اولین موج نزولی بازار توانسته تا ۶۱.۸ درصد اصلاح کند. درست در محدوده اصلاح ۶۱.۸ درصد، سؤال اصلی که ذهن تحلیلگر را به خود مشغول میکند این است که اگر اصلاح از این محدوده خاتمه یابد، بازار تا کجا میتواند حرکت کند؟

در روندهای نزولی، پایان اصلاح باعث میشود تا قیمت به کف قبلی سقوط کند. با این حال اگر کف قبلی هم شکسته شود، هدف بعدی بازار کجا خواهد بود؟ معمولاً تحلیل گران از حمایتهای قبلی برای پیشبینی هدف بعدی بازار استفاده میکنند. با این حال فیبوناچی برآوردی هم میتواند به ما کمک کند تا هدف نزولی بعدی را پیدا کنیم.

در نمودار بالایی شاهد هستیم که بازار بعد از پایان اصلاح سقوط کرده است. زمانی که تحلیل شما نشان دهد که اصلاح خاتمه یافته، میتوانید فیبوناچی برآوردی را رسم کنید. برای رسم به سهنقطه قیمتی نیاز است. در این مثال ما فیبوناچی برآوردی را برای موج نزولی و اصلاح رسم میکنیم. پس نقطه اول اوج قیمتی موج نزولی است. نقطه دوم کف قیمتی موج نزولی و نقطه سوم هم محل پایان اصلاح بازار است.

با رسم فیبوناچی برآوردی، به طور خودکار سطوح فیبوناچی برآوردی در نمودار ظاهر خواهند شد. سطوح فیبوناچی درصدی از اندازه موج هستند. به طور مثال برآورد ۶۱.۸ درصد نشان میدهد که بازار بعد از پایان اصلاح میتواند به اندازه ۶۱.۸ درصد موج اصلی حرکت کند. در این جا اندازه موج اصلی ۴۳.۳۸ واحد است (تفاوت اوج و کف موج نزولی). اگر ۶۱.۸ درصد را به ۴۳.۳۸ واحد ضرب کنید، عدد ۲۶.۸۰ واحد به دست خواهد آمد. یعنی از نقطه پایان اصلاح اگر ۲۶.۸۰ واحد پایین بیاییم، هدف نزولی اول بازار مشخص خواهد شد.

محل پایان اصلاح موج نزولی نقطه ۱۳۱۰.۷۰ واحد است. پس ۲۶.۸۰ را از ۱۳۱۰.۷۰ کم میکنیم، میشود ۱۲۸۳.۹. نیازی به محاسبه این اعداد نیست و فیبوناچی برآوردی به طور خودکار برآوردها را محاسبه میکند.

پس در واقع فیبوناچی برآوردی را زمانی رسم میکنیم که یک موج تشکیل شده و اصلاح این موج هم خاتمه یافته است. حال میخواهیم بدانیم که بعد از پایان اصلاح، بازار تا کجا میتواند حرکت کند.

در تصویر بالایی کاملاً مشخص است که بازار بعد از شکست برآورد ۶۱.۸ درصد توانسته تا برآورد ۱۰۰ درصدی سقوط کند. برآورد ۱۰۰ درصدی نشان میدهد که بازار به اندازه موج اصلی (۴۳.۳۸ واحد) از محل پایان اصلاح در ۱۳۱۰.۷۰ فاصله گرفته است. اگر برآورد ۱۰۰ درصدی هم شکسته شود، هدف بعدی بازار برآورد ۱۶۱.۸ درصدی خواهد بود. برآورد ۱۶۱.۸ درصدی نشان میدهد که بازار ۱.۶۱۸ برابر موج اول از محل پایان اصلاح فاصله گرفته است.

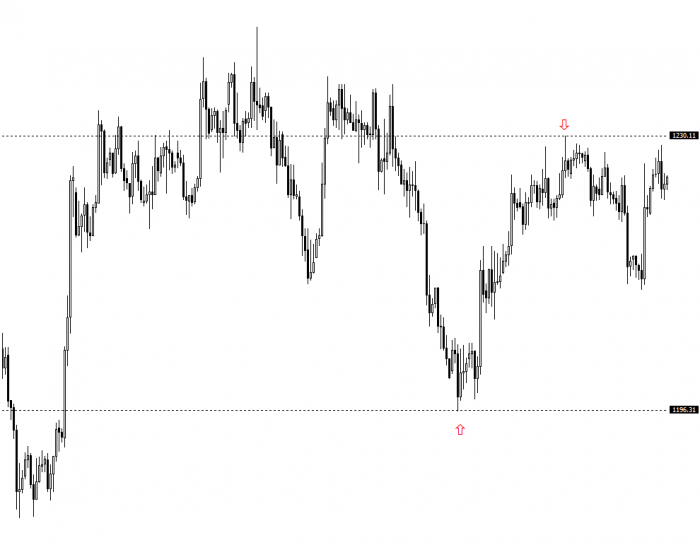

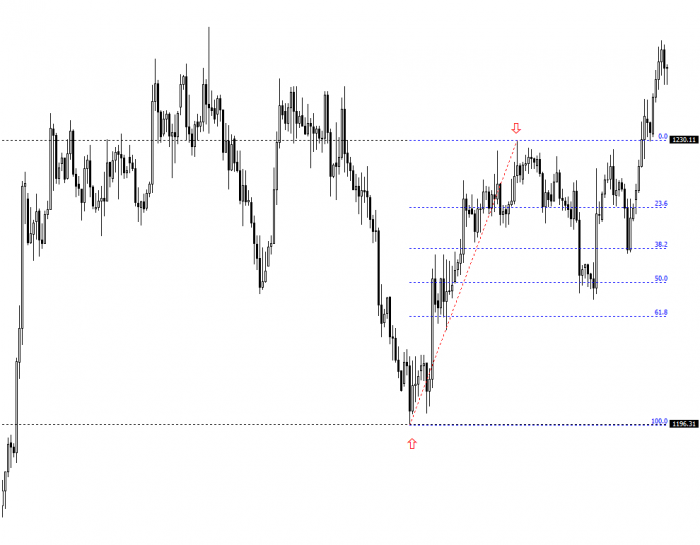

در نمودار بالایی، موج صعودی از ۱۱۹۶.۳۱ به ۱۲۳۰.۱۱ واحد به راه افتاده است. فیبوناچی اصلاحی این موج را رسم میکنیم تا مشخص شود که بازار اصلاح مناسبی داشته یا خیر؟

معمولاً معامله گران ریسکپذیر از سطوح فیبوناچی اصلاحی عمیق مثل ۵۰ یا ۶۱.۸ درصد وارد بازار میشوند. این معامله گران با حد سود قرار دادن اوج قیمتی اخیر در ۱۲۳۰.۱۱ وارد بازار میشوند. با این حال شما اگر از فیبوناچی برآوردی استفاده کنید، میتوانید حد سودهای بهتر و دقیقتری را مشخص کنید. در این مثال همانطور که ملاحظه میشود، بازار تا اصلاح ۵۰ درصدی پایین آمده و بعد از آن، اصلاح موج خاتمه یافته است. پس زمان آن رسیده که برای پیشبینی اهداف قیمتی بعدی، برآورد فیبوناچی را رسم کنیم.

در رسم فیبوناچی برآوردی برای موج صعودی باید سهنقطه تعیین شود. کف موج اصلی (۱۱۹۶.۳۱)، اوج قیمتی موج (۱۲۳۰.۱۱) و محل پایان اصلاح (۱۲۱۱.۱۰). بعد از رسم فیبوناچی برآوردی میتوانیم اهداف بعدی بازار را مشخص کنیم. در این جا اندازه موج اصلی (تفاوت ۱۲۳۰.۱۱ با ۱۱۹۶.۳۱) برابر ۳۳.۸ واحد است.

طبق تئوری فیبوناچی، اولین هدف بازار، برآورد ۶۱.۸ درصدی است. یعنی بازار میتواند به اندازه ۲۰.۸۸ واحد از محل پایان اصلاح در ۱۲۱۱.۱۰ فاصله بگیرد. هدف دوم، برآورد ۱۰۰ درصدی است. یعنی بازار میتواند به اندازه کل موج اصلی یا ۳۳.۸ واحد از محل پایان اصلاح یا همان ۱۲۱۱.۱۰ فاصله بگیرد. هدف نهایی هم برآورد ۱۶۱.۸ درصد است.

یعنی باید اندازه موج اصلی (۳۳.۸) واحد را به عدد ۱.۶۱۸ ضرب کنید و نتیجه را با محل پایان اصلاح در ۱۲۱۱.۱۰ جمع کنید تا مقدار عددی برآورد ۱۶۱.۸ درصدی مشخص شود. سطوح فیبوناچی برآوردی بیشتر برای تعیین اهداف حد سود به کار میروند. با این حال از این سطوح میتوان به عنوان مقاومت یا حمایت هم استفاده کرد.

آموزش کمان فیبوناچی Fibonacci Arcs

فیبوناچی Arcs ابزاری است که درصد های تصحیح و بازگشت یک روند را بصورت کمانی نمایش نشان می دهد درصدهای عمومی مورد استفاده در این ابزار ۳۸.۲- ۵۰ و ۶۱.۸ درصد می باشند که کمان های برگشت قیمت را نسبت به یک روند صعودی یا نزولی نمایش می دهند.

شکل بالا نمونه استفاده از ابزار آرک را نمایش می دهد درصدهای ۵۰ و ۶۱.۸ در شکل بالا برای روند تصحیح نزولی حکم رزیستنس را ایفا کرده و باعث روند نزولی قیمت شده اند.

آموزش فیبوناچی بادبزن Fibonacci Fan

فیبوناچی بادبزن در تحلیل و تجزیه تکنیکال استفاده میشود. این ابزار تکنیکال از سطوح فیبوناچی برای پیشبینی سطوح حمایتی و مقاومتی و به صورت گرافیکی تشکیل شده است. این ابزار شامل خطوط روند متوالی است. خطوط فیبوناچی، خطوط روندی هستند که بر اساس سطوح فیبوناچی اصلاحی ساخته میشوند. بادبزن مانند سطوح بازگشتی عمل میکند و برای سنجش سرعت حرکت بازار (روند نزولی/صعودی) مورد استفاده قرار میگیرد.

نحوه اضافه کردن فیبوناچی بادبزن به چارت متاتریدر

برای اضافه کردن این ابزار به نمودار در متاتریدر مطابق تصویر زیر عمل کنید. ابتدا در منوی بالای متاتریدر گزینه insert را کلیک کنید و سپس مراحل را مطابق شکل زیر پیگیری کنید.

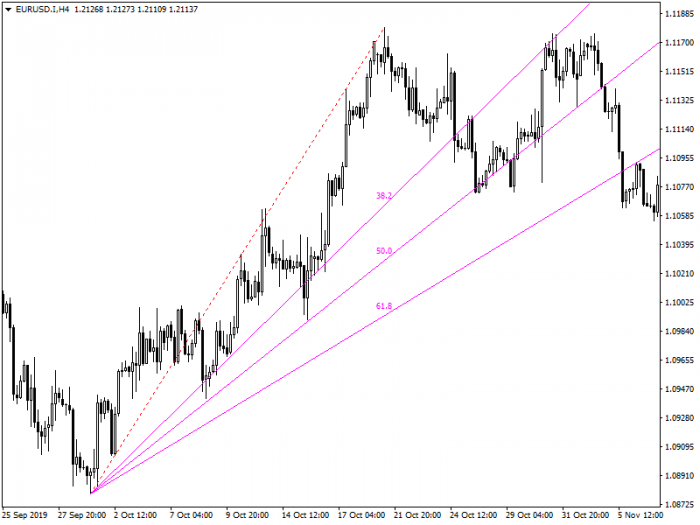

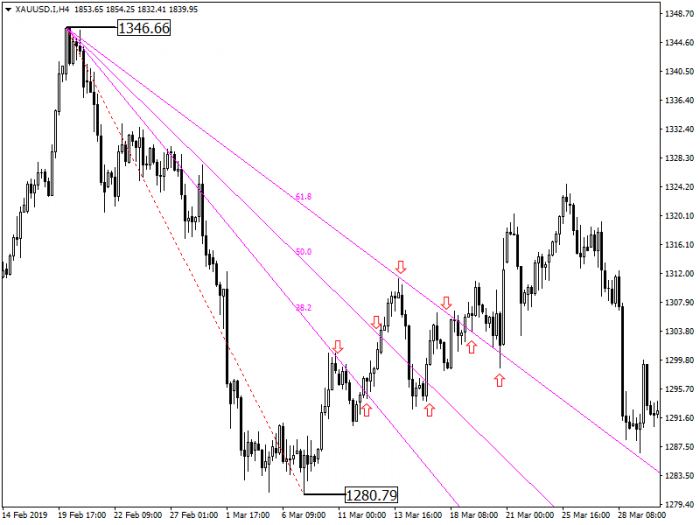

بعد از انتخاب گزینه Fan، فیبوناچی بادبزن انتخاب میشود. برای رسم این ابزار، مانند رسم فیبوناچی اصلاحی عمل میکنیم. بدین معنی که ابتدا یک اوج قیمتی و کف قیمتی انتخاب میکنیم و سپس این ابزار را رسم میکنیم. بعد از ترسیم فیبوناچی سه خط روند با نسبتهای ۳۸.۲، ۵۰ و ۶۱.۸ درصدی در چارت ظاهر خواهند شد.

معامله گران میتوانند از خطوط فیبوناچی برای تشخیص سطوح مقاومتی و حمایتی استفاده کنند. در این صورت ممکن است که معامله گران انتظار روند معکوس در بازار را داشته باشند. هم چنین زمانی که تریدر یک الگوی نموداری در بازار را شناسایی کرد، میتواند از خطوط فیبوناچی برای پیشبینی حرکت بازار در آینده استفاده کند.

در بادبزن فرض بر این است که بازار در طول روند اصلی، بخشی از حرکت قبلی خود را اصلاح میکند. به عنوان مثال در یک روند صعودی اگر قیمت به زیر خط روند ۳۸.۲ درصد عبور کند، میتوان انتظار حرکت بازار تا خط روند ۵۰ درصدی و در ادامه تا ۶۱.۸ درصد را داشت.

در یک روند نزولی نیز معاملهگر انتظار دارد که قیمت بعد از برخورد به خط روند ۳۸.۲ درصدی، نزولی شود. اما در صورتی که خط ۳۸.۲ درصد شکسته شود، به احتمال زیاد قیمت تا خط روند بعدی فیبوناچی حرکت خواهد کرد. به طور کلی میتوان گفت که خطوط بادبزن در روندهای نزولی در قالب مقاومت و در روندهای صعودی در قالب حمایت عمل میکنند.

مثال:

طبق تصویر فوق، فیبوناچی بادبزن در نمودار چهارساعته طلا از اوج قیمتی ۱۳۴۶.۶۶ تا کف قیمتی ۱۲۸۰.۷۹ دلار رسم شده است. ابتدا اونس طلا تا خط روند ۳۸.۲ درصدی حرکت کرده اما مقاومت این خط موجب کاهش قیمت طلا شده است. در ادامه بازار توانسته خط ۳۸.۲ درصدی را بشکند و تا ۵۰ درصدی و در نهایت ۶۱.۸ درصدی حرکت کند. اما مقاومت خط روند ۶۱.۸ درصد باعث نوسان بازار بین ۶۱.۸ و ۵۰ درصدی شده است.

در ادامه اونس طلا خط ۶۱.۸ درصد را شکسته و بازار بعد از دو بار برخورد مجدد به این خط، صعود کرده است. میتوان نتیجه گرفت که شکست قطعی خط روند ۶۱.۸ درصد در بادبزن نزولی، سیگنال خرید جدید خواهد بود.

در نمودار چهارساعته جفت ارز EURUSD، بادبزن از کف قیمتی ۱.۱۳۰۰ دلار تا اوج قیمتی ۱.۱۷۳۳ دلار رسم شده است. همانطور که مشاهده میکنید، جفت ارز بعد از تشکیل اوج قیمتی وارد فاز اصلاحی شده و ابتدا تا خط روند ۳۸.۲ درصدی پایین آمده است. EURUSD در ادامه حرکات اصلاحی و بازگشتی خط روند ۳۸.۲ درصد را شکسته و ابتدا تا خطوط ۵۰ و ۶۱.۸ درصد سقوط کرده است. در ادامه خط روند ۶۱.۸ درصدی چندین بار در قالب مقاومت عمل کرده و بازار بعد از هر بار برخورد به آن تضعیف شده است.

آموزش فیبوناچی تایم Fibonacci Time

فیبوناچی تایم یا فیبوناچی زمانی ابزاری است که نقاط بازگشت قیمت را بر اساس زمان تعیین می کند از این ابزار به دو روش استفاده می کنند. در روش اول فاصله زمانی دو قله را به عنوان صفر و یک محاسبه میکنند و در نقاطی که زمان به خطوط عمودی۱-۲-۳-۵-۸ و الی آخر می رسدانتظار ریزش دوباره قیمت را دارند.

در روش دوم مانند مثال بالا، فاصله زمانی پایین ترین قیمت(Low) تا بالاترین قیمت(High) یک موج محاسبه می شود. سپس انتظار می رود در بازه های زمانی۱-۲-۳-۵-۸ و الی آخر قیمت تغییر جهت بدهد و موج های جدید تشکیل شود.

بسط فیبوناچی اصلاحی

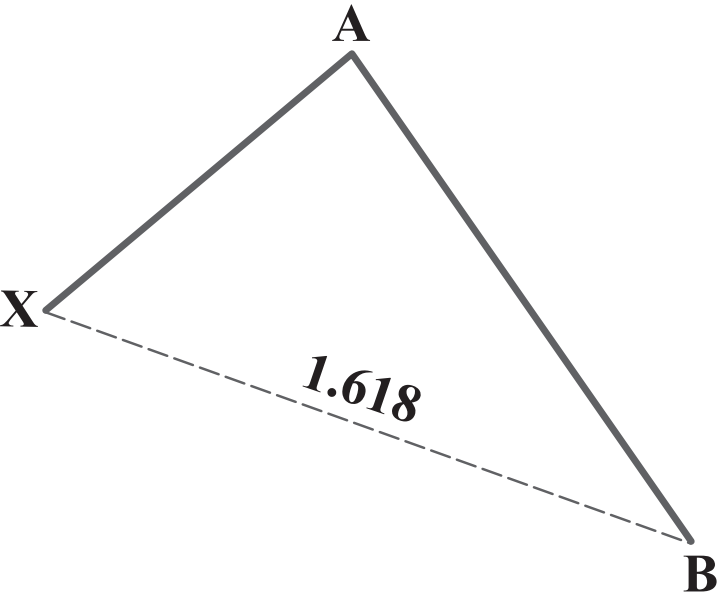

در فیبوناچی اصلاحی با دو نوع مفهوم اصلاح و بسط سر و کار داریم. اصلاح نشان میدهد که یک حرکت قیمتی چند درصد از رشد یا کاهش خود را از دست داده است. یعنی اگر قیمت از نقطه A به نقطه B صعود کرده باشد، اصلاح ۳۸.۲ درصد نشان میدهد که بازار به اندازه ۳۸.۲ درصد از اوج قیمتی پایین آمده است. یا اگر قیمت از نقطه X به نقطه Z سقوط کرده باشد، اصلاح ۲۳.۶ درصدی نشان میدهد که قیمت از پایینترین نقطه حرکتی، ۲۳.۶ درصد بالا آمده است. بسط اصلاحی هم نشان میدهد که بازار بعد از اصلاح کل حرکت، تا کجا میتواند حرکت کند؟

فرض کنید که قیمت از نقطه A به نقطه B صعود کرده است. اصلاح ۳۸.۲ درصدی، یعنی قیمت از نقطه B که اوج یا بالاترین سطح موج است، ۳۸.۲ درصد پایین آمده است. حال اگر قیمت به نقطه A اصلاح کند، به این معنی است که ۱۰۰ درصد موج صعودی اصلاح شده است. بسط اصلاحی زمانی اتفاق میافتد که قیمت از نقطه A یا اصلاح ۱۰۰ درصدی هم عبور میکند! یعنی اصلاح ۱.۶۱۸ درصدی به این معنی است که حرکت اصلاحی بازار حتی بعد از اصلاح کامل یا ۱۰۰ درصدی هم ادامه داشته و بازار به اندازه کل موج و ۶۱.۸ درصد آن از نقطه B یا اوج قیمتی سقوط کرده است!

نسبت اصلی ۱.۶۱۸

این نسبت مستقیماً از سری فیبوناچی مشتق شده است. بسط ۱.۶۱۸ در بسیاری از الگوها نقش حیاتی دارد. تنها از دید فیبوناچی بسط ۱.۶۱۸ نشانگر حرکت بیش از حد حرکات قیمتی است. به عنوان یک قانون کلی این نسبت مهمترین ناحیه را در محتملترین محدوده بازگشتی نشان میدهد. جالب است که بدانید بسط ۱.۶۱۸ فیبوناچی در ورود به معامله کاربرد بیشتری از معکوس آن یعنی ۰.۶۱۸ دارد. در واقع ۰.۶۱۸ بیشتر یک نسبت مکمل است، که ساختار قیمتی خاصی را در قالب الگوهای هارمونیک (Harmonic Pattern) تعریف میکند.

بسط اصلاح فیبوناچی با فیبوناچی اکسپنشن تفاوت دارد!

در اینجا باید توجه داشت که بسط فیبوناچی اصلاحی با اکسپنشن (Expansion) تفاوت داد. در اینجا ما بسط اصلاح یک موج را محاسبه میکنیم. اما در اکسپنشن اندازه یک موج و یک اصلاح برای برآورد فیبوناچی به کار میرود. برای تعیین بسط یک موج، کافی است فیبوناچی اصلاحی را برای موج رسم کنید، سطوح بالای ۱۰۰ درصد در موج نزولی و زیر ۱۰۰ درصد در موج صعودی بسط های اصلاحی مورد نیاز برای الگوی های هارمونیک (Harmonic Pattern) خواهند بود.

بسط ۱.۶۱۸ فیبوناچی برای موج صعودی XA

بسط ۱.۶۱۸ صعودی نشانگر وضعیت اشباع فروش بازار است. این بسط در تایم فریمهای کوتاهمدت برای معاملات بین روزی به خوبی جواب میدهد.

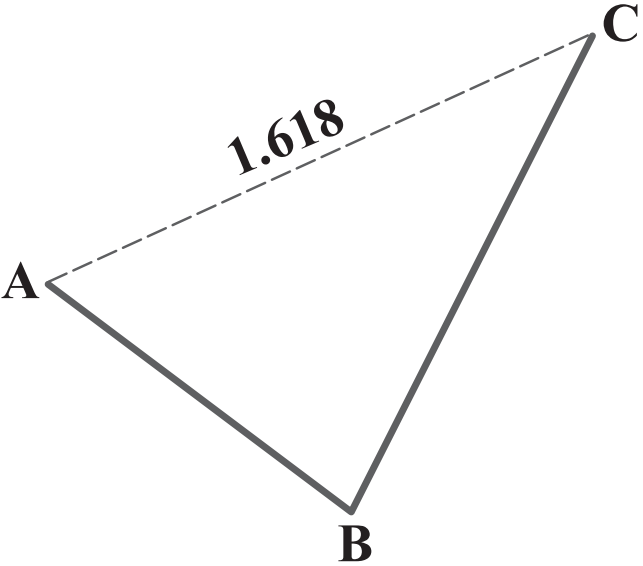

بسط ۱.۶۱۸ برای موج نزولی AB

از دید فیبوناچی بسط ۱.۶۱۸ نشانگر وضعیت اشباع خرید است و اگر سایر محاسبات هارمونیک هم وجود داشته باشند، نشانگر سطح مقاومت خواهد بود.

باز هم باید تاکید کرد که این بسط اصلاحی یکی از مهمترین ارقام در تعیین محتملترین محدوده بازگشتی بازار است.

بسط های اصلاحی اصلی مشتق شده: ۱.۱۳، ۱.۲۷

بسط ۱.۲۷ بهطور غیر مستقیم از سری فیبوناچی گرفته شده است. برای به دست آوردن این بسط اصلاحی کافی است که ریشه دوم ۱.۶۱۸ را محاسبه کنید.

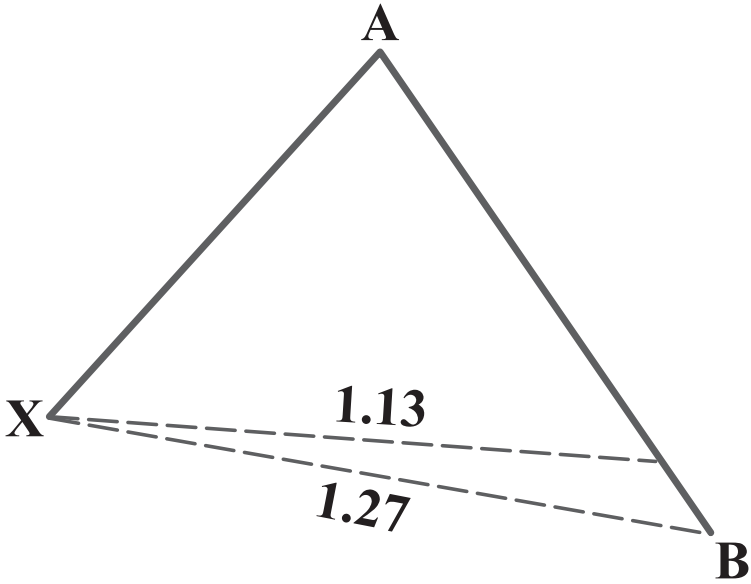

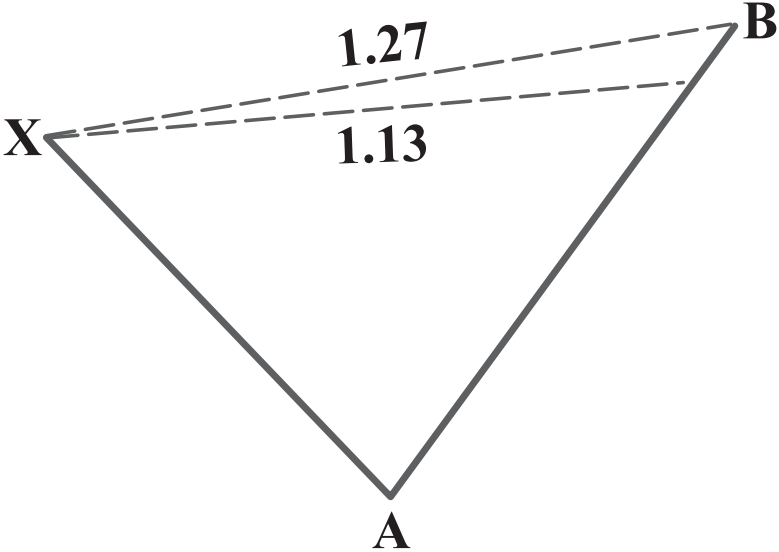

بسط های ۱.۱۳ و ۱.۲۷ درصدی برای موج صعودی XA

بسط های اصلاحی ۱.۱۳ و ۱.۲۷ به اندازه بسط ۱.۶۱۸ مهم نیستند.

بسط های ۱.۱۳ و ۱.۲۷ درصدی برای موج نزولی XA

زمانی که ۱.۲۷ را با سایر محاسبات فیبوناچی ترکیب میکنیم، محدودههای حمایت و مقاومت دقیق هارمونیک (Harmonic) به دست میآید.

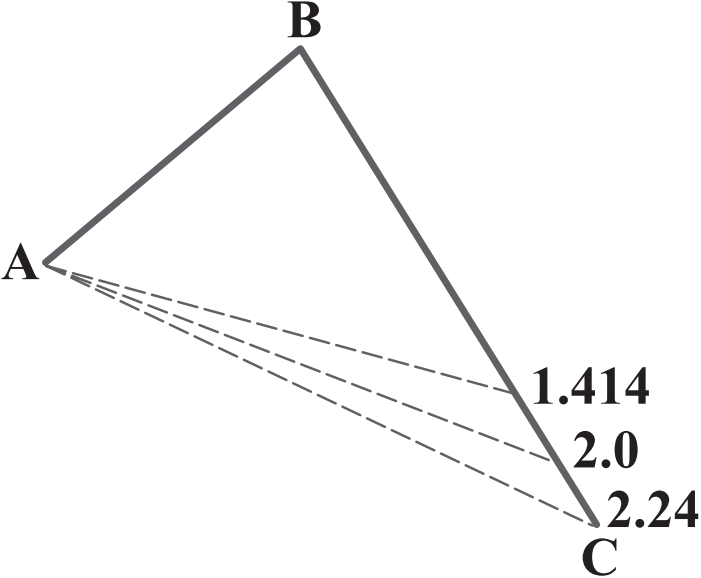

بسط های اصلاحی درجه دو 1.414، ۲.۰ و ۲.۲۴ برای موج صعودی AB

بسط های صعودی درجه دوم در محاسبات BC الگوها و در برخی موارد جهت تکمیل محاسبات در محتملترین محدودههای بازگشتی کاربرد دارند.

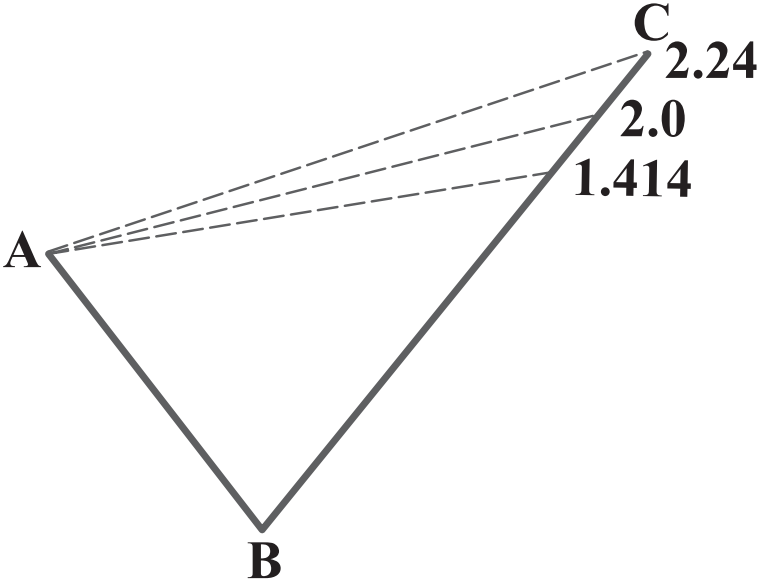

بسط های اصلاحی درجه دو 1.414، ۲.۰ و ۲.۲۴ برای موج صعودی AB

هر چند ۱.۴۱ در الگوهای هارمونیک کاربرد کمتری دارد، اما به اندازه ۲.۰ و ۲.۲۴ در تکمیل اعداد هارمونیک و نقاط تکمیلی الگوها اهمیت دارد.

بسط های اصلاحی درجه دو 1.414، ۲.۰ و ۲.۲۴ برای موج نزولی AB

دقیقاً مشابه برآوردهای صعودی درجه دو هستند. یعنی برای محاسبه نقاط تکمیل الگوهای قیمتی در محدودههای بازگشتی کاربرد دارند.

بسط های اصلاحی درجه دو (سطوح اشباع خرید یا فروش): ۲.۶۱۸، ۳.۱۴ و ۳.۶۱۸

بسط های قیمتی اشباع یا بسیار بسط یافته، محاسبات فیبوناچی منحصربهفردی هستند. این بسط های اصلاحی معمولاً برای یافتن الگوهای Crab، Crab عمیق و همچنین برآورد BC کاربرد دارند.

بسط های اصلاحی درجه دو (اشباع فروش): ۲.۶۱۸، ۳.۱۴ و ۳.۶۱۸

هر چند بسط ۲.۶۱۸ مستقیماً از سری فیبوناچی مشتق شده، اما بسط های اصلاحی ۳.۱۴ و ۳.۶۱۸ از سایر نسبتهای هارمونیک استخراج شدهاند. عدد پی یا ۳.۱۴ یکی از بسط های اصلاحی قوی در محاسبات هارمونیک است. بسط ۳.۶۱۸ هم یکی از اعداد مکمل در اکثر الگوهای ساختاری است. در واقع، ۳.۱۴ و ۳.۶۱۸ در برآورد BC الگوهای Crab و Crab عمیق کاربرد بسیاری دارند.

بسط های اصلاحی درجه دو (اشباع خرید): ۲.۶۱۸، ۳.۱۴ و ۳.۶۱۸

این بسط های اصلاحی در حرکات قیمتی شدید و بسیار بسط یافته دیده میشوند.

نسبت های اصلاحی فیبوناچی

نسبتهای فیبوناچی مختلفی وجود دارند. همه نسبتهای فیبوناچی به یک اندازه مهم نیستند. برخی از نسبتها اصلی هستند. یعنی از سایر اعداد به دست نیامدهاند. اما نسبتهایی هم هستند که از سایر نسبتهای اصلی مشتق شدهاند. در این بخش میخواهیم با نسبتهای اصلاحی فیبوناچی و نحوه رسم آنها در موجهای قیمتی آشنا شویم.

نسبت اصلاحی اصلی: ۰.۶۱۸

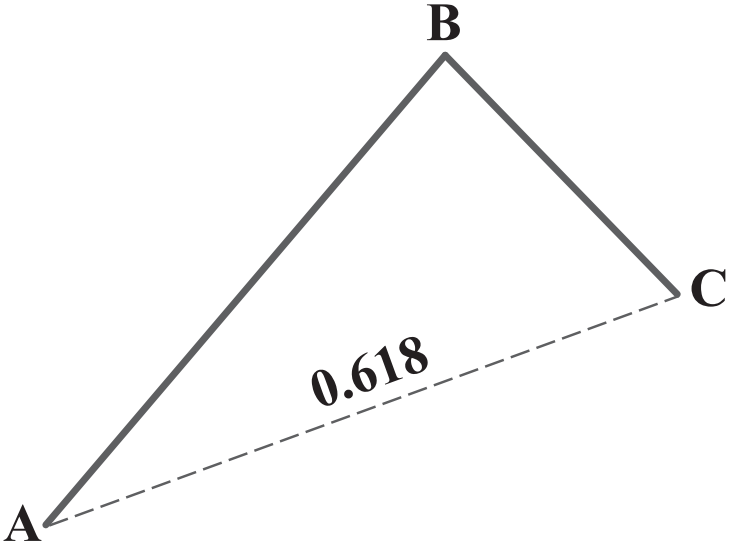

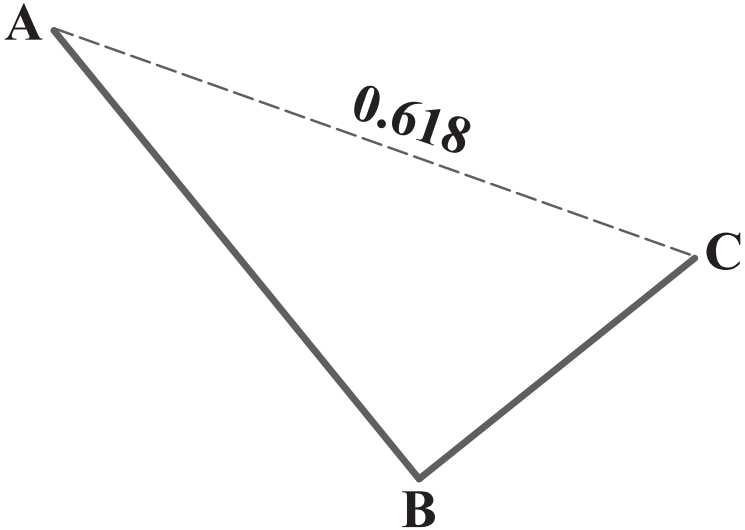

این نسبت مستقیماً از سری فیبوناچی استخراج شده است. اصلاح اصلی ۰.۶۱۸ یکی از نسبتهای اصلی در اکثر الگوهای هارمونیک است. در ادامه، اصلاحهای اصلی صعودی و نزولی ۰.۶۱۸ درصدی را بررسی میکنیم. در مثالهای زیر موج اصلی بازار پارهخط A تا B است و اصلاح بازار هم پارهخط B به C است.

اصلاح ۰.۶۱۸ درصدی موج صعودی

این یکی از شناخته شده ترین نسبتهای فیبوناچی است. هر چند که گاه و البته به اشتباه اصلاح دو سوم هم خوانده میشود، اصلاح صعودی ۰.۶۱۸ درصدی حمایت اصلی است و معمولاً در اکثر روندهای قیمتی مشاهده میشود. علاوه بر این اصلاح بلندمدت ۰.۶۱۸ میتواند نشانگر حمایت بلندمدت بازار هم باشد.

اصلاح ۰.۶۱۸ درصدی موج نزولی

این اصلاح معمولاً در بازارهای روند دار نزولی بهدفعات مشاهده میشود. علاوه بر این اصلاح نزولی بلندمدت ۰.۶۱۸ به عنوان سطح کلیدی و مقاومتی بلندمدت هم شناخته میشود.

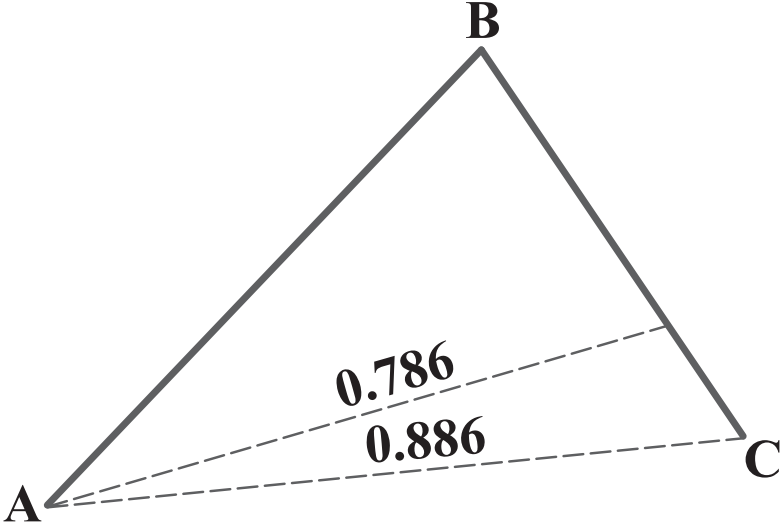

اصلاح به اندازه نسبتهای اصلی مشتق شده ۰.۷۸۶ و ۰.۸۸۶

اصلاح ۰.۷۸۶ و ۰.۸۸۶ برای موج صعودی

اصلاحهای صعودی ۰.۷۸۶ و ۰.۸۸۶ بهطور مستقیم از نسبت ۰.۶۱۸ مشتق شدهاند. ۰.۷۸۶ ریشه دوم ۰.۶۱۸ است. ۰.۸۸۶ هم ریشه چهارم نسبت ۰.۶۱۸ است.

از میان اصلاحهای ۰.۷۸۶ و ۰.۸۸۶، نسبت ۰.۸۸۶ اهمیت بیشتری دارد. اصلاح صعودی ۰.۸۸۶ معمولاً بهترین محل برای معامله خرید از حمایت بازار است. هر چند که نسبت ۰.۷۸۶ بهطور مستقیم از ۰.۶۱۸ مشتق شده، اما ۰.۸۸۶ نسبت مهمتری در الگوهای هارمونیک (Harmonic) است.

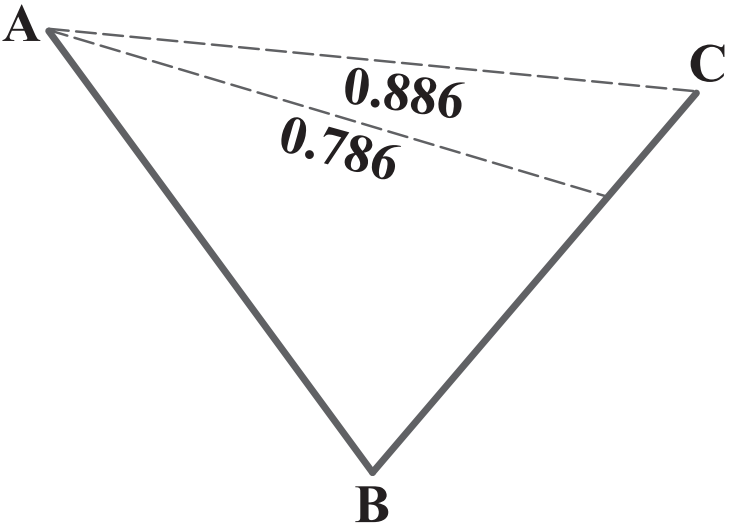

اصلاح ۰.۷۸۶ و ۰.۸۸۶ برای موج نزولی

اصلاح نزولی این دو نسبت در اکثر الگوهای اصلاحی مشاهده میشوند. در اینجا هم نسبت ۰.۸۸۶ در مقایسه با ۰.۷۸۶ نقش مهمتری در الگوهای هارمونیک ایفا میکند.

هر چند این دو نسبت از لحاظ درصدی به یکدیگر نزدیک هستند، اما کاربردشان در الگوهای هارمونیک متفاوت است، بهگونهای که میتوانند الگوهای بسیار متفاوتی را نشان دهند. در واقع تفاوت میان ۷۸.۶ درصد و ۸۸.۶ درصد برابر ده درصد است. به عنوان مثال، اصلاح ۸۸.۶ درصدی تفاوت میان الگوی BAT با Gartley است.

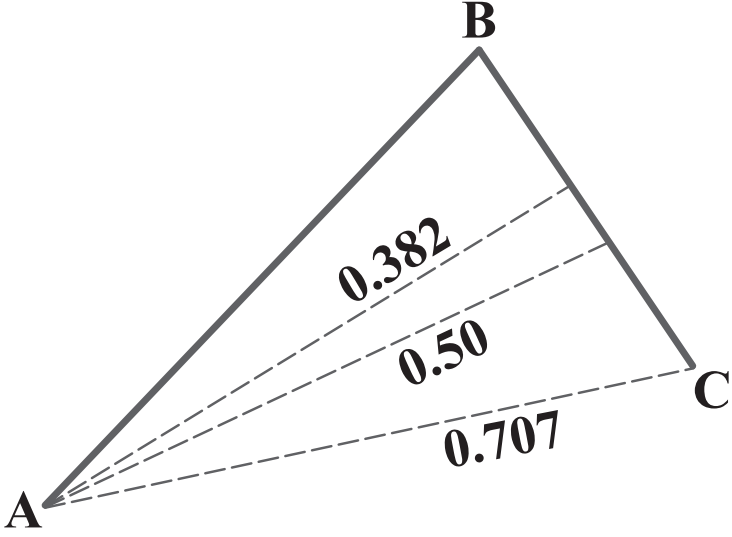

نسبتهای اصلاحی درجه دوم : ۰.۳۸۲، ۰.۵۰ و ۰.۷۰۷

نسبتهای اصلاحی درجه دوم بهطور غیر مستقیم از توالی فیبوناچی و نسبت ۰.۶۱۸ مشتق شدهاند. این اعداد بیشتر نقش مکمل را در اکثر الگوهای هارمونیک (Harmonic) ایفا میکنند. به همین دلیل معاملهگران هیچگاه از این اعدا بهطور مستقیم وارد معامله نمیشوند. با این حال این نسبتها در تعیین ساختارهای قیمتی مشابه کاربرد دارند.

برای مثال، ۰.۳۸۲ و ۰.۵۰ به عنوان نقطه B در الگوهای Bat و Crab کاربرد دارند. هر چند که ۰.۷۰۷ کمتر در ساختارهای هارمونیک استفاده میشود، اما همچنان در محاسبات نسبتهای مکمل فیبوناچی کاربرد دارد. این نسبت معمولاً در ساختارهای قیمتی پنج نقطهای اصلاح میانی محسوب میشود. همچنین نسبت ۰.۵۰ بیشتر از اصلاح ۰.۳۸۲ در بازار مشاهده میشود، این اعداد در تائید ساختارهای قیمتی هارمونیک بسیار اهمیت دارند.

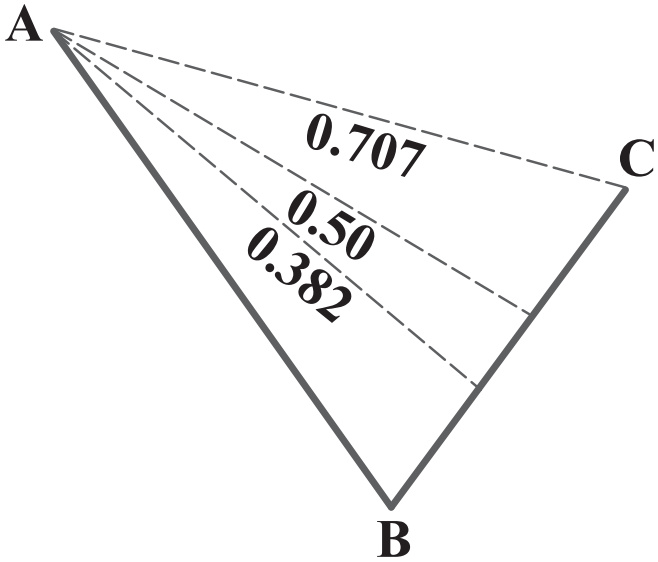

نسبتهای اصلاحی ۰.۳۸۲، ۰.۵۰ و ۰.۷۰۷ موج نزولی

نسبتهای اصلاحی ۰.۳۸۲، ۰.۵۰ و ۰.۷۰۷ موج نزولی

این نسبتهای اصلاحی درجه دو در تعیین الگوهای قیمتی خاص کاربرد بسیار زیادی دارند. علاوه بر این اصلاح ۰.۳۸۲ در تعیین حد سود الگوهای بازگشتی بسیار اهمیت دارد.