همانطور که در درس دوم اشاره شد، تحلیل تکنیکال بررسی نمودار قیمت و شناسایی الگوهای قیمتی در جهت پیش بینی حرکت های آینده بازار می باشد. مهمترین ابزار یک تحلیل گر تکنیکال (Technical Analyst) نمودار تغییرات قیمت می باشد. در این درس انواع نمودارها را خواهیم شناخت و با پایه ای ترین ابزار تحلیل آنها یعنی خطوط حمایت – ساپورت (Support) و خطوط مقاومت – رزیستانس (Resistance) آشنا خواهیم شد.

انواع نمودارها – چارت قیمت

نمودارها اصلی ترین ابزار تحلیل تکنیکال می باشند. هر نمودار از دو پارامتر اصلی تشکیل شده، قیمت و زمان. قیمت در محور عمودی نمودار و زمان در محور افقی قرار دارد.

قیمت در هر نموداری برگرفته از ارزش شاخص، کالا یا ارزش ارز اول نسبت به ارز دوم می باشد.

زمان نیز بازه زمانی هر نمودار را نمایش می دهد بازه های زمانی نمودارها از تیک چارت (تغییر لحظه ای قیمت) تا نمودارهای ساعتی، روزانه و حتی ماهانه می تواند متغیر باشند. تغییرات قیمت در بازه های مختلف نمودار به اشکال متفاوتی نمایش داده می شود. اما در کل ماهیت تفسیر نمودارها در بازه های مختلف تفاوت چندانی ندارد.

تایم فریم

بهتر است در همین ابتدای کار با اصطلاح بازه زمانی – تایم فریم (Time Frame) آشنا شوید. همانطور که از اسم آن پیدا است بازه زمانی اشاره دارد به مدت زمانی که تغییرات قیمت در آن ثبت می شود. به عنوان مثال اگر قیمت را در پایان هر هفته بر روی نمودار ثبت کرده و این نقاط را به هم متصل کنیم، نموداری به دست می آید که می گوییم بازه زمانی آن هفتگی است و یا اگر این کار را برای هر ساعت انجام دهیم، یعنی قیمت را در پایان هر ساعت بر روی نمودار ثبت کنیم، نموداری با بازه زمانی یک ساعته به دست می آوریم.

نمودارهای میله ای – بار چارت (BarChart)

معمولا در آموزش نمودارها، ابتدا نمودار خطی را بیان می کنند اما ترجیح می دهم که ابتدا شما را با نمودار میله ای آشنا کنم. قبل از اینکه وارد جزئیات یک نمودار میله ای شویم مایل هستم شما را با مفهوم تایم فریم (TimeFrame) یا بازه زمانی آشنا کنم. هر نمودار قیمت، بنا به انتخاب کاربر می تواند بازه های زمانی متفاوتی را نشان دهد از بازه یک دقیقه ای (یا تیک چارت) تا بازه زمانی هفتگی و حتی ماهیانه.

وقتی که شما برای نمودار خود تایم فریم یک روزه را انتخاب می کنید، یعنی هر واحد بر روی محور زمان (محور افقی) نشان دهنده یک روز است. به همین ترتیب اگر تایم فریم یک ساعته را انتخاب کنید، هر واحد بر روی محور افقی نمودار برابر یک ساعت خواهد بود.

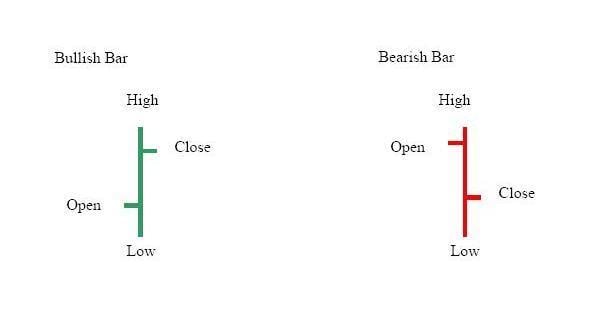

به بحث اصلی در مورد نمودار میله ای برگردیم. اگر به تصویر زیر توجه شود (شکل ظاهری یک نمودار میله ای) نمودار میله ای از تعداد زیادی از این میله ها (Bars) تشکیل شده که هر کدام از اینها، تغییرات قیمت را در بازه زمانی انتخاب شده نشان می هند. یعنی به طور اجمالی می گویند که در بازه زمانی مورد نظر چه اتفاقی روی داده و چه تغییراتی در آن ایجاد شده است.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

فرض کنیم بازه زمانی (تایم فریم) یک روزه را انتخاب کرده ایم. در این حالت هر میله نشان دهنده یک روز می باشد. زائده سمت چپ میله قیمت باز شدن (Open Price) را نشان می دهد. یعنی در روز مورد نظر، اولین قیمت چه عددی بوده است. زائده سمت راست قیمت بسته شدن (Close Price) را نمایش می دهد.

یعنی قیمت در آخرین لحظه از آن روز را نشان می دهد. نقطه پایینی میله حداقل قیمتی را نشان می دهد که در آن روز وجود داشته است (Low Price) و به همین ترتیب نقطه بالایی میله حداکثر قیمت آن روز را نشان می دهد( High Price). حالا دوباره به شکل ظاهری یک میله از نمودار میله ای نگاه کنید و سعی کنید مطالب گفته شده را به خاطر بسپارید.

با کمی دقت متوجه می شوید که اگر در یک میله (Bar) قیمت باز شدن (Open) پایین تر از قیمت بسته شدن (Close) باشد، یعنی در آن بازه زمانی قیمت صعود کرده و یا بالعکس. این چهار قیمت برای هر بازه زمانی بسیار مهم هستند و بعد ها استفاده زیادی از آنها خواهیم کرد. پس حتما مفهوم High، Low، Open، Close را به خوبی یاد بگیرید.

نمودارهای خطی – لاین چارت (Line Chart)

نمودار خطی ساده ترین نوع نمودار می باشد. در این نوع از نمودار، قیمت های Close در هر بازه زمانی به هم متصل شده و نمودار را به وجود می آورند و در این نمودار نمی توانیم قیمت Open، High، Low را مشاهده کنیم.

نمودارهای شمعی – کندل استیک چارت (CandleStick Chart)

نمودار شمعی (Candlestick) یکی از پر کاربردترین نمودارها می باشد که در واقع نسخه تکامل یافته نمودار میله ای است. از این نوع نمودار ژاپنی ها در قرن هجدهم استفاده می کرده اند که تاریخچه آن در نوع خود جالب است.

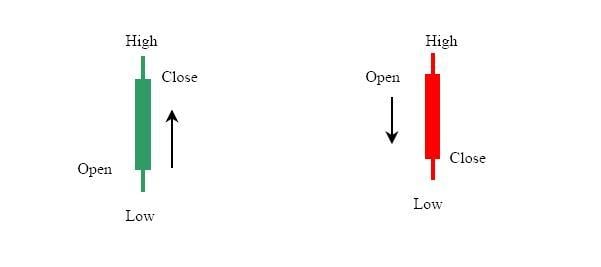

همانطور که در نمودار میله ای هر میله نشان دهنده تغییرات قیمت در یک بازه زمانی بود، در نمودار کندل استیک Candlestick نیز هر کندل نشان دهنده قیمت باز شدن، بسته شدن، قیمت حداکثر و قیمت حداقل در بازه زمانی مورد نظر است. همانطور که در شکل ظاهری یک کندل مشاهده می کنید، هر کندل شامل یک قسمت پهن (بدنه یا Body) و دو خط نازک در بالا و پایین (Shadow) است. فاصله بین قیمت Open و قیمت Close بدنه را تشکیل می دهد و قیمت High و Low را خط های باریک (سایه و Shadow نیز خوانده می شوند) نمایش می دهند.

علت اینکه آنقدر افراد نمودار کندل استیک را بر نمودار میله ای ترجیح می دهند این است که در نمودار شمعی، صعودی و نزولی بودن قیمت در هر بازه زمانی به راحتی قابل تشخیص است. معمولا کندل های صعودی – بولیش کندل (Bullish Candle) با رنگ سبز، سفید، آبی و یا توخالی نمایش داده می شوند و کندل های نزولی – بریش کندل (Bearish Candle) با رنگ مشکی، قرمز، قهوه ای و یا توپُر نشان داده می شوند.

شکل ها و الگوهایی که کندل ها با قرار گرفتن در کنار یکدیگر ایجاد می کنند مطالب بسیاری را بیان می کنند که بعد ها مفصل به آنها خواهیم پرداخت.

اوج و کف قیمتی (High and Low)

اولین گام در هر تحلیل تکنیکالی یافتن سطوح اوج و کف قیمتی است. تعیین سطوح اوج و کف قیمتی در نمودار ها کار بسیار آسانی است. فقط کافی است به نمودار قیمتی نگاه کنید و بالاترین سطحی که قیمت آن را لمس کرده، علامت بزنید. این سطح، اوج قیمتی بازار است. به طور مشابه برای یافتن کف قیمتی، کافی است پایین ترین سطحی را که نمودار به آن برخورد کرده، پیدا کنید.

برای مشخص کردن اوج و کف قیمتی دو دیدگاه متفاوت وجود دارد. عده ای پایین ترین قیمت بسته شده را کف قیمتی، و بالاترین قیمت بسته شده را اوج قیمتی می خوانند. عده ای دیگر هم کاری با قیمت های بسته شده ندارند و تنها به بالاترین/پایین ترین سطحی که بازار توانسته لمس کند، اوج/کف قیمتی می گویند.

به طور کلی، اگر به اوج/کف قیمتی، کلمه موج هم اضافه شود، منظور بالاترین یا پایین تریین سطحی است، که قیمت توانسته به آن برسد. همان طور که مشخص است، در اینجا منظور قیمت بسته شدن نیست، بلکه منظور بالاترین یا پایین ترین سطح لمس شده است.

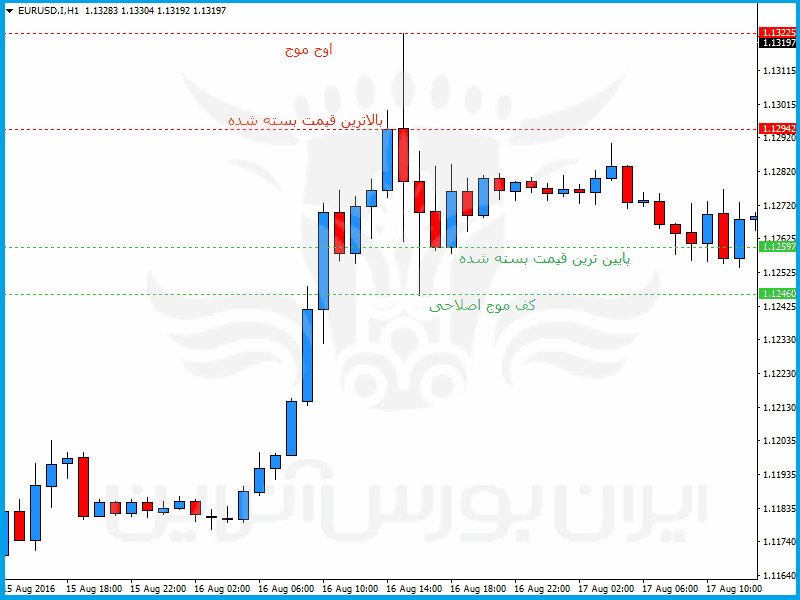

.

.

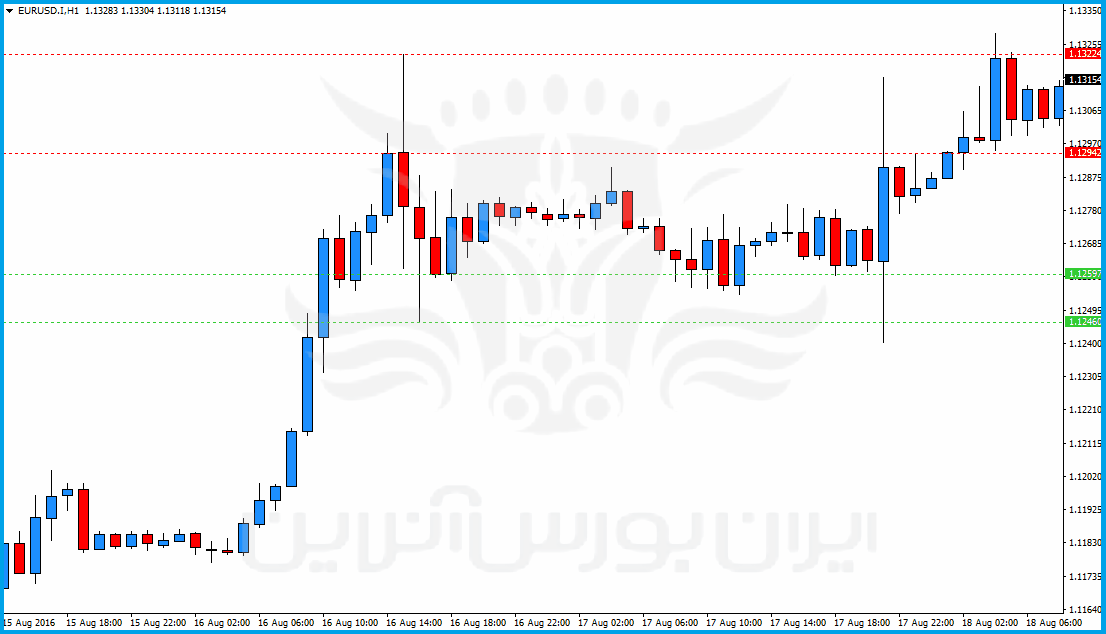

به طور مثال در نمودار بالایی شاهد هستیم که موج صعودی از محدوده ۱٫۱۱۸۰ دلاری شروع شده است. موج صعودی در محدوده ۱٫۱۲۹۵ دلار بسته شده، که بالاترین قیمت بسته شده در این نمودار است. پس این محدوده اوج قیمتی است. اما همان طور که مشاهده می شود، بعد از بسته شدن قیمت در محدوده ۱٫۱۲۹۵ دلاری، نرخ برابری تا ۱٫۱۳۲۲ صعود کرده است، به این سطح، اوج موج یا بالاترین سطح موج گفته می شود.

در ادامه شاهد موج اصلاحی هستیم که تا ۱٫۱۲۴۶ دلار پایین آمده، که این کف موج اصلاحی است. اما پایین ترین سطح بسته شدن قیمت در ۱٫۱۲۵۹ قرار دارد. در اینجا منظور از موج، حرکتی است که قیمت را از یک نقطه به نقطه دیگر می رساند.

عرضه و تقاضا (Supply and Demand)

قیمت ها در بازار همواره از طریق عرضه و تقاضا مشخص می شود. فروشندگان اقدام به فروش کالا، سهام یا ارز می کنند و در مقابل خریدران با تقاضای خود، کالای مبادلاتی را می خرند. وقتی صحبت از محدوده عرضه می شود، منظور ما محدوده ای است که فروشندگان زیادی منتظر عرضه کالای مبادلاتی هستند. و وقتی در مورد تقاضا صحبت می شود، منظور محدوده ای است که خریداران قیمت بازار را در آن سطح منصافنه ارزیابی می کنند و اقدام به خرید می کنند.

این تعاریف بسیار شبیه به تعریف سطوح مقاومت و حمایت است. در واقع سطح مقاومت مشابه عرضه بازار است و همچنین سطح حمایت هم مشابه تقاضای بازار است. اما مفهوم حمایت/مقاومت با تقاضا/عرضه تفاوت دارد. هر چند در هر دو مورد خریداران و فروشندگان نقش اساسی دارند، اما بایستی بین این دو مفهوم فرق قائل شد.

اعتبار سطوح حمایت/ مقاومت تنها به واکنش احتمالی بازار وابسته است. هر چه تعداد واکنش های بازار به حمایت یا مقاومت بیشتر باشد، آن سطح اهمیت بیشتری دارد. اما وقتی صحبت از محدوده عرضه است، منظور ما محدوده ای است که در گذشته موجب اُفت قیمتی بازار شده و احتمال اینکه دستورات فروشی از دور قبل در این محدوده باقی مانده باشد وجود دارد.

برای همین پیش بینی می شود که وقتی بازار وارد محدوده عرضه شد، دستورات فروش از قبل مانده دوباره فعال شوند و بازار را به سمت پایین بکشند. محدوده تقاضا هم درست به همین شکل است. در محدوده تقاضا انتظار می رود که از گذشته تعدادی دستور خرید باقی مانده باشد، که با فعال شدن این دستورات بازار می تواند صعود کند.

تعیین سطوح عرضه و تقاضا یک هنر است. قانون کلی برای تعیین محدوده عرضه و تقاضا وجود ندارد، ولی اکثریت معامله گران حرفه ای بازار به روش زیر اقدام به شناسایی محدوده های عرضه و تقاضا می کنند.

.

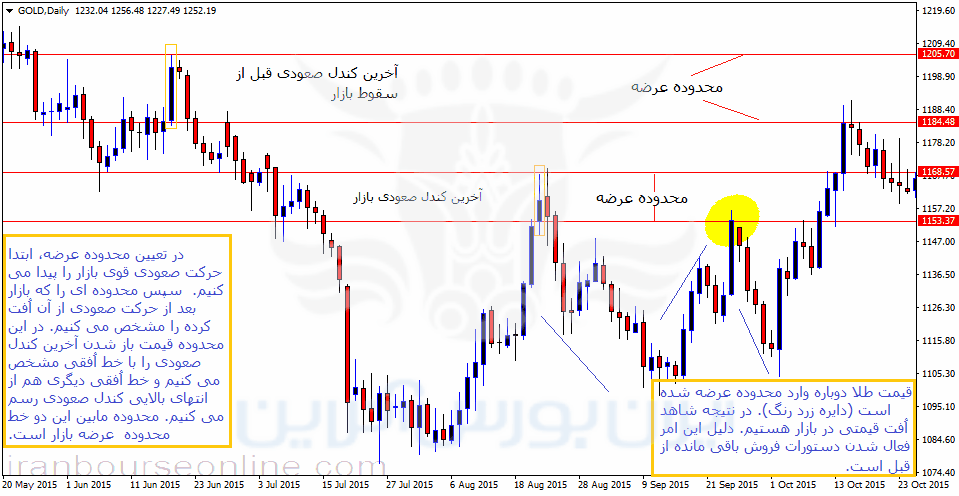

مراحل تعیین محدوده عرضه:

.

۱- حرکت قوی صعودی که در بازار رُخ داده را پیدا کنید.

۲- در انتهای حرکت صعودی بازار اندکی به تعادل می رسد. این محدوده را زیر نظر بگیرید.

۳- در محدوده تعادلی که بازگشت بازار رُخ داده، آخرین کندل صعودی را قبل از کندل های نزولی پیدا کنید. یک خط اُفقی از قیمت باز شدن کندل صعودی رسم کنید و خط اُفقی دیگر را هم در انتهای بالایی کندل صعودی قرار دهید. محدوده مابین این دو خط، محدوده عرضه بازار است. (تصویر زیر)

.

.

در اینجا باید گفت که برخی از معامله گران حرکات قیمتی رویکرد متفاوتی در تعیین محدوده عرضه دارند. یکی از شایع ترین روش ها، رسم خطوط افقی از ابتدا و انتهای کندل بازگشتی است. باید گفت که هیچ کدام از روش های تعیین محدوده عرضه یا تقاضا قطعی نیستند و بیشتر تقریبی هستند. همان طور که اشاره شد تعیین این محدوده های بازگشتی بیشتر یک هنر است تا یک علم. با این حال کارآموزان به مرور زمان مهارت لازم در رسم محدوده های عرضه و تقاضا را بدست خواهند آورد.

.

روش تعیین محدوده تقاضا هم دقیقا عکس محدوده عرضه است:

.

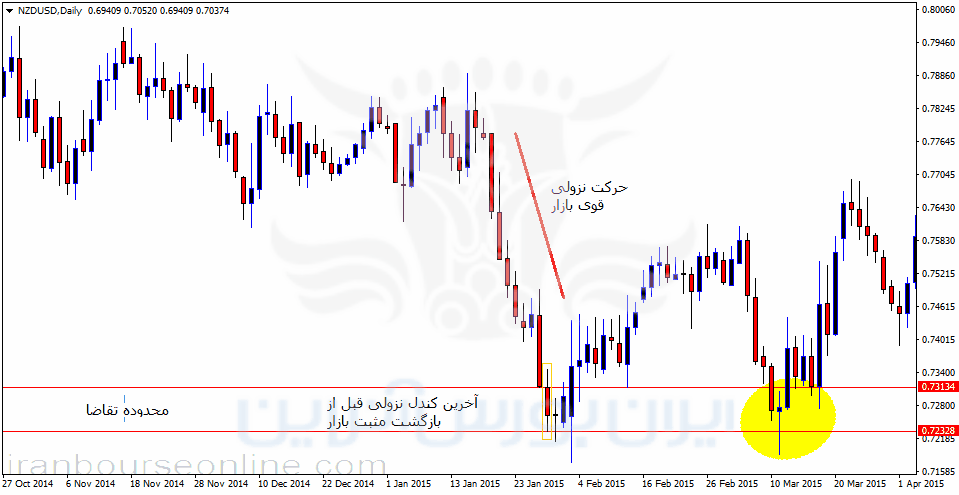

۱- قوی ترین حرکت نزولی را در نمودار تعیین کنید.

۲- در انتهای حرکت نزولی بازار اندکی به تعادل می رسد. این محدوده را در نظر بگیرید.

۳- در این محدوده، آخرین کندل نزولی که بعد از آن بازار صعود کرده است را مشخص کنید و یک خط افقی از قیمت باز شدن کندل نزولی رسم کنید و خط دیگر را در انتهای پایینی کندل نزولی قرار دهید. این محدوده تقاضای بازار است.

.

.

در نمودار بالایی، NZD/USD تا محدوده تقاضا پایین آمده و دوباره به سمت بالا برگشته است. این محدوده تقاضا در دومین برخورد بازار مجددا عملکرد کرده و دلار نیوزیلند را در برابر دلار آمریکا تقویت کرده است.

برخلاف سطوح حمایت و مقاومت که تعداد برخورد های متوالی به معنی قدرت آن سطح حمایت/مقاومتی است. در بحث عرضه و تقاضا ما به دنبال محدوده های تازه ای هستیم که قبلا در بازار وجود نداشته اند. برای همین بعد از اینکه محدوده عرضه یا تقاضا مشخص شد، با اولین ورود قیمت به این محدوده وارد معامله می شویم. اگر این محدوده دوباره در بازار توسط قیمت لمس شود، یعنی برای بار سوم قیمت وارد این محدوده شود، ارزش و اهمیت محدوده هم کاهش پیدا می کند. چونکه احتمال شکست محدوده تقاضا یا عرضه بسیار بالاست.

دلیل این امر به ماهیت محدوده عرضه و تقاضا بر می گردد. محدوده عرضه، محلی است که دستورات فروش از قبل در آن باقی مانده است و با هر بار برخورد بازار به این محدوده، تعدادی از دستورات فروش فعال می شوند، تا اینکه نهایتا دستور فروش دیگری باقی نمی ماند. در این حالت می گوییم که محدوده عرضه تمام شده است، و راه برای صعود بازار هموار است.

نواحی یا محدوده های عرضه و تقاضا هم مثل سطوح مقاومت و حمایت شکسته می شوند و بعد از شکسته شدن می توانند نقش قبلی خود را تغییر دهند. شکست ناحیه عرضه می تواند بعدا در قالب ناحیه تقاضا در نمودار ظاهر شود و یا برعکس. تبدیل نواحی عرضه به تقاضا و برعکس یکی از ارزشمندترین حرکات قیمتی بازار است، که می تواند سیگنالی از ادامه روند یا شروع روند جدید باشد.

حمایت و مقاوت (Support and Resistance)

آشنایی با تعریف ساپورت و رزیستانس S&R

به طور کلی برای هر معامله، نیاز به سه فاکتور می باشد تایین جهت، نقاط خروج (حدضرر و حدسود) و حجم. در گذشته در مورد تکنیک های مدیریت سرمایه و تعیین حجم معامله به تفصیل صحبت کردیم اما دو فاکتور دیگر چیست ؟ مهمترین هدف هر تریدر برای افزایش سرمایه تشخیص جهت بازار می باشد جهت از آن رو حائز اهمیت است که سود معامله گران از تشخیص درست جهت ساخته می شود تنها هدف باید این باشد که تریدر جهت غالب خریداران یا فروشندگان را تشخیص دهد و همسو با آنان وارد بازار شود.

از آنجا که پویایی بازار فارکس یعنی حجم و تعداد زیاد خریداران و فروشندگان از تغییرات قیمت ها و جهات آنها ناشی می شود تشخیص نقاط تغییر قدرت بین خریداران و فروشندگان از مهم ترین مباحث تحلیل تکنیکال می باشد. بنابراین نقاط تغییر جهت روند اصلی قیمت از صعودی به نزولی و یا از نزولی به صعودی از اهمیت بالایی برخوردار است.

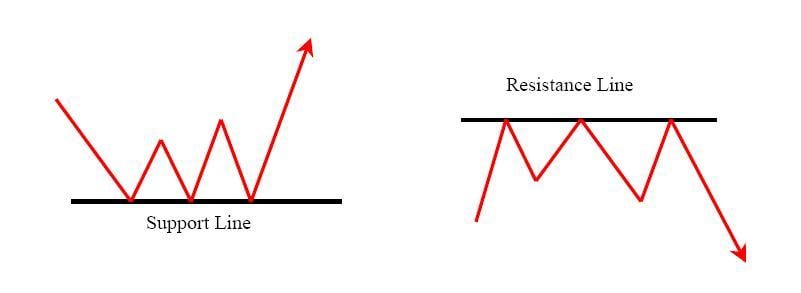

نقاط حداقل (Minimum) که روند نزولی قیمت با برخورد به آنها تغییر جهت داده و به روند صعودی تبدیل می شود را نقاط حمایت یا Support (به اختصارS) می نامیم و به نقاط حداکثر (Maximum) که روند صعودی قیمت با برخورد به آنها تغییر جهت داده و به روند نزولی تبدیل می شود را نقاط مقاومت یا Resistance ( به اختصارR) می گوییم. درک و تشخیص نقاط S و R برای معاملات از اهمیت بسیار زیادی برخوردار است. در پنج درس آینده انواع روش های تشخیص و استفاده از نقاط حمایت و مقاومت توضیح داده خواهد شد.

سطوح حمایت و مقاومتی بازار، سطوحی هستند که قبلا یا نقش حمایتی داشتند یا نقش مقاومتی. زمانیکه قیمت ها در بازار کاهش می یابد و به سطح مشخصی می رسد و قیمت درست از همین سطح مشخص به سمت بالا بر می گردد، می توان ادعا کرد که بازار به حمایت برخورد کرده و این سطح، حمایت بازار است. یعنی با رسیدن قیمت ها به این محدوده، تقاضا از عرضه پیشی گرفته است، و بازار توسط خریداران حمایت شده است.

در مقابل اگر بازار صعود کند و به سطح مشخصی برسد و سپس به سمت پایین برگردد، بازار به مقاومت برخورد کرده، و قیمت مورد نظر مقاومت بازار خواهد بود. یعنی تقاضا که همان خریداران بازار هستند، به قیمت تعادلی رسیده اند که فروشندگان تمایل به عرضه آن ارز، کالا یا سهام را دارند، یا اصطلاحا مشارکت کنندگان بازار در برابر افزایش بیشتر قیمت ها مقاومت می کنند.

در اینجا بایستی توجه کرد که حمایت یا مقاومت بازار گاها شکسته می شود. شکست حمایت یا مقاومت یعنی اینکه کندل قیمتی در بالای مقاومت یا در زیر حمایت بسته شود، و صرفا مشاهده دنباله کندل قیمتی در بالای مقاومت یا زیر حمایت به معنی شکست آن سطح کلیدی نیست.

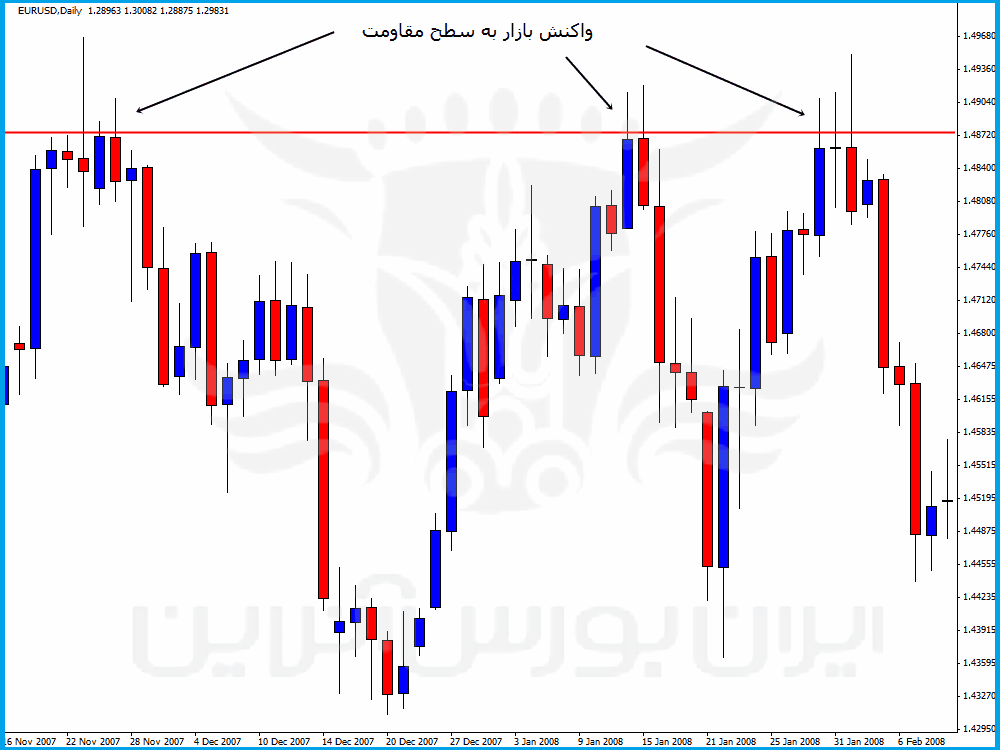

در نمودار زیر به راحتی می توان دید که بازار به مقاومت رسم شده به خوبی واکنش نشان داده و نتوانسته این مقاومت را بشکند.

.

.

دلیل اهمیت این سطوح کلیدی، احتمال بالای واکنش بازار به آن محدوده است. تعیین حمایت یا مقاومت بازار کار آسانی است. در نمودار به دنبال نقاطی باشید که قیمت چندین بار به آن ها واکنش نشان داده است، سپس با رسم یک خط افقی، این نقاط را به طور تقریبی به هم وصل نمایید.

وقتی بازار به این سطح نزدیک شد، انتظار واکنش بازار را داشته باشید.

نکته ای که بایستی به آن توجه شود، تقریبی بودن سطوح حمایت و مقاومت است. گاهی اوقات سطوح حمایت یا مقاومت بازار می توانند یک محدوده باشند، محدوده ای که می تواند بین ۱۰ تا ۱۵ پیپ یا گاها تا ۵۰ پیپ هم وسعت داشته باشند. پس همواره دقت کنید که سطوح حمایت مقاومت به جای اینکه تنها یک نرخ قیمتی باشد، می تواند یک محدوده قیمتی باشد.

سریع ترین روش برای تعیین حمایت یا مقاومت در بازار بدین گونه است که به نمودار نگاه کنید و به دنبال سطحی باشید که قیمت در بالا (حمایت) یا زیر آن (مقاومت) بسته شده باشد، و سپس در آن سطح یک خط افقی رسم کنید. برای مثال، اگر کندل های قیمتی، چندین بار در بالای نرخ ۱٫۲۵۰۰ بسته شده باشند، آنگاه می توان ادعا کرد که این سطح حمایت بازار است، و در صورت اُفت قیمت ها تا محدوده ۱٫۲۵۰۰، امکان بازگشت بازار بسیار بالاست ( یعنی تعداد خریداران از فروشندگان بیشتر خواهد شد).

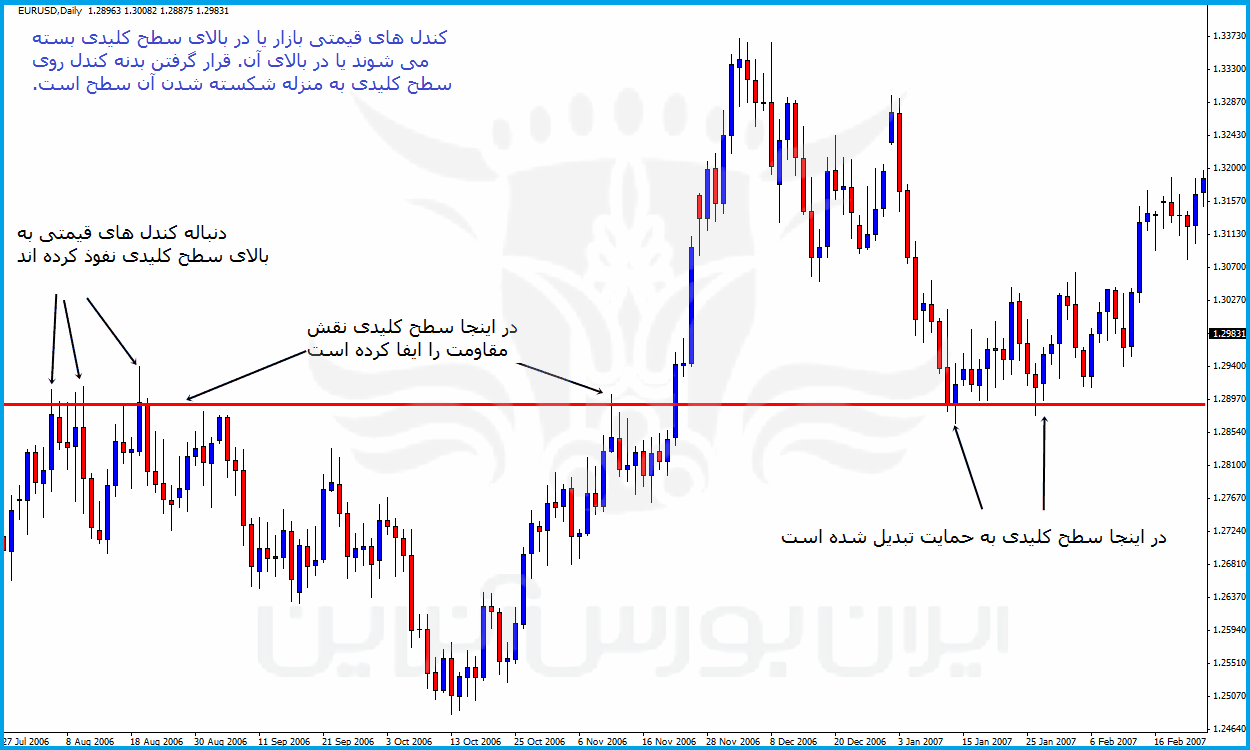

همان طور که در نمودار زیر مشاهده می شود، کندل های قیمتی بازار یا در زیر خط افقی قرار دارد یا در بالای آن. یعنی در دوره ای از زمان، این سطح، نقش مقاومت را داشته و در دوره ای دیگر نقش حمایت را. می توان دید که کندل های قیمتی چندین بار اقدام به عبور از این سطح کلیدی کرده اند، اما در نهایت تنها دنباله کندل در زیر یا بالای خط افقی قرار گرفته است، نه بدنه آن. که این به معنی واکنش بازار به سطح کلیدی اشاره شده است.

.

.

در نمودار بالا، مقاومت بازار تبدیل به حمایت شده است. این قوی ترین سطح کلیدی نمودار محسوب می شود و بهترین سطح برای معامله کردن است. هر چه تعداد تبدیل های یک سطح کلیدی از حمایت به مقاومت و برعکس بیشتر باشد، قدرت آن سطح بیشتر خواهد بود.

زمانیکه قیمت به سطح حمایت یا مقاومت نزدیک می شود، بازار شاید سریعا واکنش نشان ندهد، یعنی واکنش بازار می تواند زمان بر باشد. همچنین به یاد داشته باشید، که قیمت همواره به خط حمایت یا مقاومت برخورد نمی کند و گاها از نزدیکی آن بر می گردد.

هیچ ضمانتی وجود ندارد که قیمت ها به حمایت یا مقاومت واکنش نشان دهند، اما تجربه ثابت کرده که احتمال واکنش بازار به سطوح کلیدی همواره بالاست، که می توان از این احتمال سود برد. در این میان مسلما سایر عوامل هم می توانند احتمال واکنش بازار به حمایت یا مقاومت را تشدید یا تضعیف کنند، بر فرض مثال اگر در روند صعودی باشیم، بازار به حمایت برسد و در این حمایت هم شاهد ظهور یکی از الگو های حرکات قیمتی باشیم (اصل انطباق)، می توان انتظار برگشت مثبت قیمت ها را از حمایت داشت.

.حمایت و مقاومت سطوحی هستند که نا برابری میان دو نیروی اصلی بازار، یعنی خریداران و فروشندگان را نشان می دهند. در سطوح حمایتی، همواره تعداد خریداران از فروشندگان بیشتر است، به همین دلیل قیمت با رسیدن به سطح حمایت، به سمت بالا بر می گردد. در سطوح مقاومتی، تعداد فروشندگان از خریداران بیشتر است، به همین دلیل، قیمت با رسیدن به مقاومت، به سمت پایین بر می گردد.

در بخش قبلی به بررسی مفاهیم اوج و کف قیمتی پرداختیم. اوج قیمتی معمولا نقش مقاومت را ایفا می کند. یعنی با نزدیک شدن قیمت به اوج قیمتی قبلی، احتمال واکنش منفی بازار وجود دارد. به طور مشابه، کف قیمتی هم معمولا نقش حمایت را ایفا می کند. با رسیدن قیمت به کف قیمتی قبلی، شانس جهش صعودی یا برگشت صعودی بازار بسیار بالاست.

با این حال یکی از آسان ترین و در عین حال قوی ترین روش ها، بررسی واکنش نمودار قیمتی است. در نمودار های قیمتی، سطوحی وجود دارند که بازار بار ها به آن ها واکنش نشان داده است. یعنی قیمت با رسیدن به سطح خاصی به سمت پایین برگشته و یا برعکس به سمت بالا صعود کرده است. هر چه تعداد واکنش های بازار به یک سطح قیمتی بیشتر باشد، آن سطح هم از قدرت بالایی برخوردار است. پس این می تواند یک گزینه مناسب برای حمایت یا مقاومت باشد.

به طور مثال به نمودار زیر توجه کنید، در اینجا اوج های قیمتی با خط چین قرمز و کف های قیمتی با خط چین سبز مشخص شده اند.

.

.

همان طور که در بالا مشاهده می شود، جفت ارز یورو / دلار آمریکا از محدوده ۱٫۱۱۸۰ دلاری موج صعودی را شروع کرده و در ادامه تا ۱٫۱۳۲۲ صعود کرده است، این اوج موج صعودی است. اما بالاترین قیمت بسته شده، در محدوده ۱٫۱۲۹۴ قرار دارد. کف قیمتی بعدی هم در قیمت بسته شدن ۱٫۱۲۵۹ و پایین ترین سطح قیمتی موج اصلاحی در ۱٫۱۲۴۶ قرار دارد. به طور کلی می توان گفت که نرخ های اعلام شده برای اوج های قیمتی، مقاومت بازار هستند. نرخ های اعلام شده برای کف های قیمتی هم سطوح حمایتی نمودار قیمتی هستند.

در ادامه شاهد هستیم که قیمت با نزدیک شدن به هر کدام از این سطوح با واکنش بازار مواجه شده است. کف های قیمتی که نقش حمایت را ایفا می کنند، موجب صعود قیمتی شده اند. اوج های قیمتی هم که نقش مقاومت را ایفا می کنند، موجب کاهش قیمت یورو در برابر دلار آمریکا شده اند.

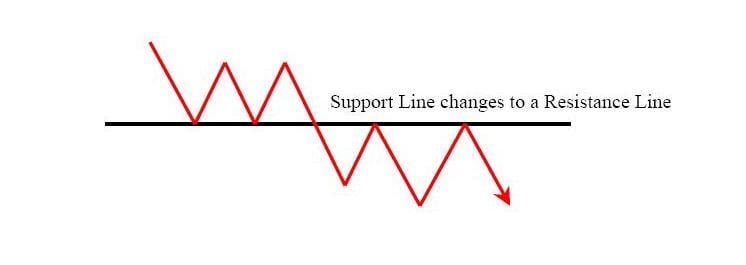

نکته ای که در نمودار وجود دارد، یکی از ویژگی های اصلی سطوح حمایت و مقاومت است. سطوح حمایت و مقاومت معمولا با حرکات بازار مقابله می کنند، اما بعد از مدتی این سطوح شکسته می شوند. شکست سطوح حمایت و مقاومت، ماهیت این سطوح را تغییر می دهد، اما تغییری در قدرت آن ها ایجاد نمی کند. یعنی اگر حمایت شکسته شود، به مقاومت تبدیل می شود، اما مقاومت جدید همان قدرت حمایت قبلی را خواهد داشت. همچنین اگر مقاومت بازار شکسته شود، سطح مقاومتی به حمایت تبدیل خواهد شد.

به طور کلی می توان گفت که قدرت حمایت و مقاومت، به تعداد برخورد های بازار و واکنش های قیمت به این سطوح بستگی دارد و در عین حال تعداد تبدیل حمایت به مقاومت و بالعکس، بر قدرت آن سطح کلیدی هم می افزاید.

در مثال بالا، مقاومت ۱٫۱۲۹۴ بعد از شکسته شدن به حمایت تبدیل شده و در ادامه که قیمت به این سطح نزدیک شده، جفت ارز یورو / دلار با واکنش قوی بازار مواجه شده است.

شناسایی اصول تشخیص ساپورت و رزیستانس S&R

اولین گام برای تشخیص نقاط بازگشت قیمت (S&R) مکان هایی روی نمودار می باشد که در گذشته معامله گران نسبت به آن قیمت ها عکس العمل نشان داده اند عموما از این نقاط در اصطلاح به ساپورت و رزیستنس چشمی یاد می کنند.

همانطور که در شکل مشاهده می شود با دوبار برخورد قیمت به سطح قیمتی خاص زمانی که بار سوم قیمت به این سطوح می رسد حجم زیادی از معاملات خرید به فروش یا بالعکس تبدیل می شود و از همین رو بازار در جهت معکوس حرکت می کند.

اصول استفاده از ساپورت و رزیستنس Support & Resistances

در زمان تشخیص ساپورت S و رزیستنس R می توان با مد نظر قراردادن قوی بودن این سطوح، انتظار داشت قیمت در هنگام برخورد با آنها در خلاف جهت روند قبلی حرکت کند و معامله در جهت خلاف روند قبلی باید انجام شود. البته تا زمانی که تجربه و دانش تشخیص بجا و درست محدوده های S&R را بدست نیاورده اید توصیه نمی شود که به این شکل معامله کنید.

اصول درجه اهمیت ساپورت و رزیستنس S&R

درجه اهمیت ساپورت و رزیستنس به عوامل گوناگونی مربوط است. اما در اینجا به ساپورت و رزیستنس های مختلف و درجه اهمیت آنها خواهیم پرداخت.

ساپورت و رسیستنس چشمی: همانطور که در گذشته ذکر شد معمول ترین نقاط بازگشت بازار نقاطی است که در گذشته بازار نسبت به آنها عکس العمل نشان داده است. درجه اهمیت S و R چشمی به عوامل گوناگونی بستگی دارد. هر چه تعداد دفعات بازگشت قیمت از سطحی بیشتر باشد اهمیت آن قیمت بیشتر است اگر قیمتی در S یا R سه بار باز گشته باشد بسیار اهمیت بیشتری نسبت به خطی دارد که تنها یک بار قیمت از آن مکان بازگشته است. هرچه S یا R در نمودار بلند مدت تری مورد بررسی قرار بگیرد اهمیت آن سطوح بیشتر می باشد.

به عنوان مثال باید درک کنیم اهمیت ساپورت و رزیستنس در نمودار هفتگی بیشتر از نمودار چهار ساعته و در نمودار چهار ساعته بسیار قوی تر از نمودار ۱۵ دقیقه است. نکته دیگر، ساپورت رزیستنس های احساسی می باشد، ساپورت و رزیستنس هایی که بازار در گذشته های دور به آنها رسیده و بازار سالهاست که آن قیمت را مشاهده نکرده. S و R دیگری که در این دسته جای می گیرد نقاط Even می باشد نقاط Even در مبادلات ارز قیمت هایی است که از پنج رقمی که عموما ارزها در مقابل یکدیگر محاسبه می گردند دو رقم سمت راست به عدد دو صفر برسد.

از آنجا که در جاهایی که بازار به رقم صحیح دو صفر می رسد نرخ برابری یک واحد اصلی تغییر میکند از لحاظ احساسی بازار نسبت به این اعداد واکنش نشان می دهد. مثال این مورد زمانی است که نرخ برابری یورو به دلار از ۱٫۲۹۹۹ به ۱٫۳۰۰۰ می رسد. در این زمان شاید بازار نسبت به تغییر برابری این جفت عکس العمل نشان بدهد و اجازه رسیدن قیمت به سطوح بالاتر را ندهد. در درس های آینده با ساپورت و رسیستنس های دیگری نیز آشنا خواهیم شد.

استفاده از تعویض نقش و شکسته شدن ساپورت و رزیستنس S&R

از آنجا که ساپورت و رزیستنس ها برای بازار سطوح قیمتی مهمی به شما می روند حتی با شکسته شدن این سطوح و عبور قیمت از آنها امکان اینکه قیمت در آینده نسبت به آنها عکس العمل نشان بدهد بسیار بالا می باشد و در بازگشت نقش S یا R با یکدیگر تعویض می شود. ساپورت در آینده نقش یک رزیستنس را بازی می کند یا یک رزیستنس مانند یک ساپورت ایفای نقش می کند. همانطور که در شکل زیر مشاهده می کنید عبور قیمت از یک ساپورت، نقش رزیستنس را در آینده به آن خط واگذار کرده و بازار نسبت به آن خط عکس العمل نشان داده است.

در زیر نمودار روزانه دلار به ین ژاپن دیده می شود. قیمت ۱۰۸٫۹۵ در ابتدا نقش رسیستنس و پس از شکسته شدن تبدیل به ساپورت می شود.

آشنایی با محدوده های S&R Zone

محدوده های ساپورت و رسیستنس خطوطی نزدیک به هم هستند که نقش ساپورت یا رسیستنس را بازی می کنند. قیمت در نمودارهای روزانه و پایین تر با اختلاف چند پیپ و در نمودارهای هفتگی و ماهانه با اختلاف چند ده پیپ نسبت به محدوده های ساپورت و رسیستنس عکس العمل نشان می دهد. در شکل زیر محدوده رزیستنسی را می بینید که روند صعودی قیمت با هر بار رسیدن به این محدوده تبدیل به روندی نزولی شده است.

اصول کار با ساپورت و رزیستنس S&R

با شناسایی و بکارگیری محدوده های حمایت و مقاومت یک معامله گر می تواند به درستی معاملات خود را مدیریت نماید. کسب تجربه در استفاده از ساپورت و رزیستنس نکته مهمی می باشد. تنها از طریق زیر نظر گرفتن بازار و کار با این خطوط می توان مهارت خود را در استفاده از خطوط ساپورت و رزیستنس بهبود بخشید. توصیه می شود در زمان شکسته شدن یک S یا R تا زمان بسته شدن کندل صبر نمایید. با رد شدن قیمت وارد معامله نشوید. امکان بازگشت قیمت به سطح ساپورت یا رسیستنس بسیار زیاد است.

به طور کلی به علت اینکه هیچ موضوعی در بازار قطعی نمی باشد حتی در صورتی که تشخیص دادید قیمت از سطح مورد نظر نمی گذرد از عوامل تایید کننده دیگر نیز استفاده کنید. یکی از روش های کاربردی دیگر برای استفاده از S و R تایید گرفتن از نمودارهای بلند مدت (تایم فریم بالاتر) می باشد. در این صورت بسیاری از سیگنال های خطا، فیلتر شده و از معاملات اشتباه جلوگیری می شود. در انتها دوباره تاکید می شود تا زمانی که تجربه کافی به دست نیاورده اید از معامله در حساب حقیقی بپرهیزید و تا حد امکان در حساب های دمو بر تجربیات خود بیافزایید.

اصول استفاده از گپ ها و کاربردشان به عنوان S&R

گپ در اصطلاح به شکاف قیمت در بین دو بازه زمانی (دو کندل) در نمودار گفته می شود. در فاصله گپ عموما معامله ای انجام نشده است و عرضه و تقاضا در نقطه انتهای گپ برای ارائه قیمت جدید به توازن رسیده است.

با اینکه عموما در بازار مبادلات ارز به علت ۲۴ ساعته بودن و پیوستگی قیمت ها گپ های بسیار کمی مشاهده می شود، اما به علت وجود گپ ها در مباحث ساپورت و رزیستنس به توضیح در مورد آنها می پردازیم.

گپ ها به طور عمومی به سه دسته تقسیم می شوند:

Breakaway Gap

Measuring Gap

Exhaustion Gap

۱- گپ شکست بعد از یک روند خنثی، برای ایجاد یک روند بلند مدت در خلاف جهت روند قبلی ایجاد می گردد. در اغلب موارد قیمت، گپ ایجاد شده را کاملا پر نمی کند. این گپ نشان دهنده آغاز یک روند بلند مدت می باشد.

۲- گپ امتداد معمولا در میانه یک روند اتفاق می افتد و معمولا از گپ شکست بزرگ تر می باشد در اغلب موارد قیمت این گپ را نیز کاملا پر نمی کند. با اندازه گیری فاصله ابتدای روند تا گپ امتداد، می توان انتظار همین فاصله را از گپ امتداد تا پایان روند داشت.

۳- گپ خستگی در پایان روند ایجاد می شود. قیمت پس از ایجاد گپ خستگی خیلی زود گپ را پر می کند. در نقطه مقابل گپ خستگی و در روند معکوس عموما گپی خلاف گپ خستگی در قسمتی از آن ایجاد می شود که تاییدی بر گپ خستگی و آغاز روند جدید است که می تواند تشکیل دهنده الگوی جزیره ای قیمت باشد.

همانطور که در شکل ملاحظه می کنید گپ اول یک گپ خستگی می باشد که در انتهای یک روند صعودی تشکیل شده و پس از ایجاد گپ خستگی در انتهای روند صعودی الگوی جزیره ای تشکیل شده است. بیضی دوم گپ شکستی را نمایش می دهد که آغاز یک روند نزولی را نوید می دهد و بیضی سوم یک گپ امتداد است که ادامه روند را تایید می کند فاصله نوک قله روند نزولی تا گپ سوم دقیقا به اندازه ادامه روند نزولی می باشد و بدین وسیله امکان اندازه گیری اولین نقطه بازگشت در روند نزولی قیمت قابل پیش بینی بوده است.

گپ ها در اکثر موارد ساپورت و رزیستنس های بسیار قوی هستند و نقاط باز شدن گپ ها برای معامله گران نقاطی هم تراز ساپورت و رزیستنس های قوی می باشند. با اینکه در مبادلات ارز گپ های کمی داریم اما در زمان اعلام خبرهای فرار و فاصله بسته بودن بودن بازار در روزهای شنبه و یکشنبه گپ هایی بوجود می آید که با توضیحاتی که در بالا داده شد می توان از آنها استفاده کرد. در فصل بعد به توضیحات نوعی دیگر از S و R یعنی خطوط روند می پردازیم.

دیدیگاه های غلط در رابطه با تحلیل تکنیکال

برخی از معامله گران و سرمایهگذاران بازارهای مالی دیدگاه غلطی نسبت به تحلیل تکنیکال دارند. شایعات زیادی در رابطه با ناکار آمدی تحلیل تکنیکال وجود دارد. برخی مخالفین به خاطر سابقه آکادمیکی که دارند با تحلیل تکنیکال مخالفت میکنند. یعنی اگر معاملهگر یا سرمایهگذار فارغالتحصیل رشتههای اقتصادی یا مدیرت مالی باشد، چندان توجهی به مسائل تکنیکال ندارد و آن را نوعی قمار میداند.

برخی دیگر از فعالین بازار هم به طور تجربی وارد بازار شدهاند و با استفاده نادرست از اندیکاتورهای تکنیکال زیان کردهاند و به همین خاطر با تحلیل تکنیکال مخالف هستند. حتی تبلیغات نادرست مثل کسب درآمدهای باور نکردنی و یا ثروتمند شدن یک شبه فقط با استفاده از یک استراتژی یا اندیکاتور باعث بدنامی تحلیل تکنیکال شده است. در این مقاله سعی میکنیم تا شایعات غلطی که در رابطه با تحلیل تکنیکال وجود دارند را بررسی کنیم.

نادرست: تحلیل تکنیکال تنها برای نوسانات کوتاه بازار مناسب است.

استفاده از تحلیل تکنیکال برای معاملات کوتاهمدت زمانی رواج یافت که از کامپیوتر برای معامله استفاده شد. پیش از ورود کامپیوتر، معامله گران از قلم و کاغذ استفاده میکردند و آن زمان تنها از دادههای روزانه میشد برای تحلیل و پیشبینی بازار استفاده کرد! این یعنی تحلیل تکنیکال از ابتدا برای معاملات و سرمایهگذاری های بلندمدت تعریف شده بود. در حال حاضر شما میتوانید از تحلیل تکنیکال برای تمامی تایم فریمها (Timeframes) استفاده کنید. تحلیل تکنیکال محدود به تایم فریم خاصی نیست. معمولاً توصیه میشود برای نوسان گیری روزانه در بازار فارکس از نمودار چهارساعته و در بازار سهام از نمودار روزانه استفاده شود.

نادرست: تنها اشخاص حقیقی از تحلیل تکنیکال استفاده میکنند.

این حرف درستی نیست. بسیاری از صندوقهای سرمایهگذاری و بانکهای سرمایهگذاری از تحلیل تکنیکال برای مدیریت سبد دارایی خود استفاده میکنند.

نادرست: درصد موفقیت تحلیلگران تکنیکال کمتر از تحلیلگران بنیادی است.

اگر میخواهید با تحلیل گران تکنیکال موفق آشنا شوید، تنها کافی است به تحلیلهای تکنیکالی که منتشر میشوند نگاه کنید. حتی میتوانید تحلیلگران موفق را در اینترنت جستوجو کنید تا معامله گران موفق تکنیکال را بشناسید. تحلیل تکنیکال نه تنها برای معامله گران خرد و بزرگ مناسب است، بلکه برای تحلیلگران بنیادی هم اهمیت زیادی دارد. شاید اطلاعات لازم برای تحلیل بنیادی به طور کامل در اختیار تحلیلگر بنیادی قرار نگیرد. در چنین شرایطی تنها تحلیل تکنیکال میتواند ابهامات به وجود آمده را برطرف کند.

نادرست: تحلیل تکنیکال خیلی ساده و سریع است.

بسیاری از افراد تازه وارد تنها با یک اندیکاتور بازار را تحلیل و معامله میکنند. این دسته از افراد وقتی ضرر کردند به جای یاد گرفتن اصولی تحلیل تکنیکال، اندیکاتور جدید یاد میگیرند! تحلیل تکنیکال میتواند در برخی موارد خیلی ساده باشد. اما در اکثر مواقع بازار پیچیدهتر از آن است که تنها با نگاه کردن به نمودار، آن را تحلیل کرد. باید تحلیل تکنیکال را به طور جدی و عمیق یاد بگیرید و در زمان معامله هم از نظم و سیستم مدیریت پول شخصی خود هم استفاده کنید. تحلیل تکنیکال تنها بخشی از کار یک معاملهگر حرفهای است.

نادرست: نرمافزارهای آماده تحلیل تکنیکال به کسب درآمد آسان کمک میکنند.

نرمافزارهای آماده تحلیل تکنیکال تنها کمک میکنند تا الگوها و سیگنالهای موجود در بازار را سریع تشخیص دهید. اما این بدین معنی نیست که با این الگوها میتوان وارد معامله شد. این وظیفه معاملهگر است که از نرمافزارهای آماده تنها برای بررسی و تحلیل جامع بازار استفاده کند. هیچ نرمافزاری نمیتواند به طور خودکار بازار را تحلیل کند و نتیجه تحلیل را در اختیار شما قرار دهد و شما تنها با یک کلیک سود کنید!

نادرست: همه اندیکاتورهای تکنیکال را میتوان در هر بازاری مورد استفاده قرار داد.

در اکثر مواقع این حرف درست است. اما برخی از داراییها ویژگیهای خاصی دارند. سهام، آتی آپشن، کالا، اوراق قرضه و بازار ارز تفاوتهای اساسی با یکدیگر دارند. به طور مثال شاید در بازارهای آتی و آپشن به دلیل منقضی شدن قرارداد، نوسانات تشدید شوند. یا الگوهای فصلی در بازار کالا که میتوانند در اندیکاتورها نویز بیندازند. همیشه سعی کنید ابتدا اندیکاتور تکنیکال مورد نظر را به طور کامل بررسی کنید و سپس بر اساس ویژگیهای بازار، اندیکاتور مناسب را انتخاب کنید.

نادرست: تحلیل تکنیکال میتواند قیمتها را با دقت بسیار بالایی پیشبینی کند.

بسیاری از تازه واردان فکر میکنند که تحلیلهای تکنیکال باید ۱۰۰ درصد دقیق به هدف بخورند. آنها دقیقاً میخواهند بدانند که قیمت سهام یک شرکت در طول دو ماه به عدد ۶۲ دلار خواهد رسید. این در حالی است که تحلیلگران حرفهای تکنیکال از اشاره به یک قیمت خاص خودداری میکنند. آنها بیشتر سعی میکنند یک محدود قیمتی را در نظر بگیرند. اگر از تحلیل تکنیکال استفاده میکنید، حتماً به یاد داشته باشید که پیشبینی شما باید یک محدوده قیمتی را نشان دهد. همچنین در تحلیل هیچ وقت تضمینی وجود ندارد.

نادرست: درصد موفقیت تحلیلهای تکنیکال باید بالا باشد تا سود کرد.

خیلی از معامله گران بر این عقیدهاند که برای رسیدن به بازدهی خوب باید تعداد معاملات موفق بیشتری داشته باشند. فرض کنید معاملهگر “الف” در هر پنج معامله، چهار معامله موفق دارد. اما معاملهگر “ب” از پنج معامله تنها یک معامله موفق دارد. کدام معاملهگر بازدهی بیشتری خواهد داشت؟ در این جا همه چیز به نسبت ریسک به ریوارد معاملهگر بستگی دارد. یعنی معاملهگر چند برابر حد ضرر خود سود میکند؟

اندازه حد سود همیشه باید بیشتر از حد ضرر باشد تا بتوان در بلندمدت سود کرد. اگر معاملهگر “الف” از حد ضرر ۸۰ دلاری و حد سود ۲۰ دلاری استفاده کند، در پنج معامله بدون هیچ گونه سودی از بازار خارج خواهد شد! اما اگر معاملهگر “ب” به ازای هر ۱۰ دلار ضرر، ۵۰ دلار سود کند، بعد از پنج معامله با ۱۰ دلار سود از بازار خارج خواهد شد.